Analyse du marché des aliments composés au Canada

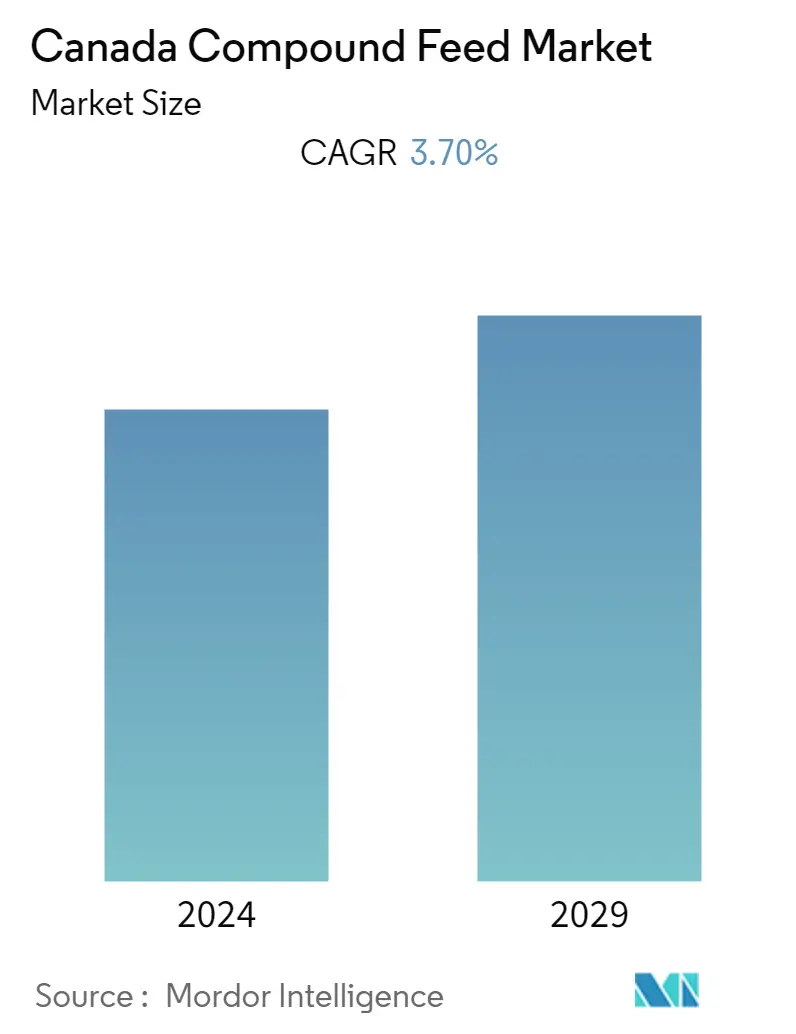

Le marché canadien des aliments composés devrait croître à un TCAC de 3,7 % au cours de la période de prévision.

- La demande croissante de viande et de produits dorigine animale est le principal facteur de croissance du marché des aliments composés. La sensibilisation accrue à la qualité de la viande et des produits laitiers et laugmentation de la production animale sont dautres facteurs augmentant la croissance du marché étudié.

- L'industrie canadienne des aliments pour animaux est hautement réglementée, notamment par la Loi sur les aliments pour animaux et le Règlement sur les aliments pour animaux, qui régissent les opérations quotidiennes des meuneries et assurent la cohérence entre les fournisseurs, les fabricants et les distributeurs d'aliments pour animaux. Au Canada, les fabriques d'aliments pour animaux sont généralement situées à proximité des exploitations d'élevage, et la plupart des aliments pour animaux sont produits pour la consommation intérieure. La majorité de ces meuneries d'aliments sont situées au Québec (36 %), en Ontario (30 %), dans les Prairies (22 %), dans l'Atlantique (9 %) et en Colombie-Britannique (3 %).

- Selon l'ANAC, l'industrie canadienne des aliments pour animaux est une industrie mature. La tendance générale est que le nombre de meuneries commerciales daliments diminue, mais la quantité daliments produits par meunerie augmente. Ce mouvement de consolidation de l'industrie s'apparente aux tendances observées au niveau des exploitations agricoles, avec une diminution du nombre d'exploitations mais une augmentation de la taille de la production. Cela permet aux entreprises de rester compétitives en bénéficiant déconomies déchelle.

- L'industrie des biocarburants du pays permet un apport plus important de céréales dans la production animale, ce qui donne au Canada l'avantage d'un coût inférieur des aliments pour animaux, ce qui, à son tour, augmente considérablement les ventes du marché étudié. Certaines entreprises comme Cargill Inc, Alltech Inc., Canadian Organic Feeds Limited, Trouw Nutrition Canada et Paragon Feeds Corp dominent le marché.

Tendances du marché canadien des aliments composés

Inclinaison croissante vers la viande et augmentation des exportations

Selon les statistiques du gouvernement du Canada, les ventes au détail de viande fraîche au Canada étaient estimées à 11 milliards USD (2,8 millions de tonnes métriques) en 2021, ce qui indique une augmentation de 1 % par rapport aux 10 milliards USD (2,6 millions de tonnes métriques) en 2017. Avec 3,65 milliards USD (1,4 million de tonnes métriques) de ventes en 2021, la viande de volaille était la catégorie la plus importante, suivie du bœuf et du veau. Entre 2017 et 2021, les ventes de viande de poulet ont augmenté au rythme le plus rapide, avec un TCAC de 4,2 %. En termes de ventes, la viande de porc était la troisième catégorie de viande fraîche en 2021. La valeur des ventes de viande de porc s'élevait à 3,5 millions de dollars, ce qui propulse le marché de l'élevage. Cela devrait profiter à lindustrie de lalimentation animale dans les années à venir.

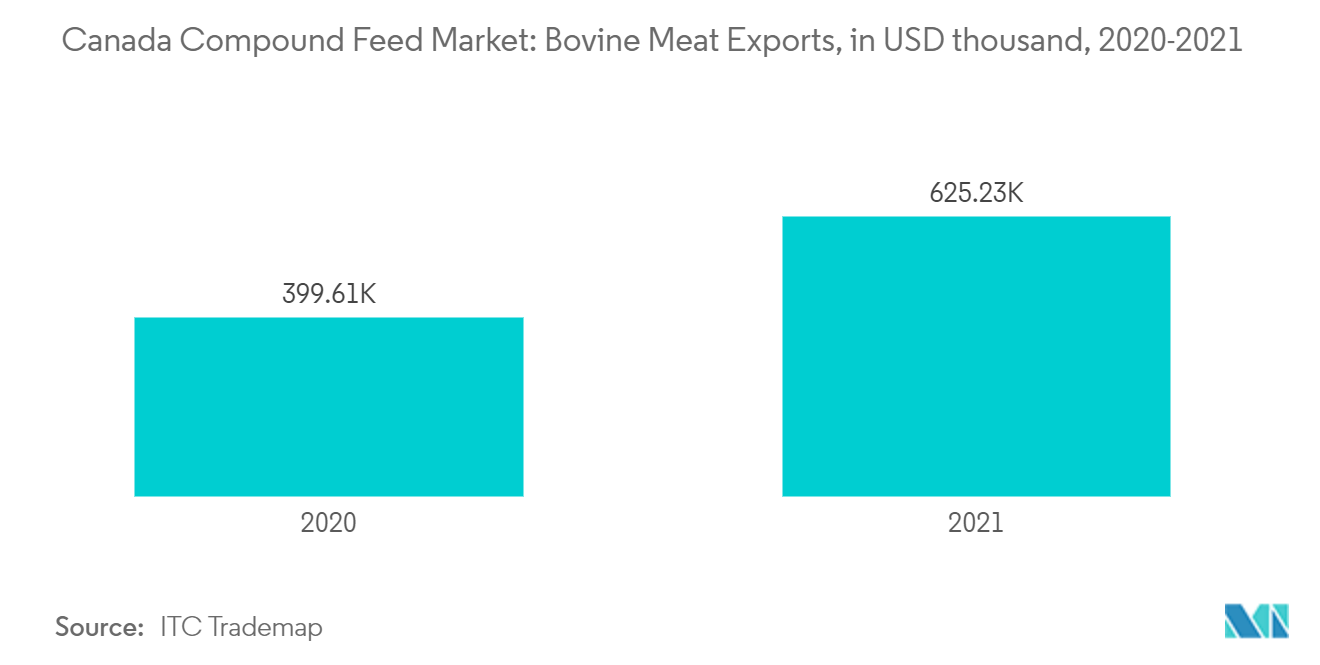

Une augmentation de la demande pour divers produits d'origine animale, tels que le lait, les produits laitiers, les produits carnés, les œufs et d'autres produits non alimentaires, a conduit à une utilisation croissante d'additifs alimentaires, stimulant ainsi la croissance des aliments composés dans le monde. marché de l'alimentation animale. Selon les statistiques de l'ITC Trademap, les exportations de bœuf et de veau s'élevaient à 108296 tonnes métriques en 2021. La valeur des exportations s'élevait à 625233 milliers de dollars, soit le double par rapport à 2017. La demande croissante de produits d'origine animale et de viande transformée a créé une opportunité pour les fabricants d'aliments pour animaux. pour améliorer la productivité animale.

La production animale commerciale stimule le marché

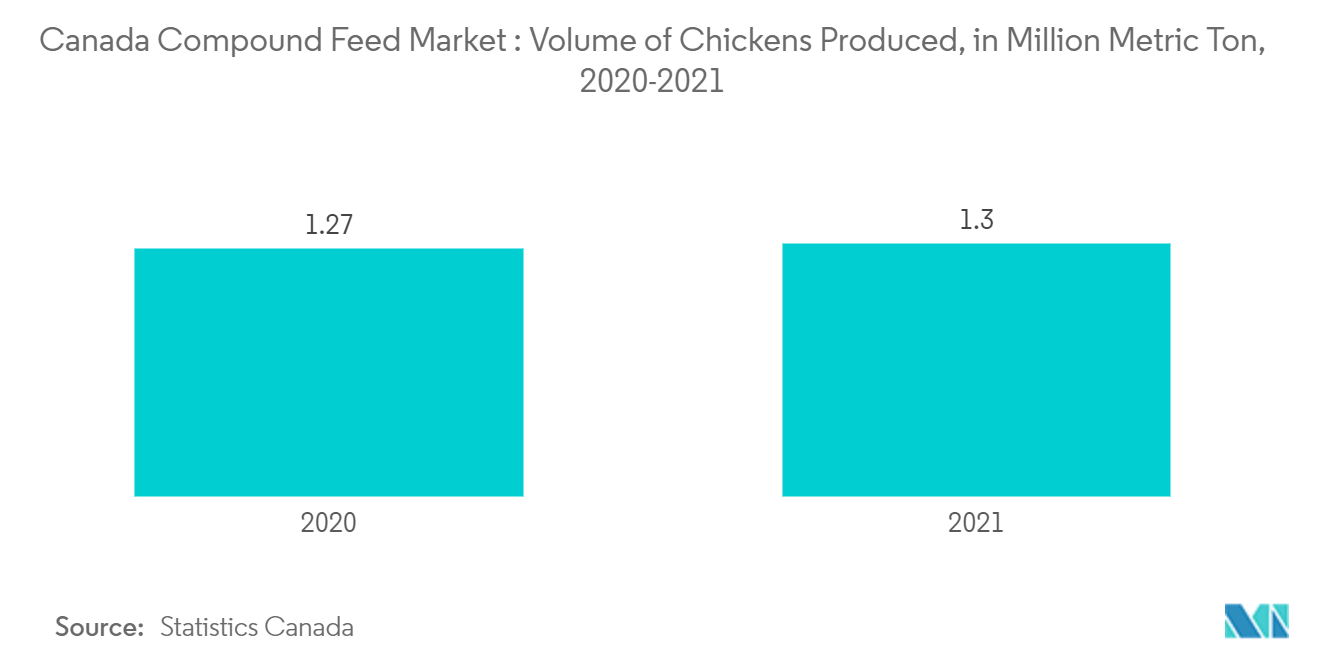

La consommation par habitant de viande rouge et de produits à base de volaille a augmenté rapidement, car ils sont activement considérés comme une source importante de nutrition/protéines par les consommateurs de différents groupes démographiques. En réponse à la mondialisation et à la demande croissante daliments dorigine animale, le secteur de lélevage a connu une forte croissance. La commercialisation du bétail a entraîné une augmentation du volume danimaux ces dernières années. Selon les statistiques canadiennes, le volume de poulet produit dans le pays s'élevait à 1,3 million de tonnes métriques. Les entreprises canadiennes d'aliments pour animaux se sont récemment engagées dans le développement de nouveaux produits intéressants pour le secteur de la volaille, y compris l'ajout de nouveaux composants alimentaires dont l'utilisation est autorisée au Canada afin de répondre à la forte demande du marché pour des aliments de qualité.

L'alimentation du bétail, principalement de la volaille et du porc, contient comme ingrédients de base de la farine de maïs et de soja hautement digestibles. De plus, en 2018, Enterra Feed Corporation a reçu l'approbation de l'Agence canadienne d'inspection des aliments (ACIA) pour vendre des larves entières séchées d'Enterra dans le pays, comme ingrédient alimentaire pour le tilapia et la volaille, notamment les poulets, les canards, les oies et la dinde. Ces alternatives durables sont très demandées par les fabricants daliments pour animaux à travers le pays, alors que le marché du saumon continue de croître.

Aperçu du marché canadien des aliments composés

Le marché canadien des aliments composés était de nature modérément fragmenté pour lannée 2022. Certaines des principales entreprises au Canada sont Cargill Incorporated, Alltech, Inc, Canadian Organic Feeds Limited, Trouw Nutrition Canada et Paragon Feeds Corp. usines et petites industries manufacturières pour lexpansion de lentreprise sur les marchés locaux et étrangers. Certains acteurs ont étendu leur présence géographique en acquérant ou en fusionnant avec des fabricants sur les marchés étrangers.

Leaders du marché canadien des aliments composés

Cargill, Incorporated.

Alltech, Inc

Canadian Organic Feeds Limited

Trouw Nutrition Canada

Paragon Feeds Corp.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Nouvelles du marché canadien des aliments composés

- Novembre 2022 : ADDiCAN, un producteur de produits nutritionnels pour animaux, a acheté une usine de céréales et de transformation à Slemon Park, Île-du-Prince-Édouard, Canada. L'installation, la deuxième d'ADDiCAN au Canada, étendra les capacités de production et de manutention en vrac de l'entreprise pour les marchés nord-américains et mondiaux.

- Mai 2022: Trouw Nutrition Canada a commencé la construction d'une nouvelle usine d'aliments pour animaux de 40000 pieds carrés dans la ville de Chilliwack qui devrait être pleinement opérationnelle d'ici la fin de 2023. L'usine d'aliments est stratégiquement située pour sa clientèle à vocation agricole, et elle Il est prévu que 95 pour cent du volume d'alimentation généré à l'usine soit consommé dans un rayon de 50 kilomètres.

Segmentation de lindustrie canadienne des aliments composés

Les aliments composés sont un mélange de matières premières et de suppléments donnés au bétail, provenant soit de substances végétales, animales, organiques ou inorganiques, soit de transformation industrielle, contenant ou non des additifs. Alors que le soja, le maïs, l'orge, le blé et le sorgho sont les matières premières les plus couramment utilisées, les vitamines, les minéraux et les acides aminés sont les additifs les plus couramment mélangés pour former des aliments composés. Le marché canadien des aliments composés est segmenté par type danimal (ruminants, volailles, porcs, aquaculture et autres), par ingrédients (céréales, gâteaux et repas, sous-produits et suppléments). Le segment des suppléments est ensuite segmenté en vitamines, acides aminés, enzymes, acidifiants, probiotiques, prébiotiques et autres suppléments. Le rapport propose une estimation du marché et des prévisions en valeur (en millions de dollars) pour les segments mentionnés ci-dessus.

| Ruminants |

| la volaille |

| Porc |

| Aquaculture |

| Autres types d'animaux |

| Céréales | |

| Gâteaux et repas | |

| Sous-produits | |

| Suppléments | Vitamines |

| Acide aminé | |

| Enzymes | |

| Prébiotiques et probiotiques | |

| Acidifiants | |

| Autres suppléments |

| Type d'animal | Ruminants | |

| la volaille | ||

| Porc | ||

| Aquaculture | ||

| Autres types d'animaux | ||

| Ingrédient | Céréales | |

| Gâteaux et repas | ||

| Sous-produits | ||

| Suppléments | Vitamines | |

| Acide aminé | ||

| Enzymes | ||

| Prébiotiques et probiotiques | ||

| Acidifiants | ||

| Autres suppléments | ||

FAQ sur les études de marché sur les aliments composés au Canada

Quelle est la taille actuelle du marché canadien des aliments composés ?

Le marché canadien des aliments composés devrait enregistrer un TCAC de 3,70 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché canadien des aliments composés ?

Cargill, Incorporated., Alltech, Inc, Canadian Organic Feeds Limited, Trouw Nutrition Canada, Paragon Feeds Corp. sont les principales sociétés opérant sur le marché canadien des aliments composés.

Quelles années couvre ce marché canadien des aliments composés?

Le rapport couvre la taille historique du marché des aliments composés au Canada pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des aliments composés au Canada pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie canadienne des aliments composés

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des aliments composés au Canada 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des aliments composés au Canada comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.