Taille et parts du marché des équipements de fabrication métallique du Brésil

Analyse du marché des équipements de fabrication métallique du Brésil par Mordor Intelligence

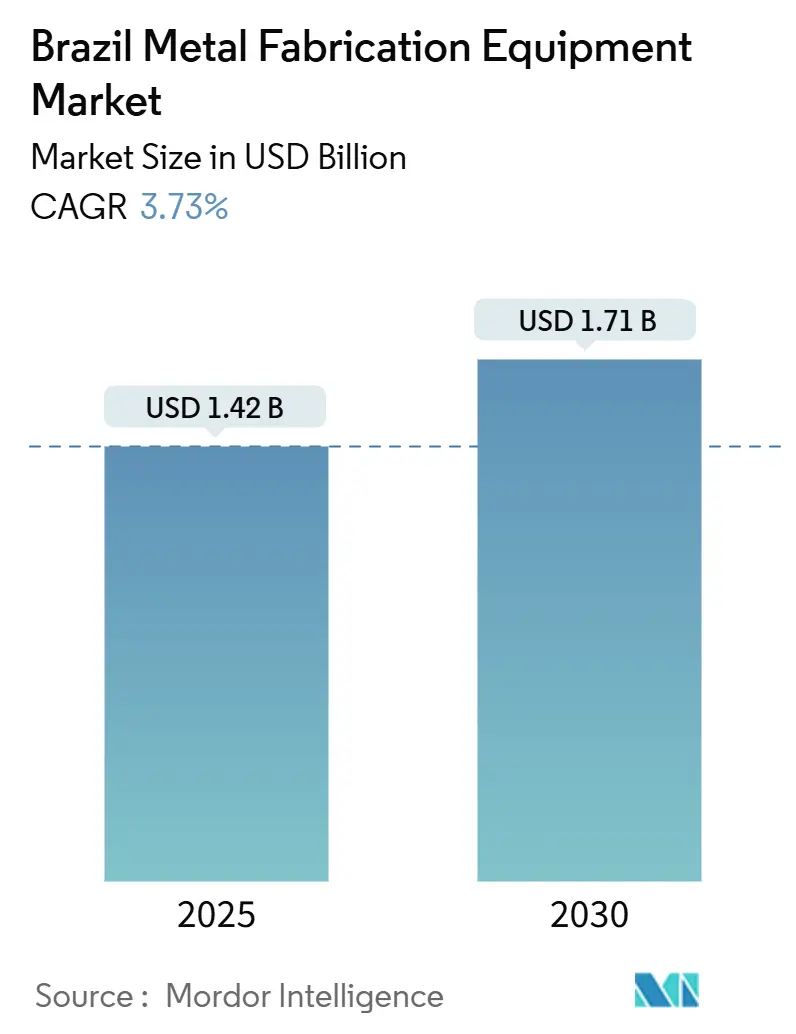

Le marché des équipements de fabrication métallique du Brésil est évalué à 1,42 milliard USD en 2025 et devrait atteindre 1,71 milliard USD d'ici 2030, progressant à un TCAC de 3,73 %. L'augmentation des dépenses d'infrastructure, les plans robustes de production de véhicules axés sur les modèles électriques et hybrides, et les développements intensifs de pétrole et gaz pré-salifères se combinent pour stimuler la demande de systèmes de précision d'usinage, de découpe et de soudage. Les programmes du secteur public tels que PAC 2024-27 et Lei do Bem élargissent l'accès au capital de modernisation, tandis que les tarifs d'importation de 14 %-20 % protègent les fabricants locaux et donnent aux équipements produits localement un avantage tarifaire. La croissance de l'offre reste soutenue dans les systèmes automatiques tandis que les producteurs évoluent vers des opérations connectées et pilotées par capteurs qui réduisent les déchets et la consommation d'énergie. À l'inverse, la volatilité des prix d'entrée de l'acier, la fiabilité contrainte du réseau dans le Nord et le Nord-Est, et une pénurie persistante d'opérateurs CNC qualifiés tempèrent les perspectives de dépenses à court terme.

Points clés du rapport

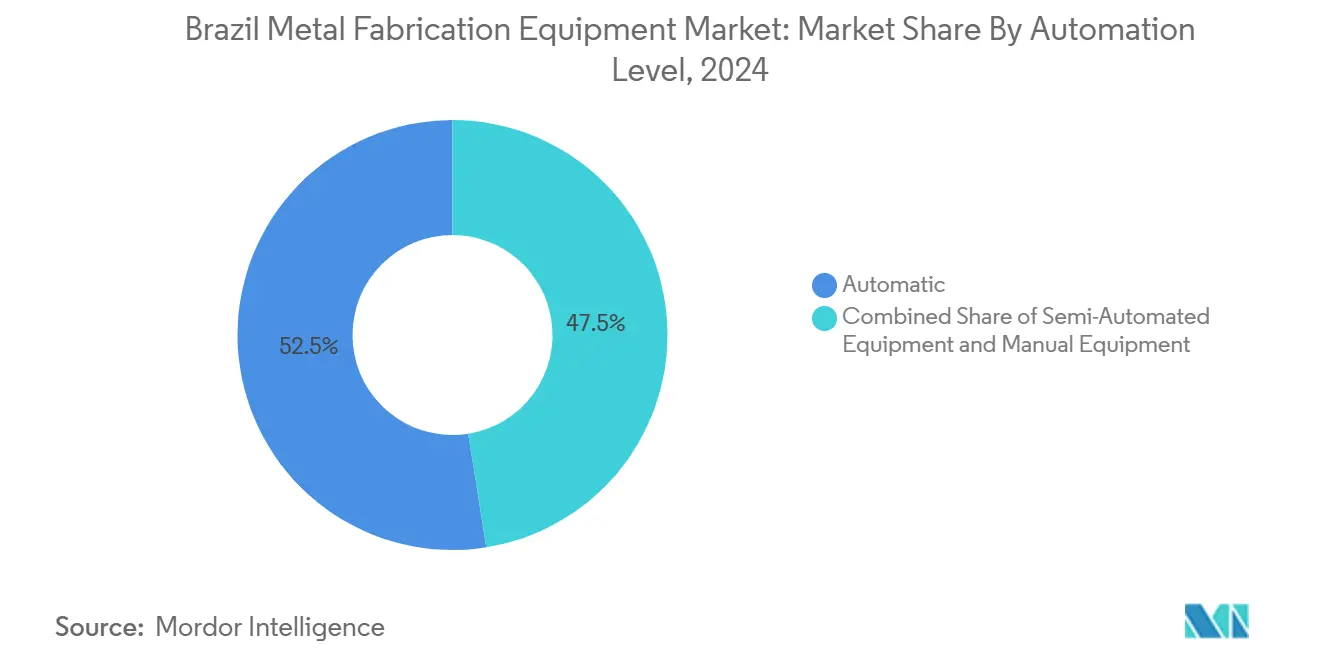

- Par niveau d'automatisation, les systèmes automatiques ont commandé 52,5 % de la taille du marché des équipements de fabrication métallique du Brésil en 2024 et se développent à un TCAC de 4,7 % jusqu'en 2030.

- Par type d'équipement, l'équipement d'usinage un mené avec 42,33 % des parts du marché des équipements de fabrication métallique du Brésil en 2024 ; l'équipement de soudage devrait croître au TCAC le plus rapide de 5,2 % jusqu'en 2030.

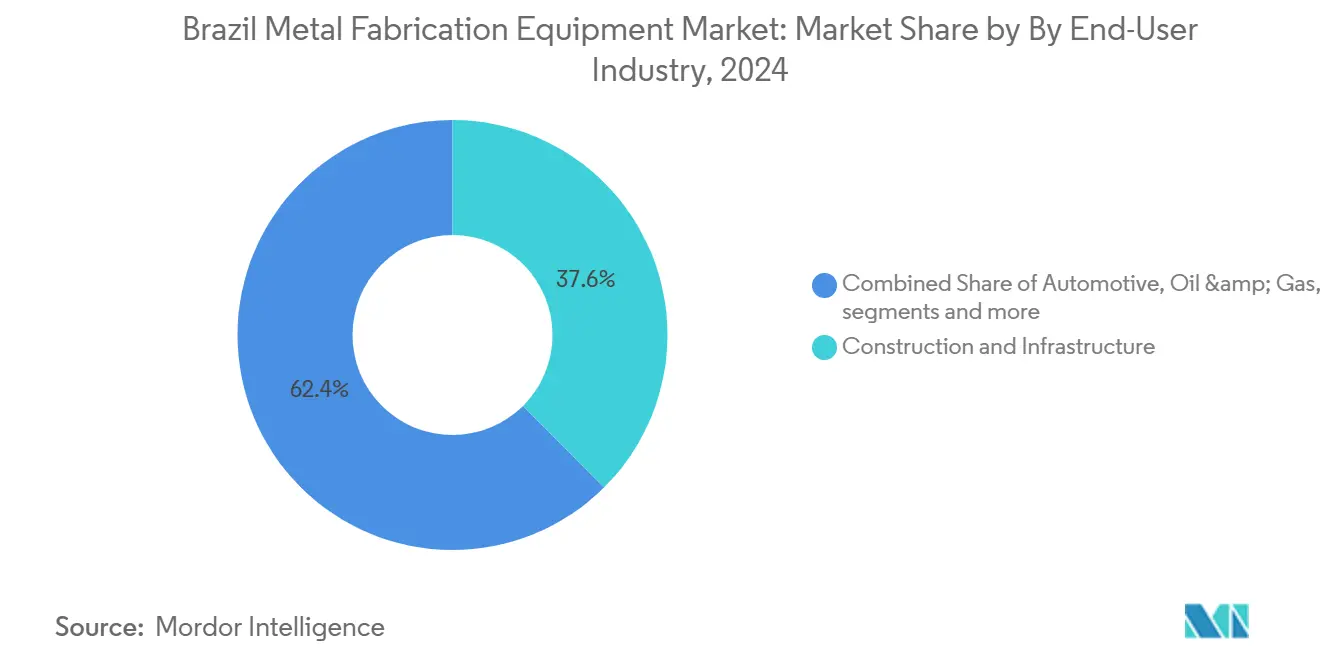

- Par utilisateur final, la construction et l'infrastructure ont représenté 37,56 % des parts de la taille du marché des équipements de fabrication métallique du Brésil en 2024, tandis que la catégorie diversifiée ' autres (électronique, fabrication générale, marin, chemins de fer, etc.) ' est destinée au TCAC le plus élevé de 4,8 % jusqu'en 2030.

- Par région, le Sud-Est un capturé 46,78 % des parts de revenus en 2024 ; le Nord-Est devrait afficher un TCAC de 4,76 % jusqu'en 2030.

Tendances et insights du marché des équipements de fabrication métallique du Brésil

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Développement accéléré des champs pétroliers et gaziers pré-salifères stimulant la demande d'équipements haute spécification | +0.8% | Sud-Est, Sud plus zones offshore | Moyen terme (2-4 ans) |

| Expansion des clusters automobiles/VE brésiliens stimulant l'adoption CNC | +0.6% | Sud-Est, Sud | Court terme (≤ 2 ans) |

| Pipeline d'infrastructure PAC 2024-27 conduisant la fabrication d'acier à grande échelle | +0.5% | National, gains précoces dans le Nord-Est, Nord | Moyen terme (2-4 ans) |

| Incitations fiscales Lei do Bem catalysant les investissements Industrie 4.0 | +0.4% | Sud-Est, Sud, Nord-Est sélectif | Long terme (≥ 4 ans) |

| Mandats de contenu local FINAME favorisant les achats d'équipements domestiques | +0.3% | National | Court terme (≤ 2 ans) |

| Augmentation des exportations de modules Mercosur nécessitant des mises à niveau de capacité | +0.2% | Sud-Est, Sud | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Développement accéléré des champs pétroliers et gaziers pré-salifères stimulant la demande d'équipements haute spécification

Petrobras prévoit de forer 280 nouveaux puits d'ici 2028 dans le cadre d'un programme de dépenses de 102 milliards USD, stimulant une demande sans précédent de systèmes de découpe et de soudage à ultra-haute tolérance qui gèrent les alliages résistants à la corrosion pour les pipelines sous-marins et les unités de production flottantes[1]World Oil Staff, "Petrobras Pre-Salt Program Drives Offshore Equipment Boom," WorldOil, worldoil.com. Constellation Oil Services signale des taux journaliers de plateformes approchant 500 000 USD, preuve des besoins d'équipements premium. Tenaris et Equinor ont récemment livré 83 000 tonnes de tuyaux d'acier pour le projet Raia, soulignant la demande soutenue du Sud-Est pour une fabrication sophistiquée.

Expansion des clusters automobiles/VE brésiliens stimulant l'adoption CNC

Les constructeurs automobiles ont annoncé plus de 6 milliards USD en nouvelles mises à niveau d'usines pour construire des modèles électriques. General Motors à elle seule s'engage à 1,4 milliard USD jusqu'en 2029, tandis que Toyota un réservé 2,22 milliards USD, qui incluent 1 milliard USD d'ici 2026, pour des véhicules adaptés localement. Les machines CNC de précision sont centrales aux nouveaux châssis de packs de batteries et composants de châssis légers, stimulant les commandes à travers São Paulo et Paraná.

Pipeline d'infrastructure PAC 2024-27 conduisant la fabrication d'acier à grande échelle

Le Programme d'accélération de croissance un mis de côté 186,6 milliards BRL (35,45 milliards USD) pour la numérisation industrielle nationale et alloué 816 millions R$ (155,04 millions USD) du Fonds d'investissement du Nord-Est vers le chemin de fer Transnordestina longtemps retardé[2]Secretariat for industrie, "Digitaliza Brasil: R$186,6 Bi Em Incentivos," Brazilian Government, gov.br. Les poutres de pont massives, les wagons et les structures de gares exigent des lignes de formage de plaques épaisses et des cellules de découpe à portique multi-torches, stimulant les fournisseurs d'équipements avec des portefeuilles lourds.

Incitations fiscales Lei do Bem catalysant les investissements Industrie 4.0

Les entreprises qui réclament la déduction Lei do Bem récupèrent jusqu'à 34 % des dépenses R&D qualifiantes, réduisant fortement les coûts nets pour l'automatisation, l'intégration de capteurs et les mises à niveau d'analyse de données. Les études académiques montrent que les participants surpassent matériellement leurs pairs en innovation, pourtant seulement 0,7 % des entreprises éligibles ont utilisé l'avantage jusqu'à présent. Une adoption plus large débloquerait une vague de modernisation large, en particulier parmi les ateliers d'usinage de taille moyenne.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Prix d'entrée de l'acier volatiles comprimant les budgets capex | -0.7% | National, aigu dans le Sud-Est, Sud | Court terme (≤ 2 ans) |

| Instabilité du réseau dans le Nord/Nord-Est limitant le temps de fonctionnement des machines haute puissance | -0.4% | Nord, Nord-Est | Moyen terme (2-4 ans) |

| Pénurie de main-d'œuvre qualifiée CNC limitant le ROI d'automatisation | -0.3% | National, concentré dans le Sud-Est, Sud | Long terme (≥ 4 ans) |

| Tarifs d'importation gonflant les coûts d'équipements avancés | -0.2% | National | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Prix d'entrée de l'acier volatiles comprimant les budgets capex

Les prix fluctuants des bobines et les changements de politique antidumping créent une incertitude budgétaire pour les usines planifiant de nouvelles lignes. Gerdau un réduit son objectif de dépenses sur cinq ans à 9,2 milliards R$ (1,75 milliard USD), blâmant les marges comprimées liées aux importations asiatiques bon marché. ArcelorMittal un également suspendu son expansion João Monlevade, bloquant les commandes de presses lourdes et de rectifieuses de rouleaux automatisées.

Instabilité du réseau dans le Nord/Nord-Est limitant le temps de fonctionnement des machines haute puissance

Les chutes de tension au Pará et Maranhão déclenchent des coûts d'arrêt moyens de 7 364 USD par incident pour les découpeurs laser haute charge et les stations de soudage par chauffage par induction. Les entreprises retardent les achats de machines laser fibre multi-kilowatts jusqu'à ce que la fiabilité s'améliore.

Analyse des segments

Par niveau d'automatisation : les équipements automatiques pilotent la transformation numérique

Les systèmes automatiques ont détenu 52,5 % du marché des équipements de fabrication métallique du Brésil en 2024, et les revenus augmentent à un TCAC de 4,7 % jusqu'en 2030. Les propriétaires d'usines voient des retours sur investissement de moins de trois ans quand la robotique intégrée réduit les reprises et les déchets. Les machines semi-automatisées restent populaires parmi les entreprises moyennes prenant une voie de mise à niveau modulaire, alors que les établis entièrement manuels survivent dans les ateliers artisanaux et pour les finitions complexes d'acier inoxydable.

Le financement de numérisation gouvernemental de 186,6 milliards BRL (35,45 milliards USD) et l'allocation de 560 millions BRL (106,4 millions USD) du programme Brasil Mais Produtivo pour les petits fabricants accélèrent les modernisations de contrôle et les déploiements de capteurs. Néanmoins, les enquêtes dans la région de Sorocaba ont trouvé seulement 46 % des entreprises familières avec les concepts centraux de l'Industrie 4.0. L'écart suggère une longue piste pour l'adoption d'équipements automatiques à mesure que les programmes de sensibilisation s'étendent.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par type d'équipement : domination de l'usinage au milieu de l'innovation de soudage

L'équipement d'usinage un capturé 42,33 % du marché des équipements de fabrication métallique du Brésil en 2024, reflétant l'héritage profond du pays en tournage, fraisage et perçage pour moteurs, boîtes de vitesses et machines agricoles. La taille du marché des équipements de fabrication métallique du Brésil pour l'usinage de ce segment devrait grimper parallèlement aux composants légers liés aux VE. Pendant ce temps, les revenus des équipements de soudage augmentent à un TCAC de 5,2 %, menés par des sources d'alimentation multiprocessus adaptées aux aciers d'alliage offshore.

Les exposants à FEIMEC 2024 ont mis en évidence des cellules intégrées combinant des fraiseuses CNC avec des soudeurs robotiques en ligne et une inspection pilotée par IA, déplaçant le secteur vers des lignes numériques de bout en bout. Les machines de découpe et de formage continuent de parallèle la croissance globale du marché tandis que les commandes de construction pour cisailles à plaques et presses plieuses suivent les mises à niveau ferroviaires et portuaires.

Par secteur d'utilisateur final : leadership de la construction au milieu de la diversification

La construction et l'infrastructure ont représenté 37,56 % de la demande en 2024, soutenues par les dépenses PAC 2024-27 pour autoroutes, métros et canaux d'irrigation. Le segment un représenté la moitié des transactions d'approvisionnement public pour presses plieuses lourdes et portiques à arc submergé l'année dernière. L'automobile et le transport restent le deuxième plus grand groupe d'acheteurs, alimenté par 6 milliards USD réservés pour de nouvelles lignes de véhicules électrifiés à travers les clusters existants.

Le segment diversifié ' autres ' électronique, fabrication générale, marin, chemins de fer montre le TCAC le plus rapide de 4,8 % tandis que le Brésil poursuit l'autosuffisance en semi-conducteurs sous le Brazil Semicon Act et les chantiers navals côtiers se réaménagent pour la fabrication de composants éoliens offshore. Les fournisseurs de machines lourdes servant l'agro-industrie pilotent également des commandes cohérentes pour tours verticaux de grande capacité.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par région : domination du Sud-Est au milieu de l'émergence du Nord-Est

Le Sud-Est un abrité 46,78 % des revenus du marché des équipements de fabrication métallique du Brésil en 2024, grâce aux corridors denses automobiles, d'acier et de biens d'équipement à São Paulo et Minas Gerais. La modernisation de 5 milliards R$ (950 millions USD) de Gerdau des lignes d'acier plat à Minas soutient la demande continue d'équipements de traitement de bobines. Le Sud maintient la traction via la base automobile de Curitiba et les exportations diversifiées de machines.

Le Nord-Est est sur la voie d'un TCAC de 4,76 % jusqu'en 2030 tandis que le chemin de fer Transnordestina relance la demande d'acier structurel et de nouveaux hubs logistiques courtisent les relocalisations de fabrication. Les incitations liées aux régimes de zones franches de zones portuaires au Ceará et Pernambuco réduisent les coûts débarqués des sous-assemblages importés, stimulant ainsi les investissements en équipements pour l'assemblage final de modules. Le Centre-Ouest bénéficie de la croissance de fabrication de moissonneuses de grains, tandis que le Nord exploite les broyeurs de pointe liés à l'exploitation minière malgré les obstacles persistants du réseau.

Analyse géographique

Le marché des équipements de fabrication métallique du Brésil affiche un cœur industriel clair, mais se diffuse progressivement vers le nord. Le Sud-Est reste l'épicentre avec une part de 46,78 % en 2024 en raison des chaînes d'approvisionnement intégrées et des bassins de main-d'œuvre qualifiée. Le programme de 1,8 milliard USD d'ArcelorMittal pour élever la capacité et la qualité des produits plats souligne le magnétisme capex continu dans la ceinture reliant Belo Horizonte et Santos[3]ArcelorMittal Brazil, "Flat-Steel Upgrade Program Advances," ArcelorMittal, corporate.arcelormittal.com.

Le Sud conserve le statut de deuxième place grâce aux clusters de véhicules et d'électroménager au Rio Grande do Sul et Santa Catarina. Le Centre-Ouest du Mato Grosso et Goiás montrent des achats constants de lignes de laminage de plaques et de laser-tubes qui alimentent les hubs d'outils agricoles servant une frontière de soja et maïs en expansion.

L'arc de croissance du Nord-Est se démarque. Le récent décaissement de 816 millions R$ (155,04 millions USD) du Fonds d'investissement du Nord-Est pour faire avancer le chemin de fer Transnordestina de 1 200 km un débloqué des commandes de lignes de perçage de poutres, tables plasma CNC et cintreuses de profils lourds. Les fabricants d'acier au Pernambuco et Bahia enchérissent également sur des sections de tours éoliennes tandis que les blocs de Localisation éolienne offshore s'ouvrent.

Les mines de Pará du Nord échelonnent la capacité pour la bauxite et le cuivre, incitant l'approvisionnement de découpeurs plasma de plaques d'usure et de stations de gougeage assistées par robot. Néanmoins, la qualité de l'alimentation et la logistique retiennent l'adoption plus large de lasers fibre multi-kilowatts, amenant certains acheteurs à spécifier des systèmes UPS redondants ou une génération de secours diesel.

Paysage concurrentiel

Paysage concurrentiel

La concurrence reste modérément fragmentée. Les majors mondiales comme DMG Mori, Trumpf, Amada, Lincoln Electric, ESAB, Hypertherm et Bystronic mènent dans les lignes CNC premium, laser et de soudage multiprocessus. Les entreprises domestiques, incluant BMA Brasil Equipamentos et Romi, exploitent les avantages de notation FINAME pour fournir les acheteurs sensibles aux coûts de presses plieuses et tours manuels. Les appels d'offres d'équipements exigent de plus en plus des tableaux de bord IoT intégrés, poussant tous les fournisseurs à intégrer l'analyse de périphérie et la connectivité OPC UA.

Les mouvements stratégiques illustrent l'adaptation à la politique locale. Trumpf un conclu une coentreprise avec un intégrateur de São Paulo pour augmenter le contenu local sur les découpeurs laser 2D et accéder au crédit subventionné. DMG Mori un inauguré un hub de pièces et de formation à Curitiba pour raccourcir les délais de livraison pour les reconstructions de broches, tandis qu'ESAB un ouvert une cellule de démonstration robotique à Contagem pour vendre croisé des torches de découpe avec des bras de soudage collaboratifs.

Les opportunités d'espace blanc se regroupent autour du soudage d'alliage offshore, du placage de flambage de tuyaux in-situ et de la réparation additive de composants de forage. Peu de fournisseurs combinent des sources d'alimentation de 100+ kW avec suivi automatisé de couture adapté aux bases de bobines sous-marines, donnant aux premiers acteurs de l'espace pour capturer des contrats de service lucratifs. La mise en œuvre de la nouvelle Taxe sur les biens et services en 2026 devrait comprimer les coûts d'importation effectifs sur le logiciel par rapport au matériel, favorisant les fournisseurs avec de fortes boîtes à outils numériques.

Leaders de l'industrie des équipements de fabrication métallique du Brésil

-

BMA Brasil

-

Colfax

-

DMG Mori

-

Trumpf GmbH

-

Amada Co. Ltd.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Janvier 2025 : La Loi complémentaire 214/2025 un établi les nouveaux régimes de Taxe sur les biens et services, Contribution sur les biens et services et Taxe sélective du Brésil, remodelant les taxes indirectes sur les équipements de fabrication métallique.

- Décembre 2024 : Le gouvernement fédéral un promis 546,6 milliards BRL pour stimuler les chaînes agro-industrielles durables, élevant la demande d'machines agricoles produites localement.

- Novembre 2024 : Tenaris et Equinor ont terminé la fabrication de 83 000 tonnes de tuyaux pour le projet gazier offshore Raia de 9 milliards USD à São Paulo.

- Août 2024 : ANDRITZ un démarré l'usine de pâte d'eucalyptus de 2,55 millions tpa de Suzano, la plus grande usine à ligne unique au monde, présentant des technologies de fabrication avancées.

Portée du rapport du marché des équipements de fabrication métallique du Brésil

Une analyse complète de contexte du marché brésilien des équipements de fabrication métallique, qui inclut une évaluation des comptes nationaux, de l'économie et des tendances de marché émergentes par segments, des changements significatifs dans la dynamique du marché, et un aperçu du marché est couvert dans le rapport.

| Automatique |

| Équipement semi-automatisé |

| Équipement manuel |

| Découpe (laser, plasma, jet d'eau, oxy-carburant, etc.) |

| Usinage (tours, fraisage, perçage, etc.) |

| Formage (presses plieuses, machines à cintrer, etc.) |

| Soudage (soudage à l'arc, soudage laser, etc.) |

| Autres types d'équipements (finition, manutention, outillage, etc.) |

| Automobile et transport |

| Construction et infrastructure |

| Pétrole et gaz / Énergie |

| Aérospatiale et défense |

| Machines lourdes et équipements industriels |

| Autres (électronique, fabrication générale, marine, chemins de fer, etc.) |

| Sud-Est (Sudeste) |

| Sud (Sul) |

| Nord-Est (Nordeste) |

| Nord (Norte) |

| Centre-Ouest (Centro-Oeste) |

| Par niveau d'automatisation | Automatique |

| Équipement semi-automatisé | |

| Équipement manuel | |

| Par type d'équipement | Découpe (laser, plasma, jet d'eau, oxy-carburant, etc.) |

| Usinage (tours, fraisage, perçage, etc.) | |

| Formage (presses plieuses, machines à cintrer, etc.) | |

| Soudage (soudage à l'arc, soudage laser, etc.) | |

| Autres types d'équipements (finition, manutention, outillage, etc.) | |

| Par secteur d'utilisateur final | Automobile et transport |

| Construction et infrastructure | |

| Pétrole et gaz / Énergie | |

| Aérospatiale et défense | |

| Machines lourdes et équipements industriels | |

| Autres (électronique, fabrication générale, marine, chemins de fer, etc.) | |

| Par région | Sud-Est (Sudeste) |

| Sud (Sul) | |

| Nord-Est (Nordeste) | |

| Nord (Norte) | |

| Centre-Ouest (Centro-Oeste) |

Questions clés répondues dans le rapport

Quelle est la valeur actuelle du marché des équipements de fabrication métallique du Brésil ?

Le marché se dresse à 1,42 milliard USD en 2025 et devrait atteindre 1,71 milliard USD d'ici 2030.

Quel segment d'équipement mène le marché des équipements de fabrication métallique du Brésil ?

L'équipement d'usinage détient la plus grande part de 42,33 %, tandis que l'équipement de soudage est le segment à croissance la plus rapide avec un TCAC de 5,2 % jusqu'en 2030

Quelle est l'importance de l'automatisation dans le secteur de la fabrication métallique du Brésil ?

Les systèmes automatiques représentent déjà 52,5 % des revenus et se développent à un TCAC de 4,7 %, reflétant un mouvement fort vers l'adoption de l'Industrie 4.0.

Quelle région montre la croissance la plus rapide pour la demande d'équipements de fabrication métallique ?

Le Nord-Est devrait croître à 4,76 % annuellement jusqu'en 2030, stimulé par de grands projets ferroviaires et portuaires.

Quelles incitations gouvernementales soutiennent la modernisation des équipements ?

Lei do Bem offre des déductions fiscales pour les dépenses R&D et technologiques, tandis que FINAME fournit un financement subventionné pour les machines à contenu local élevé.

Quels sont les principaux défis auxquels font face les acheteurs d'équipements ?

La volatilité des prix de l'acier, les pénuries de main-d'œuvre qualifiée, les tarifs d'importation sur les machines avancées, et l'instabilité de l'alimentation électrique dans les régions du nord sont des obstacles clés à l'investissement à court terme.

Dernière mise à jour de la page le: