Taille et parts du marché des fibres d'aramide

Analyse du marché des fibres d'aramide par Mordor Intelligence

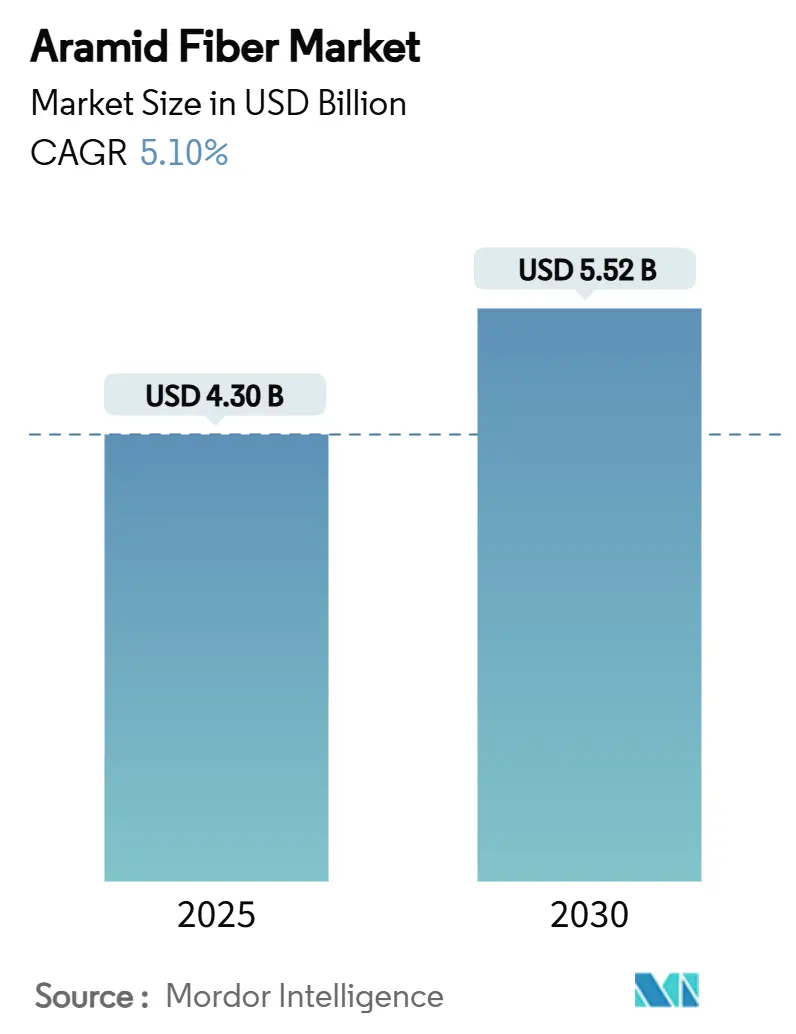

La taille du marché des fibres d'aramide est estimée à 4,30 milliards USD en 2025, et devrait atteindre 5,52 milliards USD d'ici 2030, soit un TCAC de 5,10 % durant la période de prévision (2025-2030). La pénétration croissante dans l'automobile, l'aérospatiale, les télécommunications et les équipements de protection individuelle avancés élève la demande, tandis que le rapport résistance-poids de la fibre et sa stabilité thermique ancrent sa pertinence à long terme. Les objectifs d'allègement des matériaux dans la mobilité électrique, le déploiement des réseaux 5G et l'investissement croissant dans les programmes hypersoniques et spatiaux élargissent continuellement les opportunités commerciales. Dans le même temps, les fluctuations de prix des matières premières, principalement pour le MPD et le PPD, maintiennent la pression sur les marges, incitant les grands producteurs à des mouvements d'intégration verticale. Les contraintes de propriété intellectuelle façonnent davantage la dynamique concurrentielle, consolidant la position des acteurs établis qui peuvent financer la R&D et naviguer dans les cadres de licences croisées.

Principales conclusions du rapport

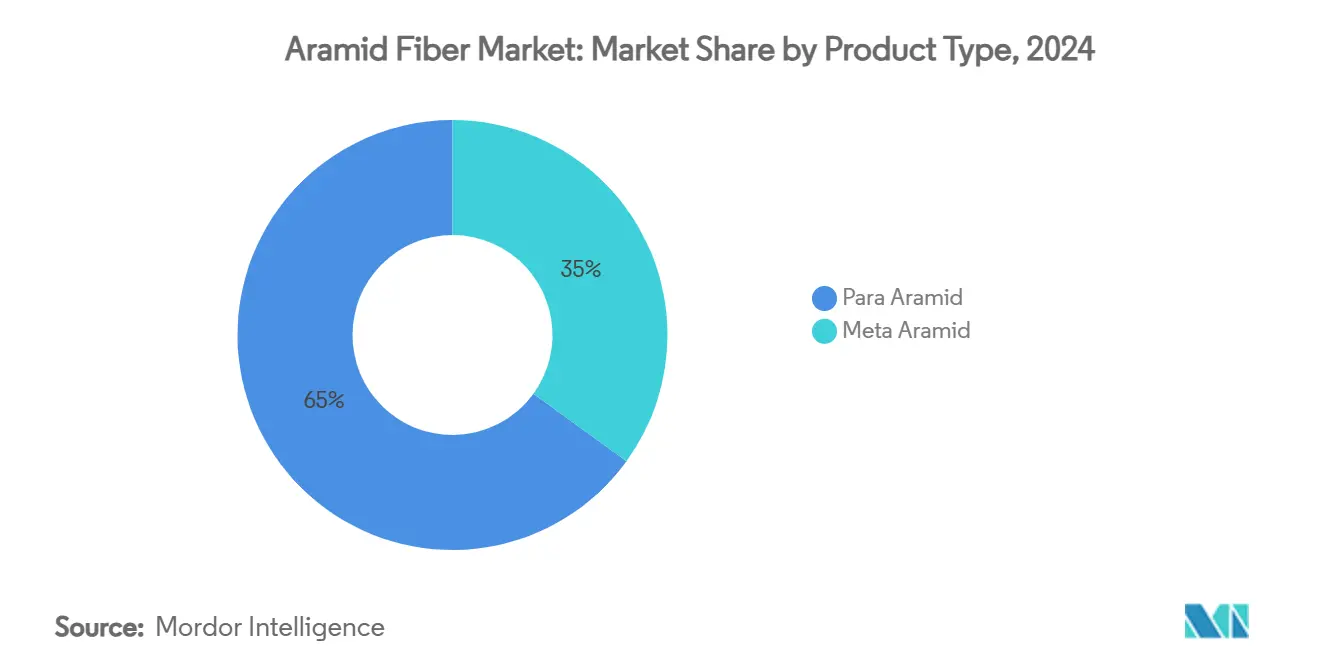

- Par type de produit, le para-aramide menait avec 65 % des parts du marché des fibres d'aramide en 2024, tandis que le méta-aramide devrait croître à un TCAC de 5,42 % jusqu'en 2030.

- Par procédé de filage, le filage humide représentait 60 % de la taille du marché des fibres d'aramide en 2024 et suit un TCAC de 5,87 % jusqu'en 2030.

- Par application, les équipements de sécurité et de protection ont capturé 37 % de parts de revenus en 2024 ; les câbles à fibres optiques devraient croître à un TCAC de 5,5 % jusqu'en 2030.

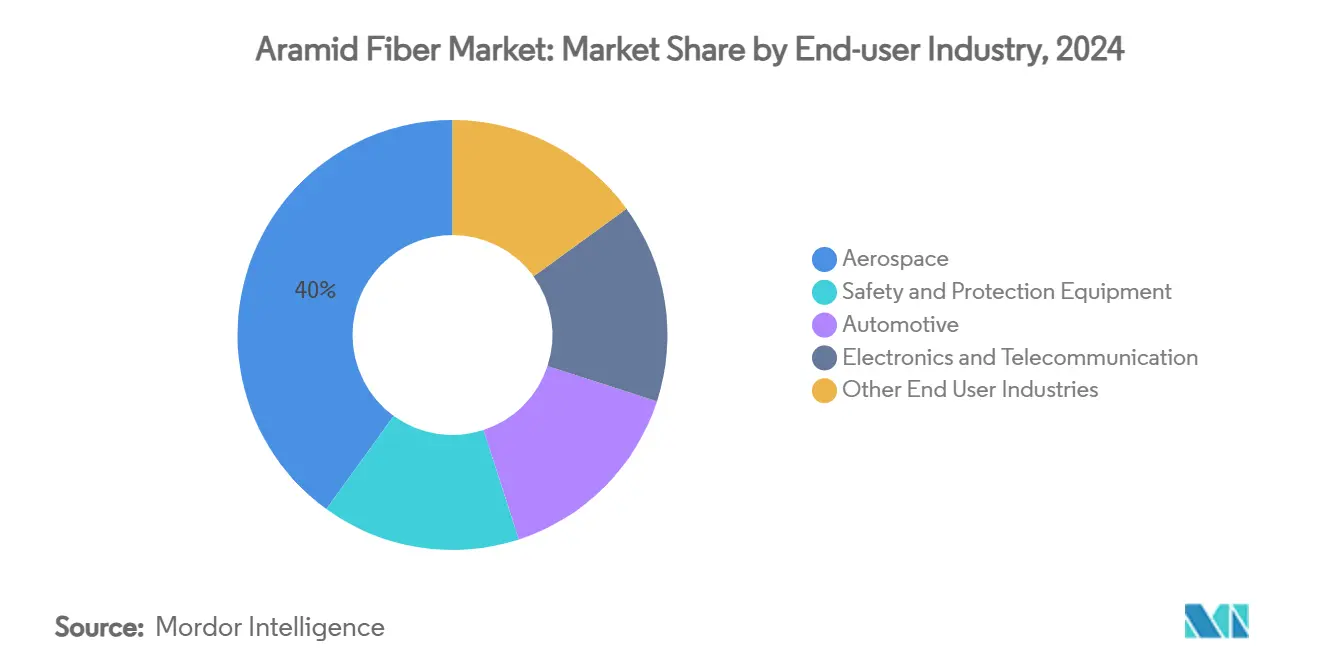

- Par industrie d'utilisateur final, l'aérospatiale et la défense détenaient 40 % de parts de la taille du marché des fibres d'aramide en 2024 et progressent à un TCAC de 6,01 % jusqu'en 2030.

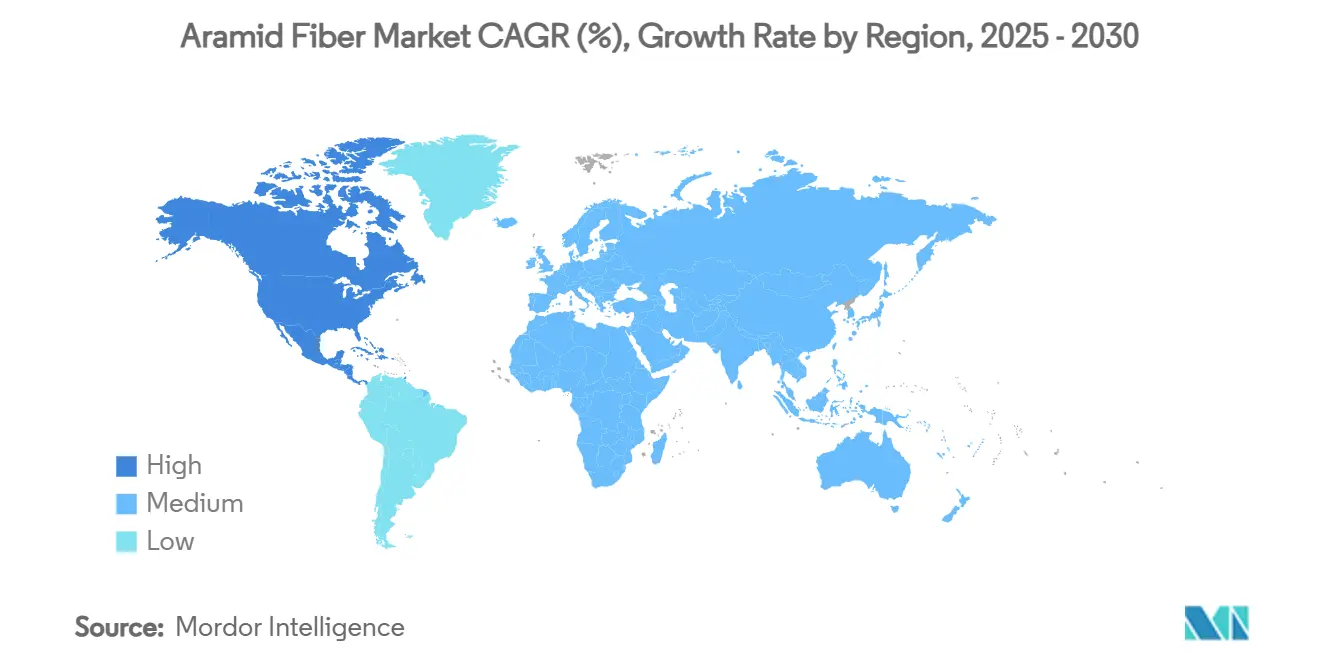

- Par géographie, l'Europe représentait 35 % de parts en 2024, tandis que l'Amérique du Nord enregistre le TCAC régional le plus rapide à 5,34 % pour 2025-2030.

Tendances et perspectives du marché mondial des fibres d'aramide

Analyse de l'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Escalade des mandats de sécurité EPI | +1.2% | Asie-Pacifique avec retombées mondiales | Moyen terme (2-4 ans) |

| Poussée du Green Deal de l'UE pour les pneus VE légers | +0.8% | Europe, Amérique du Nord | Long terme (≥ 4 ans) |

| Montée du déploiement 5G pour les câbles à fibres optiques | +1.1% | Asie du Sud-Est, mondial | Court terme (≤ 2 ans) |

| Augmentation des dépenses de défense de nombreux pays | +1.0% | Amérique du Nord, Europe, Asie | Moyen terme (2-4 ans) |

| Investissements de défense hypersonique et spatiale | +0.7% | Amérique du Nord, Europe, Chine | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Escalade des mandats de sécurité EPI dans les centres de fabrication asiatiques

L'application croissante des règles de sécurité industrielle en Chine, en Inde et dans les économies émergentes d'Asie du Sud-Est augmente les commandes de gants, casques et vêtements de travail résistants à la chaleur renforcés d'aramide. Les casques industriels fabriqués avec des composites d'aramide présentent 37 % de résistance aux chocs supérieure par rapport aux équivalents ABS, un écart de performance qui accélère l'adoption en usine. Les gants résistants aux coupures incorporant du para-aramide offrent une protection de niveau 5 avec 30 % de poids en moins, améliorant le confort pour un port continu. Les vêtements de travail ignifuges formulés avec du méta-aramide maintiennent leur intégrité structurelle à 425 °C, s'alignant sur les codes de sécurité plus stricts des fonderies et du pétrochimique. Les fabricants approvisionnant cette région augmentent donc leur allocation pour les fils et tissus d'aramide, renforçant le profil de croissance du marché des fibres d'aramide.

Poussée du Green Deal de l'UE pour les pneus VE légers renforcés d'aramide

Les constructeurs automobiles européens accélèrent les programmes de reconception de pneus qui réduisent la masse des véhicules pour étendre l'autonomie des voitures électriques. Les carcasses de pneus renforcées d'aramide réduisent le poids jusqu'à 25 %, un gain directement lié aux objectifs de décarbonisation du transport du Green Deal [1]U.S. Department of Energy, ' 2024 VTO Annual Merit Review Results Report - Materials Technology ', energy.gov. Chaque kilogramme économisé offre un gain d'autonomie de 0,7 km, motivant les OEM à substituer les cordages en polyester ou acier par de l'aramide. Les composeurs commercialisent des mélanges de caoutchouc chargés d'aramide qui diminuent la résistance au roulement tout en conservant la durabilité, renforçant la demande pour le marché des fibres d'aramide en Europe et bientôt en Amérique du Nord.

Montée du déploiement 5G élevant la demande pour les câbles à fibres optiques renforcés d'aramide

Les opérateurs qui s'empressent de déployer des macro-cellules 5G et des dorsales de fibres denses spécifient des câbles avec des seuils de résistance à la traction et aux rongeurs plus élevés. Les tiges composites d'aramide fournissent trois fois la résistance à la traction des renforts d'acier à un cinquième de la masse, idéales pour les tirages longs dans les terrains humides [2]Utilities Technology Council, ' Underground Fiber Report ', utc.org . Des fournisseurs comme HFCL confirment l'usage croissant d'éléments d'aramide dans les conceptions souterraines et aériennes. Les fils d'aramide ignifuges sans halogène protègent également les liaisons centre de données-tour, apportant une augmentation supplémentaire au marché des fibres d'aramide.

Investissements de défense hypersonique et spatiale augmentant la consommation de boucliers thermiques en méta-aramide

Les agences de défense aux États-Unis, en Europe et en Chine financent des systèmes de protection thermique qui résistent au chauffage aérodynamique extrême. Les boucliers EPDM renforcés de méta-aramide présentent des taux d'ablation aussi bas que 0,015 mm/s, surpassant les ablateurs traditionnels dans les moteurs-fusées à propergol solide. Les études composites confirment que l'aramide survit aux charges thermiques et mécaniques combinées mieux que les fibres de verre ou de carbone dans les régimes ultra-haute vitesse. La nature spécialisée de l'hypersonique nourrit donc des segments de demande premium au sein du marché des fibres d'aramide.

Analyse de l'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Volatilité des prix des matières premières MPD et PPD | -1,0 % | Mondial, régions dépendantes des importations | Court terme (≤ 2 ans) |

| Barrières de licences croisées de brevets | -0,6 % | Mondial, marchés émergents | Long terme (≥ 4 ans) |

| Coûts de production élevés | -0,8 % | Mondial | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Volatilité des prix des matières premières MPD et PPD

Les fluctuations croissantes du pétrole brut et les perturbations d'approvisionnement régionales élèvent les courbes de coût du MPD et PPD, comprimant les marges des producteurs et perturbant les contrats à long terme. Le département du Commerce américain classe les diamines aromatiques parmi les intrants chimiques critiques soumis à une production géopolitiquement concentrée, augmentant les risques de sécurité d'approvisionnement [3]U.S. Department of Commerce & Homeland Security, ' Assessment of the Critical Supply Chains ', bis.doc.gov . Les fabricants ripostent en explorant des intermédiaires bio-sourcés et la récupération en boucle fermée des déchets d'aramide, mais la volatilité à court terme rogne encore l'élan de croissance du marché des fibres d'aramide.

Barrières de licences croisées de brevets dissuadant les nouveaux entrants para-aramide

Les vastes patrimoines de propriété intellectuelle détenus par DuPont, Teijin et une poignée de pairs bloquent l'entrée rapide des suiveurs. Les tribunaux américains ont maintenu une interdiction de 20 ans sur un produit similaire au Kevlar d'un concurrent, illustrant la puissance des tactiques d'application. Les actifs de filage à forte intensité capitalistique et les courbes d'apprentissage abruptes découragent davantage les aspirants. Ces obstacles verrouillent le pouvoir de marché parmi les acteurs établis, contraignant l'expansion concurrentielle plus large et limitant la base de producteurs adressables du marché des fibres d'aramide.

Analyse des segments

Par type de produit : dominance du para-aramide et accélération du méta-aramide

Le segment para-aramide détenait une part dominante de 65 % du marché des fibres d'aramide en 2024, soutenu par la demande de protection balistique, d'aérospatiale et de matériaux de friction. Les fils para-aramide offrent une résistance à la traction proche de 3,8 GPa, maintenant leur position dans les gilets pare-balles et les nids d'abeilles d'aviation. Les augmentations des budgets de défense aux États-Unis et l'intérêt renouvelé pour les composites automobiles légers assurent des pipelines de volume stables pour le para-aramide au sein du marché des fibres d'aramide. Des investissements significatifs, comme un ajout de capacité de 3 000 tonnes sur le site sud-coréen de Toray, soulignent l'ampleur de l'allocation de capital vers cette classe de fibres.

Le méta-aramide, bien que plus petit en base, présente la trajectoire la plus rapide avec un TCAC de 5,42 % jusqu'en 2030. Les filaments avancés filés humides atteignent désormais 1 255 MPa de résistance à la traction et conservent plus de 90 % de résistance après une exposition UV prolongée, débloquant des applications extérieures comme les couvertures de lignes de transmission. Intégré dans les tissus ignifuges, les papiers d'isolation et les sacs de filtration, le méta-aramide répond aux exigences de stabilité thermique dans l'électronique, la sécurité industrielle et la protection environnementale. La taille du marché des fibres d'aramide pour le méta-aramide devrait croître régulièrement en raison de l'expansion des capacités de semiconducteurs en Asie et des projets de transition verte de l'UE, établissant une dynamique concurrentielle où les attributs des matériaux, pas seulement le prix, décident de la conversion client.

Note: Parts des segments de tous les segments individuels disponibles à l'achat du rapport

Par procédé de filage : leadership du filage humide et force de niche du jet sec humide

Le filage humide a capturé 60 % des parts du marché des fibres d'aramide en 2024 et continue de dépasser le marché global avec un TCAC de 5,87 %. Le procédé offre une coagulation homogène du polymère, produisant des fibres uniformément denses qui atteignent une haute stabilité diélectrique, prérequis pour les papiers électriques et les médias de filtration. Les modules de recyclage de solvants améliorés réduisent les émissions et les coûts, soutenant l'adoption même parmi les utilisateurs finaux soucieux de durabilité. La taille du marché des fibres d'aramide pour la production filée humide devrait s'élargir en ligne avec l'électrification et la croissance de la demande de médias filtrants.

Le filage humide à jet sec reste indispensable pour le para-aramide où l'orientation des chaînes pilote les métriques de traction extrêmes. Les essais de laboratoire d'analogues de polyimide affichent une résistance à la traction jusqu'à 2,72 GPa et un module supérieur à 114 GPa, confirmant la marge de progression pour l'amélioration future du para-aramide. Bien que la part globale soit plus petite, le procédé ancre l'approvisionnement de fils balistiques haut de gamme, s'alignant sur les besoins des ministères de la défense et des marques d'équipements sportifs premium. Les mises à niveau continues de ligne visant l'efficacité de débit et la technologie de capture de solvant protégeront sa contribution de niche au marché des fibres d'aramide.

Par application : échelle sécurité et protection et vélocité fibre optique

Les équipements de sécurité et de protection représentaient 37 % de la taille du marché des fibres d'aramide en 2024. L'approvisionnement militaire et policier en gilets, casques et blindages de véhicules de nouvelle génération soutient le tonnage de base. L'équipement de sortie des brigades de pompiers et l'EPI industriel ajoutent des flux de demande civile, renforçant la stabilité des volumes à travers les cycles économiques. La R&D continue produit des multicouches plus légers et plus respirants, étendant le confort et la conformité du porteur, ce qui stimule les achats répétés.

Les câbles à fibres optiques, bien que plus petits, affichent la croissance la plus élevée à 5,5 % TCAC. Les fils et tiges d'aramide dans les câbles gèrent la charge de traction pendant le tirage et résistent à la pénétration d'eau, permettant un déploiement à coût total réduit dans les corridors ruraux et souterrains. Avec les régulateurs imposant une couverture 5G plus large, les opérateurs télécoms budgètent pour un renforcement extensif des dorsales, accélérant la contribution du segment au marché des fibres d'aramide. Les applications secondaires comme les matériaux de friction pour plaquettes de freins premium et les composites aérospatiaux maintiennent des niches spécialisées mais rentables conscientes de la résistance à la fatigue supérieure et de l'endurance thermique de la fibre.

Par industrie d'utilisateur final : premium aérospatiale et défense et adoption industrielle diversifiée

L'aérospatiale et la défense ont capturé 40 % de la taille du marché des fibres d'aramide en 2024, reflétant l'usage dans les panneaux d'aéronefs, noyaux nid d'abeilles, blindages balistiques et boucliers thermiques de moteurs-fusées. Le secteur commande aussi le TCAC le plus rapide à 6,01 %, soutenu par les prototypes d'armes hypersoniques et la cadence de lancement spatial commercial. Les composites de fibres d'aramide se traduisent par des économies de charge utile et des portées de vol étendues, difficiles à égaler avec le métal ou les polymères de performance inférieure.

Les équipements de sécurité et de protection forment le second pilier, surfant sur l'évolution des références réglementaires mondiales. L'électronique et les télécommunications revendiquent une place croissante, avec le renforcement de circuits imprimés et l'isolation de batteries flexibles ouvrant un tonnage supplémentaire. Les plateformes de véhicules électriques s'appuient sur l'aramide dans les séparateurs de packs de batteries et les inserts structurels pour étendre l'autonomie de conduite. La filtration industrielle, du traitement des gaz de combustion à la filtration des gaz chauds, tire parti de la résistance chimique et de la stabilité dimensionnelle. Ces voies de demande diversifiées sécurisent la continuité de la demande et protègent le marché des fibres d'aramide contre les chocs d'une seule industrie.

Note: Parts des segments de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

L'Europe ancre le marché mondial des fibres d'aramide avec 35 % de revenus en 2024. Les lois strictes de sécurité des travailleurs, les normes de flamme alignées ISO et le Green Deal de l'Union européenne propulsent l'adoption de haute valeur dans les environnements automobiles et industriels. L'Allemagne, avec sa base automobile orientée exportation, mène l'expansion de volume régionale, tandis que la France et les Pays-Bas se spécialisent dans la filtration avancée et les stratifiés aérospatiaux. Les incitations gouvernementales pour les usines de batteries de véhicules électriques stimulent davantage l'adoption de composites polymères.

L'Amérique du Nord affiche le TCAC le plus rapide à 5,34 % pour 2025-2030. Les crédits de défense fédéraux nourrissent une demande continue pour les matériaux balistiques para-aramide, tandis que la NASA et les fournisseurs de lancement privés canalisent les investissements dans les boucliers thermiques méta-aramide. Les transporteurs télécoms américains renouvellent les dorsales de fibres aériennes à travers les corridors sujets aux ouragans, spécifiant des éléments de résistance d'aramide pour atténuer les dommages de tempête. Le Canada suit des tendances similaires avec un focus sécurité publique, particulièrement dans l'infrastructure minière et énergétique.

L'Asie-Pacifique représente la prochaine frontière d'échelle pour le marché des fibres d'aramide. La Chine escalade la production domestique pour réduire la dépendance aux importations et vise l'autosuffisance en para-aramide d'ici la mi-décennie. La construction massive d'usines intelligentes, d'usines de batteries VE et d'infrastructures renouvelables multiplie la demande de matériaux légers résistants à la chaleur. Le Japon et la Corée du Sud raffinent le déploiement haute technologie dans les semiconducteurs et le matériel 5G, nécessitant la stabilité diélectrique et la résilience mécanique que l'aramide délivre. Le programme Make-in-India de défense de l'Inde et les codes de sécurité professionnelle mis à jour construisent la consommation locale d'EPI et d'armures, ajoutant de la profondeur à la croissance régionale.

Paysage concurrentiel

Le marché des fibres d'aramide est de nature consolidée, avec DuPont menant le segment para-aramide nord-américain grâce aux brevets et à la fabrication à grande échelle, tandis que Teijin maintient un avantage mondial avec des chaînes d'approvisionnement intégrées et des portefeuilles équilibrés. Les barrières à l'entrée incluent l'expertise en polymérisation continue, systèmes de récupération de solvants et technologie de tirage haute résistance. Les priorités stratégiques se concentrent sur la circularité et la diversification des intrants. Les acteurs chinois améliorent l'intégration en amont et les portefeuilles de brevets, tandis que des investissements comme l'expansion de 500 milliards KRW de Toray à Gumi et la croissance de capacité de Sinochem reflètent la confiance dans la demande. Les alliances futures ciblent les matériaux de niche à haute marge, comme les aérogels d'aramide nanoporeux pour la gestion thermique et la fabrication additive de composites d'aramide en poudre, qui pourraient remodeler la dynamique concurrentielle sans perturber la production traditionnelle de fils.

Leaders de l'industrie des fibres d'aramide

TEIJIN LIMITED

DuPont

Yantai Tayho Advanced Materials Co., Ltd.

Kolon Industries, Inc.

HS HYOSUNG ADVANCED MATERIALS

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Avril 2025 : Teijin Limited a commencé à mettre en œuvre la technologie Digital Product Passport (DPP) pour ses fibres d'aramide et de carbone, utilisant le système de traçabilité de Circularise B.V. Cette initiative s'aligne sur le mandat ESPR de l'Europe, améliore la transparence de la chaîne d'approvisionnement et renforce l'engagement de Teijin envers la durabilité et la conformité aux réglementations en évolution.

- Mai 2024 : Toray Industries Inc. prévoit d'investir 365 millions USD pour étendre les installations au complexe industriel national de Gumi, permettant à Toray Advanced Materials Korea d'augmenter la production de fibres d'aramide filées à sec à l'usine Gumi 1 à 3 000 tonnes annuellement, élevant la capacité de production totale de l'entreprise à 5 000 tonnes.

Portée du rapport mondial du marché des fibres d'aramide

La fibre d'aramide est une fibre organique haute performance synthétique fabriquée à partir de polyamides aromatiques. Les caractéristiques clés de la fibre d'aramide incluent une haute résistance, une bonne résistance à la chaleur, à l'abrasion et aux solvants organiques, la non-conductivité et une faible inflammabilité. Elle est principalement utilisée pour des applications telles que les composites, la balistique, les câbles à fibres optiques, les vêtements de protection contre la chaleur et les produits chimiques, et autres. Le marché des fibres d'aramide est segmenté par type de produit, industrie d'utilisateur final et géographie. Par type de produit, le marché est segmenté en para-aramide et méta-aramide. Par industrie d'utilisateur final, le marché est segmenté en équipements de sécurité et de protection, aérospatiale, automobile, électronique et télécommunications, et autres industries d'utilisateurs finaux. Le rapport couvre également la taille du marché et les prévisions pour le marché des fibres d'aramide dans 16 pays à travers les principales régions. Pour chaque segment, le dimensionnement du marché et les prévisions ont été faits sur la base de la valeur (millions USD).

| Para-aramide |

| Méta-aramide |

| Filage humide |

| Filage humide à jet sec |

| Équipements de sécurité et de protection |

| Matériaux de friction et de freinage |

| Câbles à fibres optiques |

| Composants aérospatiaux |

| Composites automobiles |

| Isolation électrique |

| Autres (filtration industrielle, renforcement caoutchouc et pneus) |

| Équipements de sécurité et de protection |

| Aérospatiale |

| Automobile |

| Électronique et télécommunications |

| Autres industries d'utilisateurs finaux |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Russie | |

| Reste de l'Europe | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Arabie saoudite |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique |

| Par type de produit | Para-aramide | |

| Méta-aramide | ||

| Par procédé de filage | Filage humide | |

| Filage humide à jet sec | ||

| Par application | Équipements de sécurité et de protection | |

| Matériaux de friction et de freinage | ||

| Câbles à fibres optiques | ||

| Composants aérospatiaux | ||

| Composites automobiles | ||

| Isolation électrique | ||

| Autres (filtration industrielle, renforcement caoutchouc et pneus) | ||

| Par industrie d'utilisateur final | Équipements de sécurité et de protection | |

| Aérospatiale | ||

| Automobile | ||

| Électronique et télécommunications | ||

| Autres industries d'utilisateurs finaux | ||

| Géographie | Asie-Pacifique | Chine |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Russie | ||

| Reste de l'Europe | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Arabie saoudite | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

Questions clés auxquelles répond le rapport

Quelle est la valeur actuelle du marché des fibres d'aramide ?

Le marché des fibres d'aramide s'élève à 4,30 milliards USD en 2025 et devrait atteindre 5,52 milliards USD d'ici 2030.

Quelle région connaît la croissance la plus rapide de la demande de fibres d'aramide ?

L'Amérique du Nord affiche la croissance régionale la plus élevée, progressant à un TCAC de 5,34 % pour 2025-2030, portée par l'investissement de défense et d'aérospatiale.

Pourquoi le filage humide est-il dominant dans la production de fibres d'aramide ?

Le filage humide représente 60 % des parts du marché des fibres d'aramide car le procédé produit des fibres à densité uniforme et excellente résistance thermique, essentielles pour les applications d'isolation électrique et de filtration.

Quel segment d'application croît le plus rapidement ?

Les câbles à fibres optiques sont l'application à croissance la plus rapide, bénéficiant des déploiements d'infrastructure 5G et affichant un TCAC de 5,5 % jusqu'en 2030.

Dernière mise à jour de la page le: