Analyse du marché de lalpha méthylstyrène

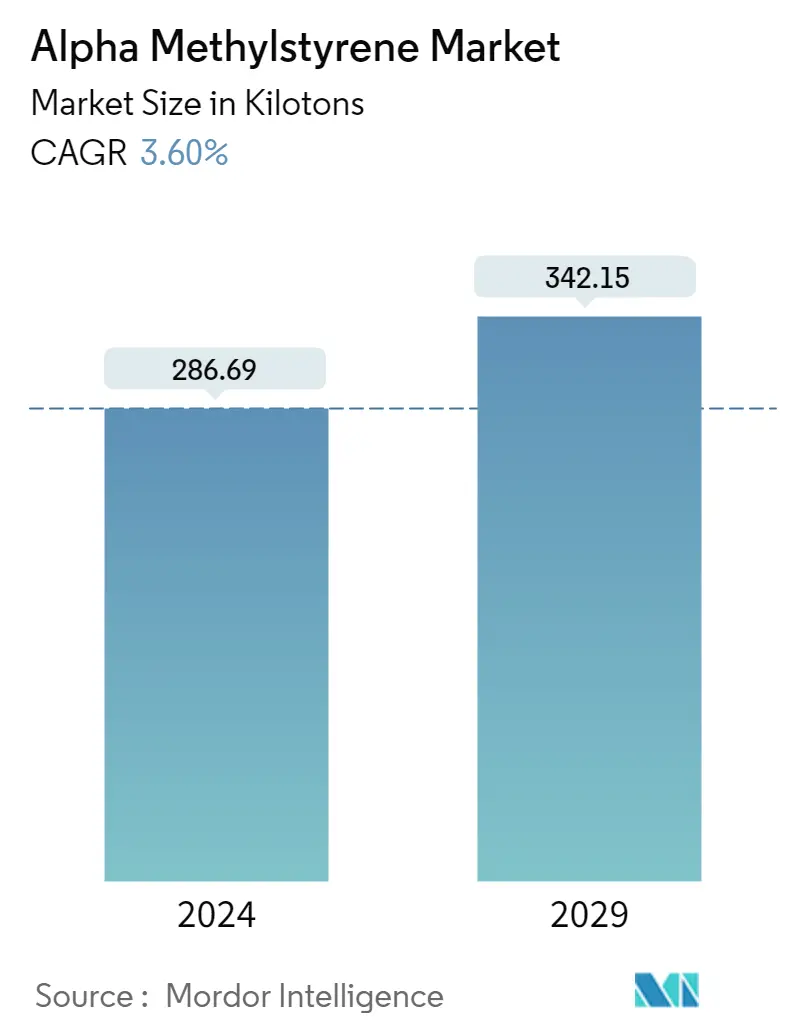

La taille du marché de lalpha méthylstyrène est estimée à 286,69 kilotonnes en 2024 et devrait atteindre 342,15 kilotonnes dici 2029, avec une croissance de 3,60 % au cours de la période de prévision (2024-2029).

Le COVID-19 a eu un impact négatif sur le marché, toutes les industries ayant interrompu leurs processus de fabrication. Les confinements, les distances sociales et les sanctions commerciales ont provoqué des perturbations massives dans les réseaux mondiaux de la chaîne dapprovisionnement. Cependant, la situation sera rétablie en 2021, ce qui devrait profiter au marché au cours de la période de prévision.

- À moyen terme, les principaux facteurs qui animent le marché étudié sont la demande croissante pour la fabrication de résines ABS et la demande croissante dalpha-méthylstyrène dans le segment de lélectronique.

- Dun autre côté, les rejets de déchets dangereux lors de la production dalpha méthylstyrène freineront probablement la croissance du marché.

- Laugmentation de la demande de cires durables et dadhésifs résistants à la chaleur constituera probablement une opportunité pour le marché dans les années à venir.

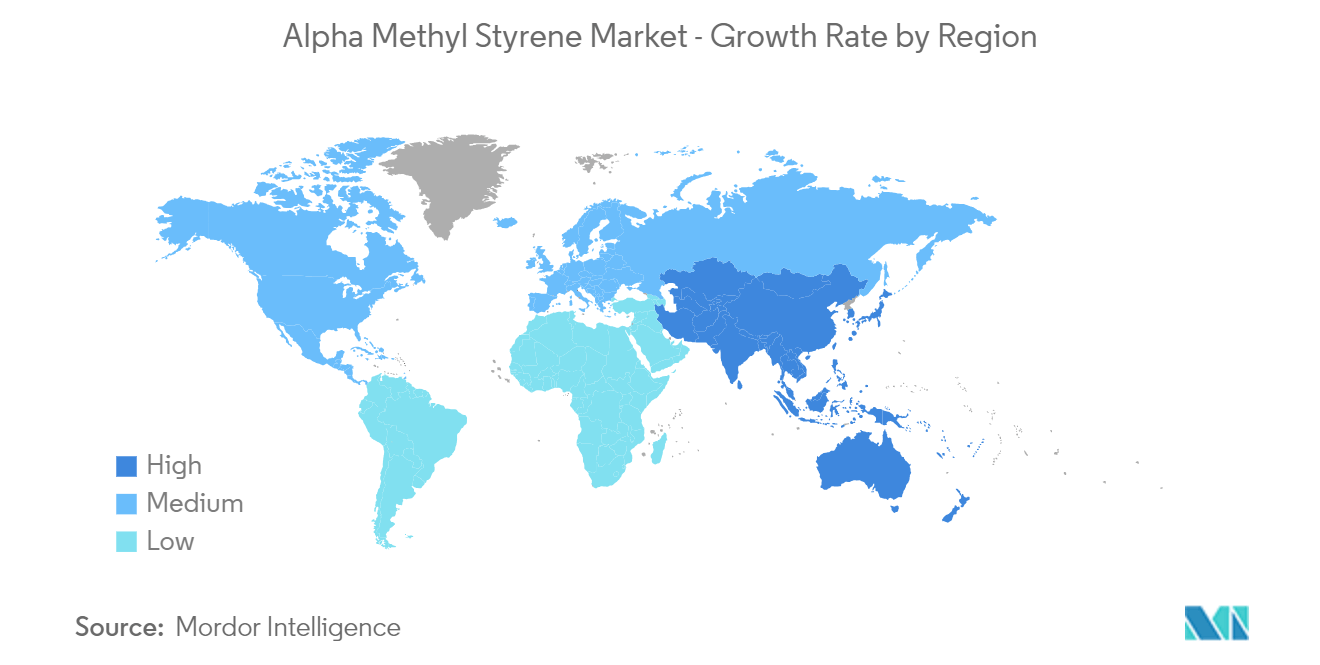

- LAsie-Pacifique représentait la part de marché la plus élevée et la région dominera probablement le marché au cours de la période de prévision.

Tendances du marché de lalpha méthylstyrène

L'industrie automobile va dominer le marché

- L'alpha méthylstyrène est un intermédiaire pour la production de résine ABS. De plus, la résine ABS est utilisée pour remplacer le métal dans lindustrie automobile. Diverses pièces automobiles qui recherchent des facteurs de réduction de poids utilisent du thermoplastique ABS. L'ABS est couramment utilisé pour les pièces comprenant les composants du tableau de bord, les dossiers des sièges, les composants des ceintures de sécurité, les poignées, les panneaux de porte, les garnitures de piliers et les tableaux de bord.

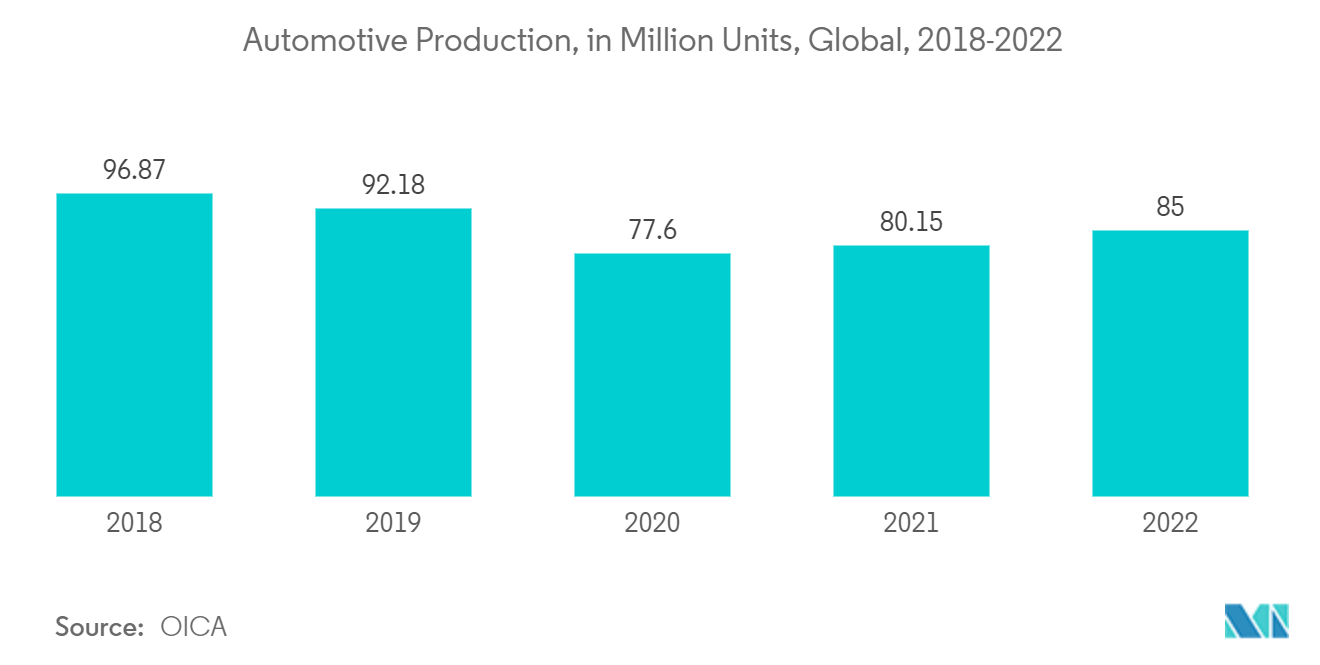

- Selon l'Organisation Internationale des Constructeurs d'Automobiles (OICA), la production mondiale de véhicules automobiles a atteint 85,01 millions en 2022, avec un taux de croissance de 6% par rapport aux 80,20 millions de véhicules fabriqués en 2021, indiquant ainsi une demande accrue d'alpha méthyl styrène. de l'industrie automobile.

- En outre, la production croissante de véhicules électriques est susceptible daugmenter la demande du marché pour les véhicules étudiés. Par exemple, selon EV Volumes, un total de 10,5 millions de nouveaux BEV et PHEV ont été livrés en 2022, soit une augmentation de 55 % par rapport à 2021.

- La région Asie-Pacifique abrite certains des constructeurs automobiles les plus précieux au monde. Les pays en développement comme la Chine, lInde, le Japon et la Corée du Sud ont travaillé dur pour renforcer leur base manufacturière et développer des chaînes dapprovisionnement efficaces pour une plus grande rentabilité.

- Selon l'Association chinoise des constructeurs automobiles (CAAM), la Chine possède la plus grande base de production automobile au monde, avec une production totale de véhicules de 27,2 millions d'unités en 2022, enregistrant une augmentation de 3,4 % par rapport aux 26,1 millions d'unités produites l'année dernière.

- En Europe, l'Allemagne fait partie des constructeurs automobiles les plus importants. Selon l'Association allemande de l'industrie automobile (VDA), l'Allemagne a produit 263 400 unités de voitures en juillet 2022, enregistrant un taux de croissance de 7 % par rapport à la même période en 2021. De plus, la demande de voitures électriques augmente en Allemagne. Ainsi, diverses entreprises augmentent le volume de production de voitures électriques dans le pays. Par exemple, en juin 2023, Ford a annoncé linauguration du Cologne Electric Vehicle Center, une usine de production de haute technologie en Allemagne.

- En Amérique du Nord, selon l'OICA, la production automobile en 2022 représentait 17,7 millions d'unités, soit une augmentation de 10 % par rapport à celle de 2021, qui était d'environ 16,1 millions d'unités.

- Par conséquent, la demande dalpha méthylstyrène devrait croître avec lexpansion de la production automobile au cours de la période de prévision.

LAsie-Pacifique dominera le marché de lalpha méthyl styrène

- LAsie-Pacifique détient une part importante du marché mondial de lalpha-méthylstyrène et devrait dominer le marché au cours de la période de prévision.

- Selon les données publiées par le Bureau national des statistiques, l'industrie chinoise du pneumatique connaît une croissance substantielle, reflétant la demande croissante de pneus sur les marchés nationaux et internationaux.

- Selon le Bureau national des statistiques de Chine, en mai 2023, la Chine produisait environ 6 millions de tonnes de produits en plastique par mois. Depuis janvier 2020, la production mensuelle la plus élevée de produits en plastique a été enregistrée en décembre 2021, avec 7,95 millions de tonnes.

- En outre, la Chine est une plaque tournante du traitement chimique, représentant une part importante des produits chimiques mondiaux. En Chine, le plus grand marché chimique au monde, un léger ralentissement de la croissance de la production chimique est attendu en 2023. Après la guerre entre la Russie et l'Ukraine, l'industrie chimique a connu une année marquée par de nouveaux goulots d'étranglement dans les chaînes d'approvisionnement mondiales déjà mises à rude épreuve par la hausse des coûts de l'énergie et des matières premières. , pandémie, incertitude économique et troubles politiques en 2022. Poursuivant sur ce terrain tumultueux, la Chine devrait enregistrer une croissance légèrement plus faible de 5,9 % de sa production chimique en 2023, selon les perspectives de l'industrie chimique de BASF. Toutefois, les investissements croissants dans la construction de nouvelles usines chimiques soutiennent la demande dAMS à moyen terme.

- LInde est lun des plus grands producteurs et consommateurs de caoutchouc après la Chine dans la région Asie-Pacifique. En Inde, plus de 65 % du caoutchouc produit est utilisé pour la fabrication de pneus et chambres à air pour automobiles (50 %) et pour vélos (15 %). En outre, le pays compte près de 66 usines de production de pneus et environ 41 entreprises productrices de pneus.

- Selon l'IBEF, les exportations totales de plastiques entre avril et septembre 2022 se sont élevées à 6,38 milliards de dollars. Au cours de cette période, les exportations de matières premières plastiques, d'articles médicaux et de tuyaux et raccords ont augmenté de 32,3 %, 24,8 % et 17,9 % par rapport à la même période de l'année dernière.

- Ainsi, la demande croissante de diverses industries devrait stimuler le marché étudié dans la région au cours de la période de prévision.

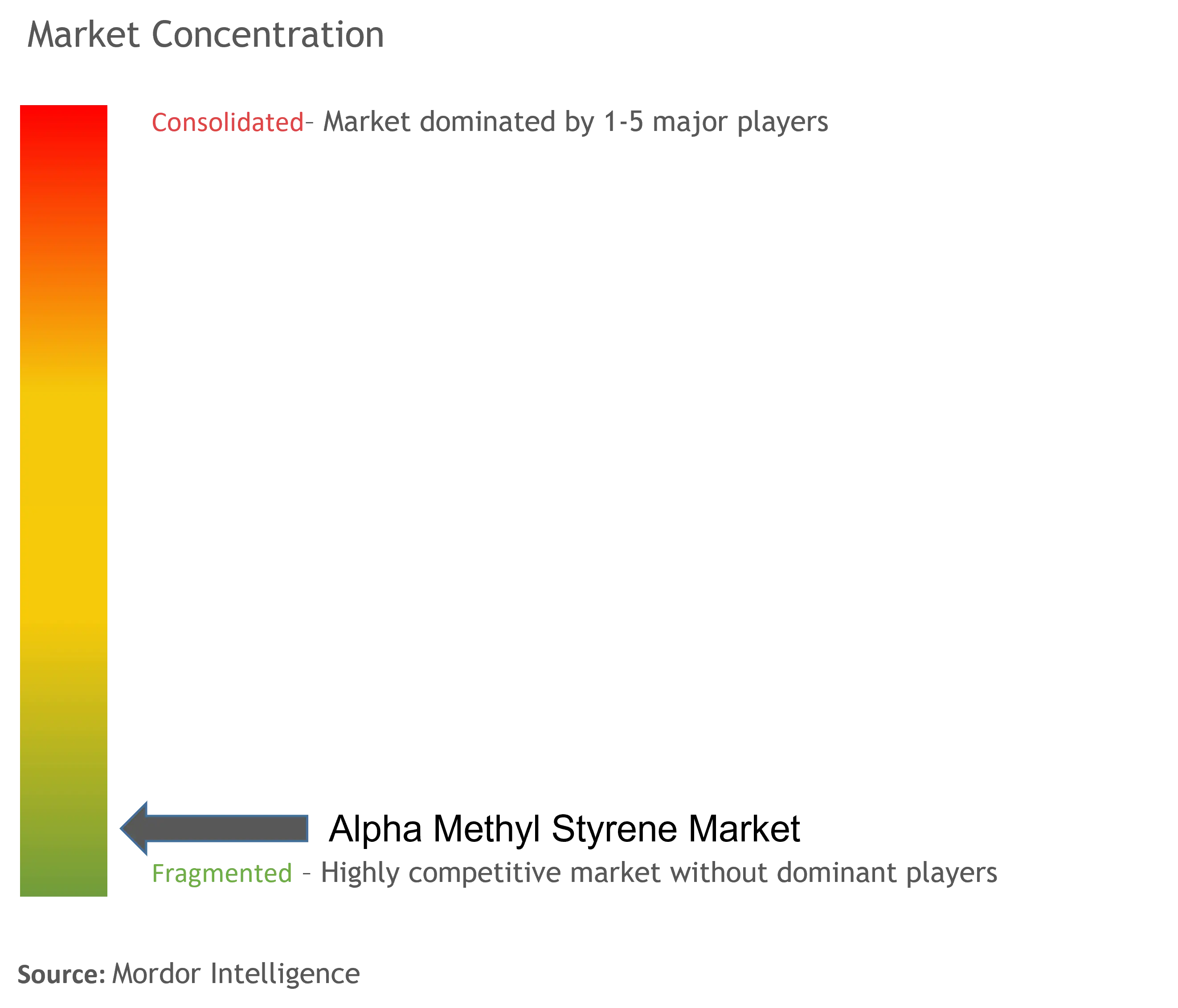

Aperçu du marché de l'alpha méthylstyrène

Le marché de lalpha méthylstyrène est de nature fragmenté. Certaines des principales entreprises du marché comprennent ENI SpA, INEOS, Cepsa, Mitsubishi Chemical Corporation et Domo Chemicals, entre autres.

Leaders du marché de lalpha méthylstyrène

ENI S.p.A.

INEOS

Cepsa

Mitsubishi Chemical Corporation

Domo Chemicals

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de lalpha méthylstyrène

- Avril 2023 INEOS Phenol a annoncé la finalisation de l'acquisition de Mitsui Phenols Singapore Ltd pour un montant total de 330 millions de dollars. Grâce à cette acquisition, la société a ajouté plus d'un million de tonnes de capacité chaque année, qui comprend également de l'alpha-méthylstyrène (20 ktpa), parmi divers autres produits qui aideront davantage l'entreprise à soutenir plus efficacement ses clients dans la région asiatique.

- Avril 2022 Kraton Corporation a annoncé son intention d'investir dans l'usine de production d'alpha-méthylstyrène située à Niort, en France. Cet investissement devrait augmenter la capacité de production de 15 % dici 2023.

Segmentation de lindustrie de lalpha méthylstyrène

L'alpha méthylstyrène est un liquide incolore et un type de produit chimique organique qui est principalement utilisé afin d'améliorer la résistance à la chaleur lorsqu'il est utilisé comme co-monomère pendant les processus de polymérisation. Il peut être utilisé dans plusieurs applications, telles que la fabrication d'ABS, de résines chimiques, de plastiques, d'adhésifs et de revêtements, dont bien d'autres.

Le marché de lalpha méthylstyrène est segmenté par application, secteur dutilisation final et géographie. Par application, le marché est segmenté en fabrication dABS, additifs et intermédiaires plastiques, adhésifs, revêtements et autres applications. Par secteur dactivité des utilisateurs finaux, le marché est segmenté en secteurs du pneu, de lautomobile, de lélectronique, des plastiques et autres secteurs dutilisateurs finaux. Le rapport couvre également la taille du marché et les prévisions pour le marché de lalpha méthyl styrène dans 11 pays des principales régions. Pour chaque segment, la taille du marché et les prévisions sont établies en volume (kilotonnes) et en revenus (en millions de dollars).

| Fabrication d'ABS |

| Additifs et intermédiaires plastiques |

| Adhésifs |

| Revêtements |

| Autres applications |

| Pneu |

| Automobile |

| Électronique |

| Plastiques |

| Autres industries d'utilisateurs finaux |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| L'Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Le reste de l'Europe | |

| Reste du monde | Amérique du Sud |

| Moyen-Orient et Afrique |

| Application | Fabrication d'ABS | |

| Additifs et intermédiaires plastiques | ||

| Adhésifs | ||

| Revêtements | ||

| Autres applications | ||

| Industrie des utilisateurs finaux | Pneu | |

| Automobile | ||

| Électronique | ||

| Plastiques | ||

| Autres industries d'utilisateurs finaux | ||

| Géographie | Asie-Pacifique | Chine |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| L'Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Le reste de l'Europe | ||

| Reste du monde | Amérique du Sud | |

| Moyen-Orient et Afrique | ||

FAQ sur les études de marché sur lalpha méthylstyrène

Quelle est la taille du marché de lalpha méthylstyrène ?

La taille du marché de lalpha méthylstyrène devrait atteindre 286,69 kilotonnes en 2024 et croître à un TCAC de 3,60 % pour atteindre 342,15 kilotonnes dici 2029.

Quelle est la taille actuelle du marché de lalpha méthylstyrène ?

En 2024, la taille du marché de lalpha méthylstyrène devrait atteindre 286,69 kilotonnes.

Qui sont les principaux acteurs du marché Alpha méthylstyrène ?

ENI S.p.A., INEOS, Cepsa, Mitsubishi Chemical Corporation, Domo Chemicals sont les principales sociétés opérant sur le marché de lalpha méthylstyrène.

Quelle est la région qui connaît la croissance la plus rapide sur le marché de lalpha méthylstyrène ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché Alpha méthylstyrène ?

En 2024, la région Asie-Pacifique représente la plus grande part de marché sur le marché de lalpha méthylstyrène.

Quelles années couvre ce marché de lalpha méthylstyrène et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché de lalpha méthylstyrène était estimée à 276,73 kilotonnes. Le rapport couvre la taille historique du marché de lalpha méthylstyrène pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de lalpha méthylstyrène pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie de l'alpha-méthylstyrène

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de lalpha-méthylstyrène 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de lalpha-méthylstyrène comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.