Tamaño y Participación del Mercado de Fondos Mutuos de EE.UU.

Análisis del Mercado de Fondos Mutuos de EE.UU. por Mordor Intelligence

El mercado de fondos mutuos de EE.UU. controla activos de USD 30,09 billones en 2025 y se pronostica que alcance USD 39,22 billones en 2030, expandiéndose a una TCAC de 5,44%. La compresión de comisiones, la inscripción automática bajo la Ley SECURE 2.0, las entradas constantes de fondos pasivos y los canales de distribución habilitados por tecnología refuerzan esta trayectoria de crecimiento. Los rendimientos persistentes de letras del Tesoro han redirigido efectivo hacia fondos del mercado monetario, aunque los grandes administradores convierten los vientos en contra en ventajas de escala a través de la eficiencia operativa. La modernización regulatoria, incluida la aprobación de la SEC de clases de acciones de ETF para fondos mutuos, acelera la innovación de productos que combina habilidades activas con estructuras pasivas. En conjunto, estas dinámicas señalan un punto de inflexión en el que el mercado de fondos mutuos de EE.UU. recompensa a las firmas capaces de combinar ofertas centrales de bajo costo con estrategias especializadas y experiencias digitales para clientes.

Conclusiones Clave del Reporte

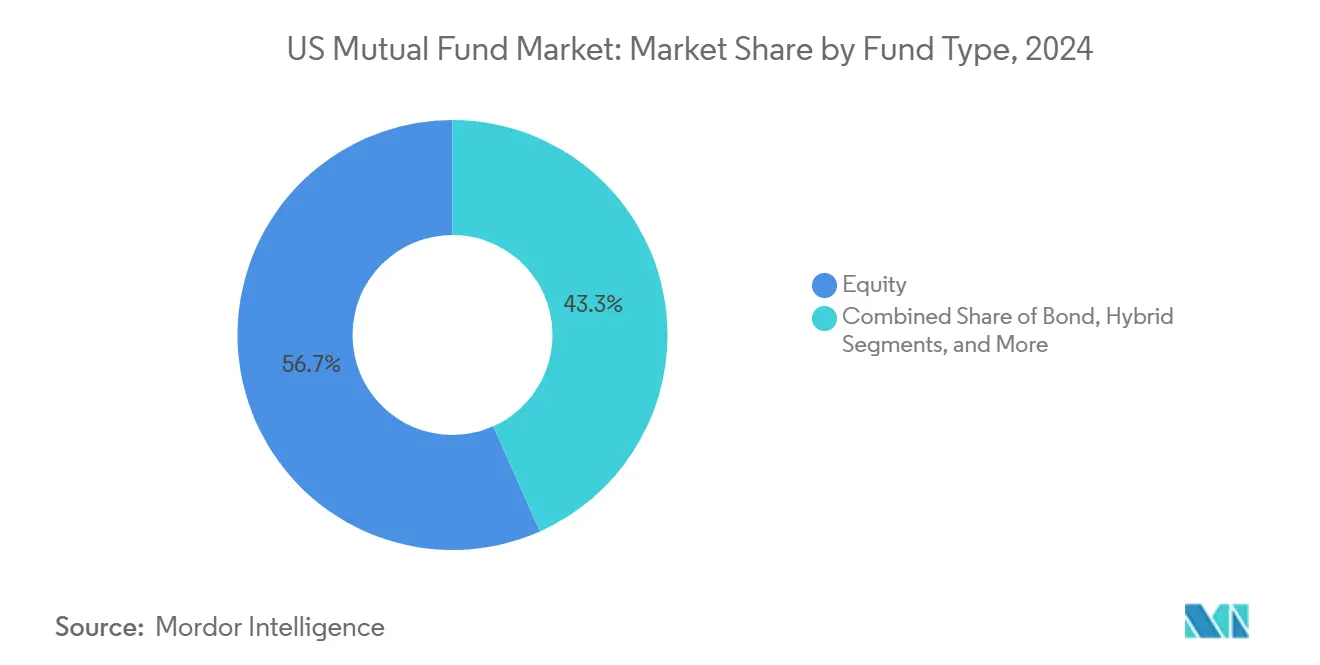

- Por tipo de fondo, los fondos de renta variable mantuvieron el 56,67% de la participación del mercado de fondos mutuos de EE.UU. en 2024, mientras que la categoría "Otros" registra una TCAC de 9,21% hasta 2030.

- Por tipo de inversor, los inversores minoristas controlaron el 86,34% del tamaño del mercado de fondos mutuos de EE.UU. en 2024 y se proyecta que avancen a una TCAC de 5,82% hasta 2030.

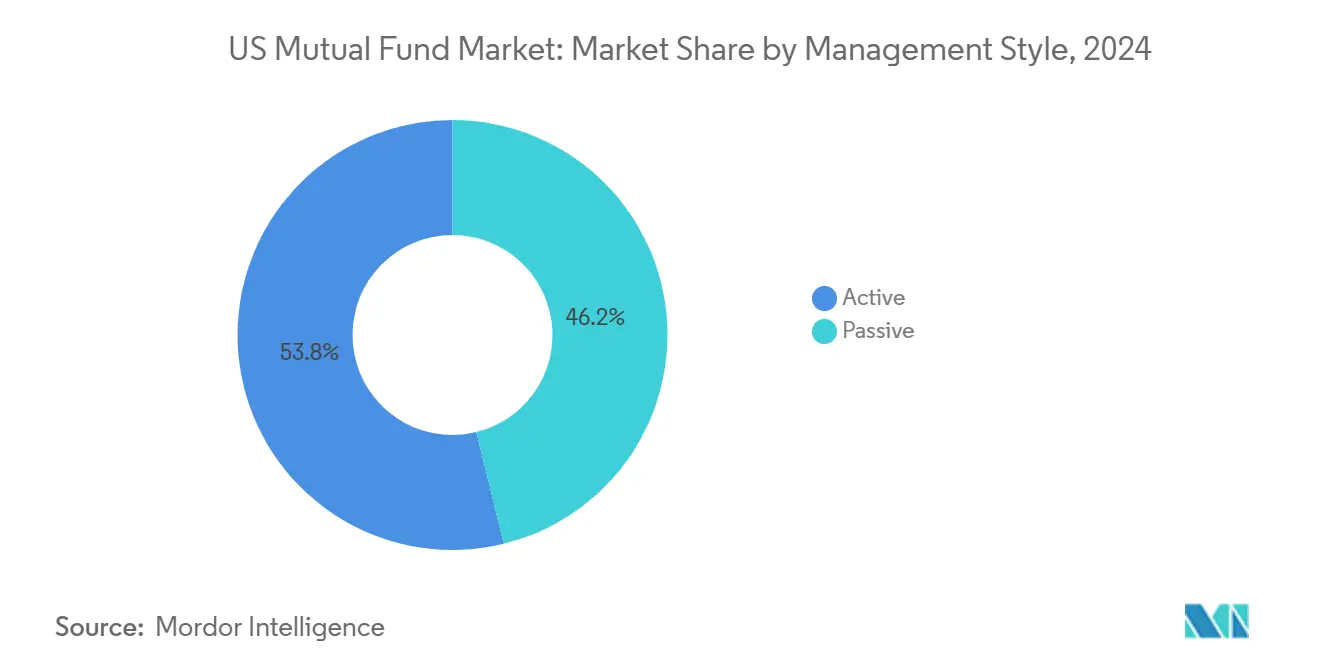

- Por estilo de gestión, las estrategias activas representaron una porción del 59,22% del tamaño del mercado de fondos mutuos de EE.UU. en 2024; se proyecta que las estrategias pasivas exhiban una tasa de crecimiento anual de 6,52% durante el período de pronóstico.

- Por canal de distribución, las firmas de valores lideraron con un 42,73% de participación de ingresos del tamaño del mercado de fondos mutuos de EE.UU. en 2024, mientras que las plataformas de trading online están en camino de registrar la TCAC más rápida de 7,45% hasta 2030.

Tendencias e Insights del Mercado de Fondos Mutuos de EE.UU.

Análisis de Impacto de Drivers

| Driver | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Compresión de comisiones impulsada por guerras de precios de fondos índice | +1.2% | EE.UU. a nivel nacional, concentrado en las principales áreas metropolitanas | Mediano plazo (2-4 años) |

| La inscripción automática 401(k)/IRA impulsa entradas recurrentes | +1.8% | EE.UU. a nivel nacional, más fuerte en regiones densas en corporaciones | Largo plazo (≥ 4 años) |

| Conversiones de clases de acciones ETF fiscalmente eficientes de fondos mutuos | +0.9% | EE.UU. a nivel nacional, acelerado en estados de altos impuestos | Corto plazo (≤ 2 años) |

| Creciente participación en planes DC bajo la Ley SECURE 2.0 | +1.1% | EE.UU. a nivel nacional, mejorado en estados con poblaciones envejecidas | Largo plazo (≥ 4 años) |

| Las aprobaciones de clases de acciones ETF impulsan el diseño de productos híbridos | +0.7% | EE.UU. a nivel nacional, concentrado en centros financieros | Mediano plazo (2-4 años) |

| La selección de fondos impulsada por asesores favorece estrategias flexibles | +0.8% | EE.UU. a nivel nacional, más fuerte en mercados de alto patrimonio neto | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Compresión de Comisiones Impulsada por Guerras de Precios de Fondos Índice

Las reducciones de comisiones de USD 350 millones de Vanguard en 2024 desencadenaron recortes de gastos en toda la industria que han empujado las ratios promedio de ETF índice por debajo de 10 puntos básicos. Charles Schwab redujo a la mitad varias comisiones de ETF en junio de 2025, magnificando la presión competitiva que los administradores más pequeños no pueden absorber. Los líderes de escala ahora compiten en tecnología, servicio al cliente y productos especializados en lugar de solo precio. La bifurcación resultante empuja a las firmas de nivel medio hacia la consolidación, elevando el riesgo de concentración pero creando espacio para especialistas boutique. Con el tiempo, el mercado de fondos mutuos de EE.UU. ve el beta con precio de commodities coexistir con soluciones alfa de precio premium.

La Inscripción Automática 401(k)/IRA Impulsa Entradas Recurrentes

La inscripción automática obligatoria y la escalación bajo la Ley SECURE 2.0 generan flujos de efectivo predecibles que amortiguan los activos durante la volatilidad del mercado. Las asignaciones predeterminadas en fondos de fecha objetivo fortalecen las estrategias equilibradas, mientras que la competencia entre familias de fondos se intensifica por el estatus predeterminado calificado. Este cambio regulatorio beneficia a los fondos de fecha objetivo y las estrategias de asignación equilibrada que sirven como opciones de inversión predeterminadas para participantes recién inscritos. El mandato de inscripción automática crea un viento de cola estructural para la acumulación de activos que se compone con el tiempo, ya que los participantes que de otro modo podrían retrasar el ahorro para la jubilación son inmediatamente capturados en el sistema. Sin embargo, esto también intensifica la competencia entre familias de fondos para asegurar el estatus de opción predeterminada dentro de los planes de empleadores, donde las decisiones de selección pueden determinar miles de millones en flujos de activos.

Conversiones de Clases de Acciones ETF Fiscalmente Eficientes de Fondos Mutuos

Cincuenta y cinco conversiones de fondo mutuo a ETF en 2024 permiten a los administradores mantener mandatos de inversión mientras entregan redenciones en especie que minimizan las distribuciones de ganancias de capital. Los fondos gestionados activamente se benefician más, ya que las envolturas ETF neutralizan el lastre fiscal histórico que los desventajaba contra las opciones pasivas. Los distribuidores deben actualizar los sistemas de trading para acomodar la mecánica ETF, cambiando los presupuestos operativos hacia la tecnología y alejándose de los procesos heredados. Las compañías de fondos ven las conversiones ETF como una estrategia defensiva para retener activos que de otro modo podrían migrar a productos competidores, mientras simultáneamente atraen nuevos inversores que priorizan la eficiencia fiscal. Este cambio estructural fuerza a los distribuidores de fondos mutuos tradicionales a adaptar sus plataformas tecnológicas y procesos operacionales para acomodar la mecánica de trading ETF.

Creciente Participación en Planes DC bajo la Ley SECURE 2.0

La expansión de la elegibilidad para planes de contribución definida de la Ley SECURE 2.0 a trabajadores de medio tiempo y los límites mejorados de contribución de recuperación han ampliado la base de participantes mientras aumentan los niveles promedio de contribución en todas las cohortes de edad. Extender la elegibilidad del plan a trabajadores de medio tiempo y elevar los límites de recuperación amplía el embudo de ahorros para la jubilación. Los depósitos laterales de ahorros de emergencia y las provisiones de ingresos de por vida estimulan la innovación de productos en envolturas de fondos mutuos similares a anualidades. Estas características amplían el mercado de fondos mutuos de EE.UU. al capturar participantes más temprano y retenerlos por más tiempo, aunque también aumentan la presión sobre los administradores para equilibrar las soluciones de acumulación con las de desacumulación. El énfasis del acta en las soluciones de ingresos de por vida también ha estimulado la innovación de productos en estructuras similares a anualidades dentro de envolturas de fondos mutuos, abordando la brecha de ingresos de jubilación que los productos tradicionales enfocados en acumulación no pueden resolver.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| La regla de precios swing y cierre duro de la SEC eleva el costo operativo | -0.8% | EE.UU. a nivel nacional, concentrado en grandes complejos de fondos | Corto plazo (≤ 2 años) |

| La rotación minorista a ETFs de bajo costo canibaliza AUM activo | -1.4% | EE.UU. a nivel nacional, acelerado en demografías conscientes del costo | Mediano plazo (2-4 años) |

| Las violaciones de ciberseguridad erosionan la confianza del inversor | -0.6% | EE.UU. a nivel nacional, aumentado en firmas dependientes digitalmente | Corto plazo (≤ 2 años) |

| Los rendimientos persistentes de letras del Tesoro desvían efectivo a fondos del mercado monetario | -1.1% | EE.UU. a nivel nacional, concentrado en entornos de alto rendimiento | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

La Regla de Precios Swing y Cierre Duro de la SEC Eleva el Costo Operativo

La implementación de precios swing de la SEC ha creado complejidad operativa que afecta desproporcionadamente a las compañías de fondos de tamaño medio que carecen de la infraestructura tecnológica para calcular y aplicar eficientemente los ajustes diarios de precios. Las nuevas reglas requieren que los fondos ajusten los NAV por costos de flujos grandes y acepten operaciones solo hasta las 4 p.m. ET, forzando a los distribuidores a mover los cortes internos más temprano[1]Securities and Exchange Commission, "Investment Company Swing Pricing Rules," sec.gov . Las firmas de tamaño medio deben invertir millones en sistemas de tiempo real o subcontratar, erosionando márgenes y acelerando la consolidación dentro del mercado de fondos mutuos de EE.UU. Las familias de fondos más pequeñas enfrentan un dilema estratégico entre invertir fuertemente en infraestructura de cumplimiento o subcontratar estas funciones a administradores de terceros, ambos de los cuales erosionan los márgenes de ganancia y el posicionamiento competitivo. El efecto acumulativo ha acelerado la consolidación de la industria ya que las firmas buscan economías de escala para absorber estos costos regulatorios.

La Rotación Minorista a ETFs de Bajo Costo Canibaliza AUM Activo

Los ETF ahora representan el 69% de los portafolios minoristas promedio, impulsados por la transparencia y eficiencia fiscal[2]State Street Global Advisors, "Investor Segment Preferences 2025," ssga.com. Esta migración refleja no solo sensibilidad al costo sino una preferencia generacional por la transparencia y eficiencia fiscal que las estructuras ETF proporcionan inherentemente en relación con los fondos mutuos tradicionales. Los administradores de fondos activos enfrentan el desafío dual de justificar comisiones más altas mientras compiten contra estrategias pasivas cada vez más sofisticadas que replican muchos enfoques activos a través de indexación basada en factores. El efecto de canibalización es más pronunciado en las estrategias de renta variable de gran capitalización donde los administradores activos luchan por superar consistentemente los benchmarks, forzando un giro estratégico hacia estrategias especializadas en segmentos de mercado menos eficientes. Sin embargo, esta tendencia ha fortalecido paradójicamente la propuesta de valor para estrategias activas verdaderamente diferenciadas que pueden demostrar generación consistente de alfa.

Análisis de Segmentos

Por Tipo de Fondo: Las Alternativas Impulsan la Innovación Más Allá de las Categorías Tradicionales

Los fondos de renta variable retuvieron el 56,67% de la participación del mercado de fondos mutuos de EE.UU. en 2024, subrayando su papel central en el portafolio. La categoría "Otros" se proyecta que supere con una TCAC de 9,21% hasta 2030. El lanzamiento del ETF U.S. Large Cap Buffer 3 de Goldman Sachs ilustra un pipeline dinámico que profundiza las opciones de protección a la baja. Los fondos de bonos aún estabilizan la asignación durante las fluctuaciones de tasas, mientras que las estrategias híbridas prosperan por la demanda de fecha objetivo vinculada a la inscripción automática. Las reformas del mercado monetario en octubre de 2024 redujeron las ofertas prime institucionales de 25 a 9, cementando el dominio de los grandes proveedores[3]Investment Company Institute, "Money Fund Reform Statistics," ici.org.

Estos cambios indican un potencial de crecimiento significativo en el mercado de fondos mutuos de EE.UU. para estructuras alternativas, impulsado por el interés del inversor en perfiles de riesgo-retorno no tradicionales. Los fondos de intervalo y diseños de oferta de licitación conectan la exposición minorista y del mercado privado, ya que el fondo FLEX de Franklin Templeton acumuló USD 904,5 millones en el inicio. La consolidación entre administradores del mercado monetario destaca cómo las cargas de costos regulatorios favorecen la escala, mientras que los proveedores de fondos de renta variable se diversifican en envolturas amortiguadas y de resultado definido para retener flujos.

Nota: Las participaciones de segmento de todos los segmentos individuales están disponibles con la compra del reporte

Por Tipo de Inversor: El Dominio Minorista se Acelera a Través de Canales Digitales

Las cuentas minoristas controlaron el 86,34% del tamaño del mercado de fondos mutuos de EE.UU. en 2024, con una proyección de crecimiento anual de 5,82% durante el período de pronóstico. La plataforma Alternative Investments Select de Schwab se dirige a clientes por encima de USD 5 millones, democratizando estrategias de mercado privado una vez fuera del alcance de individuos. Los segmentos institucionales proporcionan estabilidad pero crecen más lentamente, a menudo validando fondos innovadores antes de la adopción minorista.

Los millennials forman la cohorte de expansión más rápida, prefiriendo orientación móvil sobre visitas a sucursales. Los resúmenes de asesor impulsados por IA de Vanguard ejemplifican cómo la tecnología personaliza el consejo sin sacrificar la supervisión humana. A medida que las herramientas asistidas por robots mejoran, los inversores de bajo saldo obtienen análisis de grado institucional, nivelando el campo de juego dentro del mercado de fondos mutuos de EE.UU.

Por Estilo de Gestión: El Crecimiento Pasivo Desafía la Diferenciación Activa

Los mandatos activos representaron el 59,22% del tamaño del mercado de fondos mutuos de EE.UU. en 2024, sin embargo se espera que los vehículos pasivos crezcan 6,52% anualmente durante el período de pronóstico. La concentración del mercado-los diez principales nombres del S&P 500 equivalen al 35% del peso del índice-crea bolsillos de valuación donde los administradores activos hábiles pueden brillar. Las herramientas de aprendizaje automático de BlackRock fusionan la escala de datos con objetivos alfa, mostrando la evolución híbrida.

El espectro ahora abarca desde indexación de factores basada en reglas hasta selección de acciones de alta convicción, erosionando una dicotomía estricta activa versus pasiva. Los innovadores pasivos lanzan cortes ESG y temáticos que imitan inclinaciones activas pero mantienen costos bajos. Para los inversores, el mercado de fondos mutuos de EE.UU. ofrece exposición en capas que mezcla eficiencia pasiva con insights activos.

Por Canal de Distribución: La Transformación Digital Redefine las Relaciones con Asesores

Las firmas de valores administraron el 42,73% de los flujos del tamaño del mercado de fondos mutuos de EE.UU. en 2024, aprovechando las redes de sucursales y la profundidad de investigación. Las plataformas online, sin embargo, se proyecta que registren una TCAC de 7,45% durante el período de pronóstico, ya que los inversores autodirigidos buscan transparencia de costos. Schwab proyecta USD 2 billones en activos administrados por la plataforma dentro de cinco años, integrando custodia, consejo y ETFs propietarios. Los bancos aumentan las suites de productos con acceso a inversiones alternativas para retener clientes afluentes.

Los robo-asesores mezclan rebalanceo algorítmico con planificadores humanos, apelando a segmentos que valoran la conveniencia digital y la consulta experta ocasional. La investigación de segmentación de State Street urge mensajes adaptados para Inversores Híbridos, Millennials, Generación X y Mujeres. A medida que la tecnología reduce la fricción de cambio, la competencia de distribución dentro del mercado de fondos mutuos de EE.UU. gira hacia ecosistemas holísticos de gestión de patrimonio.

Análisis Geográfico

El mercado de fondos mutuos de EE.UU. deriva la mayoría de los activos de potencias metropolitanas como Nueva York, Boston y San Francisco, donde los administradores de activos tienen su sede de inversión, cumplimiento y equipos de productos. Estas ciudades concentran capital intelectual y clientes institucionales, amplificando los flujos agregados a pesar de representar una minoría de la población. La migración de riqueza hacia Florida y Texas reorganiza las mesas de distribución regional, empujando a las firmas a establecer oficinas satélite que capturen las entradas del Sun Belt vinculadas a impuestos favorables y crecimiento poblacional entre jubilados.

Los diferenciales fiscales a nivel estatal influyen en la demanda de estrategias. Los residentes de altos ingresos en California y Nueva York favorecen fondos de bonos municipales que protegen ingresos, mientras que los estados de bajos impuestos se inclinan hacia renta fija gravable. La Ley SECURE 2.0 alienta a los estados a lanzar programas auto-IRA que canalizan flujos predeterminados hacia fondos índice de bajo costo, reforzando la agrupación geográfica donde ciertos proveedores dominan nuevos mandatos de planes[4]J.P. Morgan Asset Management, "SECURE Act 2.0 State-Sponsored Plans," jpmorgan.com. El tamaño general del mercado de fondos mutuos de EE.UU. se expande uniformemente a nivel nacional, sin embargo los hubs costeros siguen siendo centros de desarrollo de productos que exportan innovación.

La tecnología reduce aún más la geografía como restricción al habilitar acceso universal a través de brokers online. Aún así, los eventos de asesoría en vivo, regímenes de cumplimiento y ciclos económicos locales sostienen matices regionales. Los fondos de intervalo y oferta de licitación a menudo debutan en centros financieros antes de penetrar mercados secundarios, dando a las geografías de adopción temprana una ventaja informativa. Durante el período de pronóstico, los cambios demográficos hacia metros del Sun Belt y la flexibilidad del trabajo remoto diversificarán gradualmente la geografía de activos del mercado de fondos mutuos de EE.UU. mientras mantienen intacta la primacía de Nueva York.

Panorama Competitivo

La competencia se agrupa en plataformas diversificadas de mega-escala y especialistas enfocados. El primer nivel-BlackRock, Vanguard, Fidelity, State Street-aprovecha billones en AUM, bajos costos operativos y distribución integrada para defender participación. Los jugadores de nivel medio como Capital Group y T. Rowe Price giran hacia la diferenciación de rendimiento y relaciones de asesoría. Las firmas boutique capturan nichos en alternativas y estrategias de factores donde la agilidad supera la escala.

La compresión de comisiones elimina el precio como ventaja, dirigiendo la rivalidad hacia tecnología, servicio y amplitud de soluciones. Los resúmenes de clientes de IA generativa de Vanguard y el trading ETF sin fricciones de Schwab ejemplifican inversiones en experiencia del cliente que profundizan la lealtad. Los cambios regulatorios como las enmiendas del Formulario N-PORT aumentan las cargas de transparencia que favorecen a las firmas equipadas con infraestructura de datos moderna.

El crecimiento de espacio blanco yace en democratizar el acceso al mercado privado y crear portafolios personalizados a escala. Las alianzas como Wellington-Vanguard-Blackstone mezclan activos públicos y privados en envolturas multi-activos, redefiniendo la frontera del diseño de productos. Los disruptores fintech usan blockchain para liquidación en tiempo real y acciones de fondos tokenizadas, desafiando modelos de custodia heredados. Dentro del mercado de fondos mutuos de EE.UU., los ganadores a largo plazo fusionarán beta de bajo costo, alfa especializado y planificación digital en plataformas unificadas.

Líderes de la Industria de Fondos Mutuos de EE.UU.

-

BlackRock Asset Management

-

The Vanguard Group

-

State Street Global Advisors

-

Fidelity Investments

-

Capital Group (American Funds)

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: Vanguard lanzó el Multi-Sector Income Bond ETF (VGMS) con una relación de gastos de 0,30%, extendiendo su lineup de bonos gestionados activamente mientras preserva el liderazgo en precios.

- Mayo 2025: La SEC eliminó el límite de 15% de fondos privados para fondos cerrados minoristas, ampliando el acceso a inversiones alternativas y redefiniendo hojas de ruta de productos, Ropes & Gray.

- Mayo 2025: Charles Schwab lanzó el Core Bond ETF (SCCR) como parte de su plan para acumular USD 2 billones en activos asesorados Charles Schwab Corporation.

- Abril 2025: Capital Group y KKR debutaron dos fondos de intervalo que combinan crédito público y privado, ofreciendo liquidez trimestral Capital Group.

Alcance del Reporte del Mercado de Fondos Mutuos de EE.UU.

Un fondo mutuo es un vehículo de inversión que agrupa dinero de múltiples inversores para crear un portafolio diversificado de varios valores. Después de construir este portafolio, los inversores reciben unidades de fondo mutuo proporcionales a su monto de inversión. La industria de fondos mutuos de EE.UU. está segmentada por tipo de fondo, tipo de inversor y canal de distribución. Por tipo de fondo, el mercado está segmentado en renta variable, bonos, híbrido y mercado monetario. Por tipo de inversor, el mercado está segmentado en hogares e instituciones. Por canal de distribución, el mercado está segmentado en bancos, asesores financieros/brokers y vendedores directos. El reporte ofrece tamaño de mercado y pronósticos para la industria de fondos mutuos de Estados Unidos en valor (USD) para todos los segmentos mencionados.

| Renta Variable |

| Bonos |

| Híbrido |

| Mercado Monetario |

| Otros |

| Minorista |

| Institucional |

| Activo |

| Pasivo |

| Plataforma de Trading Online |

| Bancos |

| Firma de Valores |

| Otros |

| Por Tipo de Fondo | Renta Variable |

| Bonos | |

| Híbrido | |

| Mercado Monetario | |

| Otros | |

| Por Tipo de Inversor | Minorista |

| Institucional | |

| Por Estilo de Gestión | Activo |

| Pasivo | |

| Por Canal de Distribución | Plataforma de Trading Online |

| Bancos | |

| Firma de Valores | |

| Otros |

Preguntas Clave Respondidas en el Reporte

¿Cuál es el tamaño actual del mercado de fondos mutuos de EE.UU.?

El mercado de fondos mutuos de EE.UU. mantiene USD 30,09 billones en activos en 2025 y se proyecta que suba a USD 39,22 billones en 2030.

¿Qué categoría de fondo está creciendo más rápido?

La categoría "Otros" muestra la TCAC más fuerte de 9,21% hasta 2030.

¿Cómo está influyendo la Ley SECURE 2.0 en las entradas de fondos?

La inscripción automática obligatoria y la elegibilidad expandida bajo la Ley SECURE 2.0 crean contribuciones de nómina constantes que estabilizan activos y benefician a los fondos de fecha objetivo y equilibrados.

¿Por qué los fondos mutuos están convirtiendo a clases de acciones ETF?

Las conversiones mejoran la eficiencia fiscal vía redenciones en especie, permitiendo a los administradores retener estrategias mientras reducen las cargas fiscales de los accionistas.

¿Quién domina los canales de distribución en el mercado de fondos mutuos de EE.UU.?

Las firmas de valores siguen siendo el canal más grande con 42,73% de flujos, sin embargo las plataformas de trading online son las de crecimiento más rápido con una TCAC de 7,45% debido a las preferencias de inversores nativos digitales.

¿Qué tan concentrado está el panorama competitivo?

Los cinco administradores más grandes controlan aproximadamente tres cuartos del total de activos, dando al mercado una puntuación de concentración de 7 mientras aún deja espacio para especialistas de nicho.

Última actualización de la página el: