Tamaño y Participación del Mercado de Biomarcadores de Cáncer de Estados Unidos

Análisis del Mercado de Biomarcadores de Cáncer de Estados Unidos por Mordor Intelligence

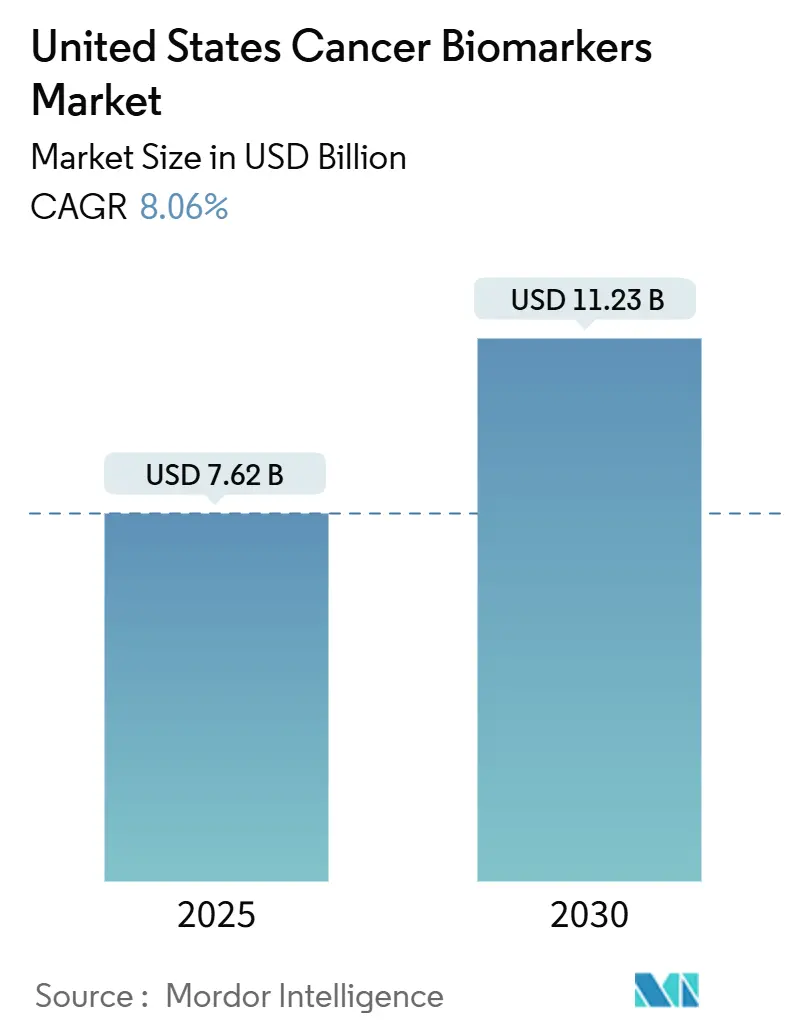

El mercado de biomarcadores de cáncer de Estados Unidos se sitúa en USD 7,62 mil millones en 2025 y está en curso de alcanzar USD 11,23 mil millones en 2030, traduciéndose en una TCAC del 8,06%. La trayectoria de crecimiento refleja la financiación federal del Cancer Moonshot, el reembolso simplificado a través del sendero de Cobertura Transicional de CMS, y la rápida adopción clínica de plataformas de biopsia líquida. El aumento de la incidencia de cáncer en cohortes envejecidas, especialmente en los estados del Sun Belt, sostiene la demanda de volumen, mientras que 17 mandatos de cobertura a nivel estatal reducen el riesgo de gastos directos para los pacientes [1]Grace A. Lin, The State of State Biomarker Testing Insurance Coverage Laws,

JAMA Network, jamanetwork.com. La regla final de la FDA sobre pruebas desarrolladas en laboratorio (LDTs) crea una pista regulatoria más clara que reduce el riesgo de comercialización para ensayos multi-ómicos novedosos. Junto con estas reformas de arriba hacia abajo, los sistemas hospitalarios continúan invirtiendo en laboratorios de genómica centralizados que reducen los tiempos de respuesta y facilitan la adopción por parte de los médicos.

Conclusiones Clave del Informe

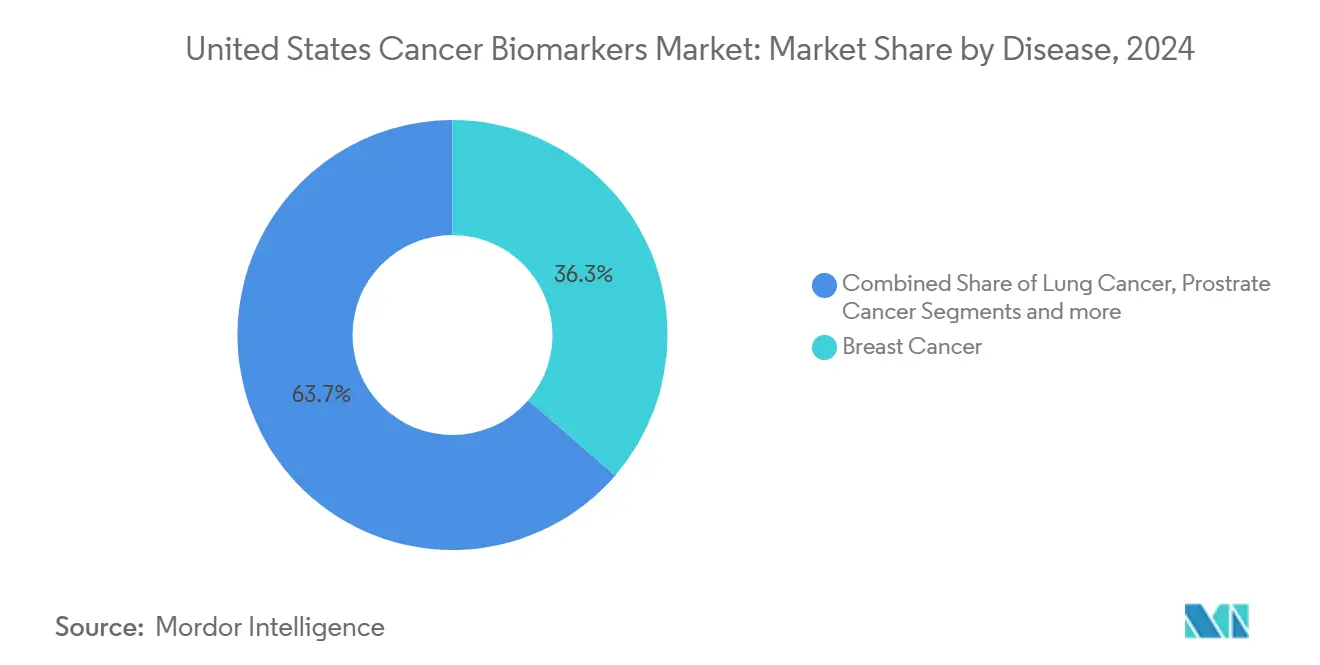

- Por tipo de enfermedad, el cáncer de mama lideró con el 36,33% de la participación del mercado de biomarcadores de cáncer de Estados Unidos en 2024, mientras que se proyecta que el cáncer de próstata se expanda a una TCAC del 9,02% hasta 2030.

- Por biomolécula, los biomarcadores de proteínas representaron el 50,41% de los ingresos en 2024; los biomarcadores genéticos están avanzando más rápido con una TCAC del 9,11%.

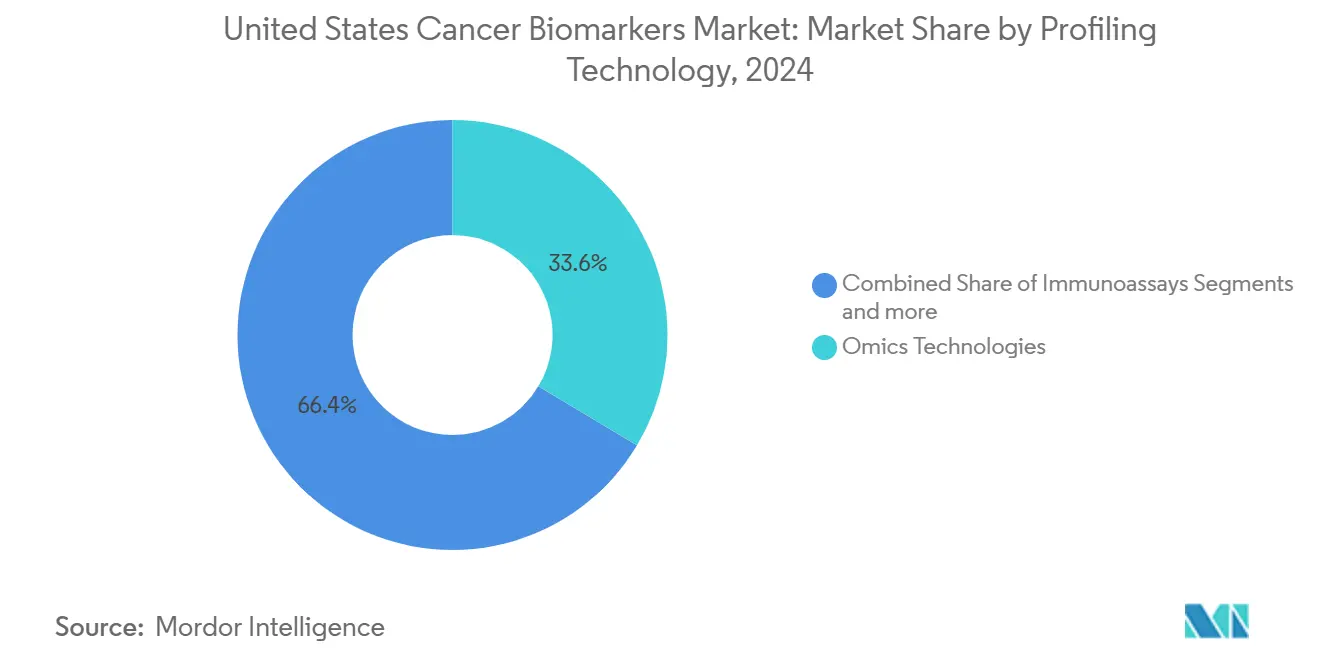

- Por tecnología de perfilado, las plataformas ómicas capturaron el 33,58% de los ingresos en 2024, mientras que los inmunoensayos están registrando una TCAC del 8,96%.

- Por usuario final, los hospitales y clínicas mantuvieron el 43,44% de la participación de ingresos en 2024; los laboratorios clínicos y de referencia están creciendo más rápido con una TCAC del 9,08%.

Tendencias y Perspectivas del Mercado de Biomarcadores de Cáncer de Estados Unidos

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en el Pronóstico de TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Creciente prevalencia de cáncer y población envejecida | +1.8% | Nacional, concentrada en estados del Sun Belt | Largo plazo (≥ 4 años) |

| Impulso de medicina de precisión y aprobaciones de la FDA para diagnósticos complementarios | +2.1% | Nacional, adopción temprana en centros académicos | Mediano plazo (2-4 años) |

| Aumento en la adopción de biopsia líquida para detección mínimamente invasiva | +1.5% | Nacional, centros urbanos liderando la adopción | Mediano plazo (2-4 años) |

| Cancer Moonshot federal y aumento de financiación del NIH | +1.2% | Nacional, centros de investigación | Corto plazo (≤ 2 años) |

| Descubrimiento de biomarcadores multi-ómicos habilitado por IA | +0.9% | Nacional, sistemas de salud principales | Largo plazo (≥ 4 años) |

| Vía rápida de Cobertura Transicional de CMS para pruebas novedosas | +0.5% | Nacional, beneficiarios de Medicare | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Creciente Prevalencia de Cáncer y Población Envejecida

La incidencia de cáncer ahora supera los 2 millones de diagnósticos cada año, con mortalidad agrupándose en condados no metropolitanos donde el acceso a biomarcadores permanece escaso. La migración poblacional hacia el Sun Belt magnifica la demanda en Florida, Texas y Arizona, creando una dinámica de mercado dual: los centros urbanos atraen paneles multi-ómicos premium, mientras que los condados rurales presentan grandes volúmenes de pruebas sin explotar. El mapeo geoespacial de los CDC muestra puntos críticos de mortalidad en el Medio Oeste, confirmando necesidades diagnósticas no cubiertas. A medida que aumenta la edad media nacional, la complejidad de comorbilidades empuja a los proveedores a ordenar paneles más amplios, elevando el ingreso promedio por paciente. Los pilotos de biopsia líquida en el punto de atención en hospitales comunitarios reducen las barreras logísticas, pero la infraestructura de laboratorio insuficiente aún limita el alcance. Estas demografías aseguran un alza de ingresos duradera mucho más allá del horizonte de pronóstico.

Impulso de Medicina de Precisión y Aprobaciones de la FDA para Diagnósticos Complementarios

La FDA autorizó múltiples pruebas complementarias de alto impacto en 2024, incluyendo indicaciones más amplias para FoundationOne CDx. La orientación independiente del tejido ahora permite a los desarrolladores de medicamentos apuntar a alteraciones moleculares en lugar de sitios tumorales, expandiendo los grupos de pacientes evaluables. La orientación borrador paralela de ctDNA valida los puntos finales de enfermedad residual mínima, alentando a los pagadores a reembolsar el monitoreo serial. Los buques insignia académicos como Mayo Clinic reportan que el perfilado genómico integral duplica las probabilidades de coincidencia de ensayos en comparación con paneles estrechos. El impulso regulatorio se propaga a través de redes hospitalarias, impulsando la adopción a nivel empresarial. Los conjuntos de órdenes estandarizadas integradas en registros de salud electrónicos normalizan aún más las pruebas y acortan los ciclos de decisión, reforzando el bucle virtuoso de adopción [2]Yiqing Zhao, Real-world Trends, Rural-urban Differences, and Socioeconomic Disparities in Utilization of Narrow versus Broad Next-generation Sequencing Panels,

Cancer Research Communications, aacrjournals.org.

Aumento en la Adopción de Biopsia Líquida para Detección Mínimamente Invasiva

Guardant Shield obtuvo la aprobación de la FDA para el cribado colorrectal con 83% de sensibilidad, mientras que Cologuard Plus alcanzó 95% de sensibilidad. Los datos de hospitales comunitarios de Canadá muestran una mediana de tres días de respuesta de biopsia líquida versus flujos de trabajo de tejido de una semana. Los investigadores de Johns Hopkins detectaron ADN tumoral circulante hasta tres años antes del diagnóstico, subrayando el potencial de salud pública. Sin embargo, el precio promedio por prueba de USD 2.800 restringe la adopción entre pagadores sensibles al costo. Los proveedores están piloteando protocolos de recolección junto a la cama que combinan extracciones en el punto de atención con secuenciación centralizada, equilibrando especialización y acceso. El atractivo no invasivo de la tecnología la posiciona para cribado a gran escala una vez que se mitiguen las barreras de costo [3]Champica Nicholas, Point of Care Liquid Biopsy for Cancer Treatment-Early Experience from a Community Center,

MDPI, mdpi.com.

Cancer Moonshot Federal y Aumento de Financiación del NIH para Investigación de Biomarcadores

La Casa Blanca asignó USD 1,5 mil millones a iniciativas contra el cáncer, incluyendo USD 150 millones específicamente para subvenciones de biomarcadores. El Instituto Nacional del Cáncer está respaldando proyectos de validación de biopsia líquida enfocados en tumores en etapa temprana. Las becas Cancer Scholars recién lanzadas buscan cerrar las brechas de talento nutriendo especialistas en biomarcadores. La calificación de subvenciones ahora pondera los planes de equidad en salud, canalizando dólares hacia programas que mejoran la precisión de las pruebas en poblaciones desatendidas. Los consorcios académico-industriales aprovechan estos fondos para acelerar la estandarización de ensayos, lo que reduce los cronogramas de comercialización y reduce el riesgo técnico para inversores privados.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en el Pronóstico de TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Altos costos diagnósticos y reembolso fragmentado de pagadores privados | -1.4% | Nacional, agudo en mercados rurales y sin seguro suficiente | Mediano plazo (2-4 años) |

| Vía regulatoria compleja de múltiples agencias | -0.8% | Nacional, afectando desarrolladores más pequeños | Corto plazo (≤ 2 años) |

| Preocupaciones de privacidad genómica y propiedad de datos | -0.6% | Nacional, demografías conscientes de la privacidad | Largo plazo (≥ 4 años) |

| Disponibilidad limitada de bioespecímenes de minorías | -0.4% | Nacional, áreas metropolitanas diversas | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Altos Costos Diagnósticos y Reembolso Fragmentado de Pagadores Privados

Dos tercios de los oncólogos citan las negaciones de seguro como la principal barrera para ordenar biomarcadores. Mientras que 17 estados mandan cobertura, los pagadores comerciales aplican criterios heterogéneos; UnitedHealthcare y Cigna publican cada uno políticas médicas distintas que crean fricción administrativa. Los modelos económicos de salud muestran que la secuenciación amplia de próxima generación puede reducir los costos por paciente en más del 50% comparado con pruebas secuenciales de un solo gen, pero los pagadores aún favorecen paneles más estrechos durante la autorización previa. Esta fragmentación ralentiza la penetración del mercado para ensayos emergentes que carecen de datos de supervivencia de fase III. Los equipos del ciclo de ingresos hospitalarios mantienen unidades de "gestión de negaciones" de biomarcadores para apelar rechazos, agregando gastos generales que desalientan a centros más pequeños de ofrecer paneles avanzados.

Vía Regulatoria Compleja de Múltiples Agencias

Los desarrolladores de biomarcadores de cáncer deben satisfacer las reglas de dispositivos de la FDA, las determinaciones de cobertura de CMS, y el licenciamiento CLIA estatal, un trío que alarga los cronogramas de lanzamiento. La regla final LDT de la FDA de 2024 establece una senda de deslizamiento de cuatro años, pero los laboratorios pequeños enfrentan una carga de trabajo de cumplimiento desproporcionadamente alta. La orientación adicional sobre diagnósticos habilitados por IA y puntos finales de ctDNA fuerza estrategias de presentación iterativas, presionando a startups con presupuestos regulatorios limitados. Armonizar paquetes de datos de pruebas para la aprobación de la FDA mientras simultáneamente se recopila evidencia del mundo real para la cobertura de CMS crea desafíos de secuenciación que retrasan el flujo de ingresos. Las plataformas más grandes distribuyen estos costos de cumplimiento a través de menús amplios, mejorando la resistencia, mientras que las empresas de un solo biomarcador permanecen vulnerables.

Análisis de Segmentos

Por Enfermedad: El Dominio del Cáncer de Mama Oculta la Oportunidad de Próstata

El cáncer de mama generó el 36,33% de los ingresos del mercado de biomarcadores de cáncer de Estados Unidos en 2024 a través de paneles bien establecidos dirigidos a HER2, ER, PR y expresión multigénica. Se proyecta que el tamaño del mercado de biomarcadores de cáncer de Estados Unidos para pruebas de próstata se expanda a una TCAC del 9,02%, respaldado por ensayos basados en orina como MyProstateScore 2.0 que eliminan los exámenes rectales digitales invasivos. Los pilotos de detección temprana de múltiples cánceres (MCED) también incorporan firmas de mama y próstata, reforzando la demanda de volumen. La rápida adopción de pruebas de puntuación genética Decipher y Prolaris entre urólogos señala mayor potencial alcista.

Los innovadores están aprovechando marcadores de línea germinal de alto riesgo y mutaciones somáticas para habilitar cribado estratificado por riesgo en hombres afroamericanos, una cohorte con mortalidad elevada pero históricamente baja utilización de biomarcadores. El alcance comunitario emparejado con recolección de orina en el hogar amplía el alcance a códigos postales previamente sub-examinados. Los grupos de oncología en el Medio Oeste ahora agrupan puntuaciones genómicas de próstata con triaje por RMI para reducir biopsias innecesarias, validando la historia de costo-efectividad del segmento. A medida que las limitaciones de especificidad del PSA se vuelven más visibles, se espera que los comités de guías recomienden paneles multi-ómicos, catalizando los ingresos.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tipo de Biomolécula: Los Biomarcadores Genéticos Se Aceleran A Pesar del Liderazgo de Proteínas

Los ensayos de proteínas mantuvieron una posición de ingresos del 50,41% en 2024 porque los inmunoensayos permanecen integrados en los flujos de trabajo de analizadores en la mayoría de laboratorios hospitalarios. Se pronostica que el tamaño del mercado de biomarcadores de cáncer de Estados Unidos para ensayos genéticos aumente a una TCAC del 9,11% a medida que caen los precios de secuenciación y se expande el etiquetado de diagnósticos complementarios. La adquisición de Proximity Extension Assay de Thermo Fisher agrega más de 5.000 objetivos de proteínas de alta especificidad, difuminando los límites tradicionales de biomoléculas y habilitando paneles integrados.

Las firmas de RNA-seq y metilación ganan visibilidad ya que prueban ventanas de detección más tempranas comparadas con marcadores de proteínas. Sin embargo, el reembolso aún favorece proteínas de un solo analito como CA 19-9, CEA y PSA debido a décadas de familiaridad de los médicos. La proteómica por espectrometría de masas está entrando en pipelines traslacionales para superar desafíos de reactividad cruzada de anticuerpos, pero los requisitos de gastos de capital ralentizan la adopción rutinaria. Mientras tanto, los exosomas circulantes y metabolitos permanecen en descubrimiento, posicionando a los biomarcadores genéticos y de proteínas como pilares duales hasta 2030.

Por Tecnología de Perfilado: Los Inmunoensayos Ganan Terreno sobre el Liderazgo Ómico

Las plataformas ómicas-genómica, transcriptómica, proteómica y metabolómica-mantuvieron el 33,58% de participación de ingresos en 2024 y anclan el soporte integral de decisiones clínicas. Los inmunoensayos están registrando una TCAC del 8,96% a medida que los analizadores automatizados e instrumentos de mesa amplían la capacidad de paneles de cáncer en hospitales de nivel medio. El laboratorio robótico de genómica del Royal Marsden NHS duplicó el rendimiento de muestras mediante manipuladores de líquidos integrados, señalando cómo la automatización puede escalar las pruebas de precisión.

Los biosensores microfluídicos bajo investigación prometen pruebas cerca del paciente en 30 minutos, pero los obstáculos actuales de exención CLIA los confinan a configuraciones de investigación. Los diagnósticos moleculares basados en imagenología explotan radiofármacos para visualizar la expresión de marcadores, un nicho que se espera se expanda con aprobaciones de la FDA de pares teranósticos. Los pipelines de bioinformática curados por IA ahora ingieren datos multi-modales, acortando cronogramas de interpretación y mejorando la estandarización de informes, solidificando así la ómica como la columna vertebral mientras los inmunoensayos llenan nichos de respuesta rápida.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Usuario Final: La Centralización de Laboratorios Acelera el Cambio de Mercado

Los hospitales y clínicas representaron el 43,44% de los ingresos en 2024, sin embargo se proyecta que los laboratorios clínicos y de referencia superen con una TCAC del 9,08% a medida que aumenta la complejidad. Los laboratorios centrales aseguran economías de escala a través de secuenciadores de alto volumen y bioinformáticos especialistas, habilitando compresión de costos por muestra. La participación del mercado de biomarcadores de cáncer de Estados Unidos para laboratorios de referencia aumenta a medida que los hospitales comunitarios subcontratan paneles de tejido y sangre, reservando inmunoensayos en el punto de atención para decisiones del mismo día.

Los fabricantes farmacéuticos dependen de laboratorios de terceros para la elegibilidad de biomarcadores de inscripción en ensayos, inyectando crecimiento adicional. Para mantener relevancia, las redes hospitalarias adoptan un modelo hub-and-spoke: las muestras se recolectan localmente y se enrutan a núcleos de genómica centrales, con resultados interfazados de vuelta a registros electrónicos. Este híbrido fomenta el acceso oportuno del médico mientras explota la experiencia centralizada. Los avances de telepatología puente adicional la división urbano-rural, permitiendo a laboratorios de referencia revisar laminillas digitales remotamente y recomendar ensayos complementarios.

Análisis Geográfico

Los centros médicos académicos en metros costeros actúan como vanguardias para la adopción avanzada de biomarcadores, pero persisten brechas de acceso. Solo el 36,6% de la población de EE.UU. reside dentro de una hora en auto de un centro integral designado por el Instituto Nacional del Cáncer, mientras que el 16,4% enfrenta viajes que exceden cuatro horas. Estas disparidades forman un mercado de biomarcadores de cáncer de Estados Unidos bifurcado donde los clústeres urbanos demandan paneles de alta multiplexidad y las regiones rurales gravitan hacia analitos únicos de menor costo.

La divergencia de políticas estatales tiene impacto material. Diecisiete estados hacen cumplir mandatos de cobertura de biomarcadores, aumentando las tasas de aprobación de reclamaciones en 22 puntos porcentuales versus estados sin mandatos. Los mercados del Sun Belt como Texas y Florida combinan poblaciones ancianas de crecimiento rápido con reembolso favorable, entregando crecimiento de ingresos por encima del promedio. Los puntos críticos de mortalidad del Medio Oeste subrayan la demanda latente; los sistemas proveedores en Kansas y Missouri despliegan equipos de flebotomía móvil para recolectar muestras de biopsia líquida en condados que carecen de clínicas de oncología, sembrando volumen futuro de pruebas.

La expansión de telesalud acelerada por la pandemia de COVID-19 reduce barreras logísticas, permitiendo a oncólogos enviar kits de recolección por correo para pruebas como MyProstateScore directamente a pacientes. La adopción es más fuerte donde la cobertura de banda ancha es robusta, principalmente en estados del Noreste. La calificación de subvenciones del Cancer Moonshot federal ahora recompensa proyectos que expanden el acceso rural, impulsando a centros académicos a establecer laboratorios radiales en los Apalaches y las Llanuras. Combinadas, estas iniciativas progresivamente igualan la distribución geográfica de la utilización de biomarcadores, aunque es improbable la convergencia completa antes de 2035.

Panorama Competitivo

El mercado de biomarcadores de cáncer de Estados Unidos presenta una concentración moderada. Thermo Fisher, Roche, Guardant Health, Exact Sciences e Illumina comprenden el nivel superior. La adquisición de Olink por USD 3,1 mil millones de Thermo Fisher fortalece su banco de proteómica, habilitando paneles multiplex entregados en sus secuenciadores Ion Torrent. Roche prometió USD 50 mil millones hacia la capacidad de diagnósticos y terapia génica de EE.UU., señalando confianza en el crecimiento doméstico de biomarcadores.

Las alianzas estratégicas dominan las tácticas de salida al mercado. Illumina se asoció con Tempus AI para mejorar la bioinformática, mientras que Thermo Fisher co-desarrolla diagnósticos complementarios con Bayer. Las startups explotan el espacio en blanco en el descubrimiento de biomarcadores optimizado por IA, pero la sofisticación regulatoria y el acceso de pagadores permanecen como factores limitantes. Persiste fragmentación moderada porque la complejidad de las pruebas desalienta la estandarización amplia de productos; los pagadores reembolsan ítems de menú individualmente en lugar de agrupados, diluyendo las economías de alcance. A medida que se endurece la supervisión de la FDA sobre LDTs, las empresas bien capitalizadas están posicionadas para consolidar laboratorios más pequeños que no pueden absorber costos de cumplimiento, impulsando concentración incremental sobre el horizonte de pronóstico.

Líderes de la Industria de Biomarcadores de Cáncer de Estados Unidos

Abbott Laboratories Inc.

Thermo Fisher Scientific

Biomerieux

Illumina Inc.

F. Hoffmann-La Roche Ltd

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: Mainz Biomed comienza la siguiente fase de su programa de prueba sanguínea PancAlert para la detección temprana del cáncer pancreático.

- Junio 2025: Guardant Health recibe la designación de Dispositivo Innovador de la FDA para Shield detección de múltiples cánceres con especificidad del 98,6%.

- Abril 2025: Roche anuncia un plan de inversión de USD 50 mil millones en EE.UU. que abarca la expansión de capacidad de diagnósticos y terapia génica.

- Enero 2025: Roche anuncia un plan de inversión de USD 50 mil millones en EE.UU. que abarca la expansión de capacidad de diagnósticos y terapia génica.

Alcance del Informe del Mercado de Biomarcadores de Cáncer de Estados Unidos

Según el alcance del informe, los biomarcadores son parámetros químicos, físicos o biológicos, que pueden usarse para indicar los estados de enfermedad. Los biomarcadores de oncología ofrecen diagnósticos de cáncer de alta velocidad, no invasivos, y mejoran la detección y cribado del cáncer. El mercado de biomarcadores de cáncer está segmentado por enfermedad, tipo, tecnología de perfilado.

| Cáncer de Mama |

| Cáncer de Pulmón |

| Cáncer de Próstata |

| Cáncer Colorrectal |

| Cáncer Cervical |

| Otros Cánceres |

| Biomarcadores de Proteínas |

| Biomarcadores Genéticos |

| Otros |

| Tecnologías Ómicas |

| Tecnologías de Imagenología |

| Inmunoensayos |

| Otros |

| Hospitales y Clínicas |

| Laboratorios Clínicos y de Referencia |

| Empresas Farmacéuticas y Biotecnológicas |

| Otros |

| Por Enfermedad | Cáncer de Mama |

| Cáncer de Pulmón | |

| Cáncer de Próstata | |

| Cáncer Colorrectal | |

| Cáncer Cervical | |

| Otros Cánceres | |

| Por Tipo de Biomolécula | Biomarcadores de Proteínas |

| Biomarcadores Genéticos | |

| Otros | |

| Por Tecnología de Perfilado | Tecnologías Ómicas |

| Tecnologías de Imagenología | |

| Inmunoensayos | |

| Otros | |

| Por Usuario Final | Hospitales y Clínicas |

| Laboratorios Clínicos y de Referencia | |

| Empresas Farmacéuticas y Biotecnológicas | |

| Otros |

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de biomarcadores de cáncer de Estados Unidos?

El mercado está valorado en USD 7,62 mil millones en 2025 y se pronostica que alcance USD 11,23 mil millones en 2030, reflejando una TCAC del 8,06%.

¿Qué tipo de cáncer genera la mayor cantidad de ingresos por biomarcadores?

El cáncer de mama lidera, contribuyendo con el 36,33% de los ingresos en 2024, respaldado por pruebas rutinarias de HER2 y expresión multigénica.

¿Por qué las pruebas de biopsia líquida están ganando tracción?

Proporcionan recolección de muestras menos invasiva, respuesta más rápida promediando tres días, e indicaciones de cribado nuevas como el cáncer colorrectal, aunque el precio alto permanece como una restricción.

¿Cómo afectará la regla final LDT de la FDA a los desarrolladores de pruebas?

Elimina gradualmente la discreción de aplicación durante cuatro años, requiriendo que la mayoría de pruebas desarrolladas en laboratorio obtengan autorización de la FDA, favoreciendo empresas bien capitalizadas que pueden manejar la carga de cumplimiento añadida.

¿Qué segmento de usuario final está creciendo más rápido?

Los laboratorios clínicos y de referencia se están expandiendo a una TCAC del 9,08% porque la centralización de pruebas genómicas complejas ofrece economías de escala y mayor aseguramiento de calidad.

Última actualización de la página el: