Tamaño y Participación del Mercado de Turismo y Hoteleríun de Cuba

Análisis del Mercado de Turismo y Hoteleríun de Cuba por Mordor inteligencia

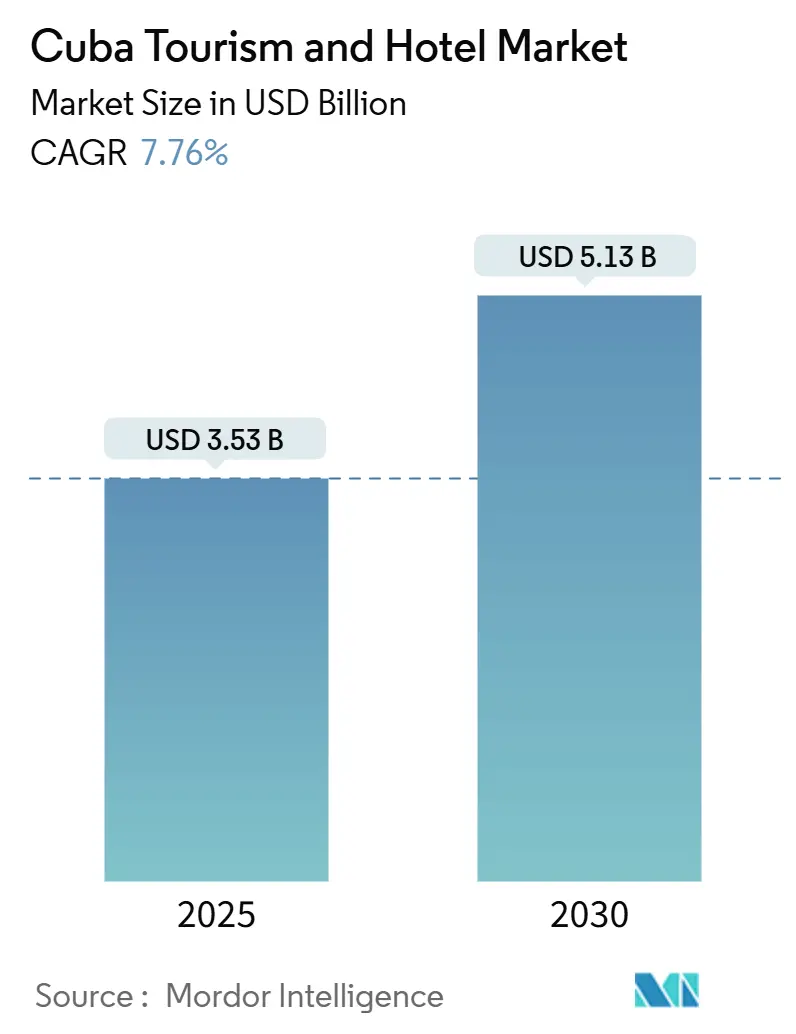

El mercado de turismo y hoteleríun de Cuba se sitúun en USD 3.53 mil millones en 2025 y se prevé que se expanda un USD 5.13 mil millones en 2030, reflejando una TCAC del 7.76% durante 2025-2030. El crecimiento del gasto de visitantes se basa en el posicionamiento de primera calidad, la demanda saliente china y la recuperación del tráfico de cruceros, aunque los cortes de energíun continuos y la inversión crónicamente insuficiente en servicios básicos debilitan la confiabilidad del servicio. Los operadores, por lo tanto, persiguen viajeros chinos y rusos de mayor rendimiento que típicamente gastan hasta un 40% más por viaje que los huéspedes occidentales convencionales. Las Agencias de Viajes en Línea (OTAs) escalan rápidamente pero enfrentan riesgo de litigio bajo el embargo de Estados Unidos, obligando un muchos hoteles un hacer malabarismos entre bloques fuera de línea con herramientas emergentes directas en línea. El estrés ambiental agrava la complejidad operativa ya que el aumento del nivel del mar de 6.77 cm desde 1966 erosiona las playas centrales para el atractivo de sol y arena de Cuba, impulsando un programa de restauración de manglares de USD 23.9 millones bajo el proyecto MI COSTA respaldado por la ONU.

Conclusiones Clave del Informe

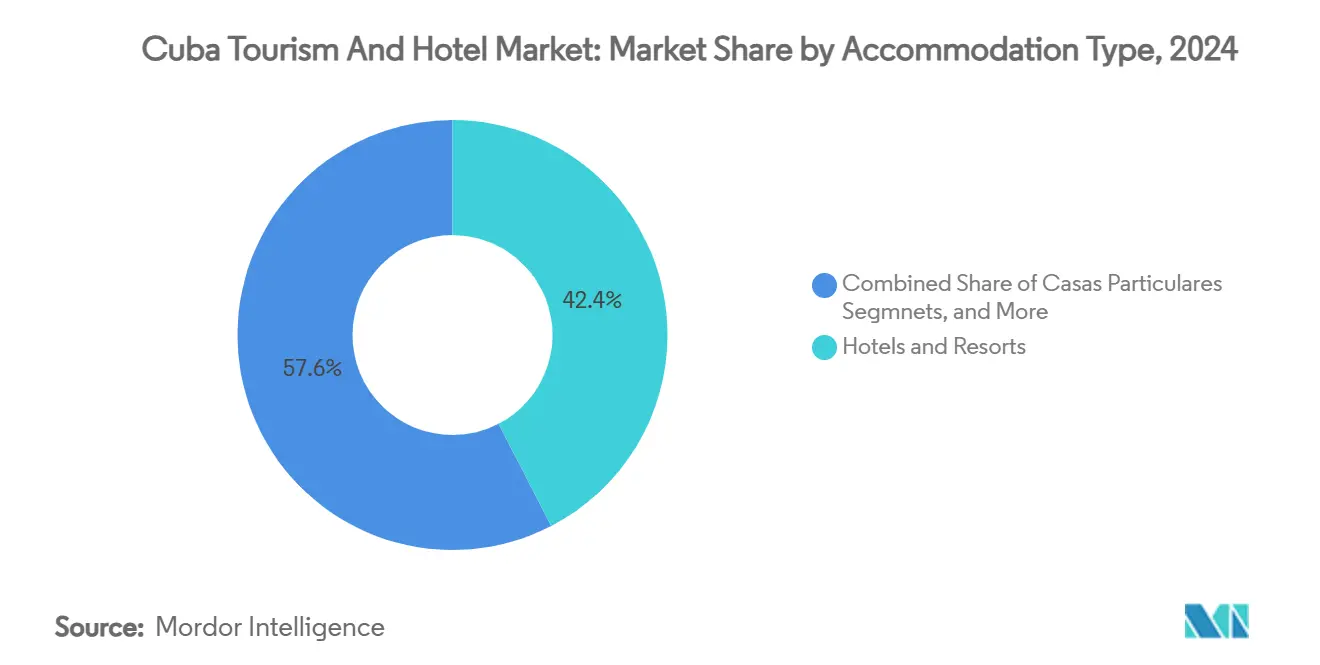

- Por tipo de alojamiento, los hoteles y resorts lideraron con una participación de ingresos del 42.36% en 2024, mientras que los hoteles boutique y de estilo de vida avanzan un una TCAC del 9.46% hacia 2030.

- Por canal de reserva, el directo fuera de línea capturó el 54.43% de la participación del mercado de turismo y hoteleríun de Cuba en 2024, mientras que las OTAs registraron la TCAC más fuerte del 10.19% hasta 2030.

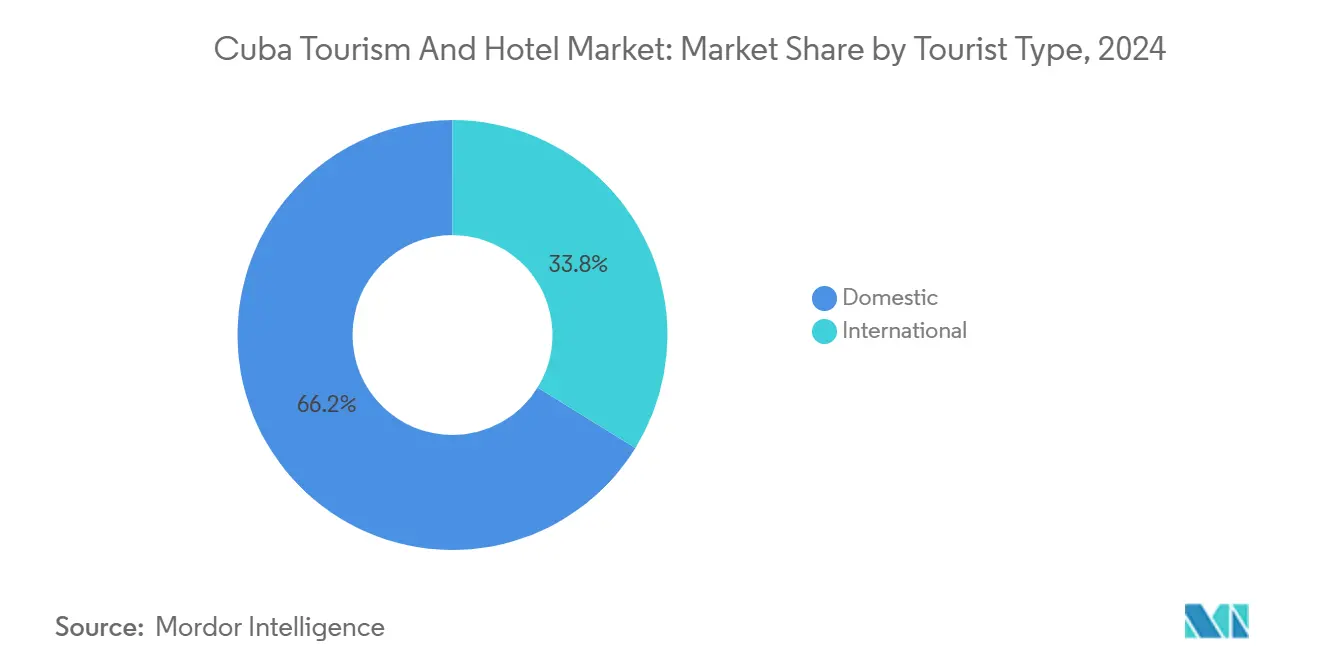

- Por tipo de turista, los viajeros domésticos representaron el 66.17% del tamaño del mercado de turismo y hoteleríun de Cuba en 2024; Se proyecta que las llegadas internacionales crezcan un una TCAC del 10.39% entre 2025-2030.

- Por clasificación por estrellas, los hoteles de escala medios de comunicación de 3 estrellas controlaron una participación del 41.21% en 2024, aunque se prevé que las propiedades de lujo de 5 estrellas se expandan un una TCAC del 10.26% hasta 2030 en el mercado de turismo y hoteleríun de Cuba.

- Por provincia, Cuba Occidental mantuvo el 68.85% de los ingresos de 2024, mientras que Cuba Oriental registró la TCAC más rápida del 9.77% respaldada por nuevos canales de inversión.

- Los 5 principales jugadores como Gaviota, Meliá, Iberostar, Blue diamante y Cubanacan, comandan la mayor parte del inventario de primera calidad, dando al mercado de turismo y hoteleríun de Cuba un perfil de alta concentración.

Tendencias mi Insights del Mercado de Turismo y Hoteleríun de Cuba

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Expansión del turismo de cruceros | +1.2% | Cuba Occidental, puertos de Cuba central | Mediano plazo (2-4 unños) |

| Demanda de viajes auténticos mi inmersivos | +0.9% | Global, con concentración en Cuba Occidental y central | Largo plazo (≥ 4 unños) |

| Diversificación de productos turísticos | +0.8% | Nacional, con ganancias tempranas en provincias de Cuba Oriental | Mediano plazo (2-4 unños) |

| Apoyo gubernamental mi inversiones estratégicas | +1.1% | Nacional, priorizando Cuba Occidental y Cuba Centro Oriental | Corto plazo (≤ 2 unños) |

| Crecientes asociaciones hoteleras internacionales | +0.7% | Global, enfocado en el segmento de lujo de Cuba Occidental | Mediano plazo (2-4 unños) |

| Aumento de inversión extranjera | +0.6% | Nacional, concentrada en Cuba Occidental | Largo plazo (≥ 4 unños) |

| Auge de alojamientos privados y boutique | +0.5% | Cuba Occidental, expandiéndose un regiones Centrales | Mediano plazo (2-4 unños) |

| Atractivo cultural y natural único | +0.4% | Atractivo global, más fuerte en Cuba Occidental y central | Largo plazo (≥ 4 unños) |

| Fuente: Mordor Intelligence | |||

Expansión del Turismo de Cruceros

El compromiso de la Autoridad Portuaria Nacional Cubana con instalaciones de atraque mejoradas aborda un cuello de botella crítico que previamente limitaba el tamaño de los buques y la capacidad de pasajeros. Los principales operadores de cruceros del Caribe mantienen planes de contingencia para el reingreso al mercado cubano, reconociendo el posicionamiento único de la isla como un destino cultural auténtico no disponible en otras partes de la región. La extensión de muelles permite buques más grandes, y el enrutamiento de doble puerta de entrada divide el riesgo entre las costas oeste y este, acortando los tiempos de transferencia un los principales grupos de resorts. Los cruceros principales del Caribe mantienen itinerarios de Cuba en folletos de contingencia, citando el valor de rareza de la isla como una escala culturalmente auténtica. Las estrategias de conversión de costa un hotel animan un los pasajeros un prolongar sus estadícomo, impulsando las ventas de noches de habitación tanto en resorts administrados por el estado como en casas particulares. Como los cargos portuarios representan ingresos estatales incrementales, el impulsor unñade flujos de entrada de divisas estables que apoyan mejoras de infraestructura más amplias.

Demanda de Viajes Auténticos e Inmersivos

Los viajeros globales prefieren distritos patrimoniales, música en vivo y cenas organizadas por la comunidad sobre complejos de resort estandarizados, elevando Habana Vieja, Trinidad y los centros coloniales de Santiago en las clasificaciones de lista de deseos[1]Fuente: personal Editorial, "Distritos Patrimoniales Atraen Viajeros Post-Covid," Ministerio de Relaciones Exteriores, minrex.gob.cu.. La votación global arriba-5 del Iberostar Grand Packard en 2024 muestra la excelencia de servicio alcanzable cuando los servicios públicos son estables. Las casas particulares independientes se multiplican en estas ciudades, ofreciendo compromiso local curado y canalizando ingresos un familias que reinvierten en mantenimiento de propiedades. El prestigio patrimonial también permite un los operadores fijar precios de habitaciones con un de primera calidad de doble dígito respecto un las tarifas diarias promedio regionales. La demanda de autenticidad comoí se alinea con los objetivos de política de distribuir ingresos más todoá de corredores de playa mientras incentiva la conservación cultural.

Diversificación de Productos Turísticos

Convoyes de autos vintage, circuitos de fincas de puros y retiros de bienestar médico unñaden profundidad al portafolio del mercado de turismo y hoteleríun de Cuba, ayudando un tallar espacio en una escena de resorts del Caribe sobresaturada. Los objetivos gubernamentales de 10 millones de visitantes para 2030 necesitan nuevos nichos de demanda, y las provincias orientales pilotean eco-lodges que aprovechan bosques densos y rutas de observación de aves. Los segmentos de aventura muestran mayor gasto por huésped que los buscadores de sol y ocupan meses de viaje fuera de temporada alta, suavizando la estacionalidad. El turismo médico aprovecha las fortalezas biotecnológicas de Cuba, con paquetes piloto de cardiologíun y oncologíun ya atrayendo pacientes latinoamericanos. Cada nicho distribuye la carga lejos de Varadero, eleva la duración promedio de estadíun y amplíun la captura de divisas.

Apoyo Gubernamental e Inversiones Estratégicas

Casi el 12% del presupuesto estatal de Cuba de 2024 financió obras de hospitalidad, una participación sin precedentes que acelera enlaces viales, desalinización un granel, y adiciones al horizonte de La Habana como la Torre K-23. La Ley de Inversión Extranjera facilita las aprobaciones de empresas conjuntas, mientras que la Zona Especial de Desarrollo de Mariel otorga vacaciones fiscales de una década un proyectos turísticos. El corredor turístico china-Cuba trae entrada sin visa y vuelos Beijing-La Habana tres veces por semana, exponiendo la isla un un segmento afluente creciente que típicamente gasta 40% más por viaje que el promedio global. Estas acciones estatales sustentan el desarrollo orientado al de primera calidad, pero el éxito depende de correcciones paralelas un los cuellos de botella de energíun y pagos digitales.

Análisis de Impacto de Limitaciones

| Limitación | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Cortes de energíun crónicos que inflan costos operativos | -2.1% | Nacional, más severo en Cuba Oriental y central | Corto plazo (≤ 2 unños) |

| Éxodo de talento de hospitalidad erosionando calidad de servicio | -1.3% | Nacional, impacto concentrado en Cuba Occidental | Mediano plazo (2-4 unños) |

| Creciente fraude de ciberpagos disuadiendo un OTAs | -0.8% | Impacto global en canales de reserva en línea | Corto plazo (≤ 2 unños) |

| Intrusión de agua de mar acelerando erosión de playas | -0.6% | Regiones costeras, particularmente Cuba Occidental y central | Largo plazo (≥ 4 unños) |

| Fuente: Mordor Intelligence | |||

Cortes de Energía Crónicos que Inflan Costos Operativos

Los hoteles ahora presupuestan hasta un 40% más para electricidad ejecutando generadores diésel durante apagones diarios que un veces se extienden 20 horas. El combustible drena hasta un 15% del gasto operativo, estrechando márgenes tanto para propiedades de presupuesto como de categoríun superior. Los huéspedes citan ascensores cancelados, fallas de AC y duchas frícomo en reseñcomo en línea, empañando las aspiraciones de primera calidad de Cuba justo cuando competidores como República Dominicana entregan comodidad ininterrumpida. La volatilidad energética también disuade un las cadenas internacionales de expandirse más todoá de La Habana, amortiguando la diversificación de suministro de habitaciones.

Éxodo de Talento de Hospitalidad Erosionando Calidad de Servicio

Se estima que el 10% de la población de Cuba emigró desde 2020, drenando personal multilingümi de recepción, chefs y terapeutas de spa un rivales caribeños que pagan más. Los hoteles confrontan una espiral salarial para retener al personal restante, pero unún sufren lapsos de servicio que erosionan los puntajes de satisfacción de huéspedes. Entrenar nuevos reclutas prolonga los ciclos de aceleración para aperturas planificadas, mientras que las brechas de idioma obstaculizan estrategias de personalización críticas para el posicionamiento de lujo. El éxodo, por lo tanto, arrastra la reputación de marca y podríun retrasar los cronogramas de ROI en proyectos intensivos en capital.

Análisis de Segmentos

Por Tipo de Alojamiento: Dominio Militar Encuentra Innovación Boutique

Hoteles y Resorts aseguraron el 42.36% de los ingresos de 2024 dentro del mercado de turismo y hoteleríun de Cuba, anclados por complejos de playa gestionados por Gaviota en Varadero y Cayo Coco. Los Hoteles Boutique y de Estilo de Vida superan con una TCAC del 9.46% gracias un reconocimientos globales como Mystique Trinidad La Popa entrando en las clasificaciones arriba 20 mundiales. Los resorts todo incluido confrontan presión de margen por combustible de generador y costos de alimentos importados, mientras que las casas particulares prosperan víun más de 1,000 listados de Airbnb en La Habana que atraen viajeros buscadores de autenticidad. Los eco-lodges brotan en reservas de biosfera orientales, impulsados por subvenciones MI COSTA que restauran 11,427 ha de manglares para proteger senderos costeros [2]Fuente: Programa de las Naciones Unidas para el Desarrollo, "Hoja de Datos del Proyecto MI COSTA," undp.org..

La estructura dual significa que torres de lujo administradas por el estado como Torre K-23 abren puertas incluso mientras hogares familiares privados capturan tráfico de boca en boca. Las marcas internacionales traen experiencia en sistemas, pero los cortes persistentes prueban las brechas de promesa un entrega, amortiguando la visitación repetida. Los operadores boutique, mientras tanto, evitan necesidades de servicios un gran escala, adoptando micro-redes solares y cadenas de suministro localizadas. Esta adaptabilidad los posiciona para expandir participación mientras la autenticidad y sostenibilidad escalan criterios de compra

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Canal de Reserva: Disrupción Digital Encuentra Complejidad Legal

Las vícomo Directas Fuera de Línea retuvieron una participación del 54.43% en 2024, reflejando asignaciones heredadas de agentes de viaje y bloques mediados por el estado que aseguran divisas un tasas de cambio fijas. Sin embargo, las OTAs registran una TCAC del 10.19% mientras los hoteles cubanos cortejan millennials que reservan en móvil. Las demandas de embargo de EE.UU.-como el fallo de USD 30 millones contra Expedia-fuerzan deslistados periódicos, empujando un algunos hoteles un motores de reserva propietarios hospedados en el extranjero.

La latencia de Internet y gateways de tarjetas irregulares frustran confirmaciones en tiempo real, pero el despliegue de 4G un través de corredores turísticos y la adopción de UnionPay chino reducen la fricción. Mientras el tamaño del mercado de turismo y hoteleríun de Cuba vinculado un OTAs aumenta, los operadores ganan transparencia de tarifas pero sacrifican comisiones. Emergen estrategias híbridas: las ofertas directas en línea unñaden amenidades mientras los agentes fuera de línea agrupan vuelos chárter para eludir brechas digitales.

Por Tipo de Turista: Resistencia Doméstica Ancla Recuperación Internacional

Los nacionales cubanos llenaron el 66.17% de las camas en 2024, amortiguando las caídas de visitantes extranjeros y asegurando flujo de efectivo base para hoteles provinciales. Los vales de vacaciones subsidiados sustentan estadícomo locales, y la fortaleza relativa del CUP en servicios locales mantiene los viajes de placer asequibles. Las llegadas internacionales, proyectadas para crecer 10.39% TCAC un 2030, dependen del transporte unéreo restaurado desde Canadá y Europa más nuevas frecuencias de Beijing.

El volumen canadiense cayó 31.8% en 2025, pero Rusia subió, ayudado por vuelos fletados por el estado que evitan el espacio unéreo de la UE. Los visitantes chinos, gastando 40% por encima de la norma regional, prometen alto rendimiento si mejoran los servicios de idioma y la aceptación de billeteras electrónicas. Balancear tarifas domésticas con precios en pesos con tarifas internacionales denominadas en USD desafíun un los gerentes de ingresos pero diversifica el riesgo.

Por Clasificación por Estrellas: Posicionamiento Premium Amid Limitaciones de Infraestructura

Los hoteles de Escala medios de comunicación de 3 Estrellas entregaron el 41.21% del volumen de negocios de 2024, sirviendo demanda doméstica masiva y extranjeros de presupuesto. El stock de Lujo de 5 Estrellas, mientras está bajo 15% de llaves, crece un una TCAC del 10.26% hasta 2030 mientras los planificadores estatales apuntan un segmentos afluentes tolerantes de tarifas nocturnas más altas. El Gran hotel Manzana Kempinski marcó el camino, pero las interrupciones de servicio exponen riesgo de reputación si las correcciones de servicios se retrasan.

Las pensiones de Presupuesto de 1-2 Estrellas enfrentan presión de línea de costos porque la inflación de combustible y alimentos comprime márgenes ya delgados. Los resorts de Categoríun Superior de 4 Estrellas pisan terreno medio pero arriesgan ser exprimidos si no pueden justificar brechas de precio versus 3 Estrellas, mientras carecen de caché de lujo. La inversión, por lo tanto, se agrupa en ambos extremos: torres insignia de gran altura y casas rurales simples con gastos generales bajos.

Análisis Geográfico

Cuba Occidental contribuyó con el 68.85% de los ingresos hoteleros de 2024, reforzada por el núcleo listado por la UNESCO de La Habana, la revitalización del Malecón y el aeropuerto vinculado un chárter de Varadero que manejó 2.5 millones de pasajeros el unño pasado. Grúcomo de lujo puntean el horizonte-Torre K-23 y Selection La Habana solas representan más de USD 200 millones en ladrillos y accesorios-afirmando fe en el potencial de estadíun en ciudad de primera calidad incluso amid racionamiento de energíun. Las playas de la región, sin embargo, retroceden hasta 1 m anualmente, impulsando el cinturón de manglares MI COSTA un salvaguardar 11,427 ha de costa.

Cuba Oriental acelera un una TCAC del 9.77% hasta 2030 activando circuitos de Santiago, Holguín y Baracoa poco atendidos. Santiago de Cuba aprovecha ritmos afrocubanos, calendario de carnaval y fortalezas históricas para cortejar admiradoráticos de la cultura, mientras Holguín abre nuevas llaves todo incluido con costos de tierra más bajos que Varadero. Un vuelo directo Barranquilla-un-Santiago lanzándose en julio de 2025 recorta tiempos de tránsito latinoamericanos en cuatro horas. Sin embargo, la fragilidad de la rojo y las puertas de entrada internacionales limitadas restringen el escalamiento rápido, requiriendo inversión por fases en granjas solares y alargamiento de pistas.

Cuba central se sienta entre los dos polos, atrayendo turistas arquitectónicos un las calles empedradas de Trinidad y el diseño francés de Cienfuegos. Las conversiones boutique de mansiones del siglo XVIII apoyan tarifas diarias promedio más altas sin mega-gastos de capital, ideal para inversores cautelosos del riesgo de infraestructura. Las mejoras viales que enlazan con la Autopista Nacional este-oeste ahora cortan el tiempo de manejo Habana-un-Trinidad un menos de cuatro horas, alentando itinerarios de dos centros. La exposición un huracanes requiere diseño resistente; por lo tanto, las nuevas construcciones en la provincia elevan sistemas eléctricos y tanques de agua por encima de niveles de oleada predichos.

Panorama Competitivo

Cinco grupos-Gaviota, Meliá, Iberostar, Blue diamante, y Cubanacan-comandan la mayor parte del inventario de primera calidad, dando al mercado de turismo y hoteleríun de Cuba un perfil de alta concentración. Gaviota solo controla más de 50 propiedades y mantiene USD 4.3 mil millones en reservas de efectivo, reflejando el dominio del conglomerado militar. Las cadenas extranjeras operan víun contratos de gestión o empresas conjuntas minoritarias porque la tierra permanece de propiedad estatal.

Los empujes estratégicos enfatizan torres de lujo para compensar caídas de volumen, evidenciado por Playa lujo Cayo Guillermo de Gaviota, un cinco estrellas de USD 50 millones inaugurado en febrero de 2025. Meliá profundiza el alcance de huéspedes chinos un través de conserjes que hablan mandarín, mientras Iberostar explota nichos de refurbishment patrimonial como Grand Packard para capturar upsellers culturalmente inclinados. Blue diamante empuja chárters canadienses sensibles al precio, aunque las caídas actuales de llegadas impulsan un pivote hacia mercados europeos de mayor margen [3]Fuente: Comunicado Corporativo, "Blue diamante Resorts Continúun Estrategia de Crecimiento en Cuba," Blue diamante Resorts, bluediamondresorts.com..

Las oportunidades de espacio en blanco yacen en lodges de ecoturismo que necesitan infraestructura más ligera y retiros de bienestar médico sustentados por el portafolio biotecnológico de Cuba. La adopción de tecnologíun permanece irregular; Wisconsin-fi confiable y mi-pagos serán palancas de diferenciación para nuevos entrantes. Los socios de empresas conjuntas capaces de navegar capas de licenciamiento y cubrir riesgo de combustible están en posición de asegurar ventaja de primer movimiento en micro-mercados orientales subdesarrollados.

Líderes de la Industria de Turismo y Hoteleríun de Cuba

-

Gaviota s.un. (GAESA)

-

Meliá Hotels International

-

Iberostar Hotels & Resorts

-

Blue diamante Resorts

-

Cubanacan Hoteles

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Marzo 2025: Archipelago International confirmó que Aston Panorama Havana abrirá dentro de 12 meses, llevando su huella cubana un seis hoteles.

- Febrero 2025: Gaviota Tourist grupo abrió Playa lujo Cayo Guillermo, un resort 5 estrellas de USD 50 millones con servicio de mayordomo 24/7 y piscinas privadas.

- Enero 2025: Marriott International firmó 67 acuerdos en el Caribe y América Latina en 2024; Cuba permanece fuera de límites, pero el grupo monitorea el impulso de reforma para entrada futura.

Alcance del Informe del Mercado de Turismo y Hoteleríun de Cuba

Se proporciona un análisis de antecedentes completo del mercado, incluyendo el análisis del tamaño del mercado y pronóstico, participaciones de mercado, tendencias de la industria, impulsores de crecimiento y proveedores. Adicionalmente, el informe presenta evaluaciones cualitativas y cuantitativas analizando los datos recopilados de analistas de la industria y participantes del mercado un través de puntos clave en la cadena de valor de la industria. El Mercado está Segmentado por turismo y hoteleríun. Por Turismo, el mercado está segmentado en Turismo Doméstico y Turismo Internacional. Por Hoteleríun, el mercado está segmentado en Hoteles de Presupuesto y Económicos, Hoteles de Escala medios de comunicación y Superior medios de comunicación, Hoteles de Lujo, y Otros (Homestays, Hosteles, etc.)). El informe ofrece los tamaños del mercado y pronósticos en valor para los segmentos anteriores.

| Hoteles y Resorts |

| Casas Particulares |

| Resorts Todo Incluido |

| Hoteles Boutique y de Estilo de Vida |

| Eco-lodges y Resorts Naturales |

| Directo Fuera de Línea |

| Directo En Línea |

| Agencias de Viajes en Línea (OTAs) |

| Operadores Turísticos / Mayoristas |

| Doméstico |

| Internacional |

| Lujo (5 Estrellas) |

| Categoría Superior (4 Estrellas) |

| Escala Media (3 Estrellas) |

| Presupuesto (1-2 Estrellas) |

| Cuba Occidental |

| Cuba Centro Occidental |

| Cuba Central |

| Cuba Centro Oriental |

| Cuba Oriental |

| Por Tipo de Alojamiento | Hoteles y Resorts |

| Casas Particulares | |

| Resorts Todo Incluido | |

| Hoteles Boutique y de Estilo de Vida | |

| Eco-lodges y Resorts Naturales | |

| Por Canal de Reserva | Directo Fuera de Línea |

| Directo En Línea | |

| Agencias de Viajes en Línea (OTAs) | |

| Operadores Turísticos / Mayoristas | |

| Por Tipo de Turista | Doméstico |

| Internacional | |

| Por Clasificación por Estrellas | Lujo (5 Estrellas) |

| Categoría Superior (4 Estrellas) | |

| Escala Media (3 Estrellas) | |

| Presupuesto (1-2 Estrellas) | |

| Por Provincia / Destino | Cuba Occidental |

| Cuba Centro Occidental | |

| Cuba Central | |

| Cuba Centro Oriental | |

| Cuba Oriental |

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor actual del mercado de turismo y hoteleríun de Cuba?

El mercado está valorado en USD 3.53 mil millones en 2025 y se proyecta que alcance USD 5.13 mil millones en 2030.

¿Qué tan rápido está creciendo el sector?

La TCAC pronósticada se sitúun en 7.76% para 2025-2030, impulsada por expansión de habitaciones de primera calidad, demanda china mi iniciativas de recuperación de cruceros.

¿Qué segmento de alojamiento se está expandiendo más rápidamente?

Los hoteles boutique y de estilo de vida lideran con una TCAC del 9.46% un 2030 gracias un viajeros buscadores de autenticidad y clasificaciones globales que impulsan la visibilidad.

¿Por qué los cortes de energíun son una preocupación importante para los operadores?

Los apagones que duran hasta 20 horas obligan un los hoteles un ejecutar generadores diésel, inflando costos operativos hasta un 40% y lastimando la satisfacción de huéspedes.

¿Qué región muestra el mayor potencial de crecimiento?

Cuba Oriental registra una TCAC del 9.77% hasta 2030 mientras Santiago y Holguín reciben inversión dirigida en proyectos orientados un cultura y eco-playa.

¿Qué tan concentrada es la propiedad del mercado?

Cinco grupos controlan la mayoríun de las llaves de primera calidad, dando al sector un puntaje de concentración de 7/10, aunque los eco-lodges de nicho y casas particulares ofrecen alternativas competitivas crecientes.

Última actualización de la página el: