Análisis del mercado de logística de terceros (3PL) de Sudáfrica

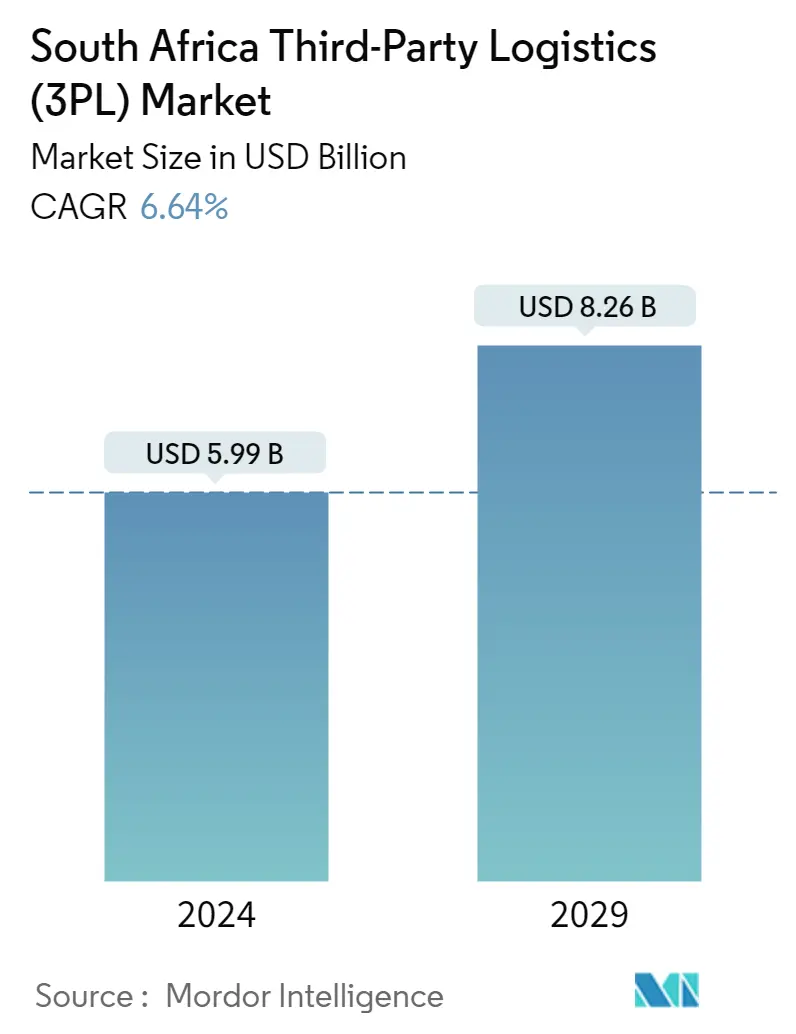

El tamaño del mercado de logística de terceros de Sudáfrica se estima en 5,99 mil millones de dólares en 2024, y se espera que alcance los 8,26 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 6,64% durante el período previsto (2024-2029).

El crecimiento del mercado está impulsado por el crecimiento del comercio intracontinental. Además, el cambio en los patrones de consumo y el crecimiento de los pedidos de comercio electrónico también forman parte de los impulsores del crecimiento del mercado con la mayor generación de demanda de servicios logísticos.

Sudáfrica, que está relativamente subdesarrollada en el sector logístico, espera cambios enormes y rápidos en la próxima década. Estos están respaldados por las regulaciones gubernamentales, lo que aumenta la subcontratación de los servicios por parte de las empresas y aumenta las expectativas de los consumidores de un mejor servicio.

Tendencias del mercado de logística de terceros (3PL) de Sudáfrica

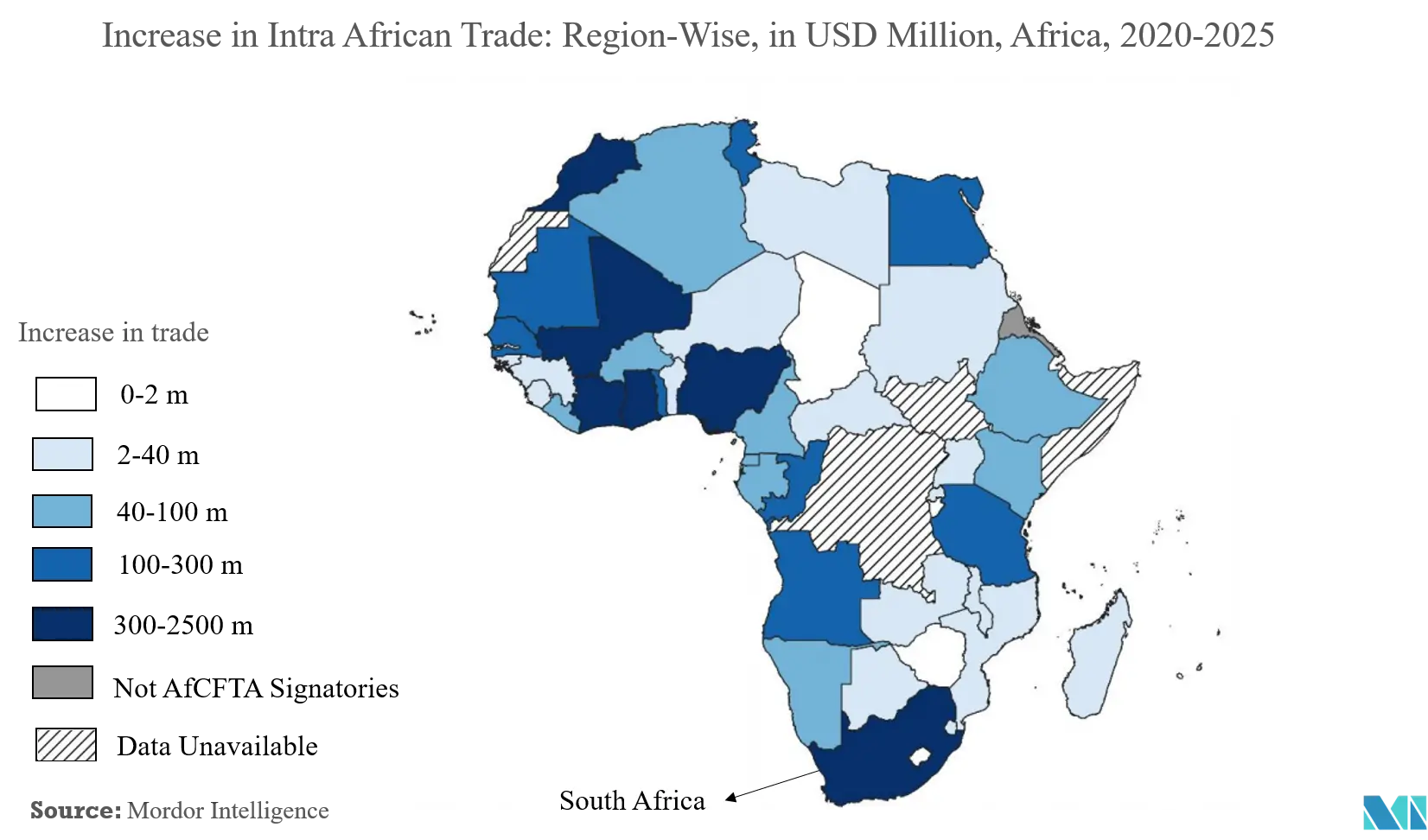

AfCFTA aumentará el comercio intrarregional

El comercio intraafricano actualmente se limita al 15% del comercio total de África, lo que indica una cadena de valor intrarregional muy débil en comparación con Asia, donde representa el 80%. Con la introducción del Tratado de Libre Comercio Continental Africano (AfCFTA), que es la zona de libre comercio más grande del mundo firmada por 54 países y que se espera que revolucione el comercio en todo el continente, se espera que crezca el volumen comercial y, por tanto, la economía del continente. significativamente. La ley se centrará en aumentar las capacidades de producción en un panorama global extremadamente competitivo.

El gobierno africano está en conversaciones para desarrollar las carreteras, los ferrocarriles y la conectividad marítima de los países. Nigeria y Sudáfrica, las economías más grandes del continente africano, están en conversaciones para trabajar en colaboración para construir una red de carreteras en el continente.

La restauración y mejora del corredor de Maputo ha impulsado con éxito los flujos comerciales bilaterales entre Sudáfrica y Mozambique, lo que ha generado inversiones y desarrollos por valor de más de 5 mil millones de dólares, construcción y operación de empresas de transporte, logística, energía e industriales a lo largo del corredor.

Francia, uno de los socios privilegiados de Sudáfrica, está invirtiendo en la industria ferroviaria del país en colaboración con empresas locales. La colaboración franco-sudafricana está resultando especialmente exitosa, con una asociación en curso entre Alstom, la empresa multinacional de transporte con sede en Francia, donde en octubre de 2019 Alstom inauguró una fábrica ferroviaria modernizada en Ekurhuleni, Sudáfrica.

Desarrollos en el mercado de la cadena de frío

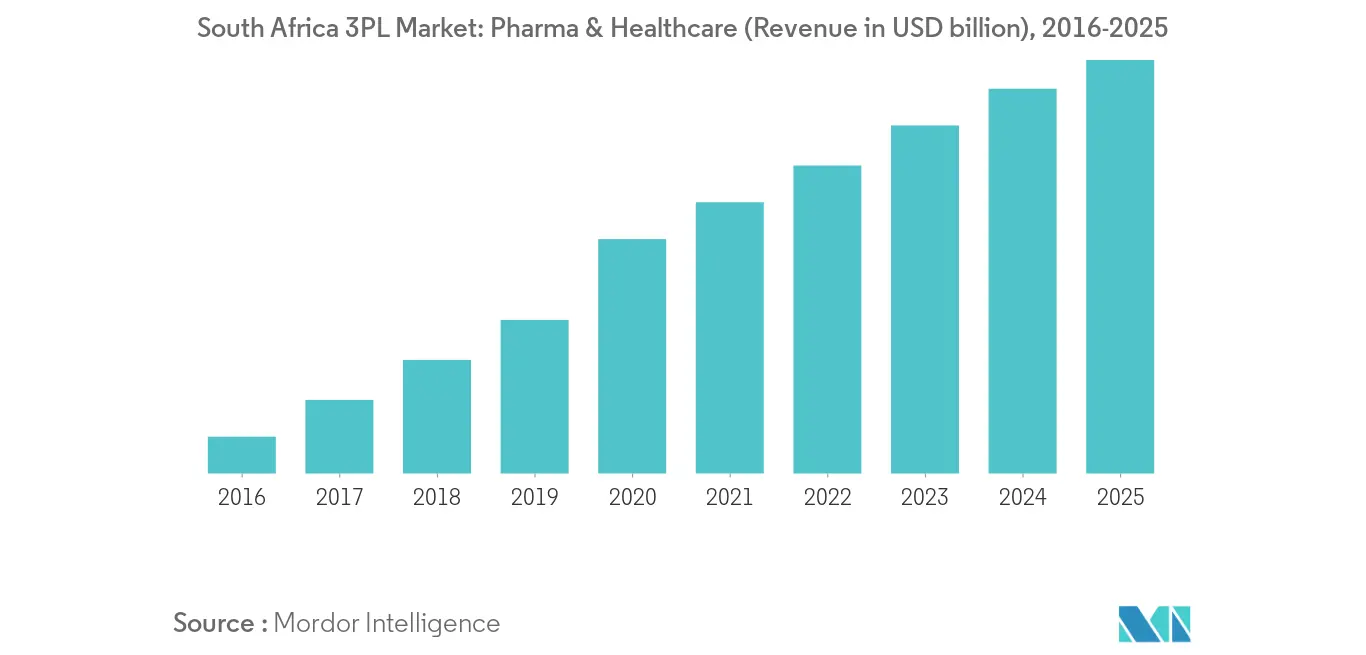

En los últimos años, el consumo de carne, frutas y verduras enlatadas y alimentos envasados ha aumentado con el paso de los años con la creciente clase media. La demanda del sector sanitario también ha aumentado a lo largo de los años para el almacenamiento de medicamentos, vacunas y equipos médicos. Para equilibrar la creciente demanda con la oferta de servicios, las empresas están evolucionando activamente no sólo para proporcionar un servicio más rápido sino también para reducir las emisiones de carbono al mínimo en el proceso.

Entre los acontecimientos recientes, en noviembre de 2019, RCL Foods anunció un acuerdo con Imperial Logistics para expandirse para brindar operaciones eficientes en el servicio de cadena de frío.

En junio de 2019 se inauguró la última instalación de almacenamiento en frío de SAFT (Southern African Fruit Terminals), con una capacidad de 5.500 paletas distribuidas en 17.105 metros cuadrados de espacio de almacenamiento. Esta ubicación proporciona fácil acceso a los agricultores y cooperativas que transportan fruta para exportación junto con el puerto de Ciudad del Cabo y las instalaciones en Killarney Gardens y Paarl.

Thermo King, líder mundial en refrigeración y calefacción para el transporte de remolques, camiones, autobuses, vagones y contenedores a bordo, lanzó en marzo de 2020 una unidad multitemperatura totalmente eléctrica con capacidad residual en furgonetas Mercedes-Benz Sprinter que proporciona un todo incluido. -una solución de refrigeración para el transporte que permite a los clientes mantener hasta dos zonas de refrigeración en el vehículo y mantener la unidad de refrigeración funcionando sin emisiones mientras el conductor se detiene para realizar una entrega, hace un descanso o necesita apagar el vehículo por más tiempo.

Descripción general de la industria de logística de terceros (3PL) de Sudáfrica

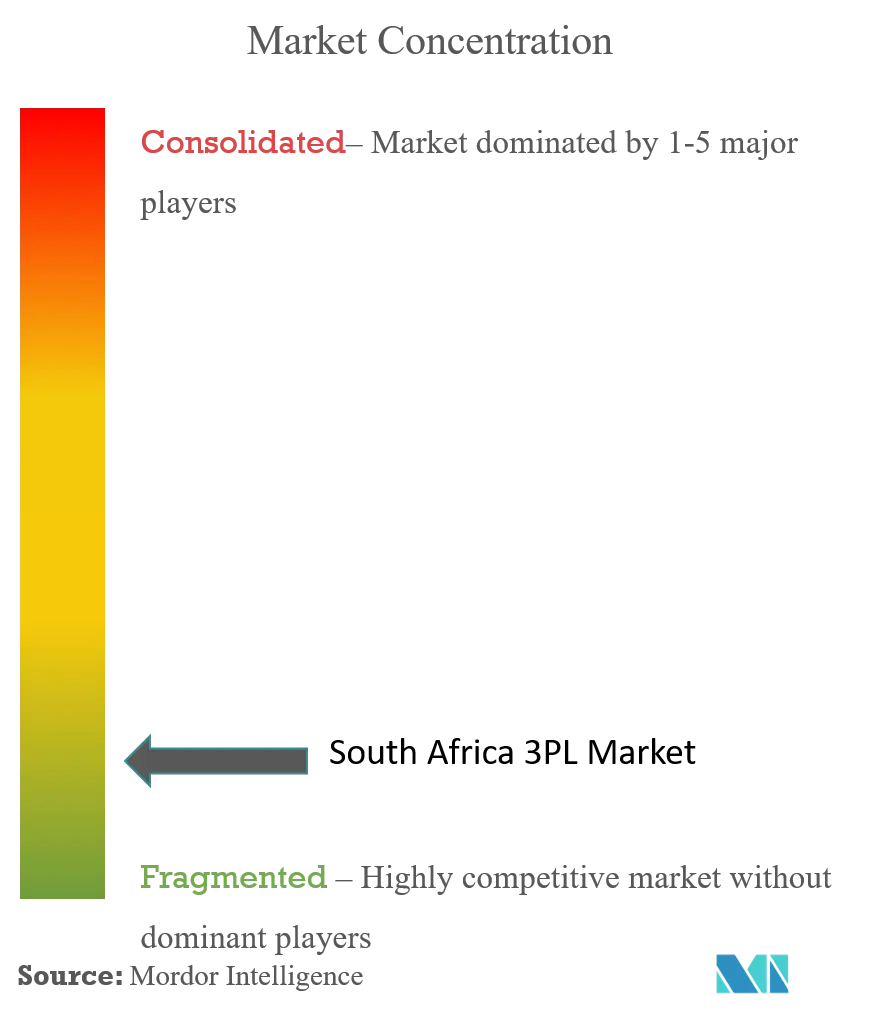

El mercado está muy fragmentado con un gran número de actores locales e internacionales como Imperial Logistics, DB Schenker, Panalpina Logistics-Bidvest, Value Logistics y Kuehne + Nagel como actores clave. El mercado tiene un alto potencial de desarrollo con el esperado aumento del comercio interior y exterior. Las empresas aspiran a la máxima expansión en alianza con la evolución del mercado, manteniendo al mismo tiempo un mínimo de emisiones de carbono y la máxima utilización de recursos renovables para producir energía.

Líderes del mercado de logística de terceros (3PL) de Sudáfrica

Bidvest International Logistics

Kuehne + Nagel

DSV

Barloworld Logistics

Onelogix

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Segmentación de la industria de logística de terceros (3PL) de Sudáfrica

Un análisis de antecedentes completo del mercado de logística de terceros (3PL) de Sudáfrica, que cubre las tendencias actuales del mercado, restricciones, actualizaciones tecnológicas e información detallada sobre varios segmentos y el panorama competitivo de la industria. Durante el estudio también se ha incorporado y considerado el impacto de la COVID-19.

| Gestión de Transporte Nacional |

| Gestión del Transporte Internacional |

| Almacenamiento y distribución de valor añadido |

| Fabricación y automoción |

| Petróleo y gas y productos químicos |

| Comercio Distributivo (Comercio Mayorista y Minorista, incluido el comercio electrónico) |

| Farmacéutica y sanitaria |

| Construcción |

| Otros usuarios finales |

| Por servicio | Gestión de Transporte Nacional |

| Gestión del Transporte Internacional | |

| Almacenamiento y distribución de valor añadido | |

| Por usuario final | Fabricación y automoción |

| Petróleo y gas y productos químicos | |

| Comercio Distributivo (Comercio Mayorista y Minorista, incluido el comercio electrónico) | |

| Farmacéutica y sanitaria | |

| Construcción | |

| Otros usuarios finales |

Preguntas frecuentes sobre investigación de mercado de logística de terceros (3PL) en Sudáfrica

¿Qué tamaño tiene el mercado de logística de terceros (3PL) de Sudáfrica?

Se espera que el tamaño del mercado de logística de terceros (3PL) de Sudáfrica alcance los 5,99 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 6,64% para alcanzar los 8,26 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de Logística de terceros (3PL) de Sudáfrica?

En 2024, se espera que el tamaño del mercado de logística de terceros (3PL) de Sudáfrica alcance los 5,99 mil millones de dólares.

¿Quiénes son los actores clave en el mercado de Logística de terceros (3PL) de Sudáfrica?

Bidvest International Logistics, Kuehne + Nagel, DSV, Barloworld Logistics, Onelogix son las principales empresas que operan en el mercado de logística de terceros (3PL) de Sudáfrica.

¿Qué años cubre este mercado de Logística de terceros (3PL) de Sudáfrica y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de logística de terceros (3PL) de Sudáfrica se estimó en 5,62 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Logística de terceros (3PL) de Sudáfrica para los años 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Logística de terceros (3PL) de Sudáfrica para los años 2024, 2025 , 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria 3PL de Sudáfrica

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de 3PL de Sudáfrica en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis 3PL de Sudáfrica incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.