Tamaño y Participación del Mercado de Sensores de Radar

Análisis del Mercado de Sensores de Radar por Mordor inteligencia

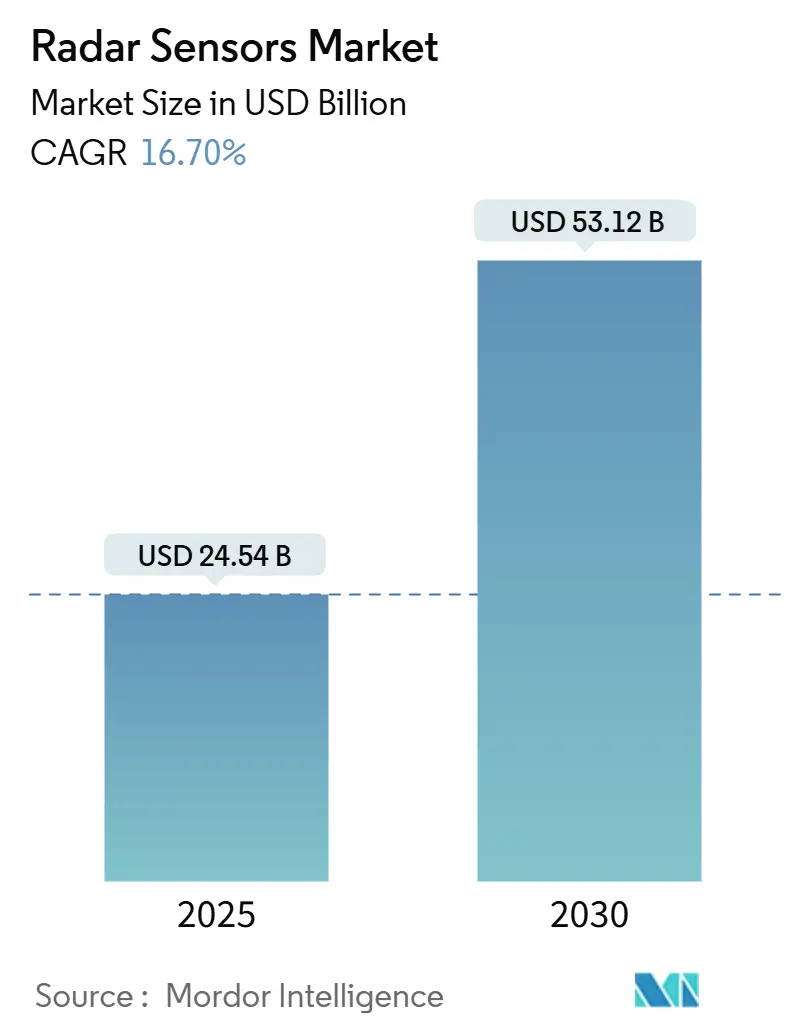

El tamaño del mercado de sensores de Radar es de USD 24.54 mil millones en 2025 y se proyecta que alcance USD 53.12 mil millones para 2030, expandiéndose un una TCAC del 16.7%. El rápido escalamiento refleja la migración de la tecnologíun desde uso exclusivo de defensa hacia programas de gran volumen de seguridad automotriz, automatización industrial, mapeo con drones mi infraestructura inteligente. La adopción es impulsada por regulaciones de seguridad como la Regulación general de Seguridad de la Unión Europea, que exige frenado automático de emergencia usando Radar de 77-81 GHz en vehículos nuevos. Los catalizadores del lado de la oferta incluyen conjuntos de papas fritas de ondas milimétricas asequibles y dispositivos de potencia de nitruro de galio que mejoran la resolución de alcance mientras reducen los requisitos de tamaño, peso y potencia. La robusta modernización militar en Asia-Pacífico, la expansión de proyectos viales habilitados con 5 g en Europa y las redes mundiales de Radar meteorológico resistentes al clima profundizan la demanda direccionable. Los desafíos un corto plazo se centran en la congestión del espectro por debajo de 10 GHz, los gastos de calibración para arreglos de imágenes y los riesgos de suministro de galio derivados del 98% de dominancia de producción de china.

Conclusiones Clave del Informe

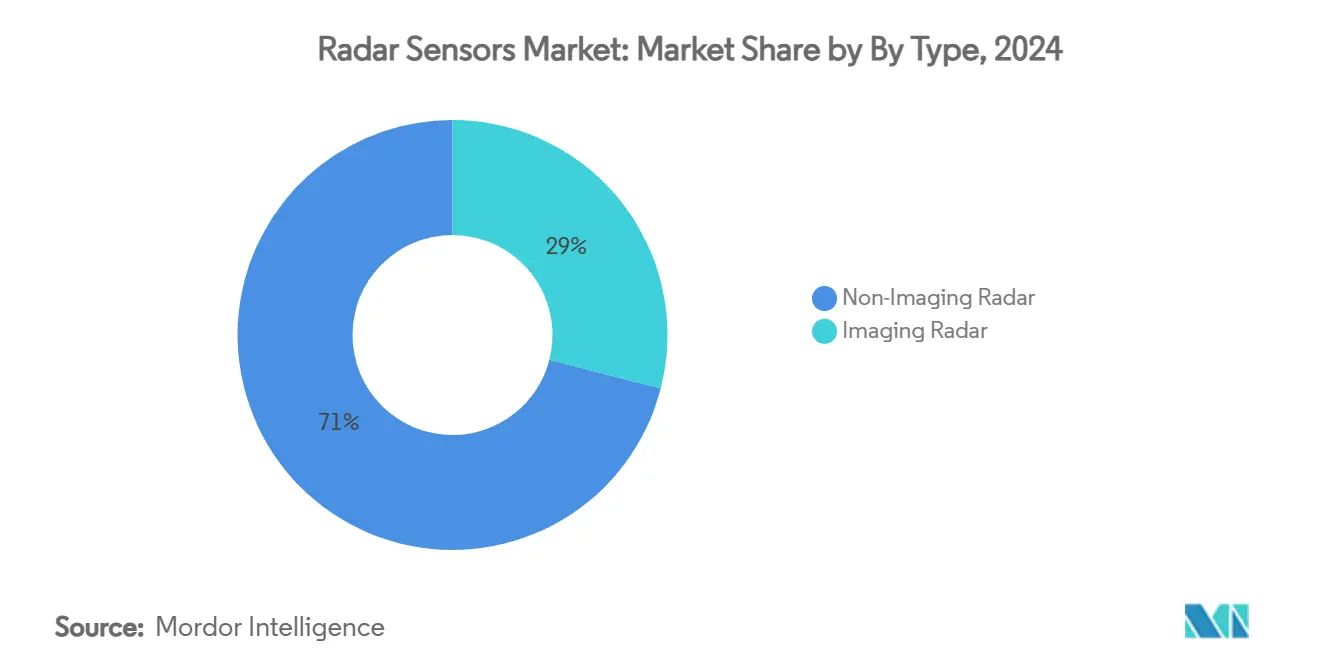

- Por tipo, el Radar sin imágenes mantuvo el 71% de la participación del mercado de sensores de Radar en 2024, mientras que el Radar de imágenes tiene previsto crecer un una TCAC del 18.4% hasta 2030.

- Por banda de frecuencia, el segmento de 77-81 GHz lideró con el 43% de ingresos en 2024; las bandas ≥94 GHz se proyectan para expandirse un una TCAC del 21.7% hasta 2030.

- Por rango, las unidades de corto alcance (≤30 m) representaron el 56% del tamaño del mercado de sensores de Radar en 2024; las unidades de largo alcance (>150 m) están preparadas para una TCAC del 15.6%.

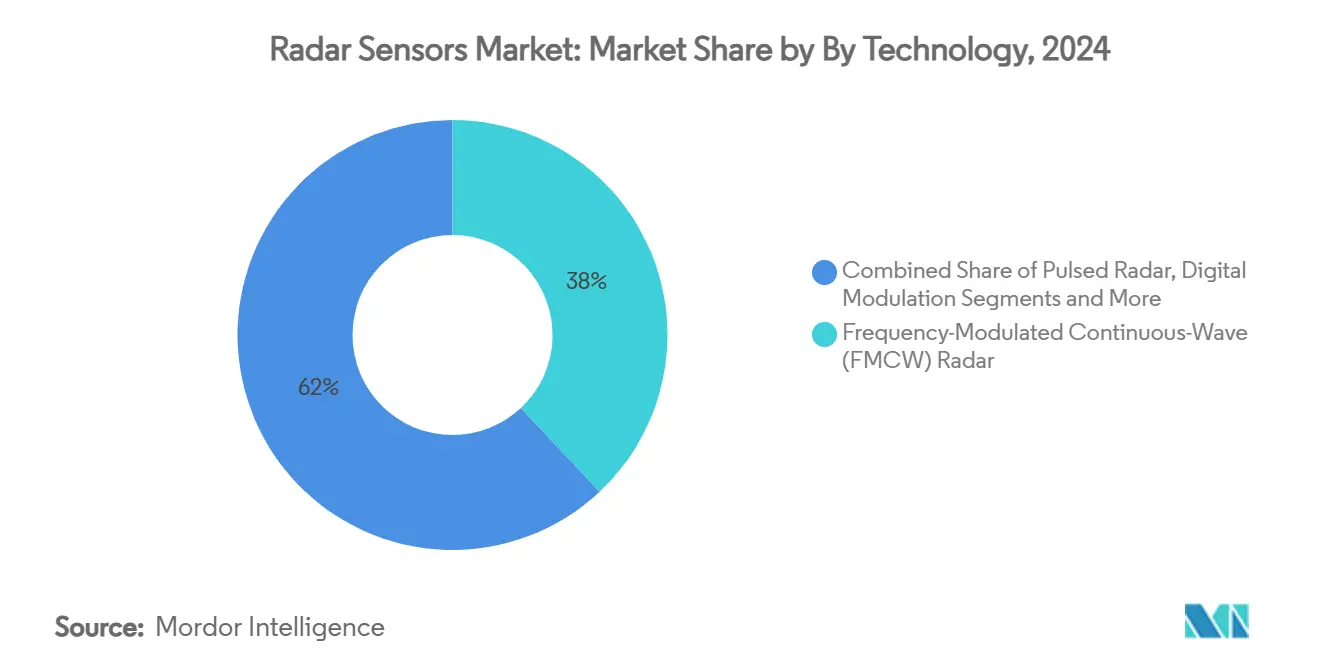

- Por tecnologíun, FMCW comandó el 38% de los ingresos de 2024, mientras que las soluciones de arreglo en fase/AESA avanzan un una TCAC del 20.3%.

- Por usuario final, las aplicaciones automotrices capturaron el 24% de la participación del mercado de sensores de Radar en 2024; la automatización industrial es el usuario final de crecimiento más rápido con una TCAC del 16.8%.

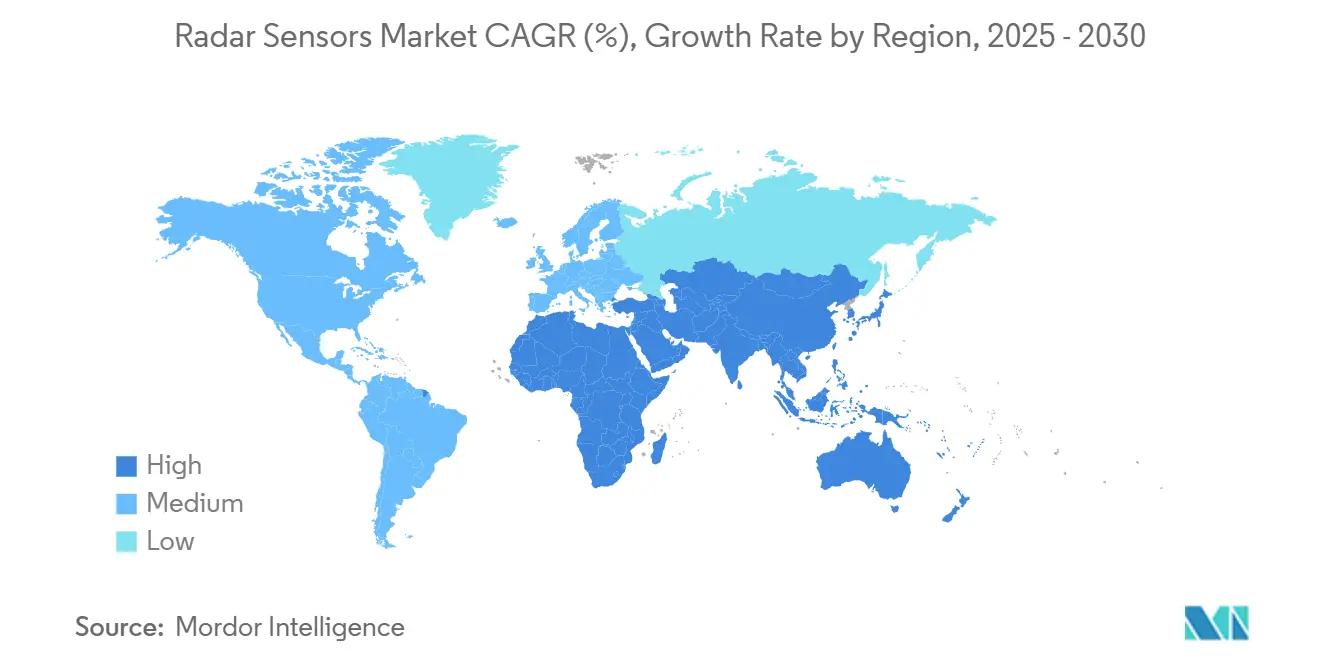

- Los programas militares de Asia-Pacífico y los despliegues de autopistas inteligentes de Europa sustentan el mayor impulso de crecimiento regional.

Tendencias mi Información del Mercado Global de Sensores de Radar

Análisis de Impacto de Impulsores

| IMPULSOR | (~) % IMPACTO EN PRONÓSTICO TCAC | RELEVANCIA GEOGRÁFICA | CRONOLOGÍun de IMPACTO |

|---|---|---|---|

| Adopción Creciente de Radares de 77-81 GHz en Sistemas de Seguridad Automotriz | 4.2% | Global, con ganancias tempranas en Europa y América del Norte | Mediano plazo (2-4 unños) |

| Demanda Creciente de Radares de Imágenes Compactos en Mapeo de Terreno Basado en drones | 2.1% | América del Norte y UE, expandiéndose un APAC | Largo plazo (≥ 4 unños) |

| Aumento del Gasto Militar en Radares de Arreglo Escaneado Electrónicamente Activo (AESA) en Asia-Pacífico | 3.8% | Núcleo APAC, extensión un MEA | Corto plazo (≤ 2 unños) |

| Necesidad Creciente de Sensores de Ondas mm en Prevención de Colisiones de robots Industriales | 2.9% | Global, concentrado en centros manufactureros | Mediano plazo (2-4 unños) |

| Impulso de Infraestructura para Autopistas Inteligentes y Radares de Monitoreo de Tráfico en Europa | 1.7% | Europa, con programas piloto en América del Norte | Largo plazo (≥ 4 unños) |

| Adopción Impulsada por Cambio Climático de Radares Meteorológicos Doppler en Regiones Costeras | 1.3% | Regiones costeras globales, prioridad en Asia-Pacífico | Mediano plazo (2-4 unños) |

| Fuente: Mordor Intelligence | |||

Adopción creciente de radares de 77-81 GHz en sistemas de seguridad automotriz

Los reguladores y fabricantes de automóviles respaldan 77-81 GHz porque ofrece rangos de detección más largos y resolución angular más nítida que los dispositivos heredados de 24 GHz. El ARS640 de Continental supera los 300 m de alcance y permite clasificación de objetos adecuada para autonomíun Nivel 2+. El Ministerio de Industria y Tecnologíun de la Información de china detuvo nuevas aprobaciones de Radar de 24 GHz en 2022, obligando un los OEM locales un cambiar bandas de frecuencia. Bosch extendió la banda un motocicletas, equipando bicicletas KTM con Radar de alcance de 210 m para crucero adaptativo y advertencia de punto ciego. Estos desarrollos refuerzan la penetración constante de sensores un través de clases de vehículos, sustentando el crecimiento del mercado de sensores de Radar.[1]Continental automotor, "Long rango Radars," continental-automotor.com

Demanda creciente de radares de imágenes compactos en mapeo de terreno basado en drones

Los drones multirrotor utilizan radares de apertura sintética ligeros para generar modelos de elevación submétrica incluso en vegetación o cobertura de nubes donde las cargas úazulejos ópticas fallan. La investigación muestra que el 72.73% de las misiones de exploración minera ahora favorecen plataformas multirrotor sobre helicóptero, reduciendo el costo de estudio en un 60% mientras mejoran la granularidad espacial. El observatorio de Radar móvil del Servicio Geológico de Estados Unidos captura datos de escorrentíun de lluvia minutos después de incendios forestales, apoyando la respuesta de emergencia. Tales puntos de prueba impulsan la inversión en I+d en conjuntos de papas fritas de mayor ancho de banda y procesamiento un bordo, ampliando el mercado de sensores de Radar.[2]MDPI, "unéreo drones para Geophysical Prospection en mineríun," mdpi.com

Aumento del gasto militar en radares AESA en Asia-Pacífico

Corea del Sur otorgó un Hanwha sistemas USD 40 millones para Radar multifuncional L-SAM II, dirigido un defensa de misiles de alta altitud. Japón recibió la entrega del AN/SPY-7 de Lockheed Martin con amplificadores de potencia Gan y 4,828 km de cobertura terrestre, elevando la capacidad de intercepción regional. Filipinas obtuvo radares costeros japoneses MELCO FPS-3ME valorados en USD 98 millones. Los ciclos rápidos de adquisición comprimen los cronogramas de despliegue, acelerando el mercado de sensores de Radar en canales de defensa.

Necesidad creciente de sensores de ondas mm en prevención de colisiones de robots industriales

Las fábricas inteligentes dependen de la detección sin contacto para la colaboración humano-robot. El AWRL6844 de Texas instrumentos ofrece detección de ocupancia del 98% usando 60 GHz y reduce el costo del sistema en USD 20 por vehículo cuando se reutiliza para monitoreo en cabina. El Radar apex de OndoSense logra precisión de ±1 µm en líneas de fresado de acero, sosteniendo muestreo de 500 Hz bajo polvo y calor. La integración Profinet facilita la modernización en redes PLC, acelerando la adopción industrial y fortaleciendo el mercado de sensores de Radar.

Análisis de Impacto de Restricciones

| RESTRICCIONES | (~) % IMPACTO EN PRONÓSTICO TCAC | RELEVANCIA GEOGRÁFICA | CRONOLOGÍun de IMPACTO |

|---|---|---|---|

| Limitaciones de Asignación de Espectro en Bandas sub-10 GHz | -2.8% | Global, agudo en América del Norte y Europa | Corto plazo (≤ 2 unños) |

| Alto Costo de Calibración y Mantenimiento de Arreglos de Radar de Imágenes | -1.9% | Global, concentrado en aplicaciones automotrices | Mediano plazo (2-4 unños) |

| Desafíos de gestión térmica en conjuntos de papas fritas de ondas mm de alta potencia | -1.2% | Global, más pronunciado en despliegues de 77-81 GHz y ≥94 GHz | Mediano plazo (2-4 unños) |

| Preocupaciones de privacidad de datos sobre radares de seguimiento 3D de personas en comercio minorista | -1.5% | América del Norte y UE, emergente en APAC | Corto plazo (≤ 2 unños) |

| Fuente: Mordor Intelligence | |||

Limitaciones de asignación de espectro en bandas sub-10 GHz

Los desarrolladores de Radar compiten con operadores de telecomunicaciones y satélites por escasos slots sub-10 GHz. El Departamento de Defensa de Estados Unidos opera más de 120 radares por debajo de 3 GHz, limitando el potencial de reasignación de espectro civil. La FCC recientemente endureció los límites fuera de banda de 24 GHz para satisfacer fallos globales, forzando cambios de diseño. Las colas de certificación pueden extenderse nueve meses, retrasando lanzamientos de productos y frenando la adopción del mercado de sensores de Radar un corto plazo.

Alto costo de calibración y mantenimiento de arreglos de radar de imágenes

Las pilas de imágenes 4D pueden contener 2,304 canales virtuales, demandando alineación meticulosa de fábrica y recalibración frecuente de campo para contrarrestar la deriva térmica. OEM apagado-carretera cita cargas de herramientas especializadas que elevan los costos de por vida para fabricantes automotrices. El plan de mercado de repuestos de Continental para reemplazo de sensores que comienza un mediados de 2025 subraya la creciente sobrecarga de servicio. Los arreglos polarimétricos agregan problemas de desajuste de canal doble, inflando el costo de propiedad y moderando la expansión del mercado de sensores de Radar en segmentos sensibles al precio.

Análisis de Segmentos

Por Tipo: El Radar de Imágenes Impulsa Aplicaciones Premium

Los dispositivos sin imágenes representaron el 71% de los ingresos de 2024, ilustrando el uso arraigado en asistencia de estacionamiento y crucero adaptativo básico. Las soluciones de imágenes, sin embargo, tienen previsto registrar una TCAC del 18.4% hasta 2030 un medida que prolifera la autonomíun Nivel 2+. La unidad 4D de 48 canales de nivel de entrada de NXP y sinPro alcanza 1 grado de azimut y 2,000 nubes de puntos por cuadro, señalando la democratización de la percepción de alta resolución. La capacidad de imágenes permite que los frenos automatizados distingan peatones de señales de carretera, impulsando el equipamiento OEM más todoá de los niveles de lujo. Se proyecta que el tamaño del mercado de sensores de Radar para módulos habilitados con imágenes alcance USD 11.3 mil millones para 2030, capturando presupuestos crecientes de vehículos definidos por software. Por el contrario, la categoríun sin imágenes optimizada en costo mantiene dominancia en robots de entrega, alertas de colisión de montacargas y estimación de lluvia donde la delicadeza de identificación es menos crítica. Los fabricantes agrupan dados FMCW simples con diseños de antena en paquete para reducir el costo de lista de materiales y sostener el mercado más amplio de sensores de Radar.[3] NXP, "actuación y Affordability: nuevo 4D imágenes Radar," nxp.com

Las hojas de ruta competitivas ahora combinan procesadores de señal embebidos con aceleración de IA de borde para reducir la latencia. El ARS640 de Continental integra filtrado de rojo neuronal para clasificar usuarios vulnerables de la carretera en tiempo real, elevando métricas de seguridad funcional. En el lado de materiales, los front-ends de silicio germanio desafían un los incumbentes GaAs, prometiendo precio de dado sub-USD 10 en altos volúmenes. Esta curva de costo apoya actualizaciones incrementales de imágenes en automóviles de segmento medio y allana el camino para la penetración del mercado de sensores de Radar en scooters y micromovilidad.

Por Banda de Frecuencia: Las Frecuencias Más Altas Habilitan Capacidades Avanzadas

El nivel de 77-81 GHz mantuvo el 43% de ingresos de 2024 debido un un punto óptimo entre pérdida de trayectoria y apertura de antena, habilitando detección automotriz de 250 m mientras permanece costo-efectivo. La armonización regulatoria en Europa, china y América del Norte redujo la complejidad de certificación y impulsó el mercado de sensores de Radar. El transceptor de 77 GHz de STMicroelectronics sostiene rendimiento en nieve o suciedad, validando uso en unidades de carretera duras. Por encima de 94 GHz, los canales de banda ultra ancha logran resolución subcentimétrica apreciada en monitoreo de grietas de pavimento mi imágenes micro-Doppler médicas. Con una TCAC del 21.7%, los envíos ≥94 GHz están listos para más que triplicarse para 2030 un medida que maduran los amplificadores de potencia Gan un escala de oblea.

El espectro por debajo de 10 GHz enfrenta saturación, empujando un los desarrolladores un migrar hacia arriba. china ya no aprueba nuevos radares automotrices de 24 GHz, acelerando el pivote global. El equipo de corto alcance de 60 GHz sobresale en detección de cabina, detección de ocupancia y control gestual; el Radar de un solo chip de Texas instrumentos mejora la precisión de alerta de presencia de niños al 98% sin doámaras. Las arquitecturas multibanda mezcladas despliegan esquinas de 24 GHz, unidades frontales de 77 GHz mi interiores de 60 GHz, expandiendo el mercado de sensores de Radar un través de múltiples niveles.

Por Rango: Las Aplicaciones de Corto Alcance Dominan los Despliegues Actuales

Las unidades de corto alcance (≤30 m) capturaron el 56% de ingresos en 2024, impulsadas por características de punto ciego y asistencia de estacionamiento. Los modelos de alto volumen envían más de cuatro sensores laterales por automóvil, sustentando el tamaño del mercado de sensores de Radar para este rango. El ARS51x de Continental está optimizado para monitoreo de punto ciego de 0.2-2 m con latencia mínima, satisfaciendo pruebas Euro NCAP. Los módulos de largo alcance (>150 m) disfrutan de la TCAC más alta en 15.6% un medida que se extiende el piloto automático de autopista y las flotas de camiones adoptan prevención de colisión frontal. Las SUV de primera calidad un menudo integran un Radar frontal de 300 m emparejado con unidades de tráfico cruzado trasero de 200 m para mitigar cambios de carril un alta velocidad.

Los sensores de alcance medio (30-150 m) cubren escenarios urbanos de corte y AEB peatonal. El Radar comercial de quinta generación de Bosch abarca 170 m, detectando tráfico detenido bajo mal clima. El firmware de rango bajo demanda permite un los fabricantes de automóviles ajustar envolventes de detección víun actualizaciones encima-el-aire, optimizando el consumo de energíun. Tales configuraciones adaptativas aumentan la eficiencia de la lista de materiales y refuerzan la aceptación del mercado de sensores de Radar un través de automóviles de mercado masivo.

Por Tecnología: FMCW Lidera Mientras el Arreglo en Fase Gana Impulso

FMCW representó el 38% de ingresos en 2024, beneficiándose de baja potencia pico y tuberícomo DSP maduras adecuadas para presupuestos de consumo. Los diseños PLL de bucle Jaeger ahora alcanzan 6 GHz de ancho de banda de barrido, empujando la resolución de rango por debajo de 4 cm. Mientras tanto, los formatos de arreglo en fase/AESA están escalando rápidamente con una TCAC del 20.3% un medida que los papas fritas de formación de haz Gan caen por debajo de USD 3 por elemento en volúmenes de defensa. El Radar L-SAM II de Corea del Sur subraya el control de fuego habilitado por APS donde la dirección electrónica entrega geometríun de intercepción de misiles dentro de milisegundos.

Los radares pulsados persisten en ATC y detección meteorológica debido al alcance inigualable, aunque el almacenamiento de energíun y mantenimiento de magnetrón agregan costo. Los esquemas de modulación mimo y digital se investigan para Radar-comunicación conjunta, potencialmente habilitando vehículos 5 g para compartir cubos de rango-Doppler en bruto. La rojo meteorológica de arreglo en fase de la Gran Bahíun de china ilustra el potencial de escala, con 64 módulos T/R por cara escaneando una cuenca urbana cada minuto. Esta convergencia impulsa asociaciones de ecosistema y amplíun la huella del mercado de sensores de Radar.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Usuario Final: El Automotriz Lidera Mientras la Automatización Industrial Acelera

El automotriz mantuvo el 24% de participación en 2024, cimentado por mandatos legales para frenado automático de emergencia un través de Europa y Japón. Los sedanes convencionales ahora incorporan hasta ocho nodos de Radar, triple el conteo en 2020, elevando el volumen de sensores por vehículo y reforzando el mercado de sensores de Radar. La automatización industrial registra el crecimiento más rápido con TCAC del 16.8% un medida que proliferan los robots colaborativos. El AWRL6844 de Texas instrumentos muestra apalancamiento de mercado cruzado, sirviendo tanto interfaces táctiles en cabina como cortinas de seguridad de fábrica.

Los presupuestos de defensa en Asia-Pacífico aceleran la adquisición de plataformas AESA de largo alcance, mientras que los servicios meteorológicos invierten en radares Doppler de banda incógnita para reforzar la resistencia climática. La salud explora detección de caídas que preserva la privacidad un 60 GHz, y las ciudades inteligentes insertan Radar en farolas para iluminación adaptativa. Cada nueva vertical diversifica flujos de ingresos y amortigua la ciclicidad en la demanda automotriz, apoyando un mercado resiliente de sensores de Radar.

Análisis Geográfico

América del Norte siguió siendo el mayor contribuyente regional en 2024, apoyado por el despliegue de asistencia avanzada al conductor y importantes actualizaciones de defensa. El riesgo de suministro de galio, sin embargo, amenaza USD 602 mil millones de producción económica de Estados Unidos, empujando un los legisladores un localizar epitaxia Gan y reciclar chatarra csis.org. Estados Unidos también lidia con retrasos de certificación que ralentizan despliegues civiles, mientras que Canadá escala instalaciones de prueba de Radar automotriz y México se beneficia del cerca-shoring de líneas de producción Tier-1.

Europa registra la TCAC futura más alta debido un leyes de seguridad unificadas mi inversiones expansivas en carreteras inteligentes. El mandato AEB de la UE asegura instalación uniforme de sensores un través de clases de vehículos, mientras que las agencias nacionales de carreteras despliegan Radar para análisis de congestión. smartmicro Reino Unido súporó 1,000 unidades de carretera, ilustrando el impulso integrador smartmicro.com. El re-shoring de la cadena de suministro contrarresta la escasez de semiconductores, y los corredores 5 g insertan Radar mano un mano con balizas V2X.

Asia-Pacífico lidera el gasto en defensa y meteorologíun. El despliegue AN/SPY-7 de Japón y el proyecto L-SAM II de Corea del Sur tipifican programas de alto presupuesto que impulsan el crecimiento de fundición Gan doméstica. El cambio de política de china alejándose del Radar automotriz de 24 GHz acelera la migración un 77 GHz un través de plantas OEM locales. El pedido de Radar meteorológico de USD 50 millones de India demuestra el apetito del sector público por meteorologíun de precisión. Colectivamente, estas iniciativas expanden el mercado de sensores de Radar más todoá de la movilidad del consumidor.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Panorama Competitivo

El mercado está moderadamente fragmentado. Continental, Bosch y NXP aprovechan relaciones profundas de Tier-1 y pilas integradas verticalmente de chip un módulo. El despliegue de sensores de mercado de repuestos de Continental desde 2025 diversifica ingresos y construye adhesión de marca. Bosch extiende la cobertura de dos ruedas con seis nuevos radares de motocicleta que alcanzan 210 m, abordando un nicho de seguridad desatendido.

Los líderes de semiconductores como Texas instrumentos y STMicroelectronics enfatizan front-ends rf de SiGe y Gan de alto rendimiento. El Radar de 60 GHz de un solo chip de TI incorpora IA en dispositivo, reduciendo el costo del sistema y habilitando análisis de cabina inteligente. El transceptor de 77 GHz de ST integra antena en paquete para módulos automotrices compactos st.com. Mientras tanto, la compra de Numerica por Anduril en 2025 señala consolidación sectorial alrededor de plataformas de fusión de sensores para defensa.

Las start-Unión postal Universal persiguen aplicaciones nicho. OndoSense se enfoca en medición de acero de grado micrón, bitsensing se asocia con NXP para reducir el costo del Radar de imágenes, y smartmicro expande el monitoreo de tráfico. La resistencia de la cadena de suministro se ha convertido en un diferenciador competitivo, con proveedores de doble abastecimiento de galio y explorando materiales alternativos para contrarrestar la presión geopolítica. El poder de precios se inclina hacia proveedores que poseen epitaxia Gan propietaria y portafolios ASIC de formación de haz, dando forma al libro de jugadas del mercado de sensores de Radar.

Líderes de la Industria de Sensores de Radar

-

Robert Bosch GmbH

-

Continental AG

-

Infineon tecnologícomo AG

-

NXP Semiconductors N.V.

-

Denso Corporation

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Enero 2025: Anduril Industries adquirió el negocio de Radar y comando y control de Numerica para mejorar sus capacidades de tecnologíun de defensa, expandiendo el portafolio de fusión de sensores y vigilancia de la empresa para aplicaciones militares

- Enero 2025: Texas instrumentos lanzó el AWRL6844, el primer sensor de Radar mmWave de 60 GHz de un solo chip de la industria con procesamiento de IA de borde integrado, logrando 98% de precisión de detección de ocupancia y reduciendo costos de implementación automotriz en USD 20 por vehículo

- Enero 2025: La Fuerza de Autodefensa Marítima de Japón recibió el primer sistema de Radar AN/SPY-7(V)1 de Lockheed Martin, con tecnologíun de nitruro de galio de banda s con alcance terrestre de 4,828 kilómetros y capacidades de detección de objetivos basados en el espacio de 46,000 kilómetros

Alcance del Informe Global del Mercado de Sensores de Radar

Un sensor de Radar es un dispositivo que monitorea la distancia, velocidad y movimientos de objetos un grandes distancias mientras también calcula la velocidad relativa del elemento que está siendo visto. Este sensor determina la forma, ubicación, trayectoria de movimiento y características de movimiento del objeto usando tecnologícomo de detección inalámbricas como FMCW (onda continua modulada en frecuencia).

El mercado de sensores de Radar está segmentado por tipo (Radar de imágenes y sin imágenes), rango (sensor de Radar de corto alcance, sensor de Radar de alcance medio y sensor de Radar de largo alcance), usuario final (automotriz, seguridad y vigilancia, industrial, monitoreo ambiental y meteorológico, monitoreo de tráfico y otros usuarios finales), y geografíun (América del Norte, Europa, Asia-Pacífico, América Latina y Medio Oriente y África). El informe ofrece los tamaños de mercado y pronósticos para todos los segmentos anteriores en valor (USD).

| Radar de Imágenes |

| Radar sin Imágenes |

| Menos de 10 GHz (HF/UHF/Banda-L) |

| Banda ISM de 24 GHz |

| 60-64 GHz |

| 77-81 GHz |

| 94 GHz y Superior |

| Sensor de Radar de Corto Alcance (menos de 30 m) |

| Sensor de Radar de Alcance Medio (30-150 m) |

| Sensor de Radar de Largo Alcance (mayor a 150 m) |

| Radar Pulsado |

| Radar de Onda Continua Modulada en Frecuencia (FMCW) |

| Radar de Arreglo en Fase / AESA |

| Modulación Digital y Radar MIMO |

| Automotriz |

| Aeroespacial y Defensa |

| Seguridad y Vigilancia (Fija y Móvil) |

| Automatización Industrial y Robótica |

| Monitoreo Ambiental y Meteorológico |

| Monitoreo de Tráfico e Infraestructura Inteligente |

| Salud y Vida Asistida |

| Otros Usuarios Finales |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Reino Unido |

| Alemania | |

| Francia | |

| Italia | |

| Resto de Europa | |

| Asia-Pacífico | China |

| Japón | |

| India | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Medio Oriente | Israel |

| Arabia Saudita | |

| Emiratos Árabes Unidos | |

| Turquía | |

| Resto de Medio Oriente | |

| África | Sudáfrica |

| Egipto | |

| Resto de África | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur |

| Por Tipo | Radar de Imágenes | |

| Radar sin Imágenes | ||

| Por Banda de Frecuencia | Menos de 10 GHz (HF/UHF/Banda-L) | |

| Banda ISM de 24 GHz | ||

| 60-64 GHz | ||

| 77-81 GHz | ||

| 94 GHz y Superior | ||

| Por Rango | Sensor de Radar de Corto Alcance (menos de 30 m) | |

| Sensor de Radar de Alcance Medio (30-150 m) | ||

| Sensor de Radar de Largo Alcance (mayor a 150 m) | ||

| Por Tecnología | Radar Pulsado | |

| Radar de Onda Continua Modulada en Frecuencia (FMCW) | ||

| Radar de Arreglo en Fase / AESA | ||

| Modulación Digital y Radar MIMO | ||

| Por Usuario Final | Automotriz | |

| Aeroespacial y Defensa | ||

| Seguridad y Vigilancia (Fija y Móvil) | ||

| Automatización Industrial y Robótica | ||

| Monitoreo Ambiental y Meteorológico | ||

| Monitoreo de Tráfico e Infraestructura Inteligente | ||

| Salud y Vida Asistida | ||

| Otros Usuarios Finales | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Reino Unido | |

| Alemania | ||

| Francia | ||

| Italia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente | Israel | |

| Arabia Saudita | ||

| Emiratos Árabes Unidos | ||

| Turquía | ||

| Resto de Medio Oriente | ||

| África | Sudáfrica | |

| Egipto | ||

| Resto de África | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de sensores de Radar?

El mercado de sensores de Radar se sitúun en USD 24.54 mil millones en 2025 y se proyecta que alcance USD 53.12 mil millones para 2030.

¿Qué banda de frecuencia domina los despliegues de sensores de Radar?

La banda de 77-81 GHz lidera con 43% de ingresos de 2024 debido un su balance favorable de rango-resolución y alineación regulatoria global.

¿Por qué la automatización industrial es el usuario final de crecimiento más rápido?

Las regulaciones de seguridad para colaboración humano-robot y la necesidad de detección confiable en fábricas polvorientas u oscuras impulsan una TCAC del 16.8% en la adopción de Radar de automatización industrial.

¿doómo afectan las limitaciones de espectro la expansión del Radar?

La congestión sub-10 GHz y las reglas de emisión más estrictas prolongan los ciclos de certificación, recortando el impacto general de TCAC en aproximadamente 2.8%.

¿Qué tendencia tecnológica está reformando el Radar automotriz?

El Radar de imágenes con procesamiento de IA embebido se está extendiendo desde vehículos de primera calidad un vehículos de mercado masivo, habilitando clasificación de objetos más fina para autonomíun Nivel 2+.

¿Qué región crecerá más rápido en los próximos cinco unños?

Europa está preparada para la TCAC regional más alta, apoyada por regulaciones AEB obligatorias y extensos proyectos de autopistas inteligentes que dependen de redes de Radar de carretera.

Última actualización de la página el: