Tamaño y Participación del Mercado Global de Seguros para Mascotas

Análisis del Mercado Global de Seguros para Mascotas por Mordor Intelligence

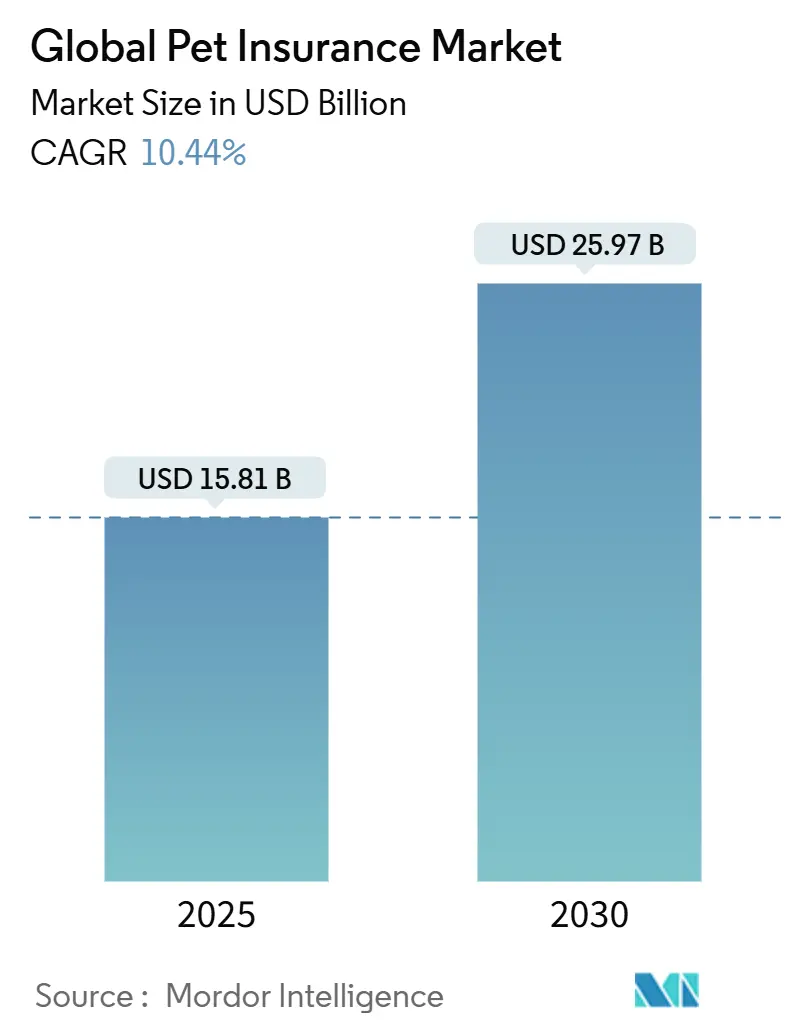

El mercado global de seguros para mascotas se sitúa en USD 15,81 mil millones en 2025 y se proyecta que alcance USD 25,97 mil millones en 2030, reflejando una TCAC de 10,44%. Esta sólida perspectiva de crecimiento subraya cómo el aumento de la propiedad de mascotas a nivel mundial, la escalada de inflación veterinaria, y la mejora de la claridad regulatoria mantienen las primas en expansión incluso cuando algunos actores tradicionales reducen el número de pólizas. La absorción de primas se mantiene resiliente porque la cobertura integral compensa las altas facturas veterinarias de bolsillo, que están aumentando más rápido que la inflación general. Las aseguradoras nativas digitales aceleran la adopción al reducir las fricciones de adquisición, mientras que la distribución integrada dentro de ecosistemas de cuidado de mascotas captura clientes en momentos de alta intención. Los avances paralelos en automatización de reclamaciones impulsada por IA reducen los costos de procesamiento y mejoran la velocidad del servicio, reforzando las percepciones positivas del mercado de seguros para mascotas entre los nuevos asegurados.

Conclusiones Clave del Informe

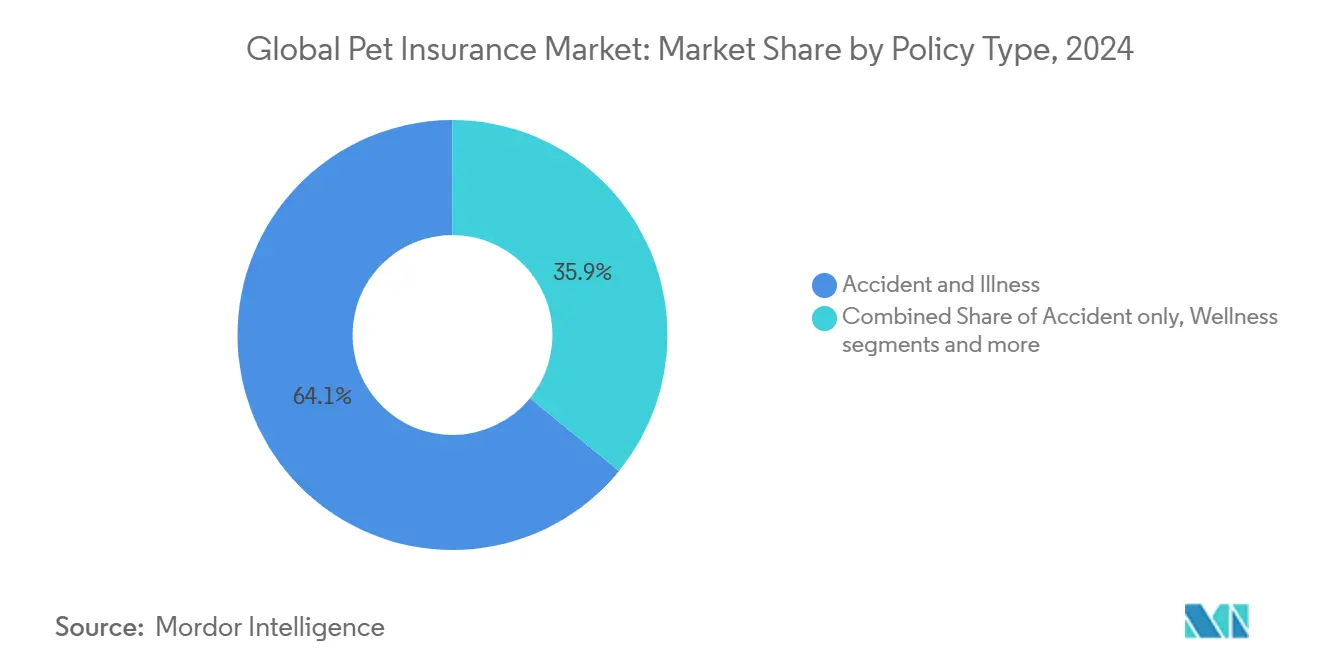

- Por tipo de póliza, la cobertura de accidentes y enfermedades lideró con 64,1% de participación en ingresos en 2024; los complementos de bienestar se prevé que crezcan a una TCAC de 13,23% hasta 2030.

- Por tipo de animal, los perros comandaron el 78,2% de la participación del mercado de seguros para mascotas en 2024, mientras que las mascotas exóticas avanzan a una TCAC de 12,21% hasta 2030.

- Por canal de venta, la distribución integrada capturó el 43,2% de participación del tamaño del mercado de seguros para mascotas en 2024, mientras que los canales digitales directos al consumidor se proyecta que se expandan a una TCAC de 6,20% hasta 2030.

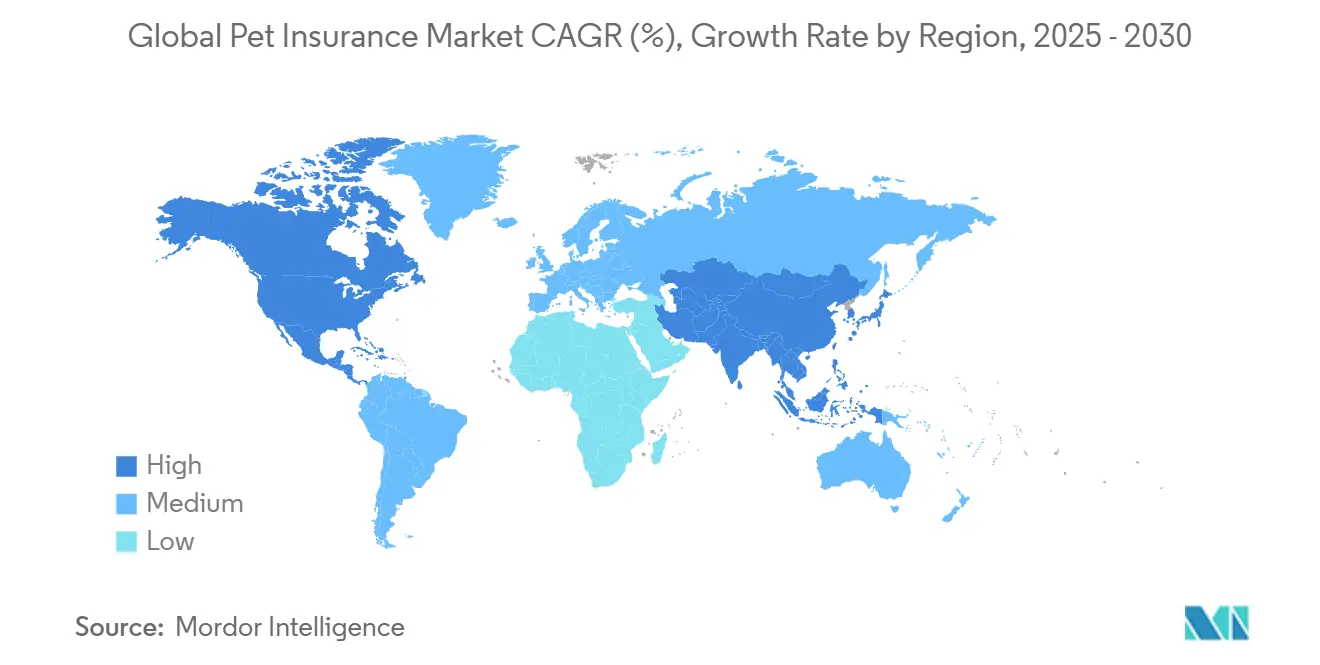

- Por geografía, Europa mantuvo una participación de ingresos de 44,1% en 2024; Asia-Pacífico está configurado para registrar la TCAC regional más rápida, en 10,51%, hasta 2030.

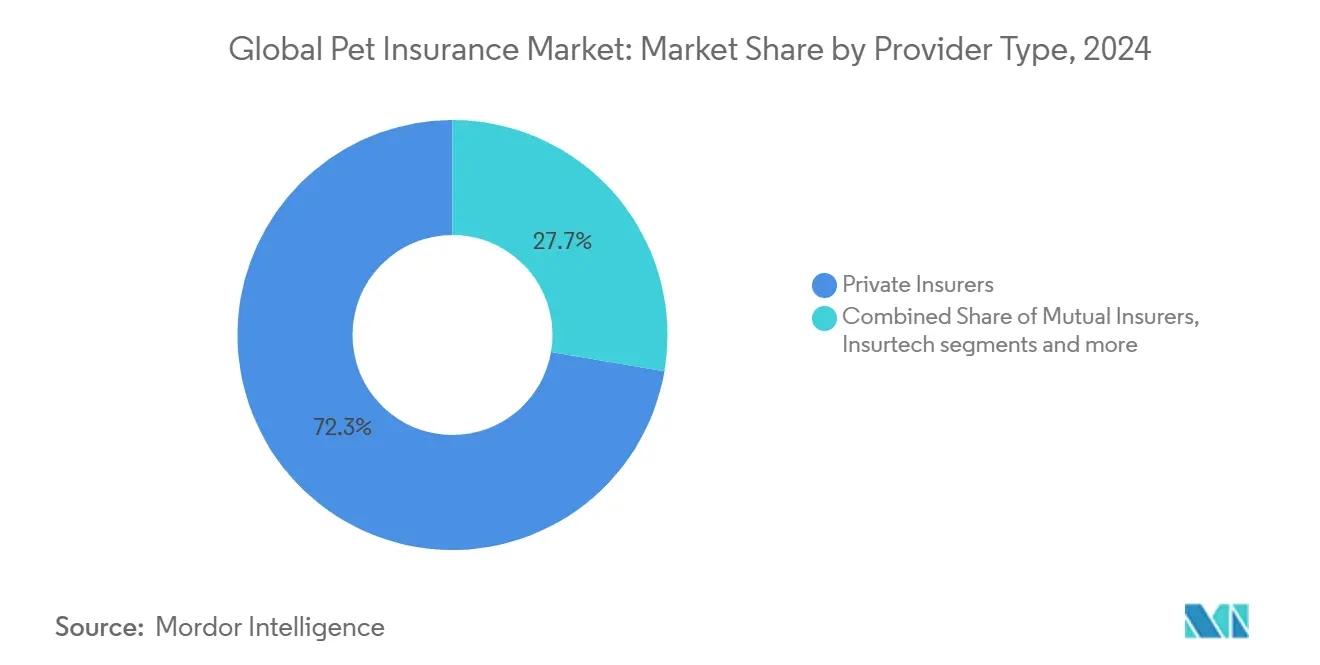

- Por proveedor, las aseguradoras privadas lideraron con 72,3% de la participación del mercado de seguros para mascotas en 2024, mientras que los proveedores solo-insurtech avanzan a una TCAC de 10,21% hasta 2030.

Tendencias e Insights del Mercado Global de Seguros para Mascotas

Análisis de Impacto de Impulsores

| Impulsor | (~) % de Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento de adopción de mascotas y humanización de mascotas | +2.8% | Núcleo de América del Norte y Europa, expansión global | Largo plazo (≥ 4 años) |

| Escalada de costos veterinarios | +3.2% | Global, agudo en mercados desarrollados | Mediano plazo (2-4 años) |

| Microchip obligatorio y Ley Modelo NAIC | +1.5% | América del Norte primario | Corto plazo (≤ 2 años) |

| Seguros integrados en ecosistemas de cuidado de mascotas | +2.1% | América del Norte y Europa, expandiéndose a Asia-Pacífico | Mediano plazo (2-4 años) |

| Beneficios de mascotas patrocinados por empleadores | +0.8% | América del Norte y Europa | Mediano plazo (2-4 años) |

| Suscripción dinámica impulsada por IA | +1.2% | Global, liderado por mercados de altos ingresos | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Aumento de Adopción de Mascotas y Humanización de Mascotas

El crecimiento de la propiedad de mascotas y la visión de las mascotas como miembros de la familia alimenta la demanda constante de primas. El gasto global en cuidado de mascotas alcanzó USD 147 mil millones en 2023, con servicios veterinarios como el componente de crecimiento más rápido, promoviendo que los propietarios busquen protección financiera. Los millennials y la Generación Z impulsan las tasas de adopción y muestran alta disposición a pagar por tratamientos avanzados como oncología o cirugía ortopédica. China ilustra este cambio demográfico, donde el 80% de los propietarios mantuvo o aumentó el gasto después de la pandemia, fortaleciendo la economía felina. El vínculo emocional entre propietarios y mascotas se traduce en demanda relativamente inelástica al precio para el mercado de seguros para mascotas, sustentando su expansión a largo plazo[1]UBS Research, "China Pet-Care Industry Outlook 2024," ubs.com .

Escalada de Costos Veterinarios Superando el IPC

La Oficina de Estadísticas Laborales de EE.UU. registró un aumento interanual de 8,1% en el IPC de Servicios Veterinarios para 2024, más del doble de la tasa de crecimiento del IPC general. Los factores contribuyentes incluyen escasez de personal-las vacantes veterinarias aumentaron 24% en 2024, según el Panel de Fuerza Laboral AVMA, y la consolidación continua que concentra el poder de fijación de precios entre grandes cadenas como Mars Veterinary Health, que ahora opera más de 2.500 hospitales mundialmente. Los valores promedio de facturas para reparación de ligamento cruzado canino superaron USD 4.700 en 2024, un salto de 19% en dos años, basado en datos agregados de reclamaciones de Trupanion[2] Insurance Business America, "Trupanion Q1 2025 earnings,". Estos costos crecientes dramáticamente hacen la transferencia de riesgo cada vez más atractiva; NAPHIA nota que los reembolsos de reclamaciones superaron USD 4 mil millones en América del Norte por primera vez en 2024, un aumento de 23% anual. Mientras que las facturas más altas presionan las tasas de siniestralidad de los actores, simultáneamente expanden el valor percibido de la cobertura integral, sosteniendo el crecimiento de primas.

Microchip Obligatorio y Implementación de la Ley Modelo NAIC

La armonización regulatoria está acelerando la adopción. La Ley Modelo de Seguros para Mascotas NAIC, finalizada en 2024 y ya promulgada en estados como Pensilvania, California y Ohio, elimina los períodos de espera por accidentes y estandariza las divulgaciones de condiciones preexistentes, reduciendo la fricción del consumidor[3]National Association of Insurance Commissioners, "Pet Insurance Model Act resources," naic.org. Florida siguió con su estatuto integral en abril de 2025, creando un marco unificado de licencias y presentación de tarifas. Simultáneamente, el microchip obligatorio está ampliando el universo de mascotas identificables: el Reino Unido reportó 94% de cumplimiento entre perros después de que comenzara la aplicación en 2024, según el Departamento de Medio Ambiente, Alimentación y Asuntos Rurales. Las clínicas a menudo agrupan discusiones de cobertura con la implantación del chip, generando una entrada natural al seguro. A medida que más jurisdicciones adopten mandatos similares, los actores obtienen canales de adquisición de bajo costo y datos más ricos para modelado actuarial.

Seguros Integrados en Ecosistemas de Cuidado de Mascotas

Las asociaciones con minoristas, sitios de comercio electrónico y cadenas veterinarias integran la cobertura en las actividades cotidianas de cuidado de mascotas. Las alianzas de Nationwide con Petco y Walmart revelan cómo las aseguradoras aprovechan el tráfico existente y las marcas de confianza para reducir los costos de adquisición mientras amplían el alcance. Las ofertas integradas a menudo agrupan servicios preventivos, aumentando la utilidad percibida en relación con las pólizas independientes. Como el 43,2% de las primas de 2024 fluyeron a través de canales integrados, este modelo está remodelando la economía de distribución del mercado de seguros para mascotas.

Análisis de Impacto de Restricciones

| Restricción | (~) % de Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Alta inflación de primas vs ingreso disponible | −2.1% | Mercados emergentes, grupos de menores ingresos | Corto plazo (≤ 2 años) |

| Falta de codificación unificada de procedimientos veterinarios | −0.7% | Global | Largo plazo (≥ 4 años) |

| Salidas de aseguradoras vinculadas a tasas de siniestralidad adversas | −1.3% | Mercados desarrollados | Mediano plazo (2-4 años) |

| Baja conciencia y barreras culturales | −1.5% | APAC, América Latina, MEA | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Alta Inflación de Primas Versus Ingreso Disponible

El crecimiento de primas continúa superando las ganancias salariales para muchos hogares. El Departamento de Seguros de California aprobó presentaciones de tarifas mostrando aumentos promedio estatales de 12-15% para 2024, con algunos condados costeros superando el 20%. La carta de accionistas del Q4 2024 de Lemonade reveló un aumento de precio de 14% para su producto Pet, citando inflación veterinaria y costos de medicinas más altos. Con salarios reales medianos de EE.UU. subiendo solo 4% en el mismo período, las brechas de asequibilidad se amplían, promoviendo una disminución de 2,3% en la frecuencia de visitas de bienestar registrada por el programa de Métricas de Práctica AVMA. En regiones de la UE de menores ingresos, la encuesta 2024 de FEDIAF encontró que el 26% de propietarios renunciaron al seguro debido al costo, subiendo del 19% en 2022. A menos que el crecimiento de ingresos se recupere o aparezcan nuevos productos de bajo costo, la penetración puede estancarse entre segmentos sensibles al precio, particularmente en mercados emergentes.

Salidas de Aseguradoras Provocadas por Tasas de Siniestralidad Adversas en Ciertas Razas

Las no renovaciones a gran escala subrayan desafíos de rentabilidad. Nationwide confirmó que eliminará aproximadamente 100.000 pólizas para mediados de 2025 después de reportar tasas de siniestralidad específicas por raza por encima de 120% para razas gigantes como mastines y gran danés. USA Today estima que la acción afecta aproximadamente el 10% del libro de la aseguradora, forzando a propietarios desplazados a buscar nueva cobertura, a menudo a tasas materialmente más altas debido a condiciones preexistentes. Reducciones similares pero menores fueron reveladas por el especialista alemán AGILA, que endureció la suscripción en bulldogs franceses siguiendo un aumento en reclamaciones relacionadas con problemas respiratorios, según su informe anual 2024. El apetito reducido de aseguradoras estrecha la elección del consumidor y puede provocar picos de primas para aseguradoras restantes ya que los grupos de riesgo se vuelven menos diversificados. Si ocurren más salidas, especialmente en razas de alto costo, la expansión del mercado a corto plazo podría desacelerarse a pesar de la fuerte demanda subyacente.

Análisis de Segmentos

Por Tipo de Póliza: La Cobertura Integral Impulsa el Crecimiento de Primas

Las pólizas de accidentes y enfermedades representaron el 64,1% de las primas en 2024, anclan el mercado de seguros para mascotas, respaldadas por una transferencia clara de riesgo catastrófico. Este segmento disfruta de renovaciones constantes ya que los propietarios valoran la protección contra emergencias de alto valor donde las facturas superan USD 20.000. Los complementos de bienestar, proyectados a crecer 13,23% TCAC, amplían el producto más allá de la catástrofe para abarcar chequeos de rutina y vacunaciones. Ese posicionamiento atrae a demografías más jóvenes que prefieren presupuestar tarifas mensuales predecibles sobre facturas veterinarias de suma global. El tamaño del mercado de seguros para mascotas para cobertura de bienestar se proyecta que se expanda rápidamente ya que más aseguradoras agrupan servicios preventivos con cobertura de enfermedades para diferenciar ofertas y estabilizar la severidad de reclamaciones.

El modelo integral también aborda condiciones hereditarias y crónicas, reduciendo exclusiones sorpresa que una vez obstaculizaron la satisfacción del cliente. Los datos del Q1 2024 muestran costos recurrentes como dietas especiales a USD 421 y rayos X a USD 819, reforzando el apetito del consumidor por planes inclusivos. A medida que los grupos de riesgo maduran y la suscripción impulsada por IA refina los precios, las aseguradoras pueden mantener márgenes incluso mientras ofrecen paquetes de beneficios más amplios que reflejan el seguro de salud humano.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles al comprar el informe

Por Tipo de Animal: Los Perros Dominan Mientras los Segmentos Exóticos se Aceleran

Los perros representaron el 78,2% de las primas en 2024, un nivel que refleja la propiedad canina arraigada y el mayor gasto veterinario promedio. Las grandes poblaciones de perros en Estados Unidos, Alemania y Reino Unido sostienen conjuntos de datos actuariales profundos que sustentan precios precisos, manteniendo estable la participación del mercado de seguros para mascotas para caninos. Los gatos siguen, aunque valores de transacción más bajos hacen las pólizas felinas más sensibles al precio, influyendo la calibración de beneficios.

Las mascotas exóticas forman la porción de crecimiento más rápido a 12,21% TCAC hasta 2030 ya que emerge cobertura especializada para aves, conejos y reptiles. El lanzamiento de Nationwide en 2024 de planes aviarios y exóticos con hasta 90% de reembolso ilustra la respuesta del mercado al estimado 15% de hogares estadounidenses que poseen animales no tradicionales. Los costos de tratamiento promedio más altos, impulsados por veterinarios especialistas escasos, mejoran la propuesta de valor, impulsando la absorción. El resultado es crecimiento de primas diversificado que amplía el mercado general de seguros para mascotas más allá de los segmentos tradicionales de perros y gatos.

Por Tipo de Proveedor: La Disrupción Insurtech Desafía los Modelos Tradicionales

Las aseguradoras multilínea privadas mantuvieron una participación de ingresos de 72,3% en 2024, aprovechando la confianza de marca y eficiencias de venta cruzada. Sin embargo, la rigidez operacional y sistemas heredados ralentizan la iteración de productos. Las insurtechs solo-digitales, creciendo 10,20% TCAC, despliegan suscripción de IA, cotizaciones instantáneas y reclamaciones en tiempo real para ganar consumidores más jóvenes. Los chatbots de IA de Lemonade resuelven algunas reclamaciones en menos de 3 segundos, estableciendo nuevos puntos de referencia de servicio en el mercado de seguros para mascotas.

Los inversores de escala también remodelan la competencia. JAB Holding Company ahora posee más de 20 marcas de seguros para mascotas en 10 países, usando profundidad de capital para mejorar la ciencia de datos y músculo de marketing. Las aseguradoras mutuas mantienen posiciones nicho enfatizando intereses alineados de asegurados, mientras que los esquemas vinculados al gobierno permanecen limitados. Más del 44% de todos los proveedores globalmente reportan incorporar IA generativa en reclamaciones, indicando difusión de tecnología rápida que definirá el liderazgo futuro.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles al comprar el informe

Por Canal de Venta: La Distribución Integrada Transforma la Adquisición de Clientes

Los canales integrados produjeron el 43,2% de las primas de 2024, capitalizando en las relaciones de confianza de los clientes con veterinarios, minoristas y plataformas de comercio electrónico. Comprar cobertura durante una visita veterinaria o pago en un sitio de suministros para mascotas reduce la fricción e ilustra valor inmediato. Las asociaciones de aseguradoras con Walmart o Petco muestran cómo los minoristas de alto tráfico extienden el alcance a demografías desatendidas, expandiendo el tamaño del mercado de seguros para mascotas sin gasto significativo de marketing.

Las avenidas digitales directo-al-consumidor van atrás pero se expanden a 6,20% TCAC ya que sitios de comparación como Pawlicy Advisor guían a los compradores a través de la selección de planes. Las ventas basadas en teléfono permanecen relevantes para casos complejos que necesitan consejo de agente, mientras que los modelos de corredor y agencia sirven clientes de alto valor buscando deducibles personalizados o estructuras de copago. Bancaseguros y esquemas de grupos de empleadores son nacientes pero podrían escalar ya que los programas de bienestar corporativo agreguen cobertura de mascotas a menús de beneficios.

Análisis Geográfico

Europa generó el 44,1% de las primas globales de 2024, reflejando décadas de apoyo regulatorio y normalización cultural de seguros para mascotas. Suecia fue pionera en la categoría hace más de un siglo, creando una base de confianza del consumidor. Alemania, Reino Unido y Francia representan la mayoría de las primas regionales, ayudadas por estatutos estrictos de bienestar animal y altos ingresos disponibles. Los canales digitales capturaron el 19% de las ventas no-vida en 2024, según el regulador regional, señalando creciente impulso en línea que elevará aún más el mercado de seguros para mascotas en los próximos años.

Asia-Pacífico se clasifica como la región de crecimiento más rápido a 10,50% TCAC hasta 2030. China impulsa esta trayectoria, con su economía de cuidado de mascotas expandiéndose a 12,9% TCAC en medio del aumento de ingresos de clase media y el boom felino en ciudades principales. Aunque la penetración permanece baja, las grandes poblaciones de mascotas direccionables posicionan el mercado de seguros para mascotas para ganancias desproporcionadas ya que mejoran la conciencia y claridad regulatoria. Japón sostiene una base de clientes madura, mientras que Australia refleja el comportamiento del consumidor norteamericano con una alta disposición a asegurar mascotas. India y países del sudeste asiático ofrecen potencial a largo plazo una vez que aumenten los ingresos disponibles y evolucionen las actitudes culturales hacia la atención médica de mascotas.

América del Norte continúa entregando volumen considerable, anclado por 6,25 millones de mascotas aseguradas al final de 2023, un aumento anual de 16,7%. La infraestructura veterinaria avanzada soporta diseños de pólizas de alto valor, sin embargo la competencia intensa comprime márgenes. La implementación de la Ley Modelo NAIC en múltiples estados estandariza divulgaciones, reduce la varianza de cumplimiento y simplifica lanzamientos de productos multi-estatales. Canadá contribuye crecimiento incremental, mientras que la clase media en expansión de México señala ventaja futura. La inflación de primas continua permanece como un obstáculo a corto plazo pero también mejora el valor percibido de cobertura entre propietarios de mascotas enfrentando facturas veterinarias empinadas.

Panorama Competitivo

Principales Empresas en el Mercado de Seguros para Mascotas

El mercado de seguros para mascotas está concentrado, con las 10 principales aseguradoras escribiendo participación dominante de primas globales. Tal estructura oligopólica permite economías de escala en gestión de reclamaciones, compra de reaseguros y cumplimiento regulatorio, sin embargo permite precios coordinados que pueden atraer escrutinio. Los actores heredados cada vez más se asocian con redes minoristas o veterinarias de alto tráfico para profundizar la distribución integrada y defender participación. Los ejemplos incluyen el despliegue de Nationwide dentro de Walmart.com y planes de bienestar de Petco.

Los rivales insurtech intensifican la lucha explotando la agilidad digital. Lemonade, Trupanion y ManyPets usan analítica de datos para refinar la selección de riesgo y mejorar la experiencia del cliente. El impulso de financiamiento permanece fuerte, ya que la recaudación de EUR 50 millones de Lassie en junio de 2025 ilustra la confianza sostenida del inversor. Los consolidadores como JAB Holding Company aceleran la consolidación del mercado, capturando sinergias en administración de pólizas y marketing.

La diferenciación estratégica ahora depende del despliegue de IA, diseño de cobertura flexible y distribución omnicanal. Las aseguradoras que adoptan precios dinámicos basados en datos de comportamiento-como dispositivos portátiles capturando niveles de actividad-apuntan a mejorar tasas de siniestralidad mientras ofrecen primas personalizadas. Mientras tanto, desarrollos regulatorios como la Ley PAW permitiendo fondos de Cuenta de Ahorros de Salud para primas podría ampliar la demanda direccionable y alterar el posicionamiento competitivo.

Líderes de la Industria Global de Seguros para Mascotas

-

Trupanion Inc.

-

Nationwide (VPI)

-

Healthy Paws Pet Insurance LLC

-

Lemonade Inc.

-

Agria Djurförsäkring AB

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Enero 2025: Pawlicy Advisor superó 1 millón de propietarios de mascotas usando su plataforma de comparación, obteniendo el estatus de Proveedor Comercial Preferido de la Asociación Americana de Hospitales de Animales.

- Abril 2025: Florida promulgó legislación integral de seguros para mascotas que obliga divulgaciones claras del consumidor y establece pautas estandarizadas para términos y exclusiones de pólizas.

- Septiembre 2024: Trupanion lanzó nuevos productos de seguros para mascotas en Alemania y Suiza. Esta movida expande su presencia en el mercado europeo.

- Junio 2024: Nationwide anunció discontinuar 100.000 pólizas de seguros para mascotas para verano 2025 en respuesta a costos escalados de atención veterinaria. La decisión refleja presiones financieras crecientes sobre aseguradoras ya que gastos médicos para mascotas continúan aumentando.

Alcance del Informe del Mercado Global de Seguros para Mascotas

Según el alcance, "seguros para mascotas" se refiere a una póliza de seguro comprada por un propietario de mascota que ayuda a reducir los costos generales de facturas veterinarias costosas. Tal cobertura es más o menos similar a las pólizas de seguro de salud para humanos. Los seguros para mascotas usualmente cubren procedimientos veterinarios costosos en su totalidad o en parte. El Mercado de Seguros para Mascotas está Segmentado Por Póliza (Enfermedades y Accidentes, Condiciones Crónicas, y Otras Pólizas), Animal (Perro, Gato, y Otros Animales), Proveedor (Público y Privado), y Geografía (América del Norte, Europa, Asia-Pacífico, Medio Oriente y África, y América del Sur). El informe del mercado también cubre los tamaños de mercado estimados y tendencias para 17 países diferentes en las principales regiones globalmente. El informe ofrece el valor (en millones USD) para los segmentos anteriores.

| Accidentes y Enfermedades |

| Solo Accidentes |

| Complementos de Bienestar / Cuidado Preventivo |

| Condiciones Crónicas / Hereditarias |

| Perro |

| Gato |

| Otras Mascotas (Aves, Exóticas, Equinas, etc.) |

| Aseguradoras Privadas |

| Aseguradoras Mutuas / Cooperativas |

| Proveedores Solo-Insurtech |

| Esquemas Vinculados al Gobierno / Públicos |

| Directo-al-Consumidor (Digital y Teléfono) |

| Intermediado (Incluye Agencia / Corredor, Bancaseguros y otros Canales Tradicionales de Terceros) |

| Integrado (Minoristas de Mascotas, Clínicas Veterinarias, Comercio Electrónico) |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Nórdicos (Suecia, Noruega, Dinamarca, Finlandia) | |

| Resto de Europa | |

| Asia-Pacífico | China |

| Japón | |

| India | |

| Australia | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Medio Oriente y África | Arabia Saudita |

| Emiratos Árabes Unidos | |

| Sudáfrica | |

| Resto de Medio Oriente y África |

| Por Tipo de Póliza | Accidentes y Enfermedades | |

| Solo Accidentes | ||

| Complementos de Bienestar / Cuidado Preventivo | ||

| Condiciones Crónicas / Hereditarias | ||

| Por Tipo de Animal | Perro | |

| Gato | ||

| Otras Mascotas (Aves, Exóticas, Equinas, etc.) | ||

| Por Tipo de Proveedor | Aseguradoras Privadas | |

| Aseguradoras Mutuas / Cooperativas | ||

| Proveedores Solo-Insurtech | ||

| Esquemas Vinculados al Gobierno / Públicos | ||

| Por Canal de Venta | Directo-al-Consumidor (Digital y Teléfono) | |

| Intermediado (Incluye Agencia / Corredor, Bancaseguros y otros Canales Tradicionales de Terceros) | ||

| Integrado (Minoristas de Mascotas, Clínicas Veterinarias, Comercio Electrónico) | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Nórdicos (Suecia, Noruega, Dinamarca, Finlandia) | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Australia | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | Arabia Saudita | |

| Emiratos Árabes Unidos | ||

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de seguros para mascotas?

El mercado de seguros para mascotas se sitúa en USD 15,81 mil millones en 2025 y se pronostica que alcance USD 25,97 mil millones en 2030 a una TCAC de 10,44%.

¿Qué región tiene la mayor participación del mercado de seguros para mascotas?

Europa lidera con 44,1% de las primas globales en 2024, reflejando regulaciones maduras y alta aceptación del consumidor.

¿Qué tipo de póliza domina el mercado de seguros para mascotas?

Las pólizas de accidentes y enfermedades dominan con 64,1% de participación de ingresos en 2024 porque cubren emergencias de alto costo y enfermedades crónicas.

¿Qué tan rápido está creciendo el canal de distribución integrada?

Los canales integrados capturaron 43,2% de las primas de 2024 y se están expandiendo ya que minoristas, veterinarios y plataformas de comercio electrónico integran seguros en el checkout.

¿Por qué algunas aseguradoras están eliminando pólizas a pesar del crecimiento del mercado?

Los costos veterinarios crecientes y las tasas de siniestralidad adversas en razas específicas han provocado salidas, como ilustra la decisión de Nationwide de no renovar 100.000 pólizas para 2025.

Última actualización de la página el: