Análisis del mercado de piensos para rumiantes de América del Norte

Se prevé que el mercado norteamericano de piensos para rumiantes registre una tasa compuesta anual del 3,0% durante el período previsto (2020-2025). La creciente demanda de proteínas animales de alto valor aumentó la conciencia sobre la seguridad de los productos cárnicos y lácteos y aumentó la producción ganadera industrial. Estados Unidos debe liderar este crecimiento en la región, ya que la industria estadounidense de fabricación de alimentos para animales depende en gran medida del acuerdo de libre comercio con Canadá y México (implementación del Tratado de Libre Comercio de América del Norte (TLCAN)), que ha permitido las exportaciones de piensos y piensos. ingredientes. Este acuerdo comercial, junto con la creciente industria ganadera, está impulsando el mercado de piensos para animales. Cargill, Incorporated., Lallemand Inc., Trow Nutrition, ADM Animal Nutrition y BIOMIN America Inc. son algunos de los principales actores del mercado.

Tendencias del mercado de piensos para rumiantes de América del Norte

Cambio en la preferencia del consumidor hacia la proteína de origen animal

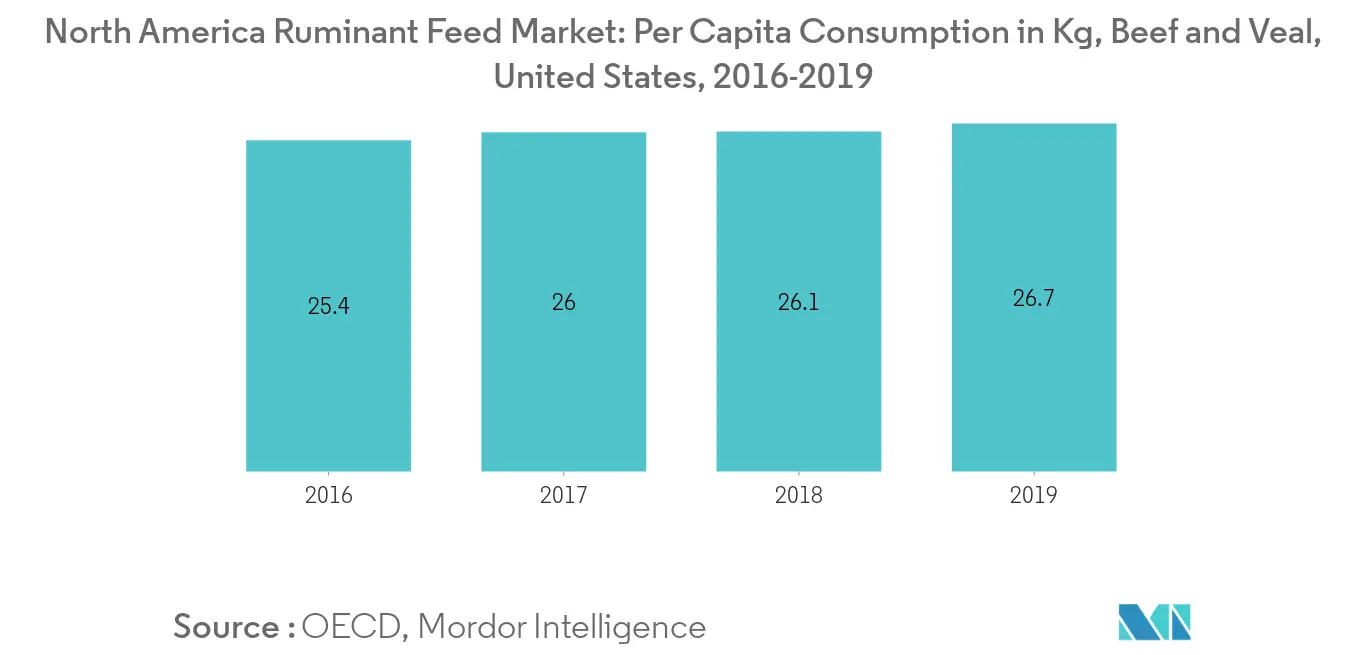

Según la Organización para la Cooperación y el Desarrollo Económico (OCDE), en 2018, la carne de res y de ternera es la segunda carne más consumida en Estados Unidos. el consumo per cápita de carne de vacuno y ternera en el país fue de 26,1 Kg que aumentó a 26,7 en 2019. Según la Organización para la Agricultura y la Alimentación (FAO), en 2016, la población de ganado vacuno y búfalo en la región era de 103,49 millones que aumentó a 105,86 millones en 2018. La creciente producción ganadera y el creciente consumo de proteína animal están impulsando el mercado de piensos para rumiantes. Además, según la OCDE, en 2016 la producción de productos lácteos frescos en la región fue de 27.263,94 toneladas, que aumentó a 28.042,54 toneladas en 2019. Por lo tanto, el aumento del consumo de carne, junto con el aumento de la producción para satisfacer la demanda, creará una demanda de piensos para aumentar la productividad.

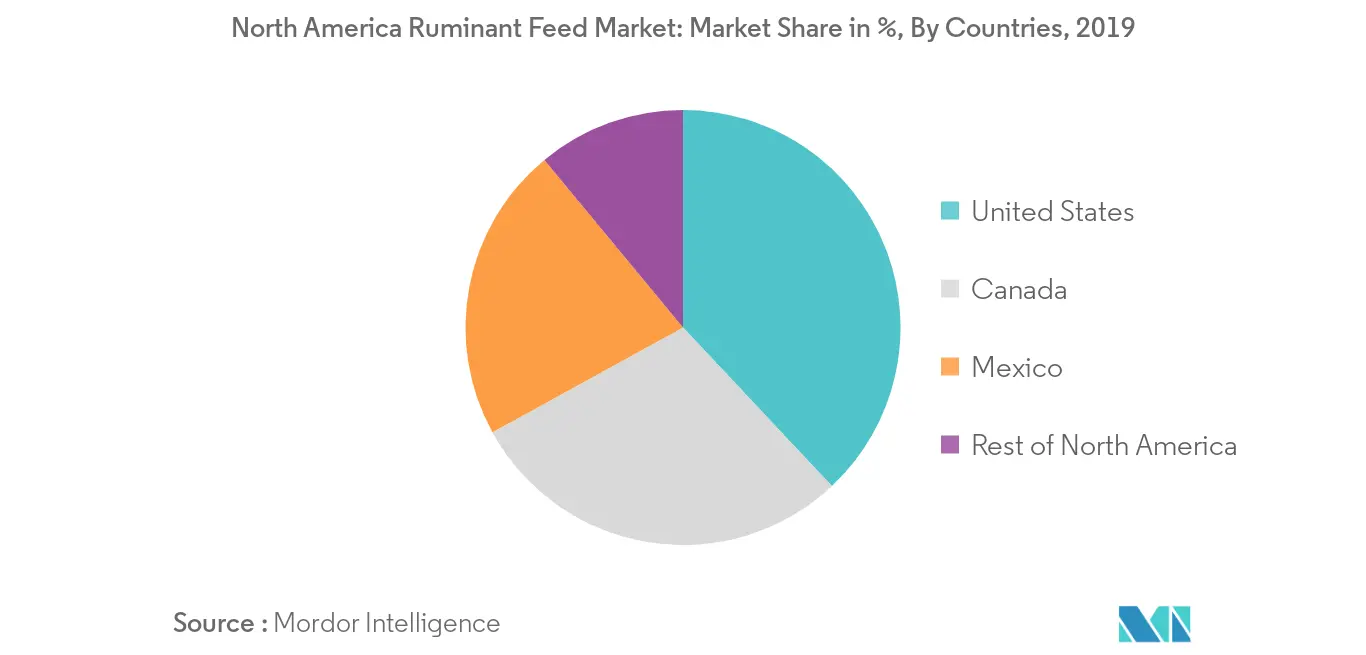

Estados Unidos domina el mercado

Estados Unidos debe liderar este crecimiento en la región. Como afirmó la Asociación Estadounidense de la Industria de Piensos en 2016, el maíz es el cultivo más abundante en los Estados Unidos y representa un poco más de la mitad de la cantidad total de piensos consumidos, pero cuando se combina con harina de soja y granos de destilería secos con solubles ( DDG), representaron más del 75 por ciento de todo el tonelaje de pienso suministrado. Hay 5.715 fábricas de piensos que producen piensos a escala comercial, con excepción de los fabricantes a nivel de granja. Según la Organización para la Agricultura y la Alimentación (FAO), en 2016, la población de ganado vacuno y búfalos en los Estados Unidos era de 91,88 millones, que aumentó a 94,2 millones en 2018. La creciente población en el país impulsa el mercado de piensos para rumiantes. Según la encuesta de Alltech, en 2019, Estados Unidos produjo piensos por valor de 214 millones de toneladas de 5.715 plantas encuestadas, de los cuales el pienso bovino es el más producido con una cantidad de 61,09 millones de toneladas, ocupando una participación del 28,5% del total. producción.

Descripción general de la industria de piensos para rumiantes de América del Norte

El mercado de piensos para rumiantes de América del Norte está fragmentado con algunos fabricantes de piensos, mientras que el resto del mercado está dividido entre pequeñas empresas, principalmente fábricas de piensos. Las empresas realizan importantes inversiones en sus mercados internos para satisfacer la demanda local. La expansión es la segunda estrategia de crecimiento preferida, seguida de la inversión, en el mercado de piensos para rumiantes de América del Norte. Además de esto, varias empresas también están mejorando las capacidades de producción de sus plantas existentes. Cargill, Incorporated., Lallemand Inc., Trow Nutrition, ADM Animal Nutrition y BIOMIN America Inc. son algunos de los principales actores del mercado. En 2017, Nutreco NV (un fabricante de nutrición animal con sede en Holanda) adquirió Hi-Pro Feeds, que es un proveedor de nutrición animal que suministra alimentos especiales, premezclas, concentrados e ingredientes básicos, especialmente en el oeste de Canadá y el suroeste de Estados Unidos. Esta adquisición no sólo ha ampliado la presencia de Nutreco en el país sino que también ha ampliado su base de consumidores.

Líderes del mercado de piensos para rumiantes de América del Norte

Cargill, Incorporated.

Lallemand Inc.

Trow Nutrition

ADM Animal Nutrition

BIOMIN America Inc

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Segmentación de la industria de piensos para rumiantes de América del Norte

El pienso para rumiantes es el forraje que se mezcla a partir de diversas materias primas y aditivos. Estas mezclas se formulan de acuerdo con los requisitos específicos del animal de destino. Son fabricados por los fabricantes de piensos en forma de harina, pellets o migajas. Si bien la soja, el maíz, la cebada, el trigo y el sorgo son las materias primas más utilizadas, las vitaminas, minerales y aminoácidos son los aditivos más comunes que se mezclan para formar piensos compuestos.

| Vacas lecheras |

| Ganado vacuno |

| Otros tipos de animales |

| Cereales |

| Pasteles y comidas |

| Otros ingredientes |

| Estados Unidos |

| México |

| Canada |

| Resto de América del Norte |

| Tipo de animal | Vacas lecheras |

| Ganado vacuno | |

| Otros tipos de animales | |

| Ingrediente | Cereales |

| Pasteles y comidas | |

| Otros ingredientes | |

| Geografía | Estados Unidos |

| México | |

| Canada | |

| Resto de América del Norte |

Preguntas frecuentes sobre investigación de mercado de piensos para rumiantes en América del Norte

¿Cuál es el tamaño actual del mercado de piensos para rumiantes de América del Norte?

Se proyecta que el mercado de piensos para rumiantes de América del Norte registre una tasa compuesta anual del 3% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado de piensos para rumiantes de América del Norte?

Cargill, Incorporated., Lallemand Inc., Trow Nutrition, ADM Animal Nutrition, BIOMIN America Inc son las principales empresas que operan en el mercado de piensos para rumiantes de América del Norte.

¿Qué años cubre este mercado de Piensos para rumiantes de América del Norte?

El informe cubre el tamaño histórico del mercado de Alimentos para rumiantes de América del Norte durante años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Alimentos para rumiantes de América del Norte para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de piensos para rumiantes de América del Norte

Estadísticas para la cuota de mercado, el tamaño y la tasa de crecimiento de ingresos de piensos para rumiantes de América del Norte en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de piensos para rumiantes de América del Norte incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.