Tamaño y Participación del Mercado de Simulación Médica de América del Norte

Análisis del Mercado de Simulación Médica de América del Norte por Mordor Intelligence

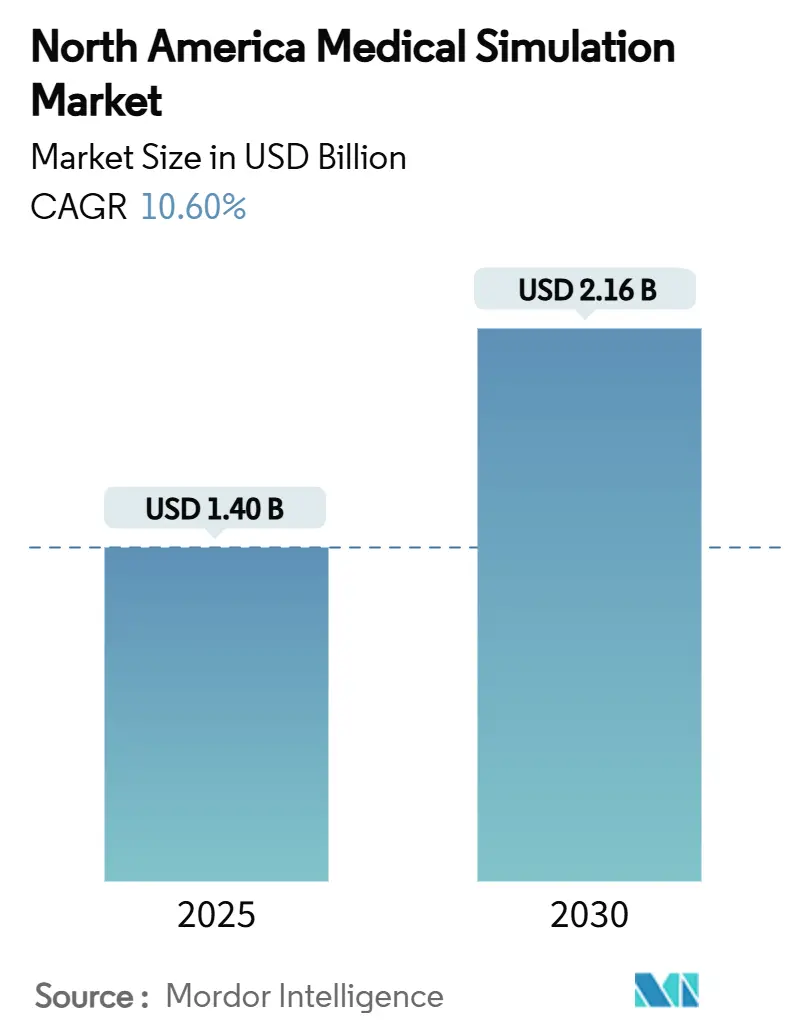

El mercado de simulación médica de América del Norte se sitúa en USD 1,14 mil millones en 2025 y se prevé que ascienda a USD 2,16 mil millones para 2030, registrando una TCAC del 13,56%. Esta cifra principal representa el tamaño actual del mercado de simulación médica y destaca la rápida trayectoria de crecimiento impulsada por la escasez de profesorado, los mandatos de seguridad del paciente y los rápidos avances en hardware de realidad extendida. La presión de la demanda es más fuerte donde las escuelas de medicina enfrentan espacios limitados de prácticas clínicas, los organismos regulatorios insisten en pruebas mensurables de competencia, y las pantallas montadas en la cabeza de realidad virtual finalmente ofrecen fidelidad visual de grado clínico. Como resultado, el mercado de simulación médica está cambiando del gasto discrecional hacia la inversión en infraestructura crítica mientras educadores y hospitales persiguen modelos de entrenamiento escalables, repetibles y ricos en datos. El énfasis regulatorio en el modelado computacional en las presentaciones de la FDA, la creciente adopción de análisis adaptativos impulsados por IA, y la contratación de servicios costo-efectiva refuerzan el impulso de crecimiento del mercado.

Puntos Clave del Informe

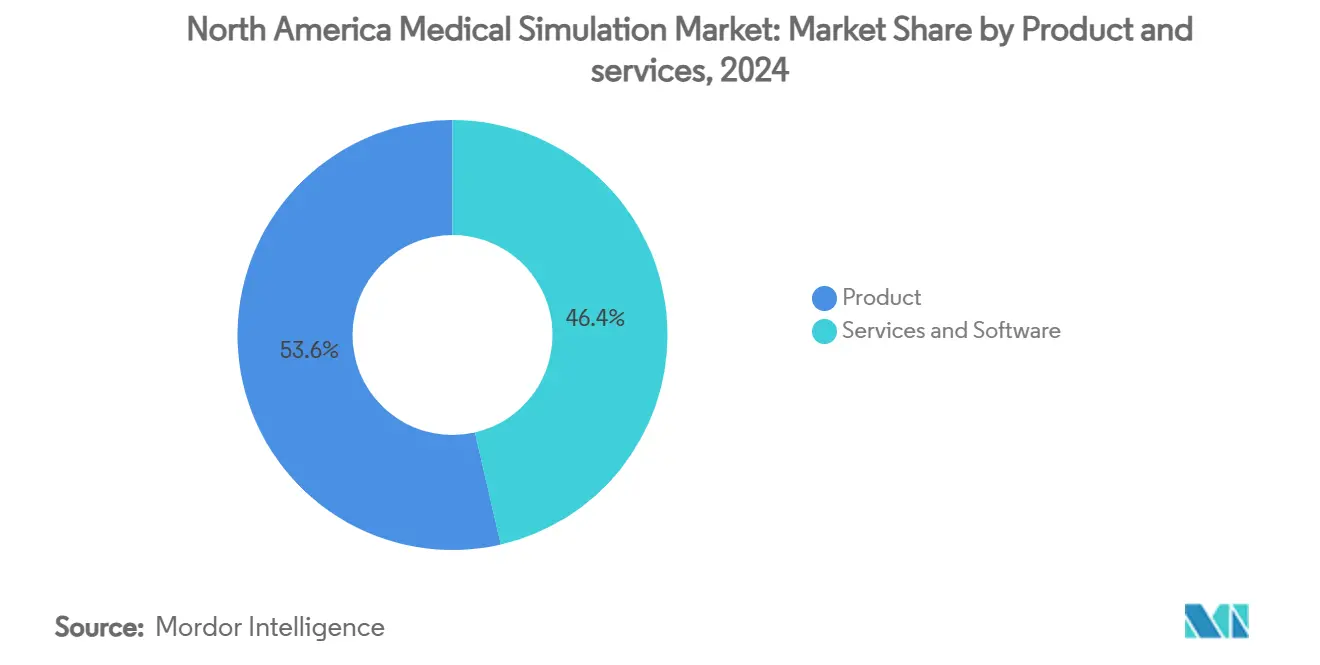

- Por productos y servicios, los productos lideraron con una participación de ingresos del 53,6% en 2024; los servicios se están expandiendo a una TCAC del 13,67% hasta 2030.

- Por fidelidad, los sistemas de baja fidelidad capturaron el 47,35% de la participación del mercado de simulación médica en 2024, mientras que las plataformas de alta fidelidad se proyectan para crecer a una TCAC del 13,99% hasta 2030.

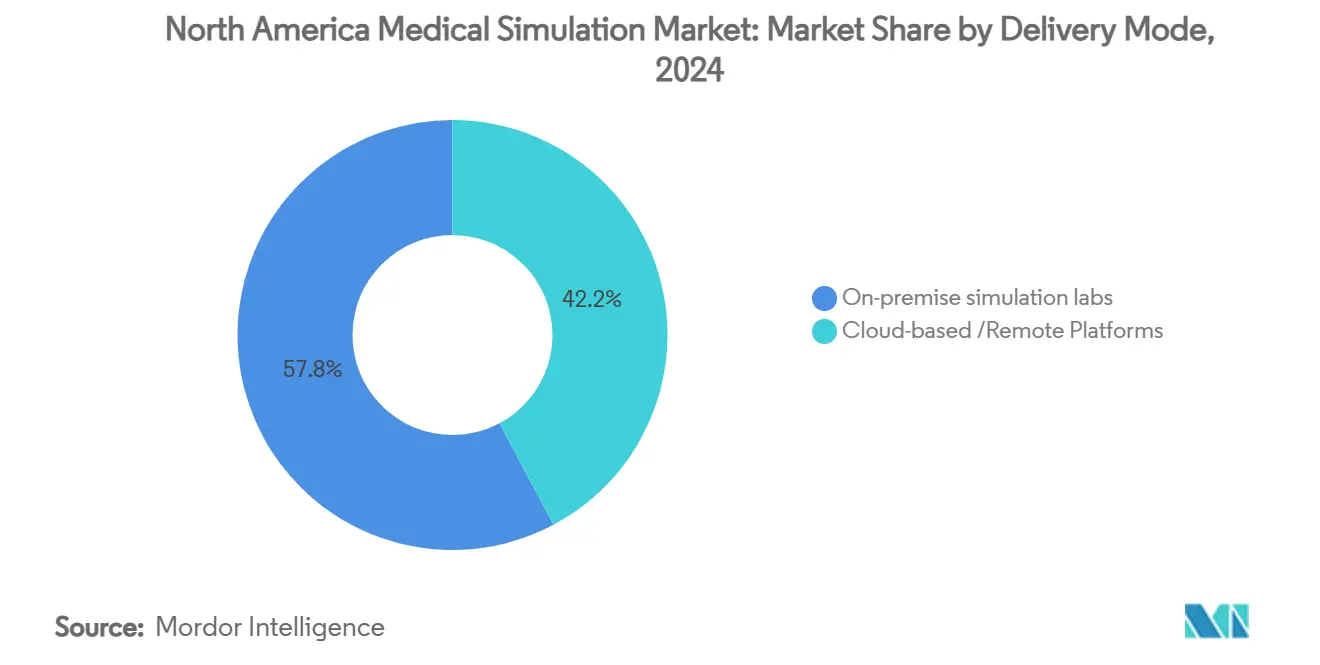

- Por modalidad de entrega, los laboratorios de simulación en el sitio representaron el 57,78% del tamaño del mercado de simulación médica en 2024 y las soluciones basadas en la nube están avanzando a una TCAC del 14,31% hasta 2030.

- Por usuario final, los institutos académicos y de investigación mantuvieron el 50,82% de los ingresos en 2024; se pronostica que los hospitales y centros quirúrgicos registren la TCAC más alta del 14,64% hasta 2030.

Tendencias e Insights del Mercado de Simulación Médica de América del Norte

Análisis del Impacto de los Impulsores

| Impulsor | (~) % Impacto en el Pronóstico de TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Demanda de entrenamiento en procedimientos mínimamente invasivos | +2.8% | América del Norte y UE, expandiéndose a APAC | Mediano plazo (2-4 años) |

| Enfoque creciente en mandatos de seguridad del paciente y reducción de errores | +2.1% | Global, con mayor aplicación en América del Norte | Corto plazo (≤ 2 años) |

| Adopción de avances de hardware de VR/AR en simuladores | +1.9% | Núcleo de América del Norte, derrame a mercados desarrollados | Mediano plazo (2-4 años) |

| Escasez de profesorado clínico impulsando horas de simulación | +2.3% | Principalmente América del Norte y UE | Largo plazo (≥ 4 años) |

| Análisis de simulación adaptativa impulsada por IA | +1.2% | Centros tecnológicos de América del Norte, adopción global selectiva | Largo plazo (≥ 4 años) |

| Objetivos de entrenamiento corporativo "cero daños" vinculados a ESG | +0.8% | Sistemas de salud corporativos de América del Norte y UE | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Demanda de Entrenamiento en Procedimientos Mínimamente Invasivos

Las técnicas laparoscópicas, robóticas y endoscópicas demandan habilidades psicomotoras que los modelos tradicionales de aprendizaje no pueden entregar a escala. Las interfaces de cirugía robótica asequibles con precios cerca de USD 8.400 han ampliado el acceso a la práctica de habilidades avanzadas para escuelas con recursos limitados. La realidad virtual habilitada con háptica fomenta la memoria muscular y aumenta la confianza procedimental antes de que los aprendices ingresen a quirófanos reales, y los programas que utilizan estas herramientas registran disminuciones significativas en las tasas de error intraoperatorio. El crecimiento de plataformas robóticas para compensar la escasez de cirujanos consolida aún más la simulación como modalidad de entrenamiento de primera línea. El impulsor añade 2,8 puntos porcentuales a la TCAC pronosticada mientras los currículos incorporan sesiones de práctica de alta repetición y sin riesgo en el aprendizaje central.

Enfoque Creciente en Mandatos de Seguridad del Paciente y Reducción de Errores

Los currículos de inserción de catéter basados en simulación reducen 9,95 infecciones del torrente sanguíneo por instalación cada año, ahorrando más de USD 700.000 y entregando un ROI de siete a uno. Tal prueba reenmarca la simulación de gasto educativo general a imperativo financiero. Los organismos de acreditación como la Comisión Conjunta ahora requieren métricas de competencia documentadas, que la simulación proporciona únicamente a través de escenarios estandarizados y puntuación automatizada. Los hospitales aprovechan estas métricas para satisfacer esquemas de reembolso basados en valor, reduciendo la exposición por mala práctica mientras elevan la calidad de atención.

Adopción de Avances de Hardware de VR/AR en Simuladores

El Vision Pro de Apple permite superposiciones de realidad mixta que combinan pacientes virtuales y herramientas clínicas reales, marcando un momento decisivo para el entrenamiento inmersivo. Pantallas de mayor resolución, menor latencia y háptica mejorada eliminan barreras de fidelidad previas y reducen la incidencia de cibernáuseas. Colaboraciones como la alianza de GE HealthCare con NVIDIA ilustran cómo las imágenes mejoradas por IA se están incorporando en simuladores para reproducir variantes de enfermedades fieles a la vida real. El resultante aumento en compras de dispositivos y licencias de software eleva directamente el mercado de simulación médica.

Escasez de Profesorado Clínico Impulsando Horas de Simulación

El ochenta y cuatro por ciento de los decanos citan escasez de prácticas clínicas, forzando a las escuelas a aumentar las cuotas de simulación. Los centros modernos permiten que un instructor supervise múltiples aprendices a través de escenarios adaptativos y paneles de análisis, multiplicando el alcance de enseñanza. La interrupción del COVID-19 validó el papel de la simulación como columna vertebral curricular en lugar de herramienta auxiliar. Las brechas de profesorado a largo plazo por lo tanto sostienen demanda elevada mucho más allá de las presiones pandémicas.

Análisis del Impacto de las Restricciones

| Restricción | (~) % Impacto en el Pronóstico de TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Alto costo inicial de capital y mantenimiento de unidades de alta fidelidad | -1.8% | Global, afectando particularmente instituciones más pequeñas | Corto plazo (≤ 2 años) |

| Falta de estándares de interoperabilidad entre plataformas de simulación | -1.2% | Principalmente América del Norte y UE | Mediano plazo (2-4 años) |

| Capacidad limitada de entrenamiento de profesorado y gestión de cambios | -0.9% | Global, con intensidad variable por región | Largo plazo (≥ 4 años) |

| Cibernáuseas inducidas por VR que impactan la aceptación del aprendiz | -0.7% | Global, con mayor impacto en programas intensivos en VR | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Alto Costo Inicial de Capital y Mantenimiento de Unidades de Alta Fidelidad

Los simuladores de pacientes premium frecuentemente exceden USD 100.000 por unidad, con costos de soporte del ciclo de vida que a menudo igualan el precio de compra original. Los hospitales comunitarios y colegios pequeños luchan por superar tales obstáculos cuando las prioridades competidoras incluyen equipamiento central y salarios del personal. Los centros regionales compartidos y contratos de simulación como servicio compensan parcialmente el dolor de capital, pero las aprobaciones presupuestarias siguen siendo un factor limitante y restan 1,8 puntos porcentuales de la TCAC pronosticada.

Cibernáuseas Inducidas por VR que Impactan la Aceptación del Aprendiz

Náuseas, mareos y malestar visual aún afectan al 45% de los aprendices de VR, socavando la satisfacción y limitando la duración de las sesiones. Los estudios muestran que las rutinas de pre-exposición reducen las náuseas en un 47% y la fatiga oculomotora en un 34%, sin embargo la implementación generalizada se retrasa. Mientras la latencia del hardware mejora y las pautas de diseño maduran, se espera que el impacto de la restricción se desvanezca, pero a corto plazo recorta 0,7 puntos porcentuales del crecimiento general.

Análisis de Segmentos

Por Productos y Servicios: Los Servicios se Aceleran a Pesar del Dominio de Productos

Los productos comandaron el 53,6% de los ingresos de 2024 como la columna vertebral física de laboratorios académicos y hospitalarios. Dentro de ese total, los simuladores intervencionistas y quirúrgicos siguen siendo la piedra angular, complementados por entrenadores de tareas y maniquíes fisiológicos. Sin embargo, la categoría de servicios se está expandiendo a una TCAC del 13,67%, impulsada por instituciones que favorecen suscripciones llave en mano sobre desembolso de capital. Las licencias en la nube, diseño de currículo y servicios de laboratorio gestionado convierten compras episódicas en presupuestos operativos predecibles, un cambio fundamental para el mercado de simulación médica.

La demanda de simuladores intervencionistas refleja el crecimiento de procedimientos robóticos y laparoscópicos, mientras que los simuladores de pacientes evolucionan hacia modelos inalámbricos, ricos en fisiología que se integran con dispositivos de monitoreo reales. El impulso de servicios es más evidente en plataformas SaaS de ultrasonido como e Sono de 3B Scientific, que ilustra cómo el acceso de pago por uso democratiza el entrenamiento avanzado. Mientras los ingresos recurrentes aumentan, la industria de simulación médica expande su audiencia direccionable a instituciones más pequeñas una vez excluidas del segmento de hardware de alta fidelidad.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Fidelidad: Las Soluciones de Alta Fidelidad Ganan Impulso

Las herramientas de baja fidelidad mantienen el 47,35% del gasto de 2024 gracias a la asequibilidad y despliegue rápido. No obstante, los simuladores de alta fidelidad están registrando una TCAC del 13,99% mientras estudios empíricos vinculan el realismo con ganancias de aprendizaje mensurables. La cohorte de alta fidelidad ahora incluye maniquíes como el HAL S3201 de Gaumard con cumplimiento pulmonar dinámico y reconocimiento de medicamentos, cerrando la brecha entre suites de simulación y camas de UCI reales. Las instituciones justifican desembolsos más altos cuantificando ahorros de reducción de errores, creciendo así esta participación del tamaño del mercado de simulación médica.

Los sistemas de fidelidad media siguen siendo importantes para ejercicios de habilidades centrales, pero los programas avanzados están acelerando hacia experiencias de alta inmersión que sincronizan signos vitales, imágenes y registros electrónicos. Esa migración señala un giro a largo plazo de presupuestos de adquisiciones hacia ultra-realismo que mejor prepara a los clínicos para poblaciones de pacientes cada vez más complejas.

Por Modalidad de Entrega: Las Plataformas en la Nube Transforman los Modelos de Acceso

Los laboratorios en el sitio aún producen el 57,78% del gasto de 2024, sin embargo el contenido entregado en la nube está aumentando a una TCAC del 14,31%. Las interrupciones pandémicas mostraron cómo los portales nativos web mantienen currículos ininterrumpidos, y el alojamiento en la nube ahora sustenta análisis adaptativos, benchmarking de cohortes y compartir contenido entre campus. The Scientific World Journal describe arquitecturas como Usalpharma que permiten a aprendices de aseguramiento de calidad acceder a ejercicios de mundo virtual desde cualquier dispositivo, borrando la geografía como factor limitante.

La escalabilidad también ahorra a las instituciones de ciclos perpetuos de actualización de hardware, haciendo que la adopción en la nube sea una historia central en el mercado de simulación médica. Los proveedores responden con paquetes de suscripción que empaquetan contenido, análisis y soporte en tarifas únicas por usuario, convirtiendo la planificación de capital en pronóstico de gastos operativos.

Por Usuario Final: Los Hospitales Aceleran la Internalización del Entrenamiento

Los institutos académicos y de investigación controlaron el 50,82% de los ingresos de 2024, reflejando la dependencia de larga data en simulación para programas de pregrado y posgrado. Los hospitales y centros quirúrgicos, sin embargo, están creciendo a una TCAC del 14,64% mientras la escasez de personal y mandatos de calidad fuerzan la mejora de habilidades a nivel de cabecera. Las redes de entrega integradas incorporan laboratorios de simulación cerca de unidades de cuidados críticos para que los clínicos puedan alternar a través de sesiones de micro-aprendizaje entre turnos, tejiendo la práctica en rutinas diarias.

Las organizaciones militares y de defensa aprovechan modelos de bajas hiper-realistas y herramientas de documentación de incidentes mejoradas por IA como AutoDoc, subrayando la importancia del campo para la preparación de combate. Las empresas de dispositivos y farmacéuticas emplean simulación para acelerar la adopción de productos y entrenamiento de investigadores, añadiendo volumen adicional al mercado de simulación médica.

Análisis Geográfico

Estados Unidos sigue siendo el motor de la demanda regional, respaldado por más de 150 escuelas de medicina, estructuras extensas de residencia y flujos de financiamiento federal. Las reglas de acreditación de la Comisión Conjunta y la adopción de más de 40 aplicaciones de VR por parte de Asuntos de Veteranos refuerzan el ancla regulatorio de la simulación. Canadá contribuye con crecimiento incremental significativo mientras los sistemas provinciales despliegan simulación para servir poblaciones dispersas, mientras que los hospitales privados de México y centros de turismo médico adoptan suites de alta fidelidad para atraer pacientes globales.

Los efectos de derrame incluyen intercambios de profesorado transfronterizo y centros de simulación compartidos en corredores metropolitanos que abarcan fronteras internacionales. Estos patrones amplían la base de clientes y elevan el mercado general de simulación médica

Panorama Competitivo

Los incumbentes como CAE Healthcare recientemente cambiaron de propiedad como parte de la adquisición de CAD 311 millones de Madison Industries, destacando un mercado en realineación. Las asociaciones-GigXR vinculándose con CAE, GE HealthCare comprando activos de IA de Intelligent Ultrasound, y Laerdal alineándose con la Asociación Americana de Hospitales-señalan un cambio hacia ecosistemas de soluciones en lugar de productos aislados. Los entrantes nativos en la nube y VR-first desafían a los pesos pesados de hardware en agilidad y precio, mientras que los proveedores establecidos responden con paquetes de servicios e integración de IA. El mercado por lo tanto equilibra la fragmentación con impulsos de consolidación, generando agitación competitiva que estimula la innovación de productos sin permitir que ninguna empresa domine el mercado de simulación médica.

Líderes de la Industria de Simulación Médica de América del Norte

3D Systems

Canadian Aviation Electronics (CAE) Inc.

Gaumard Scientific

Kyoto Kagaku Co. Ltd

Laerdal Medical

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Marzo 2025: GE HealthCare se asoció con NVIDIA para construir sistemas autónomos de rayos X y ultrasonido impulsados por IA para entrenamiento virtual antes del despliegue en vivo

- Diciembre 2024: Surgical Science Sweden AB anunció planes para adquirir Intelligent Ultrasound Group plc, reforzando su portafolio de simuladores de ultrasonido

Alcance del Informe del Mercado de Simulación Médica de América del Norte

Según el alcance del informe, la simulación médica es la metodología moderna para entrenar profesionales de la salud a través del uso de tecnología educativa avanzada. La simulación médica es aprendizaje experiencial que todo profesional de la salud puede necesitar, pero no siempre puede participar durante la atención real del paciente. El mercado para la simulación médica está creciendo con el aumento de instalaciones de salud. El Mercado de Simulación Médica de América del Norte está Segmentado por Producto y Servicios (Productos (Simuladores Intervencionistas/Quirúrgicos (Simuladores Quirúrgicos Laparoscópicos, Simuladores Quirúrgicos de Ginecología, Simuladores Quirúrgicos Cardíacos, Simuladores Quirúrgicos Artroscópicos, y Otros Productos), Entrenadores de Tareas, Otros Productos y Servicios), Servicios y Software (Simulación Basada en Web, Software de Simulación Médica, Servicios de Entrenamiento en Simulación, y Otros Servicios y Software)), Tecnología (Simuladores de Alta Fidelidad, Fidelidad Media, y Baja Fidelidad), Usuario Final (Institutos Académicos y de Investigación y Hospitales), y Geografía (Estados Unidos, Canadá, y México). El informe ofrece el valor (en millones USD) para los segmentos anteriores.

| Productos | Simuladores Intervencionistas/Quirúrgicos | Laparoscópicos |

| Robóticos y Endoscópicos | ||

| Ortopédicos | ||

| Simuladores de Pacientes | ||

| Entrenadores de Tareas | ||

| Otros Productos | ||

| Servicios y Software | Simulación Basada en Web | |

| Licencias de Software de Simulación | ||

| Servicios de Entrenamiento y Consultoría |

| Alta fidelidad |

| Fidelidad media |

| Baja fidelidad |

| Institutos Académicos y de Investigación |

| Hospitales y Centros Quirúrgicos |

| Organizaciones Militares y de Defensa |

| Empresas de Dispositivos Médicos y Farmacéuticas |

| Laboratorios de Simulación en el Sitio |

| Plataformas Basadas en la Nube/Remotas |

| Estados Unidos |

| Canadá |

| México |

| Por Productos y Servicios | Productos | Simuladores Intervencionistas/Quirúrgicos | Laparoscópicos |

| Robóticos y Endoscópicos | |||

| Ortopédicos | |||

| Simuladores de Pacientes | |||

| Entrenadores de Tareas | |||

| Otros Productos | |||

| Servicios y Software | Simulación Basada en Web | ||

| Licencias de Software de Simulación | |||

| Servicios de Entrenamiento y Consultoría | |||

| Por Fidelidad | Alta fidelidad | ||

| Fidelidad media | |||

| Baja fidelidad | |||

| Por Usuario Final | Institutos Académicos y de Investigación | ||

| Hospitales y Centros Quirúrgicos | |||

| Organizaciones Militares y de Defensa | |||

| Empresas de Dispositivos Médicos y Farmacéuticas | |||

| Por Modalidad de Entrega | Laboratorios de Simulación en el Sitio | ||

| Plataformas Basadas en la Nube/Remotas | |||

| Por País | Estados Unidos | ||

| Canadá | |||

| México | |||

Preguntas Clave Respondidas en el Informe

¿Qué tan rápido se están expandiendo las plataformas en la nube en el mercado de simulación médica?

La entrega en la nube está aumentando a una TCAC del 14,31% mientras las instituciones valoran menor carga de capital y acceso remoto validado por la pandemia.

¿Cuál es el retorno de inversión típico para simulación de alta fidelidad?

Un programa de simulación que previno infecciones de catéter ahorró más de USD 700.000 anualmente, equivalente a un ROI de 7:1.

¿Qué tan prevalentes son las cibernáuseas en el entrenamiento inmersivo?

Alrededor del 45% de los aprendices reportan síntomas, aunque los protocolos de exposición gradual reducen las náuseas en un 47% y la fatiga ocular en un 34%.

¿Qué segmento muestra el impulso de crecimiento más fuerte?

Los servicios registran la TCAC más pronunciada del 13,67%, reflejando un cambio hacia modelos de suscripción llave en mano.

¿Por qué los hospitales están aumentando los centros de simulación internos?

Los hospitales buscan compensar la escasez de personal y cumplir con mandatos de competencia, impulsando una TCAC del 14,64% dentro del segmento.

¿Qué tecnologías sustentan los simuladores de próxima generación?

Los auriculares de realidad mixta, análisis adaptativos impulsados por IA, y maniquíes hápticos de alta fidelidad forman el núcleo de las plataformas emergentes.

Última actualización de la página el: