Tamaño y participación del mercado de nutrición clínica de América del Norte

Análisis del mercado de nutrición clínica de América del Norte por Mordor Intelligence

El mercado de nutrición clínica en América del Norte está valorado en USD 31,73 mil millones en 2025 y se proyecta que alcance los USD 42,84 mil millones para 2030, registrando una TCAC del 6,19% durante el período de pronóstico. El envejecimiento demográfico, las tasas de supervivencia más altas para pacientes con enfermedades crónicas y la adopción de telemedicina son los principales catalizadores de crecimiento. Las consultas dietéticas remotas han expandido los programas enterales domiciliarios, mientras que el soporte de decisiones basado en IA está mejorando los protocolos parenterales. La modernización regulatoria, como la primera revisión completa de la FDA de nutrientes de fórmulas infantiles desde 1988, está fomentando la innovación de productos. La resistencia de la cadena de suministro también se recuperó después de los choques de 2023, ayudada por un aumento del 34% en la producción de aceite de pescado que estabilizó los costos de materias primas lipídicas, apoyando aún más el mercado de nutrición clínica.

Aspectos clave del informe

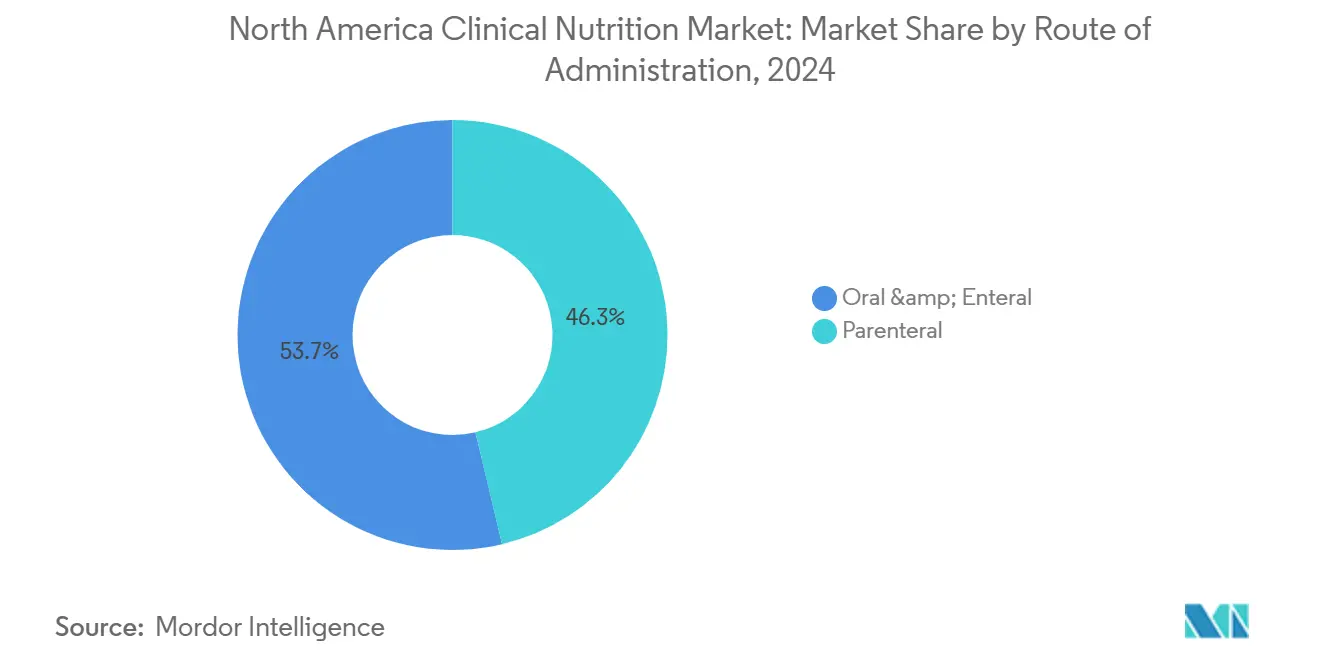

- Por vía de administración, oral y enteral comandó el 53,7% de la participación del mercado de nutrición clínica en 2024, mientras que parenteral se está expandiendo a una TCAC del 6,4% hasta 2030.

- Por tipo de producto, nutrición infantil mantuvo el 42,1% de participación de ingresos en 2024; las fórmulas enterales específicas para enfermedades se pronostica que crezcan a una TCAC del 7,7%.

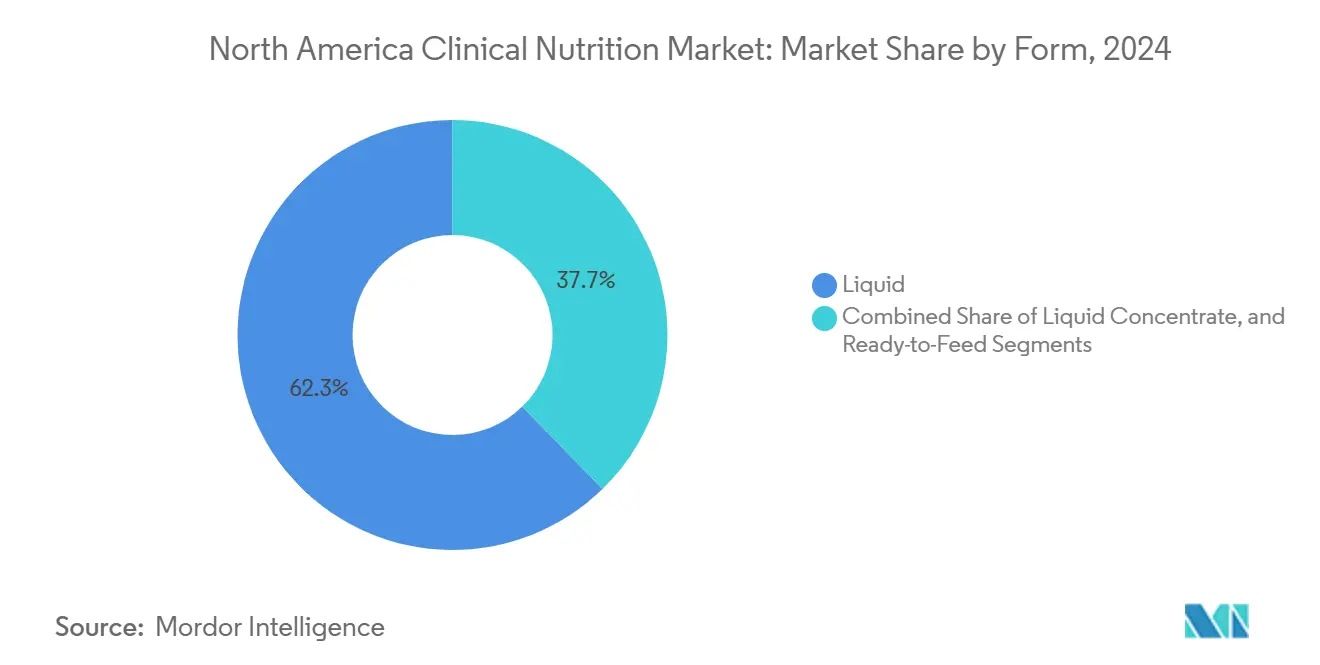

- Por forma, los productos líquidos lideraron con una participación del 62,3% en 2024; los formatos semisólidos se proyectan que aumenten a una TCAC del 7,8%.

- Por aplicación, el apoyo nutricional para la desnutrición representó el 31,8% del tamaño del mercado de nutrición clínica en 2024, mientras que la nutrición oncológica avanza a una TCAC del 7,2%.

- Por usuario final, los pacientes adultos representaron el 66,3% de participación en 2024; el segmento geriátrico está establecido para escalar a una TCAC del 6,3%.

- Por canal de distribución, las farmacias hospitalarias mantuvieron una participación del 57,4% en 2024, y las farmacias en línea están preparadas para un crecimiento de TCAC del 8,2%.

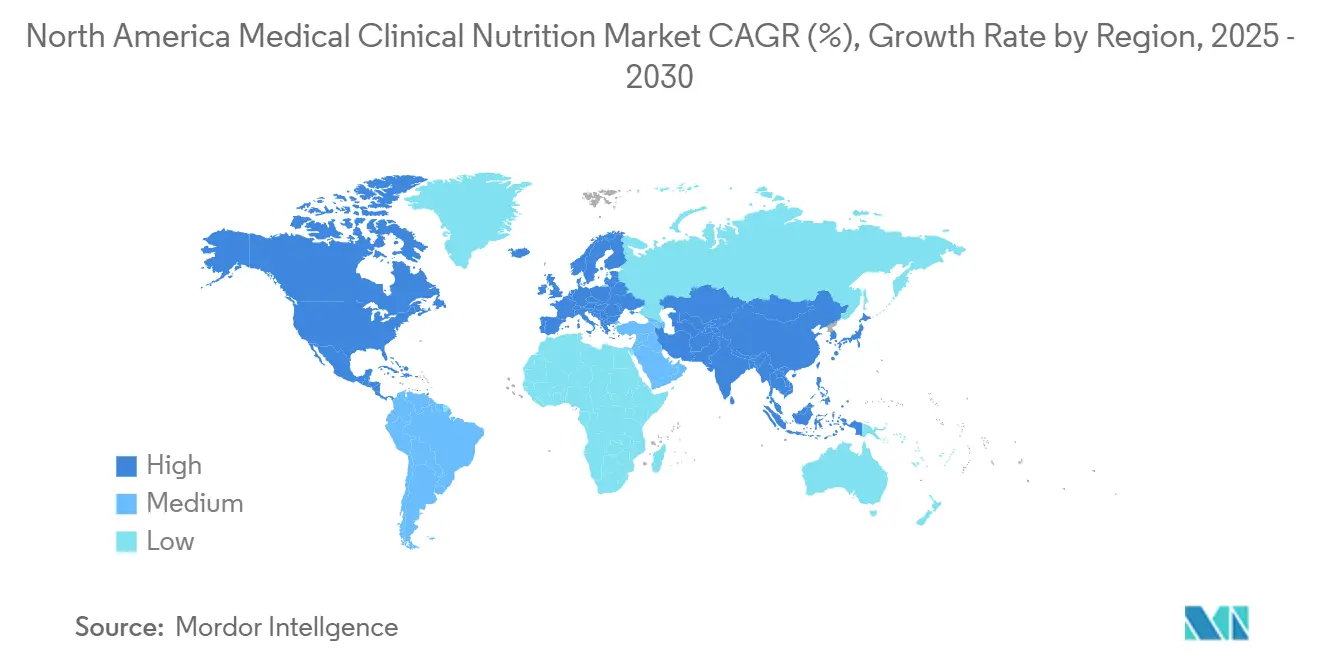

- Por geografía, Estados Unidos contribuyó con el 81,4% de los ingresos regionales en 2024, con México registrando la perspectiva de TCAC más rápida del 6,7%.

Tendencias e insights del mercado de nutrición clínica de América del Norte

Análisis de impacto de impulsores

| Impulsor | (~) % Impacto en pronóstico de TCAC | Relevancia geográfica | Cronología de impacto |

|---|---|---|---|

| Prevalencia de trastornos crónicos y metabólicos | +1.80% | Centros urbanos de Estados Unidos | Largo plazo (≥ 4 años) |

| Crecimiento de población envejeciente | +1.50% | Estados Unidos y Canadá | Largo plazo (≥ 4 años) |

| Alto gasto sanitario | +1.20% | Enfoque en Estados Unidos | Mediano plazo (2-4 años) |

| Nacimientos prematuros y desnutrición pediátrica | +0.90% | UCINs de América del Norte | Mediano plazo (2-4 años) |

| Expansión enteral domiciliaria vía telemedicina | +0.70% | Estados Unidos y Canadá | Corto plazo (≤ 2 años) |

| Emulsiones lipídicas de vía rápida | +0.40% | Estados Unidos | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Creciente prevalencia de trastornos crónicos y metabólicos

El aumento en diabetes, enfermedades cardiovasculares y obesidad está elevando la demanda base para terapia nutricional médica. Cerca de la mitad de los adultos estadounidenses viven con condiciones relacionadas con la dieta que requieren manejo dietético intensivo. Las fórmulas especializadas diseñadas para pacientes que usan medicamentos GLP-1 abordan el agotamiento de micronutrientes y los riesgos de pérdida de masa muscular magra, y las compañías están empaquetando estos productos con entrenamiento virtual para mejorar la adherencia. Abbott y Nestlé Health Science introdujeron cada uno líneas dirigidas en 2024, señalando una alineación más profunda entre estrategias farmacéuticas y nutricionales. Los hospitales ahora incluyen evaluación nutricional en vías de atención crónica, reconociendo las compensaciones de costos por readmisiones reducidas. En consecuencia, el mercado de nutrición clínica está viendo una adopción más rápida de productos enterales específicos para enfermedades en entornos ambulatorios.

Creciente población envejeciente en América del Norte

Se pronostica que los adultos de 65 años y mayores representen una quinta parte de la población estadounidense para 2030. La sarcopenia y la disfagia son desafíos geriátricos comunes, impulsando la demanda de fórmulas modificadas en textura y alta energía.[1]Equipo Editorial de Nature, "Expansión de la población envejeciente," nature.com Ensure superó los USD 3 mil millones en ventas globales en 2024 cuando los consumidores mayores aumentaron el gasto discrecional en nutrición preventiva. Los modelos de predicción de desnutrición en hogares de ancianos ahora pueden identificar residentes en riesgo con 90% de precisión, permitiendo intervención temprana. Económicamente, la desnutrición entre adultos mayores le cuesta a Estados Unidos USD 51,3 mil millones cada año, fortaleciendo el caso para soluciones nutricionales reembolsables. Estas tendencias crean vientos de cola sostenibles para el mercado de nutrición clínica.

Altos niveles de gasto sanitario y de seguros

El gasto sanitario estadounidense supera los USD 4 billones anuales, asegurando un reembolso relativamente atractivo para productos enterales y parenterales. La expansión de Medicare 2025 de beneficios nutricionales preventivos incluye asesoramiento intensivo para obesidad y riesgo cardiovascular.[2]CMS, "Actualización de servicios preventivos de Medicare 2025," cms.govLas aseguradoras privadas están ampliando la cobertura de alimentos médicos para trastornos metabólicos hereditarios, aunque persiste variabilidad debido a la ausencia de regulación dedicada de la FDA. En Canadá, las estructuras de cobertura universal tienen diferentes mecánicas de costo compartido; sin embargo, el programa de atención dental de CAD 4,4 mil millones de Health Canada apoya indirectamente una mejor nutrición al mejorar las barreras de salud oral. [3]Health Canada, "Anuncio del Plan de Atención Dental Canadiense," canada.ca El escrutinio de los pagadores también impulsa a los fabricantes a recopilar datos de resultados más sólidos, reforzando el posicionamiento basado en evidencia a través del mercado de nutrición clínica.

Creciente incidencia de nacimientos prematuros y desnutrición pediátrica

Las UCINs neonatales dependen fuertemente de regímenes personalizados de aminoácidos y lípidos para infantes de muy bajo peso al nacer. La expansión de la etiqueta Clinolipid de Baxter a neonatos en 2024 proporcionó una mezcla de aceite de soja-oliva que reduce el riesgo de deficiencia de ácidos grasos esenciales. La autorización GRAS de la FDA para la fortificación con luteína aborda las brechas de desarrollo cognitivo y visual en fórmulas estándar. Los fortificadores de leche humana y las fórmulas elementales permanecen esenciales para la alergia a la proteína de la leche de vaca y el síndrome del intestino corto. Fresenius Kabi avanzó su solución de oligoelementos Peditrace Novum en Europa, ilustrando la innovación continua. Como resultado, el segmento pediátrico permanece como un contribuyente clave al crecimiento del mercado de nutrición clínica.

Análisis de impacto de restricciones

| Restricción | (~) % Impacto en pronóstico de TCAC | Relevancia geográfica | Cronología de impacto |

|---|---|---|---|

| Aprobaciones regulatorias multiagencia | -0.80% | Estados Unidos, efecto en Canadá y México | Mediano plazo (2-4 años) |

| Percepciones erróneas de clínicos y pacientes | -0.60% | Toda la región, intensificado en zonas rurales | Largo plazo (≥ 4 años) |

| Tasas de natalidad en declive | -0.40% | Estados Unidos y Canadá | Largo plazo (≥ 4 años) |

| Volatilidad del suministro de aceite de pescado | -0.30% | Cadenas de suministro globales | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Aprobaciones regulatorias multiagencia estrictas

Los fabricantes deben navegar marcos separados de la FDA, Health Canada y COFEPRIS, cada uno con expedientes únicos y reglas de etiquetado. La revisión exhaustiva de nutrientes de fórmulas infantiles de la FDA añade complejidad al actualizar objetivos cuantitativos para numerosos micronutrientes. Health Canada está modernizando simultáneamente sus regulaciones de dietas especiales para cerrar brechas expuestas durante la escasez de fórmulas de 2022. Los cronogramas divergentes y la documentación elevan los costos de lanzamiento y ralentizan los despliegues transfronterizos, limitando la velocidad en el mercado de nutrición clínica.

Percepciones erróneas entre clínicos y pacientes

Las brechas de conocimiento pueden disuadir el uso óptimo de alimentación por sonda o terapia parenteral. Las encuestas canadienses reportan que los usuarios enterales domiciliarios enfrentan altos costos de bolsillo y contacto limitado con dietistas, socavando el cumplimiento. En Estados Unidos, CVS Health mostró que el apoyo dedicado de dietistas resolvió intolerancias alimentarias en el 91% de los casos para el día 60. Sin educación estructurada, los médicos pueden retrasar la iniciación, y los pacientes podrían discontinuar temprano, ejerciendo un freno en la penetración del mercado de nutrición clínica.

Análisis por segmentos

Por vía de administración: La telemedicina impulsa la expansión enteral

Las soluciones orales y enterales generaron el 53,7% del tamaño del mercado de nutrición clínica en 2024. La demanda refleja la preferencia de los clínicos por alimentación menos invasiva cuando la función gastrointestinal permanece intacta. Las plataformas de monitoreo de telemedicina ahora permiten a los dietistas titular fórmulas remotamente, reduciendo las revisitas hospitalarias y reforzando la confianza del pagador en la atención domiciliaria. Los hospitales están integrando bombas inteligentes que transmiten métricas en tiempo real, permitiendo solución temprana de problemas y reduciendo incidentes de neumonía por aspiración.

Los productos parenterales representan una base menor pero están escalando a una TCAC del 6,4% ya que las emulsiones de aceites mixtos reciben amplia aceptación en formularios. Los motores de IA como TPN 2.0 calculan proporciones individualizadas de macronutrientes, cortando errores de composición en UCINs. La terapia parenteral domiciliaria, una vez limitada por temores de sepsis, se está expandiendo ya que el monitoreo remoto y las soluciones de bloqueo antimicrobiano mejoran la seguridad. Juntas, estas dinámicas posicionan ambas modalidades como pilares complementarios dentro del mercado de nutrición clínica.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por tipo de producto: Las fórmulas específicas para enfermedades lideran la innovación

La nutrición infantil comandó el 42,1% de las ventas regionales en 2024, impulsada por actualizaciones continuas de fórmulas que añaden luteína, DHA, colina y oligosacáridos de leche humana. El escrutinio regulatorio siguiendo la crisis de contaminación de 2022 aceleró las inversiones en redundancia y controles de calidad.

Los productos enterales específicos para enfermedades se pronostica que superen al mercado general de nutrición clínica con una TCAC del 7,7%. El crecimiento proviene de fórmulas adaptadas para oncología, renal, hepática y diabetes que se alinean con incentivos de atención basada en valor. Los impulsores de manejo de peso también fomentan bebidas compañeras de GLP-1 fortificadas con alto contenido de leucina. La nutrición enteral estándar continúa sirviendo a salas médico-quirúrgicas amplias, mientras que los componentes de nutrición parenteral total innovan a través de mezclas novedosas de oligoelementos que reducen el riesgo de colestasis.

Por forma: Los semisólidos ganan tracción

Las ofertas líquidas mantuvieron una participación del 62,3% del mercado de nutrición clínica en 2024. El empaque listo para usar reduce el trabajo en salas de medicamentos y reduce el riesgo de contaminación, explicando la lealtad hospitalaria. La tecnología aséptica estable en estante beneficia además las necesidades de almacenamiento para desastres.

Los formatos semisólidos están creciendo más rápido a una TCAC del 7,8% porque los geles modificados en textura ayudan a los adultos mayores disfágicos a mantener dignidad al usar comidas con cuchara en lugar de alimentación por sonda. La investigación pionera de Japón inspiró a los fabricantes norteamericanos a refinar viscosidades que fluyen a través de sondas de alimentación estrechas pero resisten la aspiración pulmonar. Las formas en polvo permanecen vitales donde importan el almacenamiento largo y la dosificación flexible, particularmente en clínicas rurales que dependen de cadenas de suministro por correo.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por aplicación: La nutrición oncológica se acelera

El apoyo nutricional para la desnutrición representó el 31,8% de la participación del mercado de nutrición clínica en 2024. Los hospitales continúan evaluando a los pacientes internos para pérdida involuntaria de peso en el ingreso, desencadenando intervenciones protocolizadas altas en proteína que acortan la duración de la estancia.

La atención oncológica se proyecta que se expanda a una TCAC del 7,2% porque los regímenes de inmunonutrición ricos en arginina, omega-3 y nucleótidos reducen las complicaciones postoperatorias. Las vías de recuperación mejorada después de cirugía ahora incorporan carga de carbohidratos preoperatoria y alimentación por sorbos postoperatoria. Los trastornos metabólicos se benefician de polvos bajos en fenilalanina y módulos de aminoácidos de cadena ramificada, mientras que las indicaciones gastrointestinales usan alimentación elemental que evita la estimulación pancreática, aliviando la carga de síntomas.

Por usuario final: Impulso del segmento geriátrico

Los adultos representaron el 66,3% del mercado de nutrición clínica en 2024, reflejando una adopción amplia en cuidados críticos, nefrología y bariátrica. Las plataformas de tele-entrenamiento gamifican la adherencia, mostrando tasas de recarga 20% más altas versus seguimiento telefónico.

La cohorte geriátrica publicará una TCAC del 6,3% ya que los responsables de políticas enfatizan el envejecimiento en el lugar. Los protocolos de prevención de sarcopenia requieren 30 g de proteína de alta calidad por comida, más dosificación de vitamina D y omega-3. El uso pediátrico permanece especializado; los fortificadores individualizados y las soluciones de aminoácidos apoyan los hitos de desarrollo prematuro, y las nuevas terapéuticas basadas en microbiota buscan modular la salud intestinal.

Por canal de distribución: Las farmacias en línea surgen

Las farmacias hospitalarias suministraron el 57,4% de las compras en 2024 porque los controles de formularios atan a la mayoría de los pacientes internos al suministro institucional. Los contratos de compras grupales refuerzan descuentos por volumen y aseguran la captura de datos de farmacovigilancia.

Las farmacias en línea aumentarán a una TCAC del 8,2% ya que crece la comodidad del consumidor con la entrega directa al hogar. Las plataformas integran consultas de telemedicina, adjudicación de seguros y programación automática de reorden, elevando la persistencia. Las cadenas minoristas expanden el espacio en estantes para polvos específicos para enfermedades, mientras que los centros de infusión especializados agrupan visitas de enfermería con dispensación de productos, suavizando las transiciones del hospital al hogar.

Análisis geográfico

Estados Unidos domina el mercado de nutrición clínica, contribuyendo con el 81,4% de los ingresos regionales en 2024. Una población anciana grande, capacidad extensiva de UCI y un aparato robusto de reembolso sostienen la demanda. La vía de seguimiento rápido de la FDA para lípidos innovadores y su revisión exhaustiva de nutrientes de fórmulas infantiles ilustran un clima regulatorio habilitante pero riguroso. Alrededor de 437.882 estadounidenses dependen de la nutrición enteral domiciliaria, y los beneficios ampliados de nutrición preventiva de Medicare refuerzan el crecimiento.

Canadá representa una participación menor pero estratégicamente importante. La atención sanitaria universal traslada el poder de compra a formularios provinciales, fomentando disciplina de precios pero garantizando acceso base. La modernización regulatoria reciente simplificó estándares de distribución interprovincial, y las nuevas reglas de fortificación con vitamina D en yogur y kéfir abordan deficiencias poblacionales. Sin embargo, el alto gasto de bolsillo para suministros enterales y la cobertura limitada de dietistas puede suprimir la adherencia entre pacientes de atención domiciliaria.

México exhibe la perspectiva de TCAC más rápida del 6,7% hasta 2030. El etiquetado estricto frontal del empaque del gobierno para reducir la ingesta de azúcar y sodio está elevando la alfabetización en salud. COFEPRIS emitió directrices de importación más claras que mejoran la transparencia pero aún requieren documentación costosa, favoreciendo a los titulares globales con escala regulatoria. El acuerdo USMCA redujo aranceles en proteínas lácteas, apoyando la fabricación local de mezclas enterales altas en proteína. Las campañas de concienciación del consumidor y la penetración creciente de seguros privados desbloquean aún más el potencial, posicionando a México como un pilar emergente del mercado de nutrición clínica.

Panorama competitivo

Tres multinacionales, como Abbott Laboratories, Nestlé Health Science y Fresenius Kabi, controlaron colectivamente una participación significativa del mercado en 2024, subrayando una consolidación moderada. Abbott aprovecha I+D integrado y distribución extensa, registrando USD 955 millones en ingresos de nutrición estadounidense en Q1 2025 sobre la fortaleza de Ensure y Glucerna. Nestlé amplía su huella terapéutica a través de adquisiciones como VOWST, una cápsula basada en microbiota para infección recurrente por C. difficile, complementando sus alimentaciones por sonda basadas en péptidos.

Fresenius Kabi se diferencia con inversiones de cadena de suministro vertical que ganaron el Premio Pionero 2024 de Premier Inc., destacando capacidades de mitigación de riesgos valoradas por sistemas hospitalarios. Los participantes de nivel medio se enfocan en estados de enfermedad de nicho: Alcresta comercializa fórmulas activadas por enzimas para insuficiencia pancreática exocrina, mientras que Kate Farms apunta a alimentaciones hipoalergénicas basadas en plantas para manejo de alergias pediátricas. Las startups despliegan IA para adaptar proporciones de macronutrientes basadas en genómica o perfiles de microbioma, creando fosos pesados en datos que desafían los modelos tradicionales solo de productos.

Las superposiciones de servicios digitales se están volviendo decisivas. El portal de nutrición GLP-1 de Nestlé ofrece triaje de síntomas y chat de dietistas, apuntando a asegurar valor de cliente de por vida mientras proliferan los medicamentos contra la obesidad. Abbott invierte en monitoreo continuo de glucosa vinculado a algoritmos de nutrición, un dispositivo puente y líneas de fórmulas. Las organizaciones de fabricación por contrato, especialmente en emulsiones lipídicas, expanden instalaciones de aceite de pescado de alta pureza en Canadá para protegerse contra oscilaciones de suministro impulsadas por el clima. La intensidad competitiva, por tanto, equilibra innovación de productos, servicios integrados y robustez de la cadena de suministro a través del mercado de nutrición clínica.

Líderes de la industria de nutrición clínica de América del Norte

-

Abbott Laboratories (Abbott Nutrition)

-

Nestlé SA

-

Baxter

-

Danone Nutricia

-

Fresenius Kabi

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos recientes de la industria

- Junio 2025: OmniActive recibió autorización GRAS de la FDA para Lutemax Free Lutein en aplicaciones de fórmula infantil, permitiendo apoyo para el desarrollo cerebral y ocular.

- Abril 2025: Abbott Laboratories lanzó una nueva fórmula de inmunonutrición específicamente diseñada para pacientes oncológicos sometidos a quimioterapia.

- Marzo 2025: Nestlé Health Science completó la adquisición de una empresa especializada en nutrición pediátrica por USD 1,2 mil millones, expandiendo su portafolio de productos para niños con trastornos metabólicos raros.

- Febrero 2025: Fresenius Kabi recibió aprobación de la FDA para una solución de nutrición parenteral de próxima generación que presenta una emulsión lipídica mejorada con estabilidad aumentada y potencial inflamatorio reducido.

- Diciembre 2024: Danone (Nutricia) lanzó una plataforma digital integral para profesionales de la salud para monitorear pacientes en nutrición enteral domiciliaria, presentando capacidades de ajuste remoto e integración con registros de salud electrónicos.

Alcance del informe del mercado de nutrición clínica de América del Norte

Según el alcance del informe, los productos de nutrición clínica son útiles para mantener la salud del paciente y permiten la mejora del sistema metabólico del cuerpo proporcionando suplementos adecuados, como minerales, vitaminas y otros suplementos. Un mayor número de nacimientos prematuros también demanda nutrición clínica avanzada. El mercado de nutrición clínica de América del Norte está segmentado por vía de administración (oral y enteral, parenteral), aplicación (desnutrición, trastornos metabólicos, enfermedades gastrointestinales, enfermedades neurológicas, cáncer, otras indicaciones), usuario final (pediátrico y adulto), y geografía (Estados Unidos, Canadá y México). El informe ofrece el valor (en millones de USD) para los segmentos anteriores.

| Oral y enteral |

| Parenteral |

| Nutrición infantil |

| Fórmula enteral estándar |

| Fórmula enteral específica para enfermedad |

| Componentes de nutrición parenteral total (NPT) |

| Polvo |

| Líquido |

| Semisólido |

| Apoyo nutricional para desnutrición |

| Trastornos metabólicos |

| Enfermedades gastrointestinales |

| Cáncer |

| Enfermedades neurológicas |

| Otras enfermedades |

| Pediátrico |

| Adulto |

| Geriátrico |

| Farmacias hospitalarias |

| Farmacias minoristas |

| Farmacias en línea |

| Atención domiciliaria y clínicas especializadas |

| Estados Unidos |

| Canadá |

| México |

| Por vía de administración | Oral y enteral |

| Parenteral | |

| Por tipo de producto | Nutrición infantil |

| Fórmula enteral estándar | |

| Fórmula enteral específica para enfermedad | |

| Componentes de nutrición parenteral total (NPT) | |

| Por forma | Polvo |

| Líquido | |

| Semisólido | |

| Por aplicación | Apoyo nutricional para desnutrición |

| Trastornos metabólicos | |

| Enfermedades gastrointestinales | |

| Cáncer | |

| Enfermedades neurológicas | |

| Otras enfermedades | |

| Por usuario final | Pediátrico |

| Adulto | |

| Geriátrico | |

| Por canal de distribución | Farmacias hospitalarias |

| Farmacias minoristas | |

| Farmacias en línea | |

| Atención domiciliaria y clínicas especializadas | |

| Geografía | Estados Unidos |

| Canadá | |

| México |

Preguntas clave respondidas en el informe

¿Cuál es el tamaño actual del mercado de nutrición clínica de América del Norte?

El mercado de nutrición clínica se sitúa en USD 31,73 mil millones en 2025 y se pronostica que aumente a USD 42,84 mil millones para 2030.

¿Qué vía de administración tiene la mayor participación?

Los productos de nutrición oral y enteral comandan el 53,7% de la participación del mercado de nutrición clínica, apoyados por la expansión de telemedicina y la preferencia del paciente por alimentación menos invasiva.

¿Por qué las fórmulas enterales específicas para enfermedades están creciendo más rápido que los productos estándar?

Las necesidades de nutrición de precisión en oncología, renal y trastornos metabólicos empujan la demanda de perfiles adaptados de macronutrientes y micronutrientes, impulsando una TCAC del 7,7% para este subsegmento.

¿Qué tan importante es la telemedicina para el crecimiento de la nutrición clínica?

La telemedicina permite monitoreo en tiempo real y consultas con dietistas, reduciendo complicaciones y escalando la terapia enteral domiciliaria, añadiendo así un impulso de TCAC del 0,7%.

¿Qué país en América del Norte muestra el crecimiento de mercado más rápido?

México lidera con una TCAC proyectada del 6,7% hasta 2030, ayudado por el creciente acceso sanitario y las iniciativas regulatorias dirigidas al manejo de obesidad y enfermedades metabólicas.

¿Quiénes son los actores líderes en el mercado?

Abbott Laboratories, Nestlé Health Science y Fresenius Kabi mantienen colectivamente más de la mitad de los ingresos regionales, usando diversificación de productos y fortaleza de la cadena de suministro para defender sus posiciones.

Última actualización de la página el: