Tamaño y Participación del Mercado de Ensayos Clínicos de América del Norte

Análisis del Mercado de Ensayos Clínicos de América del Norte por Mordor Intelligence

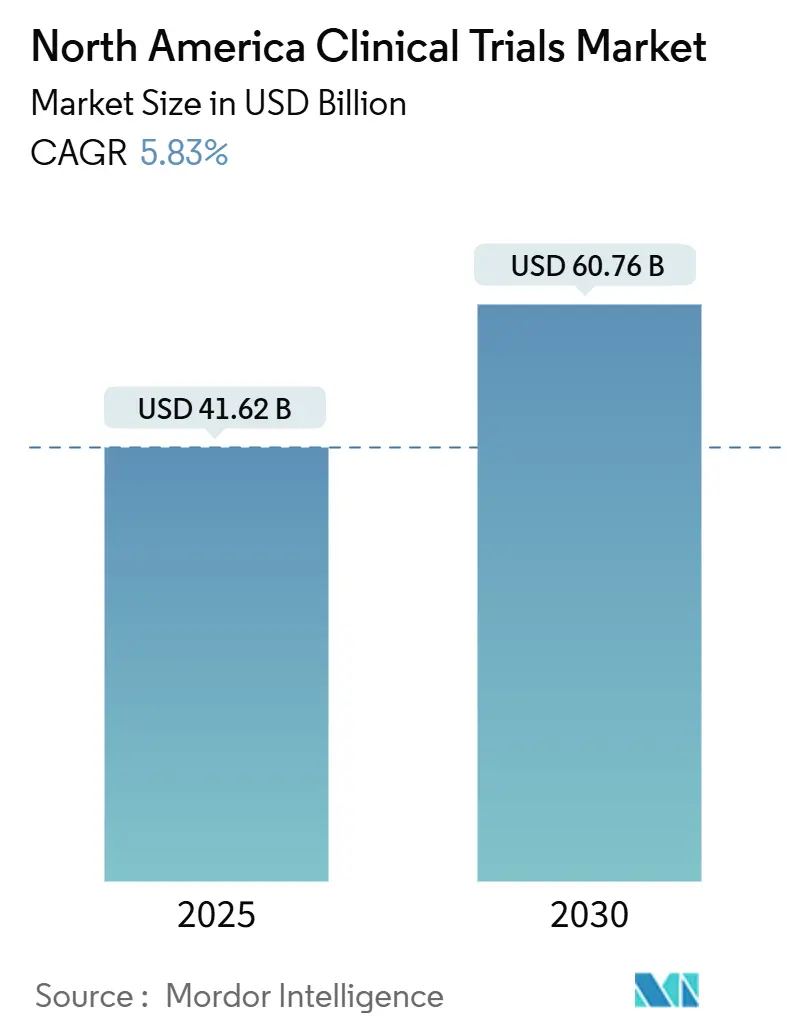

El tamaño del mercado de ensayos clínicos de américa del norte se sitúa en USD 41.620 millones en 2025 y se prevé que se expanda a USD 60.760 millones para 2030, reflejando una TCAC del 5,83%. Esta trayectoria sostenida tiene sus raíces en la posición de América del Norte como el epicentro mundial de la innovación farmacéutica, reforzada por vías regulatorias sofisticadas, infraestructura de investigación por contrato madura y fuerte confianza de los inversores que sustentan colectivamente más de tres cuartas partes de las aprobaciones de la FDA[1]U.S. Food & Drug Administration, "Real-World Data and Evidence," fda.gov. La adopción intensificada del análisis de datos habilitado por IA, una carga creciente de enfermedades crónicas y el respaldo de las autoridades sanitarias a los diseños descentralizados y adaptativos han elevado notablemente los volúmenes de estudios, incluso cuando los costos de los ensayos de Fase III alcanzaron USD 36,58 millones en 2024. La consolidación entre las CRO líderes, ejemplificada por la adquisición de USD 12.000 millones de PRA Health Sciences por parte de ICON, está generando plataformas de servicios integrales que desafían los modelos tradicionales de subcontratación.

Principales Conclusiones del Informe

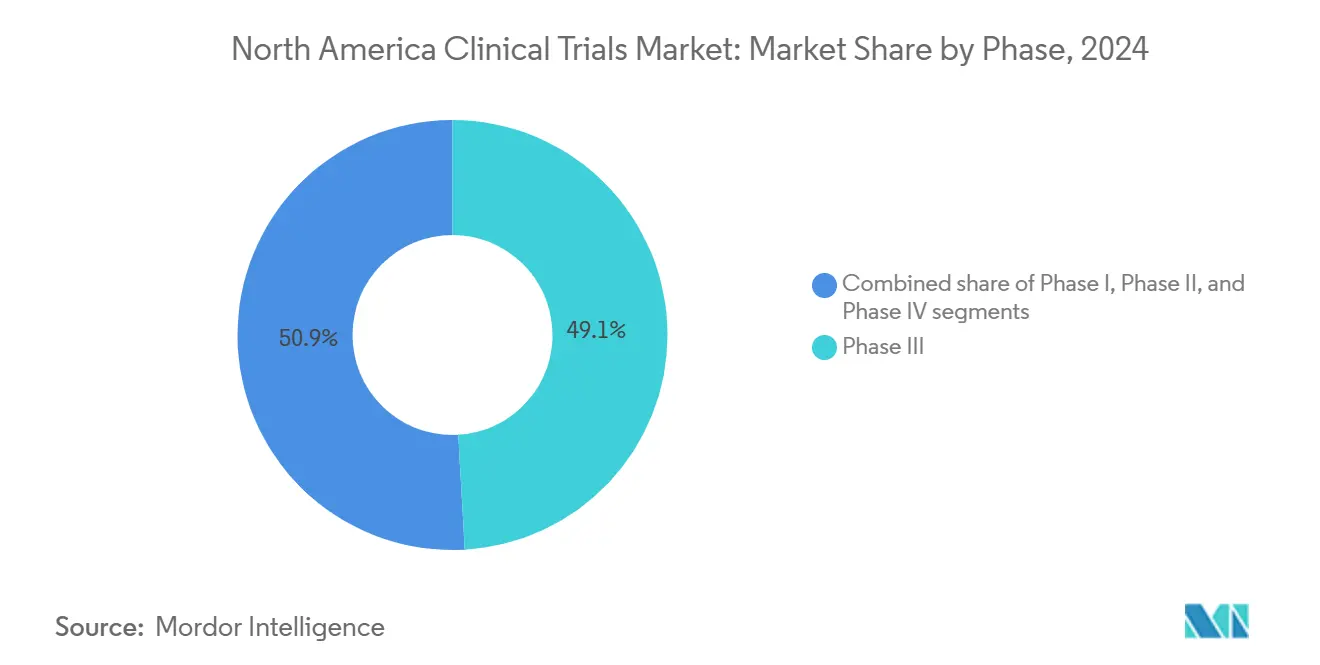

- Por fase, los ensayos de Fase III mantuvieron el 49,12% de la participación del mercado de ensayos clínicos de américa del norte en 2024; se proyecta que la Fase II lidere el crecimiento con una TCAC del 7,80% hasta 2030.

- Por diseño de estudio, los ensayos de intervención dominaron con el 72,36% de participación en ingresos en 2024, mientras que los ensayos adaptativos están preparados para expandirse a una TCAC del 8,68% hasta 2030.

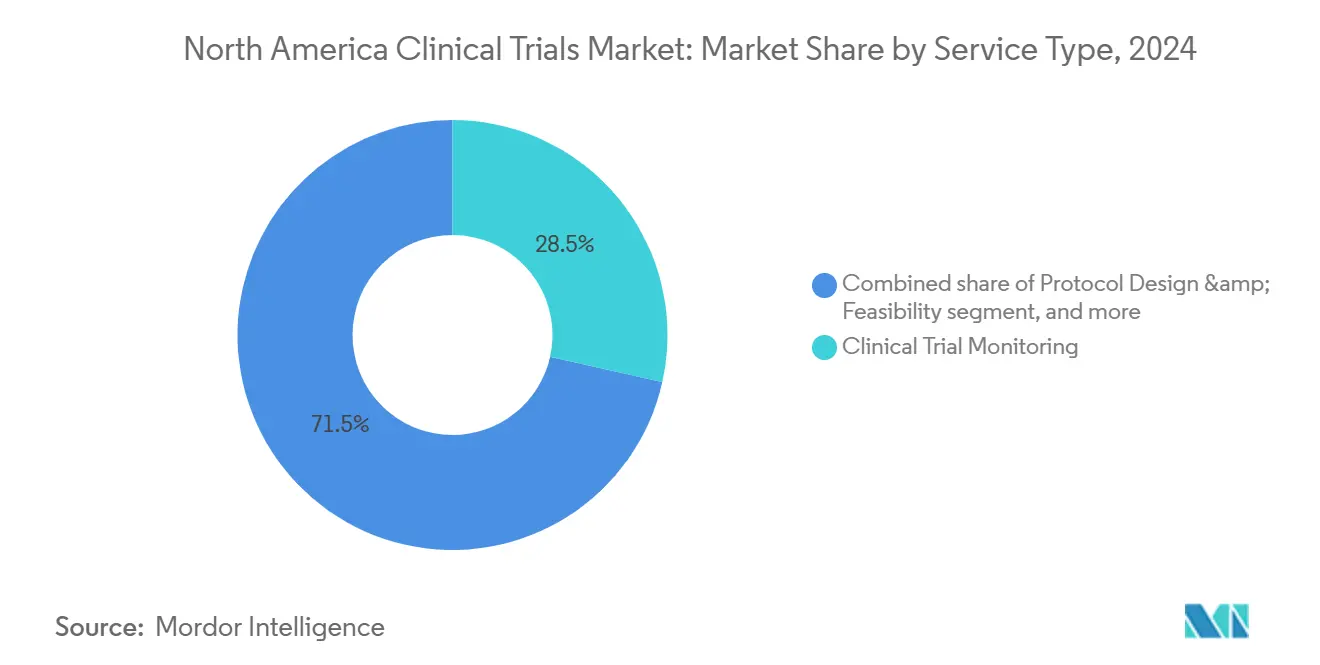

- Por tipo de servicio, el monitoreo clínico representó el 28,55% del tamaño del mercado de ensayos clínicos de américa del norte en 2024; los servicios descentralizados avanzan a una TCAC del 8,34% hasta 2030.

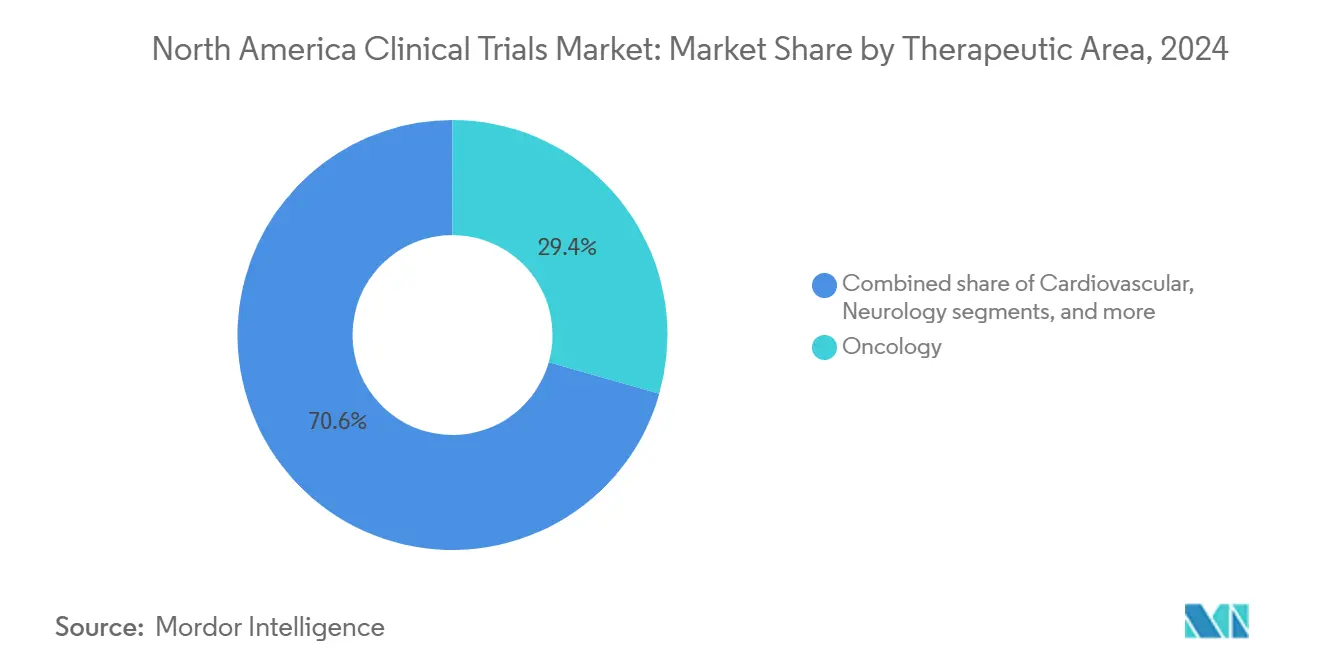

- Por área terapéutica, oncología lideró con el 29,45% de participación en 2024; se prevé que neurología crezca más rápido con una TCAC del 9,43% hasta 2030.

- Por tipo de patrocinador, las empresas farmacéuticas y biofarmacéuticas lideraron con el 68,43% de participación en ingresos en 2024, mientras que las organizaciones gubernamentales y sin fines de lucro se prevé que se expandan a una TCAC del 7,45% hasta 2030.

- Por geografía, Estados Unidos controló el 74,56% de los ingresos en 2024, mientras que Canadá está en camino hacia la expansión más rápida con una TCAC del 6,39% hasta 2030.

Tendencias e Insights del Mercado de Ensayos Clínicos de América del Norte

Análisis de Impacto de Impulsores

| Impulsor | % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Ecosistema robusto de inversión e innovación en ciencias de la vida | +1.2% | Estados Unidos, expansión a Canadá | Largo plazo (≥ 4 años) |

| Alta carga de enfermedades crónicas y raras generando demanda de ensayos | +1.0% | América del Norte, poblaciones envejecidas | Mediano plazo (2-4 años) |

| Infraestructura madura de CRO/sitios apoyando subcontratación a gran escala | +0.8% | Estados Unidos, expandiéndose a Canadá | Mediano plazo (2-4 años) |

| Iniciativas de apoyo de FDA y Health Canada para diseños descentralizados y adaptativos | +0.7% | Estados Unidos y Canadá | Corto plazo (≤ 2 años) |

| Plataforma avanzada de intercambio de datos y salud digital habilitando ensayos híbridos | +0.6% | América del Norte, adopción liderada por EE.UU. | Mediano plazo (2-4 años) |

| Perspectiva favorable de protección IP y reembolso atrayendo capital de patrocinadores | +0.5% | Estados Unidos, impacto limitado en Canadá | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Ecosistema Robusto de Inversión e Innovación en Ciencias de la Vida

El gasto récord de I+D de USD 161.000 millones por parte de las principales empresas farmacéuticas en 2023 impulsó una afluencia de programas de Fase II y Fase III que ahora anclan el mercado de ensayos clínicos de américa del norte. El impulso del capital privado -destacado por la inversión de Kohlberg en Worldwide Clinical Trials- ha escalado redes de sitios dedicados que acortan los cronogramas de inicio de estudios y profundizan la especialización terapéutica. La financiación de capital de riesgo en biotecnología se recuperó a USD 3.000 millones en 2024 y está cada vez más vinculada a empresas de plataformas impulsadas por IA que demandan lecturas rápidas de prueba de concepto. Las alianzas estratégicas como Parexel-Palantir integran análisis avanzados directamente en las operaciones de ensayos, mejorando la factibilidad del protocolo y acelerando las decisiones provisionales. Estos flujos de capital convergentes refuerzan un ciclo virtuoso donde la inversión genera mejoras de infraestructura que, a su vez, atraen mayor actividad de patrocinadores a través del mercado de ensayos clínicos de américa del norte.

Alta Carga de Enfermedades Crónicas y Raras Generando Demanda de Ensayos

Una población envejecida y la prevalencia creciente de trastornos cardiometabólicos y neurodegenerativos sostienen un sólido pipeline de programas de desarrollo. América del Norte representa una parte desproporcionada de la investigación del Alzheimer, con el pipeline regional alimentando un mercado de terapéuticas para el Alzheimer que se espera alcance USD 30.800 millones para 2033. El crecimiento paralelo en estudios de diabetes y obesidad eleva aún más la utilización de sitios, ya que los agonistas del receptor GLP-1 dominan el panorama de medicamentos metabólicos. Además, los protocolos de medicina de precisión en oncología ahora comprenden el 30% de los ensayos globales de oncología y se expanden más rápido en Estados Unidos, intensificando la demanda de laboratorios habilitados para biomarcadores. La flexibilidad regulatoria hacia diseños adaptativos permite enmiendas rápidas de protocolos que alinean los recursos de ensayos con insights cambiantes de biología de enfermedades, reforzando el potencial alcista para el mercado de ensayos clínicos de américa del norte.

Infraestructura Madura de CRO/Sitios Apoyando Subcontratación a Gran Escala

Las CRO con sede en América del Norte gestionan aproximadamente el 75% de los estudios globales activos y entregan cada vez más carteras unificadas que combinan servicios de monitoreo, ciencia de datos y evidencia del mundo real. IQVIA por sí sola apoya alrededor de 1.500 ensayos anualmente, aprovechando una base de datos del mundo real de 530 millones de registros para optimizar la selección de sitios y las proyecciones de inscripción iqvia.com. Las olas de consolidación -como la adquisición de PPD por USD 17.400 millones de Thermo Fisher- están generando plataformas integradas verticalmente que emparejan análisis de laboratorio con capacidades de ejecución. El monitoreo avanzado basado en riesgo y la automatización permiten a las CRO navegar el aumento del 67% en procedimientos de protocolos registrado entre 2009 y 2020 mientras preservan la calidad y la disciplina de costos. Tales ventajas estructurales salvaguardan la ventaja competitiva del mercado de ensayos clínicos de américa del norte en un clima de financiación global cada vez más restrictivo.

Iniciativas de Apoyo de FDA y Health Canada para Diseños Descentralizados y Adaptativos

Las guías emitidas tanto por FDA como Health Canada formalizan marcos de ensayos descentralizados, permitiendo la captura de datos remotos sin comprometer los estándares GCP[2]Health Canada, "Clinical Trials Regulatory Modernization," canada.ca. El período de revisión predeterminado de 30 días de Health Canada para Aplicaciones de Ensayos Clínicos proporciona a los patrocinadores una activación rápida de estudios en relación con muchos pares de la OCDE, mientras que la claridad de la FDA sobre herramientas de adquisición de datos remotos cataliza la adopción de protocolos híbridos. La alineación bilateral también permite que los paquetes de datos canadienses apoyen archivos regulatorios estadounidenses, ahorrando meses en los cronogramas de presentación multinacionales. Estas eficiencias regulatorias impulsan directamente el rendimiento a través del mercado de ensayos clínicos de américa del norte e incentivan una mayor inversión en salud digital.

Análisis de Impacto de Restricciones

| Análisis de Impacto de Restricciones | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Paisaje regulatorio multi-jurisdiccional complejo prolongando aprobaciones | -0,9% | Estados Unidos, Canadá, México | Mediano plazo (2-4 años) |

| Escasez de investigadores capacitados, coordinadores y personal de sitios | -1,1% | América del Norte, especialmente centros de investigación especializados | Corto plazo (≤ 2 años) |

| Escalada impulsada por inflación de costos operativos de sitios y reclutamiento de participantes | -0,8% | América del Norte, con mayor sensibilidad en sitios médicos académicos urbanos | Corto plazo (≤ 2 años) |

| Competencia intensificada por cohortes diversas de pacientes ralentizando la inscripción | -0,6% | Principales centros de investigación metropolitanos a través de Estados Unidos y Canadá | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Paisaje Regulatorio Multi-Jurisdiccional Complejo Prolongando Aprobaciones

Los requisitos divergentes por país frecuentemente retrasan los lanzamientos de estudios regionales: COFEPRIS de México promedia tres meses para aprobaciones, triplicando el cronograma predeterminado de Health Canada, forzando estrategias de inicio escalonado que complican la armonización de datos. Los mandatos separados de comités de ética a través de jurisdicciones extienden aún más los cronogramas e inflan los costos, ya que los patrocinadores deben asegurar luces verdes secuenciales antes de que comience la inscripción. Las próximas revisiones ICH E6(R3) en 2025 endurecerán los estándares de metadatos, necesitando nuevos sistemas de trazabilidad digital en sitios y CRO. Combinados, estos factores atemperan la curva de crecimiento por lo demás fuerte del mercado de ensayos clínicos de américa del norte añadiendo complejidad de cumplimiento y gastos administrativos.

Escasez de Investigadores Capacitados, Coordinadores y Personal de Sitios

El noventa y cinco por ciento de los centros de cáncer reportan escasez de personal que pone en peligro la adherencia al protocolo y retrasa los puntos de referencia de inscripción. Entre 2016 y 2024, el volumen de estudios ha superado la expansión de la fuerza laboral, creando una brecha persistente en coordinadores experimentados y gerentes de datos. El agotamiento y la deserción relacionada con la pandemia exacerban la rotación, con el 70% del personal de sitios citando mayor dificultad en manejar la creciente complejidad de protocolos. Aunque las plataformas tecnológicas automatizan aspectos de la verificación de datos fuente y el compromiso de participantes, el alivio inmediato es insuficiente; aproximadamente el 80% de los ensayos fallan los hitos iniciales de reclutamiento a través del mercado de ensayos clínicos de américa del norte. Las restricciones de personal resultantes comprimen márgenes e inflan costos por paciente, registrando el arrastre negativo más agudo en el crecimiento entre las restricciones identificadas.

Análisis de Segmentos

Por Fase: Dominio de Etapa Tardía en Medio de Aceleración de Fase Temprana

Los programas de Fase III comandaron el 49,12% del mercado de ensayos clínicos de américa del norte en 2024, una huella desproporcionada que refleja la dependencia regulatoria en estudios pivotales grandes para decisiones de aprobación. El gasto promedio de Fase III subió a USD 36,58 millones en 2024, ya que las pruebas de biomarcadores, endpoints de imágenes y resultados reportados por pacientes añadieron complejidad a las medidas tradicionales de eficacia, sin embargo, los patrocinadores continúan canalizando recursos hacia estos ensayos de etapa tardía para asegurar etiquetas de primera en clase o mejor en clase. Concurrentemente, se proyecta que el tamaño del mercado de ensayos clínicos de américa del norte para programas de Fase II se expanda a una TCAC del 7,80% hasta 2030, ya que las empresas priorizan diseños de prueba de concepto bien caracterizados que mitigan la deserción aguas abajo.

Una proporción creciente de estudios de Fase II aprovechan características adaptativas -análisis de futilidad, re-estimación del tamaño de muestra y algoritmos de búsqueda de dosis- que permiten terminación temprana o expansión de cohortes basada en lecturas provisionales, afilando la toma de decisiones comerciales y conservando capital. Los ensayos de Fase I mantienen impulso constante ya que las modalidades de inmuno-oncología y terapia génica demandan exploración rigurosa de seguridad, mientras que los estudios de Fase IV post-comercialización aumentan en prominencia en medio de la insistencia de pagadores en evidencia del mundo real. Tal diversificación a través de fases asegura que la industria más amplia de ensayos clínicos de américa del norte retenga vectores de crecimiento equilibrados incluso bajo escrutinio presupuestario.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Diseño de Estudio: Ensayos de Intervención Lideran Mientras Diseños Adaptativos Transforman la Investigación

Los diseños de intervención mantuvieron el 72,36% de participación en 2024, subrayando la preferencia regulatoria por entornos controlados aleatorizados al evaluar terapias en investigación. Los marcos de supervisión robustos y las convenciones estadísticas bien establecidas solidifican los estudios de intervención como el estándar de oro para afirmaciones de eficacia primaria dentro del mercado de ensayos clínicos de américa del norte. Sin embargo, los ensayos adaptativos están ganando velocidad, pronosticados para registrar una TCAC del 8,68% ya que los patrocinadores capturan eficiencias al planificar prospectivamente modificaciones de diseño que responden a datos de resultados provisionales.

El repositorio creciente de guía de FDA sobre métodos adaptativos ha aliviado las preocupaciones históricas sobre la inflación de error tipo I, impulsando a carteras de oncología y enfermedades raras a incorporar protocolos sin costuras de Fase II/III que comprimen cronogramas de desarrollo. Los estudios observacionales y de acceso expandido completan la mezcla de diseño, suministrando datos complementarios del mundo real que informan dossiers de valor para pagadores. Con las autoridades regulatorias cada vez más receptivas a protocolos maestros y ensayos de plataforma, se espera que el tamaño del mercado de ensayos clínicos de américa del norte para diseños adaptativos se amplíe, mejorando la flexibilidad en poblaciones de pacientes heterogéneas.

Por Tipo de Servicio: Servicios de Monitoreo Dominan Mientras Soluciones Digitales se Aceleran

El monitoreo clínico generó el 28,55% de los ingresos de 2024 y sigue siendo indispensable para salvaguardar la seguridad del paciente y la integridad de los datos. Los paradigmas de monitoreo basados en riesgo ahora se enfocan en disparadores estadísticos centralizados que redirigen visitas in situ a centros de alto riesgo, preservando la calidad mientras recortan presupuestos de viaje. Mientras tanto, los servicios de ensayos descentralizados y virtuales están en camino de registrar una TCAC del 8,34%, impulsados por la adopción de telesalud y wearables que recopilan endpoints biométricos continuos fuera de clínicas físicas.

Las operaciones de consultoría de diseño de protocolos, gestión de datos y redacción médica amplían colectivamente el conjunto de servicios, permitiendo a las CRO de servicio completo asegurar acuerdos de servicios maestros de varios años. La integración de eConsent, resultados electrónicos reportados por pacientes y soluciones de dispensación de medicamentos directo al paciente ha redefinido modelos de compromiso de participantes a través del mercado de ensayos clínicos de américa del norte. Las inversiones en plataformas de soporte de sitios habilitadas por IA -ilustradas por las herramientas de red de sitios virtuales de IQVIA- están preparadas para comprimir intervalos de inicio y realinear paradigmas de monitoreo alrededor de puntos críticos de calidad de datos.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Área Terapéutica: Liderazgo de Oncología Desafiado por Innovación en Neurología

Oncología retuvo el 29,45% de participación en 2024, sustentada por gasto sostenido de capital de riesgo y farmacéutico en activos de medicina de precisión dirigidos a vías tumor-agnósticas y constructos de terapia celular. Los inhibidores de checkpoint inmune, conjugados anticuerpo-medicamento y pipelines de CAR-T representan colectivamente volúmenes crecientes de pacientes, demandando servicios sofisticados de laboratorio de biomarcadores y marcos de consentimiento genómico. Se pronostica que neurología supere a todas las demás especialidades con una TCAC del 9,43% hasta 2030, ya que candidatos modificadores de enfermedad de Alzheimer y nuevas terapias génicas de enfermedad de Parkinson entran en fases pivotales, remodelando flujos de inversión dentro del mercado de ensayos clínicos de américa del norte.

Las arenas cardiovascular, metabólica y de enfermedades infecciosas mantienen crecimiento de dígitos medios, con el enfoque terapéutico post-COVID ahora extendiéndose al síndrome de COVID largo y profilaxis antiviral de próxima generación. La convergencia acelerada de carteras de inmunología y oncología genera protocolos de canasta y paraguas que reclutan a través de firmas moleculares en lugar de taxonomía de sitio de órgano. Estas innovaciones metodológicas refuerzan el posicionamiento de la industria de ensayos clínicos de américa del norte como un banco de pruebas global para terapias primera en clase a través de categorías de alta necesidad no satisfecha.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tipo de Patrocinador: Dominio Farmacéutico en Medio de Expansión de Investigación Gubernamental

Las empresas farmacéuticas y biofarmacéuticas representaron el 68,43% de las iniciaciones de estudios en 2024, aprovechando presupuestos profundos de I+D y conocimiento regulatorio para dirigir pipelines de ejecución de etapa tardía. La red de alianzas de Big Pharma con centros médicos académicos e innovadores biotecnológicos cultiva activos de descubrimiento temprano mientras subcontrata la complejidad de ejecución a CRO, sosteniendo así el alcance expansivo del mercado de ensayos clínicos de américa del norte.

Se proyecta que las entidades gubernamentales y sin fines de lucro crezcan a una TCAC del 7,45%, movilizando subvenciones de salud pública como el Fondo de Ensayos Clínicos de USD 250 millones de Canadá para abordar la preparación para vacunas y enfermedades desatendidas. Los investigadores académicos, empoderados por estructuras colaborativas de subvenciones e infraestructura compartida de bioinformática, patrocinan cada vez más ensayos iniciados por investigadores que alimentan conjuntos de datos confirmatorios en programas de la industria. Los patrocinadores de dispositivos médicos añaden diversidad, impulsando estudios IDE más pequeños y rápidos que pivotan rápidamente hacia presentaciones FDA de novo o 510(k). Colectivamente, este mosaico de perfiles de patrocinadores difunde el riesgo de financiación y ancla el rendimiento estable a través del panorama de la industria de ensayos clínicos de américa del norte.

Análisis Geográfico

Estados Unidos controló el 74,56% de los ingresos de 2024 y se proyecta que crezca junto con el mercado de ensayos clínicos de américa del norte más amplio a una TCAC estable del 5,83% hasta 2030. Una confluencia de sistemas de salud avanzados, redes académicas extensas y marcos progresivos de FDA sostiene su densidad inigualable de sitios de ensayos. Las sedes de CRO líderes -IQVIA en Durham, PPD en Wilmington e ICON en Filadelfia- anclan una fuerza laboral capacitada en metodologías descentralizadas y adaptativas, permitiendo el despliegue rápido de protocolos maestros que interrogan simultáneamente múltiples endpoints. Las entradas continuas de capital de riesgo y capital privado canalizan capital hacia redes de sitios especializados, frenando retrasos de reclutamiento de pacientes y cementando el liderazgo de innovación del país.

Canadá está preparado para la expansión más rápida, con el tamaño del mercado de ensayos clínicos de américa del norte atribuible a operaciones canadienses establecido para registrar una TCAC del 6,39% hasta 2030. La política de revisión de 30 días de Health Canada ofrece a los patrocinadores una rampa de acceso rápida, mientras que la alineación con estándares ICH equipa paquetes de datos canadienses para presentaciones FDA y EMA sin archivos redundantes. Los incentivos gubernamentales como el Fondo de Innovación Estratégica subsidian mejoras de infraestructura, y el Mapa de Activos de Ensayos Clínicos Canadienses promueve capacidades de sitios a patrocinadores extranjeros. Además, las eficiencias de costos -generalmente 20% por debajo de los gastos por paciente de EE.UU.- mejoran el atractivo de Canadá, particularmente para cohortes de oncología de fase temprana y enfermedades raras que se benefician de la base de pacientes étnicamente diversa del país.

México, aunque actualmente un contribuyente menor, presenta impulso convincente ya que COFEPRIS racionaliza su arquitectura regulatoria y adopta ICH GCP. El Acuerdo de Equivalencia de 2024 permite la importación de productos en investigación sin autorización completa de comercialización, reduciendo la fricción logística para ensayos multinacionales. La proximidad de México a Estados Unidos apoya estrategias de emparejamiento de sitios transfronterizos que enriquecen mandatos de diversidad en la guía de FDA, mientras que estructuras de costos favorables atraen patrocinadores explorando programas de farmacovigilancia de Fase IV y evidencia del mundo real. No obstante, las complejidades de coordinación y los requisitos de secuenciación de comités de ética atemperan la adopción a corto plazo. A medida que estos cuellos de botella procedimentales se alivien, México reforzará la profundidad geográfica del mercado de ensayos clínicos de américa del norte y expandirá canales regionales de acceso de pacientes.

Panorama Competitivo

América del Norte alberga una arena de CRO moderadamente consolidada pero intensamente competitiva, con megadeals recientes amplificando escala y amplitud de servicios. La absorción de PRA Health Sciences por parte de ICON y la integración de PPD por parte de Thermo Fisher forjaron dos plataformas integrales capaces de abarcar desde diseño de ensayos hasta pruebas bioanalíticas, generando sinergias que atraen a patrocinadores que buscan responsabilidad de proveedor único[3]IQVIA Holdings Inc., "Annual Report 2024," iqvia.com. IQVIA lidera el grupo, emparejando una participación global de CRO del 19% con conjuntos de datos propietarios del mundo real que alimentan algoritmos predictivos de inscripción y puntos de referencia de áreas terapéuticas. Las capacidades sinérgicas generan apalancamiento de negociación y contratos de bloqueo que se extienden más allá de ensayos individuales, amortiguando la volatilidad de ingresos dentro del mercado de ensayos clínicos de américa del norte.

La convergencia tecnológica es un campo de batalla definitorio. La alianza de Parexel con Palantir incrusta análisis impulsados por IA en sistemas EDC, mientras que la adquisición de Deep 6 AI por parte de Tempus agudiza el reclutamiento de precisión a través de minería de EMR en tiempo real. Emprendimientos emergentes como Lindus Health, repleto de capital de Serie A de USD 18 millones, defienden modelos de software primero que prometen evaluaciones rápidas de factibilidad y menores gastos generales fijos. Los jugadores establecidos contrarrestan con incubadoras internas y fondos de capital de riesgo para adquirir o licenciar activos digitales de nicho, preservando el posicionamiento competitivo ya que la conducta descentralizada gana estatus mainstream.

El capital privado sigue siendo una fuerza transformativa, canalizando capital hacia redes de sitios y proveedores especializados. La participación de Kohlberg en Worldwide Clinical Trials y la infusión de VSS Capital en Eximia Research ilustran el apetito por plataformas de crecimiento que pueden ser consolidadas en entidades más grandes o flotadas vía IPO. Mientras persisten las escaseces laborales, los adquirientes favorecen redes con academias de entrenamiento incorporadas y SOP estandarizados que mitigan el riesgo de fuerza laboral. Por lo tanto, se espera que la intensidad competitiva se intensifique, pero la escala, profundidad de datos y destreza digital seguirán siendo los diferenciadores decisivos para el liderazgo del mercado en el mercado de ensayos clínicos de américa del norte.

Líderes de la Industria de Ensayos Clínicos de América del Norte

-

ICON Plc

-

IQVIA

-

Parexel International

-

Syneos Health

-

Laboratory Corp of America (Covance)

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Marzo 2025: ICON plc y PRA Health Sciences finalizaron una fusión de USD 12.000 millones para crear una plataforma CRO de ensayos híbridos líder integrando tecnologías de salud móvil.

- Enero 2025: Suvoda y Greenphire acordaron fusionarse, combinando experiencia en aleatorización, gestión de suministros de ensayos y pagos a pacientes para agilizar los recorridos de participantes.

- Enero 2025: Faro Health y Recursion lanzaron una asociación para incrustar IA en flujos de trabajo de diseño de ensayos clínicos, mejorando la eficiencia del protocolo.

- Diciembre 2024: Thermo Fisher Scientific cerró su adquisición de USD 17.400 millones de PPD, reforzando su huella de servicios integrados de desarrollo de medicamentos.

- Octubre 2024: Exelixis y MSD formaron una colaboración clínica dirigida a avanzar terapéuticas de oncología a través de ejecución conjunta de ensayos.

Alcance del Informe del Mercado de Ensayos Clínicos de América del Norte

Según el alcance del informe, los ensayos clínicos son experimentos que se realizan bajo investigación clínica y siguen un protocolo regulado. Estos experimentos se realizan principalmente para obtener datos sobre la seguridad y eficacia de medicamentos recién desarrollados. Los datos de ensayos clínicos son obligatorios para la aprobación de medicamentos, así como para su introducción en el mercado. Estos ensayos se realizan en tres fases (I, II, III y IV), que dependen de varios factores. Este proceso no solo es costoso, sino también consume mucho tiempo, y requiere experiencia en todas las etapas. El Mercado de Ensayos Clínicos de América del Norte está segmentado Por Fase (Fase I, Fase II, Fase III y Fase IV), Por Diseño (Estudios de Tratamiento y Estudios Observacionales), y Geografía (Estados Unidos, Canadá y México). El informe ofrece el valor en USD (Dólar estadounidense) millones para los segmentos anteriores.

| Fase I |

| Fase II |

| Fase III |

| Fase IV |

| Estudios de Intervención / Tratamiento |

| Estudios Observacionales |

| Estudios de Acceso Expandido |

| Diseño de Protocolo y Factibilidad |

| Identificación de Sitios e Inicio |

| Presentación y Aprobación Regulatoria |

| Monitoreo de Ensayos Clínicos |

| Gestión de Datos y Bioestadística |

| Redacción Médica |

| Otros Tipos de Servicios |

| Oncología |

| Cardiovascular |

| Neurología |

| Enfermedades Infecciosas |

| Trastornos Metabólicos (Diabetes, Obesidad) |

| Inmunología / Autoinmune |

| Otras Áreas Terapéuticas |

| Empresas Farmacéuticas y Biofarmacéuticas |

| Empresas de Dispositivos Médicos |

| Institutos Académicos y de Investigación |

| Organizaciones Gubernamentales y Sin Fines de Lucro |

| Estados Unidos |

| Canadá |

| México |

| Por Fase | Fase I |

| Fase II | |

| Fase III | |

| Fase IV | |

| Por Diseño del Estudio | Estudios de Intervención / Tratamiento |

| Estudios Observacionales | |

| Estudios de Acceso Expandido | |

| Por Tipo de Servicio | Diseño de Protocolo y Factibilidad |

| Identificación de Sitios e Inicio | |

| Presentación y Aprobación Regulatoria | |

| Monitoreo de Ensayos Clínicos | |

| Gestión de Datos y Bioestadística | |

| Redacción Médica | |

| Otros Tipos de Servicios | |

| Por Área Terapéutica | Oncología |

| Cardiovascular | |

| Neurología | |

| Enfermedades Infecciosas | |

| Trastornos Metabólicos (Diabetes, Obesidad) | |

| Inmunología / Autoinmune | |

| Otras Áreas Terapéuticas | |

| Por Tipo de Patrocinador | Empresas Farmacéuticas y Biofarmacéuticas |

| Empresas de Dispositivos Médicos | |

| Institutos Académicos y de Investigación | |

| Organizaciones Gubernamentales y Sin Fines de Lucro | |

| Geografía | Estados Unidos |

| Canadá | |

| México |

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor actual del mercado de ensayos clínicos de américa del norte?

El mercado está valorado en USD 41.620 millones en 2025 y se proyecta que alcance USD 60.760 millones para 2030.

¿Qué fase genera los mayores ingresos en los ensayos clínicos de América del Norte?

Los ensayos de Fase III contribuyen más, manteniendo el 49,12% de los ingresos de 2024 y reflejando el enfoque de los patrocinadores en estudios pivotales.

¿Por qué los diseños de ensayos adaptativos están ganando adopción?

La guía regulatoria de FDA y Health Canada clarifica expectativas estadísticas, permitiendo a los patrocinadores modificar protocolos a mitad de estudio y comprimir cronogramas.

¿Qué tan rápido está creciendo el segmento de ensayos clínicos canadiense?

Se prevé que Canadá se expanda a una TCAC del 6,39% hasta 2030, ayudado por su período de revisión de CTA de 30 días y eficiencias de costos.

¿Cuál es el principal desafío operativo que enfrentan los sitios de ensayos?

Una severa escasez de investigadores y coordinadores experimentados impulsa al 80% de los estudios a fallar objetivos iniciales de inscripción, aumentando costos por paciente.

¿Cómo está la tecnología remodelando el panorama competitivo?

Las CRO están incrustando IA, monitoreo basado en riesgo y plataformas descentralizadas en modelos de servicios para reducir tiempos de ciclo y ganar contratos "todo en uno" de patrocinadores.

Última actualización de la página el: