Tamaño y participación del mercado de equipos de minería

Análisis del mercado de equipos de minería por Mordor Intelligence

El mercado de equipos de minería está valorado en USD 123,04 mil millones en 2025 y se pronostica que alcance USD 160,32 mil millones para 2030, reflejando una TCAC del 5,44% (2025-2030). El crecimiento se fundamenta en el impulso de los operadores por reducir emisiones, aumentar la productividad y asegurar los minerales críticos necesarios para las cadenas de suministro de energía limpia. Las flotas electrificadas y autónomas están pasando de pilotos a escala mientras los reguladores endurecen las reglas de carbono y los inversores premian las estrategias de bajas emisiones. La rápida construcción de capacidad de cobre, cobalto y litio en África, la gran base mineral de Asia Pacífico y las actualizaciones tecnológicas de América del Norte refuerzan colectivamente la demanda de equipos de nueva generación. Las dinámicas competitivas se intensifican mientras los OEM tradicionales aceleran los servicios digitales y las marcas chinas de rápido movimiento utilizan la ventaja de costos para capturar participación en segmentos sensibles al precio.

Aspectos clave del informe

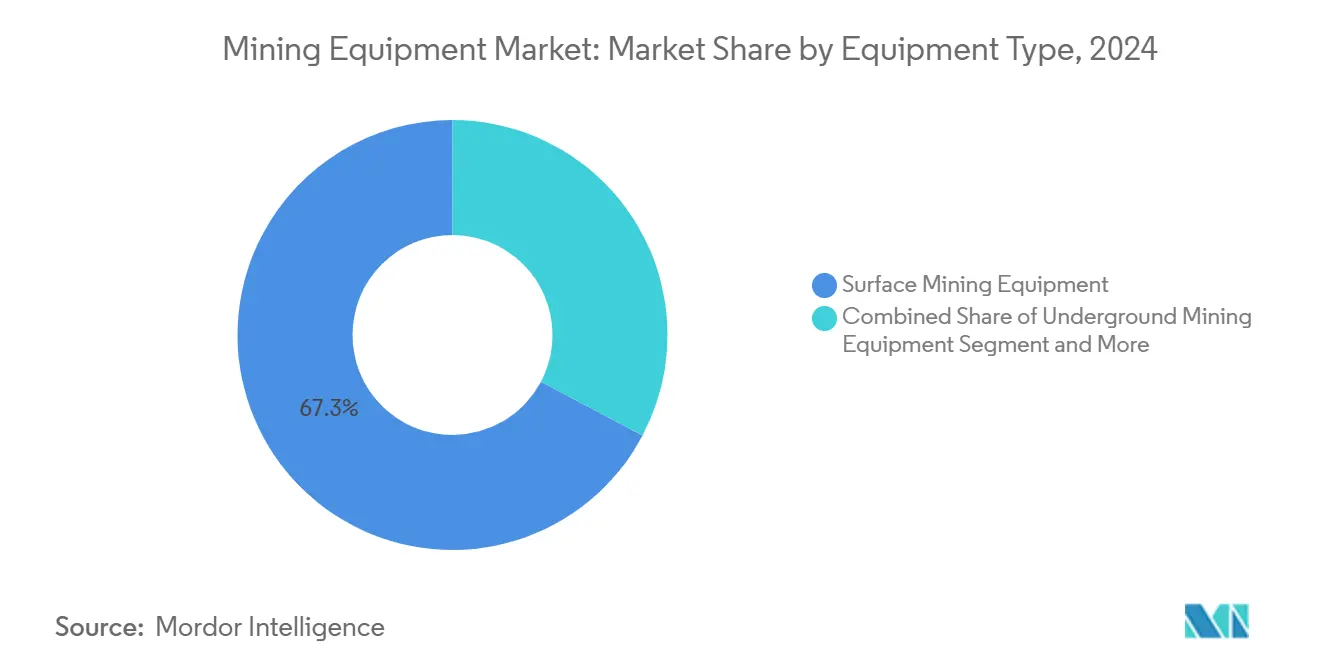

- Por tipo de equipo, los equipos de minería de superficie representaron el 67,25% de los ingresos de 2024, mientras que se proyecta que los equipos de minería subterránea crezcan a una TCAC del 6,36% entre 2025 y 2030.

- Por nivel de automatización, los equipos manuales dominaron con una participación del 82,15% en 2024; se espera que los equipos autónomos se expandan a una TCAC del 14,20% durante el período de pronóstico.

- Por tipo de tren motriz, las máquinas de motor de combustión interna mantuvieron el 85,45% de las ventas de 2024, mientras que se establece que los equipos eléctricos avancen a una TCAC del 13,50% hasta 2030.

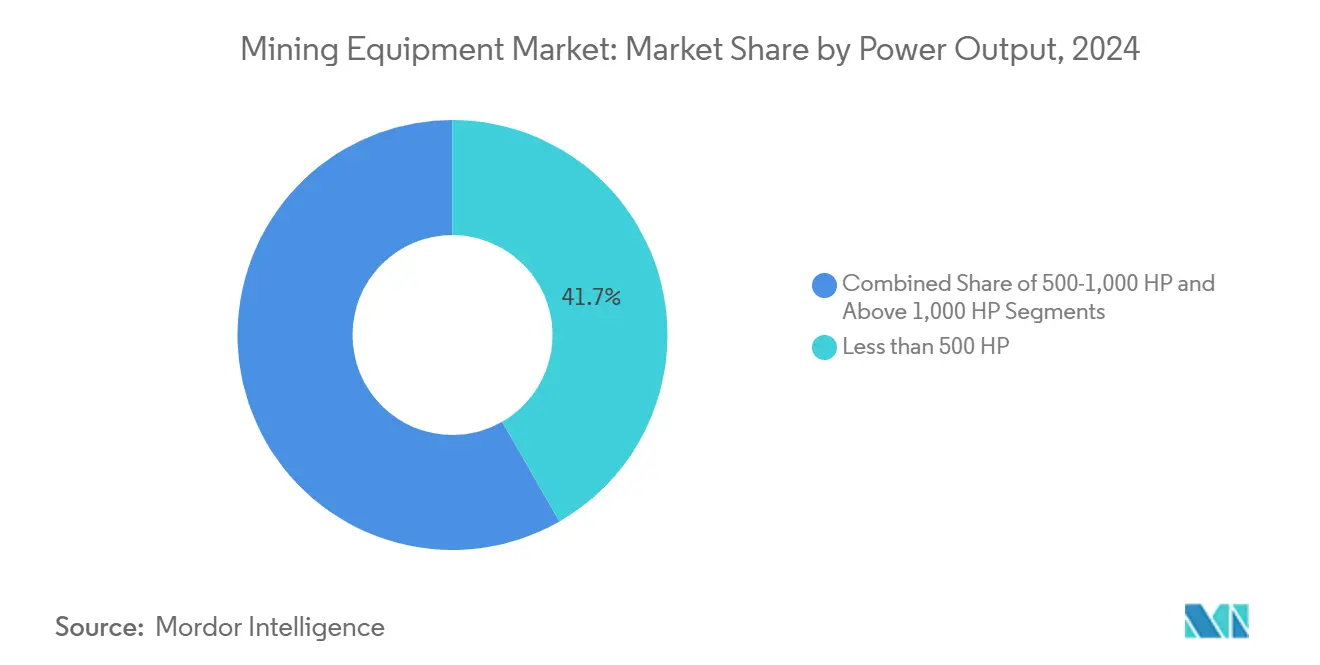

- Por potencia de salida, las unidades por debajo de 500 HP capturaron el 41,70% de la demanda de 2024, mientras que se proyecta que las máquinas por encima de 1,000 HP aumenten a una TCAC del 6,30%.

- Por aplicación, la minería de metales lideró con una participación del 47,70% en 2024; se pronostica que la minería de minerales registre una TCAC del 8,60% hasta 2030.

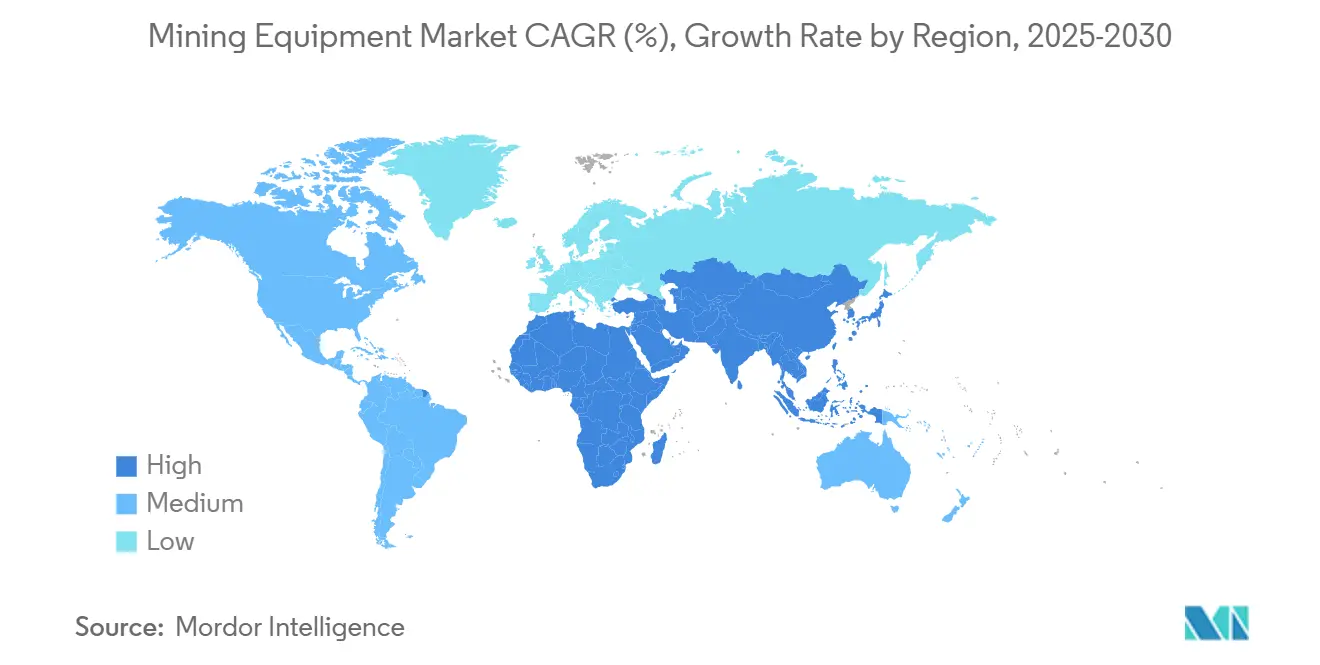

- Por geografía, Asia-Pacífico comandó el 60,90% de los ingresos de 2024, mientras que la región de Oriente Medio y África está preparada para una TCAC del 7,55% durante 2025-2030.

Tendencias e insights del mercado global de equipos de minería

Análisis de impacto de impulsores

| Impulsor | (~) % Impacto en pronóstico TCAC | Relevancia geográfica | Cronograma de impacto |

|---|---|---|---|

| Demanda de minerales críticos para baterías | +1.4% | Asia Pacífico, América del Norte, América del Sur | Mediano plazo (2-4 años) |

| Mandatos de electrificación minera | +1.2% | Canadá, Chile, Australia | Largo plazo (≥ 4 años) |

| Ciclo alcista de CAPEX | +0.9% | RDC, Zambia, Sudáfrica | Mediano plazo (2-4 años) |

| Financiamiento vinculado a emisiones | +0.8% | Europa, América del Norte, principales globales | Mediano plazo (2-4 años) |

| Proyectos greenfield de mineral de hierro | +0.5% | Australia Occidental, Brasil | Corto plazo (≤ 2 años) |

| Tracción de mantenimiento predictivo | +0.3% | América del Norte, Europa, Global | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Demanda creciente de minerales críticos para cadenas de suministro de baterías

La demanda de cobre está en camino de subir un 70% a más de 50 millones de toneladas para 2050, amplificando la demanda de camiones de acarreo de alta capacidad, trituradoras energéticamente eficientes y taladros guiados por IA. La IEA indica que los objetivos de energía limpia requerirán un aumento de cuatro veces en la producción de minerales críticos para 2040, asegurando un ciclo de reemplazo multianual para equipos de precisión.[1]"Innovation in Mining, Refining and Recycling to Promote Diversification," International Energy Agency, iea.org La exploración mejorada por IA está recortando significativamente los gastos de perforación y cuadruplicando las tasas de éxito de descubrimiento, permitiendo a los planificadores de minas comprometer capital más temprano e impulsar pedidos frescos en el mercado de equipos de minería. Las construcciones de gigafábricas de baterías asiáticas y el impulso de relocalización de América del Norte generan puntos calientes localizados para sistemas de procesamiento de minerales.

Mandatos acelerados de electrificación minera

Canadá, Chile y Australia han establecido objetivos de reducción de emisiones que obligan a los operadores a retirar flotas diésel más rápido de lo que originalmente asumían los cronogramas de depreciación. El plan de Fortescue de desplegar 360 camiones de acarreo eléctricos a batería Liebherr T 264 para 2030 subraya la escala de este pivote. Las pruebas de campo muestran que las máquinas eléctricas pueden reducir OPEX en un 7-15% debido a menos partes móviles y costos de combustible eliminados, hallazgos respaldados por el Future Battery Industries Cooperative Research Centre.[2]"An Overview of Australia's Mining Vehicle and Mining Equipment Electrification," Future Battery Industries CRC, fbicrc.com.au Las apuestas competitivas están aumentando mientras los recién llegados especializados en BEV desafían a los OEM establecidos, impulsando el mercado de equipos de minería hacia una línea base tecnológica permanentemente alterada.

Ciclo alcista sostenido de CAPEX en proyectos africanos

El pipeline de cobre, cobalto y litio de África se está acelerando, llevando el mercado regional de equipos de minería a una TCAC del 6,9% hasta 2030. La suspensión temporal de exportación de cobalto de la RDC en 2025 tuvo como objetivo estabilizar precios y agudizó el enfoque en la disponibilidad de equipos una vez que se reanuden las exportaciones. Los fabricantes están lanzando diseños modulares y resistentes al clima para atravesar corredores de transporte subdesarrollados mientras enfrentan calor extremo, reforzando estrategias de diferenciación específicas para África.

Financiamiento vinculado a emisiones: Reduciendo el costo del capital

Los préstamos vinculados a hitos de reducción de carbono están descontando las tasas de interés en 50-100 puntos básicos para flotas que califican como de bajas emisiones. Los mineros capaces de documentar vías creíbles de descarbonización aseguran capital más barato, inclinando los modelos de costo total de propiedad hacia activos electrificados o híbridos. La prima de financiamiento beneficia particularmente a los productores de nivel medio, ampliando el conjunto direccionable para el mercado de equipos de minería y acelerando los ciclos de actualización de flotas.

Tabla de impacto de restricciones

| Restricción | (~) % Impacto en pronóstico TCAC | Relevancia geográfica | Cronograma de impacto |

|---|---|---|---|

| Deterioro de ley de mineral | -0.7% | Cuencas mineras maduras mundialmente | Largo plazo (≥ 4 años) |

| Restricciones de red en sitios remotos | -0.5% | África, Australia remota, América del Sur | Mediano plazo (2-4 años) |

| Escasez de talento para camiones de acarreo autónomos | -0.4% | Global, con impacto agudo en mercados desarrollados | Mediano plazo (2-4 años) |

| Cronogramas de permisos desiguales para nuevas minas de superficie | -0.3% | Unión Europea, Estados Unidos | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Deterioro de ley de mineral inflando costo total de propiedad

Las leyes decrecientes obligan a los operadores a mover más material para la misma producción, aumentando el uso de energía y estimulando la demanda de palas de mayor capacidad, transportadores y molinos. El consumo global de energía minera podría subir de dos a ocho veces para 2060 si continúan las tendencias de declive de ley y demanda de minerales. Los OEM están contrarrestando con circuitos de conminución energéticamente eficientes, pero la intensidad de capital de tales sistemas desafía a los mineros de nivel medio, ralentizando la adquisición en ciertos depósitos.

Restricciones de red retrasando el despliegue de BEV

Las minas remotas africanas, chilenas y australianas a menudo carecen de la fortaleza de red para soportar la carga de BEV, retrasando la electrificación a gran escala. Las micro-redes híbridas que combinan PV solar, almacenamiento de batería y generación diésel han reducido la quema de diésel hasta en un 70% en estudios de caso australianos.[3]"Optimal Hybrid Microgrid Sizing Framework for the Mining Industry," Omar Ellabban and Abdulrahman Alassi, ietrd.org Sin embargo, la complejidad adicional y el costo inicial moderan los despliegues de BEV, segmentando la demanda dentro del mercado de equipos de minería por madurez de infraestructura de energía.

Análisis de segmentos

Por tipo de equipo: La innovación subterránea acelera el crecimiento

Se espera que los equipos de minería subterránea crezcan a una TCAC del 6,36% de 2025 a 2030 mientras los cargadores y camiones de acarreo eléctricos a batería mitigan los costos de ventilación y mejoran la calidad del aire. La cartera récord de pedidos BEV de Sandvik en 2025 señala un punto de inflexión. El tamaño del mercado de equipos de minería para máquinas de superficie permanece el más grande con 67,25%, anclado por operaciones de mineral de hierro y cobre a granel. Los OEM de equipos continúan refinando sistemas de clasificación por IA que aumentan la recuperación de mineral en líneas de trituración-cribado, alineándose con el impulso de los mineros para compensar el declive de ley.

Los taladros y martillos eléctricos de segunda generación integran operación remota, avanzando la seguridad en frentes de alto riesgo. Los camiones de acarreo de superficie de clase ultra dominan la economía de tajo abierto; sin embargo, las baterías más pesadas necesarias para versiones BEV estimulan la investigación en carcasas compuestas más ligeras y carga rápida a bordo, una tendencia destinada a redefinir las hojas de ruta de productos a través del mercado de equipos de minería.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por nivel de automatización: Los sistemas autónomos remodelan las operaciones

Las flotas completamente autónomas están subiendo a una TCAC del 14,2%, catalizadas por escasez persistente de mano de obra e imperativos de seguridad. Más de 600 camiones habilitados para autonomía ya están en servicio comercial, con rutas programadas por GPS de alta precisión y algoritmos de evitación de colisiones. El mercado de equipos de minería se beneficia ya que cada retrofitting autónomo desbloquea gasto incremental en sensores, software y conectividad.

Los equipos manuales representan la mayor participación de mercado del 82,15% en 2024. Sin embargo, las máquinas semiautónomas proporcionan un paso intermedio, permitiendo a los operadores cambiar entre control manual y remoto para ajustarse a la geología o restricciones de fuerza laboral. Se prevé que la base instalada de activos conectados se duplique de 1,3 millones de unidades en 2023 a 2,7 millones para 2028, señalando una larga pista para hardware listo para autonomía y suscripciones de analítica.

Por tipo de tren motriz: La transición eléctrica gana impulso

El motor de combustión interna representa solo el 85,45% pero los vehículos eléctricos se están expandiendo a una TCAC del 13,5%, impulsados por trayectorias de reducción de costos en celdas de batería y externalidades como el precio del carbono. Los sitios piloto demuestran ahorros de mantenimiento subterráneo y beneficios de ventilación sin diésel, reforzando los cálculos de retorno de inversión. El tamaño del mercado de equipos de minería vinculado al diésel convencional permanece dominante; sin embargo, cada OEM principal ahora ofrece una variante eléctrica o híbrida a través de las clases principales.

Los trenes motrices híbridos sirven a operaciones donde los ciclos de trabajo o distancias de acarreo exceden los límites actuales de batería. El modelado de costo-beneficio muestra una mejora del 9% en el consumo de combustible sobre los camiones diésel-eléctricos, con el costo del paquete de baterías cayendo hacia USD 160 por kWh, fortaleciendo el caso de negocio. ABB y socios de la industria están probando estándares de carga interoperables para acelerar los cronogramas de conversión de flotas.

Por potencia de salida: Los equipos de alta potencia impulsan la eficiencia

Las máquinas de clase ultra que exceden 1,000 HP registran el crecimiento más rápido a una TCAC del 6,3% mientras los mineros persiguen ganancias de eficiencia tonelada-kilómetro. El lanzamiento del motor de 2,800 kW de Weichai en 2025 subraya la carrera de potencia. En contraste, los equipos por debajo de 500 HP mantienen la base instalada más amplia con 41,7% de participación gracias a límites espaciales subterráneos y versatilidad en pozos de escala media. A través de cada clasificación, los ingenieros están aumentando la densidad de potencia y adaptando software de gestión de ciclo de trabajo para reducir el uso de combustible o electricidad, generando demanda en capas a través del mercado de equipos de minería.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por aplicación: La minería de minerales lidera el crecimiento

La minería de minerales avanza a una TCAC del 8,60% respaldada por la extracción de litio, cobalto y tierras raras para cadenas de suministro de transición energética. Clasificadores especialmente construidos y trituradoras móviles adaptadas para pegmatitas de grano fino o depósitos alojados en arcilla se insertan en la cola de adquisiciones. La participación del mercado de equipos de minería para minería de metales se mantiene en 47,70%, impulsada por el throughput de oro y cobre. La minería de carbón continúa contrayéndose en muchas jurisdicciones de la OCDE, sin embargo persisten inversiones selectivas donde las redes eléctricas permanecen intensivas en carbón, sosteniendo la demanda de piezas de repuesto del mercado secundario.

Análisis geográfico

Asia Pacífico mantiene el 60,90% del mercado de equipos de minería en 2024, encabezado por los vastos tajos abiertos de China y los corredores de mineral de hierro de alto tonelaje de Australia. Los campeones OEM locales XCMG y SANY ahora aprovechan la escala de bajo costo y la demanda doméstica para penetrar regiones de exportación, presionando las estructuras de precios establecidas. El impulso de Australia para minas alimentadas por energía solar apoya la adopción temprana de equipos de carga eléctricos a batería, particularmente en el Pilbara, donde estudios muestran reducciones del 70% en el uso de diésel de micro-redes integradas PV-almacenamiento.

En Oriente Medio y África representa el grupo de crecimiento más rápido, registrando una TCAC del 7,55% hasta 2030. En África, los proyectos de cobalto de la RDC, cobre de Zambia y platino de Sudáfrica anclan el gasto greenfield, mientras que las brechas de infraestructura estimulan solicitudes de diseño modular. Las asociaciones gobierno-comunidad que canalizan ingresos hacia carreteras locales y enlaces de energía anclan aún más las decisiones de inversión en flotas, intensificando la atracción en el mercado de equipos de minería.

América del Norte y Europa comercian en intensidad tecnológica y regulación. Estados Unidos incentiva la automatización a través de deducciones fiscales, empujando a los mineros a retrofittear taladros tele-remotos a través de operaciones de oro de Nevada. Europa enmarca la adquisición en torno a la neutralidad de carbono, catalizando pedidos para prototipos de acarreo de cero emisiones. América del Sur, dominada por las principales chilenas y brasileñas, invierte de manera constante aunque la volatilidad macro recorta algunos presupuestos. Las restricciones de fortaleza de red en las tierras altas andinas ralentizan la escalabilidad de BEV, sin embargo las soluciones de energía híbrida mantienen el impulso para plataformas listas para electrificación.

Panorama competitivo

Caterpillar, Komatsu y Sandvik aún comandan porciones considerables del mercado de equipos de minería, sin embargo su participación combinada continúa disminuyendo mientras los entrantes chinos recortan precios y tiempo de ciclo. El nuevo camión fuera de carretera 775 de Caterpillar llega listo para autonomía, ilustrando la convergencia OEM entre hojas de ruta de hardware y software. La excavadora eléctrica PC7000-11E de Komatsu agrega opciones de cero emisiones en la clase de 700 toneladas.

Las oportunidades de espacio en blanco proliferan en sistemas de minerales críticos especializados donde el fresado de precisión o materiales resistentes a la lixiviación son esenciales. Las empresas tecnológicas que suministran plataformas de gestión de flotas y motores de optimización impulsados por IA compiten cada vez más por conjuntos de márgenes previamente propiedad de OEM mecánicos, diversificando el panorama de proveedores a través del mercado de equipos de minería. Las alianzas estratégicas-como ABB asociándose con Sumitomo para integrar renovables y almacenamiento con equipos móviles-prefiguran un modelo competitivo centrado en servicios en el cual la gestión de energía se agrupa con el suministro de activos.

El ascenso de marcas chinas competitivas en costos es pivotal. La excavadora minera XE690DK de XCMG y el camión eléctrico autónomo XDR80TE-AT muestran un rápido alcance tecnológico, con pruebas in situ demostrando tiempo de actividad comparable a menor desembolso de capex. Esta ecuación costo-rendimiento obliga a los establecidos a apoyarse más fuertemente en el patrimonio de marca, redes de servicio de ciclo de vida y suites digitales integradas para defender participación.

Líderes de la industria de equipos de minería

-

Caterpillar Inc.

-

Liebherr Group

-

Komatsu Ltd

-

Epiroc AB

-

Sandvik AB

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos recientes de la industria

- Mayo 2025: Weichai Power lanzó motores de segunda generación de 522-2,800 kW entregando 5% menor consumo de combustible para camiones de clase ultra.

- Abril 2025: Sandvik aseguró un pedido récord para flotas subterráneas eléctricas a batería, subrayando la adopción acelerada de BEV.

- Abril 2025: Liebherr mostró el camión de acarreo autónomo eléctrico a batería T 264 en Bauma, con Fortescue comprometiéndose a 360 unidades para 2030.

Alcance del informe del mercado global de equipos de minería

Los equipos de minería comprenden equipos incluyendo vehículos que se utilizan en los sitios mineros para aumentar el rendimiento de la ubicación minera y ofrecer facilidad en el transporte y extracción de materias primas.

El mercado de equipos de minería está segmentado por tipo, aplicación y tren motriz. Basado en tipo, el mercado está segmentado en equipos de minería de superficie, equipos de minería subterránea y equipos de procesamiento de minerales. Basado en aplicación, el mercado está segmentado en minería de metales, minería de minerales y minería de carbón. Basado en tipo de tren motriz, el mercado está segmentado en vehículos de motor IC y vehículos eléctricos. Basado en geografía, el mercado está segmentado en América del Norte, Europa, Asia-Pacífico y el resto del mundo.

Para cada segmento, el dimensionamiento del mercado y el pronóstico se han realizado sobre la base del valor (USD mil millones).

| Equipos de minería de superficie |

| Equipos de minería subterránea |

| Equipos de procesamiento de minerales |

| Taladros y martillos |

| Trituración, pulverización y cribado |

| Cargadores y camiones de acarreo |

| Equipos manuales |

| Equipos semiautónomos |

| Equipos completamente autónomos |

| Vehículos de motor de combustión interna |

| Vehículos eléctricos a batería |

| Vehículos híbridos |

| Menos de 500 HP |

| 500 - 1,000 HP |

| Más de 1,000 HP |

| Minería de metales |

| Minería de minerales |

| Minería de carbón |

| América del Norte | Estados Unidos |

| Canadá | |

| Resto de América del Norte | |

| América del Sur | Brasil |

| Chile | |

| Perú | |

| Resto de América del Sur | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| España | |

| Suecia | |

| Resto de Europa | |

| Asia Pacífico | China |

| India | |

| Japón | |

| Corea del Sur | |

| Indonesia | |

| Resto de Asia Pacífico | |

| Oriente Medio y África | Arabia Saudita |

| Emiratos Árabes Unidos | |

| Sudáfrica | |

| Egipto | |

| Turquía | |

| Resto de Oriente Medio y África |

| Por tipo de equipo | Equipos de minería de superficie | |

| Equipos de minería subterránea | ||

| Equipos de procesamiento de minerales | ||

| Taladros y martillos | ||

| Trituración, pulverización y cribado | ||

| Cargadores y camiones de acarreo | ||

| Por nivel de automatización | Equipos manuales | |

| Equipos semiautónomos | ||

| Equipos completamente autónomos | ||

| Por tipo de tren motriz | Vehículos de motor de combustión interna | |

| Vehículos eléctricos a batería | ||

| Vehículos híbridos | ||

| Por potencia de salida | Menos de 500 HP | |

| 500 - 1,000 HP | ||

| Más de 1,000 HP | ||

| Por aplicación | Minería de metales | |

| Minería de minerales | ||

| Minería de carbón | ||

| Por geografía | América del Norte | Estados Unidos |

| Canadá | ||

| Resto de América del Norte | ||

| América del Sur | Brasil | |

| Chile | ||

| Perú | ||

| Resto de América del Sur | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| España | ||

| Suecia | ||

| Resto de Europa | ||

| Asia Pacífico | China | |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Indonesia | ||

| Resto de Asia Pacífico | ||

| Oriente Medio y África | Arabia Saudita | |

| Emiratos Árabes Unidos | ||

| Sudáfrica | ||

| Egipto | ||

| Turquía | ||

| Resto de Oriente Medio y África | ||

Preguntas clave respondidas en el informe

¿Qué tan grande es el mercado de equipos de minería?

Se espera que el tamaño del mercado de equipos de minería alcance USD 123,04 mil millones en 2025 y crezca a una TCAC del 5,44% para alcanzar USD 160,32 mil millones para 2030.

¿Qué segmentos de equipos de minería lideran en 2024 y crecen más rápido para 2030?

Minería de superficie (67,25%) y equipos manuales (82%) lideran en 2024, mientras que equipos autónomos (TCAC 14,20%) y vehículos eléctricos a batería (TCAC 13,50%) crecen más rápido.

¿Quiénes son los actores clave en el mercado de equipos de minería?

Caterpillar Inc., Liebherr Group, Komatsu Ltd, Epiroc AB y Sandvik AB son las principales empresas que operan en el mercado de equipos de minería.

¿Cuál es la región de crecimiento más rápido en el mercado de equipos de minería?

Se estima que Oriente Medio y África crezca a la TCAC más alta durante el período de pronóstico (2025-2030).

¿Qué región tiene la mayor participación en el mercado de equipos de minería?

En 2025, Asia-Pacífico representa la mayor participación de mercado en el mercado de equipos de minería.

Última actualización de la página el: