Análisis del mercado de productos tubulares para campos petrolíferos de Oriente Medio

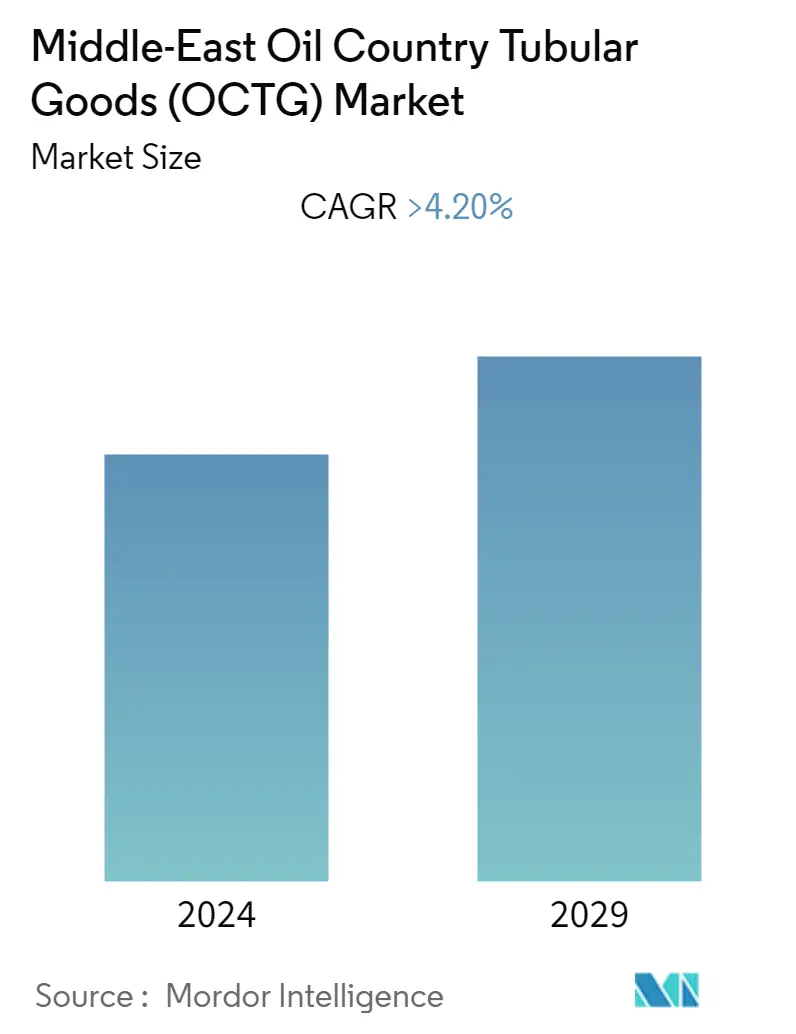

Se prevé que el mercado de productos tubulares para zonas petrolíferas (OCTG) de Oriente Medio registre una tasa compuesta anual de más del 4,2% durante el período previsto.

La pandemia de COVID-19 afectó negativamente al mercado en 2020. Actualmente, el mercado ha alcanzado niveles prepandémicos.

- A mediano plazo, se espera que factores como la reducción de la brecha entre oferta y demanda, los bajos precios de equilibrio del petróleo debido a los avances tecnológicos y la reducción del costo de los servicios petroleros, y el aumento de la perforación direccional impulsen el mercado.

- Por otro lado, se espera que factores como las sanciones a varios países de la región, junto con las tensiones geopolíticas, obstaculicen el crecimiento del mercado estudiado.

- Sin embargo, la liberalización de la industria del petróleo y el gas por parte de los principales países de Medio Oriente para aumentar la inversión extranjera y ayudar a la industria del petróleo y el gas puede brindar una oportunidad para el mercado de OCTG en la región.

- Arabia Saudita es uno de los principales productores de petróleo a nivel mundial y el país ocupó el segundo lugar en producción de petróleo crudo en 2021. La economía de Arabia Saudita depende en gran medida del sector upstream de petróleo y gas, y las exportaciones de petróleo representan el 40% de el PIB del país. Por tanto, se espera que Arabia Saudita sea el mayor mercado de la región para los OCTG.

Tendencias del mercado de productos tubulares para campos petrolíferos de Oriente Medio

Los OCTG de primera calidad serán testigos de un crecimiento significativo

- El mercado de OCTG de primera calidad se encuentra en una fase de crecimiento debido a la creciente demanda de las actividades upstream. Las aplicaciones de primera calidad están muy extendidas en pozos de gas y pozos de alta presión y temperatura.

- La exploración de gas natural está recibiendo un gran impulso con un aumento en el desarrollo de reservas de esquisto. La perforación direccional horizontal ha impulsado la producción de gas natural a partir de reservas de esquisto, dando un gran impulso al mercado de OCTG de primera calidad en Oriente Medio.

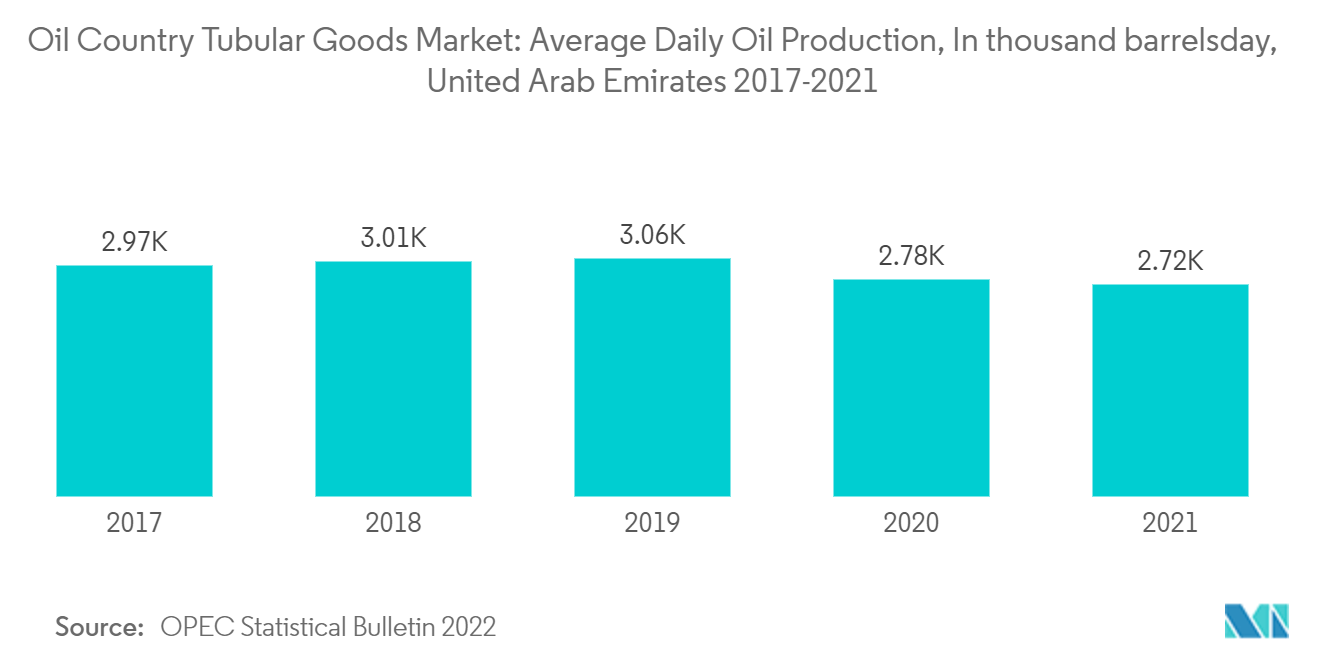

- Los Emiratos Árabes Unidos (EAU) son el cuarto mayor productor de petróleo crudo en la región de Medio Oriente y África del Norte. Según las estadísticas de la OPEP, el país produjo un promedio de 2.718 mil barriles/día de petróleo en 2021. Según el Boletín Estadístico Anual de la OPEP 2022, el país también produjo 54,49 mil millones de metros cúbicos (Bcm) de gas natural en 2021.

- Al igual que sus vecinos del CCG, la economía del país depende en gran medida de las exportaciones de energía como principal fuente de ingresos extranjeros. En 2021, según el Boletín Estadístico Anual de la OPEP 2022, las reservas probadas de gas natural ascendieron a 8,2 billones de metros cúbicos, mientras que las reservas probadas de petróleo ascendieron a 111 mil millones de barriles.

- Alrededor del 90% de las reservas totales se encuentran en Abu Dhabi, seguida de Dubai, Sharjah y Ras al-Khaimah. Umm Shaif, Bu Hasa, Upper Zakum y Lower Zakum, y Habshun son los campos petroleros más grandes de Abu Dhabi, mientras que Dubai tiene los campos Fateh, Rashid y Faleh. Sharjah, Ras al-Khaimah y Um Al Quwain tienen principalmente yacimientos de gas. La mayor parte de la superficie, tanto en tierra como en alta mar, está relativamente bien explorada, mientras que las recientes perforaciones han arrojado algunos descubrimientos importantes.

- En agosto de 2022, ADNOC ofreció cinco acuerdos marco a las principales empresas de servicios petroleros, que incluyen Al Ghaith Oilfield Supplies and Services Company, Al Mansoori Directional Drilling Services (Al Mansoori), Schlumberger Middle East SA (Schlumberger), Haliburton Worldwide Limited Abu Dhabi (Haliburton ) y Weatherford Bin Hamoodah Company LLC (Weatherford). Estos acuerdos marco son para servicios de perforación direccional y registro durante la perforación (LWD) para activos terrestres y marinos, y tendrán una duración de cinco años, con la opción de extender los contratos por dos años más.

- Kuwait es uno de los principales productores de petróleo y gas de Oriente Medio, que produjo casi 2,71 millones de barriles por día de petróleo crudo y 12,88 mil millones de metros cúbicos estándar (bscm) de gas natural en 2021. El país tenía una reserva probada de petróleo crudo de alrededor de 101,5 mil millones de barriles y 1,784 bcm de gas natural en el mismo año.

- En marzo de 2022, Kuwait acordó desarrollar su campo de gas marino de Durra con Arabia Saudita. El campo de gas se encuentra en la zona neutral compartida entre las dos naciones y, por lo tanto, ambas naciones están ansiosas por desarrollar el área para producir mil millones de pies cúbicos por día de gas y 84.000 barriles por día de condensado. Ambos gobiernos se están centrando más en el consumo de gas natural para reducir las emisiones de carbono, apoyando así a la nación a exportar más petróleo crudo al mercado internacional. Es probable que el proyecto del campo de gas de Durra sea desarrollado conjuntamente por Aramco Gulf Operations Company, con sede en Arabia Saudita, y Kuwait Gulf Oil Company (KGOC). La producción sería compartida equitativamente por los dos países.

- Países como Irán, Irak y Egipto tienen enormes reservas de petróleo crudo y gas natural. Con la recuperación de los precios del petróleo crudo, se espera que las actividades upstream en la región experimenten un crecimiento durante el período previsto, lo que puede aumentar aún más la demanda de OCTG de primera calidad.

Arabia Saudita impulsará la demanda del mercado

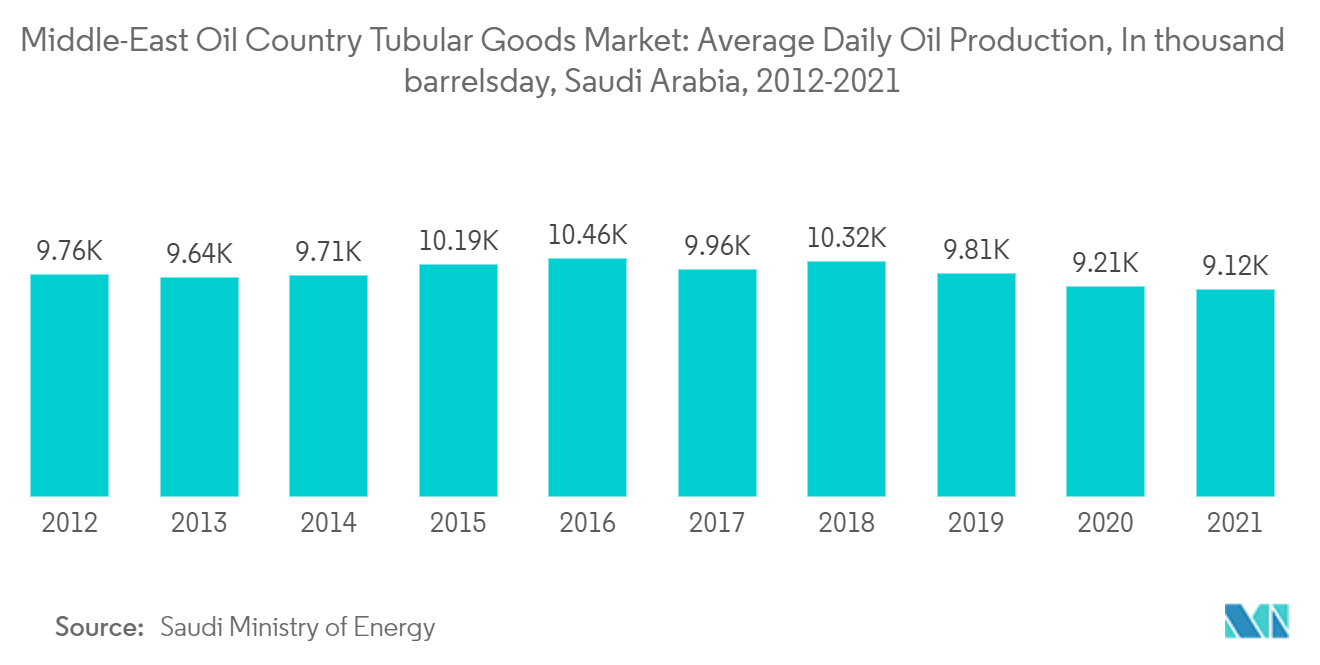

- Arabia Saudita es el mayor productor de petróleo crudo en la región de Medio Oriente y África del Norte, y el país ha sido un líder mundial en tecnología upstream. Según el Ministerio de Energía de Arabia Saudita, el país produjo 9124,72 mil barriles/día de crudo durante 2021, lo que lo convierte en el tercer mayor productor de crudo. En 2021, el país produjo 120.460 millones de metros cúbicos de gas, lo que lo convierte en el octavo productor a nivel mundial.

- El país es el mayor productor de petróleo crudo en la región de Medio Oriente y África del Norte y tiene las segundas reservas probadas de petróleo crudo más grandes del mundo. El sector de exploración y producción del país está dominado por la empresa estatal de hidrocarburos Saudi Aramco, el mayor exportador de petróleo crudo del mundo.

- El sector upstream de Arabia Saudita se centra en el desarrollo de enormes yacimientos de piedra caliza en las áreas terrestres y marinas del país, como el campo petrolero terrestre convencional más grande del mundo (Ghawar) y el campo petrolero convencional marino más grande del mundo (Safaniyah). Estos colosales campos han estado produciendo durante mucho tiempo y todavía tienen importantes reservas recuperables. Arabia Saudita también ha iniciado el desarrollo del yacimiento Jafurah Shale, el mayor yacimiento de esquisto no convencional del país, que se estima contiene casi 200 billones de pies cúbicos de gas de esquisto, impulsando aún más la demanda de OCTG en la región.

- La perforación y terminación de nuevos pozos es una inversión importante. Sin embargo, Arabia Saudita tiene uno de los costos de perforación más bajos del mundo. Según Saudi Aramco, el costo promedio de extracción upstream fue de SAR 11,3 (USD 3) por barril producido en 2021 y 2020.

- En junio de 2022, Saudi Aramco adjudicó un contrato por valor de 16 millones de dólares para el suministro de tubos de acero para petróleo y gas a Saudi Steel Pipe Co. En mayo de 2022, Saudi Aramco también adjudicó a Saudi Steel Pipe Co. un contrato por valor de 26 millones de dólares para el suministro de petróleo. y tuberías de acero para gas. De manera similar, en enero de 2022, Saudi Aramco adjudicó un contrato de 71 millones de dólares a Arabian Pipes Co. para suministrar tubos de acero. Estos acontecimientos ponen de relieve el predominio de las empresas sauditas nacionales en el suministro de equipos para pozos de baja tecnología, que se espera que aumente durante el período previsto.

- Arabia Saudita tiene una de las reservas de hidrocarburos más grandes del mundo y, a pesar de las medidas adoptadas por el gobierno para aumentar la inversión en soluciones sostenibles y energía renovable, la industria de los hidrocarburos constituye la columna vertebral de la economía y, en un entorno de precios elevados, el gobierno pretende maximizar sus beneficios durante la próxima década. Saudi Aramco reveló sus planes para aumentar su gasto de capital (CAPEX) a 40.000-50.000 millones de dólares en 2022, casi un 50% más que en 2021, y se espera un mayor crecimiento hasta 2025.

- La compañía planea aumentar su capacidad de producción de crudo a 13 millones de barriles/día para 2027 y apunta a aumentar la producción de gas en casi un 50% para 2030. Estos ambiciosos planes de expansión, junto con los objetivos de la nueva era de cumplir con los estándares medioambientales y de sostenibilidad, son Se espera que atraiga importantes inversiones y requiera una importante innovación en el sector. Se espera que estos factores impulsen el mercado upstream en el país, junto con la demanda de OCTG, durante el período previsto.

Descripción general de la industria de productos tubulares para campos petrolíferos de Oriente Medio

El mercado de productos tubulares para zonas petrolíferas (OCTG) de Oriente Medio está moderadamente fragmentado. Algunos de los principales actores del mercado (sin ningún orden en particular) incluyen National-Oilwell Varco Inc., Nippon Steel Corporation, Tenaris SA, ArcelorMittal SA y Vallourec SA.

Líderes del mercado de productos tubulares para campos petrolíferos de Oriente Medio

National-Oilwell Varco Inc

Nippon Steel Corporation

Tenaris SA

ArcelorMittal SA

Vallourec SA

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de productos tubulares para campos petrolíferos de Oriente Medio

- En junio de 2022, Vallourec SA ganó un contrato de 10 años para el suministro de servicios de gestión de inventario y carcasas premium. También planea cubrir una parte de las necesidades de Saudi Aramco de soluciones Premium OCTG (Oil Country Tubular Goods) para sus operaciones de perforación. El contrato se ha firmado mediante un sistema call-off, que se realizará trimestralmente durante la vigencia del acuerdo. Ya se han recibido los dos primeros pedidos de guardia, y la entrega está prevista para principios de 2023.

- En enero de 2022, Hunting PLC anunció una empresa conjunta con Jindal Saw Ltd, una industria mundial de fabricación de tubos, para establecer la primera planta de roscado OCTG premium de última generación de la India. Se espera que la nueva planta suministre tubos de perforación y brocas para aplicaciones de perforación de petróleo y gas en la región de Medio Oriente y África del Norte.

Segmentación de la industria de productos tubulares para campos petrolíferos de Oriente Medio

Los productos tubulares para campos petroleros son una combinación de varios productos tubulares de acero, incluidos revestimientos de pozos, tubos de producción y tubos de perforación. Estos productos tubulares se utilizan para facilitar la perforación de forma continua. Un tubo tubular puede ser un tubo sin costura o un tubo soldado fabricado en diversos grados y tamaños. El revestimiento del pozo consiste en una estructura en forma de tubo colocada dentro del pozo para mantener la abertura entre el agua subterránea objetivo y la superficie. Junto con la lechada, la carcasa evita que entre suciedad al pozo.

El mercado de productos tubulares para zonas petrolíferas de Oriente Medio está segmentado por proceso de fabricación, grado y geografía. Por proceso de fabricación, el mercado se segmenta en soldados sin costura y soldados por resistencia eléctrica. Por grado, el mercado se segmenta en grado premium y grado API. El informe también cubre el tamaño del mercado y las previsiones para el mercado de productos tubulares para campos petroleros (OCTG) en los principales países de la región. El tamaño del mercado y las previsiones para cada segmento se han realizado en términos de ingresos (miles de millones de dólares).

| Sin costura |

| Soldado por resistencia eléctrica |

| Grado premium |

| Grado API |

| Arabia Saudita |

| Emiratos Árabes Unidos |

| Kuwait |

| Resto de Medio Oriente |

| Proceso de manufactura | Sin costura |

| Soldado por resistencia eléctrica | |

| Calificación | Grado premium |

| Grado API | |

| Geografía | Arabia Saudita |

| Emiratos Árabes Unidos | |

| Kuwait | |

| Resto de Medio Oriente |

Preguntas frecuentes sobre investigación de mercado de productos tubulares para campos petrolíferos de Oriente Medio

¿Cuál es el tamaño actual del mercado de Productos tubulares para campos petrolíferos (OCTG) de Oriente Medio?

Se proyecta que el mercado de productos tubulares para campos petroleros de Oriente Medio (OCTG) registre una tasa compuesta anual superior al 4,20% durante el período previsto (2024-2029).

¿Quiénes son los actores clave en el mercado de Productos tubulares para campos petrolíferos de Oriente Medio (OCTG)?

National-Oilwell Varco Inc, Nippon Steel Corporation, Tenaris SA, ArcelorMittal SA, Vallourec SA son las principales empresas que operan en el mercado de productos tubulares para campos petrolíferos (OCTG) de Oriente Medio.

¿Qué años cubre este mercado de Productos tubulares para campos petrolíferos (OCTG) de Oriente Medio?

El informe cubre el tamaño histórico del mercado de Productos tubulares para campos petroleros de Oriente Medio (OCTG) durante los años 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Productos tubulares para campos petrolíferos de Oriente Medio (OCTG) para los años 2024, 2025 , 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de productos tubulares para campos petrolíferos (OCTG) de Oriente Medio

Estadísticas para la cuota de mercado, el tamaño y la tasa de crecimiento de ingresos de productos tubulares para zonas petrolíferas (OCTG) de Oriente Medio en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de productos tubulares para zonas petrolíferas de Oriente Medio (OCTG) incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.