Tamaño y Participación del Mercado de Sensores Médicos

Análisis del Mercado de Sensores Médicos por Mordor Intelligence

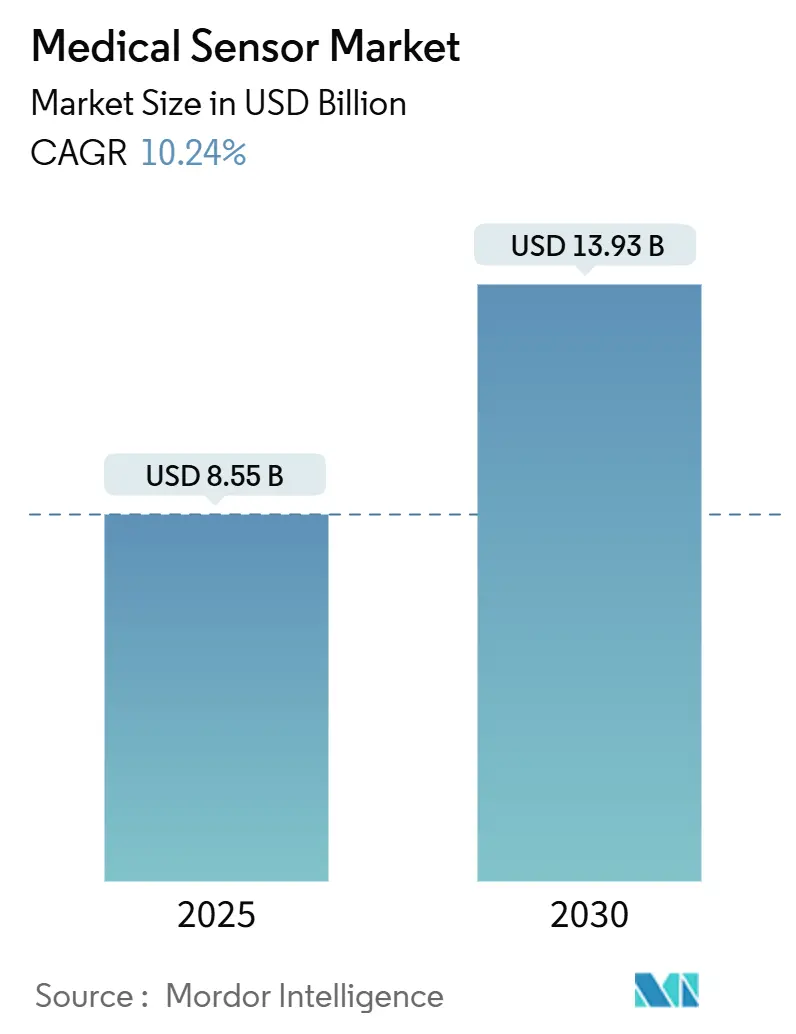

El mercado de sensores médicos fue valorado en USD 8,55 mil millones en 2025 y se proyecta que alcance USD 13,93 mil millones para 2030, avanzando a una TCAC del 10,24%. La rápida miniaturización de semiconductores, el análisis habilitado por IA y las vías regulatorias de apoyo están acelerando la comercialización en entornos clínicos y de consumo. Los biosensores mantienen el liderazgo de la demanda ya que el monitoreo de glucosa cambia de pruebas episódicas a retroalimentación en tiempo real. Los sensores ópticos y de imagen ganan impulso a través de diagnósticos no invasivos de alta resolución que complementan las modalidades tradicionales. Los incentivos de fabricación doméstica bajo la Ley CHIPS de EE.UU., combinados con programas nacionales de adquisiciones en China, continúan dando forma a las cadenas de suministro y las ventajas competitivas regionales. Las asociaciones estratégicas entre empresas de dispositivos y empresas de tecnología están acortando los ciclos de desarrollo y ampliando la integración del ecosistema para desbloquear nuevos grupos de ingresos en el mercado de sensores médicos.

Conclusiones Clave del Informe

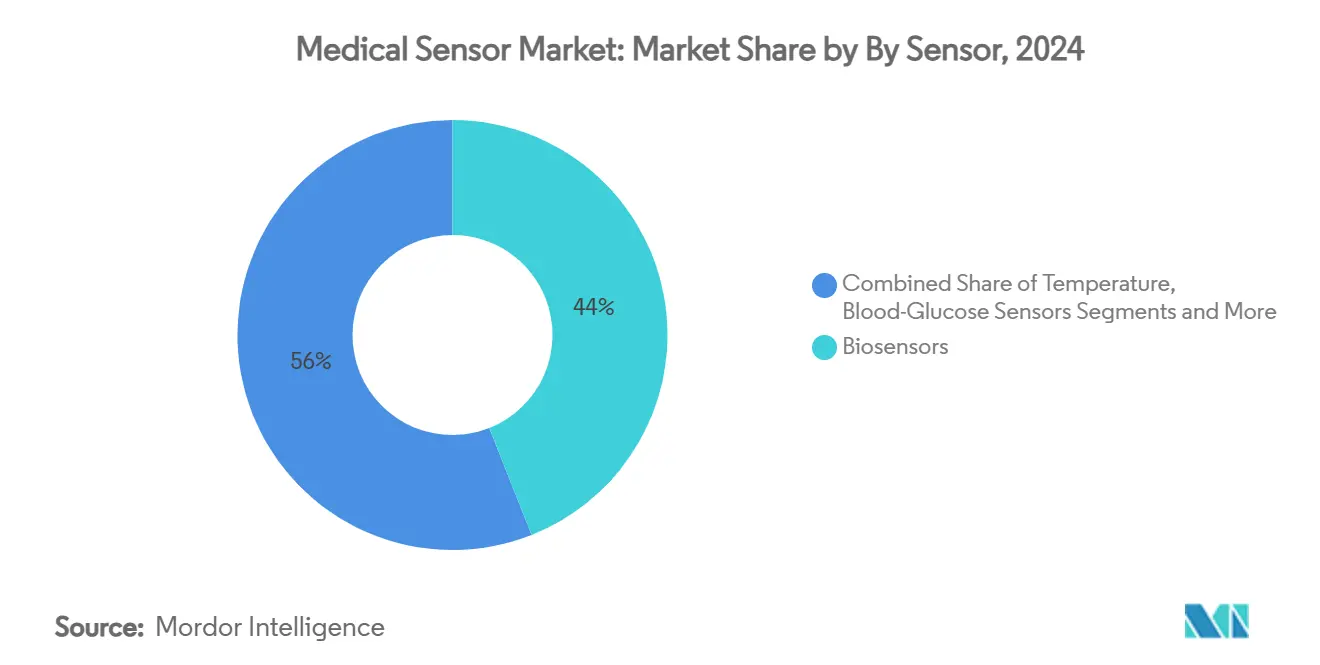

- Por tipo de sensor, los biosensores lideraron con el 44% de participación del mercado de sensores médicos en 2024; se pronostica que los sensores ópticos/de imagen se expandan a una TCAC del 14,8% hasta 2030.

- Por tecnología, los dispositivos MEMS capturaron el 52,5% del tamaño del mercado de sensores médicos en 2024, mientras que se proyecta que los sensores nano/grafeno crezcan a una TCAC del 15,2%.

- Por modo de despliegue, los sensores portátiles representaron el 38,7% del tamaño del mercado de sensores médicos en 2024; los sensores implantables avanzan a una TCAC del 13,6% hasta 2030.

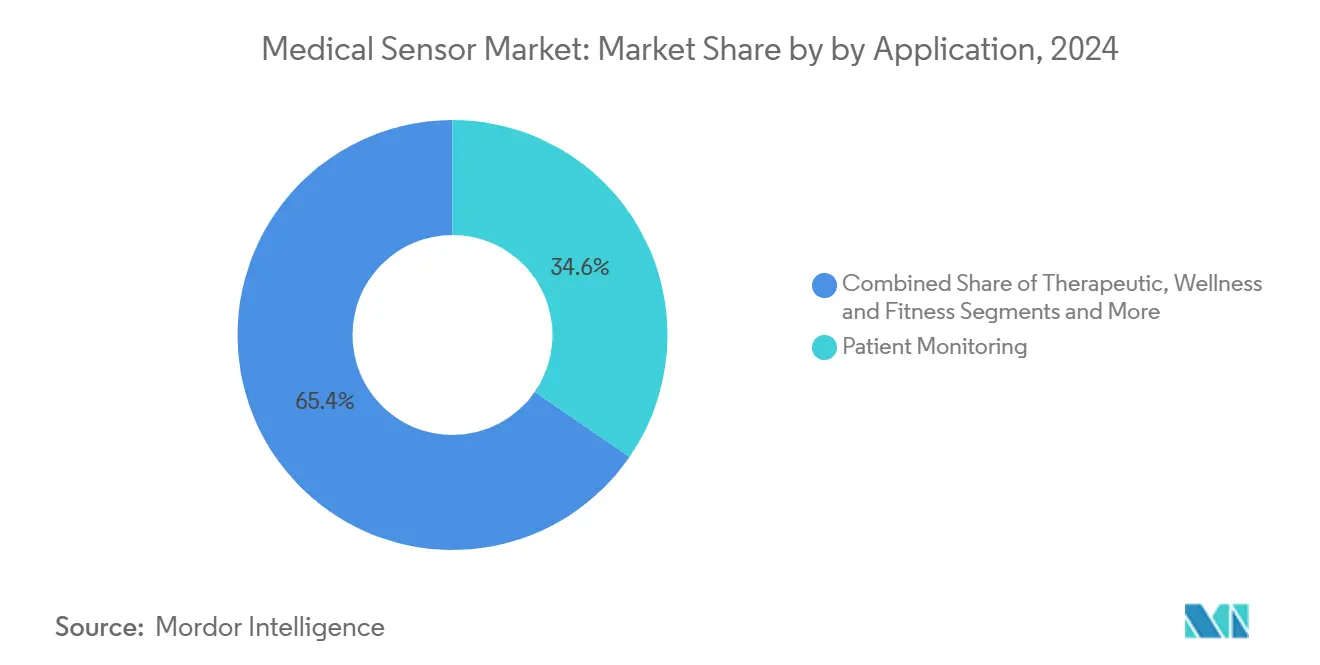

- Por aplicación, el monitoreo de pacientes mantuvo el 34,6% de participación del mercado de sensores médicos en 2024; las aplicaciones terapéuticas y de administración de medicamentos están creciendo a una TCAC del 13,8%.

- Por usuario final, los hospitales controlaron el 64% del tamaño del mercado de sensores médicos en 2024, mientras que los entornos de atención domiciliaria muestran una perspectiva de TCAC del 14,38%.

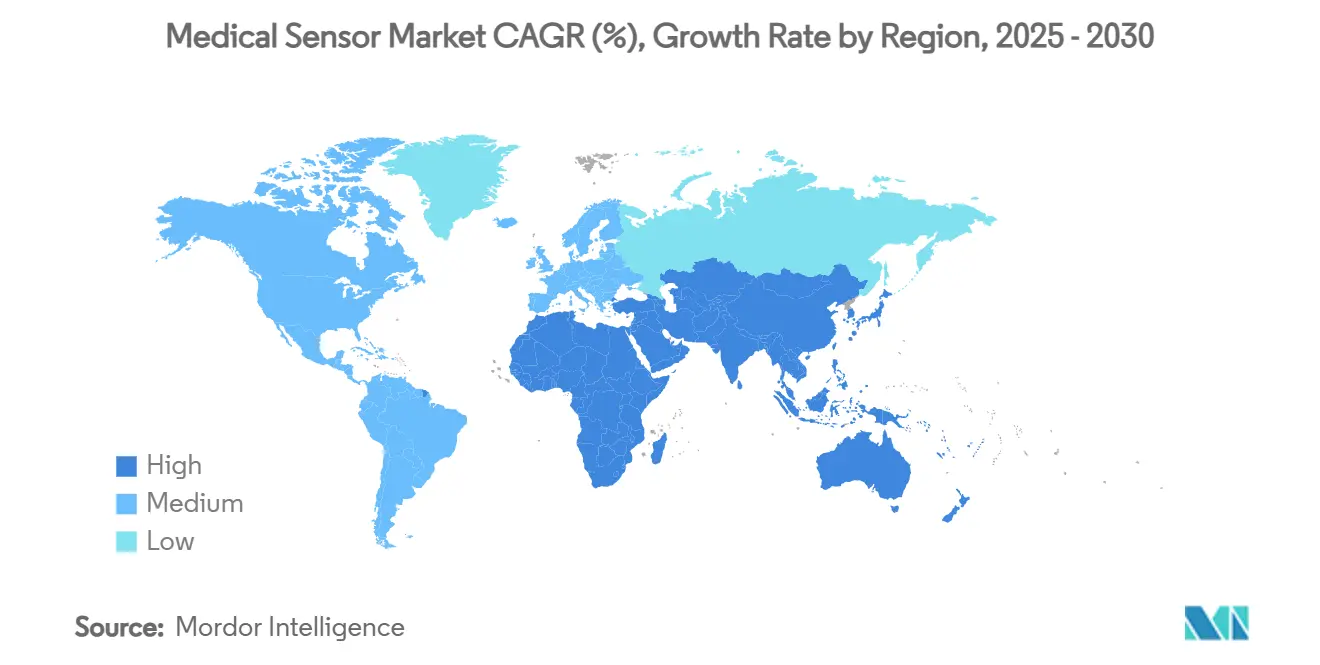

- Por geografía, América del Norte representó el 34,6% de participación del mercado de sensores médicos en 2024; Asia-Pacífico exhibe la TCAC regional más rápida al 14,51% hasta 2030.

Tendencias e Insights del Mercado Global de Sensores Médicos

Análisis del Impacto de Impulsores

| IMPULSOR | (~) % IMPACTO EN PRONÓSTICO TCAC | RELEVANCIA GEOGRÁFICA | CRONOGRAMA DE IMPACTO |

|---|---|---|---|

| Adopción de Monitoreo Continuo de Glucosa Habilitado por IA en América del Norte | +2.1% | América del Norte, expansión a la UE | Mediano plazo (2-4 años) |

| Cambio Impulsado por MDR de la UE hacia Sensores Desechables Rastreables | +1.8% | Europa, influencia regulatoria en APAC | Largo plazo (≥ 4 años) |

| Adquisición del NHSA de China de Wearables SpO₂ para Uso Doméstico | +1.5% | China, influencia en Asia-Pacífico | Corto plazo (≤ 2 años) |

| Demanda de Sensores Esterilizables en Cirugía Asistida por Robot (Japón) | +1.2% | Japón, adopción en mercados desarrollados | Mediano plazo (2-4 años) |

| Fábricas MEMS de la Ley CHIPS de EE.UU. para Sensores Médicos | +1.0% | América del Norte, resistencia de cadena de suministro globalmente | Largo plazo (≥ 4 años) |

| Sensores de Heridas Microfluídicos Impresos en 3D en Hospitales Alemanes | +0.9% | Alemania, adopción de la UE, validación clínica globalmente | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Adopción de monitoreo continuo de glucosa habilitado por IA

Roche aseguró la Marca CE para su sistema Accu-Chek SmartGuide en 2024, integrando algoritmos predictivos que anticipan eventos de hipoglucemia horas por adelantado. La FDA expandió la autorización de dosificación automatizada de insulina a pacientes con diabetes Tipo 2 el mismo año, validando un camino para terapias de circuito cerrado. La inversión de USD 75 millones de Dexcom en Oura subraya la convergencia entre el monitoreo metabólico y el seguimiento integral del bienestar. La colaboración entre Abbott y Medtronic está acelerando plataformas interoperables que vinculan datos de CGM a algoritmos de bombas en tiempo casi real. IBM y Roche avanzaron esta trayectoria en 2025 agregando modelos predictivos basados en estilo de vida a los paneles de control de sensores.[1]Roche, "Roche Receives CE Mark for Its AI-Enabled Continuous Glucose Monitoring Solution," roche.com

Cambio impulsado por MDR de la UE hacia sensores desechables rastreables

La aplicación del Reglamento de Dispositivos Médicos obliga a la trazabilidad completa del ciclo de vida a través de identificadores únicos de dispositivos integrados incluso en productos de un solo uso, empujando a los fabricantes a integrar el seguimiento digital en desechables enviados a clínicas europeas. Los hospitales alemanes ahora pilotean sensores de heridas microfluídicos impresos en 3D que registran datos de lote en el punto de atención, creando bucles de retroalimentación que respaldan tanto el reembolso como la vigilancia post-mercado. Las empresas globales adoptan cada vez más el diseño compatible con MDR en todas las instalaciones para evitar inventarios duales, elevando las líneas base de calidad en líneas contractuales de Asia-Pacífico que suministran pedidos europeos.

Adquisición del NHSA de China de wearables SpO₂ para uso doméstico

La Administración Nacional de Seguridad de Atención Médica de China desplegó millones de pulsioxímetros equipados con IA a través de hospitales públicos en 2024. Los mandatos de interoperabilidad aseguran que estos dispositivos alimenten registros nacionales de salud electrónicos, habilitando insights epidemiológicos que fortalecen la prevención de enfermedades crónicas. Los proveedores adaptan el firmware para cumplir con las reglas locales de soberanía de datos mientras mantienen la certificación ISO-13485, generando un conjunto de características bifurcadas que diferencia el inventario destinado a China de los modelos de exportación.

Demanda de sensores esterilizables en cirugía asistida por robot

Los centros quirúrgicos japoneses requieren sensores de presión y ópticos capaces de exposición repetida al autoclave sin deriva. Los sensores ópticos blandos para sangre utilizados en ensayos de colonoscopia alcanzaron un 96% de rendimiento de detección mientras soportan ciclos de vapor a alta presión. Los programas de ciencia de materiales se enfocan en polímeros de alta temperatura y encapsulación de vidrio hermético para extender las vidas útiles de los sensores a través de docenas de procedimientos, creando un segmento premium que comanda precios de venta promedio más altos en el mercado de sensores médicos.

Análisis del Impacto de Restricciones

| RESTRICCIONES | (~) % IMPACTO EN PRONÓSTICO TCAC | RELEVANCIA GEOGRÁFICA | CRONOGRAMA DE IMPACTO |

|---|---|---|---|

| Etiquetado de Ciberseguridad Divergente (FDA RTA-V vs EU MDCG 2024-12) | -1.4% | Global, con impacto agudo en América del Norte y UE | Corto plazo (≤ 2 años) |

| Escasez de Obleas de Semiconductores de Grado Médico (APAC) | -1.1% | Fabricación APAC, impacto en cadena de suministro global | Mediano plazo (2-4 años) |

| Impacto de Costo EU WEEE/RoHS 2024 en Sensores de Un Solo Uso | -0.8% | Europa, influencia en estándares de fabricación global | Largo plazo (≥ 4 años) |

| Sobrecarga de Flujo de Trabajo del Clínico con Wearables Multi-parámetros (NHS del Reino Unido) | -0.6% | Reino Unido, desafíos de adopción más amplios en sistemas de salud pública | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Etiquetado de ciberseguridad divergente

La discrepancia entre el marco de evaluación de amenazas en tiempo real de la FDA y el libro de reglas del expediente de seguridad previo al mercado de la UE requiere tuberías de validación dual. Los cronogramas de desarrollo se alargan hasta un 20% y los participantes más pequeños frecuentemente limitan los lanzamientos a una sola región, limitando la diversidad competitiva y ralentizando la difusión global de innovaciones.

Escasez de obleas de semiconductores de grado médico

Las fundiciones en Taiwán, Corea del Sur y China priorizan pedidos de electrónicos de consumo, dejando líneas especializadas de sensores de imagen y analógicas sub-asignadas para la demanda médica. Los tiempos de entrega en nodos avanzados exceden los 12 meses, empujando a los fabricantes de dispositivos a explorar expansiones de capacidad de obleas domésticas respaldadas por los mecanismos de financiamiento de la Ley CHIPS de EE.UU.

Análisis de Segmentos

Por Tipo de Sensor: Los biosensores sostienen la versatilidad clínica

Los biosensores capturaron el 44% del mercado de sensores médicos en 2024, anclados por ensayos de glucosa, cardíacos y enfermedades infecciosas que muestran fuerte apoyo de reembolso. Los módulos de glucosa en sangre dominan los ingresos del subsegmento ya que el monitoreo continuo reemplaza los diagnósticos de pinchazo de dedo. Las plataformas electroquímicas integran filtros de IA que marcan lecturas anómalas y reducen las falsas alarmas, aumentando la confianza del clínico. Los sensores de presión permanecen críticos en ventiladores y monitores hemodinámicos, mientras que los elementos de temperatura ahora aparecen en wearables multiparámetro que rastrean la progresión de fiebre. Los sensores de flujo respaldan dispositivos de terapia respiratoria cuyos volúmenes aumentaron después de los picos pandémicos. Los sensores ópticos y de imagen mantienen el camino de crecimiento más rápido con una TCAC del 14,8% ya que las modalidades de terahercios e hiperespectrales permiten la caracterización no invasiva de tejidos. Los acelerómetros avanzan herramientas de rehabilitación para sobrevivientes de accidentes cerebrovasculares, y los biosensores de grafeno de nicho demuestran umbrales de detección sub-picomolares que anticipan la captación comercial futura.

La mezcla competitiva dentro de los biosensores se está ampliando ya que los centros de investigación patentan matrices de nanotubos de carbono dirigidas a biomarcadores hormonales, agregando profundidad a la tubería de la industria de sensores médicos. Los líderes del mercado co-desarrollan paquetes de sensor-análisis que fusionan señales brutas con paneles predictivos. Esta capa de servicios eleva los costos de cambio y amplía los grupos de ganancias más allá de la venta de hardware. Dadas estas tendencias, los biosensores preservarán su papel dominante mientras ceden participación porcentual relativa a modalidades centradas en imágenes que abordan las necesidades de oncología y dermatología dentro del mercado de sensores médicos.[2]Nature Editors, "Wearable Ultrasound Is on Its Way," nature.com

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Tecnología: El liderazgo MEMS se encuentra con la disrupción a nanoescala

Las plataformas MEMS proporcionaron el 52,5% del tamaño del mercado de sensores médicos en 2024 debido a ecosistemas de fabricación maduros y métricas de confiabilidad establecidas. Sustentan dispositivos de presión, inerciales y de flujo a través de monitores de UCI y bombas ambulatorias. La fabricación CMOS respalda sensores de imagen de alta resolución y soluciones sistema-en-chip multifuncionales que albergan fotodiodos, amplificadores e interfaces de radio. Los sensores de fibra óptica penetran las suites de MRI y unidades de quemados donde la inmunidad electromagnética es obligatoria, respaldados por avances en fibras de vidrio flexibles que sobreviven la tensión de tracción.

Los dispositivos nano y de grafeno, aunque solo una fracción de los envíos, registrarán una TCAC del 15,2% hasta 2030. Los biosensores de metasuperficie de grafeno demostraron detección viral de una sola molécula en ensayos de laboratorio. Las universidades también produjeron sensores de grafeno de ondas sonoras que logran huellas dactilares químicas, subrayando posibilidades de ultra-alta sensibilidad. El progreso paralelo en electrónicos orgánicos impresos en 3D abre libertad de diseño para geometrías personalizadas que la litografía convencional no puede entregar. A medida que los rendimientos de producción mejoren, las arquitecturas a nanoescala desplazarán cada vez más a MEMS en casos de uso de nicho de alta sensibilidad en el mercado de sensores médicos.[3]ScienceDaily, "3D Printing of 'Organic Electronics'," sciencedaily.com Source: ScienceDirect Authors, "Ex Vivo Evaluation of a Soft Optical Blood Sensor for Colonoscopy," sciencedirect.com

Por Modo de Despliegue: Los wearables dominan la entrada del consumidor

Los dispositivos portátiles representaron el 38,7% de los ingresos de 2024, respaldados por conectividad de teléfonos inteligentes y análisis en la nube que traducen feeds de sensores en paneles amigables para el usuario. Los factores de forma orientados al fitness usan elementos ópticos, inerciales y de temperatura para entregar insights de sueño y actividad, mientras que los parches de grado clínico recopilan datos de ECG y SpO₂ bajo programas regulados. Los diseños no invasivos reducen las barreras de adherencia y expanden la frecuencia de muestreo, mejorando así los conjuntos de datos longitudinales críticos para algoritmos de atención preventiva.

Las plataformas implantables están creciendo a una TCAC del 13,6% ya que la energía inalámbrica y las baterías miniaturizadas alargan el tiempo de permanencia. Los sensores de salud vascular tempranos ya monitorean presión y flujo para guiar ajustes de terapia. Los sensores desechables responden a las necesidades de control de infecciones y cumplen con las regulaciones de trazabilidad incorporando etiquetas de memoria de bajo costo que almacenan identificadores de lote. Su adopción se disparó durante la pandemia cuando los protocolos de aislamiento limitaron la reutilización de dispositivos, una tendencia que permanece pegajosa en el mercado de sensores médicos.

Por Aplicación: El monitoreo de pacientes ancla la adopción

El monitoreo de pacientes retuvo el 34,6% del mercado de sensores médicos en 2024, reflejando una amplia integración en estaciones de signos vitales, kits de telesalud y paneles de enfermedades crónicas. Los modelos remotos reducen el riesgo de readmisión y permiten estructuras de reembolso basadas en valor. Los sensores de imagen diagnóstica entregan resolución más nítida a dosis de radiación más bajas, ayudados por algoritmos de reconstrucción iterativa. Los sensores de guía quirúrgica proporcionan retroalimentación de oxígeno tisular en tiempo real, elevando la precisión en procedimientos mínimamente invasivos.

Los sistemas terapéuticos y de administración de medicamentos mantienen el crecimiento más fuerte al 13,8% de TCAC ya que las bombas de parche y vendajes electrónicos integran sensores de flujo y pH que titulan la dosificación en respuesta a señales fisiológicas. Las aplicaciones de bienestar y fitness extienden las huellas de sensores en rutinas de consumo, creando conjuntos de datos híbridos que conectan dominios clínicos y de estilo de vida. Los análisis de IA extraen señales de advertencia temprana, posicionando el cuidado predictivo como una piedra angular del mercado de sensores médicos.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Usuario Final: Los hospitales mantienen la escala pero la atención domiciliaria se acelera

Los hospitales representaron el 64% de los ingresos de 2024 combinando poder de adquisición con marcos de validación clínica. Los pisos de cuidados críticos dependen de sensores de presión invasivos y hemodinámicos que interfieren con estaciones de monitoreo centralizadas. Los centros quirúrgicos ambulatorios adoptan elementos ópticos de un solo uso que aceleran la rotación y minimizan el riesgo de infección. Las clínicas especializadas pilotean dispositivos de nicho como matrices de electromiografía resistentes al sudor que facilitan la rehabilitación post-accidente cerebrovascular.

Los entornos de atención domiciliaria registran una TCAC del 14,38% ya que los códigos de reembolso para monitoreo remoto de pacientes expanden la cobertura a través de condiciones crónicas. Los paneles impulsados por IA traducen salidas de sensores multivariados en alertas domésticas accionables. Los textiles inteligentes con redes de fibra óptica integradas rastrean movilidad en poblaciones ancianas y entregan 100% de precisión de clasificación de actividad durante estudios piloto. Este enfoque distribuido alivia las presiones de capacidad hospitalaria y remodela el continuo de atención dentro del mercado de sensores médicos.

Análisis de Geografía

América del Norte mantuvo el 34,6% de participación de ingresos en 2024 debido a grandes bases instaladas de dispositivos conectados de diabetes y cardíacos. La Ley CHIPS destina USD 52 mil millones para capacidad de semiconductores que prioriza asignaciones médicas, reduciendo la dependencia de importaciones. La guía de ciberseguridad de la FDA promueve principios seguros por diseño, otorgando a los proveedores compatibles una posición de primer movedor. Las alianzas estratégicas, como la asociación Dexcom-Oura, destacan una región donde los wearables de consumo y dispositivos regulados se superponen cada vez más. Canadá aprovecha un modelo de pagador único para pilotear monitoreo remoto a escala comunitaria, mientras que México atrae producción de componentes de sensores nearshored bajo disposiciones de libre comercio EE.UU.-México-Canadá.

Asia-Pacífico presenta la expansión más rápida con una TCAC del 14,51% hasta 2030. La adquisición masiva del NHSA de China canaliza millones de wearables SpO₂ hacia atención primaria, creando el conjunto de datos de oximetría longitudinal más grande del mundo. La sociedad envejecida de Japón y la alta adopción de cirugía robótica alimentan la demanda de sensores resistentes al autoclave. India escala glucómetros de bajo costo bajo programas nacionales de enfermedades no transmisibles. Las fundiciones de Corea del Sur permiten la co-ubicación de diseño y fabricación, acortando los tiempos de ciclo para sensores de presión e imagen de próxima generación. La escasez de obleas de semiconductores sigue siendo un obstáculo, pero los incentivos gubernamentales fomentan la construcción de capacidad local, manteniendo el impulso en el mercado de sensores médicos.

Europa se beneficia de regulaciones MDR armonizadas que elevan los estándares de trazabilidad y estimulan la adopción de sensores desechables inteligentes. Alemania pilotea sensores de heridas impresos en 3D que ofrecen códigos UDI integrados para vigilancia post-mercado. El Servicio Nacional de Salud del Reino Unido prueba wearables multiparámetro bajo modelos de sala digital, aunque las preocupaciones de carga de trabajo del clínico moderan la velocidad de implementación. Francia e Italia adaptan evaluaciones de conformidad de ciberseguridad antes de las fechas límite de la UE, respaldando la portabilidad de dispositivos transfronteriza. Los mandatos de privacidad de datos impulsan innovaciones de cifrado y procesamiento de borde, dando forma a plantillas de diseño global para despliegues seguros del mercado de sensores médicos.

Panorama Competitivo

El mercado de sensores médicos muestra fragmentación moderada. Potencias como Medtronic, Abbott y Dexcom aprovechan historial regulatorio y portafolios amplios para mantener dominancia de canal. Especialistas en semiconductores incluyendo STMicroelectronics y NXP sirven como socios upstream críticos, asegurando continuidad de suministro y soporte de diseño de referencia. Los participantes de electrónicos de consumo capitalizan en fabricación de volumen y experiencia UX para acelerar envíos a la FDA para dispositivos de bienestar que abarcan categorías reguladas y no reguladas.

Las asociaciones definen la estrategia competitiva. Volta Medical se asoció con GE HealthCare para fusionar algoritmos de electrofisiología de IA con sensores de mapeo avanzados, acelerando la adopción en laboratorios de cateterización volta-medical.us. Dexcom y Abbott persiguen jugadas de ecosistema que vinculan datos de CGM a métricas de sueño y actividad del consumidor, ampliando el insight longitudinal. Las startups emergentes se enfocan en avances de nanomateriales que prometen ganancias de sensibilidad de orden de magnitud, posicionándolas como objetivos de adquisición una vez que se superen los obstáculos de manufacturabilidad.

La intensidad competitiva se intensifica ya que los responsables de políticas vinculan el reembolso a la evidencia de resultados que los sensores proporcionan de manera única. Las empresas integran suscripciones de análisis y paneles en la nube para elevar la participación de ingresos recurrentes. Aquellos capaces de asegurar suministro de obleas domésticas, lograr conformidad de ciberseguridad MDR y construir credenciales de administración de IA fortalecerán su posición en el mercado de sensores médicos durante el horizonte de pronóstico.

Líderes de la Industria de Sensores Médicos

-

Medtronic plc

-

TE Connectivity Ltd.

-

Honeywell International Inc.

-

GE Healthcare Technologies Inc.

-

Abbott Laboratories

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: Roche e IBM anunciaron una colaboración para desarrollar tecnología de IA predictiva para sistemas de monitoreo continuo de glucosa, aprovechando algoritmos de aprendizaje automático para anticipar fluctuaciones de glucosa basadas en patrones de estilo de vida y fisiológicos, representando un avance significativo en el manejo personalizado de diabetes.

- Abril 2025: El Instituto de Tecnología de California presentó el vendaje inteligente iCares con componentes microfluídicos que toman muestras de fluido de heridas para proporcionar análisis de biomarcadores en tiempo real, con algoritmos de aprendizaje automático prediciendo tiempos de curación con precisión de nivel experto, revolucionando potencialmente el cuidado de heridas crónicas.

- Marzo 2025: Los investigadores de la Universidad de Turku lograron un avance en sensores de nanotubos de carbono que pueden detectar niveles bajos de hormonas femeninas, abordando el desafío de separar nanotubos basados en quiralidad para mejorar la precisión y sensibilidad del sensor para aplicaciones de monitoreo continuo de salud.

Alcance del Informe del Mercado Global de Sensores Médicos

Los sensores médicos son sensores sofisticados que crean un sistema de monitoreo y tienen un valor de significancia más alto. Disminuyen los errores humanos, responden a estímulos físicos y encuentran aplicación en varias formas, como verificar/monitorear niveles de alcohol en sangre, biomecánica, análisis de sangre, análisis de respiración, parámetros oculares y muchos otros. El uso de sensores no se limita solo al cuidado del paciente, sino que también se puede usar para rastrear el movimiento de medicinas y otros materiales de prueba relacionados con el paciente.

El mercado de sensores médicos está segmentado por tipo (sensor de flujo, biosensor, sensor de temperatura, sensor de presión, otros tipos), aplicación (aplicación clínica y aplicación de consumo), y geografía (América del Norte, Europa, Asia-Pacífico, América Latina y Medio Oriente y África). Los tamaños de mercado y pronósticos se proporcionan en términos de valor (USD) para todos los segmentos anteriores.

| Sensores de Presión |

| Sensores de Temperatura |

| Biosensores |

| Sensores de Glucosa en Sangre |

| Sensores de Flujo / Flujo de Aire |

| Sensores Ópticos / de Imagen |

| Acelerómetros y Sensores de Movimiento |

| Otros Tipos |

| MEMS |

| CMOS |

| Fibra óptica |

| Nano / Grafeno |

| Impresión 3D |

| Módulos de Fusión de Sensores |

| Portátil |

| Implantable |

| Invasivo (Basado en Catéter) |

| No invasivo |

| Desechable / Un Solo Uso |

| Monitoreo de Pacientes (Signos Vitales, RPM) |

| Imagen Diagnóstica y Diagnósticos In-vitro |

| Terapéutico y Administración de Medicamentos |

| Procedimientos Quirúrgicos y Mínimamente Invasivos |

| Bienestar y Fitness |

| Hospitales y Grandes Sistemas de Salud |

| Centros Quirúrgicos Ambulatorios |

| Entornos de Atención Domiciliaria |

| Clínicas Especializadas y Laboratorios de Diagnóstico |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Reino Unido |

| Alemania | |

| Francia | |

| Italia | |

| Resto de Europa | |

| Asia-Pacífico | China |

| Japón | |

| India | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Medio Oriente | Israel |

| Arabia Saudita | |

| Emiratos Árabes Unidos | |

| Turquía | |

| Resto del Medio Oriente | |

| África | Sudáfrica |

| Egipto | |

| Resto de África | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur |

| Por Tipo de Sensor | Sensores de Presión | |

| Sensores de Temperatura | ||

| Biosensores | ||

| Sensores de Glucosa en Sangre | ||

| Sensores de Flujo / Flujo de Aire | ||

| Sensores Ópticos / de Imagen | ||

| Acelerómetros y Sensores de Movimiento | ||

| Otros Tipos | ||

| Por Tecnología | MEMS | |

| CMOS | ||

| Fibra óptica | ||

| Nano / Grafeno | ||

| Impresión 3D | ||

| Módulos de Fusión de Sensores | ||

| Por Modo de Despliegue | Portátil | |

| Implantable | ||

| Invasivo (Basado en Catéter) | ||

| No invasivo | ||

| Desechable / Un Solo Uso | ||

| Por Aplicación | Monitoreo de Pacientes (Signos Vitales, RPM) | |

| Imagen Diagnóstica y Diagnósticos In-vitro | ||

| Terapéutico y Administración de Medicamentos | ||

| Procedimientos Quirúrgicos y Mínimamente Invasivos | ||

| Bienestar y Fitness | ||

| Por Usuario Final | Hospitales y Grandes Sistemas de Salud | |

| Centros Quirúrgicos Ambulatorios | ||

| Entornos de Atención Domiciliaria | ||

| Clínicas Especializadas y Laboratorios de Diagnóstico | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Reino Unido | |

| Alemania | ||

| Francia | ||

| Italia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente | Israel | |

| Arabia Saudita | ||

| Emiratos Árabes Unidos | ||

| Turquía | ||

| Resto del Medio Oriente | ||

| África | Sudáfrica | |

| Egipto | ||

| Resto de África | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

Preguntas Clave Respondidas en el Informe

¿Cuán grande es el mercado de sensores médicos hoy?

El mercado se sitúa en USD 8,55 mil millones en 2025 y está destinado a alcanzar USD 13,93 mil millones para 2030, registrando una TCAC del 10,24%.

¿Qué tipo de sensor genera los mayores ingresos?

Los biosensores lideran con 44% de participación, respaldados por el crecimiento del monitoreo continuo de glucosa y diagnósticos cardíacos.

¿Cuál es el modo de despliegue de mayor crecimiento?

Los sensores implantables exhiben una TCAC del 13,6% ya que la energía inalámbrica y los materiales biocompatibles maduran.

¿Por qué Asia-Pacífico es la región de mayor crecimiento para sensores médicos?

La adquisición nacional de wearables SpO₂ para uso doméstico en China y la demanda avanzada de sensores esterilizables en Japón impulsan una TCAC regional del 14,51%.

¿Cómo están las regulaciones dando forma al diseño de productos en Europa?

El Reglamento de Dispositivos Médicos de la UE obliga trazabilidad completa, impulsando a los fabricantes a incorporar identificadores digitales incluso en sensores desechables.

¿Qué estrategias competitivas están adoptando los líderes del mercado?

Las empresas persiguen asociaciones que fusionan hardware de sensores con plataformas de análisis de IA, creando ecosistemas integrados que mejoran los resultados de los pacientes y generan ingresos recurrentes.

Última actualización de la página el: