Análisis del mercado de sensores biomédicos de EE. UU.

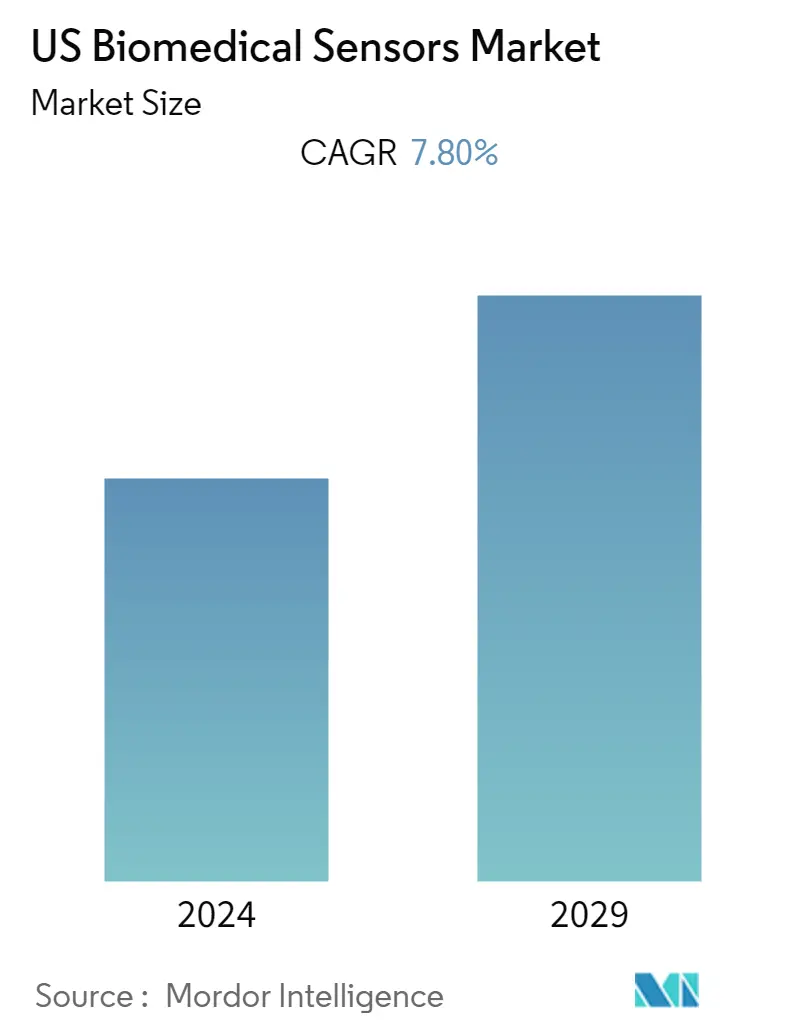

Se espera que el mercado de sensores biomédicos de Estados Unidos registre una tasa de crecimiento anual compuesta del 7,8% durante el período previsto.

- Estos sensores se pueden configurar para que activen alertas cuando obtengan lecturas impredecibles, detecten la existencia de agentes tóxicos en la sangre o activen medicamentos directamente en el sistema circulatorio. Las inversiones en el desarrollo de sensores con tales capacidades actuarán como un factor importante para el crecimiento del mercado y, eventualmente, estos productos encontrarán una gran demanda en la industria de la salud.

- Los sensores biomédicos están impulsados por la mayor demanda en entornos peligrosos, su utilización en situaciones resultantes de desastres naturales, la mayor demanda en el sector de la salud para pacientes diabéticos y cardíacos y la monitorización integrada de los pacientes.

- El avance de la tecnología ha hecho posible construir un sensor biomédico utilizando nano y microtecnología, haciéndolo pequeño, robusto, inteligente y rentable. La detección temprana de irregularidades en el estado de salud de los pacientes contribuirá a una mejor calidad de vida.

- Aunque los sensores biomédicos desempeñan un papel importante a la hora de salvar vidas, se enfrentan a ciertos desafíos, como la seguridad y la comodidad del paciente debido a los fuertes campos electromagnéticos, la transferencia de energía de las partes externas a las internas con alta eficiencia y altas velocidades de datos, computación y datos limitados. almacenamiento y consumo de energía ultrabajo.

- Debido a las bajas ventas y las interrupciones en la cadena de suministro, el impacto de COVID-19 ha puesto bajo presión a numerosas empresas de sensores biomédicos. Sin embargo, ha tenido un impacto favorable en el sector de dispositivos médicos, mejorando la actividad de I+D y, como resultado, aumentando la asistencia en dispositivos médicos para la detección de COVID-19.

Tendencias del mercado de sensores biomédicos de EE. UU.

La creciente demanda de dispositivos de fitness para impulsar el crecimiento del mercado

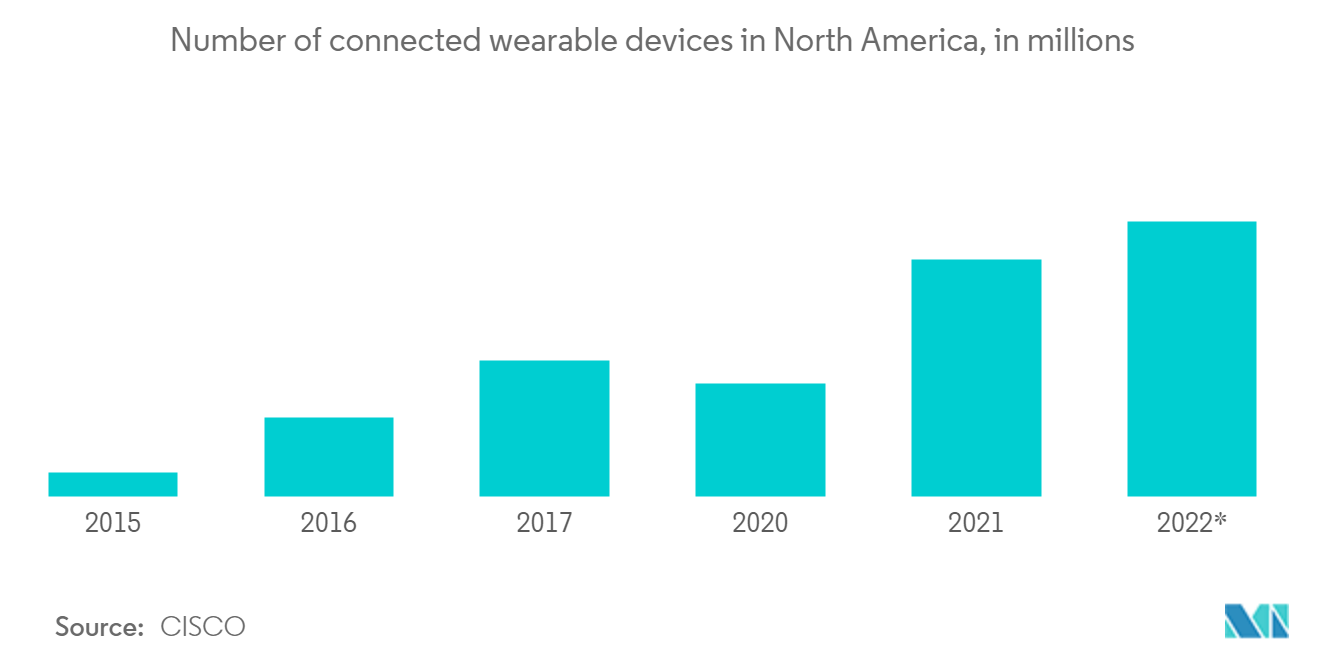

- Se espera que la incidencia y prevalencia de enfermedades relacionadas con el estilo de vida, como la diabetes y la hipertensión, aumenten durante el período de proyección como resultado del estilo de vida sedentario. En algunos de estos trastornos es necesario controlar continuamente varios factores fisiológicos, como los niveles de azúcar en sangre y la presión arterial. Esto permite la integración de datos de atención médica con equipos médicos portátiles, que luego pueden proporcionarse a los médicos para acceder a los datos en tiempo real y reducir errores. Además, la creciente tasa de mortalidad por enfermedades no transmisibles es un importante motivo de preocupación, lo que exige prestar mayor atención a un seguimiento y una atención personalizados. Se espera que esto impulse la demanda de dispositivos médicos portátiles y la industria de la investigación a largo plazo.

- La epidemia de COVID-19 ha aumentado la importancia de los dispositivos médicos portátiles en la industria de la salud. Varias empresas que trabajan en productos médicos portátiles de todo el mundo se están sumando al mercado, donde los equipos médicos portátiles pueden detectar síntomas tempranos de infección viral. La pulsera Ava, que fue diseñada originalmente como un rastreador de fertilidad, ahora se utiliza para ayudar en la lucha contra el coronavirus. Esta pulsera monitorea la variabilidad de la frecuencia cardíaca, la frecuencia respiratoria y la temperatura de la piel y puede usarse para seguir los síntomas del virus. Esta pandemia presenta una oportunidad única en la vida. Como resultado de esto, se espera que aumente la demanda de dispositivos portátiles.

- La creciente frecuencia de enfermedades crónicas, así como el aumento de las tasas de mortalidad, es una fuente importante de preocupación tanto para las personas como para las agencias gubernamentales. Como resultado, los profesionales de la salud pueden brindar atención personalizada que incluya monitoreo continuo y remoto del paciente. También se pueden usar hasta por 24 horas sin interferir con las actividades diarias. Como resultado de los numerosos beneficios que ofrece, se espera que la demanda de dispositivos médicos portátiles, así como el mercado estudiado, aumente durante el período de proyección.

- Los dispositivos médicos portátiles, por otro lado, presentan dificultades para asignar un seguimiento rentable a los pacientes y ofrecer capacidad multiplataforma, ambas cosas son necesarias en países desarrollados como Canadá y Estados Unidos. Estos factores podrían obstaculizar la expansión de la tecnología portátil en esta región. Además, las preocupaciones sobre la privacidad en la transmisión de información médica sensible, así como la necesidad de dispositivos más pequeños con batería de larga duración, son dos de los desafíos actuales de la industria.

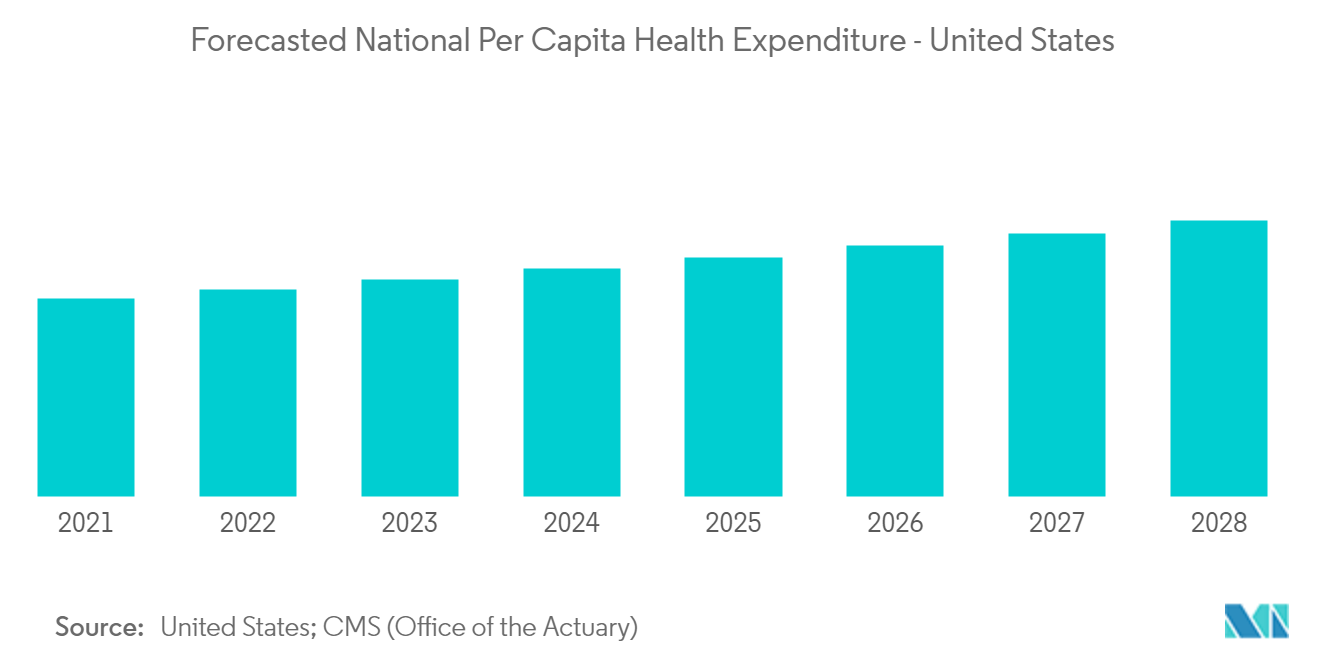

Estados Unidos tendrá una mayor participación del mercado

- El control regular de la salud emplea sensores biomédicos. Según la Organización Mundial de la Salud (OMS), alrededor de 17,9 millones de personas mueren cada año como resultado de enfermedades cardiovasculares, lo que representa el 31% de todas las muertes a nivel mundial. La demanda de sensores de monitorización en los puntos de atención está aumentando a medida que aumenta la frecuencia de paros cardíacos, presión arterial alta y accidentes cerebrovasculares. Además, los grupos gubernamentales han creado una serie de campañas de concientización pública para combatir y prevenir enfermedades. Por ejemplo, los Centros para el Control y la Prevención de Enfermedades (CDC) ejecutan el Programa Nacional de Prevención de Enfermedades Cardíacas y Accidentes Cerebrovasculares y el Programa de Estandarización de Lípidos para crear conciencia pública. Estas iniciativas incluyen capacitaciones y campañas para crear conciencia sobre los peligros del colesterol, así como educación para el personal hospitalario. Por tanto, la creciente incidencia de enfermedades relacionadas con el estilo de vida impulsa el crecimiento del mercado.

- Desde la epidemia, el número de casos positivos de COVID-19 en América del Norte ha aumentado. A medida que los investigadores y médicos se adaptan a trabajar en contextos distantes y la capacidad de los laboratorios es limitada, el motor de desarrollo clínico y de productos se enfrenta a una alteración sustancial. Las interrupciones tanto en la nueva inscripción como en la retención de pacientes existentes en el tratamiento de medicamentos tienen un impacto significativo en los estudios clínicos. El impacto del brote de COVID-19 ha ejercido mucha presión sobre las empresas de sensores biomédicos.

- Sin embargo, a medida que crece la demanda de actividad de I+D, también crece la demanda de soporte de dispositivos médicos para la detección de COVID-19, que está impulsando el sector de dispositivos médicos. Por ejemplo, investigadores de la Facultad de Ingeniería Grainger de la Universidad de Illinois desarrollaron una prueba ultrasensible que detecta la presencia del coronavirus en cinco minutos utilizando un sensor electroquímico de papel.

- El gobierno canadiense aportó 25,8 millones de dólares a la investigación de la COVID-19 para ayudar con los intentos mundiales de encontrar contramedidas médicas contra la COVID-19. Por ejemplo, se financió un proyecto de investigación de 0,79 millones de dólares titulado Detección clínica rápida y ultrasensible del nuevo coronavirus 2019 (nCOVID-19) mediante nuevos nanobiosensores electroquímicos microfluídicos. CIHR, el Consejo de Investigación en Ciencias Naturales e Ingeniería de Canadá (NSERC), el Consejo de Investigación en Ciencias Sociales y Humanidades (SSHRC), el Centro Internacional de Investigaciones para el Desarrollo (IDRC), el Comité Coordinador de Investigación de Canadá (CRCC) a través del Fondo Nuevas Fronteras en Investigación (NFRF) y Genome Canada proporcionaron 26,8 millones de dólares para proyectos de investigación de COVID-19 durante la primera ola del brote (GC). Como resultado, se espera que una mayor financiación gubernamental para actividades de investigación y desarrollo apoye la expansión del mercado de sensores biomédicos.

- El fitness en casa aumentó explosivamente entre los estadounidenses activos y los miembros de gimnasios, según el informe Fitness Trends 2021 de RunRepeat en 2021, los estadounidenses activos experimentaron un enorme crecimiento tanto en equipos de fitness en casa (hasta un 218,3%) como en fitness en línea (hasta un 134,7%) como los mejores. enfoque para alcanzar los objetivos de fitness. Los miembros del gimnasio también citaron los equipos de entrenamiento en casa (115,9%) y el fitness por Internet (93,3%) como las mejores formas de mantenerse activos. Estos factores proyectan un fuerte crecimiento del mercado estudiado en la región.

Descripción general de la industria de sensores biomédicos de EE. UU.

El mercado es altamente competitivo con la presencia de varios actores en el mercado que ofrecen varios tipos de sensores. Además, estos sensores avanzan continuamente a medida que las empresas invierten significativamente en mejorar las capacidades y características de estos sensores. Además, los actores del mercado también se están centrando en asociaciones y colaboraciones con desarrollos de nuevos productos, entre otros, para aumentar su rentabilidad y mejorar su participación en el mercado.

- En enero de 2022, se investigó el uso de sensores textiles electrónicos para proporcionar y decodificar datos corporales importantes. La digitalización de los textiles (textrónica) ha abierto nuevas posibilidades para combinar sensores conformables con una decodificación continua y no invasiva de señales corporales importantes. Examina los enfoques actuales de caracterización del rendimiento de estos sensores y enfatiza la necesidad de métodos de prueba estandarizados en las áreas de biocompatibilidad, comodidad térmica y táctil, envejecimiento y modalidad de detección biomédica que opere en un nivel humano estándar.

- En febrero de 2022, se agregaron nuevas formulaciones de oro y platino a la línea de tintas conductoras sin partículas de Electroninks. Los productos electrónicos de consumo, los dispositivos médicos, los sensores y los semiconductores ahora pueden utilizar tintas de oro y platino para crear productos más livianos, menos costosos y más ecológicos. Los precursores organometálicos de las nuevas tintas metálicas de oro y platino se descomponen limpiamente a temperaturas más bajas que las tintas de nanopartículas y pueden curarse con luz ultravioleta.

Líderes del mercado de sensores biomédicos de EE. UU.

NXP Semiconductors

General Electric Company

Honeywell International Inc.

Analog devices, Inc.

Mediatronic

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de sensores biomédicos de EE. UU.

- En febrero de 2021, ingenieros biomédicos de Missouri y ST estaban desarrollando vendajes con sensores inteligentes. Muchas personas están recurriendo a reuniones y consultas médicas virtuales como una alternativa más segura a las visitas médicas en persona ante las limitaciones y los viajes limitados por el COVID-19. Los investigadores de Missouri ST pretenden mejorar el éxito de esta nueva ola de telemedicina mediante el desarrollo de un parche sensor de oxígeno que puede comunicarse con un teléfono inteligente y está impreso en un vendaje flexible y desechable. Este vendaje inteligente podría permitir el seguimiento remoto de dolencias como úlceras por presión, lo que permitiría un tratamiento o intervención rápidos.

- En enero de 2021, PressureDOT, Taiwán, desarrolló una de las cápsulas inalámbricas de detección de presión intraabdominal más pequeñas, diseñada para usarse en cuidados intensivos para prevenir laparotomías innecesarias e insuficiencia orgánica en pacientes con lesiones traumáticas del abdomen, pancreatitis y septicemia. La cápsula comprende un sensor de presión y un conjunto de placa de circuito impreso (PCBA) que puede pasar al cuerpo mediante la ingestión o la administración por sonda nasogástrica.

Segmentación de la industria de sensores biomédicos de EE. UU.

Los sensores biomédicos son dispositivos electrónicos que pueden transducir señales biomédicas en señales eléctricas mensurables. Los sensores biomédicos son el componente crítico de diversos instrumentos y equipos de diagnóstico médico. Estos sensores pueden venir en forma cableada o inalámbrica. Además, en la actualidad se encuentran disponibles varios tipos de sensores, incluidos sensores de temperatura, sensores de presión, sensores bioquímicos, sensores de imagen, sensores de movimiento, electrocardiograma (ECG), entre otros.

El mercado de sensores biomédicos de Estados Unidos está segmentado por tipo (cableado, inalámbrico), tipo de sensor (temperatura, presión, sensor de imagen, bioquímico, sensor de movimiento, electrocardiograma), industria (farmacéutica, atención médica), aplicación (diagnóstico, terapéutica, imágenes médicas, Monitoreo, Fitness y Bienestar), Geografía.

| cableado |

| Inalámbrico |

| Temperatura |

| Presión |

| Sensores de imagen |

| Bioquímico |

| Sensores inerciales |

| Sensores de movimiento |

| Electrocardiograma (ECG) |

| Farmacéutico |

| Cuidado de la salud |

| Tipo | cableado |

| Inalámbrico | |

| Tipo de sensor | Temperatura |

| Presión | |

| Sensores de imagen | |

| Bioquímico | |

| Sensores inerciales | |

| Sensores de movimiento | |

| Electrocardiograma (ECG) | |

| Industria | Farmacéutico |

| Cuidado de la salud |

Preguntas frecuentes sobre investigación de mercado de sensores biomédicos de EE. UU.

¿Cuál es el tamaño actual del mercado de Sensores biomédicos de EE. UU.?

Se proyecta que el mercado de sensores biomédicos de EE. UU. registre una tasa compuesta anual del 7,80% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado de Sensores biomédicos de EE. UU.?

NXP Semiconductors, General Electric Company, Honeywell International Inc., Analog devices, Inc., Mediatronic son las principales empresas que operan en el mercado de sensores biomédicos de EE. UU..

¿Qué años cubre este mercado de Sensores biomédicos de EE. UU.?

El informe cubre el tamaño histórico del mercado de Sensores biomédicos de EE. UU. durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Sensores biomédicos de EE. UU. para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de sensores biomédicos de EE. UU.

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de sensores biomédicos de EE. UU. en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de sensores biomédicos de EE. UU. incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.