Tamaño y Participación del Mercado de Seguros de Vida y No Vida de España

Análisis del Mercado de Seguros de Vida y No Vida de España por Mordor Intelligence

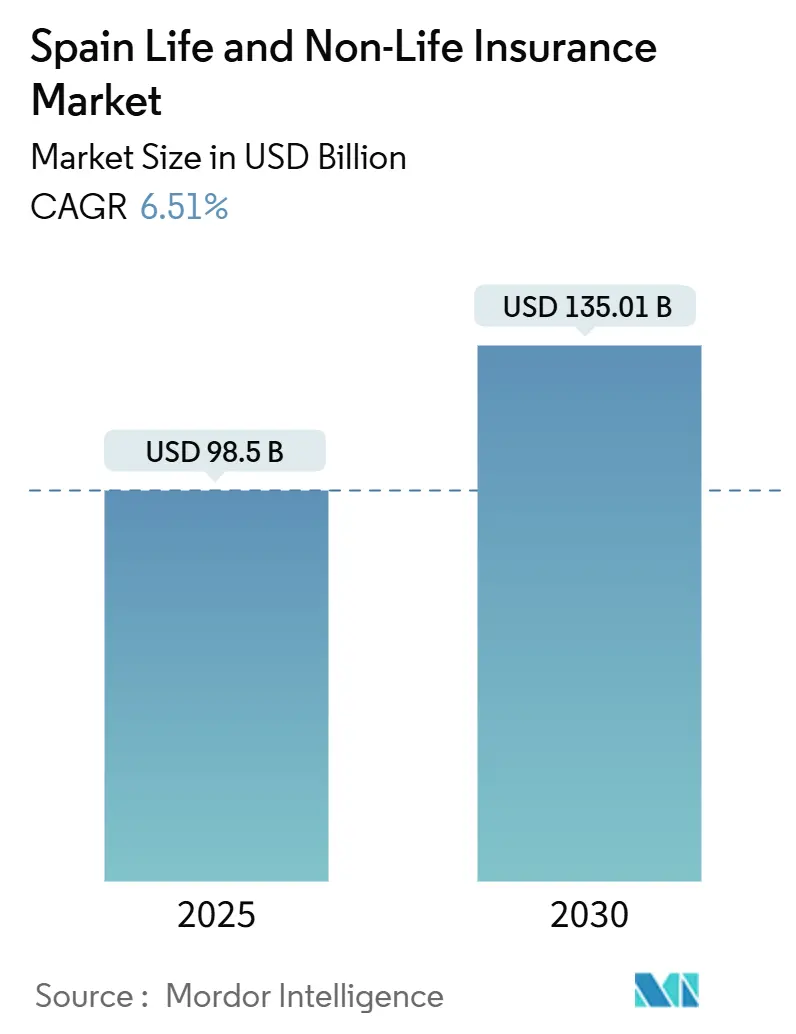

El mercado de seguros de vida y no vida de España está valorado en 98.500 millones de USD en 2025 y se pronostica que alcance 135.010 millones de USD en 2030, respaldado por una TCAC del 6,51%. El fuerte crecimiento de las primas señala una penetración más profunda del seguro, el aumento de la renta disponible y una migración constante de productos de ahorro hacia soluciones de protección y jubilación. Las coberturas obligatorias en el sector del automóvil, la rápida adopción de pólizas de salud privadas y un aumento en la demanda de catástrofes de propiedad sustentan el impulso de no vida, mientras que las reformas de pensiones y las tendencias de longevidad canalizan capital fresco hacia las anualidades. La digitalización está rediseñando la economía de distribución, con los bancaseguros ampliando el alcance y las plataformas móviles mejorando la transparencia de precios. Las ventajas de escala, los motores robustos de fijación de precios de riesgo y el acceso a datos granulares de clientes están emergiendo como las palancas competitivas decisivas en el mercado de seguros de vida y no vida de España.

Principales Conclusiones del Informe

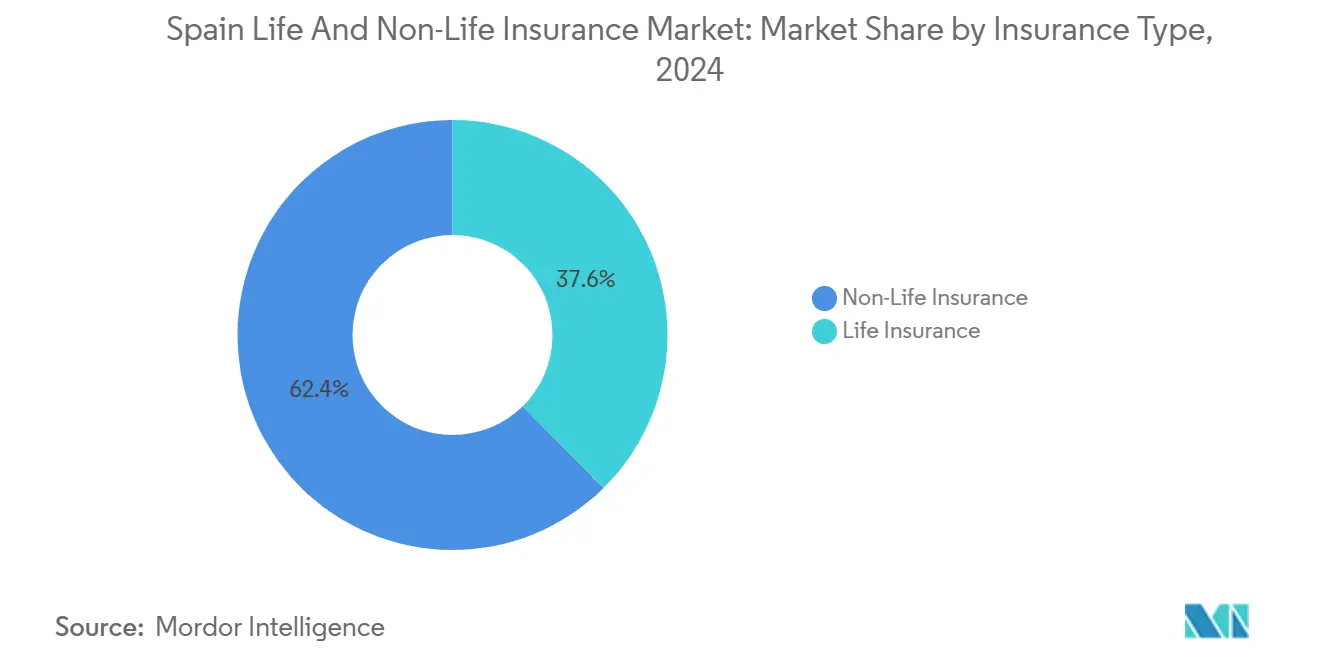

- Por tipo de seguro, no vida mantuvo el 62,1% de la participación del mercado de seguros de vida y no vida de España en 2024, mientras que las líneas de pensiones y anualidades se proyecta que avancen a una TCAC del 5,82% hasta 2030.

- Por canal de distribución, los bancaseguros controlaron el 44,3% del mercado de seguros de vida y no vida de España en 2024, mientras que las ventas online y móviles se pronostica que registren una TCAC del 12,24% en 2030.

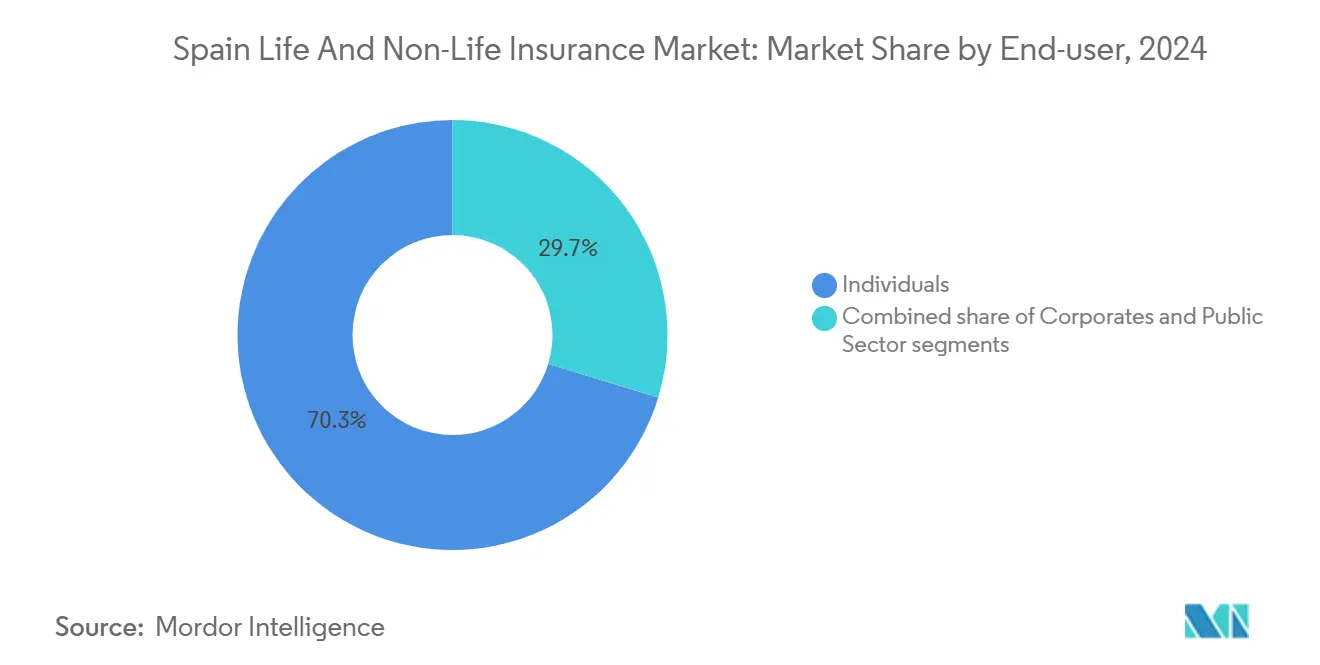

- Por usuario final, los particulares representaron el 70,2% del tamaño del mercado de seguros de vida y no vida de España en 2024; las PYMES representan el segmento de crecimiento más rápido, expandiéndose a una TCAC del 7,32% durante 2025-2030.

- Por geografía, Madrid lideró con una participación del 22,3% del tamaño del mercado de seguros de vida y no vida de España en 2024, mientras que la Comunidad Valenciana está establecida para registrar la TCAC regional más rápida del 6,51% durante 2025-2030.

Tendencias e Insights del Mercado de Seguros de Vida y No Vida de España

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en TCAC Pronóstico | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Población envejecida impulsando la demanda de productos de pensiones y anualidades en España | +1.8% | Nacional; mayor efecto en Madrid, Cataluña, País Vasco | Largo plazo (≥ 4 años) |

| Crecimiento de asociaciones digitales de bancaseguros acelerando las ventas de pólizas | +1.2% | Nacional, con tracción temprana en los principales centros urbanos | Mediano plazo (2-4 años) |

| Regulaciones de seguro de automóvil obligatorio impulsando las primas de no vida | +0.7% | Nacional | Corto plazo (≤ 2 años) |

| Aumento de catástrofes relacionadas con el clima incrementando la demanda de coberturas de propiedad y cultivos | +1.1% | Valencia, Andalucía, Cataluña; efecto derrame nacional | Mediano plazo (2-4 años) |

| Integración del seguro de salud con redes de atención médica privada expandiendo la penetración | +0.9% | Madrid, Cataluña, Islas Baleares | Mediano plazo (2-4 años) |

| Reformas de Solvencia II de la UE habilitando optimización de capital para aseguradoras españolas | +0.5% | Nacional | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Población Envejecida Impulsando la Demanda de Productos de Pensiones y Anualidades en España

Uno de cada cinco españoles ya es mayor de 65 años, y esa proporción pasará del 26% en 2035[1]OCDE, "OCDE Capital Market Review of Spain 2024," oecd.org. El cambio demográfico está empujando a las aseguradoras de vida a priorizar los productos de jubilación, con las primas de pensiones y anualidades expandiéndose a una TCAC del 5,86% entre 2025 y 2030. La suite "Generación+" de CaixaBank agrupa anualidades, protección para personas mayores e hipotecas de liberación de patrimonio en una sola propuesta de asesoría, dirigiéndose a una cohorte que controla cerca del 40% de la riqueza de los hogares. Las tablas de mortalidad revisadas (PER2020) agudiza la precisión de precios y destacan las necesidades de cobertura de riesgo de longevidad. Las aseguradoras capaces de igualar los pasivos de larga duración con activos de mayor rendimiento están establecidas para ganar participación en el mercado de seguros de vida y no vida de España.

Crecimiento de Asociaciones Digitales de Bancaseguros Acelerando las Ventas de Pólizas

En 2024, los bancos representaron el 14,2% de los beneficios domésticos de seguros, destacando el papel integral de los bancaseguros en la banca diaria. Este canal comanda el 44,1% del total de primas suscritas y ahora está mejorando sus aplicaciones móviles con características como robo-asesoramiento, venta cruzada basada en datos y emisión instantánea de pólizas. SegurCaixa Adeslas muestra el poder de la escala al integrar sin problemas los 21 millones de clientes minoristas de CaixaBank con ofertas oportunas de seguros de salud, hogar y automóvil. Con costos de adquisición reducidos y tasas de conversión mejoradas, los bancaseguros se están volviendo más productivos, impulsando el crecimiento en los sectores de seguros de vida y no vida de España.

Regulaciones de Seguro de Automóvil Obligatorio Impulsando las Primas de No Vida

La ley española obliga a cada vehículo registrado a portar cobertura de responsabilidad, y las herramientas de aplicación mejoradas como las bases de datos de policía de tráfico en tiempo real están reduciendo el pool de no asegurados. Las primas de automóviles representan más de una cuarta parte de los ingresos de no vida. A pesar de un ratio combinado superior al 100% en 2024, la fijación de precios basada en telemática y controles más estrictos de fraude están ayudando a las aseguradoras a ajustar las tarifas. Los registros de vehículos nuevos se recuperaron a principios de 2024, respaldando el volumen y la certeza regulatoria debería mantener a los automóviles como una piedra angular del mercado de seguros de vida y no vida de España.

Aumento de Catástrofes Relacionadas con el Clima Incrementando la Demanda de Coberturas de Propiedad y Cultivos

Inundaciones, incendios forestales y sequías están elevando las pérdidas aseguradas y agudizando la percepción del riesgo. El Consorcio de Compensación de Seguros (CCS) ha pagado 11.040 millones de USD por eventos extraordinarios desde 1987, amortiguando la volatilidad del sector privado[2]Fitch Ratings, "Spain's CCS aids re/insurance stability amid climate risks," fitchratings.com. Después de la inundación de Valencia de 2024, los ratios combinados de propiedad multiriesgo se mantuvieron por debajo del 95%, probando la resistencia del modelo. Las primas en zonas propensas a inundaciones están aumentando en dígitos únicos bajos, y la demanda de coberturas agrícolas está subiendo ya que los rendimientos de los cultivos se vuelven más erráticos. El riesgo climático, por lo tanto, agrega un viento de cola estructural al mercado de seguros de vida y no vida de España.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en TCAC Pronóstico | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Entorno de tasas de interés persistentemente bajo comprimiendo los márgenes de seguros de vida | -0.8% | Nacional | Corto plazo (≤ 2 años) |

| Altos ratios combinados en línea de automóviles limitando la rentabilidad para aseguradoras de no vida | -0.6% | Nacional | Mediano plazo (2-4 años) |

| Creciente competencia de insurtechs erosionando la participación de agentes tradicionales | -0.4% | Centros urbanos, notablemente Madrid y Barcelona | Mediano plazo (2-4 años) |

| Requisitos de reporte IFRS 17 más estrictos elevando los costos de cumplimiento | -0.5% | Nacional | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Entorno de Tasas de Interés Persistentemente Bajo Comprimiendo los Márgenes de Seguros de Vida

Los bloques de ahorro de retorno garantizado aún se asientan en muchos balances de vida, y los rendimientos ultra-bajos comprimen los ingresos de spread. Aunque el Banco Central Europeo comenzó a ajustar en 2024, las tasas de reinversión quedan por detrás de las tasas mínimas acreditadas en pólizas heredadas. Los jugadores de vida están pivotando hacia contratos unit-linked que transfieren el riesgo de inversión, pero los costos de transición pesan en la rentabilidad a corto plazo a través del mercado de seguros de vida y no vida de España.

Altos Ratios Combinados en Línea de Automóviles Limitando la Rentabilidad para Aseguradoras de No Vida

La inflación de la cadena de suministro, piezas de repuesto más costosas y premios de lesiones corporales más grandes empujaron el ratio combinado de automóviles de 2024 más allá del 100%. Las aseguradoras están solicitando aumentos de tasas más agudos y desplegando triaje de reclamos impulsado por IA, sin embargo, la severidad de las pérdidas sigue siendo pegajosa. Hasta que la suscripción se equilibre, la asignación de capital a líneas de crecimiento más rápido como paquetes de salud y PYMES puede diluir la contribución de crecimiento del Motor dentro del mercado de seguros de vida y no vida de España.

Análisis de Segmentos

Por Tipo de Seguro: No Vida Domina Mientras los Productos de Pensiones Surgen

No vida generó el 62,1% del total de primas suscritas en 2024, una posición reforzada por la cobertura obligatoria de automóviles, la demanda de propiedad vinculada al clima y una tasa de penetración del seguro de salud del 30% en varias provincias urbanas. El mercado de seguros de vida y no vida de España continúa dependiendo del automóvil para el volumen, sin embargo, las líneas de propiedad y cultivos están aumentando constantemente después de las inundaciones de Valencia de octubre de 2024. Los productos de vida capturaron el 38% restante de los ingresos de primas, con contratos de pensiones y anualidades aumentando 5,8% por año hasta 2030 ya que los hogares buscan flujos de efectivo post-jubilación predecibles. Las tablas de mortalidad PER2020 revisadas elevan el capital para el riesgo de longevidad pero dan precisión de precios que respalda la nueva emisión de anualidades.

El crecimiento en ahorros de vida se ha desplazado hacia esquemas unit-linked que aislan a las aseguradoras del arrastre de garantía de inversión mientras satisfacen el apetito de los clientes por la exposición a acciones. Mientras tanto, las pólizas de vida entera siguen siendo una herramienta de transferencia de riqueza de nicho para individuos de alto patrimonio neto en Madrid y Cataluña. El tamaño del mercado de seguros de vida y no vida de España vinculado a no vida aún empequeñece a vida, sin embargo, la contribución de margen de contratos de pensiones está subiendo, ayudada por reaseguros favorables a la solvencia. Las aseguradoras que pueden equilibrar reservas tradicionales intensivas en capital con productos de base ligera de activos basados en tarifas deberían ampliar los spreads de ROE. La automatización de reclamos y la fijación de precios conductuales en líneas de automóviles y hogares mejoran aún más los ratios de gastos, dando a los grupos diversificados una ventaja estructural.

Por Canal de Distribución: Los Bancaseguros Lideran Mientras lo Digital Interrumpe

Los bancaseguros escribieron el 44,3% de las primas en 2024, aprovechando más de 30.000 sucursales bancarias españolas y el halo de confianza de los prestamistas establecidos. El mercado de seguros de vida y no vida de España depende de estas alianzas para llegar a los ahorradores del mercado masivo, especialmente para los planes de pensiones vendidos junto con las cuentas corrientes. Los enlaces de interfaz de programación de aplicaciones (API) integrados ahora permiten que las aplicaciones móviles bancarias emitan cotizaciones instantáneas, vendan cruzadamente pólizas de efectivo hospitalario y empujen recordatorios de renovación que cortan las tasas de lapso por debajo del 3%.

Aún así, las plataformas directas online y móviles están escalando a una TCAC del 12,24% hasta 2030, la más rápida de cualquier canal, ya que los sitios de comparación y agregadores digitales fomentan las compras que priorizan el precio. Los agentes y corredores mantienen una ventaja de asesoría en coberturas complejas de responsabilidad y marítimas para exportadores, aunque monta la presión de tarifas. A medida que el comportamiento omnicanal se arraiga, las aseguradoras con transferencias sin problemas de la web a la sucursal al centro de llamadas reportan puntuaciones de Net Promoter más altas y menor abandono. La mezcla de participación del mercado de seguros de vida y no vida de España está, por lo tanto, migrando hacia lo digital, pero los bancaseguros probablemente seguirán siendo centrales en productos de vida debido a la adherencia de depósitos bancarios y la suscripción de big data.

Por Usuario Final: Los Particulares Dominan Mientras las PYMES Aceleran

Los hogares individuales representaron el 70,2% del volumen de primas en 2024, respaldado por pólizas de automóviles obligatorias y el atractivo de la salud privada a medida que las listas de espera se alargan en hospitales públicos. El mercado de seguros de vida y no vida de España se beneficia de extensas campañas de conciencia del consumidor e incentivos fiscales para productos de jubilación. Dentro de la base minorista, los clientes afluentes demandan envolturas de vida universal para transferencia de riqueza, mientras que los millennials se inclinan hacia automóviles basados en uso y coberturas de viajes de micro-duración compradas a través de smartphones.

Las PYMES, que comprenden más del 99% de las empresas españolas, ahora son el segmento de crecimiento más rápido a una TCAC del 7,32% ya que las aseguradoras despliegan paquetes multilínea agrupados que cubren propiedad, responsabilidad y beneficios de empleados. MyBox Vida Negocios de VidaCaixa ofrece a los profesionales autónomos cobertura flexible y deducibilidad fiscal, mientras que MAPFRE persigue la venta cruzada a través de sucursales de Bankinter. Los portales de suscripción digital acortan los tiempos de respuesta de días a minutos, un atractivo clave para propietarios de pequeñas empresas con recursos limitados. Las corporaciones grandes continúan auto-asegurando retenciones altas pero aún obtienen transferencia de riesgo catastrófico y planes médicos de expatriados de los brazos comerciales de las principales aseguradoras.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Segmentación Cruzada: El Canal de Distribución Remodela las Dinámicas de Tipo de Seguro

Las preferencias de distribución varían bruscamente por producto. Los bancaseguros capturan casi dos tercios de las ventas de pensiones individuales ya que los asesores bancarios empacan fondos de jubilación y anualidades con hipotecas. Por el contrario, los portales digitales directo-al-consumidor ganan en coberturas estandarizadas de automóviles y dispositivos, donde el cumplimiento instantáneo y la fijación de precios transparente anula la interacción cara a cara. Este patrón muestra cómo la industria de seguros de vida y no vida de España alinea productos de alto asesoramiento con canales humanos mientras enruta riesgos commoditizados a algoritmos.

El seguro integrado, un sitio de reserva de vuelos vendiendo protección de viaje, o un prestamista agrupando prima de protección de pagos en un préstamo expande el alcance sin costo de distribución extra. Sin embargo, la complejidad del producto puede acelerarse si las coberturas están mal emparejadas al canal, exponiendo a las aseguradoras a pérdida reputacional. El análisis de ventaja comparativa confirma la eficiencia de costos de los bancaseguros pero sugiere compensaciones de calidad de servicio, empujando a algunos establecidos a co-marcar con insurtechs para elevar las puntuaciones de experiencia. La orquestación estratégica de canales, por lo tanto, definirá los futuros ganadores en el mercado de seguros de vida y no vida de España.

Análisis Geográfico

Madrid contribuyó con el 22,3% de los ingresos de primas en 2024 sobre la base de una huella corporativa densa, el PIB per cápita más alto de la nación y una tasa de penetración del seguro de salud privado del 40,46%[3]UNESPA, "Nota de prensa - Seguro de Salud," unespa.es. El stock de inversión extranjera directa de 379.820 millones de EUR (395.600 millones de USD) magnifica las necesidades de transferencia de riesgo, catalizando esquemas sofisticados de beneficios de empleados y contratos de vida de alto valor asegurado. Cataluña ocupa el segundo lugar; el clúster tecnológico y la base manufacturera de Barcelona favorecen pólizas de ciberseguridad, marítimas y de cadena de suministro que requieren suscripción hecha a medida. La penetración sigue siendo alta, con el 34,16% de los residentes poseyendo cobertura de salud privada, y las aseguradoras nutren asociaciones insurtech para satisfacer la demanda digital urbana.

Andalucía, con su gran población y sector turístico en crecimiento, se queda atrás en penetración pero ofrece un upside significativo a medida que suben las rentas disponibles. Las líneas de salud y propiedad dominan la nueva ingesta de primas, mientras que las micro-coberturas agrícolas ganan de la extensa huella agrícola de la región. El País Vasco presenta un ecosistema de aseguradoras cooperativas y ingresos por encima del promedio, respaldando paquetes comerciales multiriesgo para exportadores industriales.

La Comunidad Valenciana está señalada como el territorio de crecimiento más rápido con una TCAC proyectada del 6,51% hasta 2030, estimulada por la demanda de reconstrucción después de las inundaciones de 2024 y una base vibrante de PYMES en cerámica y agro-alimentaria. El esquema CCS respaldado por el estado aseguró el pago rápido de reclamos, impulsando la confianza del consumidor y la disposición a renovar la cobertura. Finalmente, las Islas Baleares y Canarias exhiben una alta absorción de seguros de viaje y salud vinculada a las economías turísticas, mientras que las provincias rurales del interior permanecen sub-penetradas pero se están abriendo a través de plataformas de ventas móviles, profundizando la huella del mercado de seguros de vida y no vida de España.

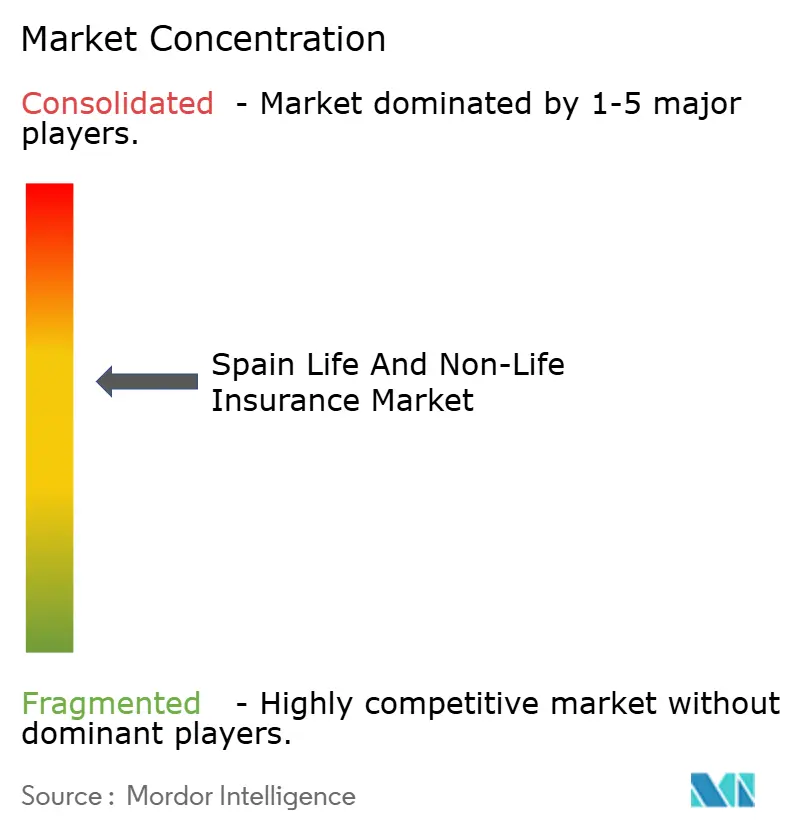

Panorama Competitivo

Los cinco principales jugadores, VidaCaixa, Mapfre, Mutua Madrileña, Zurich y AXA, comandan la mayor parte de las primas suscritas, reflejando un mercado de seguros de vida y no vida de España moderadamente concentrado. VidaCaixa sobresale en líneas de vida y pensiones a través de la red de sucursales de CaixaBank, logrando una escala que respalda recuperaciones cortas en inversiones digitales. Mapfre combina más de 3.000 oficinas minoristas con una de las aplicaciones de seguros más descargadas del país y planea agregar otras 300 salidas para 2028.

El seguro de salud está más estrechamente retenido: SegurCaixa Adeslas, Sanitas, Asisa, DKV y Mapfre representan una participación mayoritaria, aprovechando la integración vertical con cadenas hospitalarias privadas. En catástrofes de propiedad, el respaldo CCS nivela el campo de juego, pero las aseguradoras con capacidades sofisticadas de modelo de catástrofe pueden fijar precios de riesgos granulares más precisamente y mantener ratios combinados sub-100%.

Los insurgentes digitales como Prima Seguros y Simple se enfocan en nichos de automóviles o PYMES, usando procesamiento directo y diseño de experiencia del cliente para erosionar la participación establecida. Los especialistas internacionales, por ejemplo, Munich Re Specialty, suscribirán desde 2025 y pueden empujar las tarifas más bajas en capas de reaseguros facultativos. Las M&A continúan: BMS compró Rasher para expansión de crédito y fianzas, mientras que MEDVIDA Partners absorbió los libros heredados de VidaCaixa para construir escala y perseguir flujos de anualidades. Los jugadores que dominan tanto el control de costos de adquisición como el diseño de productos de capital ligero parecen mejor posicionados para retener márgenes.

Líderes de la Industria de Seguros de Vida y No Vida de España

-

Mapfre S.A.

-

VidaCaixa (Grupo CaixaBank)

-

Mutua Madrileña

-

AXA Seguros S.A.

-

Allianz Seguros

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Marzo 2025: MAPFRE se compromete a abrir 300 oficinas adicionales en tres años y mejorar la rentabilidad del seguro de automóvil mientras se dirige al crecimiento de vida de PYMES.

- Marzo 2025: Inocsa adquirió Grupo Catalana Occidente por 1.940 millones de GBP, marcando una de las adquisiciones de seguros españolas recientes más grandes.

- Noviembre 2024: El CCS desembolsó reclamos después de las severas inundaciones de Valencia y Málaga, aprovechando 10.000 millones de EUR (10.410 millones de USD) de reservas y demostrando resistencia sistémica.

- Mayo 2024: MEDVIDA Partners adquirió la cartera de vida de VidaCaixa para lograr escala en la gestión de libros cerrados.

- Mayo 2024: AM Best cambió la perspectiva de no vida de España de negativa a estable ya que mejoró la adecuación de tarifas.

Alcance del Informe del Mercado de Seguros de Vida y No Vida de España

El seguro de vida proporciona una suma global del valor asegurado al vencimiento o en caso de muerte del tomador de la póliza. Las pólizas de seguros no vida ofrecen protección financiera a una persona por problemas de salud o pérdidas debido a daños a un activo. Este informe tiene como objetivo proporcionar un análisis detallado del mercado de seguros de vida y no vida de España. Se enfoca en las dinámicas del mercado, tendencias emergentes en los segmentos y mercados regionales, y insights sobre varios tipos de productos y aplicaciones. Además, analiza los jugadores clave y el panorama competitivo en el mercado de seguros de vida y no vida en España.

El mercado de seguros de vida y no vida de España está segmentado por tipo de seguro y canal de distribución. Por tipo de seguro, el mercado se sub-segmenta en vida y no vida, y por canales de distribución, el mercado se sub-segmenta en agencia directa, banco y otros. El informe ofrece los tamaños de mercado y pronósticos en valor (USD) para todos los segmentos anteriores.

| Seguros de Vida | Vida a Término |

| Dotal | |

| Vida Entera / Universal | |

| Pensiones y Anualidades | |

| Seguros No Vida | Automóvil |

| Propiedad y Siniestros | |

| Salud | |

| Responsabilidad | |

| Crédito y Fianzas | |

| Marina, Aviación y Transporte |

| Agentes y Corredores |

| Bancaseguros |

| Ventas Directas (Vinculadas) |

| Online y Móvil |

| Afinidad y Asociaciones |

| Particulares | Mercado Masivo |

| Individuos de Alto Patrimonio Neto | |

| Corporaciones | PYMES |

| Grandes Empresas | |

| Sector Público |

| Madrid |

| Cataluña |

| Andalucía |

| Comunidad Valenciana |

| País Vasco |

| Resto de España |

| Por Tipo de Seguro (Prima Bruta Suscrita, Miles de Millones USD) | Seguros de Vida | Vida a Término |

| Dotal | ||

| Vida Entera / Universal | ||

| Pensiones y Anualidades | ||

| Seguros No Vida | Automóvil | |

| Propiedad y Siniestros | ||

| Salud | ||

| Responsabilidad | ||

| Crédito y Fianzas | ||

| Marina, Aviación y Transporte | ||

| Por Canal de Distribución | Agentes y Corredores | |

| Bancaseguros | ||

| Ventas Directas (Vinculadas) | ||

| Online y Móvil | ||

| Afinidad y Asociaciones | ||

| Por Usuario Final | Particulares | Mercado Masivo |

| Individuos de Alto Patrimonio Neto | ||

| Corporaciones | PYMES | |

| Grandes Empresas | ||

| Sector Público | ||

| Por Región (España) | Madrid | |

| Cataluña | ||

| Andalucía | ||

| Comunidad Valenciana | ||

| País Vasco | ||

| Resto de España | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor actual del mercado de seguros de vida y no vida de España y qué tan rápido está creciendo?

Las primas totalizan 98.500 millones de USD en 2025 y se pronostica que se expandan a 135.010 millones de USD para 2030 a una TCAC del 6,51%.

¿Qué líneas de productos están registrando el crecimiento más rápido?

Las primas de pensiones y anualidades están aumentando a una TCAC del 5,82% (2025-2030), el ritmo más rápido entre todas las categorías de seguros de vida.

¿Qué tan importante son los bancaseguros en comparación con los canales digitales?

Los bancaseguros controlan el 44,3% del total de primas suscritas, mientras que las ventas online y móviles son el canal de crecimiento más rápido, con una TCAC del 12,24% proyectada hasta 2030.

¿Qué regiones mantienen las participaciones más grandes y de crecimiento más rápido de ingresos de primas?

Madrid lidera con una participación del 22,3% del total de primas en 2024; se espera que la Comunidad Valenciana registre el crecimiento regional más alto con una TCAC del 6,51% hasta 2030.

¿Qué cambios regulatorios están moldeando las dinámicas del mercado?

Las actualizaciones continuas de Solvencia II y la implementación de IFRS 17 mejoran la optimización de capital pero elevan los costos de cumplimiento, favoreciendo a las aseguradoras más grandes con sistemas de gestión de riesgos más fuertes.

¿Por qué las aseguradoras de automóviles enfrentan presión de rentabilidad?

La inflación en los costos de reparación y reclamos de lesiones corporales más altos empujaron el ratio combinado de automóviles de 2024 por encima del 100%, provocando aumentos de tarifas y un uso más amplio de fijación de precios basada en telemática para restaurar márgenes.

Última actualización de la página el: