Tamaño y Participación del Mercado de Seguros de Vida y No Vida de Grecia

Análisis del Mercado de Seguros de Vida y No Vida de Grecia por Mordor Intelligence

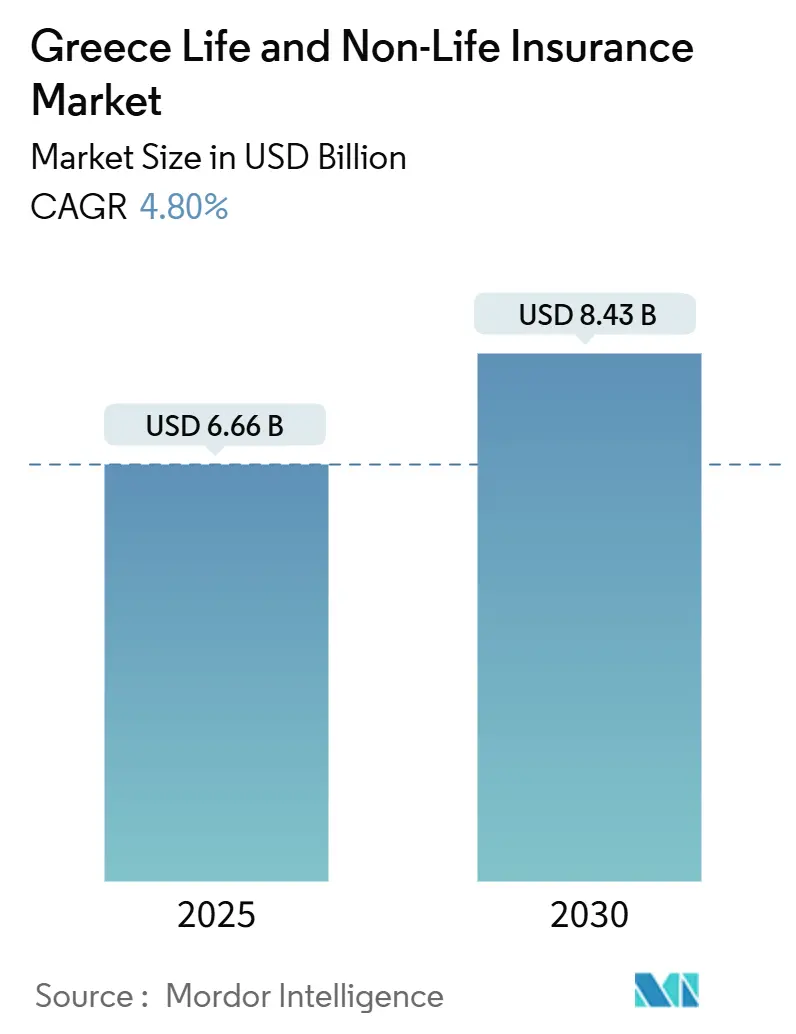

El mercado de seguros de vida y no vida de grecia alcanzó USD 6,66 mil millones en 2025 y se pronostica que avance a una TCAC del 4,80%, elevando los ingresos totales por primas a USD 8,43 mil millones en 2030. La expansión refleja un cambio del estancamiento post-crisis hacia un crecimiento constante, ya que la modernización regulatoria, la reforma de pensiones y la distribución digital profundizan la conciencia de riesgo e impulsan la adopción de productos. El negocio de no vida retuvo una ligera mayoría de las primas suscritas, pero los seguros de vida se aceleraron respaldados por las cuentas de pensiones fondeadas. Mientras tanto, el despliegue de la verificación electrónica obligatoria de responsabilidad civil del motor endureció el cumplimiento, añadiendo cientos de miles de vehículos anteriormente no asegurados y estabilizando las ratios de siniestralidad del motor. En otras áreas, los desembolsos del Mecanismo de Recuperación y Resiliencia (MRR) de la UE por un total de USD 35,95 mil millones están elevando los ingresos familiares y el apetito de inversión corporativa, respaldando las líneas de salud, propiedad y especialidad.

Conclusiones Clave del Informe

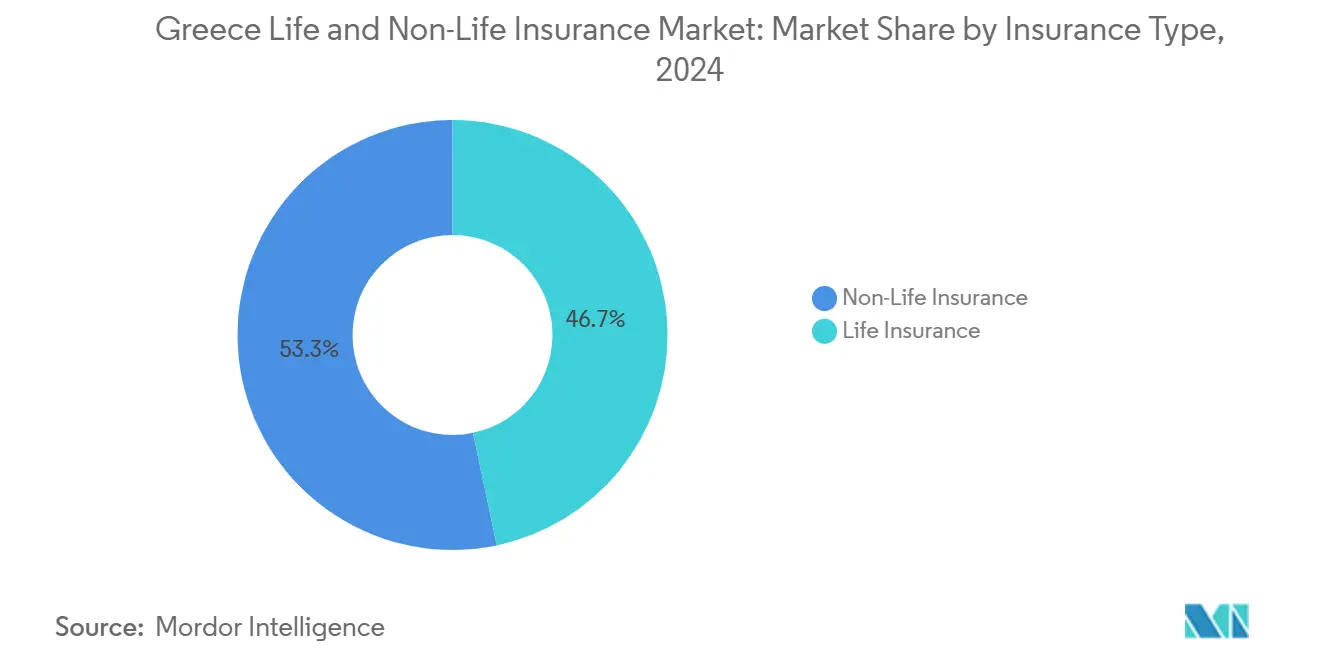

- Por tipo de seguro, las pólizas de no vida lideraron con el 53,3% de la participación del mercado de seguros de vida y no vida de grecia en 2024; se proyecta que los seguros de vida crezcan más rápido con una TCAC del 7,24% entre 2025-2030.

- Por canal de distribución, los agentes de seguros retuvieron el 39,7% de participación de ingresos en 2024, mientras que los bancaseguros están en camino hacia la TCAC más alta del 8,23% hasta 2030.

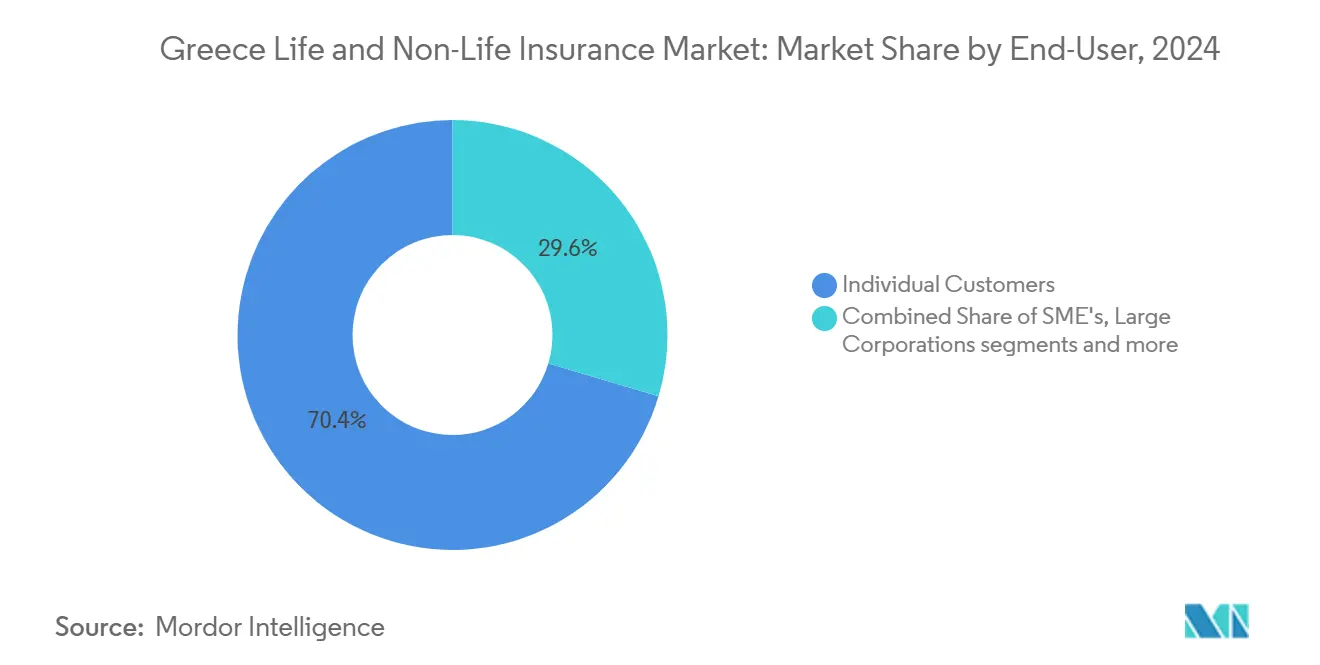

- Por usuario final, los individuos representaron el 70,4% del tamaño del mercado de seguros de vida y no vida de grecia en 2024; las pequeñas y medianas empresas están posicionadas para una TCAC del 6,14% hasta 2030.

- Por tipo de prima, los productos de prima regular dominaron con una participación del 67,6% en 2024, mientras que se espera que los productos de prima única avancen a una TCAC del 6,84% hasta 2030.

- Por región, Ática mantuvo el 47,8% del tamaño del mercado de seguros de vida y no vida de grecia en 2024; se pronostica que Macedonia Central se expanda a una TCAC del 5,53% durante 2025-2030.

Tendencias y Perspectivas del Mercado de Seguros de Vida y No Vida de Grecia

Análisis de Impacto de Impulsores

| Impulsor | (~) % de Impacto en el Pronóstico de TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Reforma de pensiones redirigiendo ahorros hacia productos privados de vida y rentas vitalicias | +1.2% | Ática, Tesalónica | Mediano plazo (2-4 años) |

| Construcción residencial y renacimiento de infraestructura turística | +0.8% | Ática, Creta, Macedonia Central | Corto plazo (≤ 2 años) |

| Verificación electrónica de responsabilidad civil del motor impulsando el cumplimiento | +0.6% | Nacional, enfoque urbano | Corto plazo (≤ 2 años) |

| Integración digital de bancaseguros con bancos sistémicos | +0.7% | Centros financieros | Mediano plazo (2-4 años) |

| Aumento de ingresos del MRR de la UE para hogares y corporaciones | +0.5% | Nacional | Largo plazo (≥ 4 años) |

| Adopción de pólizas de motor telemáticas basadas en uso | +0.4% | Ciudades principales | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Reforma acelerada de pensiones trasladando los ahorros de jubilación hacia productos privados de vida y rentas vitalicias

En Grecia, las reformas aceleradas de pensiones están impulsando el crecimiento en los mercados de seguros de vida y no vida. Las reformas de 2024 introdujeron cuentas auxiliares fondeadas de contribución definida, desviando aproximadamente EUR 1,5 mil millones anuales del sistema público de primer pilar hacia aseguradoras privadas[1]Comisión Europea, "Plan de Recuperación y Resiliencia - Enmiendas de Grecia," ec.europa.eu. Con nuevos incentivos fiscales y mecanismos de equiparación de contribuciones en vigor, la participación voluntaria en estas reformas está en aumento. Este incremento es especialmente pronunciado dados los concerns sobre la adecuación de la jubilación, amplificados por la demografía envejeciente de Grecia, proyectada a tener 67 jubilados por cada 100 trabajadores en 2030. Capitalizando esta tendencia, las aseguradoras de vida reportaron un aumento de primas del 7,9% en 2024, superando el crecimiento del mercado más amplio. En un intento por atraer talento, los empleadores, especialmente en regiones centradas en finanzas y tecnología como Ática, están integrando cada vez más beneficios de vida y pensión en sus paquetes de compensación. Las aseguradoras, a su vez, están innovando sus ofertas de productos, destacando planes vinculados a unidades, garantías de ingresos de por vida y cobertura para riesgos de longevidad. A medida que los activos transicionan del sistema estatal tradicional de reparto (PAYG) a carteras privadas, estas reformas están preparadas para profundizar y diversificar aún más el panorama asegurador de Grecia en los próximos años.

Resurgimiento de la construcción residencial y la infraestructura turística impulsando el crecimiento de primas de propiedad y accidentes

El mercado de seguros de vida y no vida de grecia está presenciando un impulso, en gran medida alimentado por un renacimiento en la construcción residencial y un auge en la infraestructura turística. En 2024, fue evidente un aumento del 15% en la inversión residencial, impulsado por un incremento en los permisos de construcción. Simultáneamente, proyectos turísticos significativos en áreas como Creta y Macedonia Central aumentaron la demanda de seguros de propiedad comercial. Las primas de seguros de propiedad, impulsadas predominantemente por líneas comerciales, vieron un incremento del 9,4%. Este aumento se atribuye a un creciente énfasis en el cumplimiento de sostenibilidad vinculado a seguros para nuevos proyectos. Además, las obras públicas en la UE, con presupuestos que superan EUR 1 millón, ahora vienen con una estipulación para cobertura de responsabilidad de constructores, amplificando los volúmenes asegurados. El esquema renovado de Visa Dorada ha dirigido inversiones extranjeras hacia bienes raíces premium, aumentando la demanda de pólizas de propiedad de lujo. En Ática, que representa el 35% de los permisos de construcción de Grecia, hay un aumento notable en la adopción de seguros todo riesgo para contratistas y específicos de proyecto. Estos desarrollos en activos reales no solo están canalizando nuevos flujos de primas hacia el segmento de no vida, sino que también están reforzando la diversificación de riesgos dentro del panorama asegurador griego.

Verificación electrónica obligatoria de responsabilidad civil del motor aumentando el cumplimiento y la adopción de primas

La plataforma nacional de verificación electrónica conectada a bases de datos policiales eliminó una brecha del 15% de vehículos no asegurados para mediados de 2024, añadiendo aproximadamente 224,000 pólizas y elevando las primas del motor suscritas a EUR 1,24 mil millones. El reconocimiento automatizado de placas ha acortado el manejo de reclamos en un 30% y eliminado el fraude histórico vinculado a motoristas no asegurados. Los fundamentos legales-Decreto Presidencial 237/1986 y Ley 489/76-ganaron dientes de cumplimiento en tiempo real, convirtiendo el cumplimiento teórico en realidad ejecutable. Están en curso discusiones para replicar el modelo en otras líneas obligatorias, potencialmente ampliando los pools de primas impulsados por cumplimiento.

Rápida integración digital de bancaseguros con bancos sistémicos griegos expandiendo el alcance de distribución

Los bancos sistémicos de Grecia están integrando rápidamente soluciones digitales en los bancaseguros, ampliando su alcance de distribución e impulsando el crecimiento en los mercados de seguros de vida y no vida. Un ejemplo principal es la adquisición de EUR 469 millones de Piraeus Bank de Ethniki Insurance, que combina la participación del 28% de Piraeus en el mercado de depósitos con la participación del 14% de Ethniki en primas de seguros compuestos[2]Piraeus Bank, "Finalización de la Adquisición de Ethniki Insurance," piraeusbankgroup.com. Gracias a las herramientas digitales, la venta cruzada ahora representa el 65% de las nuevas pólizas, reduciendo los costos de adquisición en un 25% y mejorando la adopción de seguros entre clientes de banca minorista. Movimientos estratégicos, como el pacto renovado de NN Hellas con Piraeus Bank y la colaboración extendida de Alpha Bank con Generali hasta 2040, están solidificando un ecosistema banco-asegurador que combina sin problemas productos de ahorro, protección e inversión. Estas tendencias están impulsando una TCAC proyectada del 8,24% para bancaseguros, transformando el panorama de distribución de seguros de Grecia y subrayando su papel fundamental en el crecimiento del mercado.

Análisis de Impacto de Restricciones

| Restricción | (~) % de Impacto en el Pronóstico de TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Dependencia cultural en familia y bienestar social reduciendo la penetración de seguros | -0.9% | Áreas rurales a nivel nacional | Largo plazo (≥ 4 años) |

| Exposición a riesgos catastróficos inflando costos de reaseguros y primas minoristas | -0.7% | Zonas sísmicas e incendios forestales | Mediano plazo (2-4 años) |

| Arrastre macroeconómico del alto servicio de deuda soberana | -0.5% | Hogares urbanos | Mediano plazo (2-4 años) |

| Mercado motor sensible a precios comprimiendo márgenes de suscripción | -0.3% | Centros urbanos competitivos | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Penetración de seguros persistentemente baja debido a la dependencia cultural en familia extendida y apoyo del bienestar social

En Grecia, una dependencia cultural arraigada en redes familiares extendidas y apoyo del bienestar estatal ha llevado a una penetración de seguros persistentemente baja, obstaculizando el crecimiento de los mercados de seguros de vida y no vida. De 1990 a 2019, solo el 8% de las pérdidas por desastres naturales estaban aseguradas en Grecia, muy por debajo del promedio de la UE del 25%. Esta discrepancia subraya una dependencia prevalente en ayuda pública y sistemas de apoyo informal. Tal dependencia fomenta un riesgo moral: cuando el alivio de desastres financiado por el gobierno actúa como sustituto del seguro privado, disminuye la motivación de los hogares para buscar cobertura. Las encuestas indican una desconfianza persistente de las aseguradoras y una comprensión limitada de los productos, especialmente en regiones rurales donde la vida multigeneracional es común. Aunque un mandato gubernamental programado para 2025 requerirá que las grandes empresas se aseguren contra riesgos de desastres naturales, la adopción doméstica de seguros permanece lenta. Iniciativas como campañas de concienciación y pruebas de microseguros se esfuerzan por cerrar la brecha de protección, sin embargo, las actitudes culturales profundamente arraigadas probablemente continuarán obstaculizando la expansión a largo plazo del mercado.

Exposición elevada a riesgos catastróficos elevando los costos de reaseguros y las tasas de primas

Los mercados de seguros de vida y no vida de grecia están lidiando con costos crecientes y tasas de primas, en gran medida debido a la mayor exposición a riesgos catastróficos. En 2023, los incendios forestales llevaron a pérdidas aseguradas de EUR 300 millones[3]Banco Mundial, "Gestión del Riesgo de Desastres en Grecia," worldbank.org. Mientras tanto, los daños de un raro terremoto de 1 en 200 años podrían superar EUR 22 mil millones, subrayando la necesidad de reaseguros sustanciales y empujando los precios de pólizas hacia arriba en un 15-20%. A medida que la volatilidad climática se intensifica, los reaseguradores están respondiendo endureciendo términos, implementando retenciones más altas y aplicando exclusiones regionales. Este cambio obliga a las aseguradoras primarias a reducir su suscripción o traspasar los costos aumentados a los asegurados. Aunque ha habido una propuesta para un Esquema Nacional de Seguros de Terremotos para distribuir el riesgo de manera más uniforme, las demoras legislativas han obstaculizado su implementación. Sin un marco robusto de compartición de riesgos público-privado, la creciente exposición a catástrofes probablemente mantendrá los seguros inasequibles para muchos, particularmente familias de bajos ingresos en áreas más allá de centros urbanos como Ática.

Análisis de Segmentos

Por Tipo de Seguro: Aceleración de vida en medio del dominio de no vida

El negocio de no vida retuvo una participación del 53,3% del tamaño del mercado de seguros de vida y no vida de grecia. Se proyecta que el segmento de vida se componga al 7,24%, muy por delante de no vida, debido a las cuentas de pensiones fondeadas y la demografía envejeciente. El motor permanece como la clase más grande de no vida, sin embargo, propiedad y salud se están expandiendo más rápido respaldados por la conciencia de desastres naturales y la inflación médica. Dentro de vida, los productos vinculados a unidades están ganando tracción ya que los consumidores buscan protección combinada y retornos del mercado de capitales en un entorno de tasas bajas.

La trayectoria de vida acelerada también refleja el crecimiento de ingresos liderado por el MRR de la UE y el cambio de los empleadores hacia esquemas de vida grupal. Por el contrario, los jugadores de no vida enfrentan erosión de márgenes por el aumento de reclamos de catástrofe incluso mientras se diversifican en líneas cibernéticas y de especialidad. Se proyecta que las primas de salud salten un 14% en 2025 ya que las ratios de pérdida superan el 100%, mientras que las pólizas dotales tradicionales están dando paso a proposiciones transparentes, vinculadas al mercado que se alinean con las preferencias del inversor. En general, la TCAC más alta de vida gradualmente erosionará la participación mayoritaria de no vida, pero este último permanecerá como el ancla de volumen primario del mercado de seguros de vida y no vida de grecia.

Por Canal de Distribución: Los bancaseguros digitales disrumpen las redes de agentes

Los agentes de seguros representaron el 39,7% de los flujos de primas en 2024, respaldados por 1,600 agencias corporativas y relaciones locales arraigadas. Sin embargo, se proyecta que los bancaseguros registren la TCAC líder del segmento del 8,23%, impulsados por bancos sistémicos que integran viajes de pólizas en banca móvil y en línea. El modelo omnicanal reduce la fricción y explota vastos conjuntos de datos de clientes para venta cruzada, particularmente en vida y ahorros. Los corredores mantienen un bastión en líneas comerciales complejas, y los jugadores directos en línea capturan clientes minoristas sensibles a precios a través de marketing digital agresivo.

La adquisición de Ethniki Insurance por parte de Piraeus Bank ejemplifica el impulso disruptivo de los bancaseguros, prometiendo una súper-aplicación bancaseguros sin fisuras que podría reclasificar materialmente las participaciones de distribución. Mientras tanto, la extensión de 15 años de Alpha Bank y Generali subraya un compromiso a largo plazo con el modelo. La actualización regulatoria bajo el Banco de Grecia demanda certificación profesional y adecuación de capital para todos los intermediarios, elevando los costos de cumplimiento que pueden desplazar a agentes más pequeños. Consecuentemente, el mercado de seguros de vida y no vida de grecia se está moviendo hacia una arquitectura de distribución híbrida en la cual los canales digitales propiedad de bancos lideran la adquisición de clientes, y los corredores especializados proporcionan asesoramiento de valor añadido en riesgos complejos.

Por Usuario Final: El crecimiento de PyMEs supera el dominio individual

Los individuos suministraron el 70,4% de las primas suscritas de 2024, un patrón anclado en seguros de motor obligatorios y protección de vida en expansión. No obstante, se pronostica que las PyMEs registren la TCAC más rápida del 6,14% ya que los fondos de la UE estimulan la inversión empresarial y las regulaciones amplían las coberturas obligatorias como la responsabilidad profesional. Las grandes corporaciones y entidades públicas ya mantienen captives sofisticadas y programas internacionales, limitando el potencial de crecimiento incremental, pero las nuevas obligaciones ESG y cibernéticas crean ventajas selectivas.

La demanda de PyMEs se extiende más allá de propiedad y responsabilidad hacia cibernéticos, deterioro ambiental e interrupción de negocio, reflejando requisitos más estrictos de resiliencia de cadena de suministro. Las reglas de adquisiciones públicas cada vez más insisten en evidencia de seguros antes de otorgar contratos financiados por la UE, efectivamente impulsando la adopción cuasi-obligatoria. En el lado minorista, el aumento del ingreso disponible y las experiencias digitales de clientes están empujando a los hogares hacia paquetes agrupados auto-hogar-vida con descuentos de lealtad y reclamos simplificados. Estas dinámicas diversifican progresivamente el pool de riesgo de la industria de seguros de vida y no vida de grecia.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tipo de Prima: El crecimiento de prima única desafía el dominio regular

Los contratos de pago regular comprendieron el 67,6% de las primas de 2024, encajando con ciclos salariales mensuales y suavizando el flujo de caja para los asegurados. Los productos de prima única, sin embargo, se proyecta que se aceleren a una TCAC del 6,84%. Las reformas de pensiones permiten transferencias de suma global de cuentas auxiliares hacia rentas vitalicias y pólizas vinculadas a inversión que ofrecen ventajas de planificación patrimonial y beneficios fiscales. Los jubilados de mayores ingresos en Ática están especialmente predispuestos a desembolsos de prima únicos que aseguran ingresos de por vida o provisión de legado.

La regulación ahora favorece diseños vinculados a unidades transparentes sobre productos garantizados opacos, alentando a las aseguradoras a empaquetar ofertas de prima única que combinan participación de mercado con amortiguadores de desventaja. El negocio de prima única de no vida también está creciendo: las coberturas de propiedad comercial y proyecto adoptan pagos anticipados para simplificar la contabilidad y fortalecer el flujo de caja del asegurador. La propiedad y motor de prima regular retiene el liderazgo de volumen, pero los precios competitivos y la presión del costo de vida pesan sobre los márgenes. En general, la creciente participación de prima única puede gradualmente remodelar las estrategias de liquidez e inversión en el mercado de seguros de vida y no vida de grecia.

Análisis Geográfico

La participación de mercado dominante del 47,8% de Ática proviene de su papel como el centro nervioso económico de la nación, hogar de 18 de 34 aseguradores licenciados y una concentración de hogares de altos ingresos. La abundancia de sedes corporativas alimenta la demanda de líneas de especialidad como cibernéticos, D&O, y beneficios de empleados multinacionales. La adopción digital supera a todas las otras regiones, con ventas en línea y funcionalidad de reclamos móviles reforzando el liderazgo en experiencia del cliente. Los valores de propiedad elevados y la alta densidad vehicular aseguran que el motor y los seguros de hogar permanezcan como pilares de volumen, aunque los ajustes del modelo de catástrofe para riesgo de incendios forestales urbanos se están volviendo más prevalentes.

Macedonia Central registra la trayectoria futura más rápida, proyectada a una TCAC del 5,53% hasta 2030. La expansión del puerto de Tesalónica y los proyectos logísticos de la Ruta de la Seda requieren coberturas marinas, de casco y carga, mientras que los inversionistas manufactureros buscan paquetes industriales integrales alineados con códigos ESG de la UE. El crecimiento turístico en Halkidiki aumenta la exposición de responsabilidad para operadores de hoteles y ocio, estimulando soluciones personalizadas. La demanda de seguros de cultivos también está aumentando, ya que la agricultura mecanizada aumenta los valores de activos y los socios financieros insisten en la transferencia de riesgo.

Tesalia, Creta y el Resto de Grecia contribuyen patrones de demanda diversificados. El perfil sísmico de Tesalia impulsa tasas de prima de terremotos más altas, sin embargo, las inversiones en agrotecnología subsidiadas por la UE dependen de seguros robustos. El turismo estacional de Creta genera ciclicidad que requiere períodos de cobertura flexibles, y los territorios insulares que enfrentan restricciones logísticas se benefician de servicios de pólizas simplificados, digitales primero. En regiones menos densamente pobladas, la dependencia cultural en compartición de riesgo familiar y menores ingresos disponibles suprimen la adopción, sosteniendo una brecha de protección considerable que las iniciativas regulatorias y educativas solo están estrechando lentamente.

Panorama Competitivo

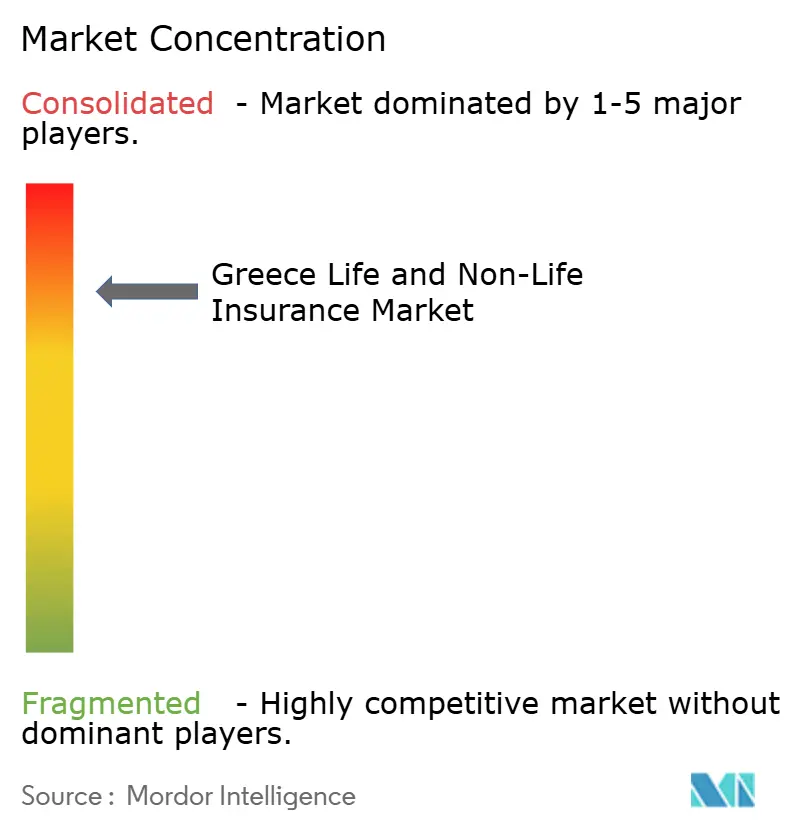

Los 5 jugadores principales controlaron la mayoría de las primas suscritas de 2024, señalando una alta concentración. La compra de Ethniki Insurance por parte de Piraeus Bank por EUR 469 millones ejemplifica el creciente M&A. NN Hellas, Generali, Allianz e Interamerican aprovechan alianzas de bancaseguros a largo plazo e inversión digital agresiva para defender su participación.

Los desafiantes digitales primero como Hellas Direct despliegan servicio al cliente AI y liquidación instantánea de reclamos para erosionar los bastiones minoristas de los incumbentes, forzando a los jugadores legacy a acelerar la modernización IT. ERGO Greece desplegó su asistente virtual 'Chara' y el portal 'ERGO forMe', reflejando el enfoque híbrido de combinar agentes humanos con tecnología de autoservicio. El endurecimiento regulatorio continúa moldeando la competencia: La Ley 5193/2025 transpone los estándares de ciberseguridad DORA, favoreciendo a firmas más grandes con marcos de resiliencia sofisticados. Los regímenes de capital basado en riesgo también incentivan la escala operacional, alentando mayor consolidación entre los participantes de la industria de seguros de vida y no vida de grecia.

Las perspectivas de crecimiento de espacio blanco incluyen pólizas de motor basadas en telemática, cibernéticos para PyMEs, coberturas paramétricas de desastres naturales, y soluciones de suscripción vinculadas a ESG. Los incumbentes están explorando asociaciones con insurtechs para acelerar el tiempo al mercado en estos nichos mientras controlan los costos de adquisición. La competencia de precios permanece intensa en motor, comprimiendo márgenes técnicos, pero las aseguradoras apuntan a compensar la presión a través de paquetes de servicios auxiliares y venta cruzada de riders de vida o salud. En general, la perspectiva competitiva apunta a consolidación continua equilibrada por entrantes de nicho impulsados por innovación.

Líderes de la Industria de Seguros de Vida y No Vida de Grecia

-

Ethniki Hellenic General Insurance Co.

-

Interamerican Hellenic Insurance (Achmea Group)

-

Generali Hellas Insurance Company

-

NN Hellenic Life Insurance Company

-

Allianz Hellas Insurance Company

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Marzo 2025: Piraeus Bank completó su adquisición de EUR 469 millones de una participación del 70% en Ethniki Insurance, creando el grupo bancario-asegurador integrado más grande de Grecia con activos superiores a EUR 4 mil millones

- Febrero 2025: Reale Mutua di Assicurazioni adquirió el 75% de Ydrogios Insurance, señalando un renovado interés extranjero en el mercado griego en consolidación.

- Enero 2025: La Ley 5116/2024 introdujo seguros obligatorios de desastres naturales para grandes empresas, desbloqueando aproximadamente EUR 200 millones en primas anuales estimadas.

- Diciembre 2024: ERGO Greece expandió su asistente virtual AI 'Chara' y el conjunto de características del portal del cliente.

Alcance del Informe del Mercado de Seguros de Vida y No Vida de Grecia

El Mercado de Seguros de Vida y No Vida de Grecia es uno de los crecientes, y bajas demandas para el Mercado de Seguros de Vida y No Vida ya que las personas están prefiriendo más el estilo de vida asegurado y plataformas innovadoras por las cuales los seguros de Vida y No Vida de Grecia están obteniendo eficiencia a un ritmo creciente. Un análisis de antecedentes completo del Mercado de Seguros de Vida y No Vida de Grecia, que incluye una evaluación de la economía, descripción general del mercado, estimación del tamaño del mercado para segmentos clave, tendencias emergentes en el mercado, dinámicas del mercado y perfiles de empresas clave, están cubiertos en el informe. El Mercado de Seguros de Vida y No Vida de Grecia está Segmentado El Mercado de Seguros de Vida y No Vida de Grecia está segmentado Por Tipo de Seguro (Seguros de Vida (Individual y Grupal) y Seguros de No Vida (Hogar, Motor, y Otros Seguros de No Vida)) y Por Canal de Distribución (Directo, Agencia, Bancos, y Otros Canales de Distribución). El dimensionamiento del mercado y los pronósticos se han realizado sobre la base del valor (USD millones).

| Seguros de Vida | Seguros Dotales | |

| Seguros de Vida Temporal | ||

| Seguros de Vida Entera | ||

| Seguros Vinculados a Unidades | ||

| Seguros de Vida Grupal | ||

| Seguros de No Vida | Seguros de Motor | Responsabilidad Civil de Terceros |

| Vehículo Terrestre | ||

| Seguros de Propiedad | Incendio y desastres naturales | |

| Seguros de Propiedad | ||

| Propiedad Comercial | ||

| Seguros de Salud | Salud Individual | |

| Salud Grupal | ||

| Seguros Marítimos, de Aviación y Transporte | ||

| Seguros de Responsabilidad Civil General | ||

| Agentes de Seguros |

| Corredores |

| Bancaseguros |

| Directo (En Línea y Propiedad de la Empresa) |

| Socios de Afinidad y Minoristas |

| Clientes Individuales |

| Pequeñas y Medianas Empresas |

| Grandes Corporaciones y Sector Público |

| Prima Única |

| Prima Regular |

| Ática |

| Macedonia Central |

| Tesalia |

| Creta |

| Resto de Grecia |

| Por Tipo de Seguro | Seguros de Vida | Seguros Dotales | |

| Seguros de Vida Temporal | |||

| Seguros de Vida Entera | |||

| Seguros Vinculados a Unidades | |||

| Seguros de Vida Grupal | |||

| Seguros de No Vida | Seguros de Motor | Responsabilidad Civil de Terceros | |

| Vehículo Terrestre | |||

| Seguros de Propiedad | Incendio y desastres naturales | ||

| Seguros de Propiedad | |||

| Propiedad Comercial | |||

| Seguros de Salud | Salud Individual | ||

| Salud Grupal | |||

| Seguros Marítimos, de Aviación y Transporte | |||

| Seguros de Responsabilidad Civil General | |||

| Por Canal de Distribución | Agentes de Seguros | ||

| Corredores | |||

| Bancaseguros | |||

| Directo (En Línea y Propiedad de la Empresa) | |||

| Socios de Afinidad y Minoristas | |||

| Por Usuario Final | Clientes Individuales | ||

| Pequeñas y Medianas Empresas | |||

| Grandes Corporaciones y Sector Público | |||

| Por Tipo de Prima | Prima Única | ||

| Prima Regular | |||

| Por Región | Ática | ||

| Macedonia Central | |||

| Tesalia | |||

| Creta | |||

| Resto de Grecia | |||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de seguros de vida y no vida de grecia

El mercado de seguros de vida y no vida de grecia alcanzó USD 6,66 mil millones en 2025 y se pronostica que avance a una TCAC del 4,80%, elevando los ingresos totales por primas a USD 8,43 mil millones en 2030

¿Qué segmento de seguros está creciendo más rápido?

Se proyecta que las primas de seguros de vida crezcan a una TCAC del 7,21% durante 2025-2030 debido a la reforma de pensiones y la demografía envejeciente.

¿Por qué los bancaseguros están ganando tracción en Grecia?

Los bancos sistémicos están digitalizando las ventas de seguros, dando a los bancaseguros una TCAC proyectada del 8,24% y reduciendo los costos de distribución en un 25%.

¿Qué tan concentrado está el panorama competitivo?

Las diez principales aseguradoras comandan una participación dominante de las primas, indicando un nivel moderadamente alto de concentración del mercado.

Última actualización de la página el: