Análisis del mercado de aviones comerciales de América Latina

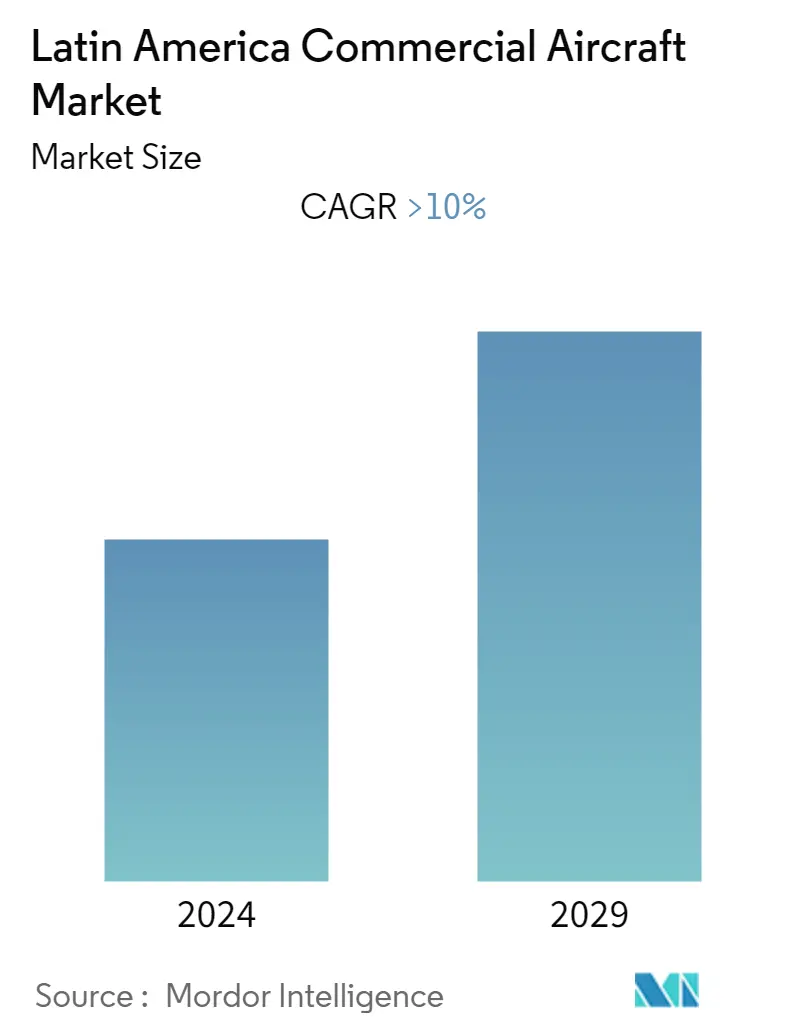

Se espera que el mercado latinoamericano de aviones comerciales registre una CAGR de más del 10% durante el período de pronóstico (2022-2027).

Debido al impacto del COVID-19, la industria de la aviación en la región de América Latina se vio gravemente afectada, ya que el tráfico aéreo total de pasajeros disminuyó considerablemente en 2020, lo que llevó a una reducción de los ingresos de las aerolíneas. La pandemia, junto con una crisis financiera anterior, provocó la quiebra de varias aerolíneas y el cese de sus operaciones. Sin embargo, en 2021, el tráfico de pasajeros en la región comenzó a recuperarse gradualmente, lo que llevó a la reestructuración de las aerolíneas de la quiebra.

A medida que el tráfico de pasajeros en la región se recuperó en 2021, las aerolíneas y los operadores de aeronaves están llevando a cabo la modernización de la flota y podrían planear expandir su flota e introducir aviones de nueva generación reemplazando la flota de aviones envejecida. Además de la flota de aviones de pasajeros, la creciente demanda de carga en los últimos años está impulsando la demanda de adquisición de aviones de carga nuevos y avanzados. Se espera que esto impulse el crecimiento del mercado durante el período de pronóstico.

Tendencias del mercado de aviones comerciales en América Latina

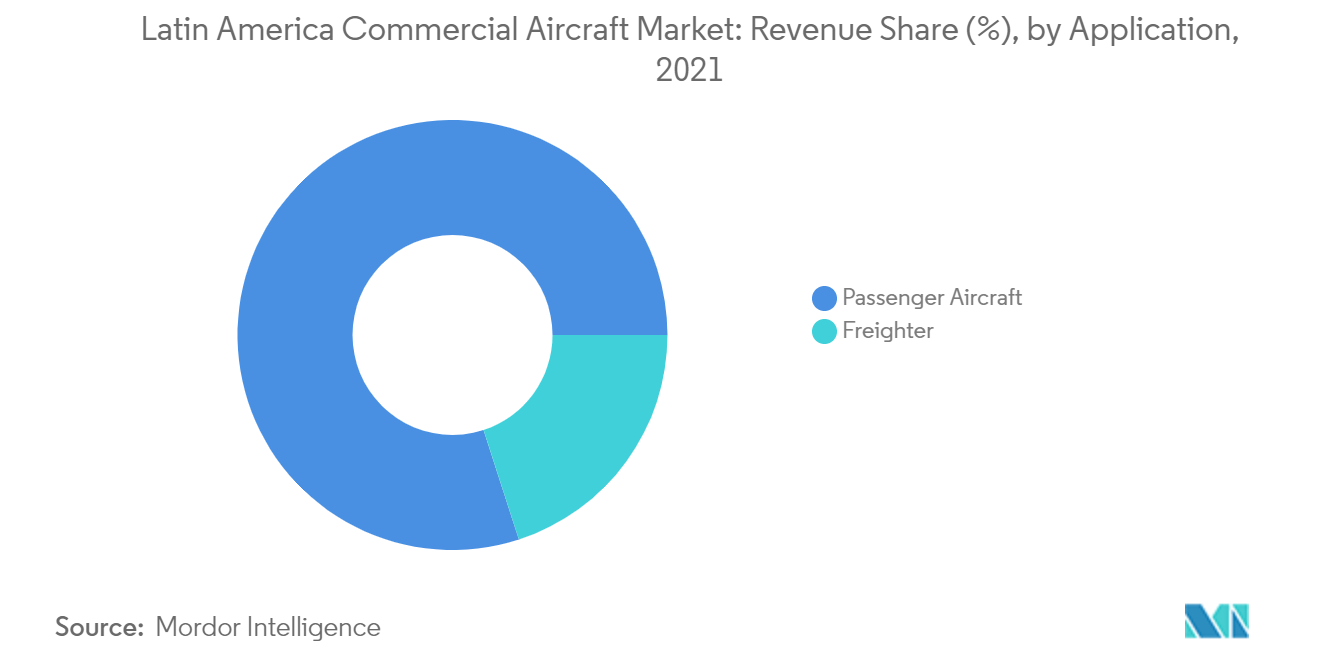

El segmento de aviones de pasajeros tuvo la mayor participación en 2021

El segmento de aviones de pasajeros representó la mayor participación en 2021 debido a la sólida adquisición de aviones de pasajeros de nueva generación como parte de las iniciativas de modernización de la flota de las aerolíneas. El mercado de la aviación en la región se está recuperando gradualmente de la pandemia de COVID-19, con un aumento significativo del tráfico de pasajeros en 2021 en comparación con 2020. Según Airbus, se espera que se entreguen unos 2.460 aviones de pasajeros y de carga a la región de América Latina entre 2022 y 2040. Del total de entregas de aviones, aproximadamente el 44% de los aviones reemplazarán aviones antiguos y menos eficientes en el consumo de combustible. La compañía también estimó que el 88% de las nuevas entregas de aviones serían aviones de fuselaje estrecho, siendo la familia Airbus A320, la familia Boeing 737 y el Embraer E190 los principales modelos.

En abril de 2022, Aerolíneas Argentinas anunció su plan para restaurar completamente el tamaño de su flota a los niveles de flota anteriores a COVID en 2022. Se espera que la aerolínea reciba dos nuevos A330-200 para las rutas de larga distancia y dos aviones Boeing 737 MAX. La aerolínea también está estudiando la posibilidad de sustituir los viejos aviones Embraer E1. Del mismo modo, en noviembre de 2021, Volaris realizó un pedido de 39 aviones A321 neo y negoció con Airbus la conversión de 20 aviones de A320 neo a A321 neo de su pedido actual. Se prevé que tales pedidos de las aerolíneas y los operadores de aeronaves para expandir su flota impulsen el crecimiento del mercado durante el período de pronóstico.

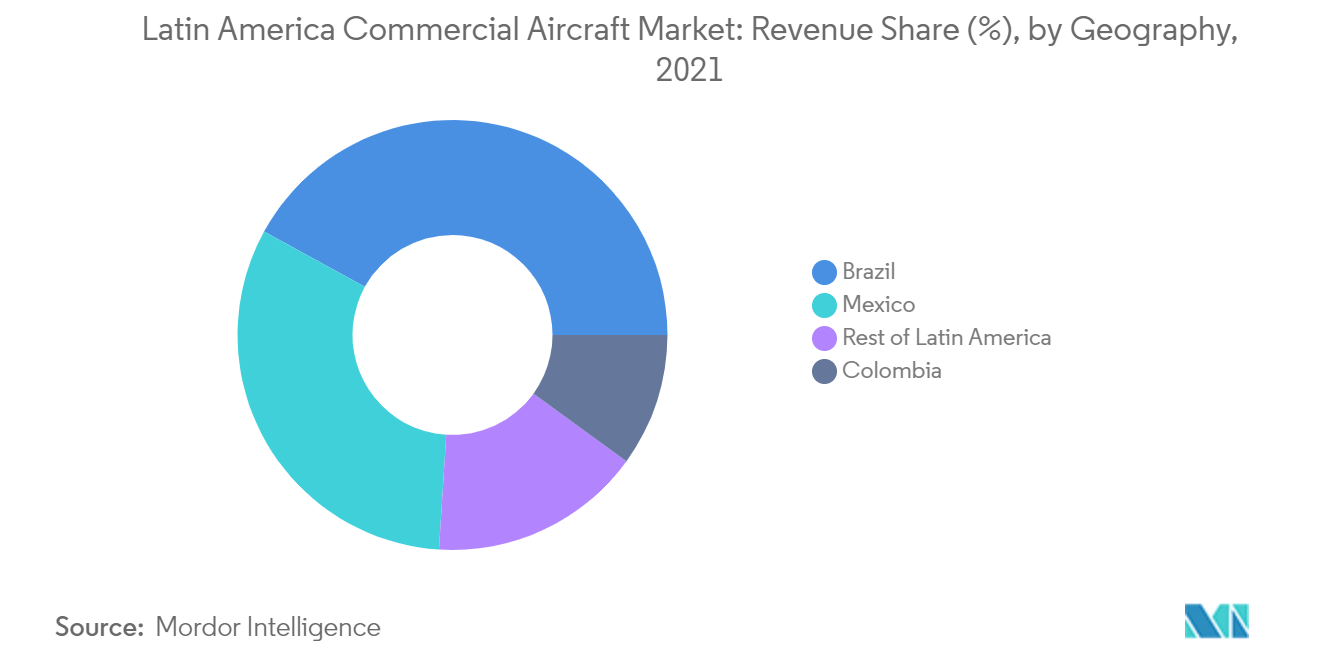

Brasil representó la mayor participación en el mercado en 2021

Brasil actualmente domina el mercado y se espera que continúe su dominio sobre el mercado durante el período de pronóstico. Esto se debe principalmente al rápido crecimiento del tráfico de pasajeros del país, que impulsó las inversiones de las aerolíneas hacia la adquisición de aviones de nueva generación. Los aeropuertos del país manejaron más de 62,5 millones de pasajeros en 2021 frente a los 51,9 millones de 2020. Debido a la pandemia de COVID-19, las principales aerolíneas del país han emprendido diversas iniciativas para mitigar sus pérdidas. En este sentido, Azul acordó con Embraer y Airbus en mayo de 2020 posponer las entregas de 82 aviones que originalmente estaban programados para ser entregados entre 2020-2023. Se espera que las entregas de estos aviones comiencen en 2024. Los acuerdos para aplazar sus órdenes formaban parte de su plan de recuperación para garantizar la liquidez. LATAM Brasil, GOL Airlines y Azul Airlines fueron las principales aerolíneas del país en términos de tráfico de pasajeros en 2021. Actualmente, las tres aerolíneas tienen más de 180 aviones pedidos.

Además de adquirir nuevos aviones de pasajeros, las aerolíneas regionales también están ampliando su flota de carga. Por ejemplo, en febrero de 2022, Azul Airlines anunció que la compañía completó la conversión y certificación del primer carguero dedicado E195 del mundo. Se prevé que estos planes de adquisición para nuevas aerolíneas, así como el creciente énfasis en la expansión de su red de rutas, impulsen el crecimiento del mercado en el futuro.

Visión general de la industria aeronáutica comercial en América Latina

El mercado de aviones comerciales latinoamericanos está muy consolidado, con pocos actores que representan la participación mayoritaria en el mercado. Los actores destacados en el mercado latinoamericano de aviones comerciales son Airbus SE, The Boeing Company, Embraer SA, ATR y Rostec. Alrededor del 60% de la flota comercial existente en la región está compuesta por aviones Airbus, y la flota restante incluye principalmente aviones de Boeing, Embraer y ATR. Se espera que Airbus y Boeing continúen su dominio en el futuro, ya que tienen más de 350 aviones y más de 150 aviones pedidos (a marzo de 2022), respectivamente. El pedido más grande de Airbus es de la mexicana Volaris, mientras que el pedido más grande de Boeing es de GOL Linhas Aereas de Brasil. Además de la demanda de aviones de pasajeros, los fabricantes de aeronaves están ampliando su participación en el mercado a través de las entregas de aviones de carga nuevos y avanzados. En este sentido, en marzo de 2022, el grupo LATAM anunció que su división de carga recibió el segundo de 10 cargueros Boeing 767 convertidos. Los aviones fueron ordenados como parte de los planes para expandir su negocio de carga y servirían a los mercados de Colombia, Brasil y América Central. Está previsto que el resto de los aviones se entreguen a finales de 2023. Se espera que estos pedidos y entregas de aeronaves respalden el crecimiento de los fabricantes de equipos originales de aeronaves en el mercado de aviones comerciales.

Líderes del mercado de aviones comerciales en América Latina

Airbus SE

The Boeing Company

Embraer SA

ATR

Rostec

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de aviones comerciales de América Latina

En junio de 2022, LATAM Brasil anunció que la aerolínea recibió su primer Airbus A320neo desde el inicio de la pandemia de COVID-19. La aeronave es la séptima de este modelo en la flota de LATAM en Brasil y es una de las 70 aeronaves de la familia Airbus A320neo encargadas por el grupo LATAM.

En mayo de 2022, GOL Linhas Aéreas Inteligentes SA y Avianca anunciaron que las empresas crearían un holding conjunto llamado Grupo Abra. Se espera que el nuevo grupo comience a operar a finales de 2022 y, tras la creación del nuevo grupo, ambas aerolíneas continuarían operando de forma independiente y conservando sus respectivas marcas.

Segmentación de la industria aeronáutica comercial en América Latina

La aviación comercial es una parte de la aviación civil que involucra servicios regulares de aerolíneas que implican la operación de aeronaves para transportar pasajeros y carga. El estudio ofrece una breve descripción del mercado de aviones comerciales en todo el mundo e incluye detalles sobre el tráfico aéreo de pasajeros, nuevas rutas, inversiones en infraestructura aeroportuaria, carga aérea y adquisición de nuevos aviones.

El mercado de aviones comerciales está segmentado por aplicación en aviones de pasajeros y cargueros. Los aviones de pasajeros se dividen a su vez en aviones estrechos, anchos y regionales. El informe también ofrece el tamaño del mercado y las previsiones para el mercado de la aviación en los principales países de la región de América Latina. El tamaño del mercado y las previsiones para cada segmento se proporcionan en términos de valor (miles de millones de dólares).

| Aviones de pasajeros | Aviones de fuselaje estrecho |

| Aviones de fuselaje ancho | |

| Jets regionales | |

| cargueros |

| Brasil |

| México |

| Colombia |

| Resto de América Latina |

| Por aplicación | Aviones de pasajeros | Aviones de fuselaje estrecho |

| Aviones de fuselaje ancho | ||

| Jets regionales | ||

| cargueros | ||

| Por geografía | Brasil | |

| México | ||

| Colombia | ||

| Resto de América Latina |

Preguntas frecuentes sobre la investigación de mercado de aviones comerciales en América Latina

¿Cuál es el tamaño actual del mercado de aviones comerciales de América Latina?

Se proyecta que el mercado de aviones comerciales de América Latina registre una CAGR superior al 10 % durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado de aviones comerciales de América Latina?

Airbus SE, The Boeing Company, Embraer SA, ATR, Rostec son las principales empresas que operan en el mercado de aviones comerciales de América Latina.

¿Qué años abarca este mercado de aviones comerciales de América Latina?

El informe cubre el tamaño histórico del mercado de aviones comerciales de América Latina durante años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de aviones comerciales de América Latina para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la Industria de Aviones Comerciales de América Latina

Estadísticas de la cuota de mercado, el tamaño y la tasa de crecimiento de los ingresos de Aeronaves comerciales en América Latina en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Aeronaves Comerciales en América Latina incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.