Análisis del mercado logístico de la cadena de frío de Italia

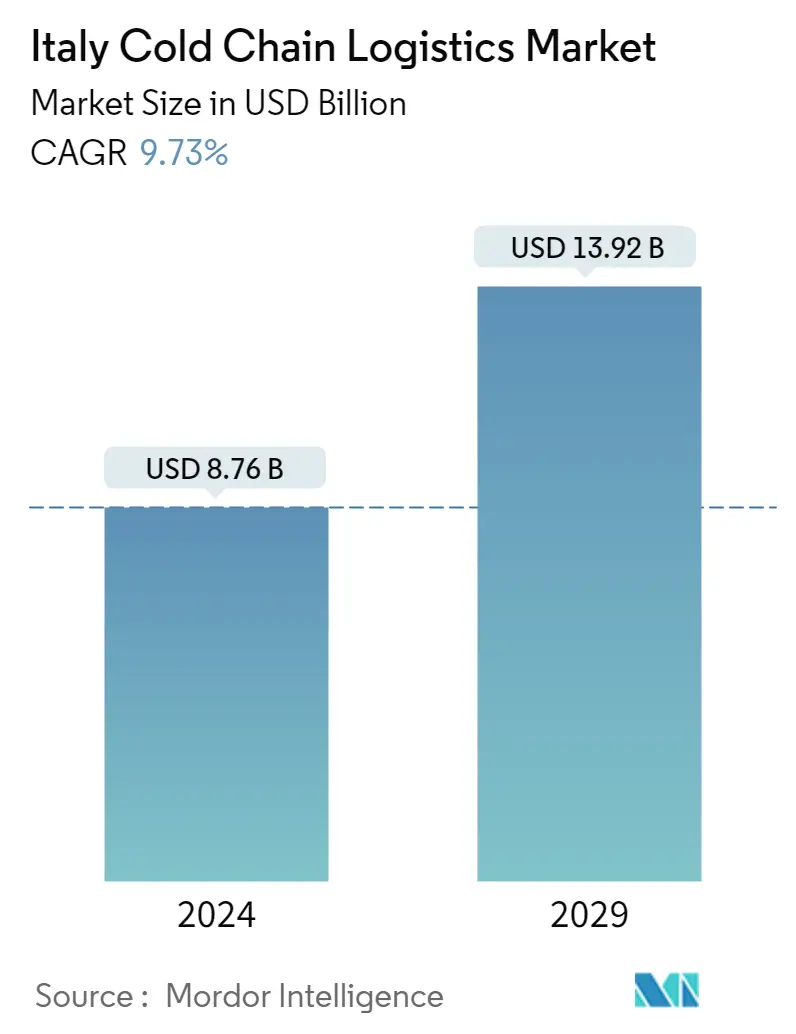

El tamaño del mercado italiano de logística de cadena de frío se estima en 8,76 mil millones de dólares en 2024, y se espera que alcance los 13,92 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 9,73% durante el período previsto (2024-2029).

- El impacto de la COVID-19 fue ampliamente visible en todos los modos de transporte que dependen de la logística en todo el mundo. Aunque algunas industrias tuvieron problemas debido a la pandemia, otras estaban prosperando, como la atención médica y farmacéutica, el comercio electrónico y la industria de bienes de primera necesidad, que se esperaba que afectaran positivamente a la industria de la logística durante el brote de COVID-19 a nivel mundial. Sin embargo, para el mercado italiano de logística de cadena de frío, el año 2020 fue testigo de una disminución en términos de ingresos y crecimiento, debido a las perspectivas negativas de demanda y oferta debido a las restricciones de COVID-19 para los usuarios finales, incluidos fabricantes y proveedores de alimentos y bebidas. productos de salud y nutrición, panadería, productos relacionados con flores y muchos otros. Las actividades de producción generales de estas industrias disminuyeron debido a operaciones con capacidad limitada de mano de obra y medidas inadecuadas de seguridad sanitaria. Este débil desempeño comercial esperado impactó directamente en las ventas generales del sistema y servicio de logística de cadena de frío en los países europeos.

- El mercado italiano de logística de carga y cadena de frío ocupa un lugar destacado a nivel mundial. Italia tiene el segundo mercado nacional de transporte combinado ferroviario más grande de Europa después de Alemania. Italia tiene alrededor de 1,6 millones de unidades equivalentes a veinte pies (TEU) y 12,3 millones de toneladas métricas de transporte combinado anualmente a través del transporte ferroviario y por carretera. La COVID-19 ha tenido un impacto positivo en la logística de la cadena de frío italiana. Durante el confinamiento, la gran demanda de alimentos congelados y productos farmacéuticos contribuyó al crecimiento del mercado de logística de la cadena de frío.

- Después de años de estancamiento, la industria de la logística de la cadena de frío está experimentando una tendencia de reversión debido al repunte positivo de las exportaciones del país y mostrando signos de crecimiento nuevamente. El país tiene una red de transporte y logística altamente desarrollada y eficiente, especialmente en las regiones norte y central, y tiene un vasto mercado nacional e internacional debido a su posición estratégica en Europa central. El mercado de la cadena de frío tiene un enorme potencial durante el período de previsión.

- Las principales industrias de Italia incluyen textiles y prendas de vestir, alimentos y bebidas, metales y productos metálicos, productos químicos, construcción naval, productos farmacéuticos y equipos médicos. La creciente demanda de venta minorista organizada y la creciente conciencia de los consumidores para reducir el desperdicio de alimentos han impulsado la demanda de logística de cadena de frío. Con el avance de las nuevas tecnologías, el uso de cadenas de frío en el sector de alimentos y bebidas puede ayudar a prevenir el deterioro de la calidad de los alimentos.

Tendencias del mercado de logística de cadena de frío en Italia

El creciente uso de productos lácteos en el país está impulsando el mercado

La producción de leche en la Unión Europea se estima en unos 155 millones de toneladas al año. Alemania, Francia, Polonia, Países Bajos, Italia e Irlanda son los principales países productores. Juntos representan casi el 70% de la producción de leche de la UE. Italia es uno de los principales actores de la industria láctea mundial; el espectáculo nacional combina calidad, volúmenes y tradición. Las tecnologías más avanzadas de procesamiento de la leche la han convertido en una bebida favorita (fresca, UHT, LSL), compatible con dietas especiales y accesible a clientes que padecen intolerancias.

El sector lácteo es la primera división alimentaria italiana, con una facturación de 14,2 mil millones de euros. El 75% de la leche se produce en los distritos del norte de Italia Lombardía, Emilia Romagna, Véneto y Piemonte. En Italia se elaboran 11 millones de toneladas de leche, y 13 millones de toneladas de leche se convierten en un millón de toneladas de quesos (más de 440.000 toneladas son quesos DOP), casi tres millones de toneladas de leche de consumo pasteurizada (1.300.000 Tn) y leche UHT. (1.600.000 Tn) y 190.000 Tn de yogures y leches fermentadas.

La producción italiana de leche en 2021 aumentó a 13 millones de toneladas (+3% en comparación con 2020). Gracias a la autosuficiencia alcanzada por el sector, las importaciones desde el exterior disminuyeron (las importaciones de leche a granel registraron una disminución del 30%). En un informe para la asociación italiana de agricultores y criadores Alleanza Cooperative Agroalimentari, se espera que la producción de leche de vaca en Italia aumente un +10/+15% en los próximos cinco años, con una tasa de variación anual media de +2/+3% , que se prevé que continúe hasta 2030. La producción italiana de productos lácteos alcanzará los 21.500 millones de euros en 2026 desde los 20.390 millones de euros (1 euro = 1,06 dólares) en 2021, con un crecimiento interanual medio del 0,8%. Desde 2013, la oferta italiana ha aumentado un 2,6% interanual. Se prevé que el consumo de productos lácteos alcance los 11.043.000.000 de kilogramos en 2026, frente a los 11.000.000.000 de kilogramos en 2020, con un crecimiento anual medio del 0,1%.

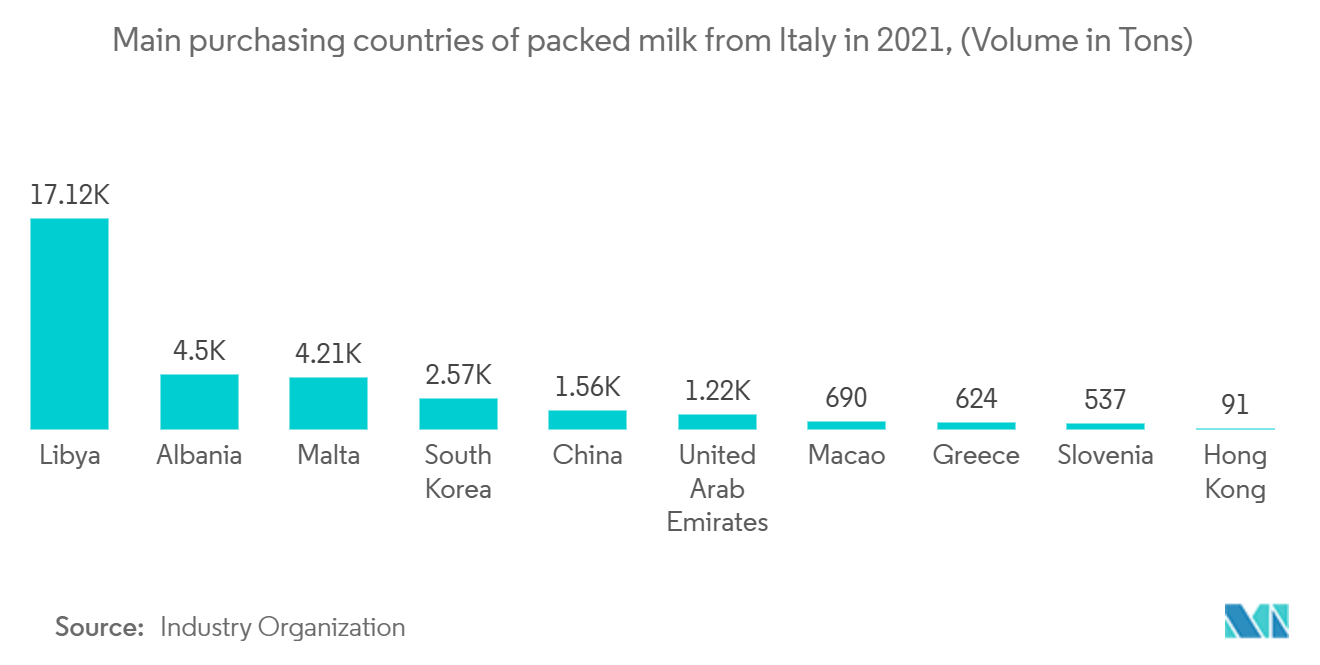

Libia importó más de 17 mil toneladas de leche envasada desde Italia a finales de 2021. Albania y Malta ocuparon el segundo y tercer lugar como principales países importadores, con aproximadamente 4,5 y 4,2 mil toneladas de leche envasada, respectivamente. Todos los factores anteriores aumentan el mercado de la logística de la cadena de frío en Italia.

El aumento de las inversiones en el sector logístico está impulsando el mercado

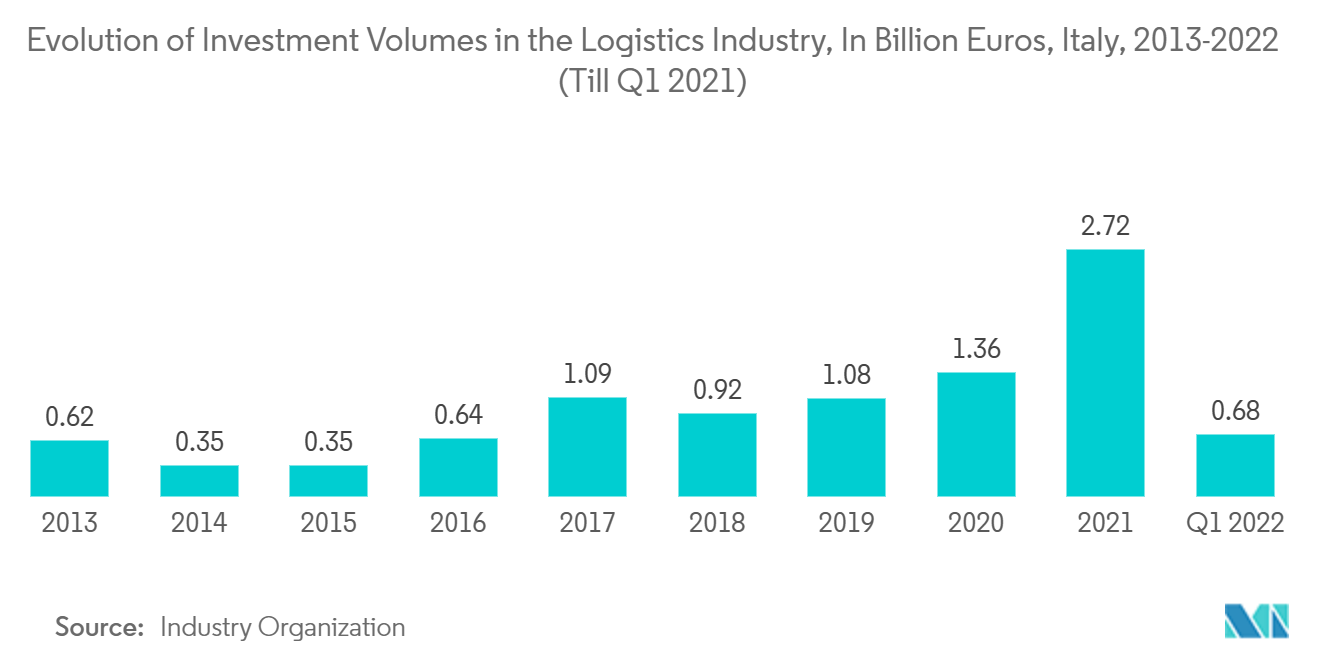

El sector logístico confirma su tendencia positiva en 2022, demostrando ser uno de los sectores emergentes que atrae el apetito de los inversores. En términos de volúmenes de los mercados de capitales, la logística alcanzó un nuevo récord, alcanzando en el primer y tercer trimestre de 2022 el mayor número de inversiones jamás registradas, por un total de casi 2.700 millones de euros (+53% interanual). Además, se han comercializado en el mercado varios terrenos y proyectos de desarrollo inversores con presencia de larga data y grandes empresas inmobiliarias europeas y mundiales miran a Italia como un nuevo destino logístico europeo de alto potencial. En términos de operaciones varias, se registraron 51 operaciones en el mercado, caracterizándose por un tamaño medio de operación notable (53 millones de euros). Los acuerdos de activos individuales dominaron el mercado, aunque el mayor acuerdo fue la adquisición por parte de los inversores de Prologis de la plataforma paneuropea de logística urbana Crossbay por aproximadamente 1.600 millones de euros, siendo la participación italiana muy grande. La creciente importancia de los inversores internacionales ha facilitado las condiciones de liquidez del mercado al presionar a la baja los rendimientos durante muchos años. Aún así, desde el segundo trimestre de 2022, los rendimientos han comenzado a suavizarse, lo que refleja una incertidumbre macroeconómica más amplia y aumentos en los costos de financiamiento.

Descripción general de la industria logística de la cadena de frío de Italia

El mercado italiano de la logística de la cadena de frío está fragmentado, con varias empresas nacionales e internacionales presentes en el mercado estudiado. El mercado vive colaboraciones y nuevas entradas de empresas para poner pie firme. La demanda de instalaciones de cadena de frío ha dado lugar a que existan muchos pequeños actores con un bajo grado de especialización, lo que genera problemas como elevados costes operativos y un desarrollo desequilibrado e insuficiente. Algunos de los principales actores existentes en el mercado incluyen Safim Logistics, Frigocaserta SRL, Eurofrigo Vernate SRL, Frigoscandia SPA y DRS Depositi Regionali Surgelati SRL.

Líderes del mercado logístico de cadena de frío en Italia

Safim Logistics

Frigocaserta SRL

Eurofrigo Vernate SRL

Frigoscandia SPA

DRS Depositi Regionali Surgelati SRL

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado logístico de la cadena de frío de Italia

- Mayo 2022 Grupo Bomi, a través de la marca Picking Farma, anuncia la próxima apertura del nuevo hub logístico cerca de Madrid dedicado al sector Salud. La nave, cuyas obras ya han comenzado, supondrá una inversión de 15 millones de euros y la creación de 150 puestos de trabajo. La nueva plataforma logística se suma a las siete ya presentes en España, entre ellas una cerca de Madrid, cuatro en Cataluña y dos en Canarias. Este nuevo centro logístico tendrá una superficie de 25.000 m² y una capacidad de 60.000 plazas paletizadas, lo que lo convertirá en uno de los almacenes de referencia imprescindible para el sector farmacéutico en Europa.

- Abril de 2022 Bomi Group, multinacional líder en logística integrada que opera en el sector sanitario, ha anunciado la adquisición por parte de su filial francesa de Tendron Pharma, la división de Tendron Transports, una empresa independiente fundada en 1963 dedicada al transporte de productos farmacéuticos. Tendron Pharma dispone de una flota de 25 vehículos propios, compuestos por furgonetas y camiones, todos a una temperatura controlada de +15+25° C, transporta medicamentos y dispositivos desde la planta farmacéutica hasta los distribuidores de la región de Ile-de-France, incluidos farmacias, hospitales y clínicas.

Segmentación de la industria logística de la cadena de frío de Italia

El mercado de la logística de la cadena de frío implica el transporte de productos sensibles a la temperatura a lo largo de una cadena de suministro mediante métodos de embalaje térmico y refrigerado y la planificación logística para proteger la integridad de estos envíos. Los modos de transporte son camiones frigoríficos, vagones, carga refrigerada y carga aérea. Además, el informe proporciona información fundamental sobre el mercado italiano de logística de cadena de frío. Incluye desarrollos tecnológicos, tendencias y regulaciones gubernamentales en el sector. Además, se centra en la dinámica del mercado. Además, el panorama competitivo del mercado italiano de logística de la cadena de frío se describe a través de los perfiles de actores activos y vitales.

El mercado italiano de logística de cadena de frío está segmentado por servicios (almacenamiento, transporte y servicios de valor agregado), tipo de temperatura (ambiente, refrigerada y congelada) y aplicación (horticultura (frutas y verduras frescas), productos lácteos (leche, hielo). (crema, mantequilla, etc.), carne y pescado, productos alimenticios procesados, productos farmacéuticos, ciencias de la vida y productos químicos, y otras aplicaciones). El informe ofrece el tamaño del mercado y los valores previstos (miles de millones de dólares) para todos los segmentos anteriores.

| Almacenamiento |

| Transporte |

| Servicios de valor añadido (congelación rápida, etiquetado, gestión de inventarios, etc.) |

| Ambiente |

| Enfriado |

| Congelado |

| Horticultura (Frutas y Verduras Frescas) |

| Productos Lácteos (Leche, Helado, Mantequilla, etc.) |

| Carnes y Pescados |

| Productos alimenticios procesados |

| Farmacéutica, ciencias biológicas y productos químicos |

| Otras aplicaciones |

| Por servicios | Almacenamiento |

| Transporte | |

| Servicios de valor añadido (congelación rápida, etiquetado, gestión de inventarios, etc.) | |

| Por tipo de temperatura | Ambiente |

| Enfriado | |

| Congelado | |

| Por aplicación | Horticultura (Frutas y Verduras Frescas) |

| Productos Lácteos (Leche, Helado, Mantequilla, etc.) | |

| Carnes y Pescados | |

| Productos alimenticios procesados | |

| Farmacéutica, ciencias biológicas y productos químicos | |

| Otras aplicaciones |

Preguntas frecuentes sobre investigación de mercado de logística de cadena de frío en Italia

¿Qué tamaño tiene el mercado italiano de logística de cadena de frío?

Se espera que el tamaño del mercado italiano de logística de cadena de frío alcance los 8,76 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 9,73% hasta alcanzar los 13,92 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de Logística de cadena de frío de Italia?

En 2024, se espera que el tamaño del mercado italiano de logística de cadena de frío alcance los 8,76 mil millones de dólares.

¿Quiénes son los actores clave en el mercado Logística de cadena de frío de Italia?

Safim Logistics, Frigocaserta SRL, Eurofrigo Vernate SRL, Frigoscandia SPA, DRS Depositi Regionali Surgelati SRL son las principales empresas que operan en el mercado italiano de logística de cadena de frío.

¿Qué años cubre este mercado italiano de logística de cadena de frío y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado italiano de logística de cadena de frío se estimó en 7,98 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Italia Logística de cadena de frío para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado Italia de Logística de cadena de frío para los años 2024, 2025, 2026, 2027, 2028 y 2029..

Última actualización de la página el:

Informe de la industria logística de cadena de frío de Italia

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Logística de cadena de frío de Italia en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Logística de la cadena de frío de Italia incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.