Análisis del mercado láser de la India

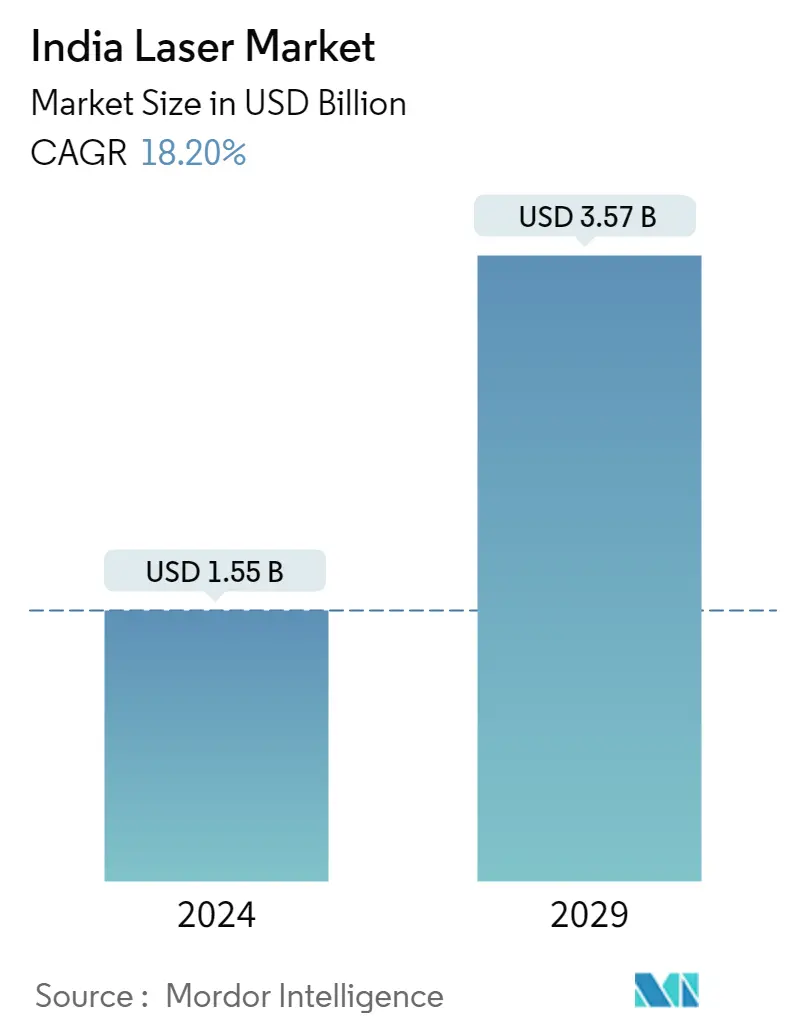

El tamaño del mercado láser de la India se estima en 1,55 mil millones de dólares en 2024 y se espera que alcance los 3,57 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 18,20% durante el período previsto (2024-2029).

Los sectores de la automoción, la industria pesada, la electrónica, la infraestructura, el ferrocarril, los bienes de consumo duraderos y otros son los principales impulsores del mercado.

- Las técnicas convencionales de soldadura se han hecho un hueco en el sector manufacturero. Sin embargo, los avances en la soldadura láser de alta tecnología funcionan de manera económica y eficiente en varias aplicaciones industriales. Algunos sistemas de soldadura láser se pueden configurar para realizar funciones adicionales como cortar, perforar y serializar. La soldadura láser ofrece velocidades de desplazamiento que pueden ser de cinco a diez veces más rápidas que la soldadura TIG y de tres a cinco veces más rápidas que la soldadura MIG en diversas aplicaciones.

- Según Laser Technology Pvt. Limitado. Ltd (LTPL) India, el marcado por láser es el más popular en términos de ventas de equipos, aunque el corte por láser fue el principal contribuyente a los ingresos en 2021. En la India, el corte por láser sigue siendo la aplicación láser más popular y se prevé que se desarrolle durante al menos al menos un par de años más. La causa principal es la caída de los precios de las máquinas láser y la intervención gubernamental en sectores específicos, en particular la infraestructura y la automoción. Sin embargo, la mayor parte de la maquinaria se importa de China. La compañía prevé que la industria del corte por láser tendrá un crecimiento 1,5 veces mayor en los próximos años.

- Sin embargo, el cumplimiento normativo actúa como restricción para el mercado. La tecnología láser proporciona la aplicación de láseres sólidos y de fibra. Estos láseres utilizan elementos raros como neodimio, cromo, erbio e iterbio, donde el procesamiento y refinamiento de estos elementos de tierras raras puede causar consecuencias ambientales potencialmente peligrosas. Una de las consecuencias importantes es la contaminación radiactiva causada por los relaves de lodos.

- Es probable que el impacto de COVID-19 en el mercado impida el crecimiento previsto en el mercado estudiado. Dado que varias unidades de fabricación experimentaron cierres y paradas temporales en la producción, varios actores del mercado observaron una caída en los ingresos. Sin embargo, con innovaciones en el desarrollo de productos, se espera que el mercado crezca en el sector sanitario durante el período previsto.

- Por ejemplo, en julio de 2022, MaxiVision Eye Hospital lanzó Technolas Teneo 317 Model 2. Un equipo técnico alemán capacitado creó un láser excimer de vanguardia y alto rendimiento, el Teneo M2. Ofrece atención individualizada para diversos pacientes, incluidos astigmatismo, hipermetropía, miopía y presbicia.

Tendencias del mercado láser de la India

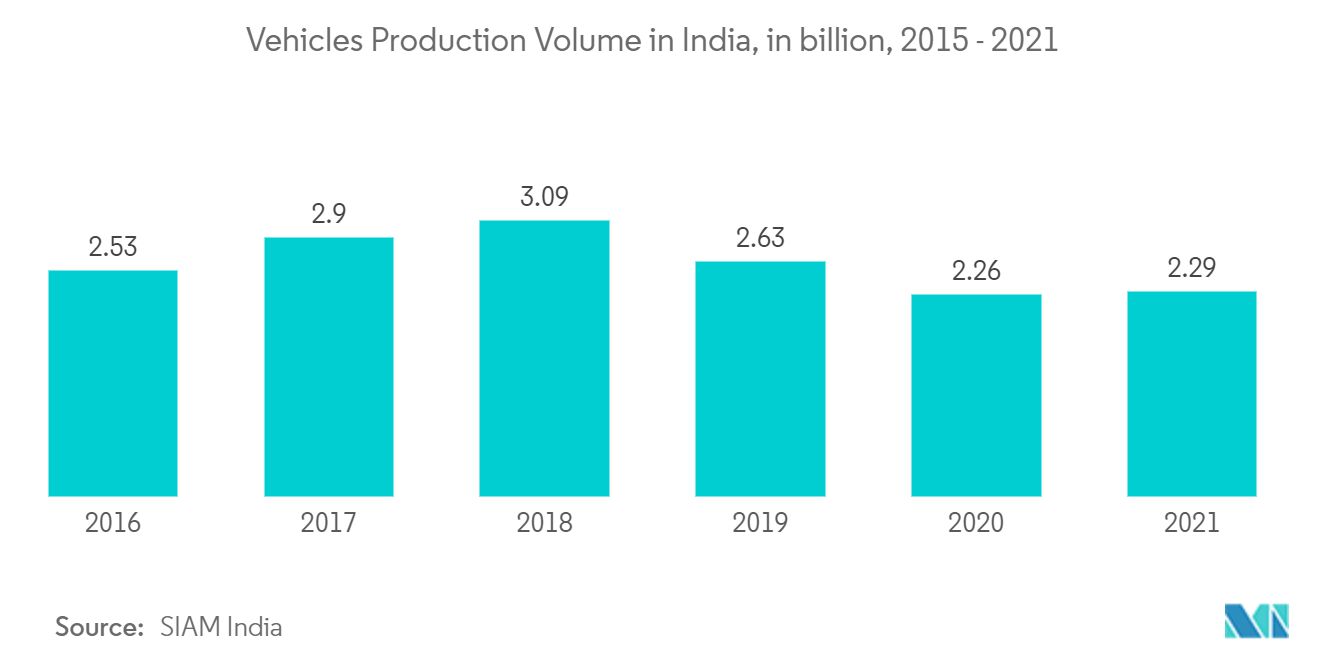

El sector automotriz será testigo de un crecimiento significativo

- El mercado de láseres en India está impulsado por el sector automotriz; así, talleres de trabajo para corte de chapa. Estos están ubicados principalmente en centros automotrices como Pune, Bangalore, Chennai, Manesar (cerca de Delhi) y Ahmedabad, que representan más del 80% del mercado de talleres de láseres para corte de metales. Si bien la industria de las máquinas herramienta está extendida por toda la India, es más frecuente en Punjab, Chandigarh, Ludhiana y Coimbatore. Al mismo tiempo, los láseres para el procesamiento de diamantes se concentran principalmente en Surat, donde se utilizan entre 10.000 y 12.000 láseres.

- El sector del automóvil, que representa el 49% del PIB manufacturero de la India y el 7,1% del PIB general del país, se ha estado desacelerando durante más de un año. Sin embargo, después de la pandemia de COVID-19, se recuperó en forma de V. Según la India Brand Equity Foundation (IBEF), se prevé que el sector automovilístico indio (incluida la fabricación de componentes) alcance entre 251.400 y 282.800 millones de dólares estadounidenses en 2026. Se espera que contribuya significativamente al crecimiento. Debido a la necesidad de un transporte individualizado y más seguro y al creciente número de nuevos clientes de automóviles, la demanda de automóviles nuevos ha aumentado continuamente desde la pandemia de COVID-19. El crecimiento en el sector del automóvil impulsará el mercado en el período de previsión.

- Además, el gobierno está implementando una política para vehículos eléctricos (EV), normas Bharat Stage VI (BSVI) y regulaciones de seguridad. Al sector del automóvil le llevará algún tiempo prepararse para estos cambios y se espera que el mercado sea testigo de una desaceleración temporal en este sector. Sin embargo, se prevé que revivirá con tasas de crecimiento sin precedentes en el período previsto.

- La producción local de estos dispositivos de corte por láser, que está ganando terreno, es una parte crucial de un entorno cambiante. Muchos fabricantes de máquinas en la India ya fabrican/integran máquinas de corte por láser, incluidos SIL Pune, SLTL Ahmedabad, Proteck Chennai, Delta Automation y otros. Una decena de empresas más están desarrollando estrategias para incorporar los dispositivos a nivel local. Los subsidios gubernamentales y la ayuda financiera proporcionan un impulso principal para la fabricación local a través de iniciativas como el plan Make In India del Gobierno de la India. Según el plan, el Gobierno de la India ofrece hasta un 80% de subsidio a las mipymes.

- Además, Intech Additive Solutions Pvt. Limitado. Ltd (anteriormente conocida como Intech DMLS Pvt. Ltd) anunció que diseñó, desarrolló y entregó una verdadera solución tecnológica Hecha en India a la industria manufacturera de la India con el lanzamiento de su nueva gama de impresoras 3D de metal. La serie iFusion de impresoras 3D para metal, basadas en la tecnología de fusión selectiva por láser, está diseñada para brindar alta precisión, estabilidad y confiabilidad y para ofrecer un rendimiento inigualable con tasas de construcción más altas.

- Intech Additive Solutions ha sido punta de lanza en la Fabricación Aditiva de Metales en el país. Ayuda a proporcionar soluciones integrales, desde el diseño conceptual hasta piezas de producción completamente funcionales para diversas industrias, incluidos los segmentos automotrices en la India.

Los láseres de fibra crecerán significativamente

- El mercado de máquinas cortadoras por láser de fibra es el mercado láser de más rápido crecimiento en la India. Los láseres de fibra tienen un rango de potencia operativa dinámica que permite que el enfoque del haz y su posición permanezcan constantes incluso cuando se cambia la potencia del láser. Además, cambiando la configuración óptica se puede lograr una amplia gama de tamaños de punto. Estas características permiten elegir una densidad de potencia adecuada para cortar varios metales, como acero al carbono, acero inoxidable y acero para herramientas.

- El número de máquinas de corte por láser de fibra vendidas para aplicaciones industriales está aumentando rápidamente. Está dominado principalmente por fabricantes de máquinas chinos como HSG Laser, Bodor Laser, Han's Laser y muchos otros a través de sus distribuidores/revendedores que incluyen jugadores indios como Laser Technologies Mumbai, Laser Lab Delhi y otros 25-30 distribuidores que venden máquinas de corte chinas. máquinas, además de Han's Laser y Golden Laser, que tienen oficinas propias en India.

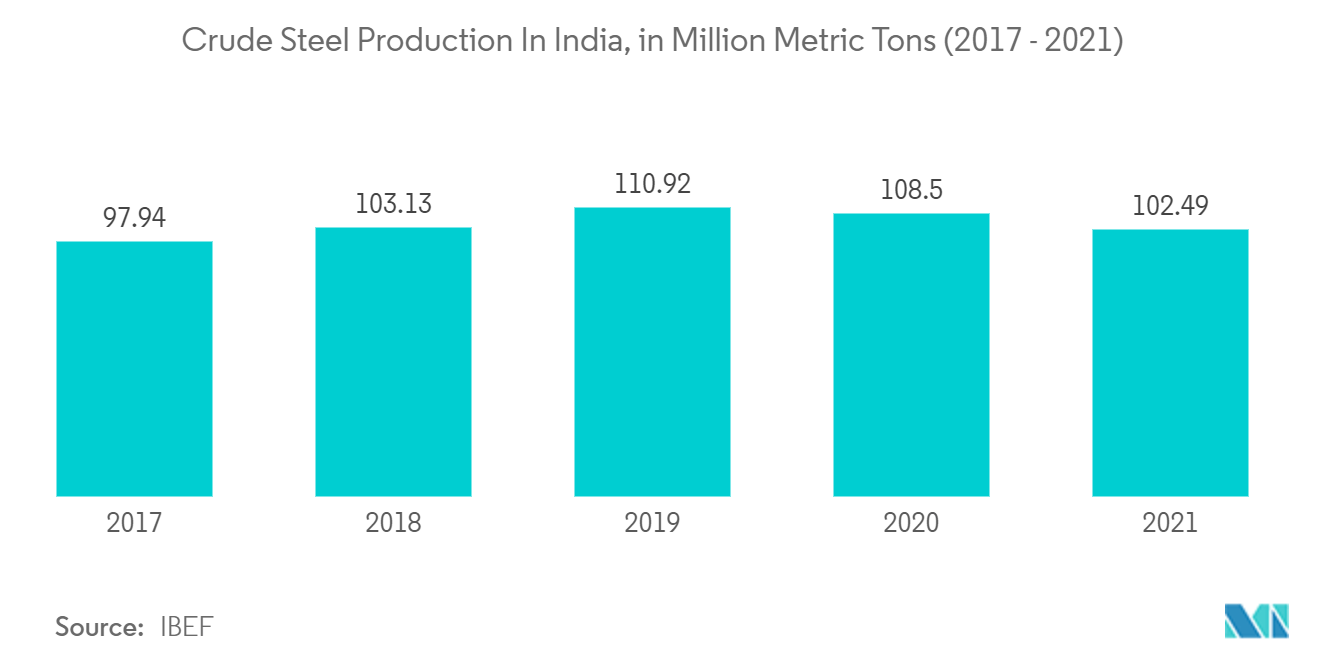

- A medida que la India avanza gradualmente en el sector de fabricación de acero, el acero se encuentra entre los metales más utilizados. El aumento de la demanda beneficiará significativamente a la industria del conformado de metales, que utiliza principalmente máquinas de corte por láser de fibra. Además, según el Instituto Indio de Soldadura (IIW), casi el 90% del acero se consume en el país mediante el proceso de soldadura. Se prevé que esto impulse aún más la demanda de equipos de soldadura láser en el período de pronóstico. Según datos publicados por la Asociación Mundial del Acero en abril de 2022, India es el único país entre los 10 principales productores de acero del mundo que ha experimentado un aumento en la producción de acero de enero a marzo de 2022 en comparación con el mismo período anterior, produciendo 31,9 millones de toneladas de acero, un aumento del 5,9%.

- En las industrias eléctrica y médica, donde se requiere un microcorte preciso, los láseres de fibra están sustituyendo el decapado químico y el corte por láser en fase sólida. Debido a estas variables y a la creciente demanda de equipos de corte y acabado de láminas estrechas, la industria se expandirá durante el período de estudio.

- Con las crecientes capacidades de los láseres de fibra, se espera que su uso siga creciendo durante el período previsto. En enero de 2021, OmniGuide anunció la autorización de la FDA y el lanzamiento comercial de la fibra del sistema láser de CO2 OTO-U para su uso en cirugía de otorrinolaringología y otología. Ayuda a proporcionar una visibilidad mejorada, un tamaño de objetivo de tejido pequeño de 147 micrones y el uso de otros sistemas avanzados de energía láser e instrumentos flexibles para cirugía robótica.

Descripción general de la industria láser de la India

El mercado láser indio es de naturaleza fragmentada, donde las barreras de entrada de nuevos jugadores son bastante bajas, junto con los fabricantes de equipos láser que presencian un aumento en los ingresos, por lo que la rivalidad competitiva en el mercado estudiado está aumentando significativamente. La estrategia competitiva se compone principalmente de innovaciones en equipos y tecnología, lanzamientos de productos, colaboración y otros. Los jugadores clave incluyen Amada Co. Ltd, Coherent Inc., Alpha Laser, Trumpf Group y Laserline GmbH.

En junio de 2022, Bharat Fritz Werner Group presentó el primer equipo de deposición de energía dirigida por láser (L-DED), el Photon 1000H y el Photon 1000R, impulsado por Meltio en la India, con versiones híbridas y robóticas que estarán disponibles comercialmente en la India.

En abril de 2022, Bharat Fritz Werner Ltd (BFW) y m2nxt (una subsidiaria de BFW), las principales empresas de tecnologías y equipos CNC e Industria 4.0 de la India, lanzaron la máquina de deposición de energía dirigida por láser (L-DED) PHOTON 4000G, es decir. fabricado en India y accesible a nivel mundial.

Líderes del mercado láser de la India

Amada Co. Ltd

Coherent Inc.

Alpha Laser

Trumpf Group

Laserline GmbH

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado láser de la India

- Junio de 2022 LUMIBIRD, el pionero europeo en tecnología láser, inauguró el establecimiento de Lumibird Medical India en Mumbai. Con una selección estándar de plataformas de ecografía, láseres oftálmicos y herramientas para la detección y tratamiento del ojo seco, la empresa espera aumentar los ingresos de los productos Quantel Medical y Ellex en India.

- Enero de 2022 un científico indio creó una técnica basada en láser totalmente automatizada para reparar piezas costosas, incluidos moldes, palas de rotor y otras piezas de aviación que solo necesitan una mínima asistencia humana.

Segmentación de la industria láser de la India

Las máquinas de grabado y corte por láser que ofrecen los actores del mercado vienen con varias características como alta precisión, incisión suave, ajuste de curva exacto, velocidad rápida, corte estrecho y otras. La tecnología láser ayuda a mejorar la calidad del producto y el control de calidad durante el proceso en cada etapa de fabricación. La tecnología ayuda a verificar y medir especificaciones geométricas, inspección dimensional y pruebas eléctricas. El mercado de láser de la India se segmenta aún más en función de diferentes tipos de láseres (láser de Co2, láser de fibra, láser Nd YaG y otros tipos) y usuarios finales (automoción, ferrocarriles, construcción, agricultura, comunicaciones, industria solar y otros usuarios finales). ).

Los tamaños de mercado y las previsiones se proporcionan en términos de valor (millones de dólares) para todos los segmentos anteriores.

| Láser de Co2 |

| Láser de fibra |

| Láser Nd-YaG |

| Otros tipos |

| Automotor |

| Vias ferreas |

| Construcción |

| Agricultura |

| Comunicaciones |

| Industria solar |

| Otros usuarios finales |

| Por tipo | Láser de Co2 |

| Láser de fibra | |

| Láser Nd-YaG | |

| Otros tipos | |

| Por usuario final | Automotor |

| Vias ferreas | |

| Construcción | |

| Agricultura | |

| Comunicaciones | |

| Industria solar | |

| Otros usuarios finales |

Preguntas frecuentes sobre investigación de mercado de láser en India

¿Qué tamaño tiene el mercado láser de la India?

Se espera que el tamaño del mercado de láser de la India alcance los 1,55 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 18,20% hasta alcanzar los 3,57 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado láser de la India?

En 2024, se espera que el tamaño del mercado láser de la India alcance los 1.550 millones de dólares.

¿Quiénes son los actores clave en el mercado láser de la India?

Amada Co. Ltd, Coherent Inc., Alpha Laser, Trumpf Group, Laserline GmbH son las principales empresas que operan en el mercado láser de la India.

¿Qué años cubre este mercado de láser de la India y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado láser de la India se estimó en 1.310 millones de dólares. El informe cubre el tamaño histórico del mercado del mercado láser de la India durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado del láser de la India para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria láser de la India

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de láser de India en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de láser de India incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.