Análisis del mercado de corretaje en línea

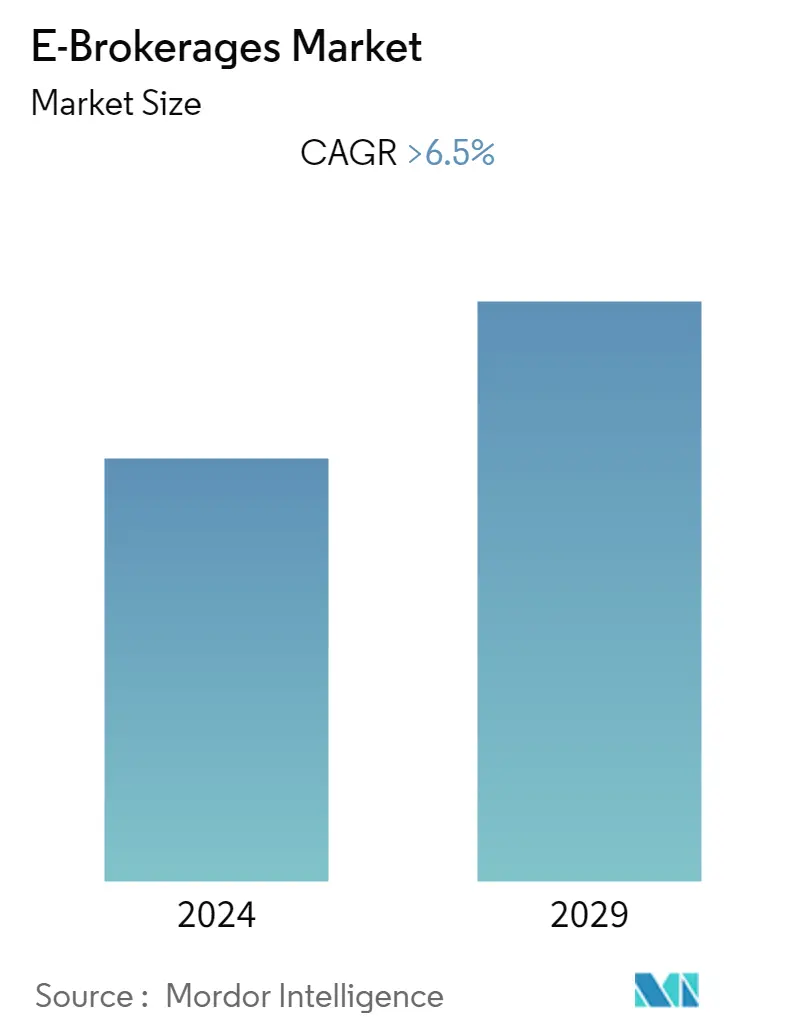

El mercado de corretaje electrónico ha generado unos ingresos de 10.100 millones de dólares en el año en curso y está preparado para alcanzar una tasa compuesta anual del 6,5% para el período previsto.

El corretaje electrónico o corredor en línea es aquel que trata con clientes a través de Internet en lugar de en una ubicación física. Quienes participan activamente en el comercio por Internet con frecuencia se pondrán en contacto con estos especialistas u organizaciones para que los ayuden a comprar y vender acciones.

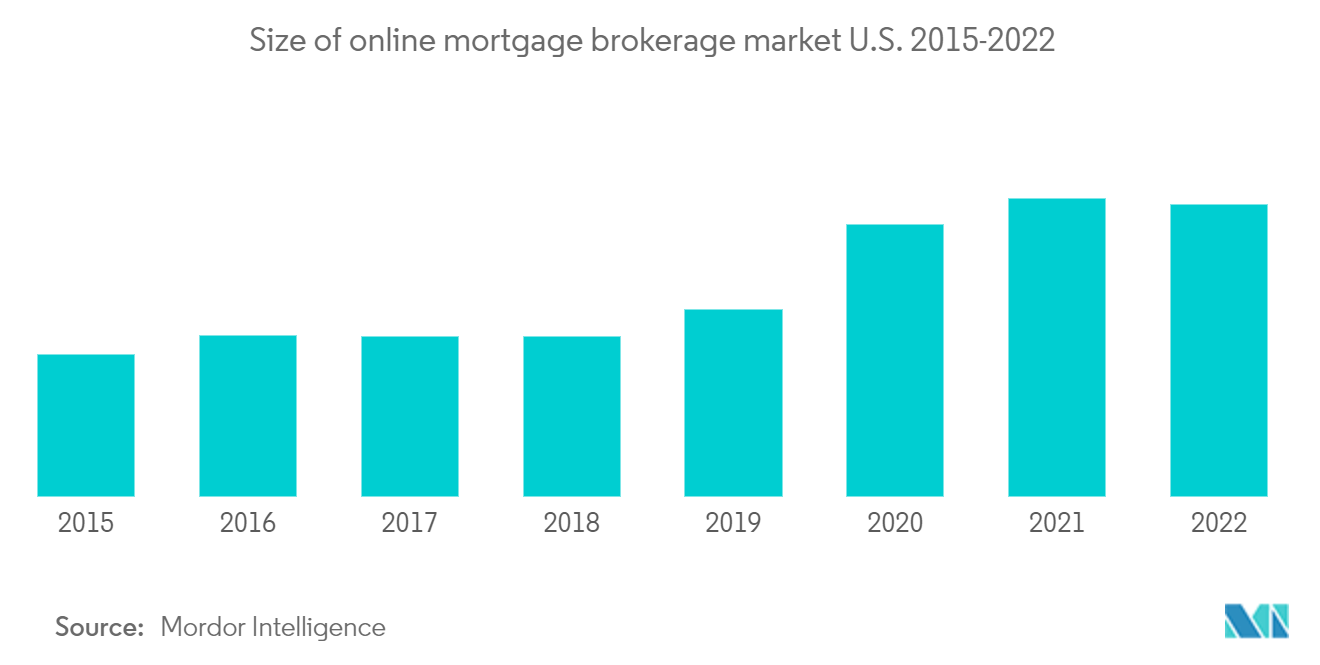

El brote de COVID-19 ha provocado importantes caídas en los mercados financieros y ha aumentado los peligros en los mercados financieros en todo el mundo. Los bancos centrales y los gobiernos han lanzado sus herramientas políticas al mercado y han lanzado programas de asistencia nunca antes vistos. A medida que avanza la epidemia de COVID-19, los inversores impulsan sus operaciones comerciales, tanto en el margen extensivo como en el intensivo. Crece el número de inversores que abren su primera cuenta con el corredor, mientras que los inversores veteranos aumentan su actividad comercial media. A medida que se duplica el número de casos de COVID-19, las operaciones semanales de los inversores aumentan considerablemente. Los inversores establecen posiciones adicionales en acciones e índices, pero no cambian a activos refugio (oro) o particularmente riesgosos (CFD sobre acciones, criptomonedas).

Las corredurías están bastante diversificadas. Además de cumplir con los pedidos, los jugadores ofrecen otras estrategias de inversión y otros servicios de asesoramiento financiero. Una gran parte de sus ingresos proviene de cumplir con las órdenes de compra y venta de los clientes. Los ingresos por comisiones y honorarios provienen de las principales transacciones. Junto con ellos, los ingresos por intereses obtenidos de inversiones y dividendos, los ingresos de la banca de inversión a través de suscripción y los servicios de asesoramiento. Las empresas de esta industria tienen distintos niveles de endeudamiento. Los grandes corredores que realizan importantes negocios de banca de inversión a menudo cargan con pesadas cargas de deuda. Mientras que las empresas conservadoras son las que suelen depender de comisiones y mantener saldos de deuda más ligeros.

Tendencias del mercado de corretaje en línea

La comisión cero en los mercados de valores de Estados Unidos cambia la dinámica del mercado

Las enmiendas a las Leyes de Valores de los Estados Unidos de 1975 pusieron fin a las comisiones comerciales fijas. Desde entonces, las comisiones de acciones han seguido una tendencia a la baja tanto para los clientes institucionales como para los minoristas. Esto culminó en operaciones sin comisiones para los inversores minoristas en los Estados Unidos. Durante algunos años, la correduría basada en aplicaciones móviles Robinhood Markets Inc. ha ofrecido operaciones gratuitas y un saldo mínimo de 0 dólares para atraer inversores millennials. Y las grandes empresas de servicios financieros han estado lanzando otros tipos de ofertas gratuitas. Fidelity Investments Inc. inició fondos indexados sin comisiones y JPMorgan Chase Co. lanzó un servicio que ofrecía a los clientes 100 operaciones de acciones y ETF sin comisiones durante su primer año.

Las casas de bolsa también ganan dinero atendiendo a asesores de inversiones, prestando efectivo a los clientes para comprar acciones con margen y prestando valores a vendedores en corto con la esperanza de obtener ganancias con una caída de los precios. Una de las mayores fuentes de ingresos para los corredores es invertir o prestar el dinero que los clientes no tienen en juego en el mercado y que se deposita en las filiales bancarias de las casas de corretaje. La pérdida de ingresos derivada de la implementación de comisiones cero puede cubrirse con el aumento de la base de clientes. La división de los ingresos de unas pocas casas de corretaje importantes indica el potencial oculto de otras fuentes de ingresos para los corredores.

La plataforma de comercio en línea está impulsando el crecimiento del mercado

El desarrollo de la tecnología juega un papel crucial en el desarrollo del mercado global de plataformas de comercio en línea. La tecnología digital avanza a un ritmo rápido y las plataformas de comercio en línea se han desarrollado en términos de sofisticación, usabilidad y riqueza de funciones. Además, las mejoras en la conectividad a Internet, la tecnología móvil y el software comercial están brindando al mercado oportunidades de desarrollo rentables.

Se espera que la demanda de plataformas comerciales personalizadas crezca a medida que los usuarios finales, incluidos los bancos gubernamentales y sin fines de lucro, aumenten su demanda de soluciones comerciales personalizadas. Los ETP pueden hacer una contribución significativa al crecimiento de los mercados de valores gubernamentales en momentos en que los volúmenes de negociación han alcanzado o están en camino de alcanzar una cierta masa crítica mínima.

La industria se está expandiendo a medida que las plataformas comerciales adoptan cada vez más tecnologías de inteligencia artificial y blockchain para mejorar su precisión y eficiencia. La combinación de automatización, algoritmos y comercio de alta fidelidad también se ha visto impulsada por las crecientes tendencias en el comercio electrónico, cuyo objetivo es simplificar la ejecución comercial, mejorar la eficiencia y permitir estrategias comerciales avanzadas, apoyando así el desarrollo del mercado.

Empirica presentó su algoritmo comercial llamado Precio promedio ponderado por volumen (VWAP). Es capaz de reducir el impacto en el precio de mercado mediante el uso de un cronograma precalculado para implementar un pedido mayor.

Descripción general de la industria del corretaje en línea

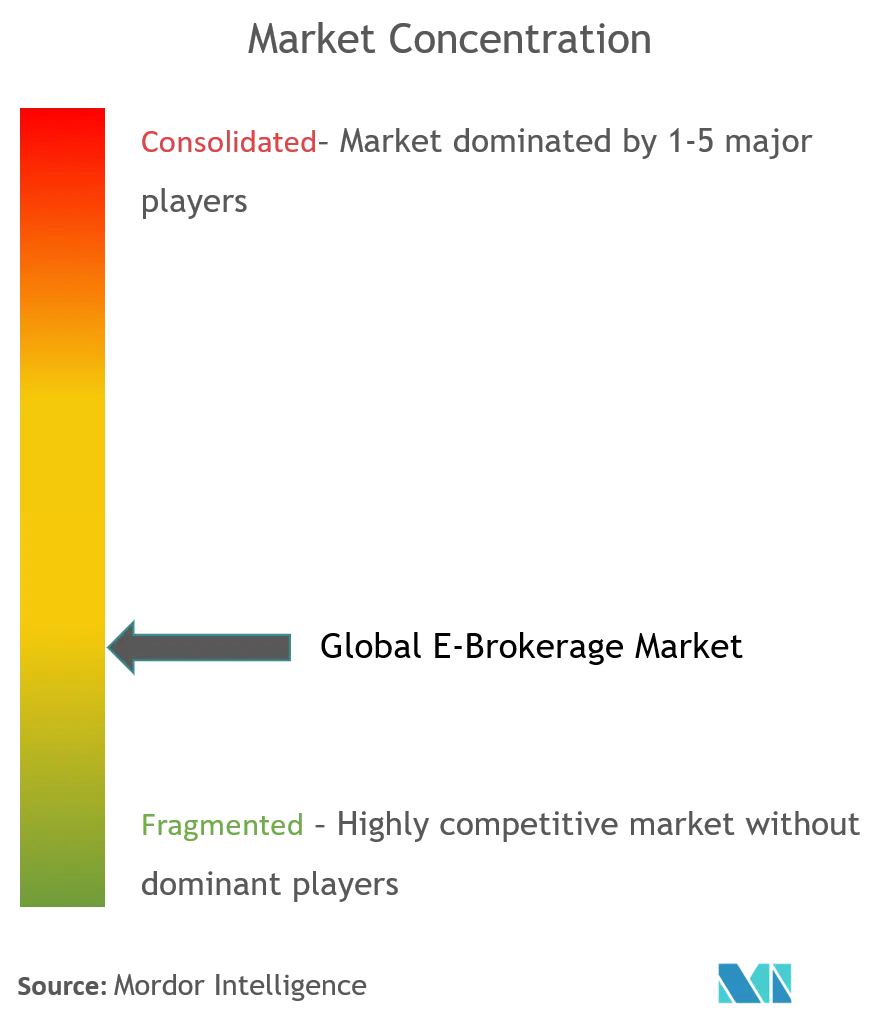

El entorno competitivo de esta industria está bastante fragmentado, con la participación de marcas reconocidas y algunas empresas regionales y locales. Sin embargo, con los avances tecnológicos y la innovación de productos, las empresas medianas y pequeñas están aumentando su presencia en el mercado al conseguir nuevos contratos y acceder a nuevos mercados.

Líderes del mercado de corretaje en línea

Fidelity Investments

Charles Schwab Corporation

E-Trade

Interactive Brokers

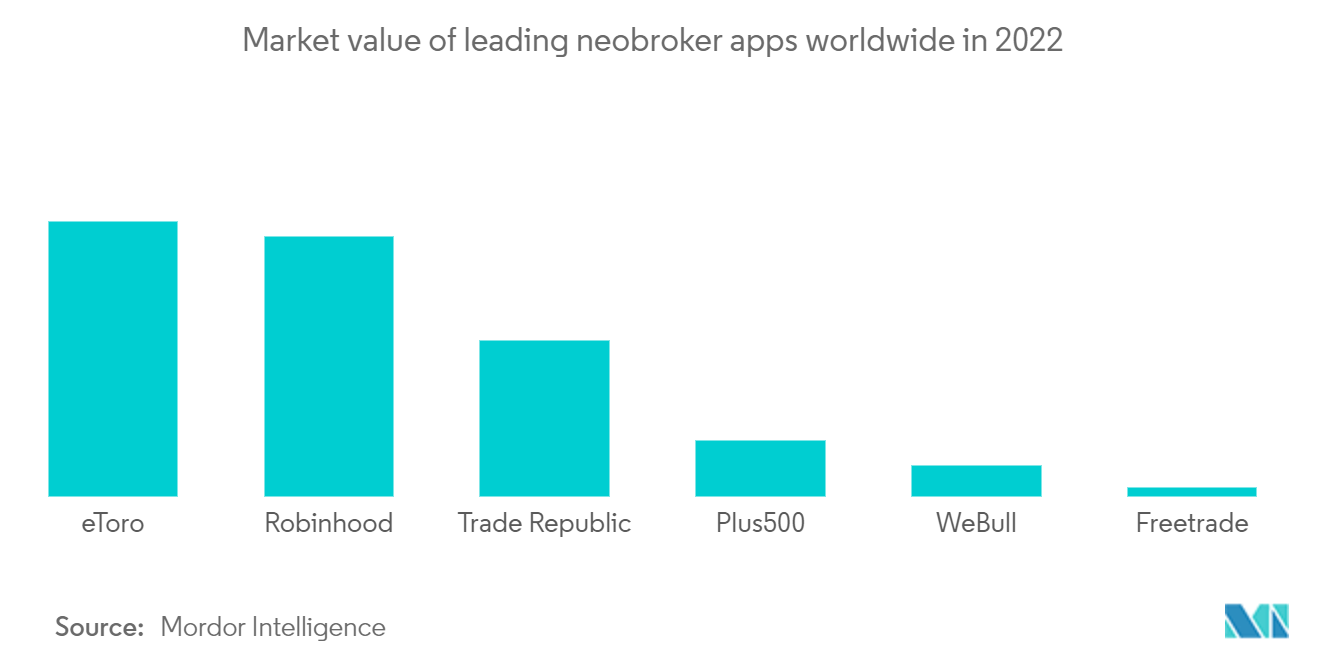

Etoro

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de corretaje en línea

- Mayo de 2022 Interactive Brokers se asoció con TradingView. La nueva asociación fue beneficiosa para todas las partes, especialmente para los clientes de los brokers Interactive, ya que ahora operaban directamente desde sus espacios de trabajo y gráficos de TradingView.

- Mayo de 2022 Fidelity International se asoció con la empresa canadiense de tecnología financiera Conquest como distribuidor exclusivo de su software de planificación financiera, 'Conquest Planning', para el mercado de asesoramiento independiente del Reino Unido.

- Agosto de 2022 eToro, una red de inversión social de múltiples activos, llegó a un acuerdo formal para comprar Gatsby, una empresa de tecnología financiera que también esperaba competir con Robinhood, por 50 millones de dólares en efectivo y acciones ordinarias.

Segmentación de la industria del corretaje en línea

Por otro lado, un corredor en línea es un corredor que interactúa con los clientes a través de Internet, en lugar de hacerlo personalmente. Una correduría en línea es una correduría a la que acuden los clientes, en lugar de una oficina de corretaje física. Debido a que los costos generales asociados con una oficina de corretaje física son más altos que los asociados con una corretaje en línea, los corredores en línea cobran tarifas más bajas. El mercado de corretaje electrónico está segmentado por cliente (minoristas, institucionales), por servicios prestados (corredores de tiempo completo, corredores con descuento), por propiedad (privada, pública) y por geografía (América del Norte, Europa, Asia-Pacífico, Sudamérica, Medio Oriente y África). El informe ofrece el tamaño del mercado y los valores previstos para el mercado de corretaje electrónico en millones de dólares para los segmentos anteriores.

| Minoristas |

| Institucional |

| Corredores de tiempo completo |

| Corredores con descuento |

| Privada |

| Publicamente retenido |

| América del norte |

| Europa |

| Asia Pacífico |

| Sudamerica |

| Medio Oriente y África |

| Cliente | Minoristas |

| Institucional | |

| Servicios prestados | Corredores de tiempo completo |

| Corredores con descuento | |

| Propiedad | Privada |

| Publicamente retenido | |

| Geografía | América del norte |

| Europa | |

| Asia Pacífico | |

| Sudamerica | |

| Medio Oriente y África |

Preguntas frecuentes sobre investigación de mercado de corretaje en línea

¿Cuál es el tamaño actual del mercado de Corretaje electrónico?

Se proyecta que el mercado de corretaje electrónico registrará una tasa compuesta anual superior al 6,5% durante el período previsto (2024-2029)

¿Quiénes son los actores clave en el mercado Corretaje electrónico?

Fidelity Investments, Charles Schwab Corporation, E-Trade, Interactive Brokers, Etoro son las principales empresas que operan en el mercado de corretaje electrónico.

¿Cuál es la región de más rápido crecimiento en el mercado de corretaje electrónico?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de corretaje electrónico?

En 2024, América del Sur representa la mayor cuota de mercado en el mercado de corretaje electrónico.

¿Qué años cubre este mercado de Corretaje electrónico?

El informe cubre el tamaño histórico del mercado de Corretaje electrónico para los años 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Corretaje electrónico para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de corretaje en línea

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de corretaje electrónico en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de corretaje electrónico incluye una perspectiva de previsión de mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.