Tamaño y Participación del Mercado de Simuladores de Vuelo

Análisis del Mercado de Simuladores de Vuelo por Mordor Intelligence

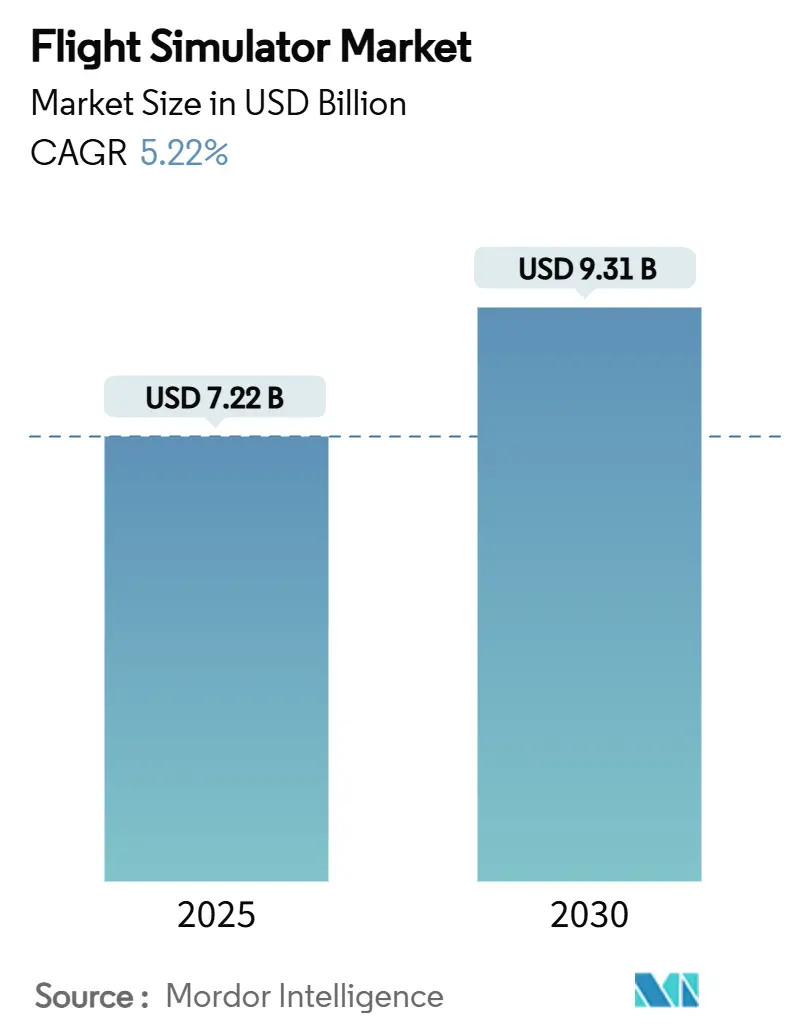

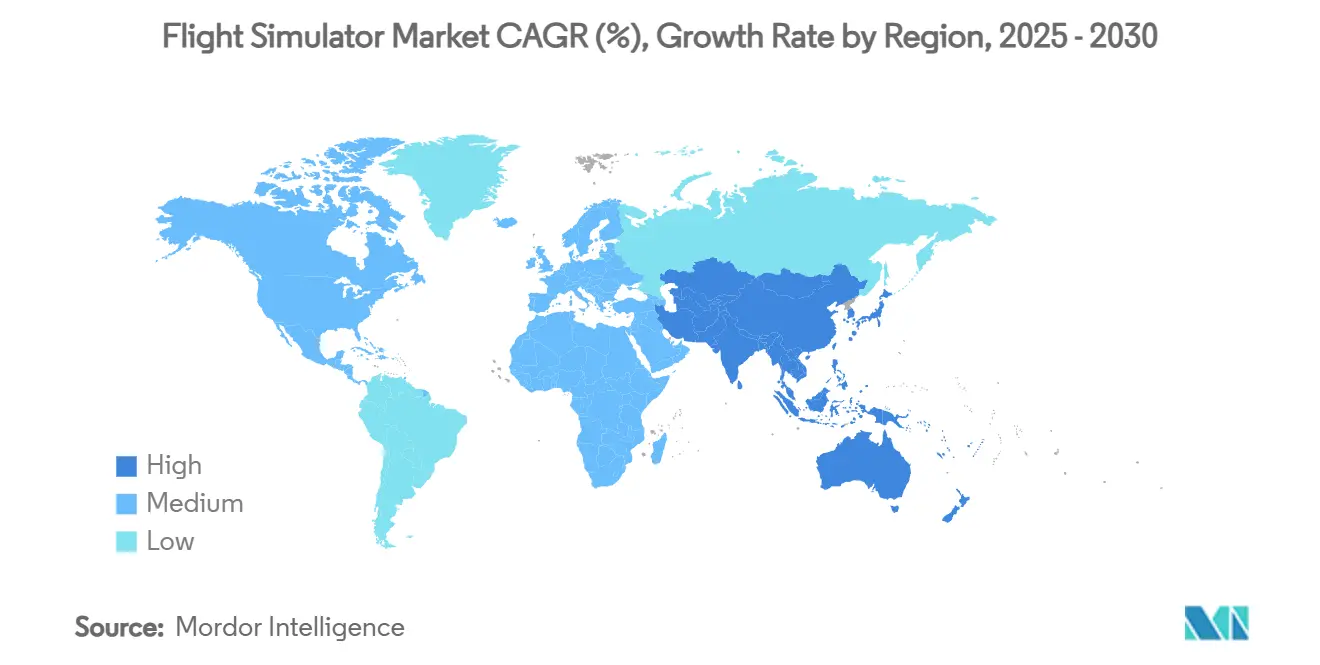

El tamaño del mercado de simuladores de vuelo se situó en 7,22 mil millones de USD en 2025 y se proyecta que alcance los 9,31 mil millones de USD para 2030, avanzando a una CAGR del 5,22% durante el período de pronóstico. Las regulaciones de entrenamiento obligatorias, una escasez creciente de pilotos y el cambio hacia plataformas de movilidad aérea avanzada mantienen la demanda en una trayectoria de crecimiento estructural constante, incluso mientras se desvanece el gasto de recuperación post-pandemia. Las aerolíneas y fuerzas armadas están modernizando los planes de estudio en torno a marcos basados en competencias, impulsando la inversión sostenida en tecnologías inmersivas que comprimen los ciclos de entrenamiento mientras protegen los márgenes de seguridad. Los modelos de negocio orientados a servicios dominan cada vez más las adquisiciones, protegiendo a los operadores de las cargas de capital inicial y permitiendo a los proveedores monetizar el soporte durante toda la vida útil. Regionalmente, América del Norte mantiene el liderazgo en escala, sin embargo, Asia-Pacífico muestra la construcción de capacidad más rápida mientras India y China compiten para dotar de personal sus carteras de pedidos récord de aeronaves. La consolidación entre los principales proveedores se está acelerando mientras las empresas buscan integración vertical que agrupe hardware, software y análisis de entrenamiento en una sola oferta basada en resultados.

Conclusiones Clave del Informe

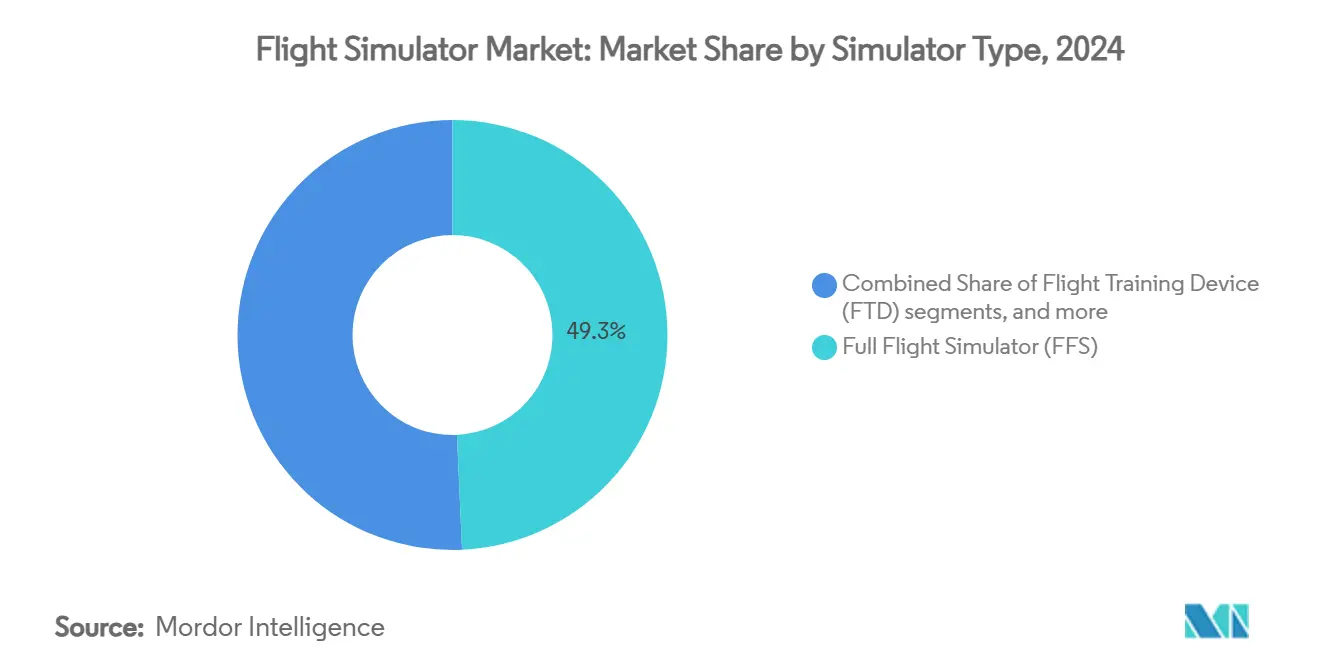

- Por tipo de simulador, los simuladores de vuelo completos (FFS) capturaron el 49,29% de la participación del mercado de simuladores de vuelo en 2024, mientras que los entrenadores de procedimientos de realidad mixta/virtual están expandiéndose a una CAGR del 10,45% hasta 2030.

- Por plataforma de aeronave, los dispositivos de ala fija mantuvieron una participación del 60,45% del mercado de simuladores de vuelo en 2024, sin embargo, se pronostica que la categoría de movilidad aérea avanzada/eVTOL aumentará a una CAGR del 9,55% entre 2025 y 2030.

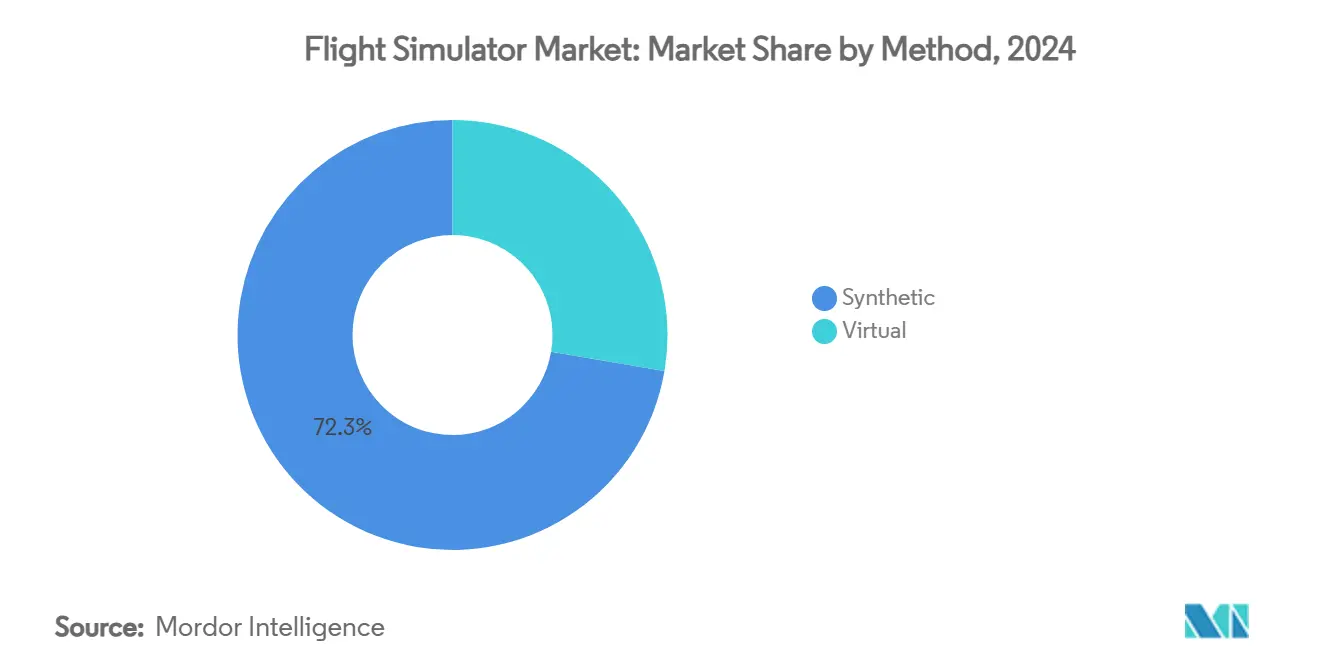

- Por método de entrenamiento, los entornos sintéticos representaron una participación del 72,32% en 2024, y las soluciones virtuales están avanzando a una CAGR del 7,89% hasta 2030.

- Por solución, el hardware representó el 56,71% del tamaño del mercado de simuladores de vuelo de 2024, mientras que los servicios están creciendo más rápido a una CAGR del 6,54% hasta 2030.

- Por geografía, América del Norte lideró con una participación de ingresos del 39,92% en 2024; se proyecta que Asia-Pacífico registre la CAGR regional más alta con 7,23% durante 2025-2030

Tendencias e Información del Mercado Global de Simuladores de Vuelo

Análisis del Impacto de los Impulsores

| Impulsor | (~) % Impacto en el Pronóstico CAGR | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Escasez de pilotos post-COVID acelerando la demanda de simuladores | +1.20% | América del Norte, Asia-Pacífico | Mediano plazo (2-4 años) |

| Adopción obligatoria de planes de estudio de recuperación de pérdida y MPL | +0.80% | Global | Largo plazo (≥ 4 años) |

| Renovación de flotas hacia aeronaves de materiales compuestos y propulsión eléctrica | +0.60% | América del Norte, UE | Largo plazo (≥ 4 años) |

| Cambio de defensa hacia entrenamiento En Vivo-Virtual-Constructivo (LVC) | +0.90% | América del Norte, Europa, Asia-Pacífico | Mediano plazo (2-4 años) |

| Regulaciones de habilitación de tipo eVTOL (Parte 419) | +0.40% | América del Norte inicialmente, global después | Largo plazo (≥ 4 años) |

| Análisis de entrenamiento adaptativo habilitado por IA | +0.30% | Mercados desarrollados mundialmente | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Escasez de Pilotos Post-COVID Acelerando la Demanda de Simuladores

Los sistemas de formación de pilotos globales permanecen bajo tensión incluso después de las pausas temporales de contratación, manteniendo la utilización de dispositivos de movimiento completo en niveles récord. Las aerolíneas regionales en Estados Unidos reportan menos renuncias, pero no pueden satisfacer las necesidades de dotación de cabina a largo plazo ya que el crecimiento de flotas supera la capacidad de entrenamiento. Australia perdió 25.000 trabajadores de aviación durante la pandemia, obligando a Boeing Australia a duplicar las plazas de aprendizaje de técnicos para mantener los horarios de mantenimiento. El plan de India para más de 50 nuevas academias subraya cómo los mercados emergentes institucionalizan los simuladores para cerrar una brecha proyectada de 30.000 pilotos dentro de 15-20 años. Estas escaseces estructurales impulsan la demanda recurrente tanto para dispositivos de entrenamiento inicial como recurrente, anclando la visibilidad de ingresos a través del mercado de simuladores de vuelo.

Adopción Obligatoria de Planes de Estudio de Recuperación de Pérdida y MPL

Los reguladores han codificado el entrenamiento de prevención y recuperación de pérdida, transformando lo que una vez fue mejor práctica en una obligación legal. La plantilla basada en competencias de la Organización de Aviación Civil Internacional ahora guía la elaboración de normas de la FAA y EASA, incorporando simulación de alta fidelidad en los planes de estudio centrales.[1]Airbus, `Is CBTA the Future of Pilot Training?` aircraft.airbus.com Las vías de Licencia de Piloto Multi-Tripulación (MPL) comprimen aún más los requisitos de horas de vuelo real, redirigiendo los presupuestos de entrenamiento hacia dispositivos de movimiento completo y realidad mixta que replican escenarios complejos. Las aerolíneas que adoptan marcos CBTA reportan ganancias medibles en gestión de trayectoria de vuelo y habilidades de recursos de tripulación, reforzando la demanda de simuladores a través de ciclos recurrentes.

Renovación de Flotas Hacia Aeronaves de Materiales Compuestos y Propulsión Eléctrica

Los operadores están introduciendo progresivamente flotas de materiales compuestos y propulsión eléctrica que se comportan muy diferente a los fuselajes metálicos tradicionales. Los pilotos deben dominar nuevas técnicas de gestión de energía, capas de automatización y protecciones de envolvente mucho antes de que comiencen las operaciones de línea, por lo que los OEM ahora incorporan simuladores de alta fidelidad en cada programa de certificación. Las regulaciones de sustentación motorizada de la FAA formalizan esta necesidad al requerir cursos dedicados de habilitación de tipo para tripulaciones eVTOL, asegurando un bloque predecible de horas de simulador por piloto. Por lo tanto, las aerolíneas están acelerando el reemplazo de dispositivos que no pueden replicar cabinas de cristal, lógicas de control por cable o escenarios de pérdida de energía eléctrica. Los centros de entrenamiento reportan que la demanda de retrofits y nuevos equipos de realidad mixta ya supera los picos pre-pandemia, creando atrasos de varios años para subsistemas visuales y de movimiento. Mientras los programas de materiales compuestos y propulsión eléctrica escalan, el mercado de simuladores de vuelo obtiene un flujo duradero de órdenes de renovación que desacopla los ingresos del ciclo de tráfico de aerolíneas.

Cambio de Defensa hacia Entrenamiento En Vivo-Virtual-Constructivo

Los entornos de amenaza modernos requieren que las tripulaciones aéreas ensayen misiones integradas de aire, tierra, mar, espacio y cibernéticas sin el gasto de despliegues completos de fuerza en vivo. La hoja de ruta de la Marina de EE.UU. apunta a la detección y enfrentamiento sin interrupciones de adversarios sintéticos para 2035, mandando efectivamente simuladores en red para cada ala aérea de portaaviones. Boeing, Cubic y Patria ya han demostrado suites LVC interoperables que vinculan jets reales con activos virtuales y objetivos constructivos, reduciendo drásticamente el consumo de combustible mientras expanden la variedad de escenarios. Los socios de la OTAN ahora están escribiendo crédito LVC en las métricas de preparación, lo que eleva las adquisiciones por encima del estatus discrecional. Los enlaces de datos seguros, controles de latencia y puertas de enlace endurecidas cibernéticamente se vuelven diferenciadores críticos, dirigiendo los contratos hacia proveedores con arquitecturas multi-dominio probadas. Estas dinámicas incorporan crecimiento sostenido para simuladores en red mientras los ministerios de defensa sustituyen las costosas horas de vuelo con salidas sintéticas ágiles.

Análisis del Impacto de las Restricciones

| Restricción | (~) % Impacto en el Pronóstico CAGR | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Restricciones de cadena de suministro en colimadores de pantalla visual | -0.70% | América del Norte, UE | Corto plazo (≤ 2 años) |

| Costos crecientes de certificación de endurecimiento cibernético (DO-326A) | -0.50% | Global | Mediano plazo (2-4 años) |

| Restricción de acceso a capital de escuelas de vuelo de nivel medio | -0.40% | América del Norte, UE | Corto plazo (≤ 2 años) |

| Disponibilidad creciente de simuladores basados en PC de bajo costo | -0.30% | Global | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Restricciones de Cadena de Suministro en Colimadores de Pantalla Visual

Los dispositivos de alta fidelidad Nivel D dependen de ópticas de precisión construidas por varios proveedores. La entrega de conjuntos de pantalla colimada se está retrasando mientras las empresas aeroespaciales principales extraen componentes críticos a sus programas, retrasando las pruebas de aceptación e inflando los atrasos.[2]FlightSafety International, `FlightSafety Simulation,` flightsafety.com Una encuesta de la industria encontró que el 60% de los proveedores de aviónica de nivel 2 citaron la rampa de producción del B737 MAX como el mayor cuello de botella que arrastra las entregas a través del ecosistema de dispositivos de entrenamiento. La escasez infla los precios unitarios y obliga a los OEM a priorizar contratos de aerolíneas sobre órdenes de escuelas de vuelo, ralentizando la adopción de entrenadores de realidad mixta que dependen del mismo cristal de proyección. Algunos operadores recurren a retrofits interinos que no alcanzan la fidelidad Nivel-D de la FAA, retrasando las aprobaciones regulatorias y el servicio de ingresos. A menos que nuevos proveedores ingresen al nicho de ópticas, estas restricciones limitarán el crecimiento a corto plazo a pesar de las fuertes señales de demanda.

Costos Crecientes de Certificación de Endurecimiento Cibernético (DO-326A)

Los simuladores se conectan cada vez más a análisis en la nube, redes IP de aerolíneas y rangos de entrenamiento de defensa, sometiéndolos a reglas de ciberseguridad de grado aeronáutico. La regla propuesta de Protección de Seguridad de Información de Equipos, Sistemas y Redes de la FAA, alineada con la guía EASA ED-202A, obliga a los fabricantes a documentar evaluaciones de amenazas y mitigaciones de ciclo de vida para cada componente conectado. El cumplimiento añade ingeniería especializada, pruebas de penetración y costos de auditoría recurrente que los constructores más pequeños no pueden distribuir a través de flotas grandes. Las aerolíneas temen el tiempo de inactividad por parches de seguridad en evolución, por lo que gravitan hacia proveedores que ofrecen servicios de cibermantenimiento llave en mano. Estos factores aceleran la consolidación y favorecen a proveedores integrados verticalmente con laboratorios de seguridad internos. Mientras las funciones de análisis de IA y actualización remota proliferan, el endurecimiento cibernético seguirá siendo una curva de costo creciente que los proveedores deben absorber o transferir a los clientes, restringiendo los márgenes en segmentos sensibles al precio.

Análisis por Segmentos

Por Tipo de Simulador: La Realidad Mixta Impulsa la Evolución del Entrenamiento

Los simuladores de vuelo completos (FFS) retuvieron casi la mitad de los ingresos de 2024. Sin embargo, los entrenadores de procedimientos de realidad mixta/virtual están marcando el ritmo del mercado de simuladores de vuelo con una CAGR del 10,45%, señalando la confianza del operador en tecnologías inmersivas para tareas que no son de maniobra.[3]Military + Aerospace Electronics, `CAE Develops AR for Flight Training,` militaryaerospace.com El costo de un entrenador VR compacto puede ser una fracción de un dispositivo de movimiento completo, permitiendo a las aerolíneas desplegar múltiples unidades en bases de tripulación y reducir los gastos generales de viaje. La inversión de Alaska Airlines en plataformas VR B737 de Loft Dynamics ejemplifica el cambio, con instalaciones planeadas en varios centros pendientes de la aprobación de la FAA.

Los cascos inmersivos emparejados con señales de movimiento ahora entregan suficiente fidelidad para familiarización de cabina y simulacros de emergencia, liberando la escasa capacidad de Nivel D para verificaciones finales de competencia. El programa conjunto de la FAA con Vertex Solutions y Varjo para elaborar estándares XR debería acelerar las vías de certificación, acelerando la adopción a través de aerolíneas regionales y escuelas de vuelo. Mientras los precios de los dispositivos caen y los ecosistemas de software maduran, los entrenadores de realidad mixta capturarán porciones más grandes de la participación del mercado de simuladores de vuelo para principios de la década de 2030.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Plataforma de Aeronave: eVTOL Crea Nuevos Paradigmas de Entrenamiento

Los dispositivos de ala fija comandaron el 60,45% del tamaño del mercado de simuladores de vuelo de 2024 respaldados por la demanda de aerolíneas comerciales, pero el segmento eVTOL está programado para la expansión más rápida a 9,55% CAGR. La Parte 419 de la FAA establece un nuevo régimen de habilitación de tipo para sustentación motorizada, asegurando horas de simulador como prerrequisito para operaciones de movilidad aérea urbana estilo aerolínea.[4]FAA, `Integration of Powered-Lift Pilot Certification,` federalregister.gov El 700MXR de CAE aprovecha visuales de realidad mixta, movimiento compacto de seis ejes y generadores de tráfico de IA para crear escenarios de entorno urbano que los simuladores de helicóptero tradicionales no pueden replicar.

Las plataformas de ala rotatoria y no tripuladas continúan viendo demanda de reemplazo constante, particularmente en misiones de utilidad y soporte marino. Los militares también agrupan simuladores de caza y drones en redes LVC comunes, impulsando la competencia transversal de dominios y exprimiendo eficiencias incrementales de presupuestos de defensa ajustados. Sin embargo, eVTOL sigue siendo la historia de crecimiento principal, y los proveedores capaces de validar dispositivos de entrenamiento antes de la Certificación de Tipo están posicionados para ganar contratos de adoptantes tempranos.

Por Método: El Entrenamiento Virtual Gana Aceptación

Los entornos sintéticos dominaron los ingresos de 2024, representando el 72,32% del gasto, sin embargo, los métodos puramente virtuales-entregados vía PC distribuida o nube-están creciendo más rápido a una CAGR del 7,89%. Las aerolíneas usaron el tiempo de inactividad de la pandemia para probar programas recurrentes remotos y descubrieron reducciones medibles en viajes de traslado y interrupciones de horarios. La literatura científica muestra fuerte aceptación de pilotos de dispositivos de escritorio de fidelidad media para ensayo de procedimientos rutinarios y anormales, particularmente cuando se añaden superposiciones de realidad aumentada para reforzar señales espaciales.

Los reguladores permanecen cautelosos, limitando el crédito por horas puramente virtuales; sin embargo, la línea entre virtual y sintético se está difuminando mientras mejoran el seguimiento de cabeza y la retroalimentación háptica. Las aerolíneas ahora secuencian el entrenamiento para que la construcción de habilidades de procedimientos ocurra remotamente, con sesiones de Nivel D enfocadas en validación de maniobras y recuperación de pérdida. Este modelo optimiza la escasa capacidad del mercado de simuladores de vuelo mientras recorta el costo total del programa.

Por Solución: Los Servicios Impulsan la Migración de Valor

El hardware aún generó el 56,71% de los ingresos de 2024, pero los servicios-cubriendo instrucción, mantenimiento y análisis de datos-están expandiéndose a 6,54% CAGR, reflejando un pivote hacia contratos basados en rendimiento. Las aerolíneas prefieren cada vez más acuerdos multi-año que garantizan horas, resultados y disponibilidad en lugar de compras directas de equipos. La plataforma Real-time Insights de CAE extrae telemetría de simuladores para personalizar planes de estudio y documentar cumplimiento regulatorio automáticamente, cementando lazos de clientes a largo plazo.

Los OEM más pequeños que carecen de redes globales de servicio de campo encuentran difícil competir en garantías de tiempo de funcionamiento, acelerando la consolidación. Los ingresos de software mantienen el término medio, sustentando motores de aprendizaje adaptativo y herramientas de programación en nube que alimentan la pila de servicios más amplia. Mientras más aerolíneas adoptan gestión de seguridad basada en datos, la demanda de suscripciones de análisis continuo seguirá aumentando, cambiando aún más la mezcla de ingresos alejándose de las ventas de hardware únicas dentro del mercado de simuladores de vuelo.

Análisis Geográfico

América del Norte retuvo el 39,92% del gasto de 2024 gracias a centros de aerolíneas establecidos, presupuestos militares e influencia regulatoria de la FAA. Sin embargo, Asia-Pacífico está programado para registrar 7,23% CAGR mientras las aerolíneas indias y chinas incorporan miles de fuselajes estrechos y los jubilados impulsan la deserción a través de flotas regionales. La capacidad de entrenamiento doméstico está compitiendo por ponerse al día, impulsando empresas conjuntas with proveedores globales e incentivos gubernamentales para academias de campo verde.

Europa sigue siendo un contribuyente constante, impulsado por el nuevo campus de Airbus en Toulouse, que entrenará 10.000 personas anualmente y albergará 12 FFS. El Medio Oriente continúa invirtiendo en centros de entrenamiento basados en centros alineados con su estrategia de aerolínea global. Al mismo tiempo, África y América del Sur progresan más lentamente mientras la volatilidad económica afecta los flujos de capital. Sin embargo, los reguladores locales están armonizando con los estándares ICAO, abriendo la puerta para nuevas asociaciones de entrenamiento que ampliarán el mercado direccionable de simuladores de vuelo durante la próxima década.

Panorama Competitivo

El mercado muestra consolidación moderada ya que los cinco principales proveedores representan aproximadamente el 55-60% de los ingresos globales, llevando a una puntuación general de concentración de 6. La adquisición de 1,05 mil millones de USD de CAE de la unidad de Entrenamiento Militar de L3Harris amplió su alcance a través de dominios terrestres, marítimos, espaciales y cibernéticos, añadiendo economías de escala que impulsan la competencia de precios.[5]CAE, `CAE to Acquire L3Harris Military Training,` cae.com La desinversión de L3Harris de su brazo de Soluciones de Aviación Comercial-ahora Acron Aviation-introduce un desafiante de capitalización media enfocado en aviónica y simuladores civiles.[6]FlightGlobal, `Acron Aviation Emerges,` flightglobal.com

Las jugadas tecnológicas están redefiniendo la rivalidad. Vertex Solutions, Varjo y Aechelon cooperan con la FAA en estándares XR, dándoles acceso temprano a perspectivas regulatorias que pueden traducirse en ventaja competitiva una vez que las directrices sean finalizadas. Loft Dynamics apunta a nichos estrechos con equipos VR de movimiento completo compactos, asegurando capital de Alaska Airlines para acelerar la productización del B737.

Los movimientos estratégicos enfatizan sinergias de servicio. CAE aumentó su participación en SIMCOM y firmó un pacto de entrenamiento exclusivo a largo plazo con Flexjet, profundizando raíces en aviación de negocios. HAVELSAN aseguró órdenes repetidas de Turkish Airlines para dispositivos 737 MAX, señalando capacidad doméstica creciente en Turquía. Colectivamente, estos movimientos sugieren que los incumbentes seguirán casando hardware, contenido y análisis para proteger márgenes y disuadir nuevos participantes.

Líderes de la Industria de Simuladores de Vuelo

CAE Inc.

The Boeing Company

FlightSafety International Inc.

L3Harris Technologies, Inc.

Thales Group

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: HAVELSAN, un fabricante de simuladores de vuelo con sede en Ankara, Turquía, recibió una nueva orden de Turkish Airlines para un simulador de vuelo completo B737 MAX, con entrega programada para enero de 2026.

- Febrero 2025: Rheinmetall suministrará simuladores de vuelo C-390 a la Real Fuerza Aérea de los Países Bajos bajo un contrato con Embraer. El contrato incluye un simulador completo de vuelo y misión y un Entrenador de Estación de Manejo de Carga. La producción de estos simuladores comenzará inmediatamente, con entrega esperada para finales de 2026. El valor del contrato supera los 10 millones de EUR (11,59 millones de USD) y se registró en Q1 2025.

- Mayo 2024: El Centro Internacional de Entrenamiento de Vuelo (IFTC) otorgó a HAVELSAN un contrato para entregar un FFS Airbus A320neo/ceo con tres opciones de motor.

- Marzo 2024: Exail recibió un contrato de Fosen High School en Noruega para entregar un nuevo Dispositivo de Entrenamiento de Vuelo y Mantenimiento B737 para proporcionar una experiencia realista e inmersiva para sus estudiantes que se someten a programas de entrenamiento de mantenimiento y vuelo B737.

Alcance del Informe del Mercado Global de Simuladores de Vuelo

El entrenamiento y simulación de vuelo de aviación civil está diseñado para entrenar pilotos de aeronaves y miembros de tripulación simulando condiciones de vuelo. El entrenamiento basado en simulación abarca el uso de equipos esenciales o computadoras para modelar un escenario del mundo real. Durante el entrenamiento, el piloto entiende y aprende cómo realizar tareas o actividades específicas en varias circunstancias. La simulación también es útil para revisar y entrenar pilotos con nuevas modificaciones a aeronaves existentes. El software de simulación en el mercado entrega un entorno virtual robusto para analizar, probar y optimizar procesos, sistemas y operaciones.

El mercado de simuladores de vuelo está segmentado por tipo de simulador, tipo de aeronave y geografía. Por tipo de simulador, el mercado está segmentado en simuladores de vuelo completos (FFS), dispositivos de entrenamiento de vuelo (FTD) y otros tipos de entrenamiento. Por tipo de aeronave, el mercado está segmentado en ala fija y ala rotatoria. El informe también cubre los tamaños de mercado y pronósticos para el mercado de registradores de vuelo de aeronaves en países principales a través de diferentes regiones. Para cada segmento, el tamaño del mercado se proporciona en términos de valor (USD).

| Simulador de Vuelo Completo (FFS) |

| Dispositivo de Entrenamiento de Vuelo (FTD) |

| Entrenador de Base Fija y Escritorio |

| Entrenador de Procedimientos de Realidad Mixta/Virtual |

| Ala Fija |

| Ala Rotatoria |

| Vehículo Aéreo No Tripulado (UAV) |

| Movilidad Aérea Avanzada/eVTOL |

| Sintético |

| Virtual |

| Hardware |

| Software |

| Servicios |

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Reino Unido | |

| Francia | ||

| Alemania | ||

| Italia | ||

| Rusia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Australia | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Resto de América del Sur | ||

| Medio Oriente y África | Medio Oriente | Emiratos Árabes Unidos |

| Arabia Saudí | ||

| Resto del Medio Oriente | ||

| África | Sudáfrica | |

| Resto de África | ||

| Por Tipo de Simulador | Simulador de Vuelo Completo (FFS) | ||

| Dispositivo de Entrenamiento de Vuelo (FTD) | |||

| Entrenador de Base Fija y Escritorio | |||

| Entrenador de Procedimientos de Realidad Mixta/Virtual | |||

| Por Plataforma de Aeronave | Ala Fija | ||

| Ala Rotatoria | |||

| Vehículo Aéreo No Tripulado (UAV) | |||

| Movilidad Aérea Avanzada/eVTOL | |||

| Por Método | Sintético | ||

| Virtual | |||

| Por Solución | Hardware | ||

| Software | |||

| Servicios | |||

| Por Geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Reino Unido | ||

| Francia | |||

| Alemania | |||

| Italia | |||

| Rusia | |||

| Resto de Europa | |||

| Asia-Pacífico | China | ||

| India | |||

| Japón | |||

| Corea del Sur | |||

| Australia | |||

| Resto de Asia-Pacífico | |||

| América del Sur | Brasil | ||

| Resto de América del Sur | |||

| Medio Oriente y África | Medio Oriente | Emiratos Árabes Unidos | |

| Arabia Saudí | |||

| Resto del Medio Oriente | |||

| África | Sudáfrica | ||

| Resto de África | |||

Preguntas Clave Respondidas en el Informe

¿Qué tan grande es el mercado de simuladores de vuelo en 2025?

El tamaño del mercado de simuladores de vuelo alcanzó los 7,22 mil millones de USD en 2025 y se proyecta que crezca de manera constante hasta 2030.

¿Qué segmento de simuladores se está expandiendo más rápido?

Los Entrenadores de Procedimientos de Realidad Mixta/Virtual lideran el crecimiento con una CAGR del 10,45% mientras los operadores adoptan tecnologías inmersivas para entrenamiento de procedimientos.

¿Por qué es Asia-Pacífico una región prioritaria para los proveedores?

La rápida expansión de flotas y una necesidad pronosticada de 30.000 nuevos pilotos durante los próximos 15 años están impulsando un crecimiento de la demanda con CAGR del 7,23% en Asia-Pacífico.

¿Cuál es la principal restricción que enfrentan los fabricantes?

Los retrasos de cadena de suministro para colimadores visuales de alta fidelidad están extendiendo los horarios de entrega y elevando los costos para dispositivos de Nivel D.

¿Cómo están cambiando los modelos de servicio las adquisiciones?

Las aerolíneas prefieren contratos a largo plazo basados en resultados que agrupan equipos, mantenimiento y análisis, cambiando los ingresos del hardware a los servicios.

¿Impulsarán las operaciones eVTOL la demanda de simuladores?

Sí; las reglas de habilitación de tipo de la FAA para aeronaves de sustentación motorizada aseguran horas de simulador e impulsan una CAGR del 9,55% para dispositivos de entrenamiento eVTOL.

Última actualización de la página el: