Tamaño y Participación del Mercado de Pantallas Automotrices

Análisis del Mercado de Pantallas Automotrices por Mordor Intelligence

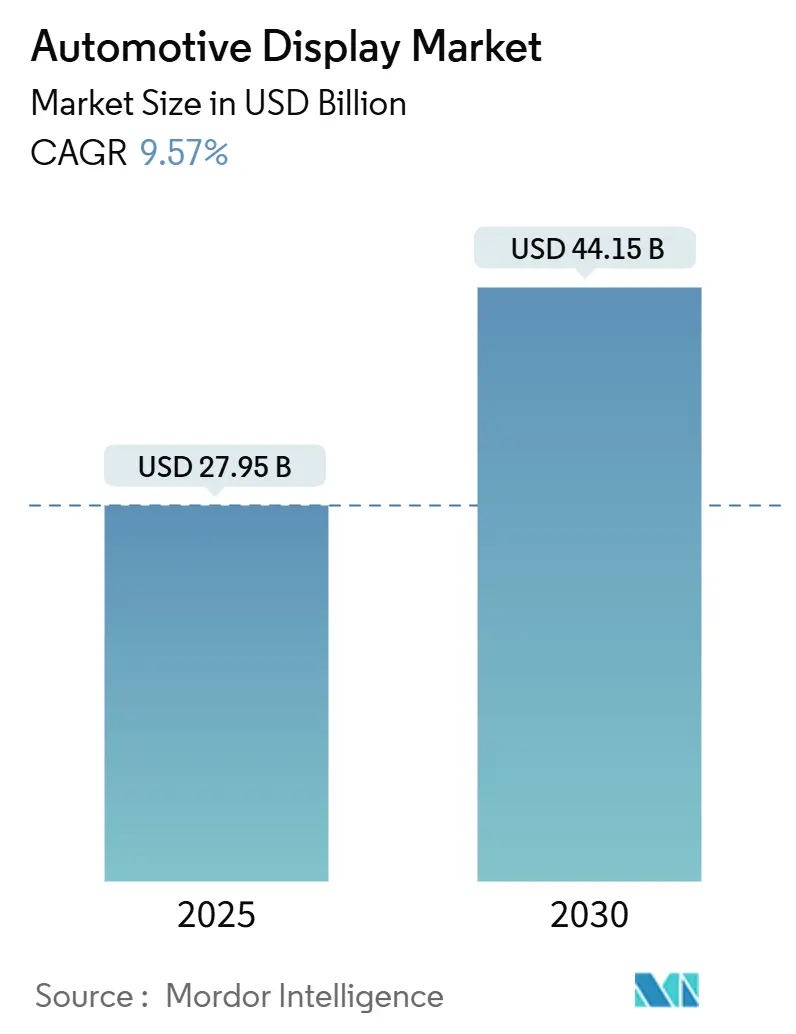

El tamaño del mercado de pantallas automotrices está valorado en USD 27.95 mil millones en 2025 y se pronostica que alcanzará USD 44.15 mil millones en 2030, avanzando a una TCCA del 9.57% durante el período. Las arquitecturas de vehículos definidos por software en expansión, la mayor demanda de infoentretenimiento inmersivo y los niveles crecientes de automatización de conducción impulsan las pantallas desde simples lecturas de información hacia activos centrales de interfaz humano-máquina (HMI). Los fabricantes de automóviles están integrando más espacio de pantalla para soportar despliegues de funciones por aire (OTA), diagnósticos remotos y contenido basado en suscripción. Los módulos de pantalla de cristal líquido (LCD) de alto brillo continúan dominando la producción en volumen gracias a cadenas de suministro maduras, mientras que las alternativas de diodo orgánico emisor de luz (OLED) y Mini LED se concentran en versiones premium para justificar precios unitarios más altos.

Aspectos Clave del Informe

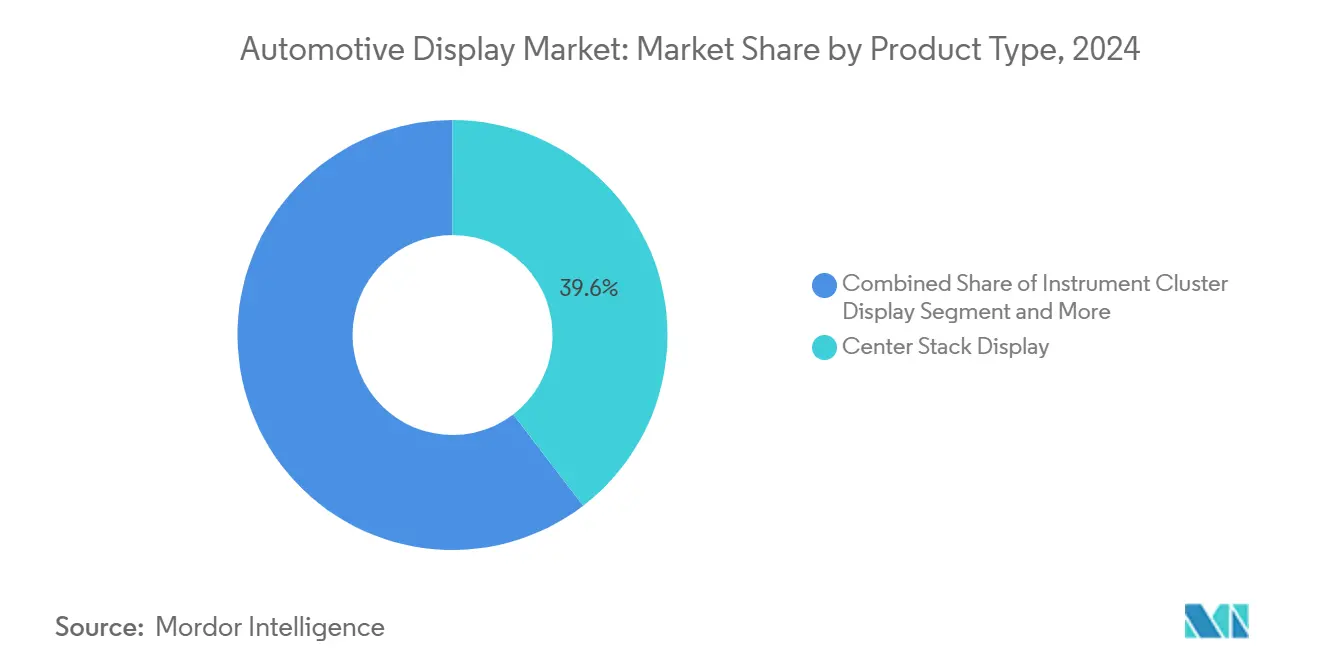

- Por tipo de producto, las pantallas de consola central lideraron con una participación de ingresos del 39.61% en 2024, mientras que los HUDs registraron la TCCA proyectada más rápida del 10.14% hasta 2030.

- Por tecnología de pantalla, los módulos LCD mantuvieron el 64.05% de las ventas en 2024; se espera que OLED se expanda a una TCCA del 10.42% hasta 2030.

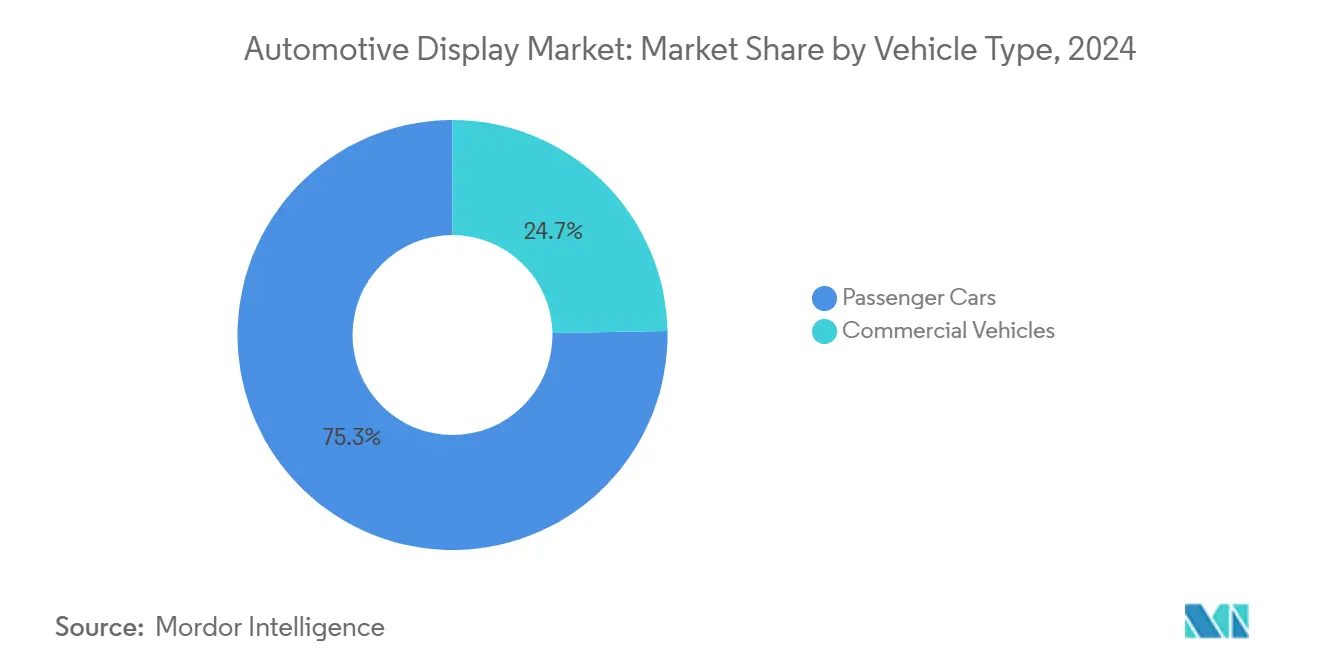

- Por tipo de vehículo, los automóviles de pasajeros capturaron el 75.31% de la demanda en 2024, mientras que se pronostica que los vehículos comerciales registren una TCCA del 11.08% a lo largo del período de perspectiva.

- Por tamaño de pantalla, la clase de 6-10 pulgadas representó el 54.11% de los envíos en 2024; se anticipa que los paneles ≥10 pulgadas crezcan a una TCCA del 10.81% hasta 2030.

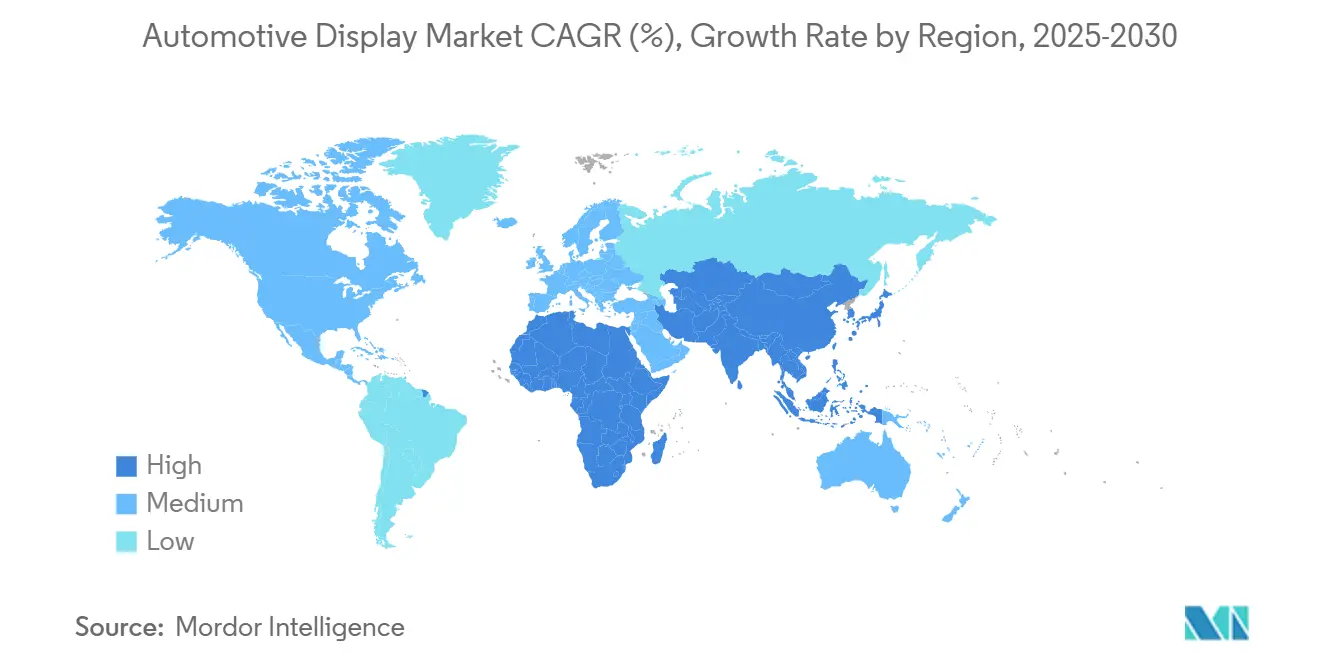

- Por geografía, Asia-Pacífico dominó con una participación de ingresos del 45.85% en 2024 y está programado para registrar la TCCA regional más alta del 11.77% hasta 2030.

Tendencias e Insights del Mercado Global de Pantallas Automotrices

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCCA | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Necesidades de HMI de Vehículos Conectados y Eléctricos | +2.3% | Global, liderado por China y UE | Largo plazo (≥ 4 años) |

| Cabinas Digitales Integradas | +2.1% | Global (más fuerte en Asia-Pacífico) | Mediano plazo (2-4 años) |

| Ciclos de Actualización de Experiencia de Usuario OTA | +1.9% | Global, marcas premium primero | Largo plazo (≥ 4 años) |

| Reducción de Costos de LCD de Alto Brillo | +1.8% | Global, regiones sensibles al precio | Corto plazo (≤ 2 años) |

| Adopción de Pantallas de Pilar a Pilar | +1.5% | Modelos premium de América del Norte y Europa | Mediano plazo (2-4 años) |

| Impulso de Puntuación de Distracción NCAP HUD | +1.2% | Europa y América del Norte | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Aumento de vehículos conectados y eléctricos que necesitan HMI más rica

La complejidad del tren de potencia EV y la conectividad vehículo-carretera-infraestructura vinculada a la nube demandan interfaces gráficas que muestren el estado de la batería, estimaciones de autonomía basadas en rutas y transacciones V2G (vehículo a red). Hyundai reporta fuerte interés de compradores en herramientas de planificación de carga integradas dentro de su pantalla central, destacando el vínculo entre gráficos intuitivos y reducción de la ansiedad por autonomía.

Demanda creciente de cabinas digitales integradas

Las plataformas de cabina unificadas consolidan grupos de instrumentos, infoentretenimiento y controles de clima en sistemas operativos compartidos. La suite de cabina basada en Linux y Android de HARMAN transmite contenido a través de dominios, reduciendo la complejidad electrónica y creando espacio para personalización impulsada por IA [1]"Descripción General de la Plataforma de Cabina Inteligente," HARMAN International, harman.com. Los proveedores aplican modelado de gemelo digital para reducir el tiempo de prototipado físico; el diseño basado en modelos de Faurecia reduce los ciclos de desarrollo, alineándose con los objetivos de tiempo de comercialización de software de los fabricantes de automóviles. El soporte OTA dentro de la cabina permite desbloqueos de funciones posteriores a la venta, cimentando modelos de ingresos recurrentes.

Ciclos de actualización de UX OTA de vehículos definidos por software

Las tuberías de integración continua permiten a los fabricantes de automóviles refinar las IUs en vehículo incluso después de la entrega. La pila de vehículo definido por software (SDV) de Marelli virtualiza los dominios de la cabina en la nube, permitiendo pruebas de funciones antes del despliegue. El entorno AlphaWare de LG Electronics permite a los OEMs personalizar gráficos rápidamente, empujando las pantallas hacia arquitecturas orientadas a servicios que soportan paquetes de suscripción.

Reglas de puntuación de distracción NCAP acelerando el equipamiento HUD

El protocolo de evaluación de Euro NCAP premia a los vehículos que minimizan el tiempo visual fuera de la carretera; los OEMs responden con HUDs habilitados para AR que superponen velocidad, navegación y señales ADAS directamente en la línea de visión del conductor [2]"Protocolo de Evaluación-Conducción Segura," Euro NCAP, euroncap.com. Hyundai Mobis y Zeiss están co-desarrollando ópticas holográficas para mejorar el brillo bajo la luz solar y mantener la visibilidad a través de lentes de sol polarizados.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCCA | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Volatilidad del Suministro de Vidrio y Semiconductores | -1.8% | Global, alta exposición Asia-Pacífico | Corto plazo (≤ 2 años) |

| Precios Premium de OLEDs de Grado Automotriz | -1.4% | Global, segmentos de valor más afectados | Mediano plazo (2-4 años) |

| Costos Crecientes de Cumplimiento de Ciberseguridad | -1.1% | UE y América del Norte | Largo plazo (≥ 4 años) |

| Problemas de Confiabilidad en Paneles Flexibles Grandes | -0.9% | Segmentos premium globales | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Volatilidad del suministro de vidrio y semiconductores

El cuarzo de alta pureza y los semiconductores de nodo heredado experimentaron escasez intermitente en 2024-2025, exponiendo la fragilidad del abastecimiento concentrado. El daño de huracanes a instalaciones clave de cuarzo limitó la producción de substratos de vidrio, mientras que las tensiones geopolíticas alrededor del galio y germanio agudizaron los perfiles de riesgo para circuitos integrados de controladores de pantalla. Los Tier-1s ahora tienen doble abastecimiento y regionalizan búfers de inventario para endurecer la resistencia del suministro.

Precios premium de OLEDs de grado automotriz

Los estándares de calificación estrictos alrededor del ciclado de temperatura y vida útil inflan los costos de OLED automotriz. El reemplazo de un OLED central dañado puede exceder USD 15,000, confinando la adopción principalmente a marcas de lujo [3]"Análisis de Costos de Reemplazo de OLED de Grado Automotriz," Interelectronix, interelectronix.com. Los diseños de pila tándem mejoran la luminancia pero añaden recuento de capas, elevando el desembolso de materiales y manteniendo intactas las brechas de precio versus LCDs de alta gama.

Análisis de Segmentos

Por Tipo de Producto: Prevalencia de consola central con HUDs en auge

Las consolas de consola central mantuvieron el 39.61% de los ingresos en 2024, subrayando su papel como el centro de comando del vehículo. El segmento se beneficia de tamaños de pantalla escalables, interacción táctil prioritaria y compatibilidad con tiendas de aplicaciones que se alinean con el cambio del mercado de pantallas automotrices hacia la monetización de software. El equipamiento HUD está aumentando más rápido a una TCCA del 10.14%, impulsado por la legislación de seguridad y la demanda del consumidor por señales de navegación sin mirada. En conjunto, ambas líneas de productos ejemplifican cómo el mercado de pantallas automotrices soporta estrategias de UX escalonadas-paneles de control integrales para interacción profunda, y proyecciones de parabrisas para alertas críticas del conductor.

La creciente adopción de controladores de dominio permite el reequilibrio de contenido entre clusters, HUDs y pantallas de pasajeros. Visteon aseguró USD 2.6 mil millones en contratos de cabina durante 2024, muchos agrupando múltiples tipos de pantalla en una pila de hardware-software que simplifica la validación y acorta los cronogramas de lanzamiento.

Nota: Las participaciones de segmentos de todos los segmentos individuales están disponibles al comprar el informe

Por Tecnología de Pantalla: Volumen LCD de costo maduro, OLED lidera el crecimiento premium

Los módulos LCD capturaron el 64.05% de los envíos en 2024 gracias a fábricas establecidas desde hace mucho tiempo, precios de IC-controlador en descenso y una lista creciente de mejoras Mini LED que elevan el contraste sin precios premium. Los tableros de mercado masivo, clusters digitales y pantallas de flota continúan dependiendo de la hoja de ruta de costos predecible de LCD, asegurando que la tecnología permanezca como la columna vertebral de HMI automotriz para la ventana de pronóstico.

OLED es la tecnología de crecimiento más rápido, proyectada para avanzar a una TCCA del 10.42% al enfocarse en clusters curvos de alto contraste, consolas centrales flexibles y tratamientos de pilar a pilar que comandean precios de versiones premium. Los paneles certificados Dolby Vision de Samsung Display ahora alcanzan picos superiores a 1,500 nits, estrechando las brechas de visibilidad diurna versus LCD y justificando las actualizaciones OEM. Los prototipos MicroLED también están emergiendo, sin embargo su cronograma comercial se extiende más allá de 2030, dejando a LCD y OLED definir la elección de tecnología mainstream en el ínterin.

Por Tipo de Vehículo: Fortaleza de automóviles de pasajeros equilibrada por repunte de vehículos comerciales

Los automóviles de pasajeros generaron el 75.31% de los ingresos de pantallas automotrices en 2024, un liderazgo asegurado por el alto apetito del consumidor por infoentretenimiento conectado, diseños de pantalla dual y pantallas head-up de realidad aumentada. Los fabricantes de automóviles instalan consolas centrales más grandes y brillantes como diferenciadores, mientras que los servicios de software basados en suscripción mantienen flujos de ingresos posteriores a la venta y fortalecen el caso de negocio para gráficos cada vez más ricos.

Los vehículos comerciales, aunque más pequeños en volumen absoluto, están en camino para una TCCA del 11.08% hasta 2030 mientras las flotas se electrifican y adoptan tableros de optimización de rutas impulsados por la nube. Los camiones eléctricos necesitan visualización del estado de la batería, retroalimentación de freno regenerativo e informes de cumplimiento que los clusters analógicos no pueden entregar. El creciente énfasis en el monitoreo del conductor y análisis de seguridad amplía aún más el espacio de pantalla dentro de las cabinas, convirtiendo las cabinas de camiones en centros de datos que reflejan los portales de flota en la nube.

Por Tamaño de Pantalla: Paneles de tamaño medio anclan volúmenes mientras los formatos grandes surgen

Los paneles entre 6 y 10 pulgadas mantuvieron el 54.11% de los envíos unitarios en 2024, logrando el equilibrio óptimo entre costo, ergonomía y límites regulatorios de distracción. Las pantallas de tamaño medio satisfacen modelos mainstream donde los controles de infoentretenimiento, navegación y HVAC convergen en una sola interfaz táctil que los OEMs pueden fácilmente ajustar a la marca.

Las pantallas mayores a 10 pulgadas crecerán a una TCCA del 10.81% hasta 2030, impulsadas por EVs y SUVs premium que convierten el tablero en un lienzo digital panorámico. Los diseños de pilar a pilar muestran video multi-zona, juegos para pasajeros y navegación de pantalla dividida, todo mientras los filtros de privacidad y atenuación zonificada mitigan la distracción. A medida que los rendimientos de fabricación mejoren y las retroiluminaciones Mini LED reduzcan los costos de materiales, la adopción de formato grande se expandirá más allá del nivel de lujo.

Análisis Geográfico

Asia-Pacífico se mantuvo como el mercado de pantallas automotrices más grande, representando el 45.85% de los ingresos de 2024 y proyectado para crecer a una TCCA del 11.77% hasta 2030. China ancla el dominio de la región; las marcas domésticas instalan pantallas centrales de 12 pulgadas o más grandes como estándar y se benefician de ecosistemas integrados de semiconductores, paneles y ensamblaje de vehículos que comprimen los ciclos de desarrollo y reducen costos. Los gobiernos locales invierten en infraestructura vehículo-carretera-nube, habilitando funciones de cabina intensivas en datos sin penalidades de latencia.

América del Norte sigue como una arena rica en tecnología donde el alto contenido por vehículo impulsa ingresos considerables a pesar de totales unitarios menores. La producción de vehículos ligeros de EE.UU. alcanzó 16.46 millones de unidades en 2024, y la penetración HUD aumentó junto con paquetes de asistencia al conductor Nivel-2+. Los centros de software de Silicon Valley acortan los ciclos de actualización OTA y refuerzan las expectativas del consumidor por experiencias de cabina similares a aplicaciones móviles.

Europa completa el top tres con un impulso regulatorio que prioriza la seguridad y sostenibilidad. Las métricas de distracción próximas de Euro NCAP y los límites de emisiones Euro 7 aceleran la adopción de vehículos eléctricos y, por extensión, la demanda de pantallas avanzadas que visualizan el uso de energía y datos de monitoreo del conductor. Las marcas premium alemanas lideran en clusters OLED curvos y laminados de vidrio de todo el tablero, dando a la región una influencia desproporcionada en el estilo de cabina de próxima generación.

Panorama Competitivo

La competencia se extiende a través de tres clusters: grupos de electrónica automotriz Tier-1 (Continental, Bosch, Denso), gigantes de paneles de pantalla (LG Display, Samsung Display, BOE) y especialistas en cabinas centrados en software (ECARX, HARMAN). Mientras el valor de la cabina migra hacia el código, los sistemas operativos agnósticos de hardware se vuelven decisivos. La hoja de ruta de controlador de dominio de Continental integra kernels Linux en tiempo real y capas de ciber-resistencia, posicionando a la empresa para el cumplimiento ISO/SAE 21434 mientras preserva la modularidad del sistema.

Las casas de paneles despliegan integración vertical para asegurar acuerdos de capacidad a largo plazo. BOE acelera las fábricas Gen-10.5, apuntando a desplazar a los incumbentes coreanos en LCD automotriz grande, comprimiendo precios de venta promedio y forzando a rivales a acelerar transiciones de tecnología premium. Los recién llegados de vehículo definido por software (SDV) como ECARX reportaron USD 761.9 millones de ingresos 2024 mientras las soluciones de cabina basadas en Android entraron a modelos de Volkswagen Group, señalando el apetito OEM por tuberías de código ágiles sobre hardware personalizado.

Las solicitudes de patentes se intensifican alrededor de algoritmos de rango dinámico alto (HDR), middleware de seguimiento ocular y recubrimientos de vidrio de cubierta de baja reflexión. El riesgo de litigio aumenta, empujando a los jugadores hacia marcos de licenciamiento cruzado; Panasonic y Magna recientemente intercambiaron patentes relacionadas con ADAS para reducir escenarios de bloqueo y co-desarrollar pilas de cabina-ADAS integradas.

Líderes de la Industria de Pantallas Automotrices

-

Denso Corporation

-

Robert Bosch GmbH

-

Visteon Corporation

-

Continental AG

-

LG Display Co., Ltd.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Febrero 2025: LG Display comenzó la producción en masa de un panel de pilar a pilar de 40 pulgadas con modo de privacidad conmutable para el sedán Afeela de Sony Honda Mobility.

- Diciembre 2024: Samsung Display se asoció con Dolby Laboratories para pre-sintonizar OLEDs automotrices para Dolby Vision HDR.

- Octubre 2024: Hyundai Mobis y Zeiss lanzaron un proyecto conjunto para diseñar ópticas HUD holográficas compatibles con lentes de sol polarizados.

- Mayo 2024: LG Display mostró una pila OLED Delgada Avanzada 20% más delgada dirigida a superficies de cabina curvadas durante SID Display Week.

Alcance del Informe Global del Mercado de Pantallas Automotrices

Varias aplicaciones de sistemas electrónicos de automóviles, a saber infoentretenimiento, entretenimiento de asiento trasero, tablero de instrumentos, etc., incluyen unidades de pantalla construidas con paneles LCD y OLED. Hay varias categorías de la pantalla, que están segmentadas basadas en varios formatos.

El mercado de pantallas automotrices ha sido segmentado por tipo de producto (pantalla de consola central, pantalla de tablero de instrumentos, pantalla head-up y pantalla de entretenimiento de asiento trasero), por tecnología de pantalla (LCD y OLED), y por geografía (América del Norte, Europa, Asia-Pacífico y Resto del mundo).

El informe ofrece tamaño de mercado y pronóstico para el mercado de pantallas automotrices en valor (miles de millones USD) para todos los segmentos mencionados anteriormente.

| Pantalla de Consola Central |

| Pantalla de Tablero de Instrumentos |

| Pantalla Head-Up |

| Pantalla de Entretenimiento de Asiento Trasero |

| LCD |

| OLED |

| MiniLED / MicroLED |

| Automóviles de Pasajeros |

| Vehículos Comerciales |

| Menor o igual a 5 pulgadas |

| 6 a 10 pulgadas |

| Superior a 10 pulgadas |

| América del Norte | Estados Unidos |

| Canadá | |

| Resto de América del Norte | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Resto de Europa | |

| Asia-Pacífico | China |

| Japón | |

| India | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Medio Oriente y África | Emiratos Árabes Unidos |

| Arabia Saudita | |

| Egipto | |

| Turquía | |

| Sudáfrica | |

| Resto de Medio Oriente y África |

| Por Tipo de Producto | Pantalla de Consola Central | |

| Pantalla de Tablero de Instrumentos | ||

| Pantalla Head-Up | ||

| Pantalla de Entretenimiento de Asiento Trasero | ||

| Por Tecnología de Pantalla | LCD | |

| OLED | ||

| MiniLED / MicroLED | ||

| Por Tipo de Vehículo | Automóviles de Pasajeros | |

| Vehículos Comerciales | ||

| Por Tamaño de Pantalla | Menor o igual a 5 pulgadas | |

| 6 a 10 pulgadas | ||

| Superior a 10 pulgadas | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| Resto de América del Norte | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | Emiratos Árabes Unidos | |

| Arabia Saudita | ||

| Egipto | ||

| Turquía | ||

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor actual del mercado de pantallas automotrices?

Se sitúa en USD 27.95 mil millones en 2025 y está en camino de alcanzar USD 44.15 mil millones en 2030.

¿Qué tecnología de pantalla lidera la adopción automotriz global?

Los módulos LCD comandan el 64.05% de los envíos 2024 debido a ventajas de costo y herramientas maduras.

¿Por qué las pantallas head-up están creciendo más rápido que otros tipos de productos?

Las regulaciones de seguridad en Europa y América del Norte recompensan la reducción de la distracción del conductor, impulsando la demanda de HUDs hasta 2030.

¿Cómo afectan los vehículos definidos por software a la demanda de pantallas?

Los despliegues de funciones OTA y servicios de suscripción requieren pantallas más grandes y adaptables que puedan soportar actualizaciones frecuentes de UX.

Última actualización de la página el: