Tamaño y Participación del Mercado de Seguridad IoT de Europa

Análisis del Mercado de Seguridad IoT de Europa por Mordor Intelligence

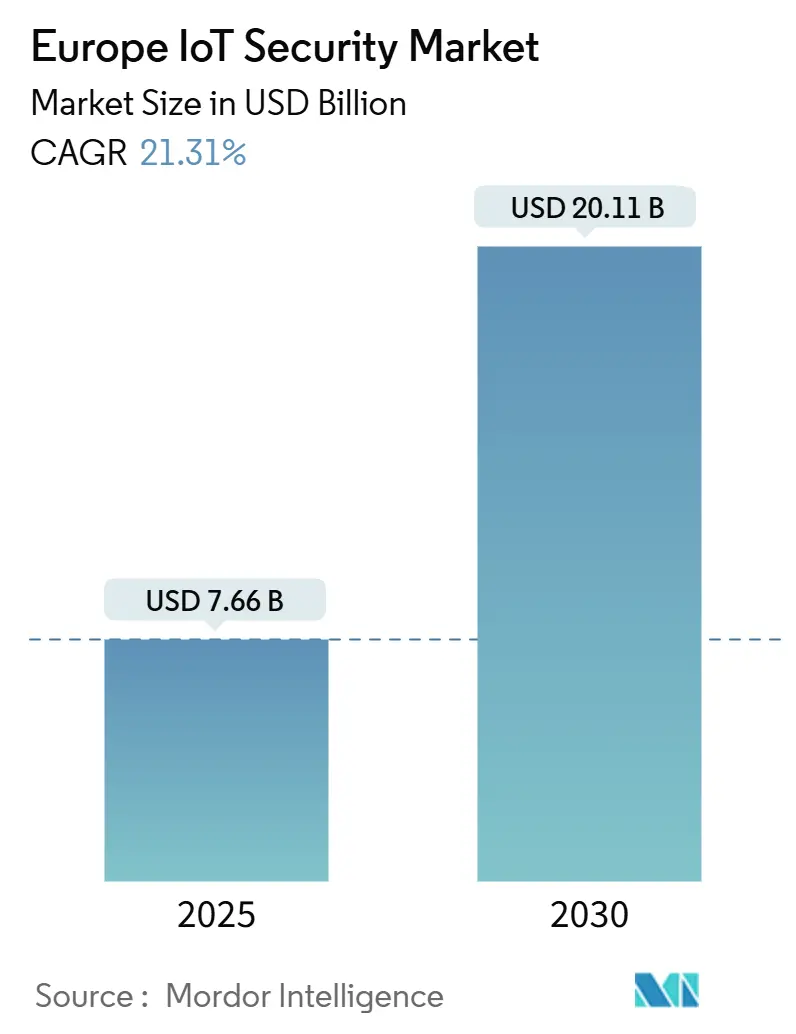

El tamaño del mercado de Seguridad IoT de Europa está valorado en USD 7,66 mil millones en 2025 y se pronostica que alcance USD 20,11 mil millones en 2030, registrando una TCAC del 21,3%. El aumento de ciberataques en dispositivos conectados, mandatos regulatorios estrictos y la rápida adopción de soluciones de Industrie 4.0 en manufactura se combinan para acelerar el gasto en plataformas de seguridad especializadas. La demanda se concentra en defensas centradas en la red que salvaguardan la tecnología operacional, mientras que las inversiones en criptografía cuántica segura señalan prioridades de resistencia a largo plazo. Los proveedores que ofrecen analítica de seguridad híbrida nube-borde ganan tracción mientras las empresas equilibran las reglas de soberanía de datos con la necesidad de inteligencia de amenazas escalable. La intensificación de la competencia de startups de nicho y jugadores de semiconductores está impulsando a los incumbentes a adquirir capacidades especializadas, especialmente en torno a la detección impulsada por IA y el diseño de elementos seguros.

Conclusiones Clave del Informe

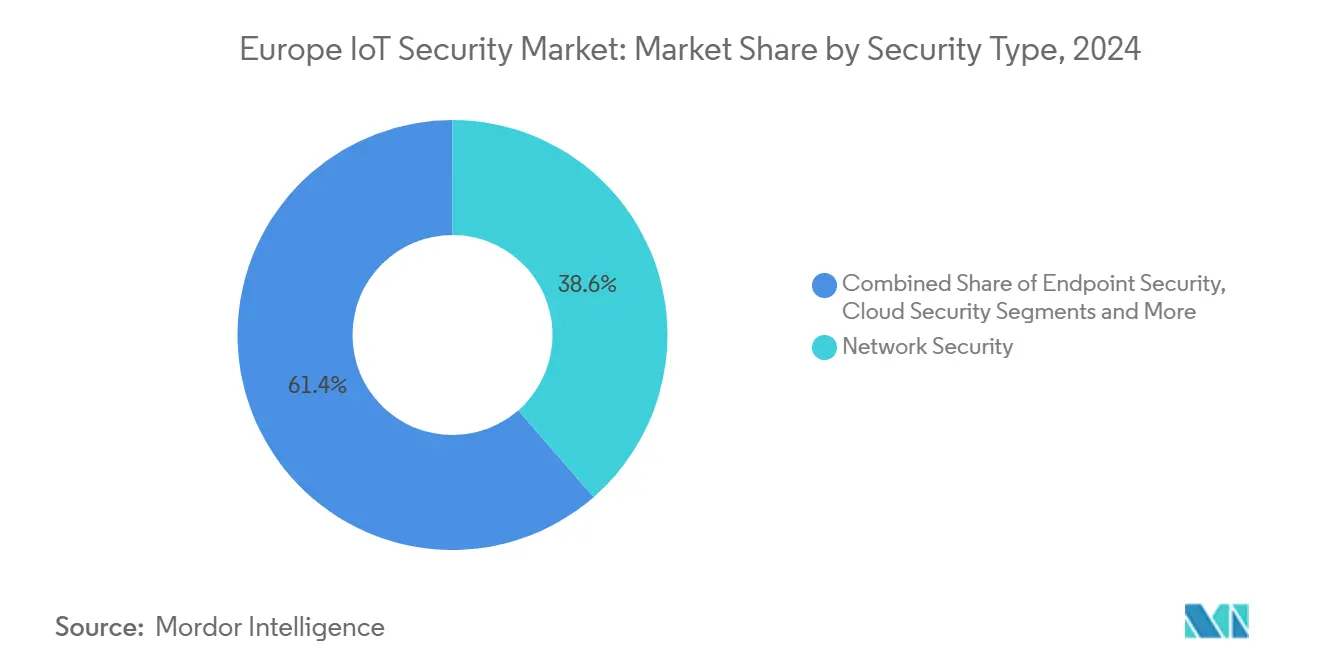

- Por tipo de seguridad, la Seguridad de Red lideró con el 38,6% de la participación del mercado de Seguridad IoT de Europa en 2024, mientras que la Seguridad en la Nube se proyecta crecer a una TCAC del 21,5% hasta 2030.

- Por solución, el Software representó el 66,5% del tamaño del mercado de Seguridad IoT de Europa en 2024; los Servicios registran la TCAC de pronóstico más alta del 22,8% hasta 2030.

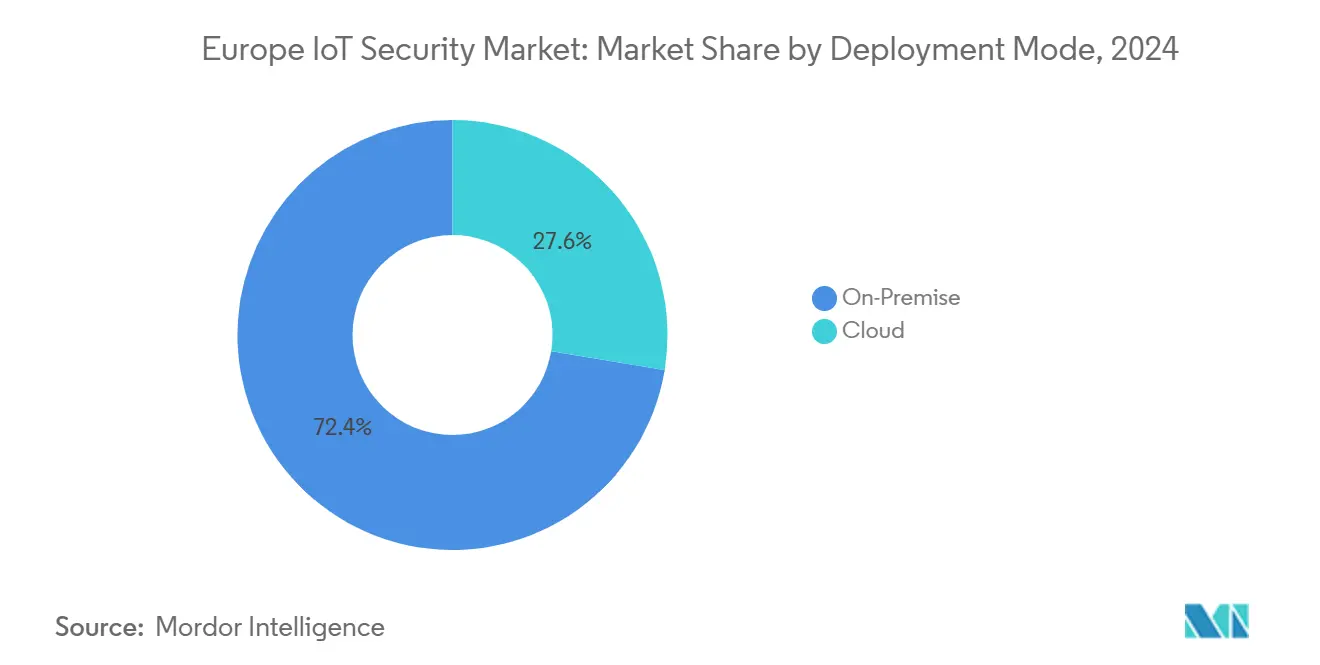

- Por modo de implementación, las instalaciones Locales mantuvieron el 72,4% de participación de ingresos en 2024, mientras que la implementación en la Nube está avanzando a una TCAC del 23,0%.

- Por industria de usuario final, Manufactura e Industrial comandó el 36,1% de participación del tamaño del mercado de Seguridad IoT de Europa en 2024; Salud y Ciencias de la Vida está creciendo más rápido a una TCAC del 21,7%.

- Por país, Alemania capturó el 41,8% de participación de ingresos en 2024; el Reino Unido muestra las perspectivas más fuertes con una TCAC del 22,4% hasta 2030.

Tendencias e Insights del Mercado de Seguridad IoT de Europa

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Proliferación de puntos finales IoT ampliando la superficie de ataque | +4.2% | Global | Mediano plazo (2-4 años) |

| Mandatos de protección de datos a nivel de la UE acelerando el gasto en seguridad | +5.8% | A nivel de la UE | Corto plazo (≤ 2 años) |

| Rápida adopción de IoT industrial en fábricas inteligentes | +3.9% | Alemania, Francia, Italia | Mediano plazo (2-4 años) |

| Ciberataques sofisticados en infraestructura crítica | +4.5% | Global, con enfoque en Europa Occidental | Corto plazo (≤ 2 años) |

| Iniciativas de criptografía lista para post-cuántica | +2.1% | A nivel de la UE, con adopción temprana en Francia, Alemania | Largo plazo (≥ 4 años) |

| Subvenciones de Horizon Europe y nacionales subsidiando actualizaciones de seguridad de PYMES | +1.8% | A nivel de la UE, particularmente Europa Central y Oriental | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Proliferación de Puntos Finales IoT Ampliando la Superficie de Ataque

Las empresas europeas agregaron millones de sensores, gateways y unidades de robótica durante 2024, impulsando un aumento del 107% en ataques enfocados en IoT. La manufactura registró más de 500 incidentes de ransomware que interrumpieron líneas de producción discretas y forzaron costosos tiempos de inactividad. La maquinaria brownfield heredada que se integra con redes basadas en IP disuelve los perímetros tradicionales, obligando a los CISO a implementar agentes de confianza cero escalables y superposiciones de gestión de dispositivos seguros. Por lo tanto, la demanda de plataformas de protección de puntos finales que remotamente refuerzan la integridad del firmware y detectan comportamiento anómalo se eleva a través del mercado de Seguridad IoT de Europa. Los proveedores que pueden monitorear dispositivos heterogéneos sin impactar el rendimiento operacional obtienen ventaja competitiva entre los adoptantes de Industrie 4.0.

Mandatos de Protección de Datos a Nivel de la UE Acelerando el Gasto en Seguridad

La Directiva NIS2, efectiva desde octubre de 2024, extendió las obligaciones de reporte de brechas y gestión de riesgos a aproximadamente 350.000 organizaciones europeas[1]ENISA, "NIS2 Directive Explained," enisa.europa.eu. La promulgación paralela de la Ley de Resiliencia Cibernética obliga a los fabricantes a incorporar seguridad por diseño y mantener listas de materiales de software, con multas que alcanzan los EUR 15 millones. Los operadores de salud y telecomunicaciones en Francia ya enfrentan auditorías activas de ANSSI siguiendo varias brechas de múltiples millones de registros durante 2024. La urgencia de cumplimiento se está traduciendo en reasignaciones inmediatas de presupuesto hacia detección gestionada, gestión de vulnerabilidades y soluciones de evaluación de cadena de suministro, alimentando el crecimiento a corto plazo a través del mercado de Seguridad IoT de Europa.

Rápida Adopción de IoT Industrial en Fábricas Inteligentes

La hoja de ruta Industrie 4.0 de Alemania sostiene inversiones anuales de digitalización que se acercan a los EUR 40 mil millones, impulsando a las fábricas a converger entornos de IT y OT. La Regulación UN 155 sobre ciberseguridad automotriz además obliga a capacidades de actualización segura de software para fabricantes de vehículos, magnificando la demanda de firewalls OT especializados, detección de intrusión consciente de protocolo y plataformas de prueba de gemelo digital. El proyecto DAIS de EUR 33 millones ilustra el impulso estratégico hacia la computación de borde habilitada por IA que procesa datos industriales localmente, reduciendo así la exposición a la nube pero requiriendo criptografía robusta en las instalaciones.

Ciberataques Sofisticados en Infraestructura Crítica

Las campañas de ransomware contra servicios públicos europeos crecieron un 19% en 2023, con el 80% de los incidentes induciendo consecuencias físicas desde la detención de la producción hasta apagones regionales. Las investigaciones en España y Portugal sobre suplantación de GPS y presunto sabotaje subrayan las apuestas geopolíticas de las vulnerabilidades de IoT. Los gobiernos ahora obligan a la divulgación de incidentes en tiempo real y abogan por enfoques de ingeniería informados por ciberseguridad que incorporan principios de seguridad en el momento del diseño. Esto eleva la adquisición de monitoreo basado en anomalías y chipsets de arranque seguro, impulsando el mercado de Seguridad IoT de Europa durante el horizonte de pronóstico.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Estándares de seguridad fragmentados a través de dispositivos heterogéneos | -2.1% | A nivel de la UE | Mediano plazo (2-4 años) |

| Alto costo de integración para activos brownfield heredados | -1.8% | Alemania, Francia, Regiones Industriales | Largo plazo (≥ 4 años) |

| Escasez de talento en seguridad IoT en PYMES europeas | -1.5% | A nivel de la UE, particularmente Europa Central y Oriental | Mediano plazo (2-4 años) |

| Cuellos de botella en la cadena de suministro de semiconductores retrasando implementaciones de elementos seguros | -1.2% | Global, con preocupaciones de dependencia de la UE | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Estándares de Seguridad Fragmentados a Través de Dispositivos Heterogéneos

Mientras que ETSI EN 303 645 define controles básicos como la eliminación de contraseñas por defecto, marcos sectoriales diferentes y esquemas de certificación nacionales agregan capas de complejidad[2]ETSI, "EN 303 645 Consumer IoT Security Standard," etsi.org. El próximo Esquema de Certificación de Ciberseguridad de la UE se basa en Criterios Comunes pero introduce nuevas clases de garantía, dejando a las PYMES haciendo malabares con auditorías superpuestas y tarifas de consultoría en espiral. El proyecto SMESEC encontró que el 43% de los ataques ahora tienen como objetivo pequeñas empresas cuyos portafolios de dispositivos abarcan categorías de consumidor e industriales, retrasando implementaciones de seguridad a gran escala.

Alto Costo de Integración para Activos Brownfield Heredados

Las plantas industriales que operan maquinaria con ciclos de vida de décadas deben retrofitar seguridad en protocolos como CAN o MVB que nunca fueron diseñados para autenticación. Los gateways de segmentación de red, traductores de protocolo seguros y parches de firmware a medida todos demandan precios premium y mano de obra especialista en escaso suministro. Las iniciativas europeas como VE-ASCOT subrayan la profundidad técnica necesaria para construir cadenas de confianza dentro de fábricas de semiconductores, donde el tiempo de inactividad conlleva costos por hora de siete cifras. La alta intensidad de capital por lo tanto modera las tasas de adopción entre fabricantes de nivel medio y restringe porciones del mercado de Seguridad IoT de Europa.

Análisis de Segmentos

Por Tipo de Seguridad: Dominancia de Red Encuentra Aceleración en la Nube

La Seguridad de Red generó el 38,6% de ingresos en 2024, subrayando su papel fundamental en aislar tráfico industrial y hacer cumplir la segmentación de menor privilegio. Los motores de inspección profunda de paquetes ajustados para Modbus, PROFINET y OPC UA mitigan los riesgos de movimiento lateral a través de backbones IT-OT convergidos. Dentro del tamaño del mercado de Seguridad IoT de Europa para defensas de conectividad, se espera que los análisis de amenazas conscientes de protocolo crezcan paralelamente a las redes privadas 5G que conectan robots móviles autónomos en pisos de fábrica. La Seguridad en la Nube, aunque más pequeña hoy, crece a una TCAC del 21,5% mientras las empresas cambian tuberías de datos a nubes regionales soberanas e hiperescala. Las ofertas de borde de servicio de acceso seguro (SASE) que convergen redes de confianza cero y firewalls nativos de la nube se clasifican alto en las hojas de ruta de adquisición 2025, posicionando a la Seguridad en la Nube para estrechar la brecha de ingresos antes de 2030.

La demanda de Seguridad de Punto Final y Aplicación sigue la proliferación de cámaras inteligentes, sensores portátiles y microservicios que requieren validación continua de integridad de software. Los controles incorporados o a nivel de chip como funciones físicamente no clonables (PUFs) aparecen en nuevos dispositivos automotrices y de salud, con programas de semiconductores cofinanciados bajo el Importante Proyecto de Interés Común Europeo (IPCEI) alimentando la adopción. Los proveedores que entregan portafolios holísticos a través de estas capas capturarán una porción más grande del mercado de Seguridad IoT de Europa.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Solución: Liderazgo de Software Versus Crecimiento de Servicios

El Software representó el 66,5% del gasto total en 2024 porque las empresas prefieren motores de análisis basados en licencias que escalan a través de cientos de miles de dispositivos. La detección de anomalías comportamentales, orquestación segura de actualizaciones de firmware y gestión de ciclo de vida de claves criptográficas se entregan cada vez más como módulos contenedorizados fáciles de implementar en clústeres de Kubernetes. En consecuencia, los proveedores de plataforma que empaquetan feeds de inteligencia de amenazas y escáneres de vulnerabilidades dentro de una consola unificada retienen altas tasas de renovación a través del tamaño del mercado de Seguridad IoT de Europa.

Los Servicios, sin embargo, registran la TCAC más rápida del 22,8% mientras las PYMES que carecen de especialistas internos externalizan la caza de amenazas, respuesta a incidentes y reporte de cumplimiento. Los proveedores de servicios de seguridad gestionada (MSSPs) agrupan monitoreo 24×7, pruebas de penetración y evaluaciones de brechas regulatorias en modelos de suscripción atractivos bajo presupuestos de capital ajustados. Los consultores agnósticos de proveedores que pueden integrar controles de seguridad dispares dentro de entornos brownfield complejos y documentar el cumplimiento de la Ley de Resiliencia Cibernética están posicionados para demanda sostenida dentro de la industria de Seguridad IoT de Europa. Las ventas de Hardware permanecen más estables, ancladas por módulos de plataforma confiable y elementos seguros obligatorios para implantes médicos de alto riesgo y ECUs automotrices.

Por Modo de Implementación: Prevalencia Local Versus Migración a la Nube

Las soluciones Locales retuvieron el 72,4% de participación de mercado en 2024, un reflejo de normas estrictas de protección de datos de la UE y prioridades de seguridad operacional en infraestructura crítica. Los hospitales y plantas de energía insisten en inspección local de paquetes y repositorios de parches offline para garantizar latencias determinísticas y auditabilidad regulatoria. Los fabricantes alemanes maduros extienden zonas desmilitarizadas existentes con dispositivos de aislamiento de hardware en lugar de reenviar telemetría a SOCs externos, preservando el dominio del gasto local en la categoría de participación del mercado de Seguridad IoT de Europa.

Sin embargo, las implementaciones en la Nube están subiendo a una TCAC del 23,0%. El Centro Europeo de Competencia en Ciberseguridad ha destinado EUR 390 millones para plataformas de detección basadas en IA bajo el Programa Europa Digital, acelerando la investigación en defensas SaaS escalables. Las empresas adoptan cada vez más planos híbridos en los que los gateways de borde realizan filtrado en tiempo real mientras los flujos de metadatos van a nubes regionales para análisis pesados. Este modelo de doble capa logra un equilibrio entre soberanía y elasticidad, expandiendo ingresos direccionables para startups de seguridad nativas de la nube dentro del mercado de Seguridad IoT de Europa.

Por Industria de Usuario Final: Liderazgo de Manufactura Versus Aumento de Salud

Los verticales de Manufactura e Industrial entregaron el 36,1% de los ingresos de 2024 gracias a retrofits a gran escala de líneas de robótica, maquinaria CNC conectada y almacenes automatizados. NIS2 extiende las obligaciones de gestión de riesgos profundamente en las cadenas de suministro, obligando a los proveedores de Nivel 2 y Nivel 3 a adoptar configuraciones de seguridad unificadas o arriesgar penalizaciones de contrato. En consecuencia, los proveedores de plataforma que ofrecen descubrimiento de activos, traducción de protocolo y mantenimiento remoto seguro desbloquean implementaciones multiplanta a través del mercado de Seguridad IoT de Europa.

Salud y Ciencias de la Vida crece más rápido a una TCAC del 21,7% mientras los hospitales digitalizan el monitoreo de pacientes y tele-cirugía. Más de 581 incidentes de ciberseguridad en el sector de salud francés durante 2024 llevaron a ANSSI a emitir pautas específicas del sector que elevan la demanda de conexiones dispositivo-a-nube cifradas y detección de anomalías en tiempo real. Las disposiciones del Reglamento de Dispositivos Médicos que requieren análisis de riesgo de seguridad a lo largo de los ciclos de vida del producto estimulan además la adopción de arranque seguro a nivel de chip y validación de actualización. Transporte, Gobierno y Defensa, y Energía y Servicios Públicos cada uno contribuye trayectorias de crecimiento estables, moldeadas por marcos regulatorios individuales y programas nacionales de protección de infraestructura.

Análisis Geográfico

Alemania ancla el mercado de Seguridad IoT de Europa a través de su participación de ingresos del 41,8%, sostenida por desembolsos de ciberseguridad de EUR 9,2 mil millones en 2023 que reflejaron preocupación pública continua en torno a la soberanía de datos[3]Germany Trade and Invest, "Cybersecurity Market Figures 2023," germany-trade-invest.com. Los proyectos federales que fomentan la adopción de Industrie 4.0 comprometen aproximadamente EUR 40 mil millones anualmente a la digitalización, traduciéndose en demanda generalizada de prevención de intrusiones centrada en OT y servicios de firma de firmware criptográficos. La expansión de Deutsche Telekom de productos de seguridad IoT gestionados siguiendo revelaciones de vigilancia extracontinental ha elevado la preparación de inversión corporativa. Mientras el gasto cruza EUR 10,3 mil millones en 2024, Alemania permanece como el centro principal de ingresos e innovación dentro del mercado de Seguridad IoT de Europa.

El Reino Unido escala su papel creciendo a una TCAC del 22,4%. El énfasis de política reciente en la autonomía de infraestructura digital impulsa implementaciones agresivas de capacidades SOC soberanas y programas piloto cuántico-seguros a través de redes de energía y señalización ferroviaria. El sector de servicios financieros además cataliza gateways de API seguros para banca abierta y análisis de fraude en tiempo real, con respaldo regulatorio del marco CBEST del Banco de Inglaterra alentando pruebas cibernéticas proactivas. Esta mezcla de impulso de política y urgencia sectorial posiciona al Reino Unido como un catalizador de crecimiento fundamental para el mercado más amplio de Seguridad IoT de Europa.

Francia mezcla iniciativas impulsadas por el estado con conciencia creciente de amenazas para ampliar la adopción. El plan France 2030 financia startups en chiplets de borde seguros y stacks de VPN post-cuánticos, mientras ANSSI ejerce autoridad de auditoría a través de salud y telecomunicaciones siguiendo varias brechas de titular en 2024. La creación de INESIA, un instituto nacional encargado de certificar sistemas de IA, subraya el compromiso gubernamental con la automatización confiable. El creciente soporte del ecosistema a través de los clústeres tecnológicos de Burdeos, Rennes y Sophia Antipolis así canaliza financiación de riesgo hacia proposiciones de seguridad IoT de nicho que directamente elevan el componente francés del mercado de Seguridad IoT de Europa.

El sur de Europa sigue, con Italia mejorando la preparación cibernética entre proveedores automotrices integrando la Regulación UN 155, y España actualizando posturas de seguridad de red después de apagones de alto perfil vinculados a presunto sabotaje. Mientras tanto, los países nórdicos aprovechan la adopción avanzada de 5G y la penetración de servicios electrónicos gubernamentales para pilotar arquitecturas de confianza cero que informarán la armonización de estándares a nivel continental. Colectivamente, los fondos estructurales de la UE y las subvenciones de horizonte canalizadas hacia Europa Central y Oriental comienzan a estrechar brechas de capacidad, elevando la adopción entre PYMES y ampliando la base geográfica del mercado de Seguridad IoT de Europa.

Panorama Competitivo

El panorama regional muestra concentración moderada mientras los grandes proveedores multinacionales de ciberseguridad extienden relaciones de cliente establecidas hacia ofertas específicas de IoT. Trend Micro, Cisco y Fortinet agrupan detección de punto final, micro-segmentación y orquestación SOC en suites unificadas, aprovechando infraestructuras de inteligencia de amenazas globales. Concurrentemente, firmas de semiconductores como NXP e Infineon profundizan su posición incorporando IP de elementos seguros en chips automotrices y médicos, a menudo en codesarrollo con OEMs para satisfacer clasificaciones de alto riesgo de la Ley de Resiliencia Cibernética. Las asociaciones tipificadas por Crypto Quantique, ZARIOT y Kigen integrando raíces de confianza cuántico-seguras para IoT celular ilustran innovación colaborativa dirigida a dispositivos a prueba de futuro.

La intensidad competitiva se amplifica por especialistas respaldados por capital de riesgo dirigidos a brechas de nicho. qomodo con sede en Londres aseguró USD 1,6 millones en 2025 para refinar agentes agnósticos de plataforma para entornos de IoT extendido (XIoT), enfatizando detección de anomalías impulsada por IA. La startup italiana Exein con financiación Serie B de USD 15 millones expande componentes de OS seguros para brazos robóticos, reflejando interés de inversionistas en defensas a nivel de firmware adaptadas a robótica industrial. Mientras tanto, proveedores de servicios gestionados como AddSecure aceleran expansión inorgánica, adquiriendo el Clifford Group con sede en Países Bajos para entrar a nuevos verticales y suplementar cobertura regional.

La consolidación probablemente continuará mientras los proveedores buscan escala, evidenciado por la adquisición de Netmore de Senet con sede en EE.UU., que duplicó su red LoRa y extendió alcance a 11 mercados europeos. Los principales proveedores se diferencian a través de análisis comportamentales impulsados por IA, hojas de ruta de gestión de claves post-cuánticas y capas de orquestación de políticas borde-a-nube. Dados los umbrales de cumplimiento en constante aumento y la preferencia del cliente por gestión de panel único de vidrio, los jugadores capaces de integrar certificados a nivel de dispositivo con SOCs nativos de la nube mantienen una posición defendible en el mercado de Seguridad IoT de Europa.

Líderes de la Industria de Seguridad IoT de Europa

-

Symantec Corporation

-

Sophos Ltd.

-

IBM Corporation

-

Intel Corporation

-

Hewlett Packard Enterprise Company

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Marzo 2025: El Centro Europeo de Competencia en Ciberseguridad asignó USD 456,21 millones a plataformas de defensa basadas en IA y el Sistema Europeo de Alerta de Ciberseguridad bajo el Programa Europa Digital.

- Marzo 2025: ETSI publicó TS 104 015, introduciendo el mecanismo híbrido de encapsulación de claves Covercrypt para sesiones IoT cuántico-seguras.

- Marzo 2025: La startup londinense qomodo recaudó USD 1,6 millones para mejorar la identificación proactiva de amenazas para entornos XIoT.

- Febrero 2025: Francia lanzó INESIA, un instituto nacional para evaluación de seguridad IA en colaboración con ANSSI e INRIA.

Alcance del Informe del Mercado de Seguridad IoT de Europa

La seguridad IoT se está convirtiendo en un enfoque significativo para empresas, consumidores y reguladores. Siguiendo tal prominencia creciente, las empresas que ofrecen soluciones basadas en IoT están invirtiendo fuertemente en el aspecto de seguridad de estas soluciones. La resolución considerada en el alcance del estudio comprende el software y los servicios proporcionados por los proveedores en el mercado europeo.

La seguridad del Internet de las Cosas (IoT) ayuda a consumidores y empresas a defender sus redes contra amenazas aumentadas por dispositivos conectados a internet, que a menudo tienen protecciones de seguridad avanzadas que protegen las redes de compromisos o brechas de datos. La seguridad IoT es esencial para empresas y usuarios que utilizan varios dispositivos inteligentes en sus redes corporativas para salvaguardar información confidencial y software de alta gama.

El Mercado Europeo de Seguridad IoT está Segmentado por Tipo de Seguridad (Seguridad de Red, Seguridad de Punto Final, Seguridad de Aplicaciones, Seguridad en la Nube, Otras Seguridades), Solución (Software, Servicios), Industria de Usuario Final (Automotriz, Salud, Gobierno, Manufactura, Energía y Poder, Retail, BFSI), y País.

Los tamaños de mercado y pronósticos se proporcionan en términos de valor (millones USD) para todos los segmentos anteriores.

| Seguridad de Red |

| Seguridad de Punto Final |

| Seguridad de Aplicaciones |

| Seguridad en la Nube |

| Seguridad Incorporada/Nivel de Chip |

| Otros Tipos de Seguridad de Nicho |

| Hardware |

| Software |

| Servicios |

| Local |

| Nube |

| Automotriz y Transporte |

| Salud y Ciencias de la Vida |

| Gobierno y Defensa |

| Manufactura e Industrial |

| Energía y Servicios Públicos |

| Otras Industrias de Usuario Final |

| Alemania |

| Reino Unido |

| Francia |

| Italia |

| España |

| Resto de Europa |

| Por Tipo de Seguridad | Seguridad de Red |

| Seguridad de Punto Final | |

| Seguridad de Aplicaciones | |

| Seguridad en la Nube | |

| Seguridad Incorporada/Nivel de Chip | |

| Otros Tipos de Seguridad de Nicho | |

| Por Solución | Hardware |

| Software | |

| Servicios | |

| Por Modo de Implementación | Local |

| Nube | |

| Por Industria de Usuario Final | Automotriz y Transporte |

| Salud y Ciencias de la Vida | |

| Gobierno y Defensa | |

| Manufactura e Industrial | |

| Energía y Servicios Públicos | |

| Otras Industrias de Usuario Final | |

| Por País | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Resto de Europa |

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor actual del mercado de Seguridad IoT de Europa?

El mercado se sitúa en USD 7,66 mil millones en 2025 y se proyecta escalar a USD 20,11 mil millones en 2030.

¿Qué segmento lidera por tipo de seguridad?

La Seguridad de Red lidera con una participación de ingresos del 38,6%, reflejando su papel crítico en salvaguardar entornos IT-OT convergidos.

¿Por qué Salud es el vertical de crecimiento más rápido?

La adopción de dispositivos médicos conectados y regulaciones estrictas de datos de pacientes impulsan el vertical a una TCAC del 21,7%, la más alta entre todas las industrias.

¿Qué país contribuye con más ingresos?

Alemania comanda el 41,8% del gasto regional debido a fuertes inversiones de Industrie 4.0 y el presupuesto de ciberseguridad más grande de Europa.

¿Cómo influyen las regulaciones de la UE en el gasto?

Marcos como NIS2 y la Ley de Resiliencia Cibernética imponen gestión de riesgos obligatoria y seguridad por diseño, impulsando inmediatamente asignación de presupuesto extra a través de todos los sectores.

¿Qué tendencias tecnológicas darán forma al mercado próximamente?

La criptografía cuántico-segura, detección de anomalías impulsada por IA y computación de borde segura están destinadas a dominar la inversión en I+D hasta 2030.

Última actualización de la página el:

_Security_Market_-_Key_Players.webp)