Tamaño del mercado europeo de fertilizantes

| Período de Estudio | 2016 - 2030 | |

| Tamaño del Mercado (2024) | 58.23 Mil millones de dólares | |

| Tamaño del Mercado (2030) | 75.33 Mil millones de dólares | |

| Mayor participación por tipo de cultivo | Cultivos de campo | |

| CAGR (2024 - 2030) | 5.41 % | |

| Mayor participación por país | Francia | |

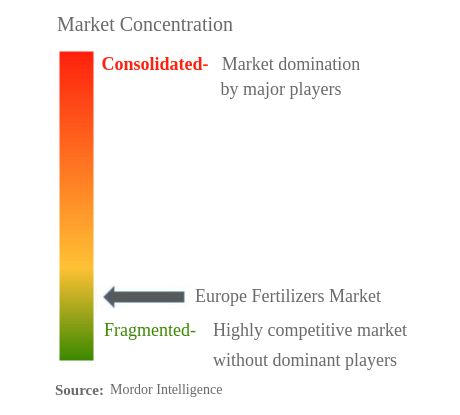

| Concentración del Mercado | Alto | |

Jugadores principales | ||

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado europeo de fertilizantes

El tamaño del mercado europeo de fertilizantes se estima en 52,67 mil millones de dólares en 2024, y se espera que alcance los 72,27 mil millones de dólares en 2030, creciendo a una tasa compuesta anual del 5,41% durante el período previsto (2024-2030).

- Segmento de más rápido crecimiento por producto Boro la mayoría de los suelos de la región son molisol, espodosol y ultisoles que contienen boro de 0,5 a 0,6 mg/l, lo que los hace deficientes en boro y, por lo tanto, impulsan el mercado.

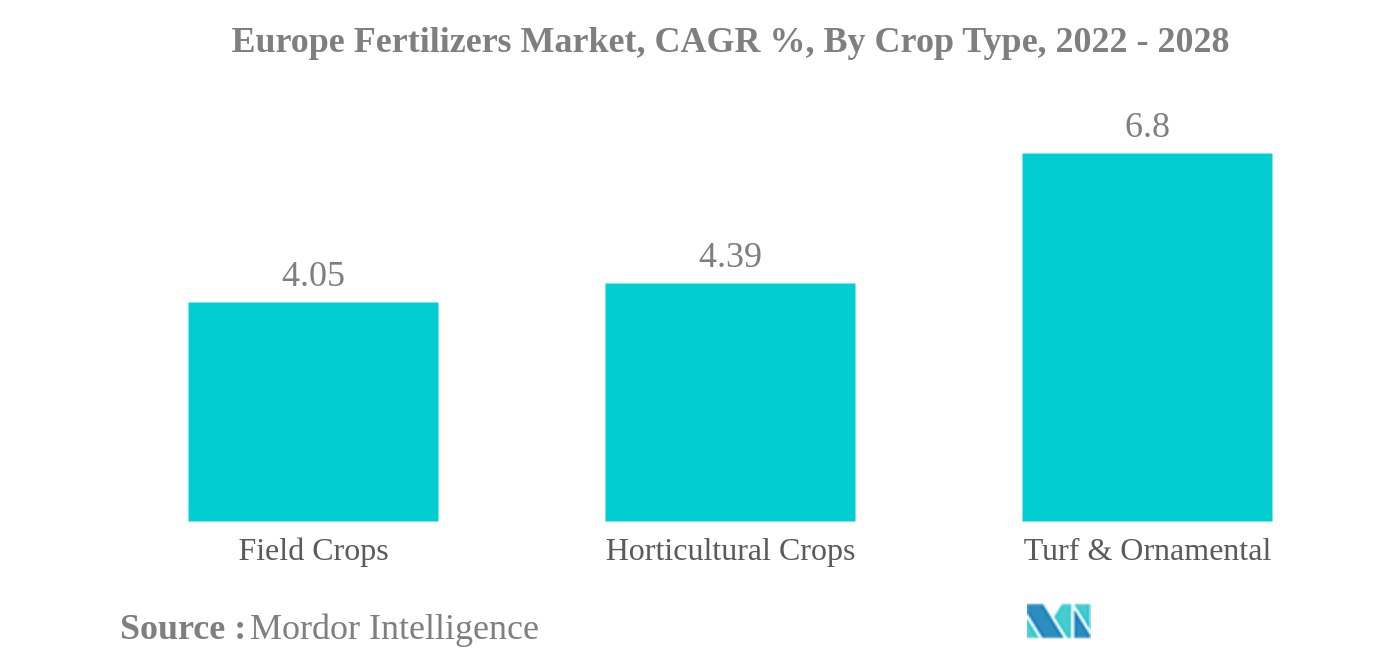

- Segmento más grande por tipo de cultivo cultivos extensivos el dominio de los cultivos extensivos en el mercado europeo de fertilizantes se debe principalmente a su gran superficie de cultivo en la región. Representan más del 95% del área total de cultivo.

- Crecimiento más rápido por tipo de especialidad - SRF Se prevé que el cultivo intensivo de campo y hortícolas en países como Alemania, Francia y el Reino Unido impulsen el mercado de fertilizantes de liberación lenta.

- Segmento más grande por país Francia necesidad de una alta productividad en la tierra disponible para satisfacer la creciente demanda de alimentos que se atribuye al crecimiento de la población. Representa aproximadamente el 4,46% de la superficie de cultivo de Europa.

Los cultivos extensivos son el segmento más grande por tipo de cultivo.

- El consumo total de fertilizantes por cultivos extensivos representó el 85,54% del valor de mercado en 2021 y ha crecido un 15,28% durante el período de estudio. Para aumentar el rendimiento, los agricultores están aplicando fertilizantes convencionales y especiales. La mayoría de los fertilizantes de tipo convencional se aplican al suelo para cultivos extensivos y representaron el 85,8% del mercado en 2021.

- La superficie dedicada al cultivo de frutas y hortalizas en la región ha disminuido un 1,15% y un 11,18% entre 2016 y 2020. Según Eurostat, casi el 90,0% de los consumidores europeos mayores de 15 años no comen cantidades adecuadas de frutas y verduras.

- Además, la disminución del consumo de frutas y verduras en la región ha resultado en una disminución de las organizaciones de productores de 1712 en 2016 a 1604 en 2020. Por lo tanto, se anticipa que la disminución del consumo y del área cultivada dará como resultado un crecimiento marginal del segmento durante el período de pronóstico. Los países productores cercanos a Europa se han convertido en una opción atractiva y económica para las empresas europeas. Debido a sus bajos costes de producción, pueden producir frutas y hortalizas frescas a principios de temporada, cuando los productos europeos aún no están listos para salir al mercado. Esto ofrece oportunidades para proveedores cercanos como Egipto, Marruecos, Túnez y Turquía.

- El segmento de césped y ornamentales del mercado representó el 9% del mercado general de fertilizantes en 2021. La producción ornamental en la región aumentó un 9,3% entre 2016 y 2019 y se prevé que impulse el crecimiento del segmento durante el período de pronóstico.

- Por lo tanto, sobre la base de las características antes mencionadas, se prevé que el consumo de cultivos extensivos, césped y fertilizantes ornamentales crezca significativamente durante el período de pronóstico.

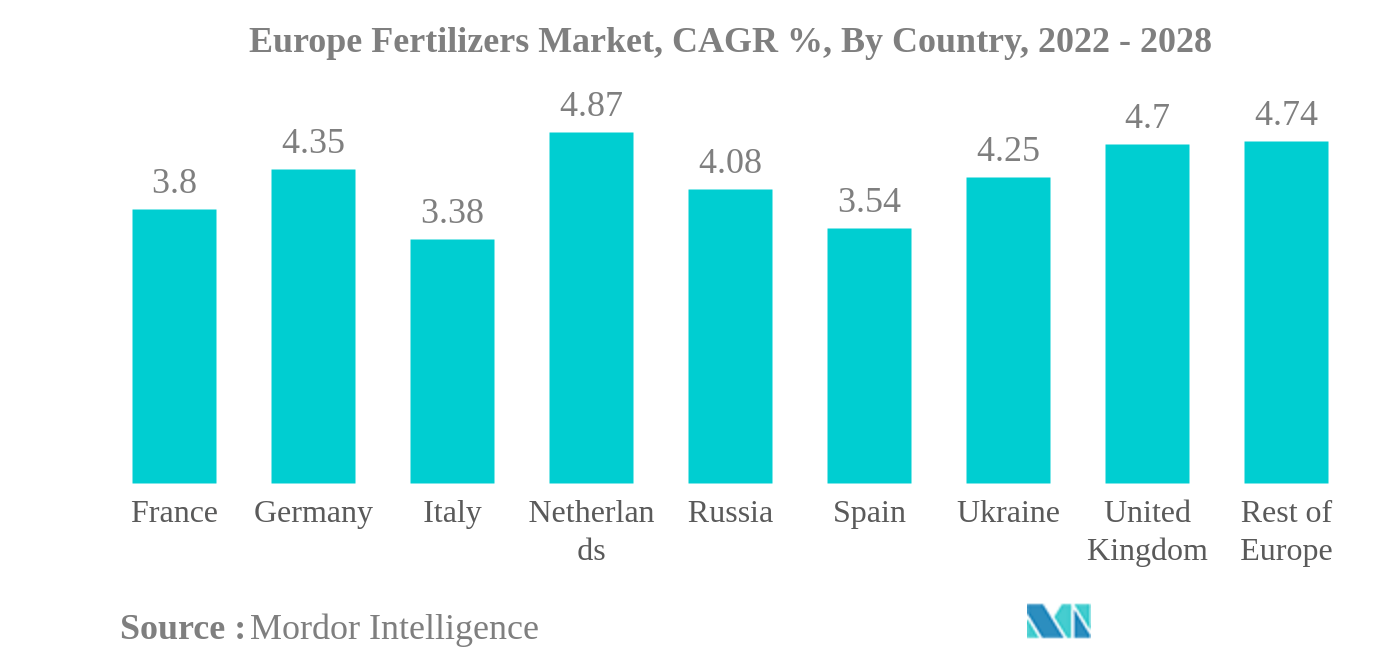

Francia es el segmento más grande por país.

- Francia es uno de los países consumidores de fertilizantes más grandes de Europa, con una participación general esperada del 20,1 % en 2022. Se espera que el valor de mercado alcance los 9 mil millones de dólares ese mismo año, con un crecimiento interanual del 5,8 %. Sin embargo, ocupa el tercer lugar en términos de volumen de consumo después de Ucrania y Rusia, lo que se atribuye a los mayores precios de los fertilizantes en Francia.

- Ucrania representó el 14% del consumo total de fertilizantes en Europa en 2021, con un consumo de volumen de 10,2 millones de toneladas métricas. Esto puede deberse al cultivo de cultivos que consumen mucho fertilizante, como el trigo, el maíz y otros cultivos extensivos, que representan el 90% del área cultivada.

- El mercado de fertilizantes en Europa se valoró en 41,2 mil millones de dólares en 2021, con un consumo de volumen de 71 millones de toneladas en el mismo año. Se observa que el mercado tiene una tendencia creciente desde 2017, con una caída en 2020 debido a las interrupciones de la cadena de suministro durante la pandemia de COVID-19. La actual guerra entre Rusia y Ucrania y las sanciones impuestas a Rusia por varios países europeos pueden afectar aún más los suministros de Rusia, que es uno de los importantes productores y proveedores de fertilizantes para la región europea y el mercado internacional.

- Se espera que las olas de calor y las sequías en varias partes de Europa afecten a la producción en 2022, lo que puede conducir a un menor uso de fertilizantes en la región, lo que obstaculiza ligeramente el crecimiento del mercado.

- Factores como la necesidad de la creciente población de una mayor producción de alimentos y productividad en medio de la disminución del área cultivada impulsarán el mercado. La adaptación de métodos de cultivo avanzados también aumentará el uso de fertilizantes especiales.

Descripción general de la industria europea de fertilizantes

El mercado europeo de fertilizantes está fragmentado las cinco principales empresas ocupan el 26,32%. Los principales actores en este mercado son EuroChem Group, Grupa Azoty, ICL GROUP LTD, OCI NV y Yara International ASA (ordenados alfabéticamente).

Líderes del mercado europeo de fertilizantes

EuroChem Group

Grupa Azoty

ICL GROUP LTD

OCI NV

Yara International ASA

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado europeo de fertilizantes

- Febrero de 2022 ICL introdujo fertilizantes para el cuidado del césped que contienen urea recubierta con azufre y una membrana de polímero biodegradable (Poly-S) o nitrógeno recubierto de resina combinado con fósforo y potasa (PACE). Esto evita un crecimiento incontrolado del impacto, lo que significa menos esfuerzo de corte. Los fertilizantes se consideran especialmente fáciles y seguros de usar y son adecuados para robots cortacésped.

- Febrero de 2022 EuroChem Group AG anunció que ha iniciado negociaciones exclusivas para adquirir el grupo Borealis, un productor líder europeo de fertilizantes nitrogenados y melamina, para fortalecer su posición en el mercado europeo.

- Febrero de 2022 EuroChem Group AG anunció que ha iniciado negociaciones exclusivas para adquirir el grupo Borealis, un productor líder europeo de fertilizantes nitrogenados y melamina, para fortalecer su posición en el mercado europeo.

Informe del mercado europeo de fertilizantes índice

1. RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

2. INFORMAR OFERTAS

3. INTRODUCCIÓN

- 3.1 Supuestos de estudio y definición de mercado

- 3.2 Alcance del estudio

- 3.3 Metodología de investigación

4. TENDENCIAS CLAVE DE LA INDUSTRIA

- 4.1 Superficie de los principales tipos de cultivos

- 4.2 Tasas promedio de aplicación de nutrientes

- 4.3 Marco normativo

- 4.4 Análisis de la cadena de valor y del canal de distribución

5. SEGMENTACIÓN DE MERCADO

- 5.1 Tipo

- 5.1.1 Complejo

- 5.1.2 Derecho

- 5.1.2.1 Micronutrientes

- 5.1.2.1.1 Boro

- 5.1.2.1.2 Cobre

- 5.1.2.1.3 Hierro

- 5.1.2.1.4 Manganeso

- 5.1.2.1.5 Molibdeno

- 5.1.2.1.6 Zinc

- 5.1.2.1.7 Otros

- 5.1.2.2 Nitrogenado

- 5.1.2.2.1 Nitrato de amonio

- 5.1.2.2.2 Urea

- 5.1.2.2.3 Otros

- 5.1.2.3 Fosfático

- 5.1.2.3.1 SALTO

- 5.1.2.3.2 MAPA

- 5.1.2.3.3 SSP

- 5.1.2.3.4 TSP

- 5.1.2.3.5 Otros

- 5.1.2.4 Potásico

- 5.1.2.4.1 Fregar

- 5.1.2.4.2 Compensación

- 5.1.2.4.3 Otros

- 5.1.2.5 Macronutrientes secundarios

- 5.1.2.5.1 Calcio

- 5.1.2.5.2 Magnesio

- 5.1.2.5.3 Azufre

- 5.2 Forma

- 5.2.1 Convencional

- 5.2.2 Especialidad

- 5.2.2.1 CRF

- 5.2.2.2 Fertilizante liquido

- 5.2.2.3 SRF

- 5.2.2.4 Agua soluble

- 5.3 Modo de aplicación

- 5.3.1 Fertirrigación

- 5.3.2 Foliar

- 5.3.3 Suelo

- 5.4 Tipo de cultivo

- 5.4.1 Cultivos de campo

- 5.4.2 Cultivos hortícolas

- 5.4.3 Césped y ornamentales

- 5.5 País

- 5.5.1 Francia

- 5.5.2 Alemania

- 5.5.3 Italia

- 5.5.4 Países Bajos

- 5.5.5 Rusia

- 5.5.6 España

- 5.5.7 Ucrania

- 5.5.8 Reino Unido

- 5.5.9 El resto de Europa

6. PANORAMA COMPETITIVO

- 6.1 Movimientos estratégicos clave

- 6.2 Análisis de cuota de mercado

- 6.3 Panorama de la empresa

- 6.4 Perfiles de empresa

- 6.4.1 CF Industries Holdings, Inc.

- 6.4.2 EuroChem Group

- 6.4.3 Grupa Azoty

- 6.4.4 Haifa Group Ltd

- 6.4.5 ICL GROUP LTD

- 6.4.6 Kingenta Ecological Engineering Group Co., Ltd.

- 6.4.7 OCI NV

- 6.4.8 Petrokemija DD Fertilizer Factory

- 6.4.9 Sociedad Quimica y Minera de Chile SA

- 6.4.10 Yara International ASA

7. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEO DE FERTILIZANTES

8. APÉNDICE

- 8.1 Descripción general global

- 8.1.1 Descripción general

- 8.1.2 El marco de las cinco fuerzas de Porter

- 8.1.3 Análisis de la cadena de valor global

- 8.1.4 Dinámica del mercado (DRO)

- 8.2 Fuentes y referencias

- 8.3 Lista de tablas y figuras

- 8.4 Perspectivas primarias

- 8.5 Paquete de datos

- 8.6 Glosario de términos

Segmentación de la industria de fertilizantes en Europa

Los complejos y rectos se tratan como segmentos por tipo. Convencional y Especializado están cubiertos como segmentos por Formulario. Fertirrigación, Foliar y Suelo se cubren como segmentos por Modo de aplicación. Los cultivos extensivos, los cultivos hortícolas, el césped y los ornamentales se cubren como segmentos por tipo de cultivo. Francia, Alemania, Italia, Países Bajos, Rusia, España, Ucrania y Reino Unido están cubiertos como segmentos por país.| Complejo | ||

| Derecho | Micronutrientes | Boro |

| Cobre | ||

| Hierro | ||

| Manganeso | ||

| Molibdeno | ||

| Zinc | ||

| Otros | ||

| Nitrogenado | Nitrato de amonio | |

| Urea | ||

| Otros | ||

| Fosfático | SALTO | |

| MAPA | ||

| SSP | ||

| TSP | ||

| Otros | ||

| Potásico | Fregar | |

| Compensación | ||

| Otros | ||

| Macronutrientes secundarios | Calcio | |

| Magnesio | ||

| Azufre | ||

| Convencional | |

| Especialidad | CRF |

| Fertilizante liquido | |

| SRF | |

| Agua soluble |

| Fertirrigación |

| Foliar |

| Suelo |

| Cultivos de campo |

| Cultivos hortícolas |

| Césped y ornamentales |

| Francia |

| Alemania |

| Italia |

| Países Bajos |

| Rusia |

| España |

| Ucrania |

| Reino Unido |

| El resto de Europa |

| Tipo | Complejo | ||

| Derecho | Micronutrientes | Boro | |

| Cobre | |||

| Hierro | |||

| Manganeso | |||

| Molibdeno | |||

| Zinc | |||

| Otros | |||

| Nitrogenado | Nitrato de amonio | ||

| Urea | |||

| Otros | |||

| Fosfático | SALTO | ||

| MAPA | |||

| SSP | |||

| TSP | |||

| Otros | |||

| Potásico | Fregar | ||

| Compensación | |||

| Otros | |||

| Macronutrientes secundarios | Calcio | ||

| Magnesio | |||

| Azufre | |||

| Forma | Convencional | ||

| Especialidad | CRF | ||

| Fertilizante liquido | |||

| SRF | |||

| Agua soluble | |||

| Modo de aplicación | Fertirrigación | ||

| Foliar | |||

| Suelo | |||

| Tipo de cultivo | Cultivos de campo | ||

| Cultivos hortícolas | |||

| Césped y ornamentales | |||

| País | Francia | ||

| Alemania | |||

| Italia | |||

| Países Bajos | |||

| Rusia | |||

| España | |||

| Ucrania | |||

| Reino Unido | |||

| El resto de Europa | |||

Definición de mercado

- TASA PROMEDIO DE APLICACIÓN DE NUTRIENTES - Esto se refiere al volumen promedio de nutrientes consumido por hectárea de tierra agrícola en cada país.

- TIPOS DE CULTIVOS CUBIERTOS - Cultivos extensivos cereales, legumbres, semillas oleaginosas, cultivos de fibra y cultivos forrajeros, horticultura frutas, hortalizas, cultivos de plantación y especias, césped y plantas ornamentales.

- NIVEL DE ESTIMACIÓN DEL MERCADO - Las estimaciones de mercado para varios tipos de fertilizantes se han realizado a nivel de producto y no a nivel de nutrientes.

- TIPOS DE NUTRIENTES CUBIERTOS - Nutrientes Primarios N, P y K, Macronutrientes Secundarios Ca, Mg y S, Micronutrientes Zn, Mn, Cu, Fe, Mo, B y Otros

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1 identificar variables clave: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con cifras históricas de mercado disponibles. A través de un proceso iterativo, se establecen las variables requeridas para el pronóstico del mercado y el modelo se construye sobre la base de estas variables.

- Paso 2 construir un modelo de mercado: Las estimaciones del tamaño del mercado para los años previstos están en términos nominales. La inflación no forma parte del precio y el precio de venta promedio (ASP) se mantiene constante durante todo el período de pronóstico para cada país.

- Paso 3 validar y finalizar: En este importante paso, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4 Resultados de la investigación: Informes sindicados, tareas de consultoría personalizadas, bases de datos y plataformas de suscripción