Análisis del mercado europeo de biodiésel

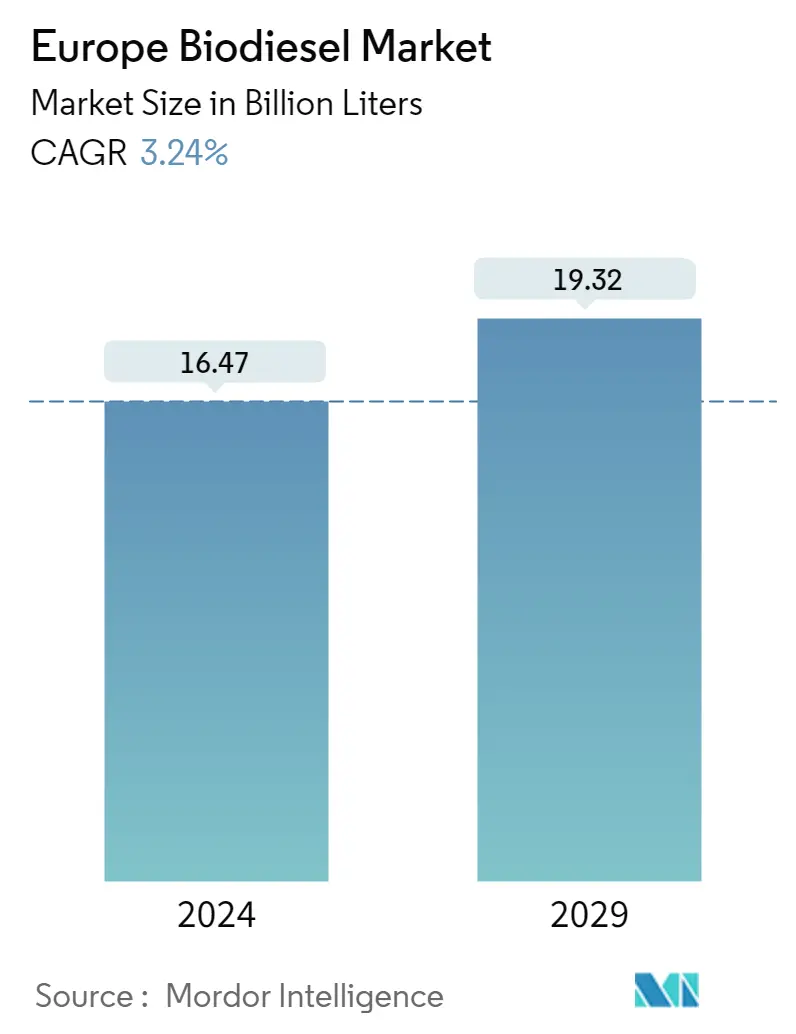

El tamaño del mercado europeo de biodiesel se estima en 16,47 mil millones de litros en 2024, y se espera que alcance los 19,32 mil millones de litros en 2029, creciendo a una tasa compuesta anual del 3,24% durante el período previsto (2024-2029).

- A mediano plazo, se espera que factores como las políticas y regulaciones de apoyo gubernamental y las preocupaciones sobre la seguridad energética impulsen el mercado durante el período previsto.

- Por otro lado, se espera que la disponibilidad y el precio de las materias primas, como los aceites vegetales y las grasas animales, obstaculicen el crecimiento del mercado durante el período previsto.

- Sin embargo, los esfuerzos de investigación y desarrollo se centran en encontrar materias primas alternativas para la producción de biodiesel. Las materias primas avanzadas, como las algas y los aceites usados, ofrecen el potencial de mejorar la sostenibilidad, reducir el impacto del uso de la tierra y aumentar la disponibilidad de materias primas, creando nuevas oportunidades para la producción de biodiesel.

- Se espera que Alemania domine el mercado durante el período previsto. Debido a políticas gubernamentales de apoyo.

Tendencias del mercado europeo de biodiésel

Es probable que el aceite de palma domine el mercado

- El aceite de palma es uno de los aceites vegetales más producidos a nivel mundial. Los principales países productores de aceite de palma, como Indonesia y Malasia, tienen plantaciones a gran escala y procesos de extracción eficientes, lo que da lugar a un suministro importante y fiable de aceite de palma. Esta abundante oferta le da al aceite de palma una ventaja competitiva en términos de disponibilidad y costo en comparación con otras materias primas.

- El aceite de palma tiene un alto contenido energético, lo que lo convierte en una materia prima eficiente para la producción de biodiesel. Su densidad energética permite mayores rendimientos de biodiesel por unidad de materia prima, lo que resulta en una producción rentable. La eficiencia energética del aceite de palma contribuye a su atractivo para los fabricantes de biodiesel y potencialmente puede impulsar su dominio en el mercado.

- Además, el aceite de palma posee propiedades favorables para la producción de biodiesel, como su baja viscosidad y alta lubricidad. Estas propiedades mejoran el rendimiento del biodiesel en motores diésel y lo hacen compatible con la infraestructura diésel existente. Las propiedades favorables del biodiesel a base de aceite de palma contribuyen a su potencial de mercado y a su competitividad.

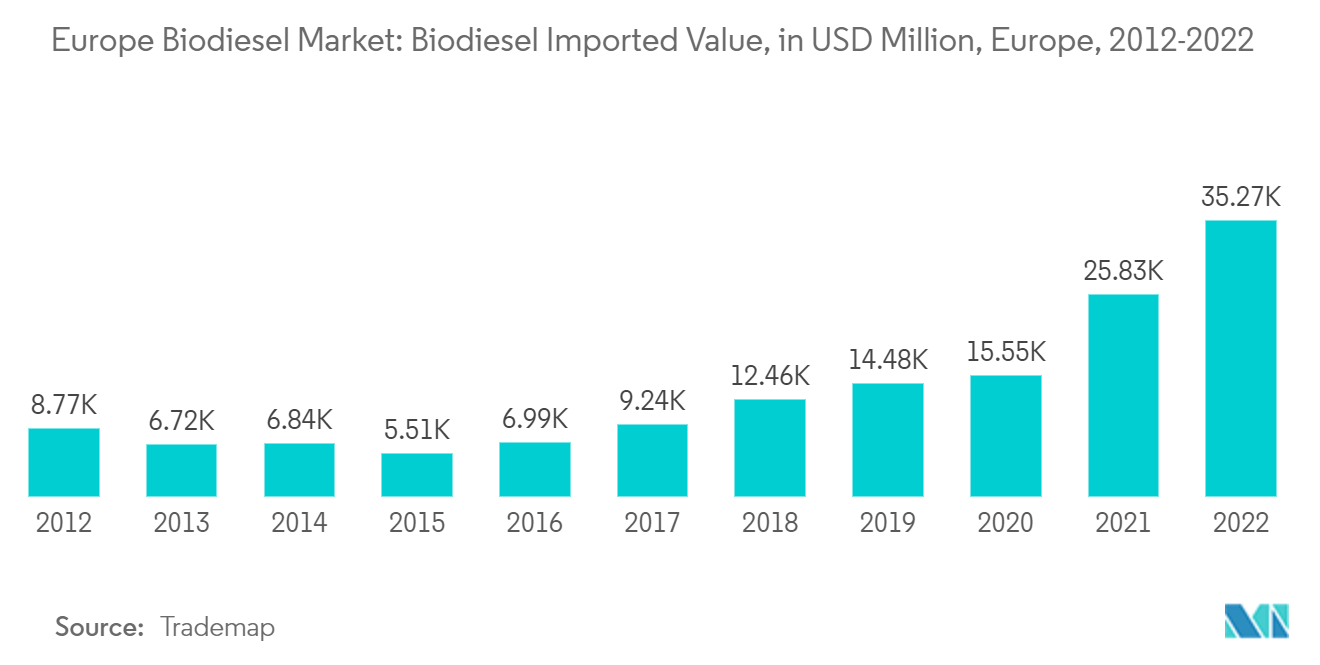

- El valor del biodiésel importado a Europa ha aumentado significativamente entre 2021 y 2022. Según Statista, el valor total de las importaciones de biodiésel aumentó más del 36%, lo que significa un mayor consumo de biodiésel en las regiones.

- En diciembre de 2022, la Unión Europea llegó a un acuerdo preliminar para introducir una regulación que obligaría a las empresas a proporcionar pruebas de que el aceite de palma y otros productos básicos vendidos dentro de la UE no están vinculados a la deforestación.

- Por lo tanto, según los puntos comentados anteriormente, el segmento del aceite de palma probablemente dominará el mercado durante el período previsto.

Alemania dominará el mercado

- Alemania ha implementado políticas y regulaciones de apoyo para promover la energía renovable, incluido el biodiesel. El país tiene ambiciosos objetivos de energía renovable y ofrece incentivos financieros y subsidios para la producción de biodiesel. Este apoyo fomenta la inversión y el crecimiento en la industria del biodiesel, posicionando a Alemania como un actor clave.

- Alemania es conocida por su avanzada ingeniería y experiencia tecnológica. El país cuenta con una sólida infraestructura de investigación y desarrollo, que permite desarrollar e implementar tecnologías innovadoras de producción de biodiesel. Las empresas alemanas están a la vanguardia del desarrollo de procesos de producción de biodiesel eficientes y rentables, lo que les otorga una ventaja competitiva en el mercado.

- En febrero de 2022, Renewable Energy Group anunció sus planes para mejorar la capacidad de pretratamiento en su refinería de biodiesel en Emden, Alemania. Esta expansión tiene como objetivo permitir el procesamiento de materias primas difíciles para convertirlas en combustibles renovables, incluidas aquellas que normalmente son difíciles de convertir.

- Alemania tiene una infraestructura bien desarrollada para producir, distribuir y utilizar biodiesel. El país tiene muchas plantas de producción de biodiesel, una extensa red de instalaciones de mezcla y estaciones de servicio. Esta infraestructura existente proporciona una base sólida para el crecimiento y dominio del mercado del biodiesel en Alemania.

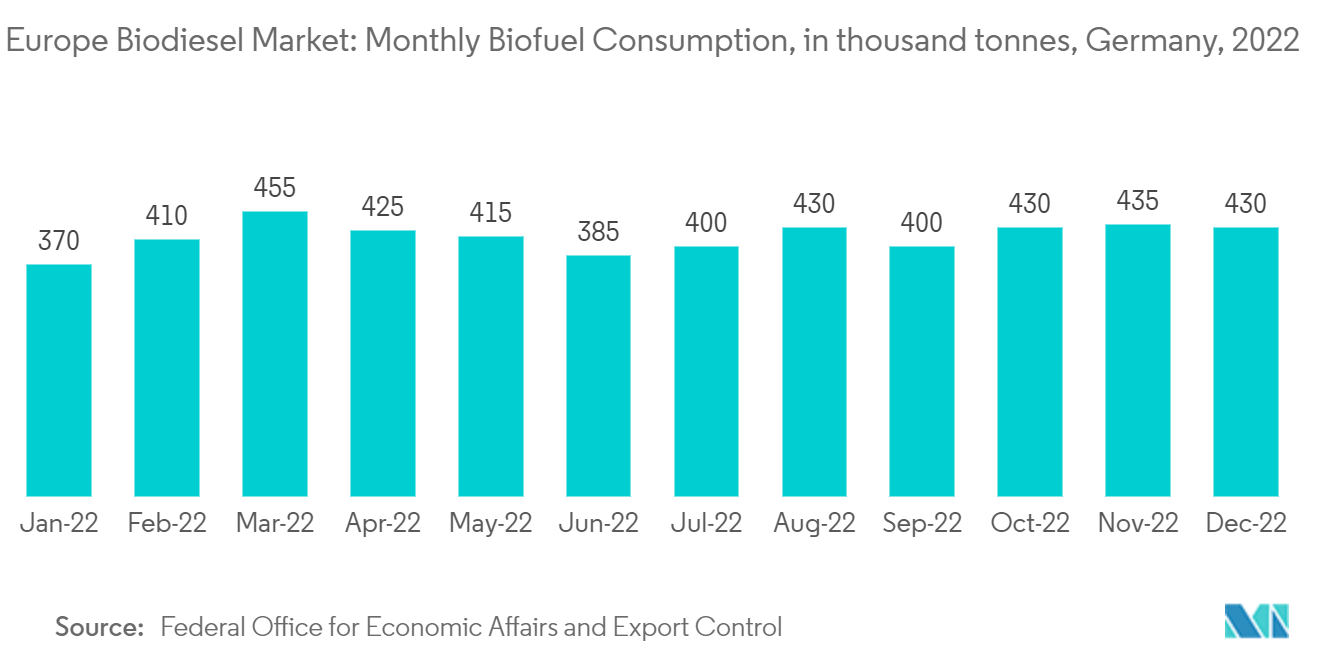

- En 2022, el consumo de biodiesel de Alemania ascendió a 2,516 millones de toneladas métricas (alrededor de 755 millones de galones), frente a 2,560 millones de toneladas (aproximadamente 768,5 millones de galones) en 2021. Por el contrario, la utilización de etanol en mezclas creció casi un 2,9 por ciento, pasando de 1,153 millones de toneladas (386 millones de galones) a 1,186 millones de toneladas (aproximadamente 397 millones de galones).

- Por lo tanto, según los puntos mencionados anteriormente, es probable que Alemania sea un actor importante en el mercado del biodiesel en Europa.

Descripción general de la industria del biodiésel en Europa

El mercado europeo del biodiésel está semifragmentado. Algunos de los principales actores del mercado (sin ningún orden en particular) incluyen Shell PLC, BP PLC, Bunge Limited, Air Liquide SA, Harvest Energy y otros.

Líderes del mercado europeo de biodiésel

Shell PLC

BP PLC

Bunge Limited

Air Liquide SA

Harvest Energy

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado europeo del biodiésel

- En enero de 2023, el Ministerio de Medio Ambiente de Alemania anunció planes para enviar pronto propuestas al gabinete para que el país abandonara el uso de biocombustibles basados en cultivos para lograr reducciones de gases de efecto invernadero.

- Marzo de 2022 Rossi Biofuel Zrt, filial del Grupo ENVIEN, inauguró una nueva planta de biodiésel en Hungría. Esta planta fue construida por BDI-BioEnergy International GmbH. La instalación es una planta de múltiples materias primas en Komárom, Hungría. La nueva planta tiene una capacidad de 60.000 toneladas anuales y, por tanto, la capacidad total de producción de biodiesel de la empresa aumentó de 150.000 a 210.000 toneladas anuales.

Segmentación de la industria del biodiésel en Europa

El biodiesel es un combustible renovable derivado de fuentes de biomasa, como aceites vegetales, grasas animales o aceites de cocina reciclados. Se produce mediante transesterificación, que implica hacer reaccionar químicamente la materia prima de biomasa con un alcohol (generalmente metanol o etanol) en presencia de un catalizador, como hidróxido de sodio o hidróxido de potasio.

El mercado europeo del biodiesel está segmentado por materia prima, mezclas de biodiesel y geografía. Por materia prima, el mercado se segmenta en cereales secundarios, cultivos de azúcar, aceite vegetal y otros; Por mezclas de biodiesel, el mercado se segmenta en B5, B20 y B100. El informe también cubre el tamaño del mercado y las previsiones para el mercado europeo de biodiésel en las principales regiones. El informe ofrece el tamaño del mercado y las previsiones para el mercado europeo de biodiésel en volumen para todos los segmentos anteriores.

| Aceite de colza |

| Aceite de palma |

| Aceite de cocina usado |

| Otras materias primas |

| B5 |

| B20 |

| B100 |

| Alemania |

| España |

| Reino Unido |

| Francia |

| El resto de Europa |

| Materia prima | Aceite de colza |

| Aceite de palma | |

| Aceite de cocina usado | |

| Otras materias primas | |

| Mezclas de biodiésel | B5 |

| B20 | |

| B100 | |

| Geografía | Alemania |

| España | |

| Reino Unido | |

| Francia | |

| El resto de Europa |

Preguntas frecuentes sobre investigación de mercado de biodiesel en Europa

¿Qué tamaño tiene el mercado europeo del biodiésel?

Se espera que el tamaño del mercado europeo de biodiesel alcance los 16,47 mil millones de litros en 2024 y crezca a una tasa compuesta anual del 3,24% hasta alcanzar los 19,32 mil millones de litros en 2029.

¿Cuál es el tamaño actual del mercado europeo de biodiésel?

En 2024, se espera que el tamaño del mercado europeo de biodiesel alcance los 16,47 mil millones de litros.

¿Quiénes son los actores clave en el mercado europeo de biodiesel?

Shell PLC, BP PLC, Bunge Limited, Air Liquide SA, Harvest Energy son las principales empresas que operan en el mercado europeo de biodiesel.

Última actualización de la página el:

Informe de la industria del biodiésel en Europa

Estadísticas para la cuota de mercado, el tamaño y la tasa de crecimiento de ingresos de biodiesel en Europa en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de biodiesel en Europa incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.