Análisis del mercado europeo de gestión de activos

Se espera que el tamaño del mercado europeo de gestión de activos en términos de activos bajo valor de gestión crezca de 33,89 billones de dólares en 2024 a 43,80 billones de dólares en 2029, a una tasa compuesta anual del 5,26% durante el período previsto (2024-2029).

Durante la COVID-19, la industria europea de gestión de activos experimentó un crecimiento sin precedentes en 2020, a pesar de la fuerte caída de los mercados financieros en los primeros meses. Debido a un sólido rebote del mercado a finales de año, la industria de gestión de activos experimentó un crecimiento con respecto al año anterior, 2019.

La gestión de activos en Europa se concentra principalmente en seis países (Reino Unido, Francia, Alemania, Suiza, Países Bajos e Italia), que representan alrededor del 85% de la industria de gestión de activos en Europa.

Los clientes nacionales constituyen la mayor parte de la base de clientes de la industria europea de gestión de activos, con una cuota de mercado del 69%, mientras que los clientes extranjeros están creciendo sustancialmente en los últimos años (del 26% en 2017 al 33% en 2021).

Tendencias del mercado europeo de gestión de activos

La inversión sostenible será un factor clave de riesgo y rentabilidad en la industria financiera

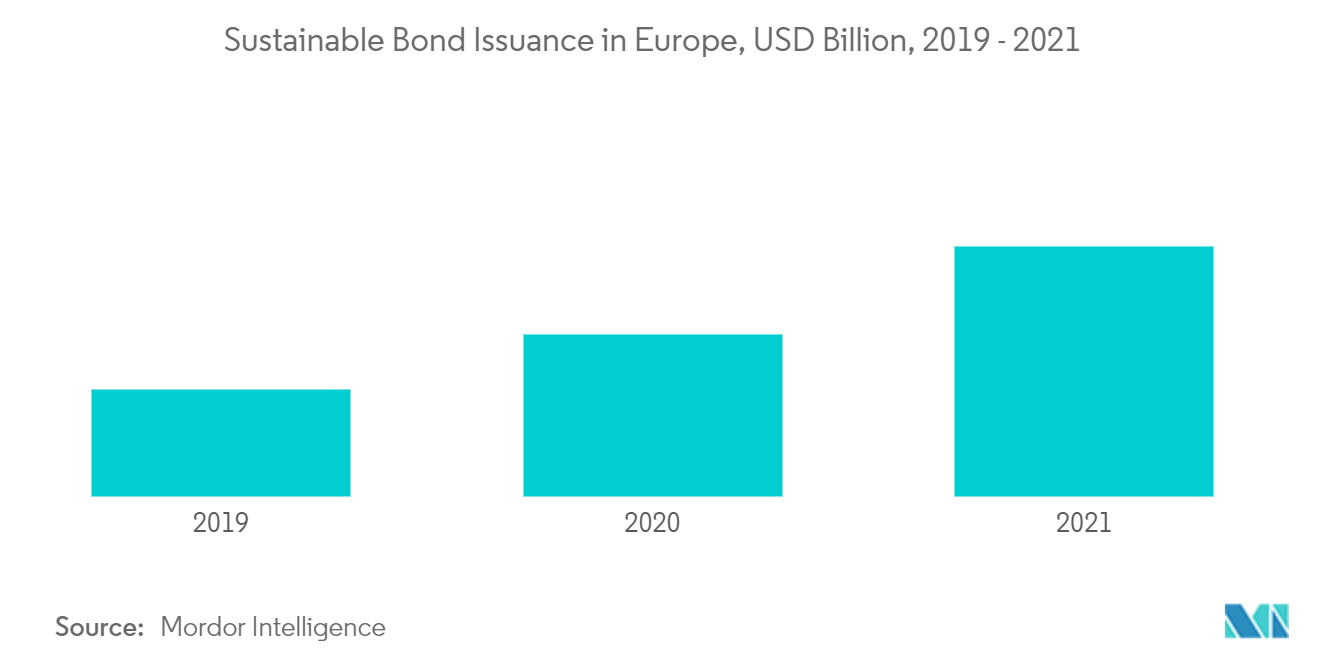

Los factores ambientales, sociales y de gobernanza (ESG) se integran en los procesos de inversión en la inversión sostenible. En Europa, la demanda de inversiones sostenibles ha ido aumentando con un crecimiento sólido en los últimos tiempos. A finales del primer trimestre de 2021, los administradores de activos habían aplicado una estrategia de inversión ESG por un total de 11,98 billones de dólares en medios. Alrededor de 55 de estos medios (6,55 billones de dólares) se gestionan a través de finanzas de inversión, y el resto, 5,45 billones de dólares, se gestionan a través de autorizaciones opcionales. En los últimos 10 tiempos, la demanda de Bonos ESG sostenibles, cuyos ingresos sólo se destinan a respaldar o refinanciar programas verdes y sociales, ha crecido exponencialmente hasta alcanzar los 1,22 billones de dólares en el primer semestre de 2021. La respuesta de la política financiera al COVID -19 redundó en un enorme aumento en la emisión de bonos verdes, lo que mejoró la liquidez y profundidad de la solicitud, haciéndola más atractiva para los inversores.

Durante las primeras cinco veces, el volumen total de emisión de bonos sostenibles en Europa se multiplicó por 18, de 34 mil millones de dólares a finales de 2016 a 518 mil millones de dólares a finales de 2020. El problema de la COVID-19 impulsó este desarrollo en 2021. permitiendo que los medios de bonos sostenibles aumenten a 770 mil millones de dólares en los primeros diez meses. Los emisores comerciales representan la mitad de todos los emisores europeos de bonos sostenibles, seguidos por las asociaciones gubernamentales/supranacionales con una participación del 30%.

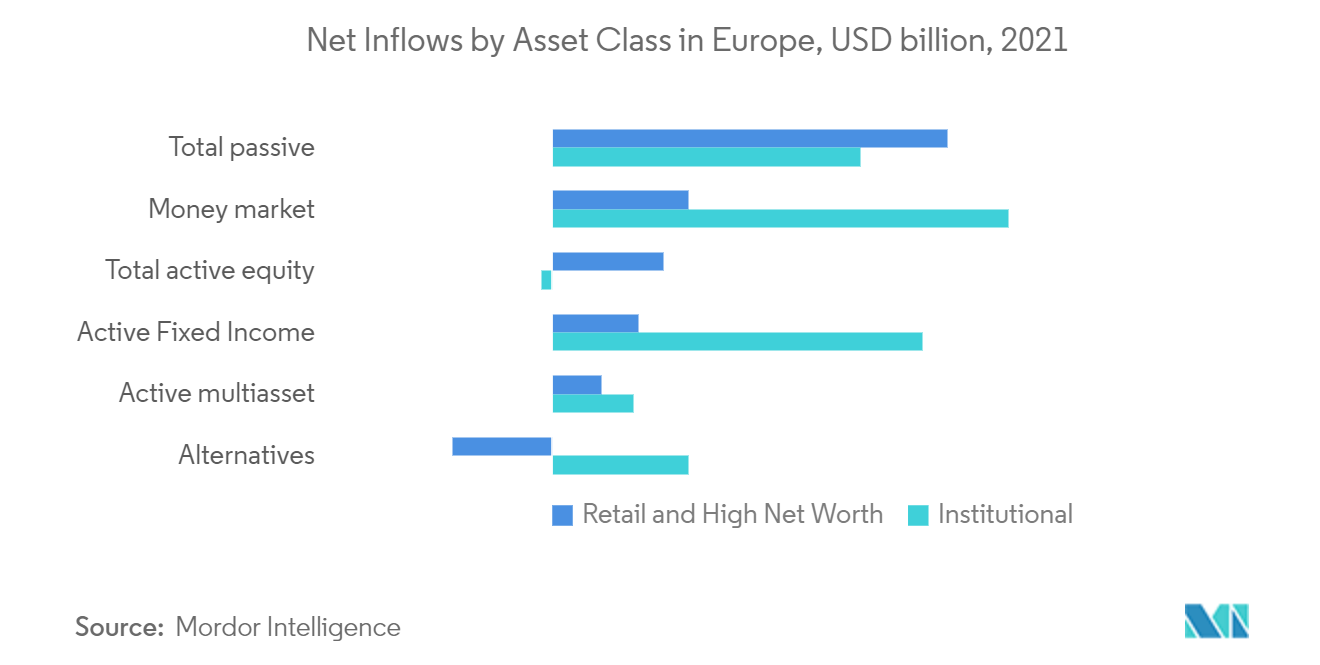

La mayor volatilidad del mercado ha acelerado los cambios en la combinación de productos y clases de activos

En 2020, las estrategias de administración activa requirieron el 80% de los activos gestionados de asiduidad europeos y capturaron el 32% de los ingresos netos. A diferencia de los jefes anteriores, donde los inversores sacaron fondos de manera desproporcionada de las acciones, esta vez, los inversores cambiaron sus finanzas hacia la solicitud plutócrata y los productos de acciones activos, lo que representó el 37% del total de nuevos desbordamientos netos, frente al 16% en 2019. 261 mil millones de dólares fluyeron hacia fondos de solicitudes plutócratas durante todo el tiempo o el 31% del total de desbordamientos netos (T2). Después de dos períodos de éxodos constantes, los inversores minoristas volvieron en 2020 a desbordamientos netos positivos hacia estrategias de renta variable activas. Como resultado de la prolongada política financiera probatoria de Europa y la instigación de un aumento de las solicitudes, los éxodos de fondos de renta variable del primer trimestre neutralizaron con creces la demanda de finanzas de capital últimamente en el tiempo. Al mismo tiempo, las clases de activos tradicionales de refugio seguro, similares a la renta fija activa, experimentaron menores situaciones de entradas netas que en 2019, sustancialmente como resultado de los éxodos realizados en el primer trimestre.

Descripción general de la industria europea de gestión de activos

El mercado europeo de gestión de activos es altamente competitivo, con presencia de importantes actores internacionales. El mercado presenta oportunidades de crecimiento durante el período previsto, lo que se espera que impulse aún más la competencia en el mercado. Con múltiples actores nacionales que poseen participaciones importantes, el mercado es competitivo. Los actores clave en el mercado europeo de gestión de activos son UBS Grou, Allianz Group y Amundi Asset Management.

Líderes del mercado europeo de gestión de activos

UBS Group

Allianz Group

Amundi Asset management

Legal & General Investment Management

Credit Suisse

Duetsche Bank

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado europeo de gestión de activos

- En febrero de 2023, UBS Group AG aumentó su participación en el ETF iShares MSCI Europe Financials en un 1,4% en el tercer trimestre; el fondo poseía 535.300 acciones de la empresa después de adquirir 7.594 acciones adicionales durante el trimestre. UBS Group AG poseía el 0,70% del ETF iShares MSCI Europe Financials por valor de 7.447.000 dólares.

- En enero de 2022, UBS y Wealth Front, un proveedor de gestión patrimonial automatizada líder en la industria que presta servicios a la próxima generación de inversores, firmaron un acuerdo por el que UBS adquiriría Wealth Front en una transacción totalmente en efectivo valorada en 1.400 millones de dólares.

Segmentación de la industria europea de gestión de activos

La gestión de activos es uno de los mercados más demandados a medida que la gente adopta la digitalización. Un análisis de antecedentes completo del mercado europeo de gestión de activos incluye una evaluación de la economía, una descripción general del mercado, una estimación del tamaño del mercado para segmentos clave, tendencias emergentes en el mercado, dinámica del mercado y perfiles clave de empresas en el informe. El mercado de gestión de activos en Europa está segmentado por país (Reino Unido, Francia, Alemania, Suiza, Italia, Países Bajos y el resto de Europa), por tipo de cliente (minorista, fondos de pensiones, compañías de seguros, bancos y otras instituciones), por Tipo de Mandato (Fondos de Inversión y Mandatos Discrecionales) y por Clase de Activo (Renta Variable, Renta Fija, Mercado Monetario/Contado y Otras Clases de Activos). El informe ofrece el tamaño del mercado y los valores previstos para el mercado europeo de gestión de activos en miles de millones de dólares para los segmentos anteriores.

| Reino Unido |

| Francia |

| Alemania |

| Suiza |

| Italia |

| Países Bajos |

| El resto de Europa |

| Minorista |

| Fondo de pensiones |

| Las compañías de seguros |

| Bancos |

| Otras instituciones |

| Fondos de inversión |

| Mandatos discrecionales |

| Equidad |

| Renta Fija |

| Efectivo/mercado monetario |

| Otras clases de activos |

| Por país | Reino Unido |

| Francia | |

| Alemania | |

| Suiza | |

| Italia | |

| Países Bajos | |

| El resto de Europa | |

| Por tipo de cliente | Minorista |

| Fondo de pensiones | |

| Las compañías de seguros | |

| Bancos | |

| Otras instituciones | |

| Por tipo de mandato | Fondos de inversión |

| Mandatos discrecionales | |

| Por clase de activo | Equidad |

| Renta Fija | |

| Efectivo/mercado monetario | |

| Otras clases de activos |

Preguntas frecuentes sobre investigación de mercado de gestión de activos europeos

¿Qué tamaño tiene el mercado europeo de gestión de activos?

Se espera que el tamaño del mercado europeo de gestión de activos alcance los 33,89 billones de dólares en 2024 y crezca a una tasa compuesta anual del 5,26% hasta alcanzar los 43,80 billones de dólares en 2029.

¿Cuál es el tamaño actual del mercado europeo de gestión de activos?

En 2024, se espera que el tamaño del mercado europeo de gestión de activos alcance los 33,89 billones de dólares.

¿Quiénes son los actores clave en el mercado europeo de gestión de activos?

UBS Group, Allianz Group, Amundi Asset management, Legal & General Investment Management, Credit Suisse, Duetsche Bank son las principales empresas que operan en el mercado europeo de gestión de activos.

¿Qué años cubre este mercado europeo de gestión de activos y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado europeo de gestión de activos se estimó en 32,20 billones de dólares. El informe cubre el tamaño histórico del mercado de Gestión de Activos de Europa durante los años 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Gestión de Activos de Europa para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe sobre la industria europea de gestión de activos

Estadísticas para la cuota de mercado, el tamaño y la tasa de crecimiento de ingresos de gestión de activos en Europa en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de European Asset Management incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.