Tamaño y Participación del Mercado de Proteína de Algas de Europa

Análisis del Mercado de Proteína de Algas de Europa por Mordor Intelligence

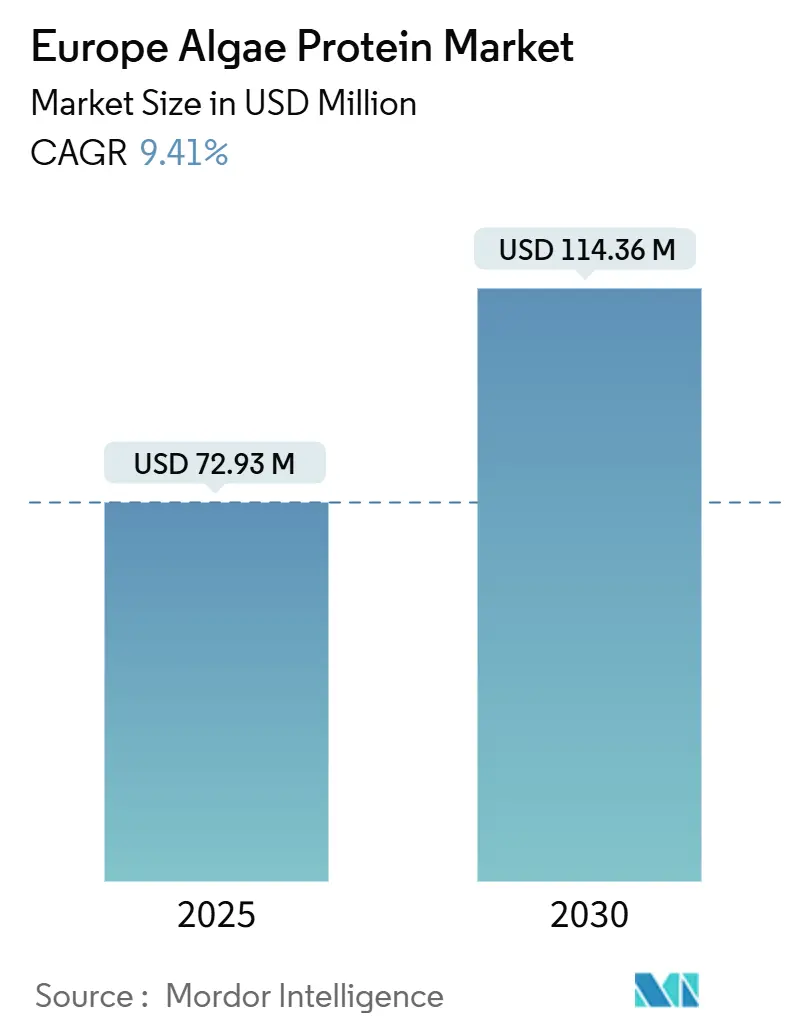

El tamaño del mercado europeo de proteína de algas está valorado en USD 72,93 millones en 2025 y se pronostica que alcance los USD 114,36 millones para 2030, expandiéndose a una TCAC del 9,41%. En febrero de 2024, la Comisión Europea aprobó más de 20 especies de algas para uso alimentario, reduciendo los plazos comerciales y los costes de la industria [1]Fuente: Comisión Europea: Dirección General de Asuntos Marítimos y Pesca, "Más de 20 Especies de Algas Pueden Ahora Venderse como Alimento o Suplementos Alimentarios en la UE", oceans-and-fisheries.ec.europa.eu. Este respaldo regulatorio está impulsando la adopción de proteína de algas en diversos sectores. Mientras tanto, las innovaciones en diseños de fotobiorreactores y métodos de disrupción de paredes celulares están reduciendo aún más los gastos de producción. Conforme los consumidores se inclinan cada vez más hacia dietas bajas en carbono, la demanda de proteína de algas está aumentando, especialmente en productos de panadería, alternativas lácteas y sustitutos de carne. Esta tendencia está llevando a los fabricantes a integrar proteína de algas en una amplia gama de productos, desde alimentos y bebidas hasta suplementos y alternativas lácteas. Alemania, con su sólida base de fabricación de ingredientes, lidera las ventas regionales, mientras que España, beneficiándose del cultivo mediterráneo, muestra el crecimiento más rápido.

Principales Conclusiones del Informe

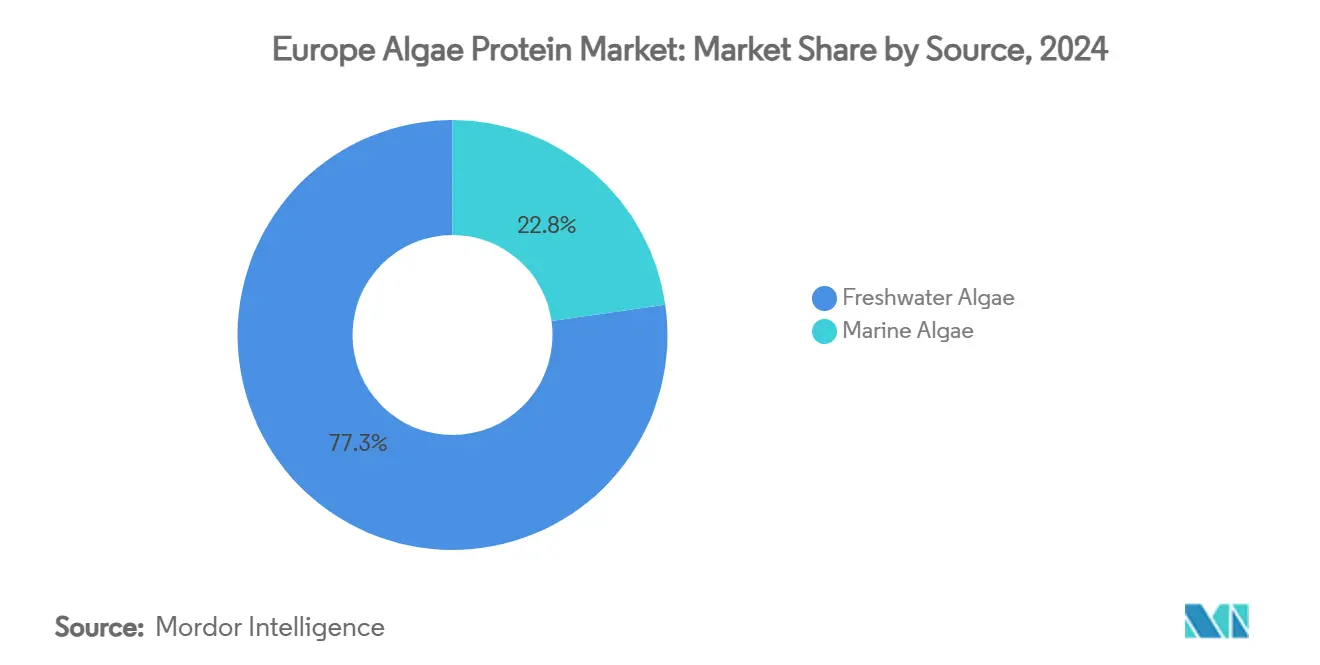

- Por fuente, las algas de agua dulce lideraron con el 77,25% de la participación del mercado europeo de proteína de algas en 2024; se proyecta que las algas marinas crezcan a una TCAC del 10,24% hasta 2030.

- Por tipo, la espirulina mantuvo el 56,76% de participación de ingresos en 2024, mientras que se espera que la clorela se expanda a una TCAC del 10,39% para 2030.

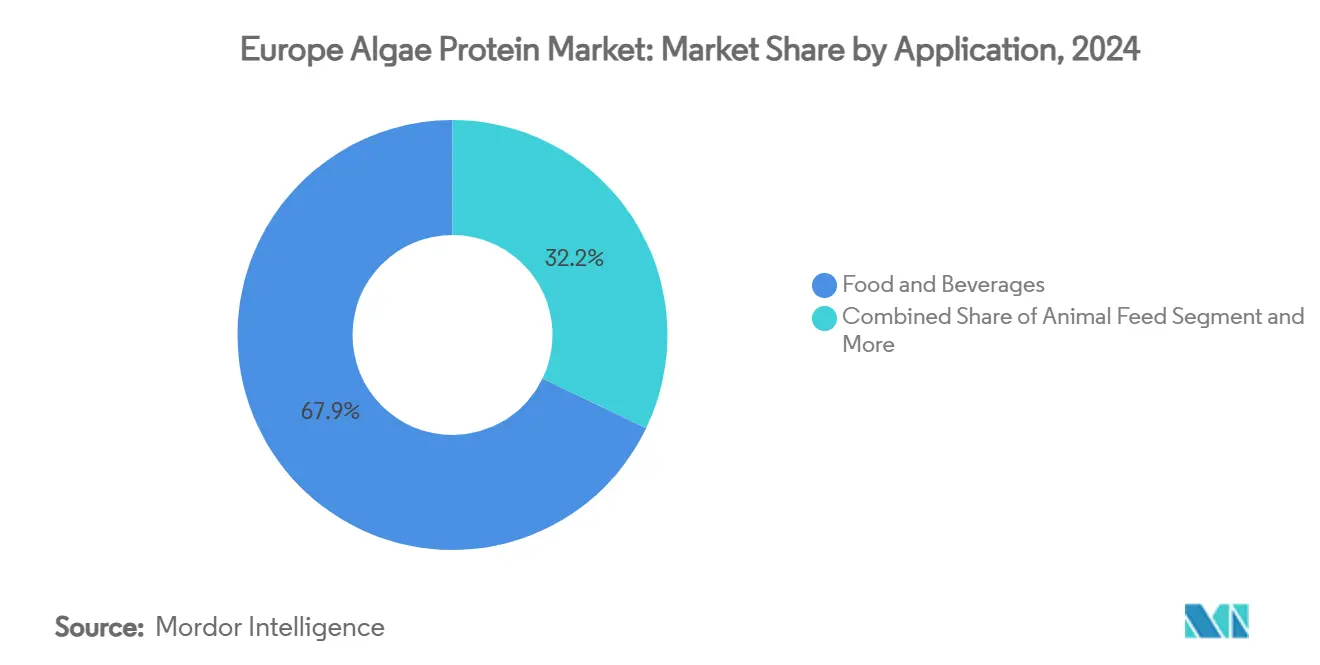

- Por aplicación, alimentos y bebidas representaron el 67,85% del tamaño del mercado europeo de proteína de algas en 2024 y se pronostica que avance a una TCAC del 10,47%.

- Por geografía, Alemania comandó una participación del 18,23% del tamaño del mercado europeo de proteína de algas en 2024; España está configurada para registrar una TCAC del 9,70% para 2030.

Tendencias y Perspectivas del Mercado de Proteína de Algas de Europa

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Alta demanda de alimentos y suplementos de origen vegetal | +2.1% | Alemania, Países Bajos, Francia | Mediano plazo (2-4 años) |

| Avances tecnológicos en cultivo de algas | +1.8% | Países Bajos, Dinamarca, Alemania | Largo plazo (≥ 4 años) |

| Expansión en alimentos funcionales y nutracéuticos | +1.5% | Alemania, Francia, España | Mediano plazo (2-4 años) |

| Creciente adopción de proteínas sostenibles | +1.3% | Toda la Unión Europea, más fuerte en países nórdicos | Largo plazo (≥ 4 años) |

| Aprobaciones regulatorias para ingredientes alimentarios novedosos | +1.0% | Armonización regulatoria de toda la Unión Europea | Corto plazo (≤ 2 años) |

| Aumento de polvos veganos de nutrición deportiva | +0.8% | Alemania, Reino Unido, Países Bajos | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Alta demanda de alimentos y suplementos de origen vegetal

El creciente apetito de Europa por alimentos y suplementos de origen vegetal está impulsando el mercado de proteína de algas, con aplicaciones que abarcan varias industrias. Mientras los consumidores se orientan hacia sustitutos sostenibles, libres de alérgenos y densos en nutrientes para la proteína animal, las algas, especialmente la espirulina y la clorela, emergen como favoritas. Estas algas cuentan con un perfil rico, repleto de proteína, aminoácidos esenciales, vitaminas y antioxidantes. Esta preferencia creciente se alinea con los objetivos generales de sostenibilidad y clima de Europa, dado que las algas demandan significativamente menos tierra, agua y energía que los cultivos convencionales o el ganado. Además, un aumento en las inversiones en fuentes alternativas de proteína en toda Europa refuerza la expansión de este mercado. Destacando esta tendencia, el Good Food Institute reportó que las inversiones en proteínas alternativas en Alemania ascendieron a EUR 134 millones en 2024 [2]Fuente: Good Food Institute, Las Cifras de Inversión en Proteína Alternativa Europea 2024 Marcan el Retorno al Crecimiento, pero Muestran la Necesidad de Mejores Opciones de Financiamiento,

gfieurope.org. Reflejando esta demanda floreciente, el sector de alimentos y bebidas está integrando proteína de algas en una gama de productos, desde alternativas de carne y barras de proteína hasta yogures sin lácteos, snacks y bebidas, aprovechando la demografía vegana y flexitariana en expansión.

Avances tecnológicos en cultivo de algas

El mercado de proteína de algas se está expandiendo a través de innovaciones en métodos de cultivo que se enfocan en aumentar rendimientos, reducir costes de producción y escalar operaciones. La implementación de sistemas de fotobiorreactores de circuito cerrado representa un avance tecnológico significativo. Estos sistemas proporcionan entornos controlados que optimizan la exposición a la luz, los niveles de CO₂ y la distribución de nutrientes, resultando en mayor productividad de biomasa comparado con los métodos tradicionales de estanques abiertos. El diseño compacto de estos sistemas permite producción eficiente para aplicaciones alimentarias, de alimentación animal y nutracéuticas. En Alemania, los PBRs de capa delgada de ultra-alta densidad de CellDEG GmbH, con entrega de CO₂ mediada por membrana, logran concentraciones impresionantes de biomasa superiores a 30 g/L y productividad diaria de alrededor de 10 g/L. Además, las técnicas en ingeniería genética y selección de cepas han llevado al cultivo de microalgas de alta proteína, como Clorela y Espirulina, con perfiles nutricionales mejorados y crecimiento más rápido. El auge de la inteligencia artificial (IA) y el monitoreo basado en sensores refina aún más este proceso, permitiendo ajustes en tiempo real para máxima eficiencia. Tales avances refuerzan el atractivo de la proteína de algas, convirtiéndola en una opción preferida sobre las proteínas tradicionales y allanando el camino para su aceptación más amplia en los mercados europeos de alimentos, piensos acuáticos y nutracéuticos.

Expansión en alimentos funcionales y nutracéuticos

Los consumidores europeos priorizan la salud, haciéndolos receptivos a las proteínas de algas, particularmente aquellas derivadas de Clorela y Espirulina. Estas algas están repletas de aminoácidos esenciales, antioxidantes, ácidos grasos omega-3 y compuestos bioactivos. Conforme crece la demanda de alimentos funcionales, conocidos por sus beneficios inmunológicos, antiinflamatorios y desintoxicantes, estos ingredientes basados en algas encuentran su camino en barras de proteína, batidos, suplementos y bebidas fortificadas. La expansión del mercado se ve impulsada además por un aumento en empresas que se aventuran en la producción de suplementos alimentarios. Este impulso se ve reforzado por el respaldo regulatorio de la Unión Europea a alimentos de etiqueta limpia y novedosos, agilizando la introducción de productos basados en algas con declaraciones de salud. Además, los movimientos vegano y flexitariano de Europa, junto con las crecientes preocupaciones sobre el impacto ambiental de la proteína animal, destacan las algas como una alternativa de proteína sostenible y baja en carbono.

Creciente adopción de proteínas sostenibles

En Europa, el mercado de proteína de algas está ganando impulso, impulsado por un empuje colectivo de consumidores, fabricantes y formuladores de políticas hacia alternativas sostenibles y ecológicas a las proteínas tradicionales. Las proteínas de algas se destacan por su sostenibilidad: demandan mucho menos tierra, agua y energía que los cultivos convencionales o el ganado. Además, los sistemas de producción avanzados, como los fotobiorreactores de circuito cerrado, pueden aprovechar el CO₂ residual y agua recuperada, minimizando aún más su huella ambiental. Con la creciente conciencia sobre el cambio climático y las preocupaciones de biodiversidad, los consumidores europeos gravitan hacia proteínas que defienden una economía circular baja en carbono, posicionando las algas como un contendiente principal. Destacando esta tendencia, una encuesta de 2024 de la Agencia de Normas Alimentarias reveló que aproximadamente el 27% de los encuestados en Inglaterra, Gales e Irlanda del Norte expresaron preocupación significativa sobre la producción alimentaria sostenible [3]Fuente: Agencia de Normas Alimentarias, "Nivel de preocupación entre los consumidores sobre la producción sostenible de alimentos en el Reino Unido", food.gov.uk. En el frente regulatorio, tanto los gobiernos como la UE están defendiendo las innovaciones de proteínas sostenibles. Iniciativas como la Estrategia de la Granja a la Mesa y el Pacto Verde Europeo subrayan la importancia del desarrollo de proteínas alternativas y refuerzan la financiación para la investigación centrada en algas. Este respaldo ha catalizado un aumento en inversiones e innovaciones de productos, abarcando desde sustitutos de carne y alternativas lácteas hasta ingredientes alimentarios funcionales, todos integrando proteína de algas por sus beneficios de sostenibilidad y nutricionales.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Brecha de aceptación sensorial como olor, sabor y textura | -1.7% | Europa en general, particularmente Europa del Norte | Mediano plazo (2-4 años) |

| Altos costes de producción | -1.4% | Alemania, Países Bajos, Francia | Largo plazo (≥ 4 años) |

| Conciencia limitada del consumidor | -1.1% | Europa del Este, Europa del Sur | Corto plazo (≤ 2 años) |

| Competencia de fuentes de proteína vegetal más establecidas | -0.9% | Alemania, Francia, Reino Unido | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Brecha de aceptación sensorial como olor, sabor y textura

Las características sensoriales de la proteína de algas presentan barreras significativas para la aceptación del consumidor, particularmente su olor terroso y marino, sabor amargo o herbáceo, y textura calcárea o arenosa. Estos atributos son particularmente problemáticos en bebidas, snacks y alternativas lácteas. Los consumidores europeos generalmente prefieren fuentes de proteína más suaves y neutras como la soja o el guisante, haciendo que la adopción de proteína de algas sea desafiante en los mercados de alimentos funcionales y nutrición deportiva, donde el sabor y la textura impactan directamente las decisiones de recompra del consumidor. Las empresas de tecnología alimentaria europea están invirtiendo en soluciones que incluyen tecnologías de desodorización, microencapsulación y técnicas de mezcla para abordar estos problemas sensoriales. Sin embargo, estos métodos muestran resultados variables y aumentan los costes de producción. A pesar de los avances tecnológicos, los problemas sensoriales persistentes continúan limitando la integración de la proteína de algas en productos alimentarios principales, afectando su crecimiento en el mercado europeo de proteínas.

Altos costes de producción

Las algas ofrecen beneficios de sostenibilidad y nutricionales, pero convertirlas en ingredientes ricos en proteína requiere tecnologías costosas, incluyendo fotobiorreactores, cosecha controlada, y procesos de secado y extracción intensivos en energía. Estos altos costes resultan en proteína de algas más costosa comparada con proteínas vegetales establecidas como la soja o el guisante, limitando su competitividad en el mercado. Por ejemplo, CellDEG emplea fotobiorreactores de capa delgada de alta densidad, requiriendo inversión de capital significativa en construcción y mantenimiento. Aunque su tecnología mejora el rendimiento de biomasa, su complejidad aumenta los costes de energía y operación, impactando los gastos generales de producción. Adicionalmente, los estrictos requisitos de control de calidad, las necesidades de infraestructura especializada y las demandas de mano de obra calificada aumentan aún más los costes. El impacto financiero se ve acentuado por la escala limitada de las instalaciones de producción actuales, impidiendo que logren las economías de escala de las que se benefician los productores tradicionales de proteína. Como resultado, los fabricantes transfieren estos costes a los consumidores, restringiendo la proteína de algas principalmente a mercados premium y de nicho. Sin avances tecnológicos y eficiencias de escala mejoradas para reducir los costes de producción, el alto precio de la proteína de algas continuará obstaculizando su adopción más amplia en los mercados europeos.

Análisis de Segmentos

Por Fuente: Las especies de agua dulce dominan mientras las algas marinas ganan impulso

Las especies de agua dulce dominaron el mercado europeo de proteína de algas con una participación del 77,25% en 2024, principalmente a través del cultivo de espirulina y clorela. Las microalgas marinas, incluyendo Nannochloropsis, están creciendo a una TCAC del 10,24%, impulsadas por la autorización de la Unión Europea de algas marinas comestibles y el aumento de la demanda de polisacáridos bioactivos. En entornos controlados de agua dulce como estanques y fotobiorreactores, especies como la Espirulina y la Clorela prosperan bajo condiciones cuidadosamente gestionadas, incluyendo niveles de nutrientes, temperatura y exposición a la luz. Este cultivo controlado ha establecido las algas de agua dulce como una fuente primaria para productos comerciales de proteína, respaldado por cadenas de suministro establecidas y marcos regulatorios en Europa.

Las algas marinas, incluyendo algas marinas y microalgas, emergen como fuentes significativas de proteína. Su composición nutricional presenta compuestos bioactivos como ácidos grasos omega-3, antioxidantes y polisacáridos, haciéndolas valiosas para aplicaciones de alimentos funcionales y nutracéuticos. El cultivo de especies marinas en ubicaciones costeras o marinas ofrece beneficios de escalabilidad y reduce el uso de agua dulce, alineándose con las prioridades ambientales europeas. Los avances en técnicas de cultivo y procesamiento están mejorando los rendimientos y la calidad del producto. Estos desarrollos posicionan las algas marinas para expandir su presencia en el mercado, complementando la producción de algas de agua dulce y contribuyendo al crecimiento del mercado de proteína de algas de Europa.

Por Tipo: La clorela acelera a pesar del liderazgo de la espirulina

La espirulina mantuvo una participación del 56,76% del mercado europeo de proteína de algas en 2024, respaldada por su perfil completo de aminoácidos y prominencia en productos de nutrición deportiva. La clorela está experimentando un crecimiento más rápido, con una TCAC proyectada del 10,39%. La espirulina contiene una concentración de proteína del 65-70% e incluye aminoácidos esenciales, vitaminas B y antioxidantes como la ficocianina. Su versatilidad en varias aplicaciones alimentarias, incluyendo suplementos dietéticos, batidos y barras energéticas, ha fortalecido su posición en productos alimentarios saludables europeos. Además, el cultivo de Espirulina en entornos controlados de agua dulce produce alta biomasa, haciéndola más rentable y escalable comparada con otras variedades de algas.

La clorela está ganando prominencia en Europa debido a los avances tecnológicos en procesamiento que abordan sus limitaciones. Con contenido de proteína comparable a la Espirulina y niveles más altos de clorofila, la Clorela se usa cada vez más en productos de etiqueta limpia y veganos por sus beneficios de desintoxicación y sistema inmune. Por ejemplo, Allmicroalgae - Natural Products S.A. produce cepas premium de Chlorella vulgaris en fotobiorreactores, logrando concentraciones de proteína superiores al 60%. Sus técnicas de procesamiento mejoran la digestibilidad y reducen el sabor amargo natural, expandiendo sus aplicaciones en productos alimentarios y suplementos.

Por Aplicación: Alimentos y Bebidas impulsa el liderazgo dual

Los fabricantes de alimentos y bebidas dominaron el mercado europeo de proteína de algas con una participación del 67,85% en 2024, con crecimiento proyectado a una TCAC del 10,47% hasta 2030. Los consumidores europeos buscan cada vez más productos de origen vegetal, ricos en proteína y de etiqueta limpia, haciendo que la proteína de algas sea una opción atractiva debido a su perfil completo de aminoácidos, origen natural y huella ambiental reducida comparada con proteínas animales y otras vegetales. En marzo de 2025, la Asociación Europea de Biomasa de Algas, a través de EU4Algae Fora, implementó un "Protocolo para Solicitar un Expediente de Alimento Novedoso" para simplificar el proceso regulatorio para alimentos basados en algas dentro del marco de Alimentos Novedosos de la UE. Este avance regulatorio ha mejorado la integración de proteína de algas en alimentos funcionales, incluyendo barras de proteína, reemplazos de comidas, snacks y alternativas lácteas.

Además, los fabricantes de alimentos están aprovechando los avances en enmascaramiento de sabores, encapsulación y tecnologías de texturización. Estas innovaciones han abordado desafíos pasados relacionados con el sabor y la textura de la proteína de algas, mejorando su atractivo y versatilidad en artículos procesados y listos para consumir. Con el respaldo de la Unión Europea a los alimentos novedosos y el creciente reconocimiento de las algas como proteína sostenible, requiriendo tierra y agua mínimas, su integración en ofertas de alimentos y bebidas está ganando impulso.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico

Alemania mantuvo una participación del 18,23% del mercado de proteína de algas de Europa en 2024, respaldada por sus cadenas de suministro de ingredientes establecidas y financiamiento público sustancial para proteínas alternativas. España, proyectada para crecer a una TCAC del 9,70% durante 2025-2030, se beneficia de sus sistemas de estanques al aire libre con bajos requisitos energéticos. Las instituciones de investigación y startups de Alemania especializadas en proteínas alternativas, particularmente algas, reciben apoyo a través de programas gubernamentales de sostenibilidad y financiamiento de la Unión Europea para avances en biotecnología, innovación alimentaria y agricultura sostenible. En mayo de 2025, seis Institutos Fraunhofer (IME, IVV, IGB y otros) lanzaron 'FutureProteins', implementando sistemas especializados de fotobiorreactores para cultivo continuo de algas durante todo el año. La iniciativa desarrolla nuevos productos alimentarios, incluyendo hamburguesas, alternativas de leche y cerveza de algas, combinando algas con proteínas vegetales y fúngicas mientras se enfoca en producción y procesamiento integrados.

Los Países Bajos han emergido como un centro pivotal de escalamiento. Aquí, fotobiorreactores modulares, instalados en bahías de invernaderos reutilizadas, facilitan el cultivo de algas durante todo el año bajo iluminación controlada. Además, la logística del puerto de Rotterdam asegura distribución rápida en toda Europa. Las inversiones de capital estratégicas de Corbion refuerzan aún más la posición de mercado de innovadores holandeses más pequeños.

España está emergiendo como un actor clave en el mercado de proteína de algas de Europa. El clima del país, particularmente en regiones costeras y del sur, proporciona condiciones óptimas para el cultivo de algas a gran escala. Las empresas españolas están aumentando sus operaciones de cultivo de algas en especies marinas y de agua dulce, respaldadas por iniciativas de financiamiento gubernamental y de la UE enfocadas en el desarrollo de bioeconomía circular y acuicultura. En un desarrollo significativo, la startup biotecnológica española Microalgas Future estableció la instalación de I+D y producción de microalgas más grande de Europa en Navarra. El proyecto, con financiamiento inicial de EUR 4 millones y una inversión total planificada de EUR 30 millones, abarcará 50.000 m². La instalación busca producir 60 t/año de espirulina, junto con biomasa de haematococcus y Schizochytrium para mercados de alimentos, cosméticos y omega-3. Esta instalación demuestra la creciente influencia de España en la industria de proteína de algas. La posición del país se ve fortalecida además por la creciente incorporación de algas en dietas mediterráneas, la expansión de producción enfocada en exportación y las crecientes inversiones en tecnología alimentaria.

Panorama Competitivo

La estructura del mercado europeo de proteína de algas está moderadamente fragmentada, proporcionando oportunidades para nuevos participantes. Empresas como Corbion y Roquette han adoptado estrategias de integración vertical, controlando operaciones desde fotobiorreactores hasta procesos de texturización aguas abajo. Esta integración abarca pasos de cultivo, cosecha, extracción y aislamiento de proteína. Esta estrategia permite a estas empresas mantener control de calidad en toda la cadena de suministro. Además, les ayuda a lograr eficiencias de costos y fortalecer su posición competitiva en el mercado.

Las empresas están formando alianzas estratégicas para aumentar la capacidad de producción y mejorar la presencia en el mercado. Estas colaboraciones a menudo involucran compartir experiencia tecnológica, instalaciones de investigación y redes de distribución. El sistema de cosecha continua de MicroHarvest en su planta de demostración de Hamburgo, que procesa 10 toneladas diarias, demuestra el enfoque en eficiencia operacional y reducción de costos. El sistema incorpora sistemas de monitoreo avanzados, mecanismos de cosecha automatizados y protocolos de control de calidad para mantener estándares de producción consistentes.

Los esfuerzos de investigación y desarrollo se concentran en mejorar la calidad del producto y reducir los costos de producción. El aumento en patentes para fotobiorreactores de vórtice, desclorofilización enzimática y homogeneización de alta presión indica los esfuerzos de la industria para comercializar la producción de proteína de algas. Estos avances tecnológicos buscan abordar desafíos en eficiencia de extracción de proteína, mejora del perfil de sabor y escalabilidad de procesos de producción. Las empresas también están invirtiendo en desarrollar cepas especializadas de microalgas con mayor contenido de proteína y perfiles nutricionales mejorados.

Líderes de la Industria de Proteína de Algas de Europa

-

Corbion Biotech, Inc.

-

Roquette Klotze GmbH & Co. KG

-

Phycom BV

-

Duplaco BV

-

Algama Foods

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Abril 2025: SimpliiGood, una subsidiaria de AlgaeCore Technologies, Ltd., ha comenzado la producción comercial de una alternativa de salmón ahumado de origen vegetal usando microalgas espirulina. La empresa lanzó su línea de fabricación industrial para espirulina fresca texturizada, comercializada como Simplii Texture. Esta expansión permite a la empresa producir cientos de toneladas del ingrediente anualmente.

- Diciembre 2024: Algenuity, una empresa de biotecnología con sede en Reino Unido que desarrolla ingredientes basados en algas, abrió su sede comercial europea en Rotterdam. La empresa estableció esta ubicación para expandir su presencia en los mercados biotecnológicos y de tecnología alimentaria de Europa. Mientras mantiene su instalación de investigación y desarrollo en Reino Unido, la oficina de Rotterdam de Algenuity gestionará la fabricación, ventas y distribución de sus ingredientes de algas.

- Agosto 2024: La startup biotecnológica española Microalgas Future estableció la instalación de I+D y producción de microalgas más grande de Europa en Navarra. El proyecto, con financiamiento inicial de EUR 4 millones y una inversión total planificada de EUR 30 millones, abarcará 50.000 m². La instalación busca producir 60 t/año de espirulina, junto con biomasa de haematococcus y Schizochytrium para mercados de alimentos, cosméticos y omega-3.

Alcance del Informe del Mercado de Proteína de Algas de Europa

El mercado de proteína de algas de Europa está segmentado por tipo en espirulina, clorela y otros tipos. Por aplicación, el mercado se clasifica en alimentos y bebidas, suplementos dietéticos, farmacéuticos y otros. El mercado también está segmentado por país como Reino Unido, Francia, Alemania, Países Bajos, Italia y resto de Europa.

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de proteína de algas de Europa?

El mercado se sitúa en USD 72,93 millones en 2025 y se proyecta que alcance los USD 114,36 millones para 2030.

¿Qué país lidera las ventas?

Alemania lidera con una participación del 18,23%, respaldada por capacidades sólidas de procesamiento de alimentos e infraestructura fuerte de I+D.

¿Qué segmento crece más rápido?

Las aplicaciones de alimentos y bebidas crecen más rápidamente a una TCAC del 10,47%, reflejando un uso más amplio en sustitutos de carne, productos de panadería y alternativas lácteas.

¿Por qué las algas marinas están ganando tracción?

La autorización regulatoria de la Unión Europea para especies de algas marinas y su portafolio más rico de bioactivos como el fucoidano están impulsando una TCAC del 10,24% para las algas marinas.

Última actualización de la página el: