Tamaño y Participación del Mercado de Movilidad Empresarial en Manufactura

Análisis del Mercado de Movilidad Empresarial en Manufactura por Mordor Intelligence

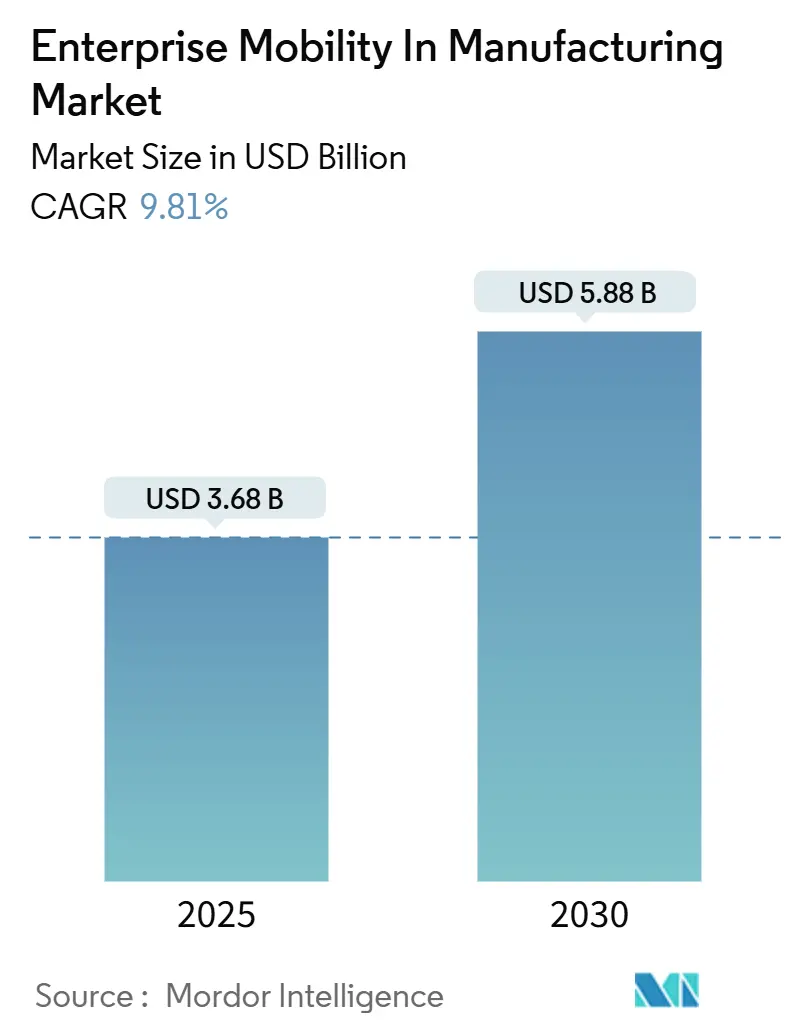

El tamaño del mercado de movilidad empresarial en manufactura fue de USD 3.68 mil millones en 2025 y se pronostica que alcance USD 5.88 mil millones en 2030, expandiéndose a una TCAC de 9.8%. La tendencia alcista refleja la rápida transición del sector hacia la Industria 4.0, donde los flujos de trabajo habilitados para móviles acortan los tiempos de respuesta, elevan la visibilidad de activos y refuerzan la resistencia operacional. El creciente despliegue de redes privadas 5G, la integración más estrecha entre dispositivos móviles y Sistemas de Ejecución de Manufactura (MES), y la expansión de aplicaciones de realidad aumentada basadas en el borde amplían colectivamente los casos de uso para la movilidad en planta. Sin embargo, solo el 16% de los fabricantes disfrutan de visibilidad de producción en tiempo real, subrayando el considerable espacio para herramientas digitales que disuelvan los silos de información de larga data. Las brechas de seguridad ciberfísica y las restricciones de soberanía de datos moderan la adopción, empujando a los proveedores hacia arquitecturas de confianza cero y estrategias de nube específicas por región.

Conclusiones Clave del Informe

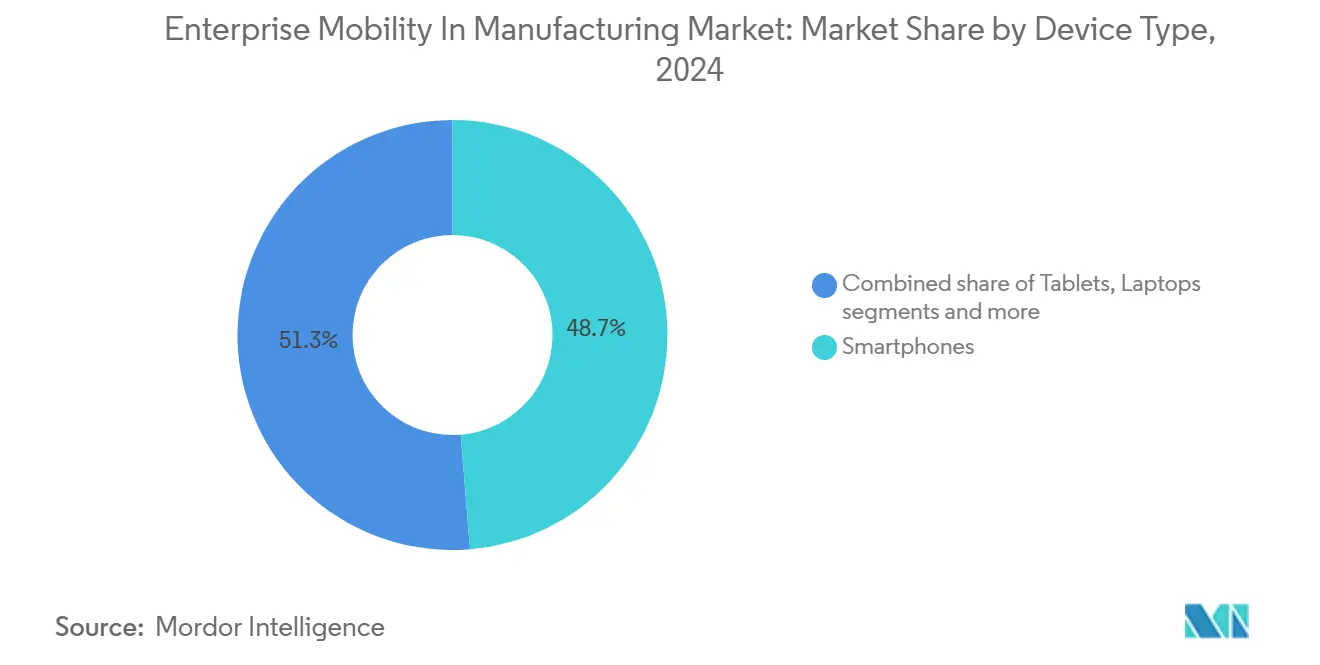

- Por tipo de dispositivo, los teléfonos inteligentes capturaron el 48.7% de la participación del mercado de movilidad empresarial en manufactura en 2024, mientras que los dispositivos portátiles avanzan a una TCAC de 9.9% hasta 2030.

- Por solución, la Gestión de Dispositivos Móviles representó el 46.2% de participación del tamaño del mercado de movilidad empresarial en manufactura en 2024; la Gestión Unificada de Puntos Finales está aumentando a una TCAC de 10.1% hasta 2030.

- Por modo de implementación, las instalaciones locales mantuvieron el 67.8% de participación en 2024, mientras que las implementaciones en la nube están escalando a una TCAC de 11.5% hasta 2030.

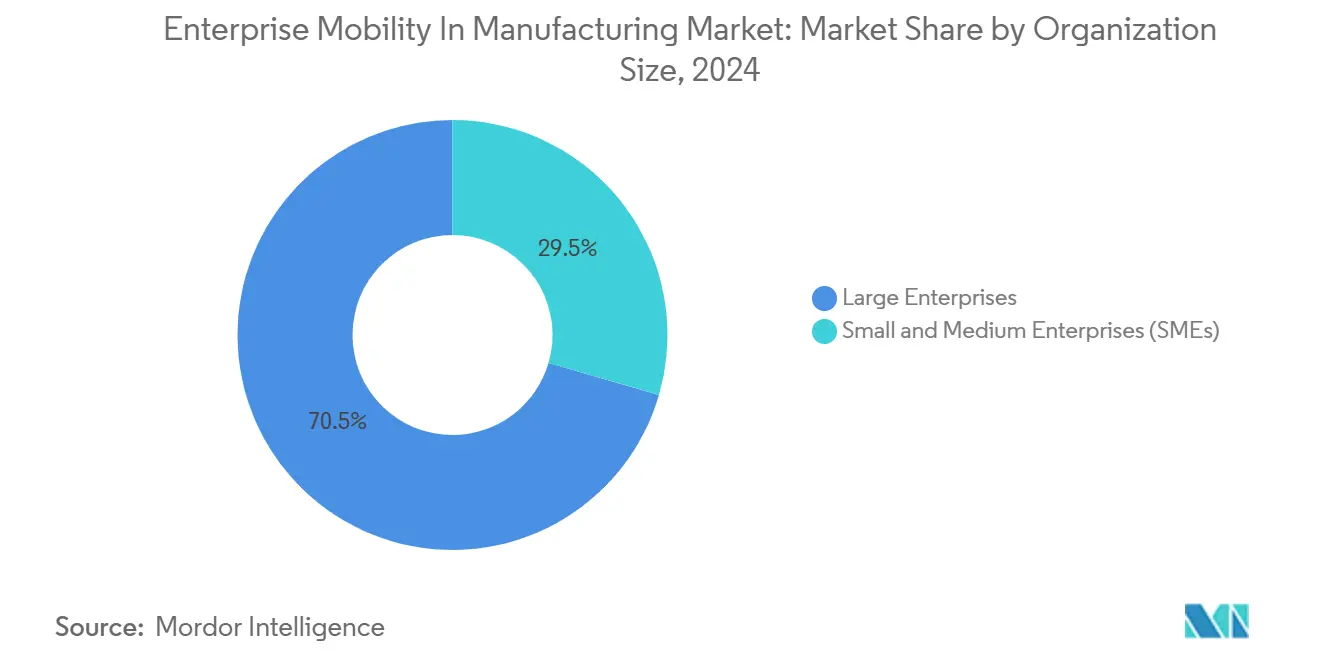

- Por tamaño de organización, las grandes empresas dominaron con el 70.5% de participación en 2024; se pronostica que las pequeñas y medianas empresas (PyMEs) crezcan a una TCAC de 11.2% durante 2025-2030.

- Por vertical de manufactura, la manufactura discreta comandó el 68.9% del tamaño del mercado de movilidad empresarial en manufactura en 2024; la manufactura de procesos está en camino a una TCAC de 10.6%.

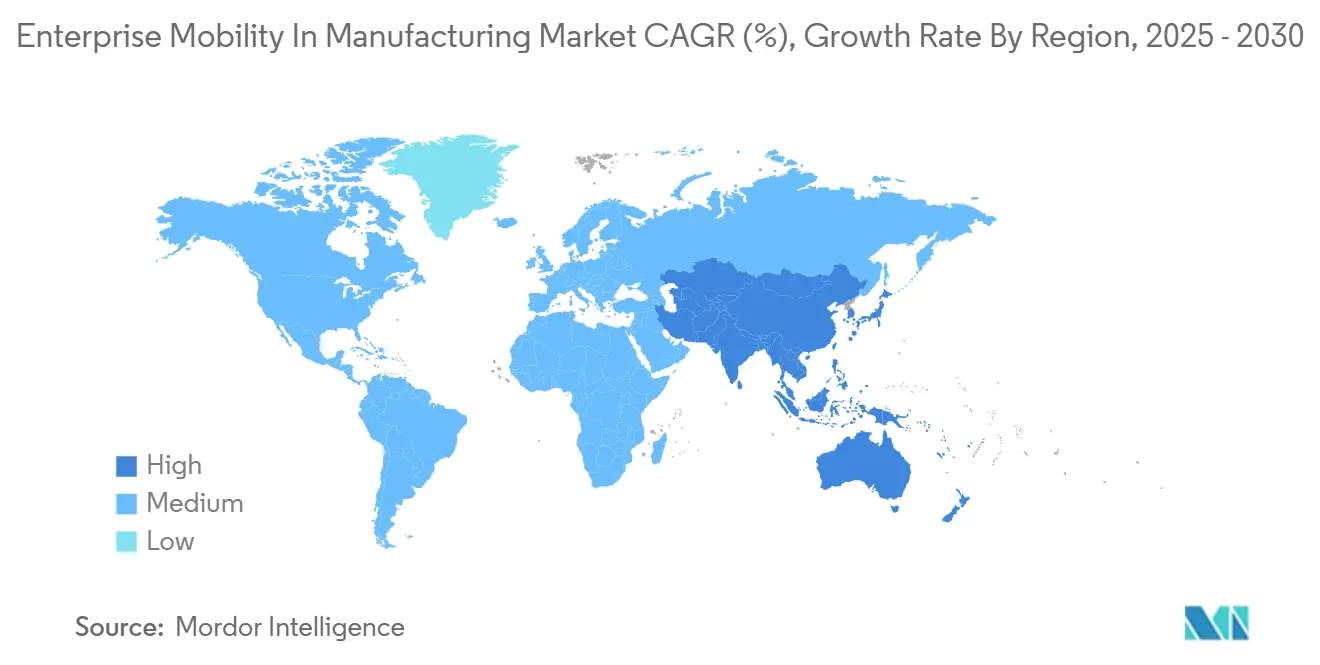

- Por geografía, América del Norte lideró con el 39.1% de participación de ingresos en 2024, mientras que Asia-Pacífico se proyecta que crezca a una TCAC de 10.4%.

Tendencias e Insights del Mercado Global de Movilidad Empresarial en Manufactura

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico de TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Adopción acelerada de Industria 4.0 e IIoT | +2.1% | Global, ganancias tempranas en Alemania, China, Corea del Sur | Plazo medio (2-4 años) |

| Políticas BYOD/CYOD expanden fuerza laboral conectada | +1.8% | América del Norte y UE, extensión a APAC | Plazo corto (≤ 2 años) |

| 5G privado y Wi-Fi 6 habilitan movilidad de baja latencia | +1.5% | APAC núcleo, expandiéndose a América del Norte | Plazo medio (2-4 años) |

| Integración de dispositivos móviles con MES y PLM en la nube | +1.3% | Global, centros automotrices y electrónicos | Plazo largo (≥ 4 años) |

| AR potenciado por borde y gemelos digitales impulsan demanda de tabletas robustas | +1.2% | América del Norte, Alemania, Japón | Plazo medio (2-4 años) |

| Cumplimiento ESG sin papel impulsa e-logbooks móviles | +0.9% | UE liderando, América del Norte siguiendo | Plazo largo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Adopción acelerada de Industria 4.0 e IIoT

Los fabricantes están escalando despliegues del Internet Industrial de las Cosas desde proyectos de prueba de concepto hasta implementaciones en toda la planta, vinculando sensores, máquinas y puntos finales móviles en bucles de datos unificados. Ochenta y tres por ciento de los productores tiene la intención de incorporar IA generativa en el soporte de decisiones durante 2024, reflejando confianza en que los paneles móviles pueden operacionalizar análisis complejos en el borde[1]Rockwell Automation, "State of Smart Manufacturing Report 2024," rockwellautomation.com. El impacto pronunciado se muestra en plantas de procesos donde los sistemas ciberfísicos móviles permiten a los operadores ajustar parámetros remotamente en minutos en lugar de horas. Las fábricas asiáticas lideran la preparación, con el 53% de los gerentes apuntando a operaciones autónomas para 2040 comparado con menos de la mitad en instalaciones occidentales. La mayor madurez de IIoT eleva la demanda de teléfonos inteligentes robustos que fusionan escaneo, visualización y voz en un solo dispositivo, simplificando tareas de mantenimiento y calidad. Los proveedores que pre-integran hardware con constructores de aplicaciones de bajo código acortan los ciclos de implementación y reducen la sobrecarga de TI.

Políticas BYOD/CYOD expanden fuerza laboral conectada

Las políticas de fábrica están cambiando de reglas restrictivas de dispositivos hacia programas estructurados de Traiga Su Propio Dispositivo y Elija Su Propio Dispositivo que amplían el acceso de la fuerza laboral a herramientas digitales. Sesenta y tres por ciento de los fabricantes ya toleran dispositivos personales en planta, sin embargo solo el 17% ejecuta marcos BYOD formales, señalando una amplia brecha de adopción. Los esquemas formalizados mejoran la agilidad durante escasez laboral al permitir que nuevas contrataciones se integren con equipos familiares. El plan CYOD de ocho pasos de Samsung destaca la necesidad de patrocinio ejecutivo, segmentación basada en riesgo y capacitación de usuarios para salvaguardar datos mientras se mantiene la productividad. Las implementaciones exitosas incorporan credenciales empresariales en contenedores seguros, enrutan tráfico a través de puertas de enlace de confianza cero y se sincronizan con extremos posteriores de MES y ERP. Los adoptantes tempranos reportan transferencias de turno más cortas y costos de aprovisionamiento más bajos relativos a una flota de hardware solo corporativo.

5G privado y Wi-Fi 6 habilitan movilidad de baja latencia

Las redes celulares dedicadas dentro de fábricas eliminan la contienda y retrasos de roaming que obstaculizan el Wi-Fi heredado, entregando latencia determinística sub-10 ms para vehículos guiados automatizados y enclavamientos de seguridad. Los despliegues muestran ganancias de rendimiento de dos dígitos y precisión de posicionamiento más aguda, habilitando interfaces humano-máquina móviles (HMI) para manejar controles críticos en tiempo anteriormente restringidos a paneles fijos. Las arquitecturas híbridas 5G/Wi-Fi 6 segmentan tráfico por necesidad: 5G maneja tele-robótica y levantamiento guiado por visión, mientras Wi-Fi sirve impresión de etiquetas y colaboración de ingeniería. Los adoptantes tempranos registran menos paradas de producción y mayor efectividad general del equipo, validando el caso de inversión para licencias de espectro y núcleos de borde. Los proveedores de equipos ahora están empaquetando kits de inicio de redes privadas con aplicaciones móviles y suscripciones de análisis para simplificar la entrada para plantas de tamaño medio.

Integración de dispositivos móviles con MES y PLM en la nube

Vincular teléfonos inteligentes y tabletas a Sistemas de Ejecución de Manufactura entrega KPI de producción en tiempo real, registros de lote electrónicos e instrucciones de trabajo digitales directamente al personal de primera línea. Las empresas que emparejaron interfaces móviles con MES experimentaron 30% de ahorro de tiempo administrativo y USD 2.2 millones en ganancias de productividad de operadores en el primer año. Los fabricantes discretos agregan valor adicional alimentando métricas de calidad en proceso a plataformas de Gestión del Ciclo de Vida del Producto en la nube, habilitando a los ingenieros ajustar diseños dentro del mismo turno. El despliegue en la nube facilita la agregación de datos a través de operaciones multisitio, mientras los extremos frontales móviles mantienen información crítica accesible en áreas de baja visibilidad o peligrosas. Los retornos sostenidos dependen del diseño de experiencia de usuario basado en roles y gestión de identidad estricta que asegura la propiedad intelectual a través de sitios globales.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico de TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Vulnerabilidades de ciberseguridad y malware móvil | -1.4% | Global, agudo en sectores de infraestructura crítica | Plazo corto (≤ 2 años) |

| Complejidad de integración de OT heredado | -1.1% | Corazones manufactureros de América del Norte y UE | Plazo medio (2-4 años) |

| Barreras de soberanía de datos para nube móvil | -0.8% | UE liderando, expandiéndose a APAC y estados selectos de EE.UU. | Plazo largo (≥ 4 años) |

| Suministro limitado de dispositivos intrínsecamente seguros certificados ATEX | -0.6% | Global, regiones de petróleo y gas, química, minería | Plazo medio (2-4 años) |

| Fuente: Mordor Intelligence | |||

Vulnerabilidades de ciberseguridad y malware móvil

La fusión de dominios TI y OT deja activos de producción más expuestos, con el 93% de las empresas registrando una intrusión OT el año pasado mientras solo el 13% disfruta supervisión consolidada. Los puntos finales móviles amplían la superficie de ataque ya que los ciclos de antivirus heredado y parches rara vez se alinean con operaciones continuas. Las campañas de ransomware apuntan cada vez más a tabletas de interfaz humano-máquina, bloqueando a supervisores de sistemas de control. Los fabricantes contrarrestan con micro-segmentación, agentes de defensa contra amenazas móviles y políticas estrictas de menor privilegio, sin embargo la escasez de profesionales de seguridad con habilidades duales ralentiza la madurez del programa. Los suscriptores de seguros responden demandando prueba de marcos de confianza cero antes de renovar cobertura de riesgo cibernético, agregando presión financiera para remediar debilidades.

Complejidad de integración de OT heredado

Controladores lógicos programables de décadas, buses de campo propietarios y puertas de enlace seriales complican cualquier plan para enrutar datos de planta a aplicaciones modernas. Muchas fábricas carecen de inventarios de activos actualizados, forzando mapeo manual antes de que puedan comenzar pilotos móviles. Los proyectos de integración así abarcan retrofits eléctricos, convertidores de protocolo e inversiones de middleware que estiran presupuestos y extienden cronologías. La fricción organizacional intensifica el desafío ya que los equipos de TI y OT operan con métricas distintas y procedimientos de control de cambios. Las plantas progresivas abordan la división a través de juntas de gobernanza conjuntas, hojas de ruta de modernización por fases y libros de respuesta a incidentes compartidos. Aun así, las restricciones de campo marrón siguen siendo un lastre material en implementaciones de movilidad generalizadas a través de regiones maduras.

Análisis de Segmentos

Por Tipo de Dispositivo: Los Teléfonos Inteligentes Lideran a Pesar del Auge de Dispositivos Portátiles

El segmento generó el 48.7% de los ingresos totales en 2024, confirmando a los teléfonos inteligentes como la puerta de enlace móvil principal para el personal de fábrica. Sus funciones todo-en-uno de escaneo, voz y datos reducen los conteos de hardware y aligeran el aprovisionamiento de TI. Durante el período de revisión, los proveedores endurecieron factores de forma con carcasas MIL-STD-810H, baterías intercambiables en caliente y pantallas táctiles amigables con guantes, ampliando la idoneidad para condiciones duras de planta.

El subsegmento de dispositivos portátiles no obstante registra una TCAC de 9.9%, impulsado por recolección sin manos, mantenimiento con visualización frontal y balanceamiento de carga ergonómico. Los lentes inteligentes emparejados con gemelos digitales reducen el esfuerzo cognitivo superponiendo pasos de reparación y tendencias de sensores en la línea de visión del trabajador. Las tabletas anclan bancos de aseguramiento de calidad y celdas de trabajo de ingeniería donde pantallas más grandes soportan dibujos CAD y registros de desviación. Las laptops permanecen limitadas a nichos de simulación y tareas de administración MES que demandan teclados completos. Los anillos inteligentes emergentes y handhelds industriales se agrupan bajo "otros" pero señalan experimentación continua con factores de forma específicos de tareas que podrían remodelar jerarquías de dispositivos mientras se aproxima 2030.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Solución: El Dominio de MDM Enfrenta el Desafío de UEM

La Gestión de Dispositivos Móviles mantuvo el 46.2% de ingresos en 2024, un reflejo de su larga permanencia como la columna vertebral de cumplimiento para teléfonos de propiedad corporativa. Las suites MDM imponen higiene de contraseñas, borrado remoto y listas blancas de aplicaciones, alineándose con mandatos de auditoría bajo directrices ISO 27001 y NIST CSF. Sin embargo, el cambio hacia flotas heterogéneas que abarcan laptops, escáneres y sensores IoT eleva la Gestión Unificada de Puntos Finales a una TCAC de 10.1%[2]IBM Newsroom, "IBM to Acquire HashiCorp," ibm.com. UEM consolida orquestación de políticas y estado de parches a través de Windows, Android, iOS y Linux, reduciendo el esfuerzo administrativo duplicado.

Los clientes manufactureros gravitan hacia los ganchos de automatización de UEM que activan acciones remediales cuando un dispositivo cruza geocercas o tráfico anómalo dispara una regla de confianza cero. La Gestión de Aplicaciones Móviles entrega contenedorización donde dispositivos personales participan en esquemas BYOD, aislando datos corporativos sin poseer el hardware. Los plugins de seguridad móvil independientes agregan búsquedas de amenazas basadas en aprendizaje automático, un activo en plantas sujetas a estándares de infraestructura crítica. A través de todos los tipos de solución, el impulso favorece paquetes de suscripción modulares que se flexionan con el alcance del proyecto e integran consolas de análisis nativas para evidenciar ROI para equipos de finanzas.

Por Modo de Implementación: La Adopción en la Nube se Acelera

Los sistemas locales retuvieron una participación de 67.8% en 2024, consistente con preferencias de larga data por control local sobre propiedad intelectual sensible y latencia determinística. Muchas plantas residen en zonas rurales donde la conectividad intermitente aboga por bucles de control autocontenidos. Sin embargo, las implementaciones en la nube se están compuesto a 11.5% ya que los hiperescaladores refuerzan zonas de disponibilidad regionales y entregan planos específicos de manufactura. Los proveedores más pequeños aprovechan consolas SaaS para inscribir cientos de dispositivos en horas, un proceso que una vez requería laboratorios de imágenes y acuerdos empresariales.

Las arquitecturas híbridas anudan nodos de borde a paneles de nube, permitiendo que las cargas de trabajo oscilen entre los dos dependiendo de la tolerancia de latencia. Las actualizaciones automáticas de firmware, soporte impulsado por telemetría y facturación basada en uso atraen a CFOs interesados en conversiones de capex a opex. Las posturas de seguridad mejoran a través de modelos de responsabilidad compartida donde los proveedores mantienen infraestructura endurecida, liberando equipos internos para enfocarse en gobernanza de identidad. Los organismos reguladores en la UE y estados selectos de EE.UU. imponen cláusulas de residencia de datos, dirigiendo multinacionales hacia regiones de nube soberana y puertas de enlace de privacidad.

Por Tamaño de Organización: El Crecimiento de PyME Supera la Adopción Empresarial

Las grandes empresas representaron el 70.5% de los ingresos de 2024, debido a operaciones complejas que necesitan flotas de dispositivos de área amplia e integración estrecha con capas ERP, PLM y SCADA. Las plantas multisitio estandarizan en pilas de movilidad únicas para facilitar el soporte, a menudo negociando acuerdos maestros de servicio globales que empaquetan software, conectividad y mantenimiento de hardware robusto. No obstante, las PyMEs se están expandiendo a una TCAC de 11.2%, alimentadas por constructores de aplicaciones de bajo código, arrendamiento de dispositivos de pago por uso y ofertas de servicios gestionados que evitan inversiones profundas de TI.

Estas empresas seleccionan casos de uso de alto impacto como automatización de conteo de ciclos, alertas de reabastecimiento e-kanban y ticketing de mantenimiento para asegurar retorno rápido. El éxito depende de interfaces de usuario intuitivas que minimizan la capacitación y en ecosistemas de socios que proporcionan plantillas de implementación. Mientras las restricciones laborales muerden, las PyMEs valoran la movilidad para entrenar personal de manera cruzada e incorporar trabajo estándar digital, sugiriendo rendimiento superior continuo en el segmento hasta 2030.

Por Vertical de Manufactura: La Manufactura Discreta Lidera la Adopción de Procesos

La manufactura discreta suministró el 68.9% de la facturación del segmento en 2024, encabezada por plantas automotrices, electrónicas y aeroespaciales que orquestan una multitud de subensambles y logística justo a tiempo. El escaneo móvil conecta zonas de ensamble y almacén, mientras las instrucciones de trabajo digitales reemplazan carpetas estáticas, elevando rendimientos de primer pase. Los fabricantes de procesos, aunque históricamente más lentos en adoptar debido a restricciones de flujo continuo, ahora registran una TCAC de 10.6% ya que farmacéuticas, químicas y procesadores de alimentos integran movilidad para cumplimiento de registros de lote, gestión de peligros y rondas de operadores.

Los dispositivos móviles intrínsecamente seguros penetran petróleo, gas y minería, habilitando inspección en áreas Zona 1 sin permisos de trabajo en caliente. La matiz vertical forma el diseño de aplicaciones: las líneas automotrices demandan "certificados de nacimiento" de identificación de vehículos accesibles vía códigos QR, mientras las instalaciones de ciencias de la vida requieren firmas electrónicas para satisfacer FDA 21 CFR Parte 11. Los proveedores con plantillas de dominio aceleran tiempo a valor pre-configurando flujos de trabajo alrededor de estas regulaciones industriales.

Análisis Geográfico

América del Norte lideró el mercado de movilidad empresarial en manufactura con el 39.1% de los ingresos globales de 2024, beneficiándose de culturas de automatización arraigadas y hojas de ruta de digitalización bien financiadas. Los clusters automotrices y aeroespaciales de Estados Unidos actualizan pilotos de movilidad existentes a alcances empresariales, superponiendo redes de campus 5G sobre PLC de campo marrón para soportar manejo de materiales autónomo y servicio predictivo. El sector de procesamiento de alimentos de Canadá surge como un adoptante de nicho, aprovechando tabletas para control de alérgenos y documentación de cadena de frío.

Europa sigue, anclada por el programa Industria 4.0 de Alemania y sus campeones Mittelstand que retrofitan parques de máquinas heredadas con paneles móviles. Las farmacéuticas francesas emplean teléfonos inteligentes intrínsecamente seguros para documentación de sala limpia, mientras las empresas de maquinaria italianas despliegan dispositivos portátiles de realidad aumentada para servicio de campo remoto. El Reglamento General de Protección de Datos de la UE impulsa alta demanda por cifrado en dispositivo y opciones de nube soberana de datos, moldeando criterios de adquisición a través del bloque.

Asia-Pacífico es el territorio de crecimiento más rápido, registrando una TCAC de 10.4% mientras China, India y economías del Sudeste Asiático saltan sistemas heredados. Los gigantes electrónicos chinos despliegan rebanadas 5G privadas a través de megafábricas para coordinar tareas humanas y robóticas. Los incentivos gubernamentales de India bajo el esquema de Incentivo Vinculado a la Producción aceleran la adopción PyME de paneles de movilidad basados en la nube. Singapur y Corea del Sur encabezan zonas piloto donde técnicos equipados con lentes inteligentes interfieren con gemelos digitales hospedados en nubes soberanas. El impulso de la región señala un cambio potencial en liderazgo de ingresos más allá de 2030 mientras las plantas adoptan automatización de alta densidad emparejada con aumento de fuerza laboral móvil.

Panorama Competitivo

La estructura del mercado permanece moderadamente concentrada mientras gigantes de software diversificados, especialistas de automatización industrial y proveedores de hardware robusto compiten por participación de billetera. Microsoft fortalece su posición a través de una alianza de ocho años por USD 1.65 mil millones con Cloud Software Group, posicionando Azure como plataforma preferida para espacios de trabajo virtuales Citrix en cuartos traseros de manufactura[3]Citrix, "Citrix and Microsoft Expand Partnership," citrix.com. Los activos anteriores de End-User Computing de VMware reemergen bajo propiedad de KKR, agudizando el enfoque en espacios de trabajo digitales multiplataforma afinados para latencia de planta y casos de uso robustos.

La consolidación estratégica se acelera mientras los jugadores anudan movilidad en portafolios más amplios de nube e IA. La adquisición de USD 6.4 mil millones de HashiCorp por IBM inyecta infraestructura como código y gestión de secretos en su plano híbrido de borde, simplificando incorporación segura de dispositivos a escala. La compra de USD 2.85 mil millones de Moveworks por ServiceNow agrega chatbots de IA agéntica que clasifican solicitudes de soporte de primera línea, aliviando cargas de help-desk en plantas multisitio.

El fabricante de dispositivos industriales Zebra Technologies se asocia con Merck KGaA en la plataforma de autenticidad M-Trust, mezclando handhelds TC58, códigos de barras seguros y blockchain en la nube para contrarrestar riesgos de falsificación en cadena de suministro. Zebra además se asocia con Google Cloud y Qualcomm para incorporar IA generativa que guía operadores a través de tareas de recoger y colocar con indicaciones de voz y detección de anomalías en tiempo real. A través del panorama, los proveedores que pre-integran gestión móvil con pilas MES, ERP e IIoT obtienen ventaja competitiva ya que los compradores prefieren ecosistemas unificados sobre soluciones puntuales.

Líderes de la Industria de Movilidad Empresarial en Manufactura

-

Blackberry Limited

-

Cisco Systems, Inc.

-

Citrix Systems, Inc.

-

Microsoft Corporation

-

McAfee, LLC

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Marzo 2025: ServiceNow anunció la adquisición de USD 2.85 mil millones de Moveworks para incorporar IA agéntica a través de flujos de trabajo empresariales, apuntando a ganancias de productividad manufacturera.

- Marzo 2025: Zebra Technologies y Merck KGaA revelaron la plataforma M-Trust, combinando escáneres TC58 con tecnología de autenticación para combatir componentes falsificados.

- Abril 2024: Cloud Software Group y Microsoft entraron en una sociedad de ocho años por USD 1.65 mil millones haciendo Citrix preferido en Azure para escritorios empresariales.

- Febrero 2024: KKR finalizó la adquisición de USD 4 mil millones de la división End-User Computing de VMware, formando una entidad dedicada de espacio de trabajo digital para clientes industriales.

Alcance del Informe del Mercado Global de Movilidad Empresarial en Manufactura

La movilidad empresarial (a veces referida como movilidad de negocios) puede definirse como un enfoque de empresas para proporcionar opciones de trabajo remoto, permitir el uso de laptops personales y dispositivos móviles para actividades relacionadas con el trabajo, y utilizar tecnología de nube para acceso a datos. El mercado para el estudio define los ingresos acumulados de varios dispositivos, considerados bajo el alcance, a través de múltiples proveedores a través del sector manufacturero.

El Mercado de Movilidad Empresarial en Manufactura está segmentado por Dispositivos (Teléfonos Inteligentes, Laptops, Tabletas), Implementación (Local, Nube), y Geografía (América del Norte, Europa, Asia-Pacífico, América Latina, y Medio Oriente y África).

Los tamaños y pronósticos del mercado se proporcionan en términos de valor (millones USD) para todos los segmentos anteriores.

| Teléfonos Inteligentes |

| Tabletas |

| Laptops |

| Dispositivos Portátiles |

| Otros Tipos de Dispositivos |

| Gestión de Dispositivos Móviles (MDM) |

| Gestión de Aplicaciones Móviles (MAM) |

| Seguridad Móvil y Defensa contra Amenazas |

| Gestión Unificada de Puntos Finales (UEM) |

| Otras Soluciones |

| Local |

| Nube |

| Grandes Empresas |

| Pequeñas y Medianas Empresas (PyMEs) |

| Manufactura Discreta | Automotriz |

| Electrónica y Semiconductores | |

| Aeroespacial y Defensa | |

| Maquinaria Industrial | |

| Otros | |

| Manufactura de Procesos | Alimentos y Bebidas |

| Farmacéuticas y Ciencias de la Vida | |

| Químicos | |

| Petróleo y Gas | |

| Metales y Minería | |

| Otros |

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Corea del Sur | ||

| Australia | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Medio Oriente y África | Medio Oriente | Arabia Saudí |

| Emiratos Árabes Unidos | ||

| Turquía | ||

| Resto del Medio Oriente | ||

| África | Sudáfrica | |

| Egipto | ||

| Nigeria | ||

| Resto de África | ||

| Por Tipo de Dispositivo | Teléfonos Inteligentes | ||

| Tabletas | |||

| Laptops | |||

| Dispositivos Portátiles | |||

| Otros Tipos de Dispositivos | |||

| Por Solución | Gestión de Dispositivos Móviles (MDM) | ||

| Gestión de Aplicaciones Móviles (MAM) | |||

| Seguridad Móvil y Defensa contra Amenazas | |||

| Gestión Unificada de Puntos Finales (UEM) | |||

| Otras Soluciones | |||

| Por Modo de Implementación | Local | ||

| Nube | |||

| Por Tamaño de Organización | Grandes Empresas | ||

| Pequeñas y Medianas Empresas (PyMEs) | |||

| Por Vertical de Manufactura | Manufactura Discreta | Automotriz | |

| Electrónica y Semiconductores | |||

| Aeroespacial y Defensa | |||

| Maquinaria Industrial | |||

| Otros | |||

| Manufactura de Procesos | Alimentos y Bebidas | ||

| Farmacéuticas y Ciencias de la Vida | |||

| Químicos | |||

| Petróleo y Gas | |||

| Metales y Minería | |||

| Otros | |||

| Por Geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Alemania | ||

| Reino Unido | |||

| Francia | |||

| Italia | |||

| España | |||

| Resto de Europa | |||

| Asia-Pacífico | China | ||

| Japón | |||

| India | |||

| Corea del Sur | |||

| Australia | |||

| Resto de Asia-Pacífico | |||

| América del Sur | Brasil | ||

| Argentina | |||

| Resto de América del Sur | |||

| Medio Oriente y África | Medio Oriente | Arabia Saudí | |

| Emiratos Árabes Unidos | |||

| Turquía | |||

| Resto del Medio Oriente | |||

| África | Sudáfrica | ||

| Egipto | |||

| Nigeria | |||

| Resto de África | |||

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor actual del mercado de movilidad empresarial en manufactura?

El mercado se sitúa en USD 3.68 mil millones en 2025 y está destinado a alcanzar USD 5.88 mil millones en 2030.

¿Qué tipo de dispositivo lidera la adopción en planta?

Los teléfonos inteligentes mantienen el 48.7% de participación debido a su versatilidad, aunque los dispositivos portátiles se expanden más rápido a una TCAC de 9.9%.

¿Por qué las redes 5G privadas están ganando tracción en plantas?

Entregan enlaces ultra-confiables de baja latencia que soportan vehículos autónomos, controles en tiempo real y flujos de trabajo híbridos humano-robot.

¿Qué obstaculiza implementaciones de movilidad más rápidas en manufactura?

Las vulnerabilidades de ciberseguridad, obstáculos de integración de OT heredado y regulaciones de soberanía de datos representan las restricciones más fuertes.

¿Qué región está creciendo más rápidamente?

Asia-Pacífico registra una TCAC de 10.4% mientras China, India y el Sudeste Asiático invierten fuertemente en ecosistemas de producción digitalizados.

¿Qué tan concentrado está el panorama competitivo?

Con los cinco principales proveedores controlando aproximadamente el 60% de los ingresos, la competencia permanece moderada, fomentando la innovación continua.

Última actualización de la página el: