Análisis del mercado europeo de automatización minorista

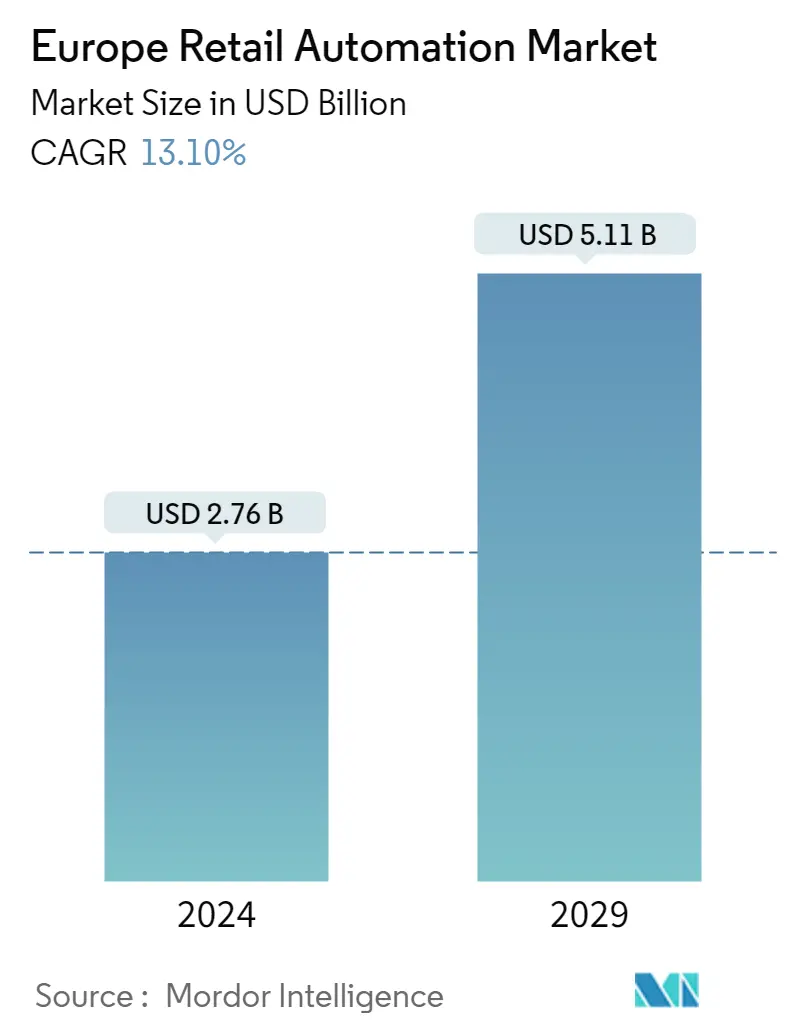

El tamaño del mercado europeo de automatización minorista se estima en 2,76 mil millones de dólares en 2024 y se espera que alcance los 5,11 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 13,10% durante el período previsto (2024-2029).

- Debido al aumento de la inflación, los consumidores se ajustaron gastando menos, recurriendo al recomercio y adaptándose a sustitutos. Según Insee, el gasto mensual de los hogares en bienes de consumo en Francia disminuyó de 48,9 mil dólares en enero de 2021 a 44,9 mil dólares en enero de 2022. Los minoristas reconocieron la necesidad de automatización después de observar el aumento de la afluencia.

- La Unión Europea ha establecido un objetivo de futuro para la IA. Para 2030, el 75% de las empresas europeas utilizarán IA. El marco pone mucho énfasis en la introducción de varios proyectos transfronterizos, combinando financiación de la UE con gobiernos nacionales e inversores privados. La computación en la nube, los macrodatos y la inteligencia artificial serán utilizados por tres de cada cuatro empresas para 2030. La proporción de unicornios en la Unión Europea debería triplicarse, y más del 90% de las pymes deberían alcanzar al menos un nivel básico de intensidad digital.

- Marzo de 2022 para mejorar su infraestructura logística y de inventario, MQ Marqet, un minorista de moda sueco, adoptó AutoStore, un sistema automatizado de entrega de mercancías a personas desarrollado por DB Schenker. El sistema utiliza robots de almacén para entregar y recuperar contenedores para los operadores. La aplicación también se encarga del comercio electrónico y de las operaciones de reabastecimiento de tiendas.

- Durante las primeras etapas de la pandemia de COVID-19, cuando había escasez de mano de obra, los espacios de entrega eran pocos y la demanda de los clientes era alta, la demanda de modelos de hacer clic y recoger se disparó. Estos modelos ayudaron a las tiendas de comestibles a llegar a clientes fuera de las áreas urbanas, incluidos suburbios, comunidades pequeñas e incluso zonas rurales. Ocado desarrolló robots de recolección de comestibles que permitirán entregas más baratas y rápidas y ayudarán con la escasez de mano de obra.

Tendencias del mercado europeo de automatización minorista

Se espera que los minoristas de comestibles mantengan una participación de mercado significativa

- El almacenamiento automatizado puede realizar un seguimiento de los niveles de existencias, lo que ayuda a los minoristas de comestibles a evitar retrasos y escasez de existencias. Europen Grocers está adoptando la IA para las tendencias tecnológicas en las tiendas, como los sistemas de pago biométrico y escaneo y listo. En el Reino Unido, se abrió la primera tienda sin cajero con la ayuda del sistema Just Walk Out de Amazon. Según el sistema, al ingresar a la tienda, el cliente escaneará un código vinculado a su cuenta de Amazon y, en el momento en que salga de la tienda, el pago se deducirá automáticamente. De esta manera, los clientes pueden evitar largas colas en el mostrador de facturación y ahorrar tiempo.

- Según una encuesta de Gartner, el 80% de los líderes empresariales cree que la automatización puede utilizarse para tomar decisiones estratégicas. Casi un tercio de las empresas están aplicando tecnologías de inteligencia artificial en sus negocios.

- En noviembre de 2022, AutoStore lanzó la asistencia robótica PickUpPort para que los consumidores compren en línea y recojan sus pedidos directamente desde el sistema AutoStore. Una función del controlador indica al robot AutoStore que elija los contenedores de productos cuando un consumidor realiza un pedido en línea y selecciona la recogida en la tienda. El pedido es consolidado por el empleado del almacén y ingresado en el Sistema AutoStore. Cuando el cliente entre en la tienda, un robot transportará el contenedor que contiene la mercancía correspondiente hasta el PickUpPort. Esto ahorrará tiempo a los clientes y el personal de la tienda podrá irse una vez que finalice su turno en lugar de esperar a que el cliente recoja el pedido.

- En febrero de 2023, Goosemoor adoptó la solución Chefserve ERP. La solución Chefserve ERP es una aplicación desarrollada por Affinitus que ayudará al minorista a gestionar sus operaciones y servicios financieros, incluida una orden de entrega. La solución ERP ofrece varios servicios como gestión de rutas de entrega, seguimiento de vehículos, secuencia de entrega y seguimiento en línea de rechazos y devoluciones.

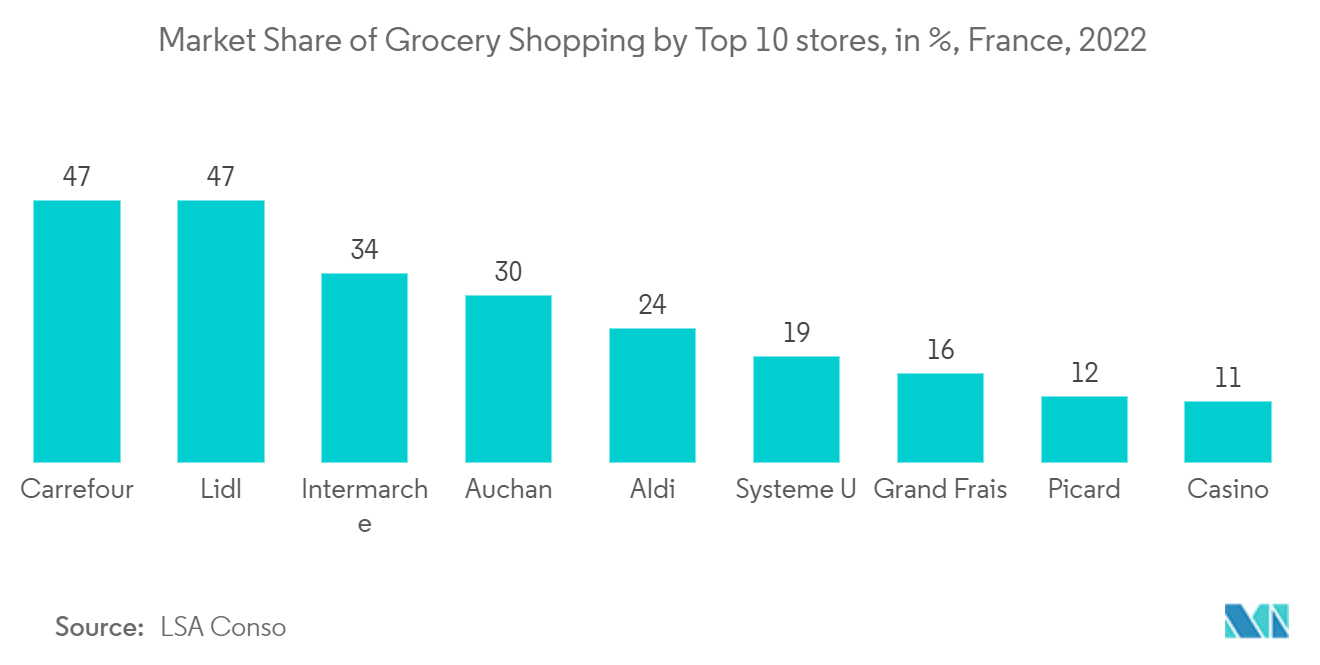

Francia representa la mayor cuota de mercado

- En comparación con otros países, los franceses compran en los supermercados con más frecuencia y no compran en cantidad. Esto se debe a que los alquileres franceses tienen refrigeradores más pequeños y los ingredientes frescos son imprescindibles en la cocina francesa. Las tiendas de comestibles en Francia permanecen cerradas los domingos y suelen abrir de 7:30 a 20:00 horas de lunes a viernes. La gente intenta terminar la compra el sábado e ir a comprar algo nuevo, lo que provoca largas colas en las tiendas. Muchos minoristas se están adaptando a las tecnologías de inteligencia artificial para automatizar su marco comercial para gestionar este tráfico y alinear el buen funcionamiento de las tiendas.

- En noviembre de 2022, Intermarché automatizó su negocio online mediante el uso de Micro Centros Cumplimiento (MFC). Intermarché es un minorista de alimentos en francés que entrega alimentos todos los días. El aumento de los pedidos online impulsó al minorista a automatizar su flujo de trabajo. Los MFC son expertos en atender a los clientes en áreas urbanas, y alrededor del 80 % del cumplimiento de los pedidos de Intermarché se realiza en estos MFC. Los clientes tienen la opción de entrega a domicilio, recogida en el autocine o guardar sus pedidos en un casillero en la tienda de su elección. , donde podrán recogerlos cuando quieran, de día o de noche.

- En junio de 2022, Delipop y Monoprix se unieron para ofrecer recogida de comestibles electrónicos totalmente automatizada. Delipop es una red de tiendas que ha colaborado con diferentes tiendas y ofertas para recoger alimentos de los comerciantes favoritos de los compradores. Recoger la compra en Delipop reduce el 92,5% de los kilómetros recorridos y el 77% de las emisiones de C02 respecto al servicio de entrega a domicilio.

Descripción general de la industria de automatización minorista en Europa

El mercado europeo de automatización del comercio minorista es moderadamente competitivo. Los minoristas están realizando importantes inversiones en tecnología de IA e IoT para automatizar su marco comercial y ganar tiempo reduciendo las intervenciones manuales. Sin embargo, el mercado está dominado por actores como Datalogic, Toshiba Global Commerce, Fujitsu Limited, etc. Estos proveedores de automatización colaboran con los minoristas para automatizar su marco comercial y lograr rentabilidad.

- Septiembre de 2022 - Con la ayuda de la tecnología de tienda KNAPP Smart Solutions, EDEKA pudo operar su tienda 24 horas al día, 7 días a la semana. Hay alrededor de 500 SKU disponibles en la selección, que se pueden solicitar a través de la aplicación Edeka, disponible las 24 horas, los 7 días de la semana, o a través de terminales en la tienda. El pago se puede realizar en línea o mediante tarjeta. El software rastrea la información sobre dónde se colocan los productos y la utiliza para una distribución de productos totalmente automatizada. Como resultado, la contracción sistémica y los niveles de existencias inexactos no son factibles.

- Septiembre de 2022 Fnac Darty, un minorista europeo de electrónica de consumo, se une a SES-image tag, que ofrece soluciones digitales para tiendas minoristas. La plataforma Vusion, desarrollada por la marca SES-image, ayudará a Fnac Darty a conectar a la nube todas las etiquetas electrónicas de sus tiendas. La marca adoptará esta tecnología en sus 110 tiendas en toda Francia. La plataforma permitirá a Fnac Darty adoptar una automatización y sincronización de precios flexible y dinámica en todos los canales de venta.

- Agosto de 2022 el minorista de moda europeo CA se asoció con mParticle para gestionar su infraestructura comercial y ayudar a comprender el compromiso de los clientes. CA cuenta con numerosos canales de interacción con el cliente, incluidas tiendas físicas, internet y redes sociales. La combinación de datos de clientes de estos puntos de contacto le dará a la empresa una visión más cercana de las expectativas de sus clientes.

Líderes del mercado europeo de automatización minorista

Datalogic SpA

Emarsys eMarketing Systems AG

Diebold Nixdorf Incorporated

First Data Corporation

NCR Corporation

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado europeo de automatización minorista

- Enero de 2023 Currys, el minorista con sede en el Reino Unido, se asoció con el especialista en pantallas digitales UX Global (UXG) para probar KettyBot, el robot de asistencia al cliente. La empresa china Pudu Robotics desarrolla KettyBot. El robot ayudará significativamente a los clientes que saben lo que quieren pero necesitan un poco de ayuda para encontrarlo en la tienda. De esta manera, los clientes ahorrarán tiempo y mejorarán su experiencia en la tienda.

- Noviembre de 2022 Adapta Robotics, en colaboración con Carrefour, lanzó ERIS, el primer robot minorista para el mercado rumano. Este robot está programado para gestionar el inventario identificando los artículos agotados y los precios que se muestran en el lineal. De esta forma, ERIS sustituye la intervención humana de gestionar las estanterías cada día por resolver tareas repetitivas de forma rápida y correcta.

- Noviembre de 2022 Pudu Robotics colaboró con el minorista Carrefour para probar BellaBot, el robot que ayuda a las operaciones de las tiendas en Polonia. El robot se utiliza para entregar bebidas y patatas fritas de Pepsi a la tienda. La distintiva experiencia de compra ha sido apreciada favorablemente por los compradores locales que la denominaron Kerfus. La apariencia atractiva y las funciones inteligentes de entrega de Kerfu han generado mucha conversación entre los entusiastas. Muchas menciones y reacciones en las redes sociales han logrado incrementar las ventas de productos Carrefour. En respuesta a la creciente fama de Kerfu, Carrefour declaró que se llevarían a cabo presentaciones itinerantes y reuniones exclusivas de fans de Kerfu en más de 100 ubicaciones de Carrefour en toda Polonia.

Segmentación de la industria de automatización minorista en Europa

La gestión convencional requiere demasiado tiempo, esfuerzo y dinero, lo que reduce la rentabilidad de una organización. Los minoristas se están adaptando a las tecnologías de inteligencia artificial para automatizar su marco comercial y superar estos desafíos. El acceso y el uso de los datos disponibles para mejorar las operaciones y la experiencia en la tienda se simplifica mediante la automatización. La automatización del comercio minorista a menudo gestiona procesos repetitivos y que consumen mucho tiempo, lo que ahorra mucho tiempo. Esta tecnología mejora la experiencia del cliente de alguna manera, incluida la automatización de marketing personalizada, el servicio al cliente automatizado y el cumplimiento rápido de los pedidos.

El mercado europeo de automatización del comercio minorista está segmentado por tipo (hardware (sistema POS, sistema de autopago, lectores de códigos de barras y RFID, y otro hardware) y software), usuario final (comestibles (supermercados, hipermercados, tiendas de conveniencia (con y sin combustible) y farmacias), mercancías generales (bienes duraderos, bienes textiles y mercancías generales mixtas, como grandes almacenes, etc.), hotelería (hoteles (incluidos casinos, complejos turísticos, cruceros, etc.) y restaurantes)) y país (Reino Unido). , Alemania, Francia y Resto de Europa).

Los tamaños de mercado y los pronósticos se proporcionan en términos de valor (USD) para todos los segmentos anteriores.

| Hardware | Sistema POS |

| Sistema de autopago | |

| Escáneres RFID y de códigos de barras | |

| Otros tipos de hardware | |

| Software |

| Tienda de comestibles |

| Mercancía general |

| Hospitalidad |

| Reino Unido |

| Alemania |

| Francia |

| El resto de Europa |

| Por tipo | Hardware | Sistema POS |

| Sistema de autopago | ||

| Escáneres RFID y de códigos de barras | ||

| Otros tipos de hardware | ||

| Software | ||

| Por usuario final | Tienda de comestibles | |

| Mercancía general | ||

| Hospitalidad | ||

| Por país | Reino Unido | |

| Alemania | ||

| Francia | ||

| El resto de Europa |

Preguntas frecuentes sobre investigación de mercado de automatización minorista en Europa

¿Qué tamaño tiene el mercado europeo de automatización minorista?

Se espera que el tamaño del mercado europeo de automatización minorista alcance los 2,76 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 13,10% hasta alcanzar los 5,11 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado europeo de automatización minorista?

En 2024, se espera que el tamaño del mercado europeo de automatización minorista alcance los 2,76 mil millones de dólares.

¿Quiénes son los actores clave en el mercado europeo de automatización minorista?

Datalogic SpA, Emarsys eMarketing Systems AG, Diebold Nixdorf Incorporated, First Data Corporation, NCR Corporation son las principales empresas que operan en el mercado europeo de automatización minorista.

¿Qué años cubre este mercado europeo de automatización minorista y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado europeo de automatización minorista se estimó en 2.440 millones de dólares. El informe cubre el tamaño histórico del mercado del mercado europeo de automatización minorista para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado europeo de automatización minorista para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de automatización minorista en Europa

Estadísticas para la cuota de mercado, el tamaño y la tasa de crecimiento de ingresos de automatización minorista en Europa en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Automatización minorista en Europa incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.