Análisis del mercado de baterías de Asia Oriental

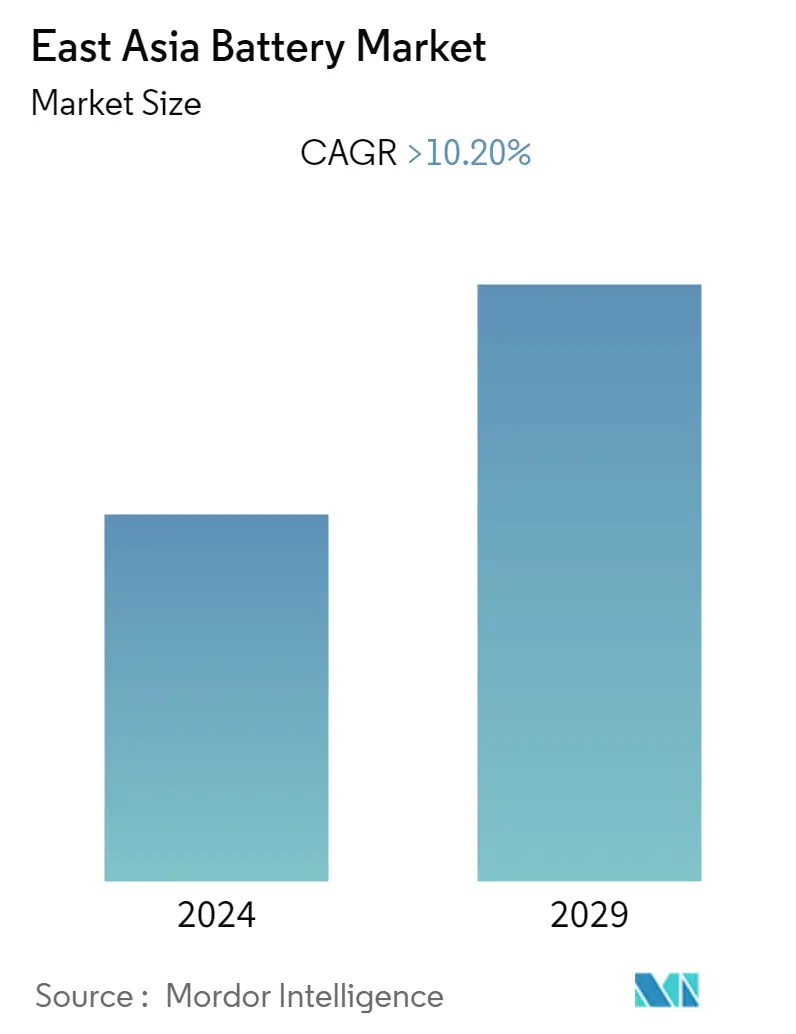

Se espera que el mercado de baterías de Asia Oriental experimente una tasa compuesta anual de más del 10,2% durante el período previsto.

El mercado se vio afectado negativamente por COVID-19. Sin embargo, ahora ha alcanzado niveles prepandémicos.

- A mediano plazo, se espera que factores como la creciente demanda del sector automotriz, la caída de los precios de las baterías de iones de litio y los planes para hacer de Asia Oriental un centro de centros de datos impulsen el mercado durante el período de pronóstico.

- Por otro lado, a pesar de la creciente demanda de baterías en los sectores de automoción, centros de datos y telecomunicaciones, se espera que el segmento de almacenamiento de energía en baterías experimente un crecimiento estancado ya que la mayoría de los países dependen de otras alternativas de almacenamiento de energía. Es probable que esto, a su vez, obstaculice el crecimiento del mercado de baterías en el segmento de almacenamiento de energía durante el período previsto.

- Sin embargo, se espera que los planes para integrar la energía renovable con las redes nacionales de los respectivos países creen una gran cantidad de oportunidades para los fabricantes y proveedores de baterías de iones de litio en un futuro próximo.

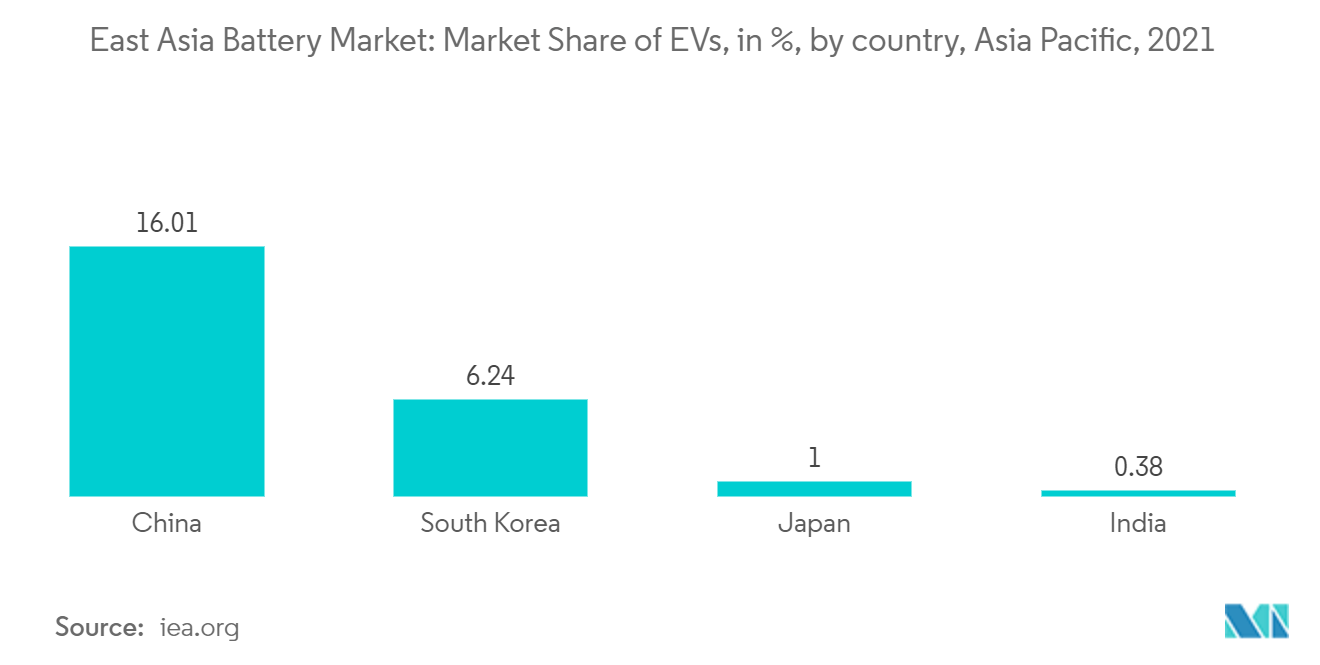

- China domina el mercado debido a la creciente demanda del sector automotriz y otros sectores de usuarios finales.

Tendencias del mercado de baterías de Asia Oriental

El segmento automotriz impulsará el mercado

- Se espera que el sector del automóvil se convierta en breve en uno de los principales segmentos de usuarios finales de baterías de iones de litio. Se prevé que la penetración de los vehículos eléctricos proporcione un impulso masivo al crecimiento de la industria de las baterías de iones de litio.

- Actualmente hay disponible en todo el mundo una gama de diferentes tipos de vehículos, con grados cada vez mayores de hibridación y electrificación. Existen varios tipos de vehículos, incluidos los vehículos eléctricos híbridos (HEV), los vehículos eléctricos híbridos enchufables y los vehículos eléctricos (EV).

- Tanto en las economías desarrolladas como en las economías en desarrollo, la adopción de vehículos eléctricos está aumentando a una alta tasa de crecimiento. Estados Unidos y China ya lideran las ventas mundiales de vehículos eléctricos, junto con otras economías en desarrollo como Japón, que ya ha comenzado a transformar su infraestructura de transporte público para vehículos eléctricos.

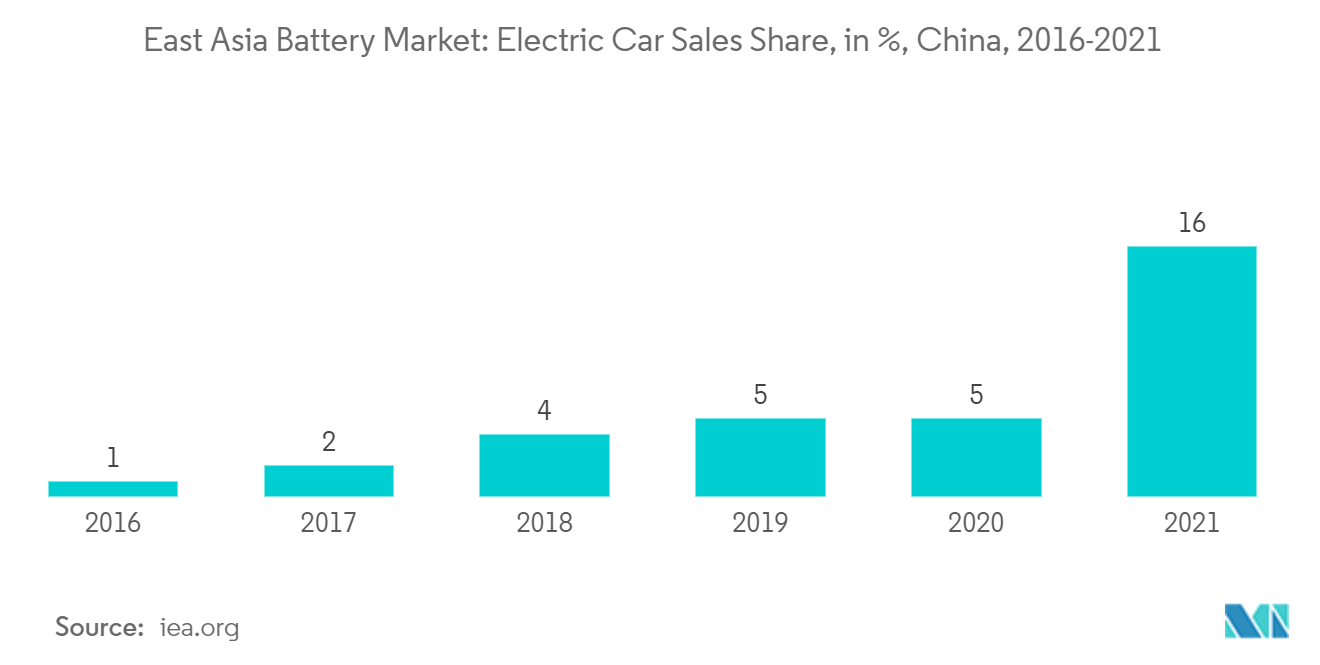

- Además, en 2021, los vehículos eléctricos representaron más del 16% del mercado automotriz en China. Con la creciente adopción de vehículos eléctricos, se espera que crezca el uso de baterías de iones de litio en el segmento automotriz, lo que, a su vez, impulsará el mercado de baterías en el período de pronóstico.

- En el escenario actual del mercado, el apoyo político juega un papel crucial a la hora de impulsar la adopción de vehículos eléctricos. El apoyo político permite el crecimiento del mercado al hacer que los vehículos sean atractivos para los consumidores, reducir los riesgos para los inversores y alentar a los fabricantes a desarrollar vehículos eléctricos a gran escala.

- Se espera que la caída de los precios de las baterías y la mejora de la tecnología traigan al mercado vehículos eléctricos con precios competitivos, creando demanda de tecnologías de baterías.

China dominará el mercado

- El este de Asia tiene múltiples economías en crecimiento con importantes recursos naturales y humanos. Se espera que China sea un importante punto de inversión para las empresas de baterías en los próximos años debido al apoyo a nivel de políticas de los gobiernos, lo que alentará al sector manufacturero.

- El despliegue de vehículos eléctricos y la instalación de plantas de energía renovable en China están aumentando rápidamente, lo que se espera que fomente una demanda masiva de baterías.

- China es uno de los mercados más grandes para vehículos eléctricos, y la participación porcentual de los vehículos eléctricos en las ventas de automóviles aumentó un 11% en 2021 en comparación con 2020.

- La creciente adopción de vehículos eléctricos se alinea con la política de energía limpia. Para reducir la brecha entre la oferta y la demanda, el gobierno de China planea aliviar las restricciones a los fabricantes de automóviles que importan automóviles al país.

- Es probable que China sea el actor dominante en el mercado de baterías, respaldado por la creciente urbanización y el gasto de los consumidores en todo el país, lo que se espera que aumente la demanda de dispositivos y vehículos técnicamente avanzados debido a los beneficios proporcionados. Consecutivamente, lo que lleva a un crecimiento de la demanda de baterías.

Descripción general de la industria de baterías de Asia Oriental

El mercado de baterías de Asia Oriental está parcialmente fragmentado. Algunos de los actores clave en este mercado (no en un orden particular) incluyen BYD Co. Ltd, CD Technologies Inc., Tianjin Lishen Battery Joint-Stock Co. Ltd, GS Yuasa Corporation y LG Chem Ltd.

Líderes del mercado de baterías de Asia Oriental

BYD Co. Ltd.

C&D Technologies Inc.

Tianjin Lishen Battery Joint-Stock Co. Ltd

GS Yuasa Corporation

LG Chem Ltd.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de baterías de Asia Oriental

- Noviembre de 2022 Factorial Energy (Factorial), una empresa involucrada en el desarrollo de baterías de estado sólido para aplicaciones de vehículos eléctricos (EV), anunció la apertura de una nueva oficina en Pangyo, Corea del Sur. Además de fortalecer la relación de Factorial con socios estratégicos en la región, este nuevo sitio también facilitará la expansión de los productos y servicios de Factorial.

- Junio de 2022 Contemporary Amperex Technology Co. Ltd (CATL), un fabricante de baterías de iones de litio para automóviles en China, presentó una nueva batería que brinda a los vehículos eléctricos una autonomía de conducción de más de 1000 kilómetros con una sola carga. La batería, conocida como Qilin, o batería CTP 3.0, utiliza la tercera generación de tecnología cell-to-pack (CTP) y proporciona una densidad de energía de hasta 255 Wh/kg para sistemas de baterías ternarias.

Segmentación de la industria de baterías de Asia Oriental

Una batería consta de una o más celdas conectadas en serie, paralelo o en ambos sentidos y está diseñada para un voltaje y capacidad de salida particulares. Asimismo, una celda es un componente electroquímico que se utiliza para producir o almacenar energía eléctrica en una batería.

El mercado está segmentado por tipo, usuarios finales y geografía. Por tipo, el mercado se segmenta en baterías de plomo-ácido, baterías de iones de litio y otros tipos. Por usuarios finales, el mercado se segmenta en automoción, centros de datos, telecomunicaciones, almacenamiento de energía y otros usuarios finales. El informe también cubre el tamaño del mercado y las previsiones para el mercado de baterías de Asia Oriental en los principales países de la región. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado sobre los ingresos (miles de millones de dólares).

| Batería de ácido sólido |

| Batería de iones de litio |

| Otros tipos |

| Automotor |

| Centros de datos |

| Telecomunicación |

| Almacen de energia |

| Otros usuarios finales |

| Porcelana |

| Japón |

| Mongolia |

| Corea del Sur |

| Resto del este de Asia |

| Tipo | Batería de ácido sólido |

| Batería de iones de litio | |

| Otros tipos | |

| Usuario final | Automotor |

| Centros de datos | |

| Telecomunicación | |

| Almacen de energia | |

| Otros usuarios finales | |

| Geografía | Porcelana |

| Japón | |

| Mongolia | |

| Corea del Sur | |

| Resto del este de Asia |

Preguntas frecuentes sobre investigación de mercado de baterías de Asia Oriental

¿Cuál es el tamaño actual del mercado de baterías de Asia Oriental?

Se proyecta que el mercado de baterías de Asia Oriental registrará una tasa compuesta anual superior al 10,20% durante el período de pronóstico (2024-2029).

¿Quiénes son los actores clave en el mercado de baterías de Asia Oriental?

BYD Co. Ltd., C&D Technologies Inc., Tianjin Lishen Battery Joint-Stock Co. Ltd, GS Yuasa Corporation, LG Chem Ltd. son las principales empresas que operan en el mercado de baterías de Asia Oriental.

¿Qué años cubre este mercado de Baterías de Asia Oriental?

El informe cubre el tamaño histórico del mercado de Baterías de Asia Oriental durante los años 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Baterías de Asia Oriental para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe sobre la industria de baterías de Asia Oriental

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de baterías de Asia Oriental en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de baterías de Asia Oriental incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.