Tamaño y Participación del Mercado de Señalización digital

Análisis del Mercado de Señalización digital por Mordor inteligencia

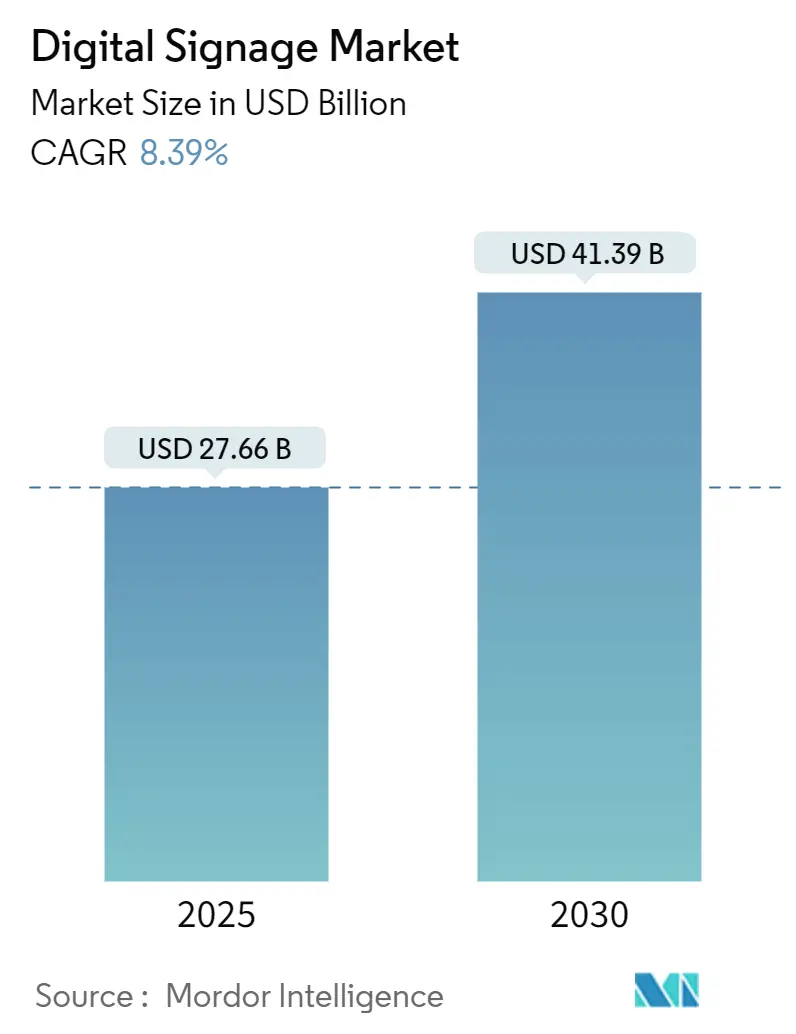

El tamaño del mercado de señalización digital asciende un USD 27.66 mil millones en 2025 y se pronostica que alcance USD 41.39 mil millones en 2030, reflejando una TCAC del 8.39%. La adopción constante de motores de contenido impulsados por IA, redes periféricas habilitadas por 5 g y pantallas MicroLED de bajo consumo energético sustenta esta expansión. Las grandes empresas están utilizando pantallas conectadas para unificar las comunicaciones un través de lugares de trabajo híbridos, mientras que las autoridades municipales integran paneles interactivos en la infraestructura de ciudades inteligentes para optimizar las iniciativas de movilidad y seguridad pública. Los minoristas intensifican la inversión un medida que las plataformas de análisis de audiencia transforman las pantallas en tienda en activos de medios minoristas generadores de ingresos. Al mismo tiempo, los operadores de transporte implementan sistemas de información de pasajeros en tiempo real que elevan la calidad del servicio.

Conclusiones Clave del Informe

- Por componente, el hardware retuvo el 60.7% de los ingresos de 2024 mientras que el software está avanzando con una TCAC del 10.5% hasta 2030.

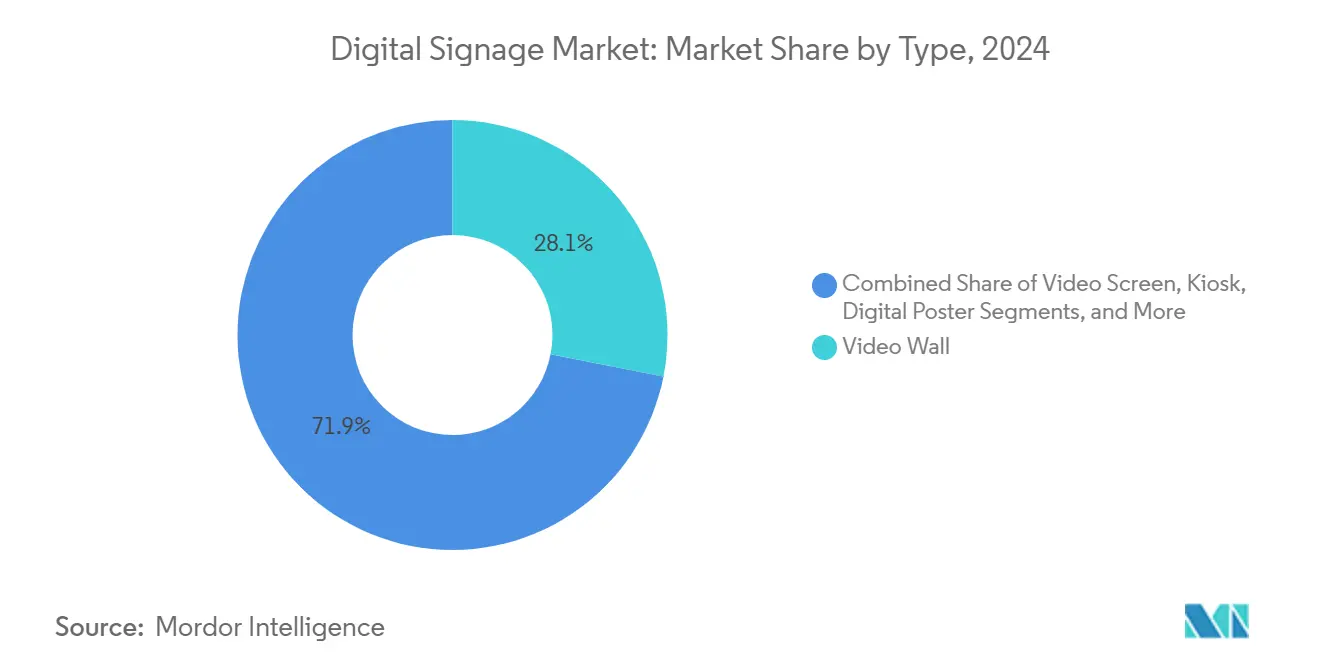

- Por tipo, las paredes de video representaron el 28.1% de la participación del mercado de señalización digital en 2024; se proyecta que los quioscos crezcan un 9.2% anual hasta 2030.

- Por implementación, los sistemas en las instalaciones lideraron con el 69.8% de ingresos en 2024, sin embargo las plataformas en la nube muestran la perspectiva de TCAC más rápida del 12.7%.

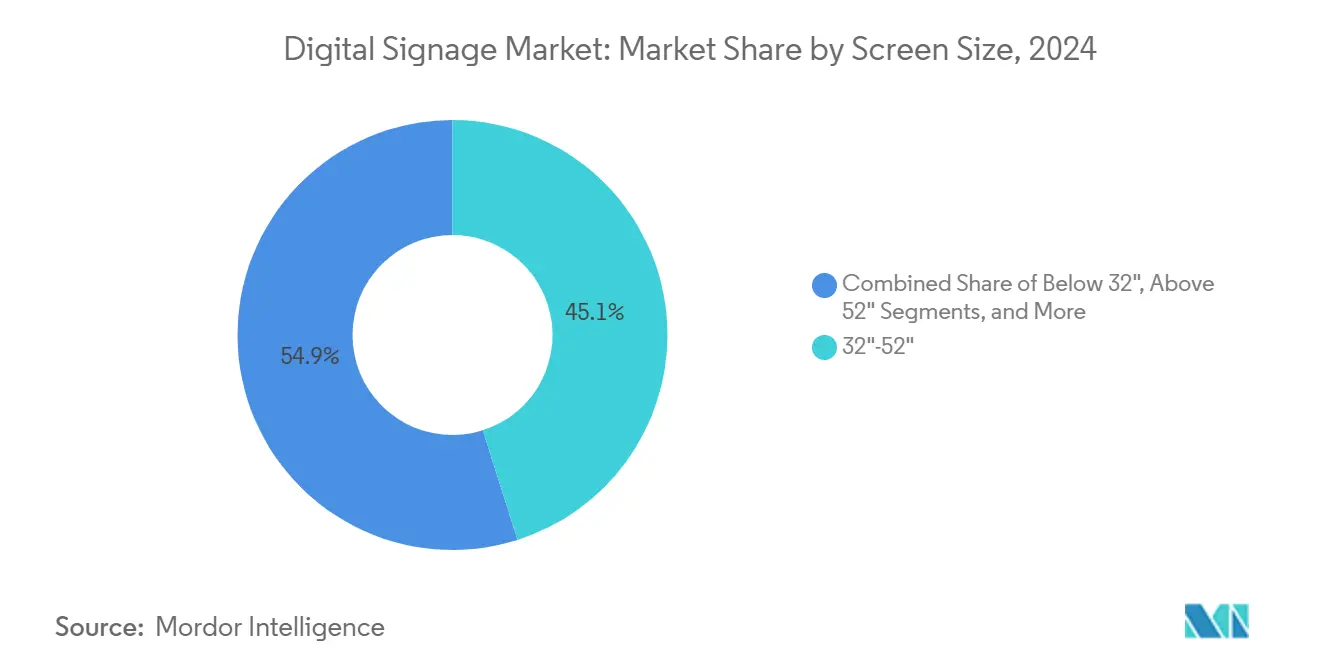

- Por tamaño de pantalla, la banda de 32"-52" capturó el 45.1% de participación del tamaño del mercado de señalización digital en 2024; las pantallas superiores un 52" se están expandiendo un 7.8% anualmente.

- Por ubicación, las instalaciones interiores generaron el 66.8% de las ventas de 2024, mientras que los despliegues exteriores están siguiendo una TCAC del 8.9%.

- Por uso final, el minorista mantuvo el 21.9% de ingresos en 2024, mientras que las pantallas de transporte entregan la TCAC más rápida del 9.3% hasta 2030.

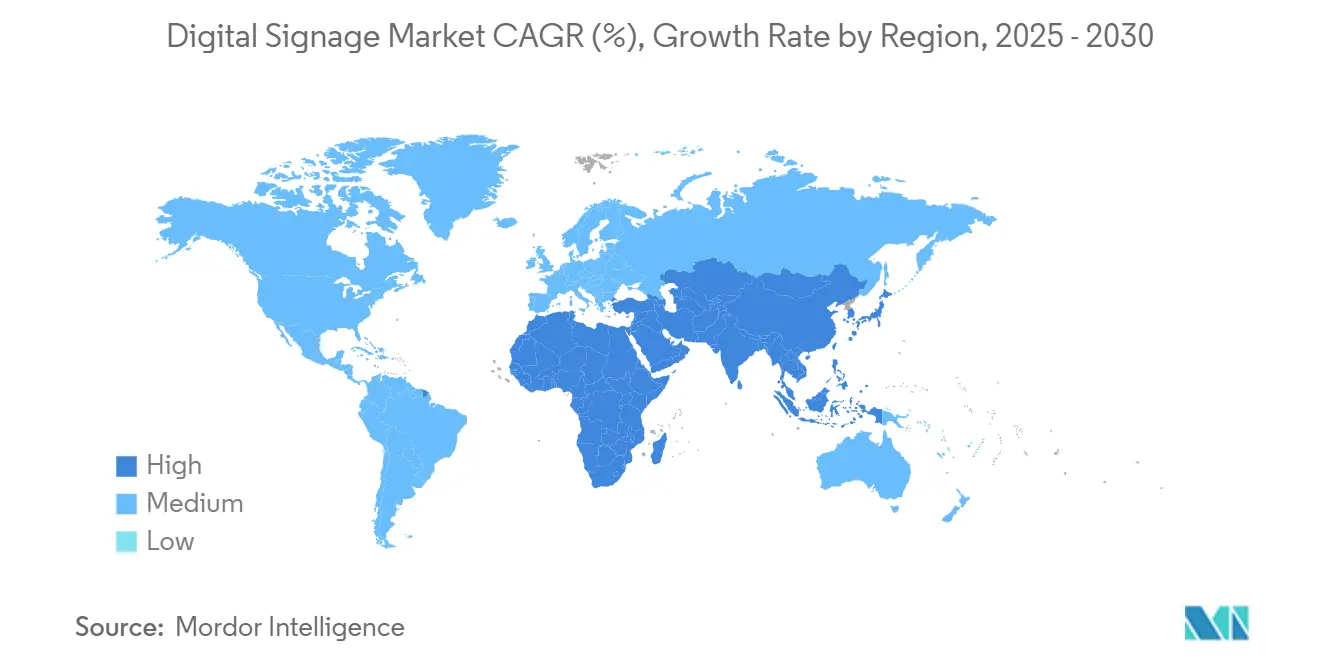

- Por región, América del Norte comandó el 33.4% del gasto de 2024; Asia-Pacífico lidera el crecimiento con una TCAC del 8.5% hasta 2030.

Tendencias mi Insights del Mercado Global de Señalización digital

Análisis de Impacto de Factores Impulsores

| Factor Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Análisis de audiencia impulsado por IA | +1.2% | América del Norte y Europa | Mediano plazo (2-4 unños) |

| 5 g más computación perimetral | +1.5% | Asia-Pacífico, expansión un MEA | Corto plazo (≤ 2 unños) |

| Mandatos de sostenibilidad de la UE | +0.8% | Europa | Largo plazo (≥ 4 unños) |

| Paneles de comunicación para trabajo híbrido | +1.1% | América del Norte, expansión global | Mediano plazo (2-4 unños) |

| Megaproyectos de ciudades inteligentes | +0.9% | Medio Oriente | Largo plazo (≥ 4 unños) |

| Monetización de medios minoristas | +1.3% | América Latina | Mediano plazo (2-4 unños) |

| Fuente: Mordor Intelligence | |||

Análisis de audiencia impulsado por IA que impulsa la personalización de contenido dinámico

Los minoristas ahora reemplazan los bucles universales con motores de IA que ajustan la mensajeríun en tiempo real cuando los compradores se acercan. Los módulos de visión artificial evalúan el rango de edad, gramoénero y duración del compromiso, luego activan variantes creativas que pueden aumentar la conversión hasta en un 30%. Las cadenas en Estados Unidos, Reino Unido, Alemania y Francia vinculan estas perspectivas con datos de aplicaciones de lealtad para enriquecer las campañcomo omnicanal. Las agencias pagan CPMs de primera calidad por tal exposición precisa, convirtiendo las redes de tiendas en canales de medios de alto margen. El cumplimiento con RGPD moldea el ritmo de despliegue en Europa, sin embargo los proveedores integran flujos de trabajo de privacidad por diseño que anonimizan los marcos de video localmente antes del análisis. Estos factores mantienen al mercado de señalización digital en una sólida trayectoria de crecimiento un mediano plazo.

5G + computación perimetral habilitando transmisión exterior en tiempo real

Las autoridades de tránsito en Tokio, Seúl, Singapur y sídney utilizan backbones 5 g de ondas milimétricas para enviar video de ultra baja latencia y alertas de emergencia un paneles condujo exteriores. Los servidores perimetrales en el dispositivo pre-almacenan clips de alta resolución, reduciendo el costo de tránsito de datos y permitiendo que las campañcomo cambien instanteáneamente cuando los sensores de tráfico peatonal se disparan. Los estudios para centros de transporte asiáticos muestran ganancias de productividad del 52% al 245% y ahorros de costos de hasta 90% cuando 5 g reemplaza la fibra heredada.[1]Reino Unido Government, "Review de el 5 g Ecosystem, Adoption, y industrial usar casos en Asia," assets.publishing.servicio.gov.Reino Unido un medida que más metros activan núcleos 5 g independientes, el mercado de señalización digital recibe un impulso inmediato.

Mandatos de sostenibilidad corporativa de la UE acelerando pantallas energéticamente eficientes

Las reglas de Bruselas limitan el Índice de Eficiencia Energética de las pantallas y fuerzan soporte de repuestos por siete unños, dirigiendo un los compradores hacia pantallas MicroLED y papel electrónico de color. Los analistas esperan 39 TWh de ahorros anuales de electricidad para 2030 y una reducción de 13 millones de toneladas de CO₂.[2]europeo Commission, "televisor y electrónico pantallas," energíun-efficient-productos.ec.europa.eu El panel de papel electrónico de color 2025 de Samsung consume 0.00 W para contenido estático, alineándose con las listas de verificación de adquisiciones europeas. El cumplimiento del diseño ecológico fortalece la atracción un largo plazo de la región sobre el mercado de señalización digital.

Modelos de trabajo híbrido post-pandemia impulsando paneles en la nube

Los empleadores de Estados Unidos recortan las huellas de oficinas sin embargo mejoran las áreas compartidas con clusters de pantallas ricos en datos. Las consolas en la nube fusionan feeds de programación, videollamadas y métricas de bienestar, haciendo que la gestión multi-sitio sea fluida. Las encuestas indican que el 74% de las empresas ven los paneles digitales como un camino hacia recortes de costos del 50% en operaciones de instalaciones. Este escenario fomenta suscripciones de software de ingresos recurrentes que mantienen al mercado de señalización digital expandiéndose hasta 2027.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Estándares CMS fragmentados | −0.7% | Global | Corto plazo (≤ 2 unños) |

| gastos de capital y permisos para condujo exterior en zonas históricas | −0.5% | Europa | Largo plazo (≥ 4 unños) |

| Vulnerabilidades de ciberseguridad en pantallas de tránsito | −0.4% | América del Norte, expandiéndose globalmente | Mediano plazo (2-4 unños) |

| Picos de precios de ic controladores especializados | −0.3% | Global | Corto plazo (≤ 2 unños) |

| Fuente: Mordor Intelligence | |||

Estándares CMS fragmentados complicando la interoperabilidad multi-proveedor

Los minoristas globales un menudo manejan pantallas de varias marcas pero no encuentran protocolo común para programación o análisis. La Unión Internacional de Telecomunicaciones advierte que la falta de interoperabilidad ralentiza las implementaciones y aumenta el costo total de propiedad.[3]International Telecommunication Union, "Lack de Standards Threatens digital señalización mercado," itwire.com Muchas empresas por lo tanto se encierran en ecosistemas de un solo proveedor, limitando las ofertas competitivas. Las alianzas industriales están redactando APIs, pero las hojas de ruta divergentes entre proveedores mantienen el progreso lento. Esta realidad frena la escalabilidad un corto plazo para el mercado de señalización digital.

Vulnerabilidades de ciberseguridad destacadas por ransomware en pantallas de tránsito

El ransomware penetró en paneles de tránsito de Estados Unidos, forzando secuestros de mensajes que causaron confusión pública. Una advertencia de la Administración Federal de Tránsito clasifica los letreros de mensajes dinámicos como activos de alto riesgo y recomienda segmentación de rojo más acceso multi-factor.[4]d O T - Federal Transit Administration, "ciber y datos seguridad informe," transit.dot.gov Las salvaguardas adicionales agregan costo y extienden los cronogramas de proyectos, amortiguando brevemente el impulso de crecimiento dentro del mercado de señalización digital.

Análisis de Segmentos

Por Tipo: Los Quioscos Impulsan la Revolución del Compromiso Interactivo

Las paredes de video dominaron los ingresos de 2024 con una participación del 28.1% debido un su impacto inmersivo en salas de control y entornos minoristas emblemáticos. El mercado de señalización digital continúun favoreciendo su escala para teatro de marca y eventos corporativos tipo town-hall. La demanda también se mantiene estable para carteles digitales en restaurantes de servicio rápido porque los franquiciados valoran los cambios simples de contenido.

Los quioscos, sin embargo, ofrecen la TCAC más rápida del 9.2% hasta 2030 un medida que los compradores adoptan auto-checkout, navegación y inscripción de lealtad en pantallas táctiles responsivas. Los minoristas en el mercado de señalización digital despliegan módulos de IA que recomiendan complementos en el checkout, empujando el tamaño del ticket. Los gabinetes LCD transparentes tallan un nicho en tiendas de lujo y showrooms automotrices, fusionando visibilidad del producto con superposiciones de datos. Los fabricantes ahora experimentan con equipos híbridos que fusionan paredes de video multi-panel mi interacción de quiosco para chalecoíbulos de tránsito.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Componente: Las Soluciones de Software Aceleran la Migración a la Nube

Las partes de hardware generaron el 60.7% del volumen de negocios de 2024 y permanecen fundamentales para el mercado de señalización digital, cubriendo baldosas condujo, reproductores multimedia y kits de montaje. La caída de costos por píxel mantiene el gastos de capital manejable para ciclos de actualización cada cuatro un cinco unños.

Los ingresos de software están creciendo con una TCAC de doble dígito del 10.5% un medida que las empresas descubren que la orquestación de contenido y análisis impulsan el ROI. Los paneles en la nube aseguran el tiempo de actividad de la flota un través de diagnósticos remotos, mientras que los programadores de IA mejoran la relevancia de las campañcomo. Los proveedores integran libros de prueba de reproducción para que los anunciantes puedan auditar exposiciones, aumentando la confianza en el mercado de señalización digital.

Por Implementación: Las Soluciones Basadas en la Nube Transforman las Operaciones Empresariales

Los modelos en las instalaciones mantuvieron el 69.8% del gasto de 2024 porque los sectores altamente regulados como finanzas y salud unún prefieren custodia local de datos. Su dominio mantiene al mercado de señalización digital basado en patrones tradicionales de TI.

Los servicios en la nube, avanzando un 12.7% anual, remodelan las estructuras de costos agrupando licencias, almacenamiento y análisis. Los modelos híbridos facilitan la transición manteniendo archivos sensibles en sitio mientras explotan la escala elástica de la nube para listas de reproducción no críticas. Los proveedores tranquilizan un los compradores con cumplimiento ISO-27001 y inquilinos de nube privada opcionales, aliviando las preocupaciones de ciber-riesgo que una vez estancaron el mercado de señalización digital.

Por Tamaño de Pantalla: Los Formatos Grandes Capturan Aplicaciones Premium

Las pantallas entre 32" y 52" aseguraron el 45.1% de participación de 2024 del tamaño del mercado de señalización digital ya que se ajustan un la mayoríun de gramoóndolas, salas de reuniones y chalecoíbulos de hoteles. Su punto óptimo equilibra campo de visión y consumo de energíun.

Los paneles superiores un 52" ven el crecimiento más alto del 7.8% un medida que plazas públicas, estadios y aeropuertos anhelan lienzos gigantes para feeds en tiempo real. Los nuevos bloques MicroLED modulares permiten paredes continuas sobre 100" sin costuras visibles, elevando experiencias de gama alta. La escasez de suministro para vidrio LCD de gran tamaño puede aumentar los precios, sin embargo la demanda en el mercado de señalización digital persiste porque el ROI de las impresiones que atraen atención permanece claro.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Ubicación: Las Implementaciones Exteriores Aceleran la Integración de Ciudades Inteligentes

Los entornos interiores produjeron el 66.8% de las ventas de 2024 y permanecerán vitales para merchandising, mensajeríun corporativa y navegación. Las temperaturas estables alargan la vida de los componentes y simplifican la logística de servicio dentro del mercado de señalización digital.

Las instalaciones exteriores, subiendo un 8.9% anual, montan la ola de ciudades inteligentes un medida que los alcaldes despliegan vallas publicitarias conectadas que cambian de anuncios un instrucciones de evacuación durante emergencias. El brillo mejorado, gabinetes con clasificación IP y atenuación inteligente combaten el deslumbramiento y el uso de energíun. Las regulaciones sobre contaminación lumínica en distritos patrimoniales europeos moderan algunos proyectos, sin embargo las megaciudades del Medio Oriente presionan hacia adelante, sosteniendo el impulso exterior para el mercado de señalización digital.

Por Industria de Uso Final: El Transporte Emerge como Líder de Crecimiento

El minorista capturó el 21.9% de ingresos de 2024 un medida que las marcas monetizan pantallas de borde de estante y extremos de pasillo. La integración con datos de punto de venta impulsa las conversiones de venta cruzada, generando ganancias medibles que refuerzan la inversión en el mercado de señalización digital.

Las pantallas de transporte se sitúan en una TCAC del 9.3% un medida que aeropuertos, ferrocarriles y centros de metro adoptan paneles de gestión de viajes combinando navegación, alertas de seguridad y anuncios programáticos. Los procesadores perimetrales ejecutan algoritmos de IA localmente para mantener el servicio incluso si fallan los enlaces centrales. Las agencias de seguridad imponen líneas base cibernéticas, aumentando ligeramente los costos pero no lo suficiente para silenciar el lado positivo en el mercado de señalización digital.

Análisis Geográfico

América del Norte mantuvo el 33.4% de ingresos de 2024, anclado por remodelaciones corporativas de Estados Unidos que convirtieron los chalecoíbulos en escaparates digitales primero. Los minoristas canadienses aceleran la modernización de checkout, manteniendo estable la demanda regional. El mercado de señalización digital aquí se beneficia de infraestructura de nube madura que reduce la fricción de implementación.

Asia-Pacífico está en una trayectoria de TCAC del 8.5%, impulsado por proyectos de clusters de ciudades de china, el empuje de exportación tecnológica de Japón, el boom de centros comerciales de India y la recuperación turística del Sudeste Asiático. Una cadena de suministro integrada para paneles mi ICs reduce los costos unitarios, dando un los compradores regionales latitud de precios que impulsa la penetración del mercado de señalización digital.

Europa registra ganancias estables respaldadas por mandatos de diseño ecológico y alto poder adquisitivo. Los límites de señalización en distritos históricos agregan esfuerzo de cumplimiento, sin embargo las corporaciones alemanas y nórdicas adoptan pantallas de clase energética un, compensando las pausas en zonas turísticas. Los aeropuertos de Europa Oriental compiten por estatus de hub un través de paredes de navegación inmersivas, expandiendo el mercado de señalización digital hacia el este.

Panorama Competitivo

Samsung ha preservado el liderazgo durante 15 unños consecutivos al combinar reproductores multimedia SoC propietarios con innovaciones MicroLED, OLED y papel electrónico de color. LG mostrar, NEC, Panasonic y Sony compiten en licitaciones de proyectos de primer nivel con procesamiento de imagen diferenciado y esquemas de servicio. Su participación combinada supera el 55%, dando al mercado de señalización digital concentración moderada.

Los integradores de soluciones como Stratacache, BrightSign y Planar integran software especialista que cose componentes multi-proveedor en redes llave en mano. un menudo ganan contratos específicos verticales en QSR, educación y salud, demostrando espacio para experiencia de nicho junto un fabricantes globales.

I+d ahora converge en programación impulsada por IA, firmware endurecido por seguridad y sustratos de bajo consumo. Los proveedores con stacks de extremo un extremo ganan ventaja en acuerdos marco multi-unño, mientras que las asociaciones con empresas de ciberseguridad se vuelven rutina. Esta carrera armamentista acelera el tiempo al mercado para características innovadoras, sosteniendo la tensión competitiva dentro del mercado de señalización digital.

Líderes de la Industria de Señalización digital

-

Samsung electrónica Co. Ltd

-

Panasonic Corporation

-

Sony Corporation

-

NEC Corporation

-

LG electrónica Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: Samsung electrónica Australia lanzó rangos de Papel Electrónico de Color y eBoard Interactivo para empresas y escuelas.

- Febrero 2025: NEOM y DataVolt acordaron construir una fábrica de IA neta cero de USD 5 mil millones para apoyar infraestructura digital de próxima generación.

- Febrero 2025: Universidad de Turku y Universidad Cornell desvelaron un modelo que predice un salto de brillo OLED de 10 millones de veces un través de ingenieríun de polaritones.

- Enero 2025: LG electrónica EE.UU presentó pantallas interactivas CreateBoard Pro para educadores en FETC 2025.

Alcance del Informe Global del Mercado de Señalización digital

La señalización digital resulta ser un sub-segmento de la señalización. Tecnologícomo como LCD, condujo, y proyección se utilizan en señalización digital para mostrar contenido digital como imágenes, video, medios de transmisión, mi información. Las vallas publicitarias digitales se utilizan en espacios públicos, sistemas de transporte, museos, estadios, tiendas minoristas, hoteles, restaurantes, edificios corporativos, etc., para navegación, exhibiciones, marketing, y publicidad exterior.

El Crecimiento del Mercado de Señalización digital y está segmentado por tipo (pared de video, pantalla de video, quiosco, pantalla LCD transparente, cartel digital), por componente (hardware [pantalla LCD/condujo, pantalla OLED, reproductores multimedia, proyector/pantallas de proyección], software, servicios), por tamaño (menos de 32, 32 un 52, superior un 52), por ubicación (en tienda, exterior), por aplicación (minorista, transporte, hospitalidad, corporativo, educación, gobierno), y por geografíun (América del Norte, Asia Pacífico, Europa, América Latina, Medio Oriente y África). El informe ofrece pronósticos de mercado y tamaño en valor (USD) para todos los segmentos anteriores.

| Pared de Video |

| Pantalla de Video |

| Quiosco |

| Pantalla LCD Transparente |

| Cartel Digital |

| Valla Publicitaria |

| Otros Tipos |

| Hardware | Pantalla LCD/LED |

| Pantalla OLED | |

| Pantalla MicroLED | |

| Reproductores Multimedia | |

| Controladores | |

| Proyector/Pantallas de Proyección | |

| Otro Hardware | |

| Software | |

| Servicios | Instalación e Integración |

| Servicios Administrados | |

| Soporte y Mantenimiento |

| En las instalaciones |

| Basado en la nube |

| Híbrido |

| Menos de 32" |

| 32"-52" |

| Superior a 52" |

| Ultra-grande Superior a 100" |

| En tienda/Interior |

| Exterior |

| Retail |

| Transporte |

| Hospitalidad |

| Corporativo |

| Educación |

| Salud |

| Gobierno |

| Deportes y Entretenimiento |

| Servicios Bancarios y Financieros |

| Instalaciones de Manufactura |

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Países Nórdicos | ||

| Resto de Europa | ||

| América del Sur | Brasil | |

| Resto de América del Sur | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Sudeste Asiático | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | Medio Oriente | Países del Consejo de Cooperación del Golfo |

| Turquía | ||

| Resto del Medio Oriente | ||

| África | Sudáfrica | |

| Resto de África | ||

| Por Tipo | Pared de Video | ||

| Pantalla de Video | |||

| Quiosco | |||

| Pantalla LCD Transparente | |||

| Cartel Digital | |||

| Valla Publicitaria | |||

| Otros Tipos | |||

| Por Componente | Hardware | Pantalla LCD/LED | |

| Pantalla OLED | |||

| Pantalla MicroLED | |||

| Reproductores Multimedia | |||

| Controladores | |||

| Proyector/Pantallas de Proyección | |||

| Otro Hardware | |||

| Software | |||

| Servicios | Instalación e Integración | ||

| Servicios Administrados | |||

| Soporte y Mantenimiento | |||

| Por Implementación | En las instalaciones | ||

| Basado en la nube | |||

| Híbrido | |||

| Por Tamaño de Pantalla | Menos de 32" | ||

| 32"-52" | |||

| Superior a 52" | |||

| Ultra-grande Superior a 100" | |||

| Por Ubicación | En tienda/Interior | ||

| Exterior | |||

| Por Industria de Uso Final | Retail | ||

| Transporte | |||

| Hospitalidad | |||

| Corporativo | |||

| Educación | |||

| Salud | |||

| Gobierno | |||

| Deportes y Entretenimiento | |||

| Servicios Bancarios y Financieros | |||

| Instalaciones de Manufactura | |||

| Por Geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Alemania | ||

| Reino Unido | |||

| Francia | |||

| Países Nórdicos | |||

| Resto de Europa | |||

| América del Sur | Brasil | ||

| Resto de América del Sur | |||

| Asia-Pacífico | China | ||

| Japón | |||

| India | |||

| Sudeste Asiático | |||

| Resto de Asia-Pacífico | |||

| Medio Oriente y África | Medio Oriente | Países del Consejo de Cooperación del Golfo | |

| Turquía | |||

| Resto del Medio Oriente | |||

| África | Sudáfrica | ||

| Resto de África | |||

Preguntas Clave Respondidas en el Informe

¿Qué tan grande es el Mercado de Señalización digital?

Se espera que el tamaño del Mercado de Señalización digital alcance USD 27.66 mil millones en 2025 y crezca con una TCAC del 8.40% para alcanzar USD 41.39 mil millones en 2030.

¿Quiénes son los jugadores clave en el Mercado de Señalización digital?

Samsung electrónica Co. Ltd, Panasonic Corporation, Sony Corporation, NEC Corporation y LG electrónica Inc. son las principales empresas que operan en el Mercado de Señalización digital.

¿Cuál es la región de crecimiento más rápido en el Mercado de Señalización digital?

Se estima que Asia-Pacífico crezca con la TCAC más alta durante el poríodo de pronóstico (2025-2030).

¿Qué región tiene la mayor participación en el Mercado de Señalización digital?

En 2025, América del Norte representa la mayor participación de mercado en el Mercado de Señalización digital.

Última actualización de la página el: