Tamaño y Cuota del Mercado de Pagos Digitales

Análisis del Mercado de Pagos Digitales por Mordor Intelligence

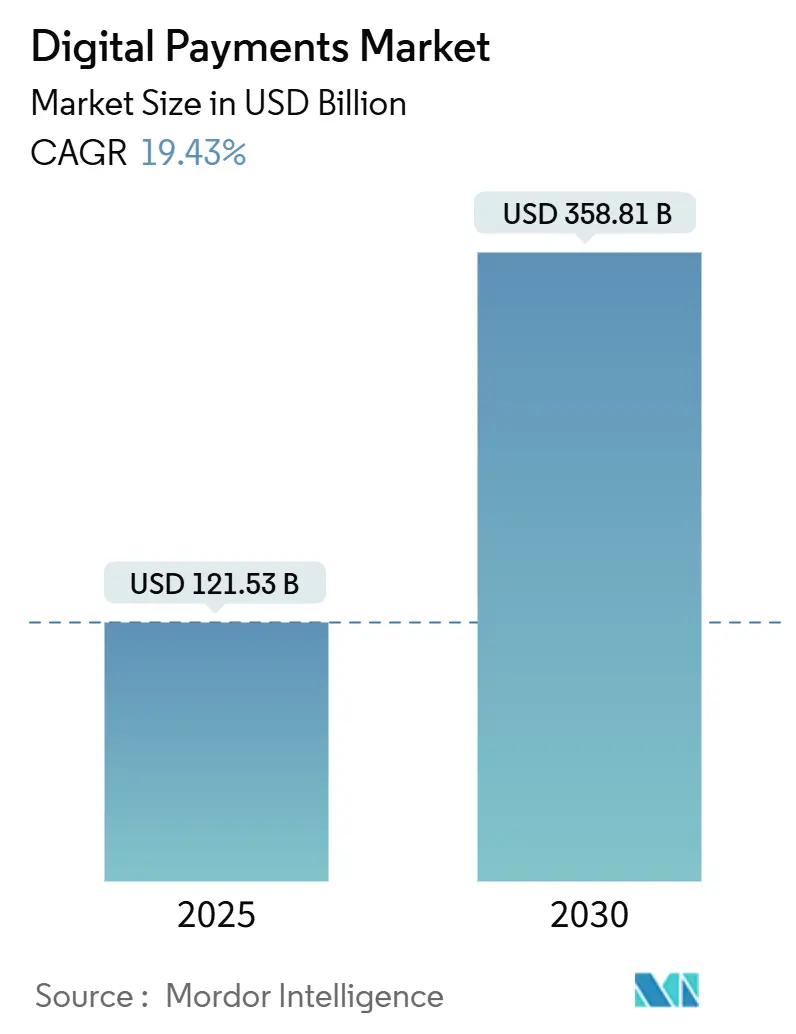

El tamaño del mercado de pagos digitales se estima en 121,53 mil millones de USD en 2025 y está en camino de alcanzar los 358,81 mil millones de USD en 2030, reflejando una TCAC del 19,43% para el período 2025-2030. Esta sólida perspectiva está configurada por la regulación sincronizada en las principales economías, la expansión de los rieles de pago interoperables, y la creciente demanda de comercio transfronterizo sin fisuras. Las interacciones entre grandes redes de tarjetas y métodos de pago alternativos están redefiniendo los límites competitivos, mientras que la inteligencia artificial eleva el listón para la prevención del fraude y la toma de decisiones en tiempo real. Las oportunidades estratégicas surgen donde los mercados maduros proporcionan estabilidad de volumen y las regiones emergentes ofrecen expansión rápida, alentando a los procesadores a equilibrar las inversiones en eficiencia con movimientos hacia corredores de alto crecimiento. La claridad regulatoria en torno a la tokenización y los pagos instantáneos comprime los costes de fragmentación, recompensando a los pioneros que alinean las hojas de ruta de productos con nuevas plantillas de cumplimiento.

Conclusiones Clave del Informe

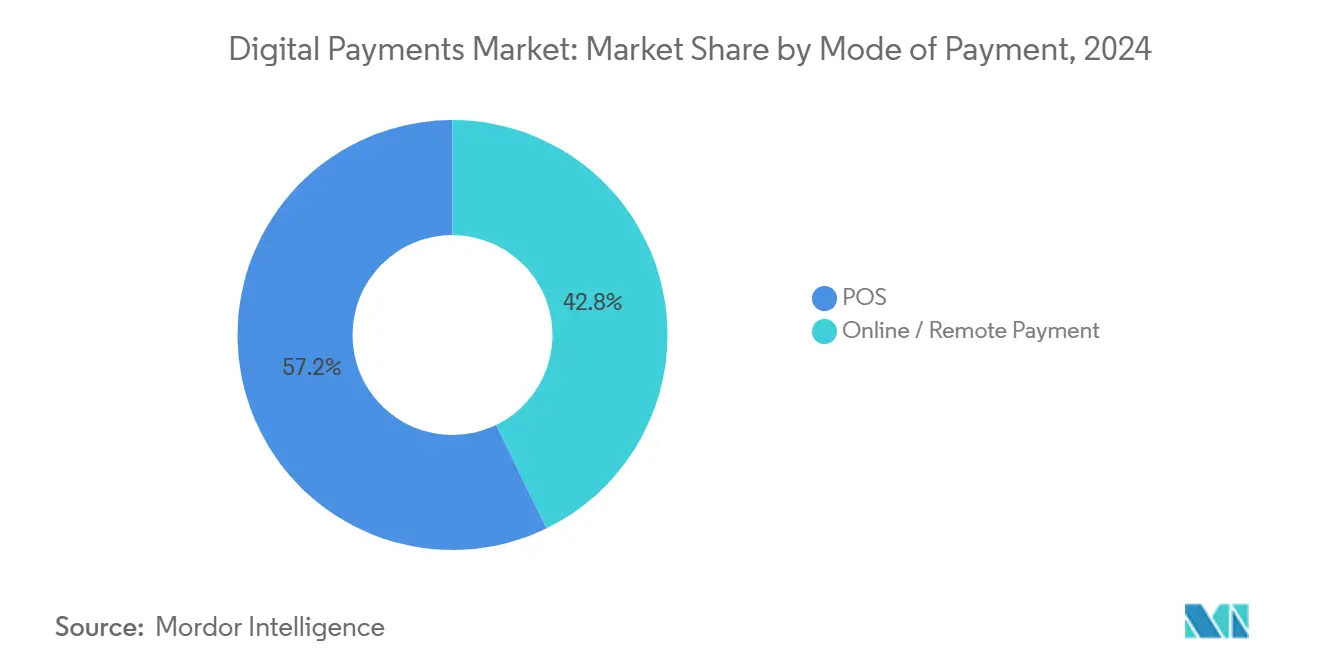

- Por modalidad de pago, el punto de venta lideró con el 57,2% de la cuota del mercado de pagos digitales en 2024, mientras que los pagos online y remotos se prevé que avancen a una TCAC del 18,6% hasta 2030.

- Por componente, las soluciones mantuvieron el 63,4% de los ingresos en 2024; se proyecta que los servicios se expandan a una TCAC del 20,4% hasta 2030.

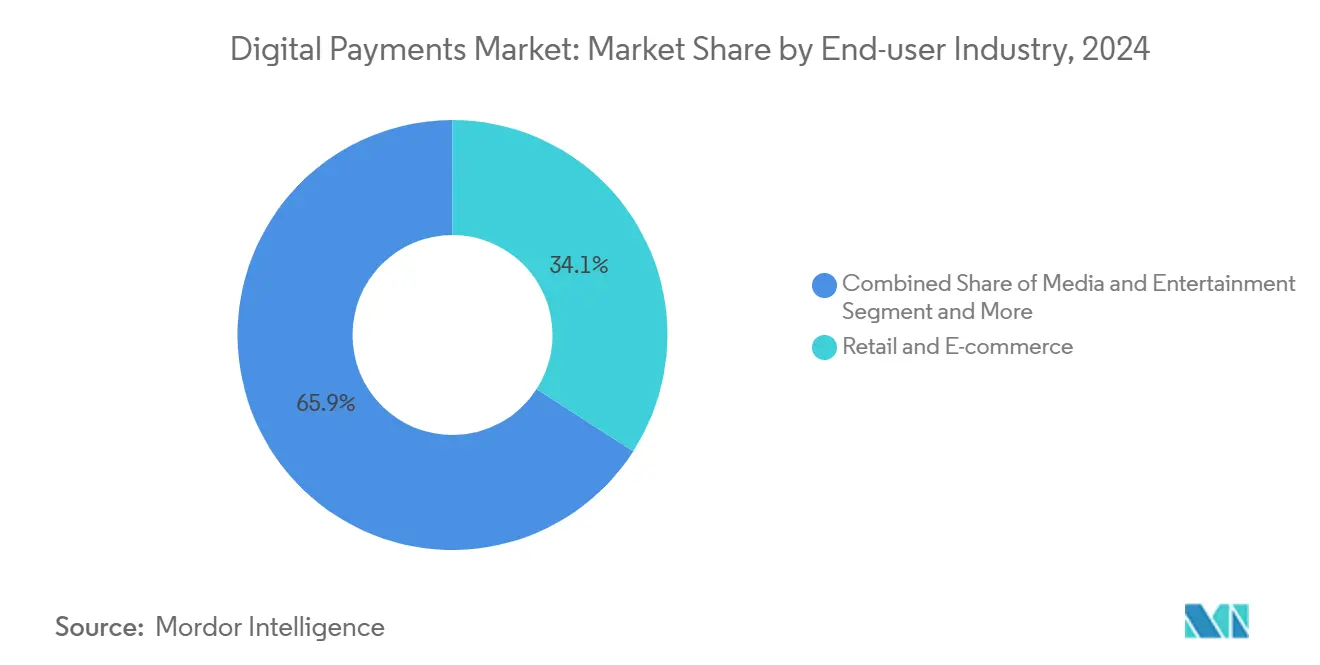

- Por industria de usuario final, el comercio minorista y e-commerce representaron el 34,1% del tamaño del mercado de pagos digitales en 2024, mientras que la atención sanitaria está destinada a crecer a una TCAC del 21,7% hasta 2030.

- Por tamaño de empresa, las grandes empresas capturaron el 68,8% de los ingresos en 2024, pero las pequeñas y medianas empresas registrarán el crecimiento más rápido con una TCAC del 22,9% hasta 2030.

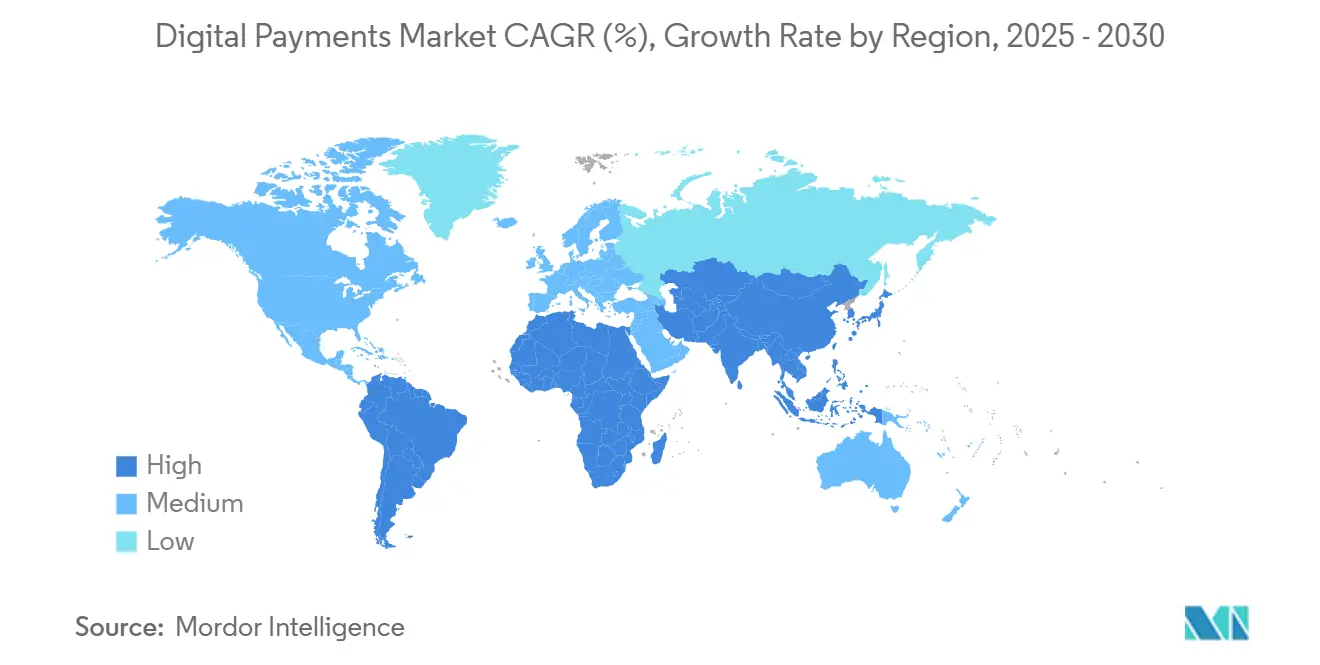

- Por geografía, América del Norte comandó el 38,3% de los ingresos en 2024; se prevé que Asia-Pacífico registre una TCAC del 17,3% hasta 2030.

Tendencias e Información del Mercado Global de Pagos Digitales

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Previsión TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento creciente en pagos con código QR en el Sudeste Asiático | +3.2% | Núcleo ASEAN, expansión al Sur de Asia | Medio plazo (2-4 años) |

| Mandatos de tokenización de la UE impulsando la seguridad online | +2.8% | Europa principal, adopción global siguiendo | Largo plazo (≥ 4 años) |

| Demanda de comercio electrónico transfronterizo de APM en América del Sur | +2.1% | América del Sur, extensión a LATAM | Medio plazo (2-4 años) |

| Aumento en la adopción de BNPL por la Generación Z en América del Norte | +1.9% | América del Norte, extendiéndose a mercados desarrollados | Corto plazo (≤ 2 años) |

| Esquemas instantáneos de desembolso de nóminas en CCG | +1.4% | Estados del CCG, potencial expansión MEA | Medio plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

La Estandarización de Pagos con Código QR Impulsa la Integración del Sudeste Asiático

La infraestructura QR estandarizada se está escalando rápidamente, ya que QRIS de Indonesia procesó 779 millones de transacciones por valor de 82 billones IDR (5,4 mil millones USD) en Q4 2024, conectando a 55 millones de usuarios y 36 millones de comerciantes. [1]Katadata Research, "QRIS Catapults Digital Transactions in Indonesia," katadata.co.id La vinculación transfronteriza con Tailandia establece una plantilla que podría recortar los costes de remesas hasta en un 50%, posicionando a ASEAN para corredores de pago integrados. El liderazgo gubernamental permite a las microempresas aceptar pagos digitales sin historiales crediticios, acelerando la inclusión financiera.

Los Mandatos de Tokenización de la UE Establecen Estándares de Seguridad Globales

La regulación de Mercados en Criptoactivos entró en vigor en diciembre de 2024 y obliga a la tokenización para activos digitales, influyendo en procesadores más allá de Europa. La emisión de Visa de 1 mil millones de tokens en Asia-Pacífico muestra cómo el cumplimiento construye capas de seguridad escalables que mejoran la experiencia del usuario. Las reglas de tokens respaldados por reservas configuran el diseño global de stablecoins, mientras que la orientación del Banco Central Europeo sobre un euro digital añade puntos de control de interoperabilidad.[2]European Central Bank, "Digital Euro Rulebook Preparation," ecb.europa.eu

El Comercio Electrónico Transfronterizo Impulsa la Adopción de Métodos de Pago Alternativos

El comercio digital de América Latina está en camino hacia los 950 mil millones de USD para 2026, lo que impulsa la preferencia por esquemas instantáneos como PIX de Brasil y CoDi de México. Los orquestadores regionales como Kushki procesaron 140 millones de transacciones valoradas en 15 mil millones de USD en 2023, agregando rieles locales en APIs únicas para comerciantes globales. Los sistemas de pago rápido respaldados por bancos centrales en 15 países sientan las bases para remesas eficientes en costes.

La Adopción de BNPL por la Generación Z Remodela los Mercados de Crédito de América del Norte

Compra Ahora Paga Después penetró servicios esenciales en 2024, con uso en servicios públicos superando a las tarjetas de crédito entre cohortes más jóvenes. La investigación de la Reserva Federal de Kansas City muestra que los usuarios de BNPL enfrentan restricciones distintivas de tiempo de liquidez más que brechas de acceso al crédito, revelando nuevas consideraciones de puntuación crediticia. Los comerciantes integran BNPL para aumentar la conversión mientras los procesadores refinan modelos de riesgo para gestionar el escrutinio regulatorio.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Previsión TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Reglas fragmentadas de KYC en el Caribe desafían el mercado | -1.8% | Estados del Caribe, afectando flujos transfronterizos | Largo plazo (≥ 4 años) |

| Aumento de adopción de preferencia por efectivo en África rural | -2.3% | Áreas rurales del África Subsahariana | Medio plazo (2-4 años) |

| Costes crecientes de fraude CNP para comerciantes de nivel medio | -2.7% | Global, concentrado en segmentos de comercio electrónico | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Las Reglas Fragmentadas de KYC del Caribe Crean Fricción

Los estándares divergentes de prevención de lavado de dinero en las naciones del Caribe obligan a los procesadores a ejecutar múltiples programas de cumplimiento, elevando el coste de servicio y ralentizando la integración regional.

La Preferencia por Efectivo en África Rural Limita la Penetración Digital

Las transacciones de dinero móvil alcanzaron 1,68 billones de USD en 2024, sin embargo la dependencia rural del efectivo persiste debido a infraestructura irregular y una brecha de género del 21% en la propiedad de cuentas. [3]: GSMA, "State of the Industry Report on Mobile Money 2024," gsma.com Las restricciones de liquidez y el tiempo limitado de red disuaden el uso digital consistente, estancando el alcance más profundo del mercado.

Análisis de Segmentos

Por Modalidad de Pago: El Dominio de POS Enfrenta Disrupción Digital

Los canales de punto de venta representaron el 57,2% del tamaño del mercado de pagos digitales en 2024, pero las opciones online y remotas están componiéndose a una TCAC del 18,6% hasta 2030. Esta trayectoria refleja que el valor de pagos móviles europeos subió de 4 mil millones EUR (4,4 mil millones USD) en 2017 a 195 mil millones EUR (212,6 mil millones USD) en 2024, validando la adopción liderada por políticas. Las preferencias sin contacto, citadas por el 49,1% de los viajeros que desean pagos móviles permanentes, siguen empujando a los comerciantes a actualizar la infraestructura de aceptación. La expansión de rieles de pago instantáneo difumina las líneas de canal, por lo que los proveedores integran orquestación unificada que cubre flujos en tienda, web y en aplicación. La autorización en tiempo real con motores de riesgo impulsados por IA da a los proveedores de POS un diferenciador ya que el volumen remoto migra a carteras y pago por banco.

Nota: Cuotas de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Componente: El Crecimiento de Servicios Supera al Desarrollo de Soluciones

Las soluciones comandaron el 63,4% de los ingresos en 2024, mientras que los servicios están avanzando a una TCAC del 20,4%, mostrando que la experiencia en implementación ahora impulsa la cuota de cartera. Fiserv reposicionó su stack Clover de hardware a habilitación de comercio, entregando expansión de línea superior de doble dígito y prueba de que los servicios profundizan el compromiso. Stripe procesó 1,4 billones de USD en 2024, con incorporación centrada en desarrolladores subrayando cómo los servicios de orquestación capturan comerciantes que cambian. Los servicios de asesoría y cumplimiento están en demanda ya que MiCA, mandatos de pago instantáneo, y migración ISO 20022 elevan la complejidad. Existe una oportunidad transfronteriza significativa para empresas que agrupan liquidación, FX, e informes fiscales en APIs de marca blanca.

Por Industria de Usuario Final: La Atención Sanitaria Lidera la Transformación Digital

El comercio minorista y e-commerce retuvieron el 34,1% de los ingresos en 2024, pero la atención sanitaria está marcando el ritmo del campo con una TCAC del 21,7% hasta 2030, apoyada por integración de registros sanitarios electrónicos y automatización de cadena de suministro. La facturación digital elimina cheques en papel y mejora el flujo de caja, elevando la satisfacción del paciente. Estudios de campo en Senegal atestiguan un 88,9% de satisfacción entre trabajadores sanitarios usando desembolsos digitales, reforzando el impulso de adopción. Viajes, medios y servicios públicos siguen de cerca ya que la experiencia del consumidor y las demandas de informes regulatorios convergen en experiencias de checkout unificadas.

Nota: Cuotas de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Tamaño de Empresa: Las Pymes Impulsan la Adopción a Través de Finanzas Integradas

Las grandes empresas generaron el 68,8% de los ingresos en 2024, sin embargo las pymes están expandiéndose a una TCAC del 22,9%, impulsadas por stacks de finanzas integradas plug-and-play que comprimen el tiempo al mercado. Square mantiene el liderazgo en adquisición de micro-comerciantes, aunque Fiserv gana cuota a través de actualizaciones Clover e integración Payfare. Los proveedores API-first entregan funciones modulares de pagos, préstamos y tesorería que se mapean a ecosistemas de plataforma de rápido crecimiento. Los sandboxes regulatorios en múltiples jurisdicciones permiten a las pymes pilotear liquidación tokenizada con riesgo limitado de cumplimiento.

Análisis Geográfico

América del Norte mantuvo el 38,3% de los ingresos en 2024, sustentado por el dominio de redes de tarjetas y el despliegue de FedNow, sin embargo la presión competitiva se intensifica ya que Asia-Pacífico registra una TCAC del 17,3% hasta 2030. La emergencia de iniciativas de stablecoin respaldadas por grandes bancos estadounidenses señala que los rieles de moneda digital pueden reducir la fricción de liquidación a través del corredor Canadá-Estados Unidos-México, fomentando nuevos modelos de servicio.

Asia-Pacífico es el motor de crecimiento principal, impulsado por los pilotos de yuan digital de China, la expansión UPI de India, y el impacto regional de la integración QRIS. Solo Indonesia procesó 5,4 mil millones de USD en pagos QR en Q4 2024, confirmando el efecto red de códigos estandarizados. Los procesadores locales forman alianzas con gateways globales para cerrar brechas de cumplimiento, mientras que las reformas de adquisición directa de Japón alientan la entrada de PSP extranjeros.

Europa aprovecha el liderazgo regulatorio. MiCA elimina la fragmentación, y la regulación de pagos instantáneos efectiva enero 2025 fuerza a los bancos a ofrecer transferencias en euros las 24 horas, configurando las prioridades de inversión de procesadores. Los estándares de token armonizados alientan el diseño de servicio transfronterizo, mientras que los mercados nicho en los Nórdicos y Bálticos continúan piloteando checkouts de pago por cuenta basados en banca abierta.

América del Sur, Medio Oriente y África presentan curvas de adopción diversas. PIX de Brasil, CoDi de México, y esquemas de nómina instantánea del CCG demuestran cada uno cómo los rieles respaldados por el estado acortan los ciclos de liquidación y reducen los costes de comerciantes. Los agentes de dinero móvil a través de África manejaron 1,68 billones de USD en 2024, sin embargo las brechas rurales permanecen debido al sesgo de efectivo y desafíos de confiabilidad de red.

Panorama Competitivo

El mercado de pagos digitales presenta una concentración moderada creciente en capacidades. Visa procesó más de 13 billones de USD en 2024, manteniendo un margen operativo ajustado del 69,3% que financia inversiones en tokenización de red y análisis de fraude con IA. PayPal atendió 434 millones de usuarios activos y movió 1,68 billones de USD, traduciendo la escala norteamericana en competencia de carteras europeas y crecimiento de plataforma brasileña.

La cuota del 17,15% de Stripe del pool de procesamiento global de 173,38 mil millones de USD demuestra la atracción de APIs developer-first, mientras que su reciente relanzamiento de pagos cripto se alinea con el apetito de comerciantes por spreads FX más bajos. El checkout Fastlane de Adyen usa PayPal Vaulting para reducir la fricción de checkout de invitados en un 80%, ilustrando modelos de asociación que amplían el volumen direccionable.

La consolidación se está acelerando. La adquisición Payfare de Fiserv amplía la amplitud de finanzas integradas, dirigiéndose a un pool de flujo de caja libre de 5,5 mil millones de USD y apuntando a un crecimiento orgánico de doble dígito en 2025. Una decisión de corte federal que permite pagos de terceros en aplicaciones desbloquea una oportunidad de 100 mil millones de USD para Stripe, PayPal y Bolt, que compiten para entregar SDKs compatibles que mejoren la economía de comerciantes. Las plataformas de fraude de aprendizaje automático y las capas de liquidación tokenizada se están convirtiendo en características imprescindibles, elevando las barreras para entrantes más pequeños y estableciendo el escenario para especialización nicho o adquisición.

Líderes de la Industria de Pagos Digitales

-

PayPal Holdings Inc.

-

Visa Inc.

-

Mastercard Incorporated (Mastercard)

-

Amazon Payments Inc. (Amazon.com Inc.)

-

Alphabet Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: Apple, Google, Airbnb, y X abrieron conversaciones con empresas cripto para integrar pagos con stablecoin, buscando tarifas transfronterizas más bajas después de que las stablecoins procesaran 27,6 billones de USD en 2024. El movimiento señala la intención de las big-tech de controlar costes de liquidación y flujos de datos.

- Mayo 2025: Fiserv expandió Commerce Hub y cerró su adquisición Payfare, dirigiéndose al crecimiento de finanzas integradas y 5,5 mil millones de USD en flujo de caja libre con un objetivo de ingresos orgánicos del 10-12%. La estrategia se centra en agrupar tarjetas de nómina y adquisición de pymes bajo un stack en la nube.

- Mayo 2025: El Banco Central Europeo lanzó orientación técnica para el euro digital, delineando estándares de interfaz que los PSP deben adoptar para acceder a infraestructura de emisión. Los proveedores están ajustando sistemas centrales para cumplir antes de despliegues piloto.

- Abril 2025: PayPal introdujo nuevas características de cartera en Alemania para competir con Apple Pay y Google Pay, aprovechando su base de ingresos de 31,8 mil millones de USD de 2024 para profundizar la penetración europea.

- Marzo 2025: Fitch Ratings reafirmó la calificación a largo plazo de PayPal en A- pero notó que el crecimiento de beneficios se moderará a dígitos medios únicos ya que la intensidad competitiva aumenta.

- Enero 2025: La regulación de pagos instantáneos de la Unión Europea entró en vigor, obligando a los PSP del área euro a recibir transferencias instantáneas y a enviarlas para octubre 2025.

Alcance del Informe Global del Mercado de Pagos Digitales

El pago digital se realiza usando canales digitales. Tanto el pagador como el beneficiario envían y reciben dinero usando métodos digitales en pagos digitales. Otro nombre para ello es pago electrónico. Los pagos digitales no incluyen dinero real. Por estándares de la industria, DP se llama transacciones no en efectivo vía plataformas digitales. El ámbito del informe se limita a transacciones de consumidores realizadas a través de comercio digital (pagos realizados a través de gateways de pago online para pagos con tarjeta, débito directo, y transacciones de punto de venta móvil).

El Mercado de Pagos Digitales está segmentado por modalidad de pago (punto de venta y venta online), por industria de usuario final (comercio minorista, entretenimiento, atención sanitaria, hospitalidad), y por geografía (América del Norte, Europa, Asia Pacífico, América Latina, y Medio Oriente y África).

Los tamaños de mercado y previsiones se proporcionan en términos de valor en USD para todos los segmentos anteriores.

| Punto de Venta (POS) |

| Pago Online/Remoto |

| Soluciones (Gateway, Procesamiento, Cartera, Fraude, Otros) |

| Servicios (Consultoría, Integración, Soporte) |

| Grandes Empresas |

| Pequeñas y Medianas Empresas (Pymes) |

| Comercio Minorista y E-commerce |

| Medios y Entretenimiento |

| Atención Sanitaria |

| Hospitalidad y Viajes |

| Otras Industrias (Educación, Servicios Públicos, Gobierno) |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Nórdicos | |

| Resto de Europa | |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Resto de Asia-Pacífico | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur | |

| Medio Oriente | CCG |

| Turquía | |

| Resto de Medio Oriente | |

| África | Sudáfrica |

| Nigeria | |

| Resto de África |

| Por Modalidad de Pago | Punto de Venta (POS) | |

| Pago Online/Remoto | ||

| Por Componente | Soluciones (Gateway, Procesamiento, Cartera, Fraude, Otros) | |

| Servicios (Consultoría, Integración, Soporte) | ||

| Por Tamaño de Empresa | Grandes Empresas | |

| Pequeñas y Medianas Empresas (Pymes) | ||

| Por Industria de Usuario Final | Comercio Minorista y E-commerce | |

| Medios y Entretenimiento | ||

| Atención Sanitaria | ||

| Hospitalidad y Viajes | ||

| Otras Industrias (Educación, Servicios Públicos, Gobierno) | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Nórdicos | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Medio Oriente | CCG | |

| Turquía | ||

| Resto de Medio Oriente | ||

| África | Sudáfrica | |

| Nigeria | ||

| Resto de África | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor actual del mercado de pagos digitales?

El mercado de pagos digitales está valorado en 121,53 mil millones de USD en 2025, y se proyecta que alcance los 358,81 mil millones de USD en 2030.

¿Qué región está creciendo más rápido en pagos digitales?

Asia-Pacífico lidera el crecimiento con una TCAC del 17,3% hasta 2030, impulsado por iniciativas como UPI en India y QRIS en Indonesia.

¿Por qué los servicios superan a las soluciones en el sector?

La complejidad regulatoria y la demanda de comerciantes por orquestación de API única hacen que los servicios de implementación y cumplimiento sean más valiosos que el software de procesamiento commoditizado.

¿Qué tan grande es la oportunidad en atención sanitaria en pagos digitales?

La atención sanitaria es el segmento de usuario final de más rápido crecimiento con una TCAC del 21,7%, reflejando integración con registros sanitarios electrónicos y sistemas de cadena de suministro.

¿Cómo influirá la regulación de pagos instantáneos en Europa en los proveedores globales?

Desde enero 2025 los bancos deben recibir pagos instantáneos en euros, forzando a los procesadores mundiales a actualizar motores de liquidación para mantenerse interoperables con clientes europeos.

Última actualización de la página el: