Tamaño y Participación del Mercado de Alquiler de Equipos de Construcción

Análisis del Mercado de Alquiler de Equipos de Construcción por Mordor Intelligence

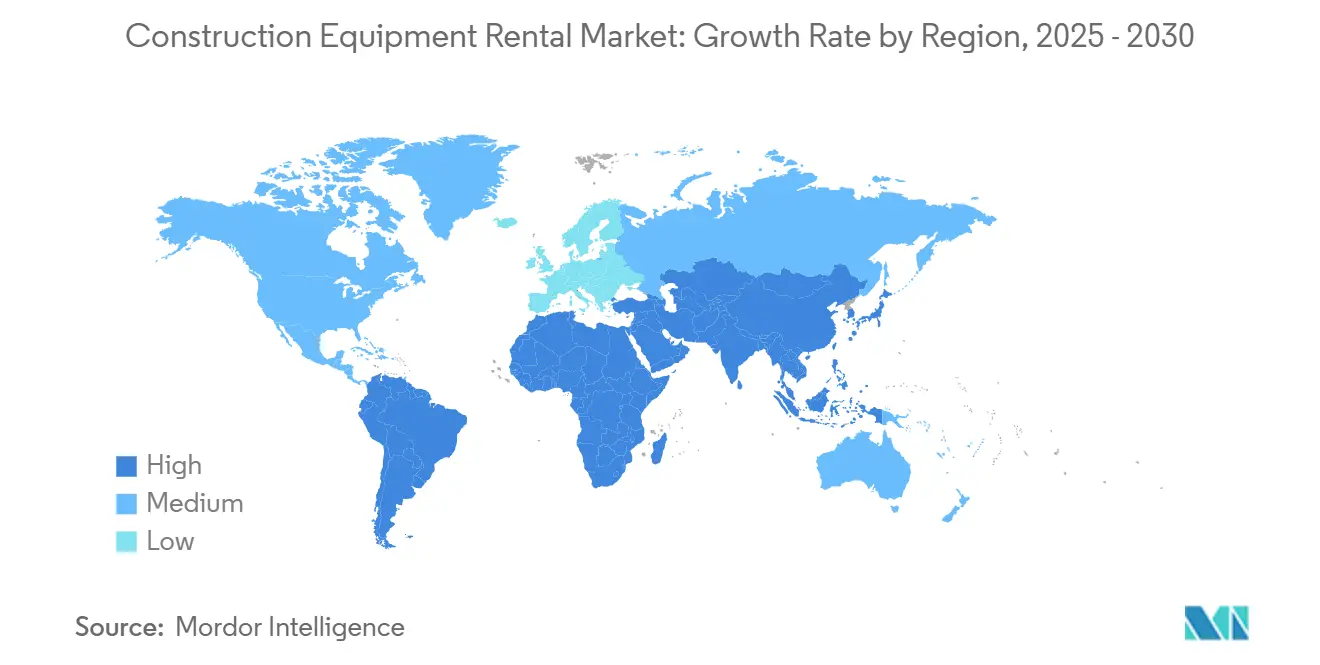

El mercado de alquiler de equipos de construcción alcanzó USD 141,42 mil millones en 2025 y se pronostica que se expanda a una TCAC del 4,85%, elevando los ingresos a USD 179,21 mil millones en 2030. El impulso surge de carteras récord de infraestructura del sector público, la creciente preferencia de contratistas por modelos ligeros de activos, y la rápida digitalización de transacciones de alquiler. La creciente adopción de maquinaria eléctrica y de células de combustible de hidrógeno, combinada con contratos de servicio basados en resultados, está remodelando las estrategias de flotas y abriendo nichos de precios premium. Asia-Pacífico mantiene el liderazgo en escala respaldado por programas sostenidos de carreteras, ferrocarriles y renovación urbana, mientras que Medio Oriente ofrece el crecimiento regional más rápido apoyado por megaproyectos de Visión 2030. La intensidad competitiva está aumentando mientras los jugadores más grandes aceleran adquisiciones para ganar densidad geográfica y capacidades tecnológicas. La optimización de flotas habilitada por telemática está emergiendo como una palanca crítica para ganancias de utilización y retención de clientes, compensando parcialmente los vientos contrarios de escasez de mano de obra calificada y complejidad de mantenimiento de múltiples marcas.

Conclusiones Clave del Informe

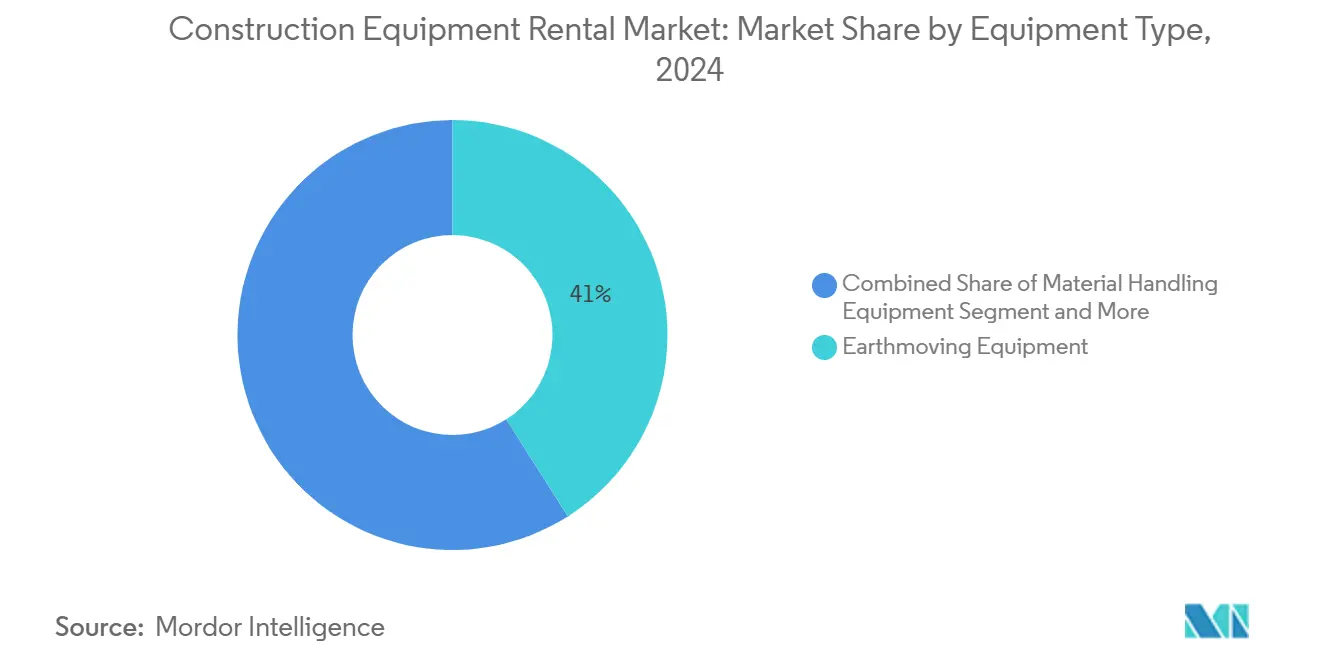

- Por tipo de equipo, los equipos de movimiento de tierras lideraron con el 40,98% de los ingresos de 2024, mientras que las excavadoras eléctricas registraron la perspectiva de TCAC más rápida del 8,81% hasta 2030.

- Por tipo de propulsión, las unidades de combustión interna dominaron con el 85,74% de participación del mercado de alquiler de equipos de construcción en 2024.

- Por aplicación, los proyectos de infraestructura representaron el 35,98% del tamaño del mercado de alquiler de equipos de construcción en 2024, mientras que la minería y canteras es el nicho de más rápido crecimiento con una TCAC del 6,49% entre 2025 y 2030.

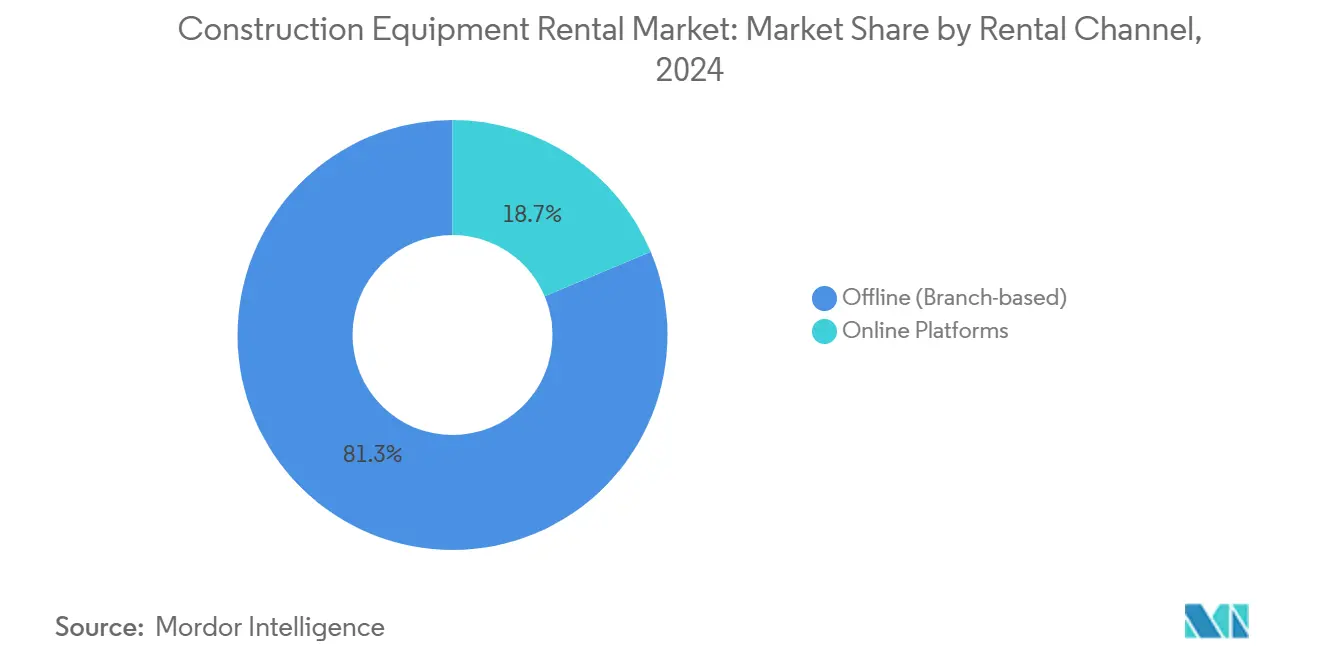

- Por canal de alquiler, las transacciones tradicionales de sucursal mantuvieron una participación del 81,33% del mercado de alquiler de equipos de construcción en 2024.

- Por tipo de servicio, los contratos a mediano plazo (1-12 meses) capturaron el 47,99% de la demanda en 2024, mientras que los alquileres de menos de 30 días muestran la TCAC más alta del 8,05% hasta 2030.

- Por geografía, Asia-Pacífico capturó el 39,01% de participación del mercado de alquiler de equipos de construcción en 2024.

Tendencias e Insights del Mercado Global de Alquiler de Equipos de Construcción

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Cartera de Megaproyectos Impulsada por Estímulo de Infraestructura | +1.2% | Global, con concentración en Norteamérica, Asia-Pacífico y Medio Oriente | Mediano plazo (2-4 años) |

| Los Contratistas Cambian de Modelos CAPEX a OPEX | +0.9% | Global, particularmente pronunciado en Norteamérica y Europa | Corto plazo (≤ 2 años) |

| Los Mandatos ESG Impulsan los Alquileres de Equipos Eléctricos | +0.8% | Norteamérica y UE liderando, APAC siguiendo | Largo plazo (≥ 4 años) |

| Auge de Contratos de Pago por Uso y Basados en Resultados | +0.7% | APAC núcleo, derrame a MEA y Sudamérica | Mediano plazo (2-4 años) |

| Plataformas Digitales de Alquiler Surgen en Mercados Emergentes | +0.6% | Norteamérica y UE, expandiéndose a APAC | Mediano plazo (2-4 años) |

| La Optimización de Flotas a través de Datos Impulsa el ROI | +0.5% | Global, con adopción temprana en mercados desarrollados | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Cartera de Megaproyectos de Estímulo de Infraestructura

La Ley de Inversión y Empleos en Infraestructura de EE.UU. de USD 1,2 billones y la Cartera Nacional de Infraestructura de India de USD 1,4 billones están alimentando ciclos de demanda de equipos de múltiples años[1]"Anuncios de Financiamiento de la Ley de Infraestructura Bipartidista", Departamento de Transporte de EE.UU., transportation.gov. United Rentals informa que los megaproyectos ya representan una participación creciente de órdenes de alquiler, respaldando la utilización predecible a través de ciclos completos de vida del proyecto. Los contratistas prefieren cada vez más alquilar máquinas especializadas para fases discretas para evitar capital inactivo, mientras que los componentes de energía renovable de estos programas están impulsando la adopción temprana de máquinas de movimiento de tierras de hidrógeno y batería eléctrica. Asia-Pacífico y Norteamérica se benefician más, dadas sus densas redes logísticas y sucursales de alquiler establecidas capaces de suministrar una mezcla diversa de flotas. La escala de obras públicas también está alentando a proveedores más pequeños a sindicar equipos a través de intercambios digitales, ampliando el acceso más allá de las ciudades de primer nivel.

Cambio de CAPEX a OPEX entre Contratistas

Las altas tasas de interés y las carteras volátiles están impulsando a los gerentes de flotas a alquilar hasta el 80% de los equipos del sitio, reduciendo significativamente el apalancamiento del balance. Las compras diferidas, reportadas por el 37% de los contratistas de EE.UU., subrayan el creciente atractivo de los modelos de gastos operacionales. Los acuerdos de Equipo-como-Servicio transfieren los riesgos de mantenimiento y valor residual a especialistas en alquiler, permitiendo a los contratistas redistribuir capital hacia la ejecución central del proyecto. Las empresas más pequeñas obtienen paridad competitiva al acceder a máquinas premium que anteriormente estaban fuera de su presupuesto. Las empresas de alquiler, a su vez, obtienen ganancias de tasas más altas de rotación de equipos y la capacidad de renovar flotas más rápido, asegurando el cumplimiento de normas de emisión más estrictas.

Objetivos ESG Estrictos Aceleran los Alquileres Eléctricos

Ciudades como Oslo ahora exigen maquinaria de construcción libre de fósiles, estimulando un crecimiento anual de dos dígitos en órdenes de equipos eléctricos. United Rentals ha lanzado una línea de generadores solares-batería y se ha asociado en soluciones de carga en el sitio de trabajo. Las casas de alquiler aprovechan la escala para absorber precios altos de compra y centralizar la infraestructura de carga, reduciendo el costo total de propiedad por unidad. Los contratistas se benefician de operaciones más silenciosas y cumplimiento regulatorio sin exposición de capital inicial, sin embargo persisten limitaciones en torno al alcance de la batería y energía en el sitio. Los paquetes de energía híbridos y prototipos de hidrógeno se posicionan por lo tanto como soluciones interinas para aplicaciones de servicio pesado.

Explosión de Plataformas Digitales de Alquiler en Mercados Emergentes

La penetración de teléfonos inteligentes y la logística mejorada han catalizado una ola de mercados de alquiler basados en aplicaciones a través de Asia-Pacífico. El portal de autoservicio de 24 horas de United Rentals registra volúmenes crecientes de transacciones, mientras que la aplicación móvil de Sunbelt Rentals ofrece inventario en tiempo real y facturación. Los proveedores regionales más pequeños aprovechan estas plataformas para llegar a bases de clientes nacionales, evitando limitaciones de sucursales físicas. El resultado son tiempos de entrega de equipos más cortos, mayor transparencia de precios y pistas de datos más fuertes para análisis de utilización. La adopción de plataformas también está ampliando el acceso a herramientas especializadas, alineando la elección de equipos más estrechamente con necesidades específicas de tareas.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Mantenimiento Complejo en Flotas de Múltiples Marcas | -0.4% | Global, particularmente agudo en Norteamérica y Europa | Mediano plazo (2-4 años) |

| La Escasez de Operadores Calificados Aumenta el Riesgo de Tiempo de Inactividad | -0.3% | Global, afectando a operadores grandes de flotas de alquiler | Corto plazo (≤ 2 años) |

| Los Alquileres D2C de OEM Amenazan los Canales Tradicionales | -0.2% | Norteamérica y Europa, expandiéndose globalmente | Largo plazo (≥ 4 años) |

| Incertidumbre del Valor Residual en Activos de Batería | -0.2% | Global, concentrado en mercados que adoptan equipos eléctricos | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

La Escasez de Operadores Calificados Eleva el Riesgo de Tiempo de Inactividad

Más de 80.000 operadores adicionales de equipos pesados serán necesarios para 2026, mientras que el 41% de los operadores actuales se acercan a la jubilación. Los sitios con poco personal luchan por utilizar completamente la maquinaria alquilada, inflando cronogramas de proyectos y erosionando el rendimiento del alquiler. Los incidentes de seguridad vinculados a operadores sin experiencia también aumentan los costos de seguro y reparación. Los principales arrendadores ahora ofrecen entrenamiento basado en simuladores que comprime la incorporación de seis meses a siete semanas, un movimiento acreditado con reducir reclamos de daños en dos dígitos. Sin embargo, la brecha de talento limita el despliegue rápido de modelos avanzados eléctricos e de hidrógeno que requieren competencia técnica adicional.

Alta Complejidad de Mantenimiento de Múltiples Marcas

Las flotas diversas que incorporan plataformas de diesel, batería, híbridas e hidrógeno aumentan los requisitos para piezas especializadas y habilidades de diagnóstico. El sector necesita 73.500 nuevos técnicos de equipos pesados dentro de cinco años, sin embargo la oferta permanece ajustada. Los proveedores de alquiler más pequeños a menudo subcontratan el servicio a talleres autorizados por OEM, perdiendo control de margen y extendiendo tiempos de respuesta. Los grupos más grandes invierten en centros técnicos centralizados y software de mantenimiento predictivo, pero los desembolsos de capital pueden presionar las ganancias a corto plazo. Este diferencial está acelerando la consolidación mientras los independientes regionales buscan eficiencias de escala a través de fusiones o ventas a compradores estratégicos.

Análisis de Segmentos

Por Tipo de Vehículo: Los Equipos de Movimiento de Tierras Anclan la Utilización de Flotas

La maquinaria de movimiento de tierras representó el 40,98% de los ingresos del mercado global de alquiler de equipos de construcción en 2024. Las excavadoras y retroexcavadoras siguen siendo opciones básicas para lechos de carretera, fundaciones y zanjas, con tasas de utilización que a menudo superan el 70% durante temporadas pico. Dentro de esta clase, las mini-excavadoras eléctricas están registrando una TCAC del 8,81%, impulsadas por restricciones urbanas de ruido y emisiones.

Las unidades de manejo de materiales como grúas y telehandlers reciben importancia secundaria debido a expansiones de gran altura en Asia y los estados del Golfo. La integración de telemática a través de flotas de movimiento de tierras está reforzando el mantenimiento predictivo, extendiendo así la vida útil de los activos y elevando los índices de satisfacción del cliente.

Un cambio paralelo es visible en servicios de posventa, donde los arrendadores agrupan entrenamiento de operadores y acuerdos de soporte de campo 24/7 para justificar tarifas diarias premium. Los gemelos digitales de niveladoras y bulldozers grandes se están probando para simular patrones de desgaste, informando ciclos óptimos de reemplazo. Junto con retrofits de control autónomo en bulldozers, estos avances prometen productividad de cambio escalonado, aunque la aceptación regulatoria varía por jurisdicción. Los propietarios de flotas están por lo tanto escalonando inversiones, priorizando proyectos metropolitanos de alta utilización mientras monitorean la elasticidad de demanda rural.

Nota: Las participaciones de segmentos de todos los segmentos individuales están disponibles con la compra del informe

Por Tipo de Propulsión: La Propulsión de Bajas Emisiones Gana Terreno

Las unidades de combustión interna mantuvieron una participación del 85,74% en 2024, subrayando la infraestructura de reabastecimiento arraigada y la familiaridad del operador. Sin embargo, el mercado de alquiler de equipos de construcción está presenciando una inflexión mientras los gobiernos implementan mandatos de cero emisiones para zonas urbanas densas. Los prototipos de células de combustible de hidrógeno registran la TCAC pronosticada más alta del 16,99% hasta 2030, impulsados por reabastecimiento rápido y ciclos de servicio extendidos relativos a sistemas de batería. Los modelos batería-eléctricos se están escalando más rápido en excavadoras compactas y elevadores de tijera, segmentos donde la ansiedad de alcance es limitada y la carga puede ocurrir durante la noche en el sitio.

Los sistemas de energía híbridos actúan como una tecnología puente. United Rentals reporta hasta 80% de ahorros de combustible y 34% de reducciones de costos al emparejar generadores con paquetes de almacenamiento de energía de batería. La adopción, sin embargo, depende de perspectivas claras de valor residual: precios inciertos de mercado secundario para baterías de litio de alta capacidad amortiguan implementaciones agresivas de flotas. Para mitigar el riesgo, los principales arrendadores usan actualizaciones basadas en suscripción, permitiendo rotación rápida si la tecnología o regulación cambia.

Por Aplicación: La Infraestructura Sigue Siendo el Motor de Demanda

Las obras de infraestructura representaron el 35,98% de los alquileres globales en 2024, impulsadas por reemplazos de puentes, extensiones ferroviarias y proyectos de modernización portuaria. La participación del mercado de alquiler de equipos de construcción vinculada a obras públicas está configurada para mantenerse elevada hasta 2030 mientras los gobiernos reciclan fondos de estímulo en activos de larga vida. La minería y canteras, ayudadas por la recuperación de precios de commodities y exploración de minerales críticos para cadenas de suministro de almacenamiento de energía, muestra el aumento más rápido del 6,49% TCAC. Los transportadores eléctricos y excavadoras de cola corta diseñadas para operaciones subterráneas confinadas están ganando tracción dentro de este nicho.

La construcción de bienes raíces comerciales contribuye con demanda estable, aunque moderada, en medio de incertidumbres de trabajo híbrido, mientras que la construcción residencial se retrasa debido a altas tasas hipotecarias en varios mercados desarrollados. La expansión de plantas industriales, particularmente para fábricas de semiconductores y baterías, está emergiendo como un bolsillo de crecimiento significativo en Norteamérica y Asia Oriental. Los proveedores de alquiler están re-balanceando flotas hacia montacargas de mayor capacidad y soluciones de elevación de precisión para servir estas instalaciones intensivas en capital.

Por Canal de Alquiler: Las Plataformas Online Escalan Rápidamente

Las transacciones basadas en sucursales aún representaron el 81,33% del mercado de alquiler de equipos de construcción en 2024, destacando el valor de los centros de servicio físicos y asistencia técnica el mismo día. Sin embargo, las reservas online se están expandiendo a una TCAC del 10,93% mientras los contratistas aprecian la visibilidad 24/7 en disponibilidad de flotas y precios. Los programas piloto en India y Brasil muestran que las órdenes móvil-primero comprimen el tiempo de reserva de varias horas a minutos.

Los modelos híbridos, combinando front-end digital con cumplimiento local, están emergiendo como mejores prácticas. El ProControl NextGen de Herc Rentals proporciona a gerentes de sitio tableros de telemática, notificaciones automatizadas de finalización de alquiler y integración de facturación directa, reduciendo el tiempo inactivo de equipos y riesgo de disputas. Los independientes más pequeños se integran con mercados agregados para evitar gastos pesados de TI mientras se benefician de mayor alcance. En general, la tendencia está redefiniendo las expectativas de los clientes en torno a transparencia y velocidad de servicio.

Por Tipo de Servicio: La Mezcla de Duración Refleja la Incertidumbre del Proyecto

Los contratos a mediano plazo que abarcan 1-12 meses controlaron el 47,99% de los ingresos totales de 2024. Esta duración se alinea con el ciclo de vida típico de fases de proyectos de infraestructura, desde movimiento de tierras hasta enmarcado estructural, ofreciendo tarifas diarias favorables relativas a alquileres cortos. Sin embargo, los alquileres a corto plazo de menos de un mes están surgiendo a una TCAC del 8,05% mientras las plataformas digitales reducen la fricción transaccional.

Los acuerdos a largo plazo compiten con leasing y compra directa, particularmente para activos de uso repetido como grúas torre. Para mantenerse relevantes, las casas de alquiler añaden servicios de valor agregado: telemática integrada, mantenimiento preventivo y SLAs de tiempo de actividad garantizado. Algunos proveedores prueban precios dinámicos que se flexionan basados en patrones de utilización, paralelizando la gestión de rendimiento de asientos de aerolíneas. Mientras la madurez de datos aumenta, tales modelos podrían remodelar perfiles de margen a través de la industria.

Análisis Geográfico

Asia-Pacífico mantuvo el 39,01% de los ingresos globales de alquiler en 2024, respaldado por extensiones de la Ruta de la Seda de China, desembolsos récord de gastos de capital de India y la cartera estable de obras públicas de Japón. Los OEM chinos capturaron el 75% de los envíos globales de equipos de construcción eléctricos en 2024, exportando agresivamente al Sudeste Asiático. El sector de construcción de India está en camino de añadir USD 1 billón al PIB para 2030, energizando la expansión nacional de sucursales por principales arrendadores. Japón, recuperándose de dos trimestres de contracción de órdenes de maquinaria, retornó al crecimiento a principios de 2025 mientras las inversiones en plantas de semiconductores se escalaron.

Medio Oriente representa el territorio de crecimiento más rápido con 7,56% TCAC hasta 2030. La cartera Visión 2030 de Arabia Saudí, incluyendo el Metro de Riad y proyectos de la ciudad NEOM, está empujando la demanda de alquiler más allá del 12% de crecimiento anualizado. Los EAU también se benefician de grandes corredores y desarrollos de uso mixto como la comunidad Masaar de AED 8 mil millones. Las empresas con especialidades en grúas y telehandlers están reubicando flotas al Golfo para capitalizar en altas tasas de utilización y rendimientos atractivos.

Norteamérica muestra una TCAC saludable del 6,58%. Los grandes paquetes de infraestructura y construcciones industriales robustas del sector privado respaldan la utilización estable de flotas. Europa registra un crecimiento más lento del 5,30%, sin embargo lidera en alquileres de bajas emisiones gracias a estrictas normas diesel Etapa V y mandatos municipales de cero carbono. Sudamérica avanza a una TCAC del 7,34%, alimentada por modernización de corredores de transporte y revitalización del sector de commodities. África promedia 6,90% de crecimiento, aunque el acceso a financiamiento y claridad regulatoria permanece desigual a través de mercados.

Panorama Competitivo

El mercado de alquiler de equipos de construcción está moderadamente fragmentado, revelando amplio espacio para consolidación. United Rentals lidera, siguiendo su adquisición de 2024 de Shore Hire en Australia, que expandió capacidades de entibación de zanjas. Herc Rentals saltó al tercer lugar después de su acuerdo de junio de 2025 para comprar H&E Equipment Services, impulsando ingresos pro-forma a USD 5 mil millones.

La inversión en tecnología es un eje primario de diferenciación. El despliegue de IoT de Sunbelt Rentals a través de 600.000 activos mejoró las rotaciones de activos y proporcionó a los clientes análisis de uso[2]"Sunbelt Rentals Usa IoT para Optimizar la Utilización de Flotas", PTC, ptc.com. Loxam está piloteando conjuntos generadores de hidrógeno en Francia para abordar restricciones urbanas de emisiones, mientras Nishio Rent All se asocia con OEM japoneses para probar bulldozers autónomos. Los independientes regionales aprovechan nichos especializados, como plataformas de trabajo aéreo o generación de energía, para defender su participación contra multinacionales, pero enfrentan requisitos crecientes de capital para flotas compatibles con ESG.

Las asociaciones estratégicas están proliferando. United Rentals colabora con proveedores de almacenamiento de baterías para agrupar soluciones de energía limpia, y la marca Sunbelt de Ashtead co-desarrolla APIs de datos con proveedores de software de gestión de proyectos para integrar métricas de alquiler en tableros de contratistas. Estas alianzas ayudan a la adherencia y abren vías de venta cruzada. Mientras tanto, OEM como Caterpillar expanden canales de alquiler directo de fábrica, intensificando la presión competitiva pero también estimulando ventas de flotas secundarias mientras los arrendadores actualizan inventarios.

Líderes de la Industria de Alquiler de Equipos de Construcción

-

Herc Rentals

-

United Rentals Inc.

-

Ashtead Group PLC

-

Loxam Group

-

Caterpillar Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Marzo 2025: Herc Holdings modificó su facilidad de crédito para financiar la adquisición de USD 2,9 mil millones de H&E Equipment Services, posicionándose como el tercer arrendador más grande de Norteamérica.

- Agosto 2024: United Rentals adquirió Shore Hire, añadiendo equipos de entibación de zanjas y gestión de tráfico a través de cuatro estados australianos.

- Agosto 2024: Wheeler Machinery Co. compró Diamond Equipment & Tool Rental en Utah, expandiendo la cobertura de Cat Rental Store a 18 sitios.

- Enero 2024: United Rentals lanzó una flota de generadores solares-batería EHR, la primera de su tipo en el sector de alquiler.

Alcance del Informe Global del Mercado de Alquiler de Equipos de Construcción

Alquiler de equipos de construcción significa un sitio para la recuperación y almacenamiento de vehículos grandes o piezas grandes de maquinaria usualmente relacionadas con construcción que están disponibles para uso público, que puede incluir actividades retail complementarias y adicionales.

El mercado de alquiler de equipos de construcción está segmentado por tipo de vehículo (equipos de movimiento de tierras y equipos de manejo de materiales), tipo de propulsión (motor IC e propulsión híbrida), y geografía (Norteamérica, Europa, Asia-Pacífico, y Resto del Mundo). El informe ofrece tamaño de mercado y pronósticos para el mercado de alquiler de equipos de construcción en valor (USD mil millones) para todos los segmentos anteriores.

| Equipos de Movimiento de Tierras | Retroexcavadoras |

| Cargadores | |

| Excavadoras | |

| Bulldozers | |

| Cargadores Compactos | |

| Otros Movimiento de Tierras | |

| Equipos de Manejo de Materiales | Grúas |

| Montacargas | |

| Camiones Volquete | |

| Telehandlers | |

| Otros Manejo de Materiales | |

| Equipos de Construcción de Concreto y Carreteras | |

| Equipos de Energía y Potencia | |

| Otros Equipos |

| Motor IC |

| Híbrido |

| Eléctrico |

| Célula de Combustible de Hidrógeno |

| Construcción Residencial |

| Construcción Comercial |

| Industrial / Manufactura |

| Infraestructura (Carreteras, Puentes, Puertos) |

| Minería y Canteras |

| Petróleo y Gas |

| Offline (Basado en Sucursales) |

| Plataformas Online |

| Alquiler a Corto Plazo (menos de 1 Mes) |

| Alquiler a Mediano Plazo (1 - 12 Meses) |

| Alquiler a Largo Plazo (Más de 1 Año) |

| Norteamérica | Estados Unidos | |

| Canadá | ||

| México | ||

| Resto de Norteamérica | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Rusia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Corea del Sur | ||

| Australia | ||

| Resto de APAC | ||

| Sudamérica | Brasil | |

| Argentina | ||

| Chile | ||

| Resto de Sudamérica | ||

| Medio Oriente y África | Medio Oriente | Arabia Saudí |

| Emiratos Árabes Unidos | ||

| Turquía | ||

| Resto de Medio Oriente | ||

| África | Sudáfrica | |

| Nigeria | ||

| Resto de África | ||

| Por Tipo de Equipo | Equipos de Movimiento de Tierras | Retroexcavadoras | |

| Cargadores | |||

| Excavadoras | |||

| Bulldozers | |||

| Cargadores Compactos | |||

| Otros Movimiento de Tierras | |||

| Equipos de Manejo de Materiales | Grúas | ||

| Montacargas | |||

| Camiones Volquete | |||

| Telehandlers | |||

| Otros Manejo de Materiales | |||

| Equipos de Construcción de Concreto y Carreteras | |||

| Equipos de Energía y Potencia | |||

| Otros Equipos | |||

| Por Tipo de Propulsión | Motor IC | ||

| Híbrido | |||

| Eléctrico | |||

| Célula de Combustible de Hidrógeno | |||

| Por Aplicación | Construcción Residencial | ||

| Construcción Comercial | |||

| Industrial / Manufactura | |||

| Infraestructura (Carreteras, Puentes, Puertos) | |||

| Minería y Canteras | |||

| Petróleo y Gas | |||

| Por Canal de Alquiler | Offline (Basado en Sucursales) | ||

| Plataformas Online | |||

| Por Tipo de Servicio | Alquiler a Corto Plazo (menos de 1 Mes) | ||

| Alquiler a Mediano Plazo (1 - 12 Meses) | |||

| Alquiler a Largo Plazo (Más de 1 Año) | |||

| Por Geografía | Norteamérica | Estados Unidos | |

| Canadá | |||

| México | |||

| Resto de Norteamérica | |||

| Europa | Alemania | ||

| Reino Unido | |||

| Francia | |||

| Italia | |||

| España | |||

| Rusia | |||

| Resto de Europa | |||

| Asia-Pacífico | China | ||

| Japón | |||

| India | |||

| Corea del Sur | |||

| Australia | |||

| Resto de APAC | |||

| Sudamérica | Brasil | ||

| Argentina | |||

| Chile | |||

| Resto de Sudamérica | |||

| Medio Oriente y África | Medio Oriente | Arabia Saudí | |

| Emiratos Árabes Unidos | |||

| Turquía | |||

| Resto de Medio Oriente | |||

| África | Sudáfrica | ||

| Nigeria | |||

| Resto de África | |||

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor actual del mercado de alquiler de equipos de construcción?

El mercado generó USD 141,42 mil millones en 2025 y se proyecta alcanzar USD 179,21 mil millones para 2030.

¿Qué región lidera el mercado de alquiler de equipos de construcción?

Asia-Pacífico representa el 39,01% de los ingresos globales, respaldado por programas de infraestructura de gran escala en China, India y Japón.

¿Qué tipo de equipo tiene la mayor participación del mercado?

La maquinaria de movimiento de tierras, liderada por excavadoras y retroexcavadoras, mantuvo el 40,98% de los ingresos en 2024.

¿Qué tan rápido se espera que crezcan los equipos de células de combustible de hidrógeno?

Los modelos impulsados por hidrógeno se pronostica que se expandan a una TCAC del 16,99% hasta 2030, la más rápida entre todos los tipos de propulsión.

¿Por qué los contratistas están cambiando de CAPEX a OPEX para equipos?

El alquiler reduce capital inicial, transfiere riesgos de mantenimiento a especialistas, y permite acceso a la última tecnología de bajas emisiones sin exposición a depreciación.

Última actualización de la página el: