Análisis del mercado de logística de proyectos de China

Se prevé que el mercado de logística de proyectos en China crezca a una tasa compuesta anual de más del 2% durante el período previsto.

- Se espera que el aumento a corto plazo de los precios del petróleo ayude a la industria de carga de proyectos en todo el mundo. Por otro lado, se anticipa una reducción a largo plazo de los precios del petróleo, lo que resultará en una menor inversión de dinero en nuevos proyectos.

- China produce una gran cantidad de carga pesada que se envía al extranjero. China es el mayor productor de acero del mundo y su capacidad es diez veces mayor que la de Estados Unidos. Como resultado, un país es un destino popular para que otros países importen grandes estructuras de acero.

- Además, gracias a la Iniciativa de la Franja y la Ruta (BRI), el gasto en infraestructura en China y sus vecinos está aumentando rápidamente. El proyecto mejora la promoción comercial y la infraestructura de transporte.

- Investigaciones recientes muestran que el enfoque de China hacia los préstamos internacionales ha cambiado. Las inversiones de China en proyectos de infraestructura bajo su Iniciativa de la Franja y la Ruta (BRI) han disminuido, mientras que la ayuda a corto y mediano plazo de Beijing a los países socios, algunos de los cuales están lidiando con niveles de deuda crecientes, ha aumentado.

- Un informe del Centro de Desarrollo y Finanzas Verdes (GFDC) de la Universidad Fudan de Shanghai dice que las inversiones y contratos de China en 147 países sumaron 28.400 millones de dólares en el primer semestre de 2022. Esto representa un aumento del 47% respecto al mismo período del año pasado. A través de inversiones se realizaron 11,8 mil millones de dólares y a través de contratos de proyectos, 16,5 mil millones de dólares.

- Los riesgos de mover carga de proyecto están creciendo, no sólo en términos del límite de cuánto se puede mover, sino también en términos de los valores finales de Delay in Start-up (DSU), donde los montos de seguro podrían alcanzar los mil millones de dólares..

- Cuando se tienen en cuenta elementos como la refabricación, el envío, los cargos, la pérdida de ingresos y otros costos operativos, el hecho de que un envío no llegue intacto puede resultar en una pérdida masiva y multimillonaria por retraso en la puesta en marcha (DSU). Los proyectos BRI, que requieren el envío de productos básicos a través de tránsitos interiores extremadamente largos a regiones como el Sudeste Asiático, están aumentando este riesgo.

- En China, los puertos de Qingdao, Dalian, Guangzhou y, especialmente, Shanghai y Tianjin se utilizan habitualmente para manipular carga de proyectos.

- La política de China de cero COVID-19 tuvo un gran efecto en las cadenas de suministro globales porque cerró muchas ciudades importantes durante mucho tiempo, lo que habría sido impensable antes de la pandemia. Las restricciones asociadas con el COVID-19 redujeron significativamente la capacidad de producción y logística de China. , y la movilidad de las personas, así como su confianza empresarial y de los consumidores.

- China es una fuente importante de muchos bienes de consumo, piezas para fabricar cosas y materias primas. La pérdida de sus capacidades industriales y logísticas ha empeorado la inflación global al provocar una escasez persistente de suministros en los mercados globales que están todos conectados.

Tendencias del mercado de logística de proyectos de China

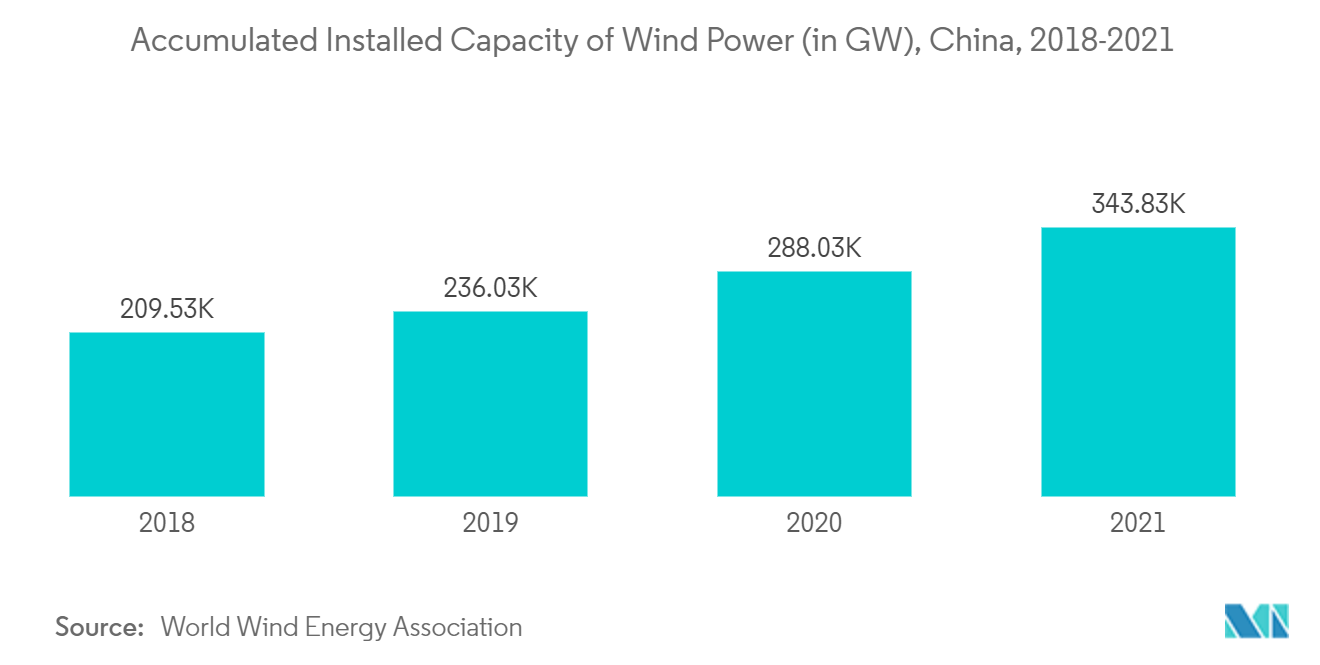

Se espera que la energía eólica impulse la demanda de servicios de logística de proyectos durante el período previsto.

- Uno de los segmentos de crecimiento importantes del mercado de la logística de proyectos es el envío de energía eólica. La energía eólica se está convirtiendo en un negocio maduro en todo el mundo, por lo que se están construyendo cada vez más turbinas eólicas para generar electricidad de manera más eficiente.

- Los equipos de energía eólica son muy grandes y pesados, y algunas piezas pesan más de 300 toneladas. Se necesita mucha habilidad para moverlo de forma segura. En ocasiones es necesario el transporte a sitios remotos y en alta mar.

- A medida que más países utilizan la energía eólica, los fabricantes se ven presionados a llevar los equipos a los países más rápido. En respuesta a la creciente necesidad de enviar componentes de energía eólica, algunos constructores navales se están centrando en fabricar barcos especiales diseñados para transportar equipos de energía eólica..

- China instaló 55,8 Gigavatios por sí sola en 2021, superando su récord anterior de 52 Gigavatios establecido en 2020. Se trata de un aumento del 19,4%. La capacidad total instalada de turbinas eólicas en China es actualmente de 344 gigavatios.

- A pesar de la pandemia mundial y la creciente presión económica, el negocio de la energía eólica marina ha seguido creciendo, según un informe reciente del instituto de investigación naviera Clarksons. El volumen de producción aumentó un 177% año tras año a más de 3.400 unidades, estableciendo un récord.

- A finales de 2021, la cantidad total de energía eólica marina producida en todo el mundo será de 50,5 GW. Este es un gran salto del 58% con respecto al año anterior. La energía eólica marina está adquiriendo cada vez más importancia como una de las principales formas para que el sistema energético se vuelva neutro en carbono. Esto se debe a que hay menos recursos terrestres y eólicos que puedan utilizarse para generar energía.

- Según la capacidad global instalada de turbinas eólicas marinas, pueden ayudar a ahorrar casi 9.000 toneladas de emisiones de carbono procedentes de la producción de energía cada año.

- El Consejo Mundial de Energía Eólica (GWEC) afirma que la capacidad instalada de generación eólica marina crecerá en más de 235 GW entre 2021 y 2030, a un ritmo de alrededor del 23,6% anual en promedio. La capacidad instalada total superará los 270 GW en 2030.

- Todas las naciones han realizado importantes planes de inversión para el crecimiento de la energía eólica marina. China y Europa se encuentran entre ellos y son los principales factores que impulsan el crecimiento del mercado mundial. En los próximos diez años, se prevé que la nueva capacidad construida alcanzará los 58 GW y 102 GW, respectivamente.

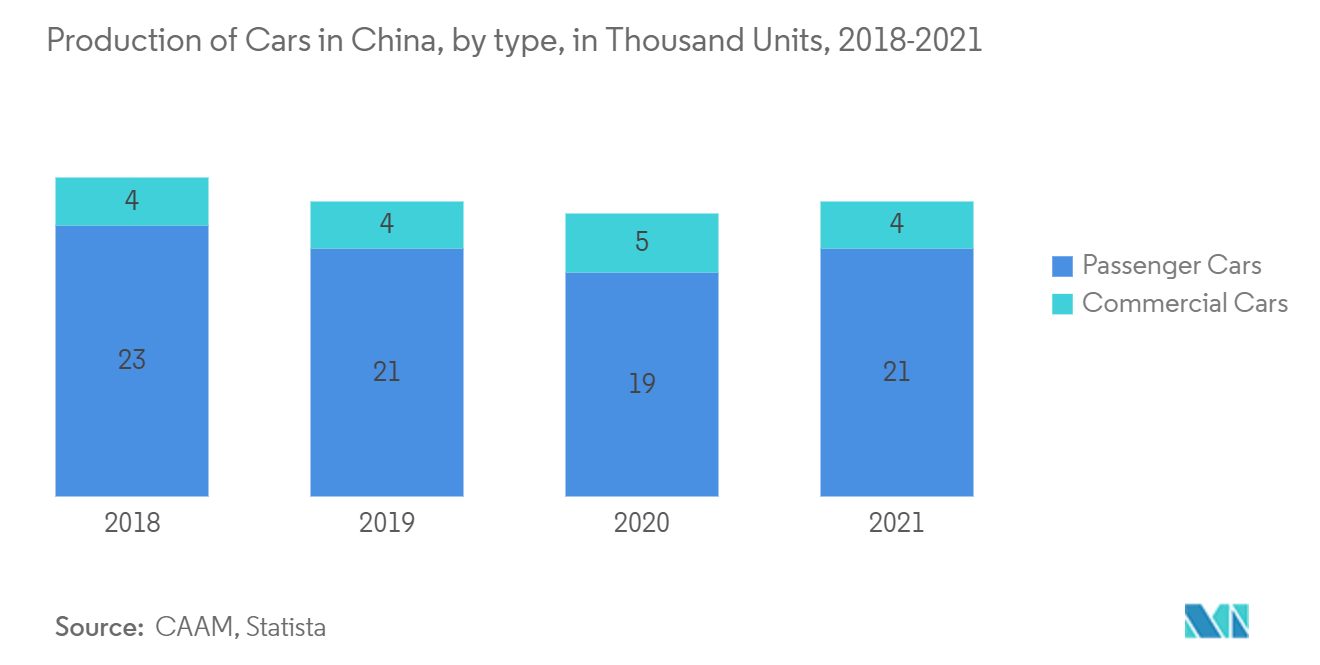

El aumento del automóvil está impulsando el mercado

- Los constructores navales y las personas que siguen la industria dicen que la flota de transporte marítimo de automóviles de China crecerá y obtendrá una mayor participación del mercado en los próximos años debido a las crecientes exportaciones de automóviles del país y la creciente demanda de vehículos eléctricos en todo el mundo..

- El mercado mundial de portavehículos ha experimentado una fuerte expansión este año y comenzará a recuperarse en 2021. En los primeros ocho meses se comercializaron un total de 43 nuevos portavehículos a nivel mundial, la mayor cantidad desde 2008, según la Asociación China de Portavehículos, con sede en Beijing. la Industria Nacional de Construcción Naval, o CANSI.

- Con un tamaño medio de barco de 5.300 plazas, la flota mundial de 756 portacoches contiene casi 4 millones de plazas para vehículos individuales. China tiene actualmente una flota de 51 vehículos de transporte, nueve de los cuales son grandes vehículos con 7.600 plazas de aparcamiento cada uno, y dos de ellos son grandes vehículos de transporte con 7.800 plazas de aparcamiento cada uno, cuya entrega está prevista para 2024 y 2025, respectivamente..

- Antes de 2021, el comercio interno dominaba más la flota de transporte de automóviles de China. Sin embargo, a medida que se entreguen nuevos barcos pedidos a armadores y fabricantes de automóviles chinos en los próximos años, se espera que la flota aumente, según Liu Hao, gerente de la planta de fabricación de Longkou en Yantai, CIMC Raffles Offshore Ltd, con sede en la provincia de Shandong. Según Liu, la empresa ha recibido el mayor número de pedidos de su historia, 12 en total, para 12 portacoches. Tiene hasta 2026 para completar el plan de producción necesario para completar estos pedidos.

Descripción general de la industria de logística de proyectos de China

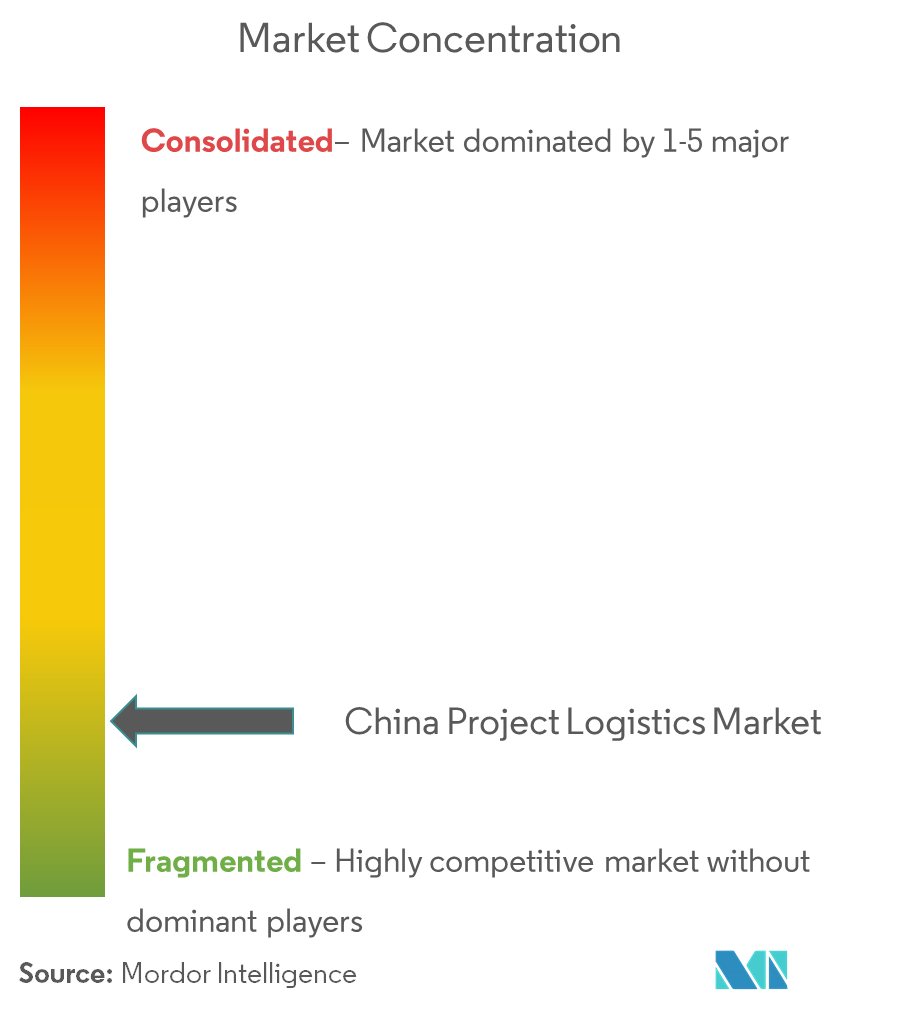

El mercado de la logística de proyectos en China está fragmentado porque hay muchas pequeñas y medianas empresas en el negocio. Algunas de las empresas más conocidas incluyen Chirey Group, Sinotrans y COSCO Shipping Logistics Co., Ltd. Las empresas nacionales dominan el mercado. Para satisfacer la creciente demanda y las exportaciones de carga pesada del país, las empresas deben ampliar sus redes. Los equipos críticos para el proyecto tienen criterios muy estrictos para la creación de una estrategia de transporte de carga, el despliegue de camiones de transporte, la coordinación de camiones, barcos y grúas flotantes, así como la gestión del tiempo. Este equipo debe entregarse de forma segura en plazos más cortos. Como resultado, al manejar carga de proyecto, las empresas deben elegir los socios correctos.

Líderes del mercado de logística de proyectos de China

COSCO Shipping Logistics Co., Ltd.

Chirey Group

Sinotrans (HK) Logistics Ltd.

CJ Smart Cargo

Tiba Group

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de logística de proyectos de China

- Enero de 2023: Maersk y el organismo administrativo de la Zona de Libre Comercio de Shanghai firmaron un acuerdo de concesión de tierras a fines de diciembre de 2022 para la nueva área de Lin-gang. Este es el primer centro logístico insignia, ecológico e inteligente de Maersk que abre en China. Tiene bajas o muy bajas emisiones de gases de efecto invernadero. El proyecto comenzará en el tercer trimestre de 2024 y costará 174 millones de dólares.

- Enero de 2022: Los miembros de Ocean Alliance, CMA CGM, COSCO Shipping Lines, OOCL y Evergreen firmaron el producto del Día 7 de Ocean Alliance, que se lanzará en enero de 2023. Se anunció que 26 CMA CGM de combustible dual propulsado por GNL Los barcos serían asignados a Ocean Alliance. El nuevo producto contará con un total de 353 portacontenedores, de los cuales 125 serán operados por el Grupo CMA CGM, 40 servicios y una capacidad total anual estimada de alrededor de 22,4 millones de TEU. El lanzamiento del nuevo servicio coincidirá con la entrada en vigor del esquema de calificación del Indicador de Intensidad de Carbono (CII) de la OMI, que ha sido objeto de muchas críticas recientemente por no ser adecuado para su propósito.

Segmentación de la industria de logística de proyectos de China

La logística de proyectos se refiere a la gestión logística de un emprendimiento específico. Esto cubre la organización, gestión y supervisión del transporte. El transporte de carga de forma segura a un sitio de construcción para un proyecto en particular es el foco de la logística de proyectos.

La investigación incluye un análisis exhaustivo de los antecedentes de la industria de logística de proyectos de China, una descripción general del mercado, estimaciones del tamaño del mercado para segmentos importantes, tendencias emergentes por segmentos y dinámica del mercado. El Mercado de Logística de Proyectos está segmentado por Servicio (Transporte, Expedición, Almacenamiento y Otros servicios de valor agregado) y por Usuarios Finales (Petróleo y Gas, Petroquímica, Minería y Canteras, Energía y Energía, Construcción, Manufactura y Otros Servicios Finales). Usuarios). El informe ofrece el tamaño del mercado y pronósticos para el mercado de logística de proyectos de China en valor (USD) para todos los segmentos anteriores.

| Transporte |

| Reenvío |

| almacenamiento |

| Otros servicios de valor agregado |

| Petróleo y gas, petroquímica |

| Minas y canteras |

| Energía y potencia |

| Construcción |

| Fabricación |

| Otros usuarios finales (aeroespacial y de defensa, automotriz, etc.) |

| Por servicio | Transporte |

| Reenvío | |

| almacenamiento | |

| Otros servicios de valor agregado | |

| Por usuario final | Petróleo y gas, petroquímica |

| Minas y canteras | |

| Energía y potencia | |

| Construcción | |

| Fabricación | |

| Otros usuarios finales (aeroespacial y de defensa, automotriz, etc.) |

Preguntas frecuentes sobre investigación de mercado de logística de proyectos de China

¿Cuál es el tamaño actual del mercado de Logística de proyectos de China?

Se proyecta que el mercado de logística de proyectos de China registrará una tasa compuesta anual superior al 2% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado de Logística de proyectos de China?

COSCO Shipping Logistics Co., Ltd., Chirey Group, Sinotrans (HK) Logistics Ltd., CJ Smart Cargo, Tiba Group son las principales empresas que operan en el mercado de logística de proyectos de China.

¿Qué años cubre este mercado de Logística de proyectos de China?

El informe cubre el tamaño histórico del mercado de China Project Logistics Market durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de China Project Logistics para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de logística de proyectos de China

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Logística de proyectos de China en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de China Project Logistics incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.

_-_Copy.webp)