Tamaño y Participación del Mercado de Energía Renovable de Canadá

Análisis del Mercado de Energía Renovable de Canadá por Mordor Intelligence

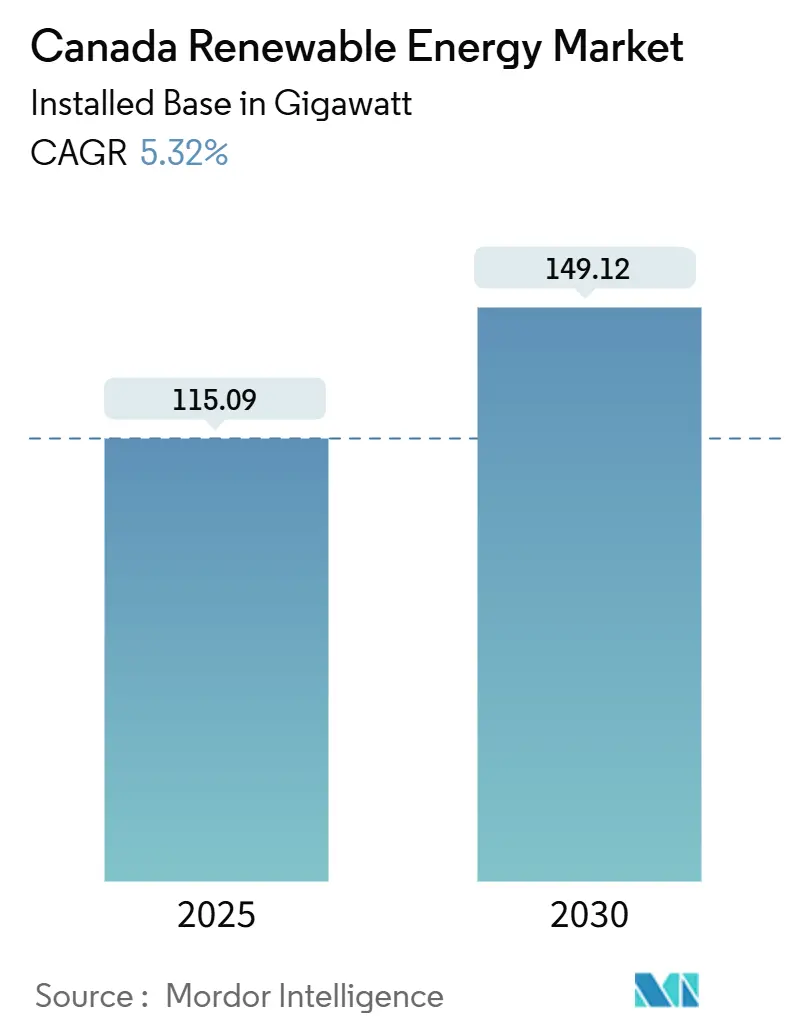

Se espera que el tamaño del Mercado de Energía Renovable de Canadá en términos de base instalada crezca de 115,09 gigavatios en 2025 a 149,12 gigavatios para 2030, a una TCAC del 5,32% durante el período de pronóstico (2025-2030).

Los activos hidroeléctricos continúan sustentando la generación, sin embargo, las adiciones eólicas y solares superan el crecimiento heredado mientras el precio del carbono se mueve por encima de CAD 170 por tonelada. Los costos nivelados decrecientes y un grupo en expansión de acuerdos corporales de compra de energía refuerzan la viabilidad financiera de los proyectos, mientras que las estructuras de participación accionaria indígena reducen las barreras de financiamiento para instalaciones en regiones remotas. Los corredores de exportación de hidrógeno verde amplían la base de demanda más allá de las necesidades eléctricas domésticas, y los incentivos federales para tecnología limpia mejoran la economía residencial, impulsando a los hogares hacia soluciones distribuidas de solar-más-almacenamiento.

Conclusiones Clave del Informe

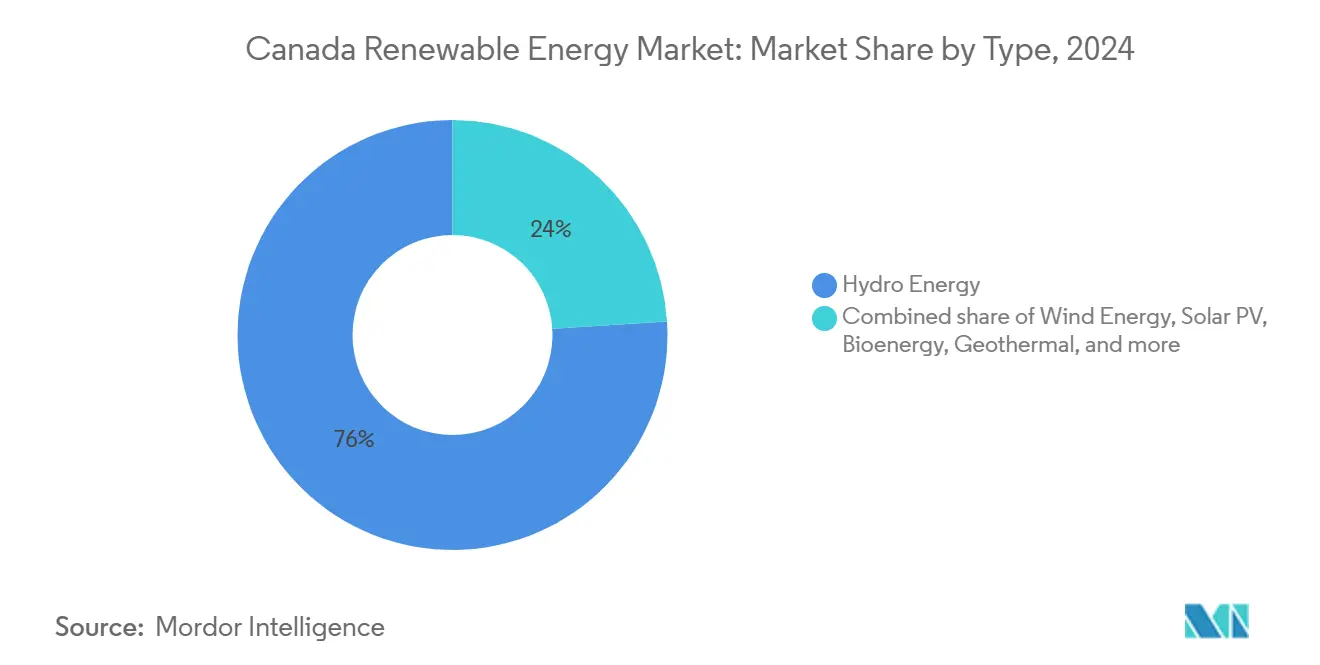

- Por tecnología, la energía hidroeléctrica mantuvo el 76% de la participación del mercado de energía renovable de Canadá en 2024, mientras que la energía solar fotovoltaica se pronostica que se expandirá a una TCAC del 9% hasta 2030.

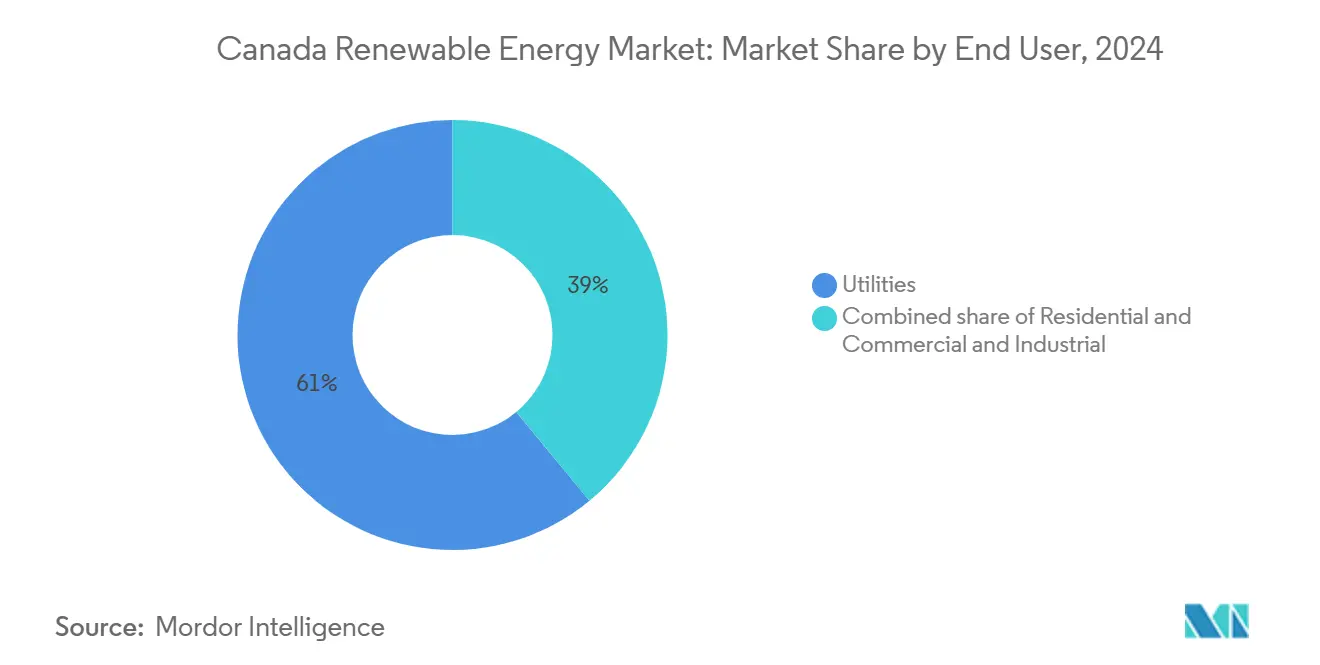

- Por usuario final, los servicios públicos representaron el 61% del tamaño del mercado de energía renovable de Canadá en 2024; el segmento residencial registra el crecimiento más rápido con una TCAC del 8% hasta 2030.

Tendencias y Perspectivas del Mercado de Energía Renovable de Canadá

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Escalamiento del precio federal del carbono | +1.20% | Nacional, más fuerte en Alberta y Saskatchewan | Plazo medio (2-4 años) |

| Mandato acelerado de desplazamiento de carbón a renovables | +0.80% | Alberta, Saskatchewan, Nueva Escocia | Corto plazo (≤ 2 años) |

| LCOE decreciente de energía eólica terrestre y FV de escala de servicios públicos | +1.50% | Nacional, concentrado en provincias de las Praderas | Largo plazo (≥ 4 años) |

| Aumento en PPAs corporativos de sectores de centros de datos y minería | +0.70% | Ontario, Quebec, Alberta | Plazo medio (2-4 años) |

| Marcos de propiedad accionaria indígena desbloqueando capital | +0.40% | Nacional, énfasis en territorios del Norte | Largo plazo (≥ 4 años) |

| Iniciativas de corredores de exportación de hidrógeno verde | +0.30% | Canadá Atlántico, Quebec | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Escalamiento del Precio Federal del Carbono

Las tarifas de carbono en escalamiento elevan los costos de generación de combustibles fósiles y agudizan la competitividad de las renovables, particularmente cuando las tarifas suben hacia CAD 170 por tonelada para 2030.[1]CBC News, "Escalamiento del Precio Federal del Carbono," cbc.ca Las Regulaciones de Electricidad Limpia adoptadas en 2024 requieren electricidad de cero emisiones para mediados de siglo, obligando a los servicios públicos a acelerar la capacidad renovable.[2]Canada Gazette, "Regulaciones de Electricidad Limpia 2024," canadagazette.gc.ca Las provincias divergen en el ritmo de cumplimiento, pero la señal de precio mejora la certidumbre de ingresos a largo plazo para desarrolladores eólicos y solares, apoyando proyectos comerciales y alargando los plazos contractuales buscados por inversionistas institucionales.

Marcos de Propiedad Accionaria Indígena Desbloqueando Capital

El préstamo accionario inaugural de CAD 108,3 millones del Banco de Infraestructura de Canadá al parque eólico Mesgi'g Ugju's'n 2 ilustra cómo la participación indígena desbloquea financiamiento mientras honra los derechos de administración.[3]Yahoo Finance, "Banco de Infraestructura de Canadá Financia Energía Eólica Indígena," finance.yahoo.com La adquisición subsecuente de BC Hydro otorgó nueve proyectos de mayoría indígena por valor de CAD 6 mil millones, demostrando la alineación de políticas entre objetivos de reconciliación y expansión energética. La participación accionaria acelera los permisos, reduce el riesgo de licencia social y canaliza ingresos hacia economías locales, creando un modelo duradero para el crecimiento en corredores de recursos remotos.

Iniciativas de Corredores de Exportación de Hidrógeno Verde

Un esquema de CAD 8 mil millones de Terranova dirigido a compradores alemanes muestra la oferta de Canadá para suministrar hidrógeno basado en renovables a Europa. El electrolizador de 20 MW de Brookfield para Gazifère empareja la producción de hidrógeno con redes de gas existentes, probando una infraestructura híbrida que amplía las vías de descarbonización. Los corredores de exportación demandan nuevas construcciones eólicas y solares frescas, absorben generación excesiva y activan mejoras de transmisión, extendiendo el crecimiento más allá del sector eléctrico.

Aumento en PPAs Corporativos de Sectores de Centros de Datos y Minería

El arreglo global de renovables de 10,5 GW de Microsoft con Brookfield subraya el apetito de hiperescala por energía limpia que evita los plazos de adquisición de servicios públicos. La hoja de ruta de Alberta para interconexiones de centros de datos de IA apunta a 1.200 MW de nueva carga para 2028, integrando PPAs a largo plazo en las tuberías de proyectos. Las empresas mineras hacen eco de la tendencia, contratando energía eólica y solar para reducir costos energéticos y satisfacer mandatos ESG de inversionistas, diversificando aún más la demanda.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Congestión de transmisión y riesgos de reducción | -0.90% | Corredores de transmisión de Alberta, Ontario, Quebec | Corto plazo (≤ 2 años) |

| Largos plazos de permisos de sitio provinciales | -0.60% | Nacional, agudo en Ontario y Columbia Británica | Plazo medio (2-4 años) |

| Escasez de cadena de suministro de minerales críticos para FV y almacenamiento | -0.40% | Nacional, afectando proyectos solares y de baterías | Largo plazo (≥ 4 años) |

| Disputas de derechos territoriales indígenas retrasando proyectos | -0.30% | Territorios del norte, regiones remotas | Plazo medio (2-4 años) |

| Fuente: Mordor Intelligence | |||

Congestión de Transmisión y Riesgos de Reducción

La rápida construcción ha superado la capacidad de la red en varios corredores, provocando advertencias de reducción del Operador del Sistema Eléctrico de Alberta e impulsando a Hydro-Québec a destinar CAD 50 mil millones para 5.000 km de nuevas líneas. Los cuellos de botella elevan los costos de financiamiento de proyectos y reducen los ingresos hasta que se materialicen las mejoras, moderando la expansión a corto plazo en zonas de alto recurso.

Escasez de Cadena de Suministro de Minerales Críticos para FV y Almacenamiento

Canadá extrae litio, níquel y cobalto, sin embargo, el procesamiento doméstico limitado expone los proyectos solares y de baterías a interrupciones de suministro global.[4]Natural Resources Canada, "Estrategia de Minerales Críticos," nrcan.gc.ca Una estrategia federal de CAD 4 mil millones busca localizar el refinamiento, pero las instalaciones tomarán años en escalar, dejando proyectos vulnerables a fluctuaciones de precios de importación durante el horizonte de pronóstico.

Análisis de Segmentos

Por Tipo: El Dominio Hidroeléctrico Enfrenta Disrupción Solar

Las plantas hidroeléctricas suministraron el 76% del mercado de energía renovable de Canadá en 2024, reflejando una base de activos madura y abundantes sistemas fluviales. La energía solar ocupa una participación menor pero se expande a una TCAC del 9% mientras los precios de módulos caen y las provincias implementan programas de medición neta. Quebec planea triplicar la capacidad eólica para 2035, emparejando recursos variables con embalses hidroeléctricos que actúan como almacenamiento natural. Los parques eólicos de las Praderas Occidentales alimentan líneas de larga distancia hacia Ontario y Quebec, aunque el riesgo de reducción persiste hasta que las mejoras planificadas se acerquen a la finalización. La bioenergía permanece como un nicho, sirviendo cargas de calor industrial en regiones forestales. Los proyectos piloto geotérmicos y mareales avanzan lentamente mientras los desarrolladores prueban la viabilidad comercial en medio de altos costos iniciales.

Los costos solares decrecientes catalizan la adopción de techos residenciales y comerciales, especialmente donde los créditos fiscales de inversión en tecnología limpia estrechan los períodos de recuperación. Los proyectos híbridos combinan sistemas FV, eólicos y de batería para aplanar las curvas de producción, facilitando la integración a la red. Las renovaciones hidroeléctricas extienden la vida útil de activos y elevan la capacidad, pero los permisos ambientales para nuevas presas siguen siendo estrictos. La diversidad tecnológica reduce el riesgo del sistema y construye resistencia contra la volatilidad hidrológica impulsada por el cambio climático.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Usuario Final: El Control de Servicios Públicos Se Desplaza Hacia Modelos Distribuidos

Los productores de propiedad de servicios públicos satisficieron el 61% de la demanda del usuario final en 2024, aprovechando la escala y contratos a largo plazo para financiar grandes parques hidroeléctricos y eólicos. El segmento residencial crece un 8% anualmente mientras los hogares instalan arreglos de techos y baterías de iones de litio que califican para el crédito de inversión federal en tecnología limpia, erosionando los volúmenes de ventas al por menor para las empresas establecidas. Los compradores comerciales firman PPAs directos para cubrir costos futuros de energía y satisfacer mandatos de sostenibilidad, mientras que los operadores de minería y centros de datos anclan energía solar de escala de servicios públicos en Alberta rica en energía.

Los recursos distribuidos requieren flujos de energía bidireccionales, empujando a los reguladores a reformular las reglas de interconexión y las tarifas de tiempo de uso. Los activos agregados detrás del medidor comienzan a participar en mercados de capacidad, ofreciendo respuesta de demanda y servicios auxiliares. Los servicios públicos responden invirtiendo en automatización de distribución y almacenamiento del lado del cliente, pivotando hacia modelos de servicio de plataforma que monetizan la confiabilidad de la red en lugar de las ventas volumétricas solamente.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico

Quebec comanda la mayor huella provincial debido a la capacidad hidroeléctrica heredada y una estrategia de CAD 185 mil millones para triplicar la instalación eólica, modernizar la transmisión y exportar energía excedente al noreste de Estados Unidos. Su licitación de 2024 adquirió 1.550 MW de energía eólica a 7,8 centavos por kilovatio-hora, manteniendo la competitividad de costos a pesar de la presión inflacionaria. Las asociaciones indígenas sustentan la mayoría de los nuevos proyectos, otorgando a las comunidades participaciones accionarias y compartición de ingresos que agilizan los permisos.

Columbia Británica acelera la adquisición para satisfacer un aumento de carga proyectado del 15% para 2030. La reciente adjudicación de BC Hydro de nueve contratos eólicos de mayoría indígena que totalizan casi 5.000 GWh anualmente refleja las prioridades de reconciliación y los regímenes eólicos costeros favorables. La provincia exime a los parques eólicos de evaluaciones ambientales bajo umbrales definidos, acortando los tiempos de entrega mientras mantiene protocolos robustos de consulta con las Primeras Naciones.

Alberta alberga el 75% de la inversión renovable reciente, sin embargo, lucha con la turbulencia política. Una moratoria de seis meses se levantó a principios de 2024, pero las restricciones de uso de tierras en parcelas agrícolas y zonas escénicas alargan los ciclos de desarrollo. Las preocupaciones de estabilidad de la red estimulan el rediseño del mercado, y la construcción de transmisión se retrasa respecto a las adiciones de generación. Aún así, la irradiancia solar superior y los recursos eólicos robustos sugieren un potencial a gran escala una vez que mejore la claridad regulatoria.

Panorama Competitivo

La estructura del mercado permanece moderadamente consolidada. Hydro-Québec, BC Hydro y Ontario Power Generation dominan sus jurisdicciones de origen al poseer flotas hidroeléctricas y activos de transmisión integrados. Los productores independientes de energía como Brookfield Renewable Partners, Northland Power e Innergex Renewable Energy se expanden a través de energía eólica marina, baterías de escala de servicios públicos y diversificación global. Las empresas conjuntas indígenas ganan cada vez más licitaciones provinciales, alterando las jerarquías competitivas e integrando la propiedad comunitaria en el financiamiento de proyectos.

La consolidación gana impulso. La adquisición de CAD 10 mil millones de CDPQ de Innergex eleva la influencia de fondos de pensiones sobre las tuberías de proyectos, mientras que la compra de CAD 2,5 mil millones de LS Power del brazo de renovables de Algonquin señala capital estadounidense entrante que busca exposición a contratos canadienses de larga duración. Los desarrolladores cubren el riesgo regulatorio mezclando exposición comercial con ingresos contratados y ensamblando carteras de múltiples tecnologías que capturan ingresos de servicios auxiliares del almacenamiento.

Los temas estratégicos incluyen integración vertical hacia hidrógeno verde, co-ubicación de renovables con carga de centros de datos y despliegue de almacenamiento de larga duración. Las empresas aprovechan la dotación de minerales críticos de Canadá para explorar cadenas de suministro de baterías domésticas, aunque la escasez de procesamiento mantiene el enfoque inmediato en células importadas. Las presiones competitivas estimulan la innovación en estructuras de financiamiento, con securitización basada en ingresos y PPAs sintéticos ganando tracción entre inversionistas institucionales.

Líderes de la Industria de Energía Renovable de Canadá

-

Hydro-Québec

-

Brookfield Renewable Partners

-

Ontario Power Generation

-

TransAlta Renewables

-

BC Hydro

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: El Banco de Infraestructura de Canadá invirtió CAD 108,3 millones en el parque eólico Mesgi'g Ugju's'n 2, marcando el primer préstamo accionario indígena y estableciendo un nuevo precedente de propiedad.

- Marzo 2025: Comenzó la construcción del proyecto eólico Goose Harbour Lake de CAD 450 millones en Nueva Escocia, con 24 turbinas de siete MW.

- Febrero 2025: Innergex Renewable Energy acordó ser adquirida por CDPQ por CAD 10 mil millones, consolidando el segmento de energía independiente.

- Enero 2025: LS Power completó su adquisición de CAD 2,5 mil millones de las renovables a gran escala de Algonquin Power.

Alcance del Informe del Mercado de Energía Renovable de Canadá

El alcance del informe del mercado de energía renovable canadiense incluye:

| Energía Hidroeléctrica |

| Energía Eólica (Terrestre, Marina) |

| Energía Solar FV (Escala de servicios públicos, Distribuida) |

| Bioenergía (Biomasa Sólida, Biogás, Conversión de Residuos en Energía) |

| Geotérmica |

| Océanica y Mareal |

| Residencial |

| Comercial e Industrial |

| Servicios Públicos |

| Por Tipo | Energía Hidroeléctrica |

| Energía Eólica (Terrestre, Marina) | |

| Energía Solar FV (Escala de servicios públicos, Distribuida) | |

| Bioenergía (Biomasa Sólida, Biogás, Conversión de Residuos en Energía) | |

| Geotérmica | |

| Océanica y Mareal | |

| Por Usuario Final | Residencial |

| Comercial e Industrial | |

| Servicios Públicos |

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de energía renovable de Canadá?

El mercado alcanzó 115,09 GW en 2025 y está en camino de llegar a 149,12 GW para 2030, creciendo a una TCAC del 5,32%.

¿Qué tecnología tiene la mayor participación en la mezcla renovable de Canadá?

La energía hidroeléctrica representó el 76% de la participación del mercado de energía renovable de Canadá en 2024, debido a las extensas inversiones históricas en presas y embalses.

¿Por qué son significativas las asociaciones de participación accionaria indígena en las energías renovables canadienses?

Estas asociaciones desbloquean capital, agilizan la obtención de permisos y garantizan beneficios económicos locales, como se ilustra con el financiamiento de CAD 108,3 millones del proyecto eólico Mesgi'g Ugju's'n 2.

¿Qué factores podrían restringir el crecimiento en los próximos dos años?

La congestión de transmisión y los largos plazos de permisos provinciales son los obstáculos más inmediatos, que juntos reducen casi 1,5 puntos porcentuales de la TCAC proyectada.

¿Cómo está influyendo el hidrógeno verde en las futuras adiciones de capacidad?

Los proyectos de hidrógeno orientados a la exportación, como la iniciativa de CAD 8 mil millones de Terranova, demandan grandes nuevas construcciones eólicas y solares y abren acceso a los mercados europeos.

¿Qué provincia muestra el mayor potencial de crecimiento a corto plazo?

Columbia Británica está ganando impulso con adquisiciones eólicas lideradas por indígenas que agregan casi 5.000 GWh anualmente a la red provincial.

Última actualización de la página el: