Tamaño y Participación del Mercado de Suministros Hospitalarios de Canadá

Análisis del Mercado de Suministros Hospitalarios de Canadá por Mordor Intelligence

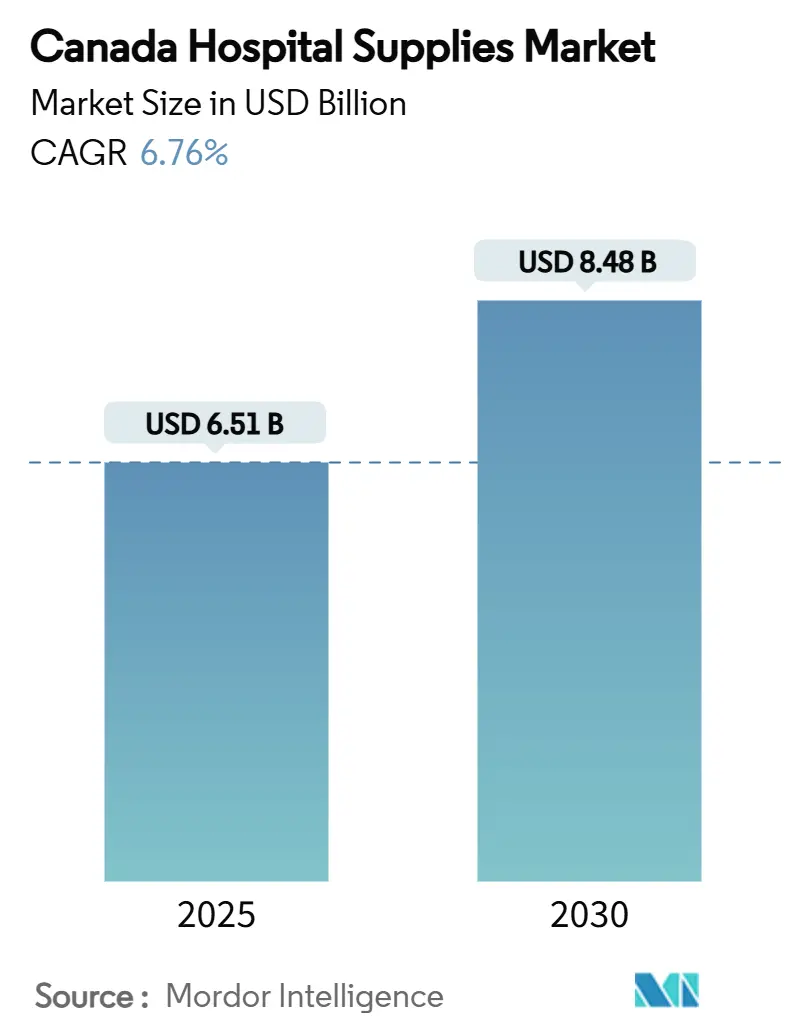

El tamaño del Mercado de Suministros Hospitalarios de Canadá se estima en 6.51 mil millones USD en 2025, y se espera que alcance 8.48 mil millones USD para 2030, a una TCAC del 6.76% durante el período de pronóstico (2025-2030).

La expansión del tamaño del mercado supera el crecimiento general del gasto en atención sanitaria y está respaldada por sólidos programas de capital gubernamental, adopción tecnológica rápida y volúmenes quirúrgicos en aumento. Los proyectos de infraestructura provincial por valor de más de 80 mil millones CAD (58.3 mil millones USD) están desbloqueando oportunidades de contratación, mientras que el envejecimiento demográfico está remodelando la demanda de productos hacia ayudas de movilidad, desechables de atención crónica y monitoreo avanzado de pacientes. Los avances tecnológicos-desde esterilización a baja temperatura hasta equipos de quirófano conectados-están ampliando las gamas de productos y elevando los precios de venta promedio. Mientras tanto, los proveedores multinacionales están profundizando las asociaciones locales para asegurar contratos a largo plazo mientras los hospitales agudizan los objetivos de sostenibilidad y requisitos de cumplimiento.

Conclusiones Clave del Informe

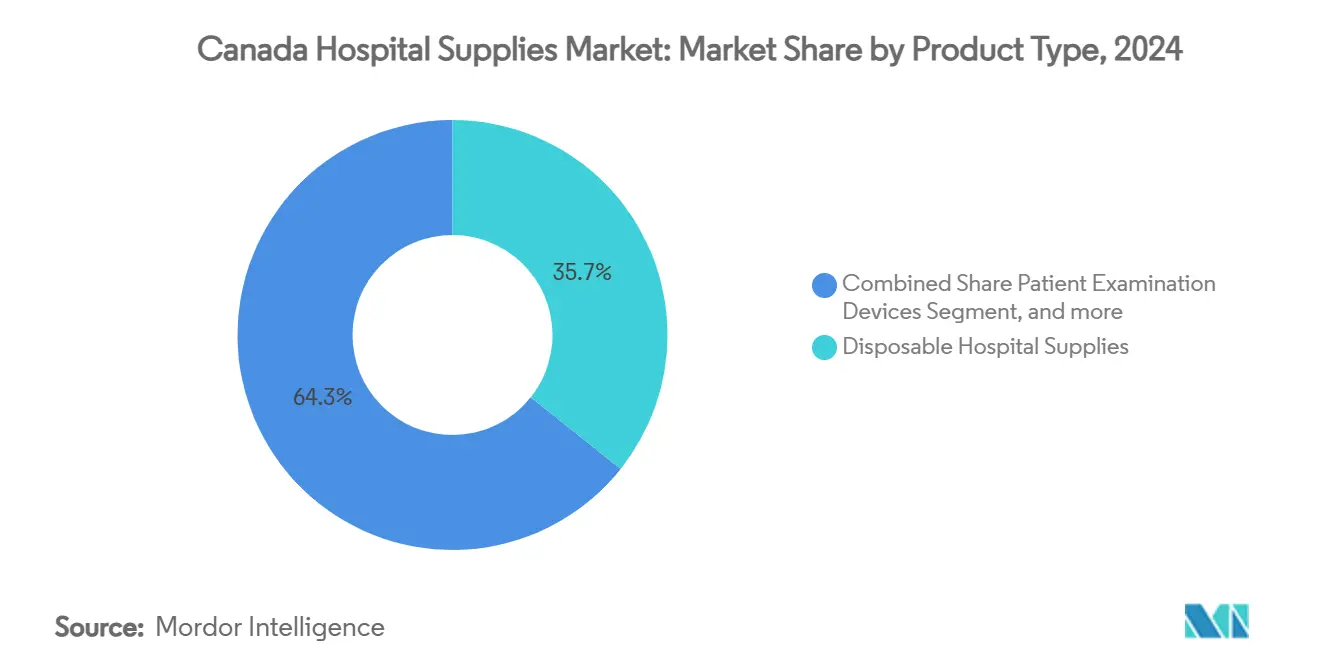

- Por tipo de producto, los suministros desechables lideraron con el 35.69% de participación en ingresos en 2024; se proyecta que el equipo de esterilización avance a una TCAC del 8.64% hasta 2030.

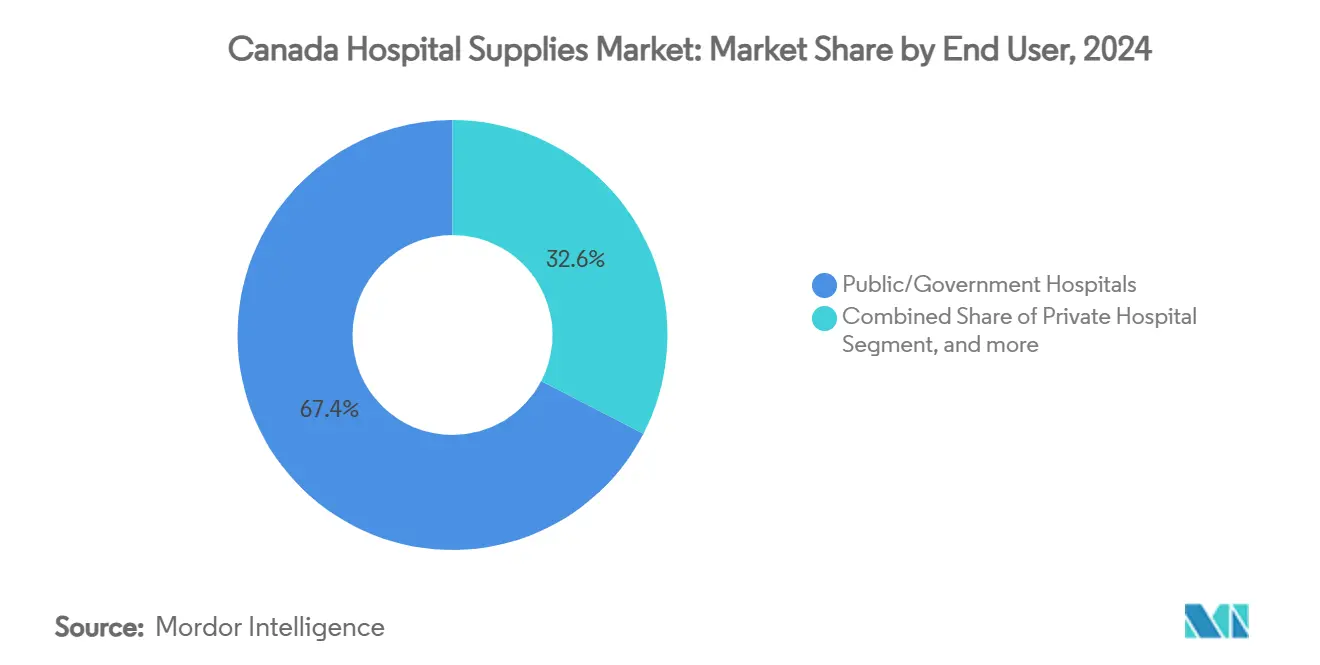

- Por usuario final, los hospitales públicos dominaron el 67.41% de la participación del mercado de suministros hospitalarios de Canadá en 2024, mientras que se pronostica que los centros especializados y quirúrgicos ambulatorios crezcan a una TCAC del 7.91% hasta 2030.

Tendencias y Perspectivas del Mercado de Suministros Hospitalarios de Canadá

Análisis de Impacto de Impulsores

| Impulsor del Mercado | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Rápida expansión del programa de infraestructura hospitalaria | +1.8% | Ontario, Quebec, Columbia Británica, Saskatchewan | Mediano plazo (2-4 años) |

| Aumento en la población geriátrica y admisiones de pacientes internados | +1.5% | Centros urbanos nacionales | Largo plazo (≥ 4 años) |

| Avances tecnológicos en suministros hospitalarios | +2.0% | Nacional, adopción temprana en hospitales urbanos principales | Mediano plazo (2-4 años) |

| Aumento del volumen quirúrgico en la región | +1.5% | Provincias con retrasos quirúrgicos | Corto plazo (≤ 2 años) |

| Gasto gubernamental en atención sanitaria y cobertura universal | +0.9% | Nacional | Corto plazo (≤2 años) |

| Enfoque en control de infecciones y sostenibilidad | +1.0% | Nacional, fuerte en hospitales terciarios | Corto plazo (≤2 años) |

| Fuente: Mordor Intelligence | |||

Rápida Expansión del Programa de Infraestructura Hospitalaria

Más de 80 mil millones CAD (58.3 mil millones USD) en programas de capital provincial están en marcha o aprobados, con Ontario asignando 56 mil millones CAD (40.8 mil millones USD) para nuevos hospitales y 3.000 camas adicionales. El Nuevo Hospital St. Paul's de Columbia Británica por sí solo agregará 548 camas para 2027. Estas construcciones elevan la contratación de referencia para todo, desde instrumentos quirúrgicos hasta consolas de imágenes diagnósticas mientras nuevos departamentos entran en funcionamiento. Los cronogramas de proyectos están escalonados, creando una curva de demanda continua que los proveedores pueden dirigir para contratos recurrentes. Los mandatos de construcción verde también están impulsando las ventas de esterilizadores eficientes en energía y desechables de bajo desperdicio mientras las instalaciones persiguen estándares LEED y menores costos operativos.[1]Ministerio de Finanzas de Ontario, "Construyendo un Ontario Fuerte," Presupuesto de Ontario 2025, ontario.ca

Aumento en la Población Geriátrica y Admisiones de Pacientes Internados en Hospitales

Los adultos mayores aumentarán 68% entre 2017 y 2037, incrementándose de 6.2 millones a 10.4 millones de personas. Los canadienses mayores ya impulsan una utilización desproporcionada: 482.63 admisiones hospitalarias por 1.000 residentes de viviendas asistidas comparado con tasas mucho menores entre adultos más jóvenes. Los hospitales están por lo tanto comprando más ayudas de movilidad para prevención de caídas, colchones de alivio de presión y vendas para heridas crónicas. Los sistemas integrados de monitoreo de pacientes con pantallas más grandes y características de alerta remota también están ganando tracción mientras los clínicos manejan casos complejos multimórbidos.[2]Estadísticas Canadá, "Utilización de Atención Sanitaria de Canadienses Mayores, 2019/2020," statcan.gc.ca

Avances Tecnológicos en Suministros Hospitalarios

El mercado de suministros hospitalarios de Canadá está absorbiendo rápidamente carros de imágenes listos para IA, bombas de infusión conectadas y esterilizadores de peróxido de hidrógeno a baja temperatura. El sistema AMSCO 600 de STERIS ocupa 40% menos espacio de suelo y entrega hasta cinco veces el rendimiento de unidades de vapor anteriores, una gran atracción para hospitales urbanos que enfrentan restricciones de espacio. La adopción del Hospital General de Toronto de la plataforma robótica da Vinci ha expandido la demanda auxiliar para paños de visualización 3D, instrumentos laparoscópicos articulados y kits de acceso de puerto único. Estas categorías premium llevan precios unitarios 2-3 veces más altos que equivalentes convencionales, magnificando el crecimiento de ingresos.[3]STERIS Corporation, "Esterilizador de Vapor Serie AMSCO 600," steris.com

Aumento del Volumen Quirúrgico en la Región

El rendimiento quirúrgico se recuperó a 2.33 millones de procedimientos en 2023-2024, un salto interanual del 4.9% mientras se aliviaron los retrasos pandémicos. Se pronostica que las intervenciones ortopédicas suban 17.7% entre 2020 y 2027, mientras que los casos oftálmicos pueden aumentar 27.7% en la misma ventana. El resurgimiento de volumen está aumentando el consumo de trocares de un solo uso, suturas de precisión y paños antimicrobianos, y está acelerando la rotación de artículos de alto desgaste como hojas endoscópicas y cartuchos de grapado.

Análisis de Impacto de Limitaciones

| Limitación del Mercado | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Surgimiento de servicios de atención domiciliaria | -0.8% | Áreas urbanas con redes robustas de atención domiciliaria | Mediano plazo (2-4 años) |

| Marco regulatorio estricto | -0.2% | Nacional | Largo plazo (≥ 4 años) |

| Sensibilidad de precios y limitaciones presupuestarias | -0.5% | Nacional, pronunciado en hospitales más pequeños | Corto plazo (≤ 2 años) |

| Vulnerabilidades de la cadena de suministro | -0.4% | Nacional, intensificado en regiones remotas | Corto a mediano plazo (≤ 3 años) |

| Fuente: Mordor Intelligence | |||

Surgimiento de Servicios de Atención Domiciliaria

El programa federal Envejecer con Dignidad está canalizando 5.4 mil millones CAD (3.9 mil millones USD) hacia la capacidad de atención domiciliaria, dando a los pacientes con enfermedades crónicas alternativas viables a estancias hospitalarias prolongadas. Los kits de monitoreo remoto de pacientes, bombas de terapia de heridas por presión negativa y concentradores de oxígeno portátiles ahora están almacenados por distribuidores de salud domiciliaria. Este cambio desvía la demanda de formatos solo para pacientes internados como contenedores de succión de gran volumen y estaciones de telemetría de sitio fijo. Los proveedores que carecen de líneas de productos de grado consumidor corren el riesgo de perder participación mientras la toma de decisiones de compra se descentraliza de las oficinas de adquisición hospitalaria a las agencias comunitarias.

Marco Regulatorio Estricto

Los fabricantes deben navegar aprobaciones de Clase I-IV bajo las Regulaciones de Dispositivos Médicos (SOR/98-282) más nuevas reglas de reporte de retiros efectivas desde enero de 2025. Los dispositivos habilitados por IA enfrentan ambigüedad adicional porque Canadá carece de un marco de evaluación comparable al DTAC del Reino Unido. Los ciclos de revisión extendidos elevan los requerimientos de capital de trabajo y pueden retrasar lanzamientos comerciales de seis a nueve meses. Los innovadores más pequeños pueden diferir la entrada o asociarse con tenedores de licencias establecidos, ralentizando la agitación competitiva y limitando la diversidad de suministro.

Análisis de Segmentos

Por Tipo de Producto: Los Desechables Dominan mientras los Dispositivos de Esterilización se Aceleran

Los consumibles desechables entregaron el 35.69% de los ingresos de 2024, reflejando las prioridades de control de infecciones que ganaron urgencia durante la pandemia. El tamaño del mercado de suministros hospitalarios de Canadá para desechables igualó 2.32 mil millones USD en 2024 y está siguiendo una TCAC del 6.3% hasta 2030. Los estándares provinciales de control de infecciones endurecidos y el impulso para reducir la mano de obra de reprocesamiento están dirigiendo a los compradores hacia kits de procedimientos de un solo uso, cánulas y batas de barrera. El premio federal de 42 millones CAD (30.6 millones USD) para construir una nueva planta de guantes de nitrilo en Ontario subraya el apoyo de políticas para la capacidad de fabricación doméstica, que mitiga las primas de riesgo de importación durante interrupciones de suministro.

El equipo de esterilización y desinfección es el bolsillo de crecimiento destacado, pronosticado para avanzar rápidamente al 8.64% anualmente. Los hospitales están retirando unidades de vapor heredadas a favor de sistemas de plasma de baja temperatura y peróxido de hidrógeno vaporizado que protegen endoscopios sensibles al calor e instrumentos oftálmicos. Los presupuestos de capital también están destinados para autoclaves con módulos IoT que se integran con registros de salud electrónicos para automatizar la validación de ciclos. Como resultado, se espera que la participación del mercado de suministros hospitalarios de Canadá para dispositivos de esterilización suba del 12.8% en 2024 a casi 15% para 2030. Las categorías de productos de nivel medio-dispositivos de examen de pacientes, mesas de quirófano y ayudas de movilidad-continúan un crecimiento respetable de dígitos medianos, impulsado por volúmenes ambulatorios crecientes y demanda geriátrica.

Nota: Las participaciones de segmentos de todos los segmentos individuales están disponibles con la compra del informe

Por Usuario Final: Los Hospitales Públicos Lideran, los Centros Especializados Escalan Más Rápido

Las instituciones públicas consumieron el 67.41% de los ingresos del sector en 2024, traduciéndose en un tamaño del mercado de suministros hospitalarios de Canadá de 4.39 mil millones USD. La cobertura universal y presupuestos globales concentran el poder de compra dentro de alianzas de cadena de suministro provinciales, habilitando contratos de compra al por mayor que priorizan certificaciones de calidad y puntajes de sostenibilidad de proveedores. Los altos costos de horas extra de enfermería y personal de agencia han empujado a los administradores a adoptar artículos de uso de paciente único para reducir el riesgo de contaminación cruzada y acortar los ciclos de limpieza.

Los centros quirúrgicos especializados y ambulatorios, aunque representan menos del 10% de los desembolsos de 2024, se proyectan para registrar una TCAC del 7.91% hasta 2030. Los centros ortopédicos y oftálmicos del mismo día contratan directamente con proveedores para paquetes de instrumentos agrupados y desechables compatibles con robótica, a menudo con márgenes más altos que las licitaciones públicas. Los hospitales privados permanecen como un conjunto de clientes pequeño pero creciente con demanda ligada al seguro financiado por empleadores para servicios fuera de la canasta universal. Las instalaciones de atención a largo plazo y rehabilitación aseguran volúmenes de adquisición estables en productos de movilidad y prevención de lesiones por presión mientras la cohorte de más de 65 años se expande.

Nota: Las participaciones de segmentos de todos los segmentos individuales están disponibles con la compra del informe

Análisis Geográfico

Ontario ancla el mercado de suministros hospitalarios de Canadá con su población densa y un programa de infraestructura sanitaria de 56 mil millones CAD (40.8 mil millones USD). Solo el redesarrollo de Trillium Health Partners agregará 2.400 camas médico-quirúrgicas para 2029, elevando la demanda anual de monitores, equipos intravenosos y materiales de cierre de heridas. La red de adquisición integrada de Ontario se apoya en acuerdos de proveedor de registro de múltiples años, proporcionando garantías de volumen que atraen a fabricantes globales.

Columbia Británica muestra la TCAC más rápida, respaldada por 6.4 mil millones USD en nuevas instalaciones programadas para construcción en 2025-2026. Proyectos como el Nuevo Hospital St. Paul's presentarán sistemas HVAC de edificios inteligentes que integran funciones de procesamiento estéril y gestión de energía, impulsando la adquisición de dispositivos integrados con sensores y desechables ecocertificados.

Las provincias de las Praderas colectivamente agregan impulso a través de mejoras de hospitales rurales. El aumento de infraestructura de Canadá Atlántico destacado por la expansión de 5.1 mil millones USD del Centro de Ciencias de la Salud Queen Elizabeth II de Halifax amplía la cobertura del mercado hacia regiones históricamente desatendidas. Los requerimientos de dispositivos se enfocan en carros de tele-UCI y empaques de suministro resistentes al clima adecuados para logística costera.

Panorama Competitivo

Los jugadores diversificados globales dominan el nivel superior del mercado de suministros hospitalarios de Canadá, con Johnson & Johnson, Medtronic y Stryker aprovechando catálogos amplios para ganar contratos de todo el sistema. Boston Scientific registró un crecimiento de ventas del 16.9% en Canadá y América Latina en 2024, reflejando la integración exitosa de su línea de endoscopía de un solo uso y tecnologías de liberación de fármacos en formularios provinciales. La integración vertical aísla a estos proveedores de escaseces de componentes y da confianza a los hospitales en el soporte de ciclo de vida.

La sostenibilidad ha emergido como un diferenciador central. Zimmer Biomet, Boston Scientific y Stryker se han comprometido públicamente a emisiones netas cero de alcances 1 y 2 para 2030, influyendo en los comités de compra que deben cumplir mandatos de adquisición verde provinciales. Los esquemas de devolución de productos para reciclaje de herramientas quirúrgicas son una palanca competitiva notable mientras los hospitales persiguen objetivos de desviación de residuos.

Las fusiones y adquisiciones estratégicas permanecen activas. La entrada de DAS Health en 2024 vía adquisición de un integrador canadiense de TI de salud destaca el interés transfronterizo en ofertas agrupadas de dispositivo y software. Las alianzas de proveedores con consorcios de construcción en proyectos de diseño-construcción, como el Hospital Peter Gilgan Mississauga, cementan aún más los compromisos tempranos de adquisición de equipos.

Líderes de la Industria de Suministros Hospitalarios de Canadá

-

Boston Scientific Corporation

-

McKesson Corporation

-

Baxter Canada

-

3M Canada

-

GE Healthcare Canada

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Marzo 2025: Un consorcio internacional ha sido adjudicado con un contrato de 5.1 mil millones USD para liderar la expansión del Centro de Ciencias de la Salud Queen Elizabeth II en Halifax, Nueva Escocia. Este importante proyecto de infraestructura marca una de las expansiones hospitalarias más significativas en la historia canadiense y subraya el papel creciente de las asociaciones globales en entregar infraestructura sanitaria compleja. El proyecto mejorará significativamente la capacidad sanitaria en la región Atlántica, apoyando servicios médicos avanzados y atención mejorada al paciente durante años por venir.

- Febrero 2025: Columbia Británica verá más de 6.4 mil millones USD en nueva construcción hospitalaria comenzando en 2025, con proyectos adicionales extendiéndose hasta 2026. Esta iniciativa es parte del compromiso del gobierno NDP provincial para mejorar el acceso y capacidad sanitarios construyendo o mejorando 30 proyectos de hospitales e instalaciones de salud, 11 centros de atención a largo plazo y cuatro centros de cáncer a través de cinco regiones de salud. El esfuerzo a gran escala apunta a modernizar el sistema sanitario de la provincia, reducir los tiempos de espera de pacientes y prepararse para el crecimiento futuro de población y demandas sanitarias.

- Julio 2024: ED+PCL Healthcare Partners, una empresa conjunta entre EllisDon (Mississauga, ON) y PCL Construction (Edmonton, AB), ha iniciado la preparación del sitio para lo que se está promocionando como el hospital más grande de Canadá-el Hospital Peter Gilgan Mississauga en Ontario. Este proyecto transformador incluirá el primer centro dedicado de salud de mujeres y niños de Ontario, expandiendo significativamente la capacidad de atención especializada en la región. Este desarrollo señala una demanda futura sustancial para infraestructura hospitalaria, equipos médicos y suministros clínicos, y se espera que impacte positivamente el mercado canadiense de suministros hospitalarios a través de oportunidades de adquisición aumentadas y necesidades operacionales a largo plazo.

Alcance del Informe del Mercado de Suministros Hospitalarios de Canadá

Según el alcance del informe, los suministros hospitalarios incluyen todo producto de utilidad médica que sirve tanto al paciente como al profesional médico con infraestructura hospitalaria y mejora la red y transporte entre hospitales. Estos incluyen equipos hospitalarios, ayuda al paciente, equipos de movilidad y suministros hospitalarios desechables de esterilización. El Mercado de Suministros Hospitalarios de Canadá está segmentado por Tipo de Producto (Dispositivos de Examen de Pacientes, Equipos de Quirófano, Ayudas de Movilidad y Equipos de Transporte, Equipos de Esterilización y Desinfección, Suministros Hospitalarios Desechables, y Jeringas y Agujas). El informe ofrece el valor (en millones USD) para los segmentos anteriores.

| Dispositivos de Examen de Pacientes |

| Equipos de Quirófano |

| Ayudas de Movilidad y Equipos de Transporte |

| Equipos de Esterilización y Desinfección |

| Suministros Hospitalarios Desechables |

| Jeringas y Agujas |

| Otros Tipos de Productos |

| Hospitales Públicos/Gubernamentales |

| Hospitales Privados |

| Centros Especializados y Quirúrgicos Ambulatorios |

| Hospitales de Atención a Largo Plazo y Rehabilitación |

| Por Tipo de Producto | Dispositivos de Examen de Pacientes |

| Equipos de Quirófano | |

| Ayudas de Movilidad y Equipos de Transporte | |

| Equipos de Esterilización y Desinfección | |

| Suministros Hospitalarios Desechables | |

| Jeringas y Agujas | |

| Otros Tipos de Productos | |

| Por Usuario Final | Hospitales Públicos/Gubernamentales |

| Hospitales Privados | |

| Centros Especializados y Quirúrgicos Ambulatorios | |

| Hospitales de Atención a Largo Plazo y Rehabilitación |

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de suministros hospitalarios de Canadá?

El mercado está valorado en 6.51 mil millones USD en 2025 y se proyecta que alcance 8.48 mil millones USD para 2030.

¿Qué categoría de producto está creciendo más rápido?

Se pronostica que los equipos de esterilización y desinfección crezcan a una TCAC del 8.64%, superando a todas las otras categorías.

¿Por qué dominan las compras los hospitales públicos?

El modelo de cobertura universal de Canadá canaliza el 67.41% del gasto a través de hospitales financiados públicamente, concentrando el poder de adquisición en alianzas de suministro provinciales.

¿Cómo está influyendo el envejecimiento demográfico en la demanda?

Un aumento del 68% en la población senior para 2037 está incrementando las compras de ayudas de movilidad, vendas para cuidado de heridas y sistemas de monitoreo enfocados en geriatría.

¿Qué cambios regulatorios deben monitorear los proveedores?

Las enmiendas de enero 2025 a las Regulaciones de Dispositivos Médicos amplían las definiciones de retiro y agregan deberes de reporte, elevando la complejidad de cumplimiento para fabricantes.

Última actualización de la página el: