Tamaño y participación del mercado de tortas

Análisis del mercado de tortas por Mordor Intelligence

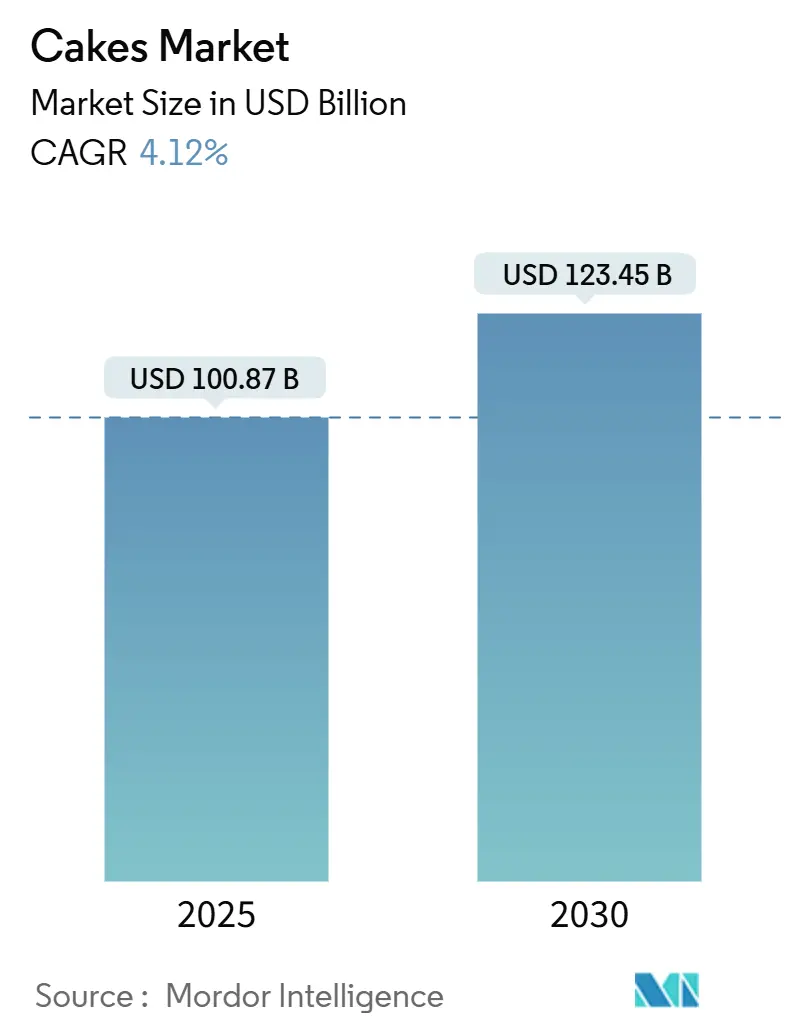

El mercado de tortas se sitúa en USD 100.87 mil millones en 2025 y se pronostica que alcance USD 123.45 mil millones para 2030 con una TCAC del 4.12%. La creciente premiación de las líneas artesanales, la rápida aceptación de recetas libres de alérgenos, y los avances constantes en tecnología de larga vida útil están impulsando el crecimiento, especialmente en economías desarrolladas donde el bienestar y la indulgencia convergen. El impulso se ve respaldado además por la fuerte demanda festiva y de regalos, mientras que los innovadores amplifican la emoción del consumidor a través de nuevas combinaciones de sabores, enriquecimientos funcionales y empaques experienciales. Los vientos regulatorios adversos relacionados con la reducción de azúcar y los requisitos de etiquetas limpias moderan la expansión, pero simultáneamente estimulan la reformulación de productos y la diversificación de portafolios. La intensidad competitiva permanece alta porque el mercado de tortas está fragmentado; los especialistas regionales continúan ganando lealtades locales mientras que los productores globales aprovechan la escala, el alcance omnicanal y las credenciales de sustentabilidad para ampliar portafolios y defender márgenes.

Conclusiones clave del reporte

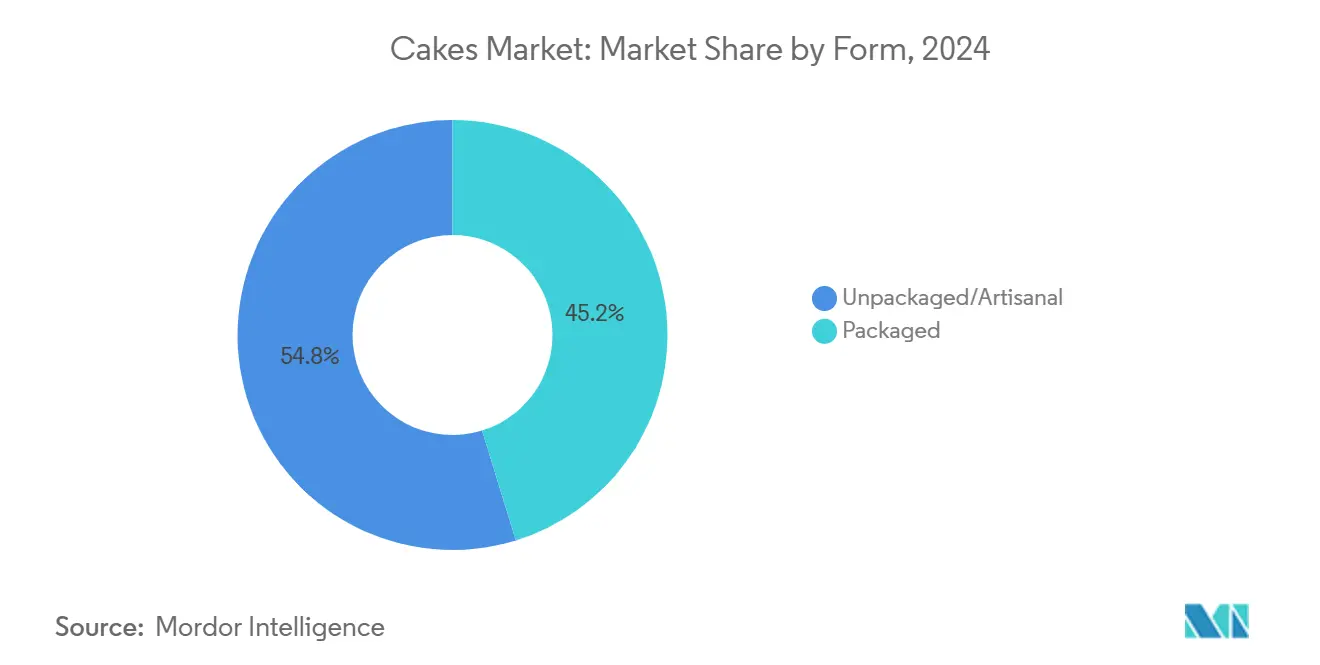

- Por forma, las sin empaquetar/artesanales comandaron el 54.78% de la participación del mercado de tortas en 2024, mientras que los formatos empaquetados se espera que se expandan a una TCAC del 4.78% hasta 2030.

- Por tipo de producto, las tortas de celebración mantuvieron el 36.04% de los ingresos en 2024, y los cupcakes de celebración rellenos al centro se proyectan para alcanzar una TCAC del 4.58% en 2030.

- Por tipo de ingrediente, las recetas convencionales a base de huevo representaron el 72.81% de las ventas en 2024, mientras que las variantes veganas/sin huevo se predice que crezcan a una TCAC del 12.60%.

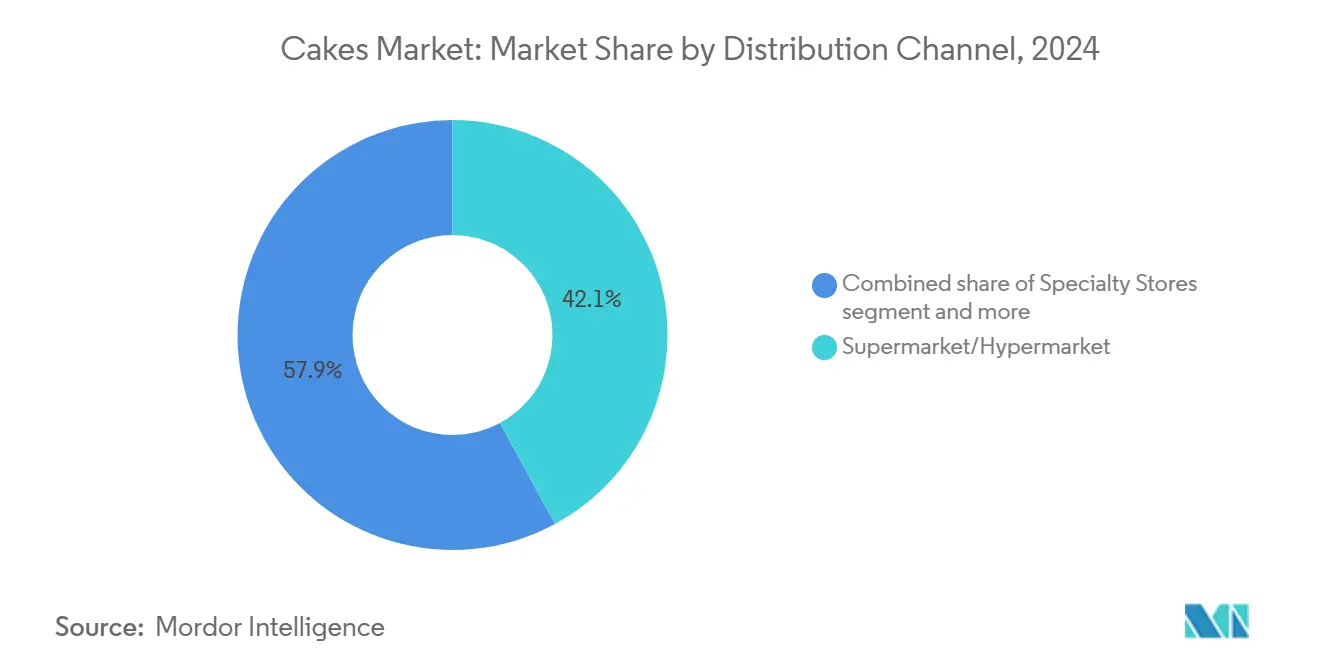

- Por canal de distribución, los supermercados e hipermercados representaron el 42.10% de la facturación en 2024, y las tiendas de venta en línea exhibieron el crecimiento más rápido con una TCAC del 7.16%.

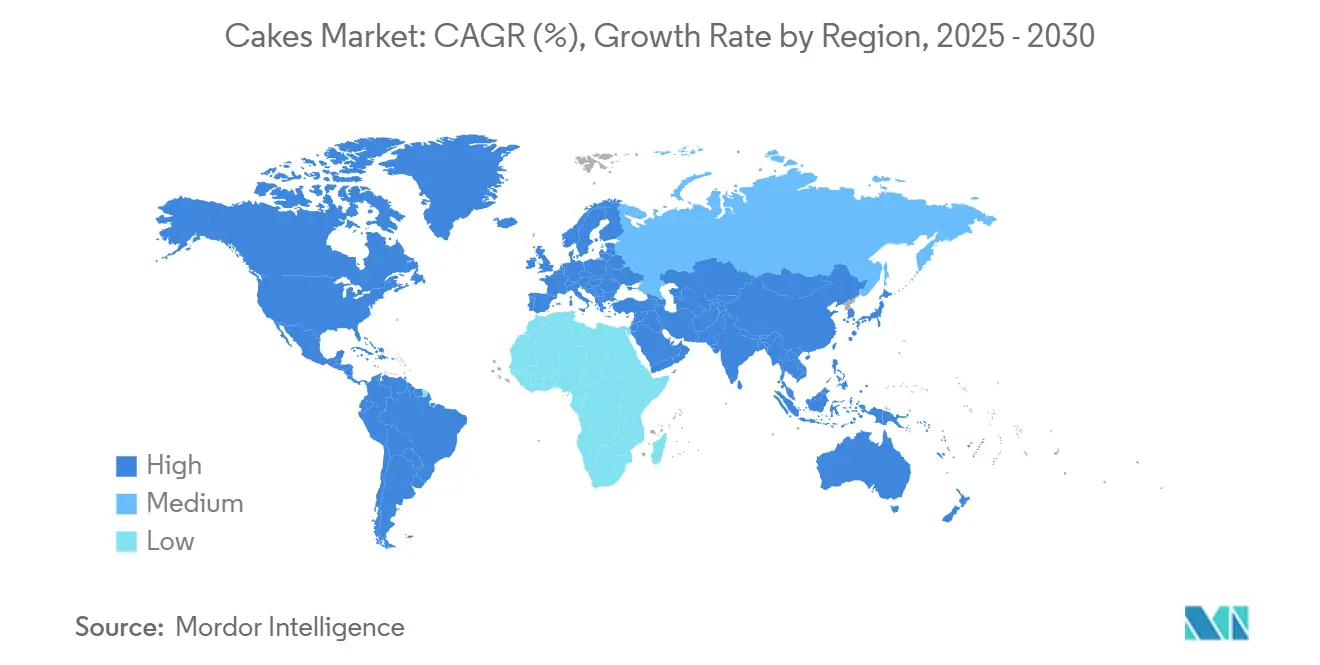

- Por región, Asia Pacífico lideró con una participación de ingresos del 33.59% en 2024, mientras que América del Sur se proyecta que crezca a una TCAC del 9.27% hasta 2030.

Tendencias e insights del mercado global de tortas

Análisis de impacto de impulsores

| Impulsor | (~) % Impacto en pronóstico TCAC | Relevancia geográfica | Cronograma de impacto |

|---|---|---|---|

| Premiación de tortas artesanales en duty-free | +1.50% | Europa, América del Norte, aeropuertos hub seleccionados | Plazo medio (2-4 años) |

| Adopción rápida de tortas libres de alérgenos | +1.20% | América del Norte, Europa, Asia-Pacífico urbano | Plazo medio (2-4 años) |

| Demanda de tortas ambientales de larga vida útil | +0.90% | Global, más fuerte en mercados emergentes | Plazo corto (≤2 años) |

| Innovación en sabores y variantes saludables | +0.70% | Global, liderado por América del Norte y Europa | Plazo medio (2-4 años) |

| Fuerte demanda festiva y de regalos | +0.60% | Global, con picos estacionales por región | Plazo corto (≤2 años) |

| Influencia de redes sociales y tendencias | +0.50% | Global | Plazo corto (≤2 años) |

| Fuente: Mordor Intelligence | |||

Premiación de tortas artesanales en puntos de venta duty-free

La colocación de tortas artesanales en aeropuertos y terminales de cruceros como souvenirs premium ha creado un segmento de mercado rentable que supera el crecimiento de la industria general de tortas. Las empresas reportan incrementos de ingresos de más del 10% al introducir tortas premium en ubicaciones de venta al viajero, ya que los viajeros están dispuestos a pagar precios más altos por productos locales auténticos con empaque premium. El ambiente de venta controlado en estas ubicaciones proporciona condiciones ideales para mantener la calidad y presentación del producto. El ambiente permite la venta de sabores de edición limitada que pueden no ser adecuados para la distribución minorista tradicional, creando un rango de precios más amplio entre productos estándar y premium. En octubre de 2023, Mr. Kipling lanzó una gama de tortas bocadillo inspiradas en artesanos en el Reino Unido. Los productos están disponibles en diferentes sabores.

Adopción rápida de tortas libres de alérgenos entre consumidores

Las tortas sin huevo y veganas florecen a una TCAC del 12.6%, triple del ritmo general del mercado de tortas, ya que flexitarianos y compradores enfocados en la salud buscan etiquetas limpias sin sacrificar la indulgencia. El progreso en emulsificantes de origen vegetal, agentes aglutinantes y sistemas enzimáticos ahora replica la humedad y estructura de miga de las recetas tradicionales. Los fabricantes capturan participación incremental al destacar el abastecimiento ético y la seguridad de alérgenos, mientras que los minoristas expanden bahías dedicadas que refuerzan la aceptación mainstream de golosinas libres de alérgenos. Los actores del mercado están lanzando nuevos productos en el mercado para satisfacer la creciente demanda. Por ejemplo, en mayo de 2025, The Baker's Dozen (TBD), una marca de panadería artesanal en India, lanzó su torta donut Zero Maida. La torta está horneada, no frita[3]U.S. Bureau of Labor Statistics, www.bls.gov.

Demanda de tortas ambientales de larga vida útil en cadenas de conveniencia

Las tiendas de conveniencia están impulsando el crecimiento en el segmento de tortas ambientales al requerir períodos de vida útil de 30-45 días para minimizar el desperdicio. Los avances en tecnología enzimática y empaque de atmósfera modificada permiten a los fabricantes cumplir con estos requisitos sin usar conservadores artificiales. La vida útil mejorada ha incrementado significativamente la presencia de tortas en gasolineras y pequeñas tiendas minoristas, que tradicionalmente se enfocaban en bocadillos salados.

Los productos de tortas ambientales demuestran resistencia superior a los desafíos de transporte y almacenamiento comparados con productos refrigerados. Esta resistencia permite a los fabricantes expandir sus redes de distribución mientras reducen las devoluciones de productos. Además, la estabilidad mejorada de las tortas ambientales particularmente apoya el crecimiento del mercado en regiones en desarrollo donde la infraestructura de almacenamiento en frío permanece limitada. La combinación de vida útil extendida y resistencia al transporte ha creado nuevas oportunidades para los fabricantes de tortas de penetrar mercados previamente desatendidos y establecer canales de distribución más fuertes.

Fuerte demanda festiva y de regalos

Las celebraciones estacionales y ocasiones especiales impulsan una demanda predecible de tortas, permitiendo a los fabricantes implementar estrategias de precios premium. El segmento de tortas de celebración representa el 36.04% del mercado en 2024, reflejando la importancia cultural de las tortas en eventos hito y reuniones festivas. Estos eventos incluyen cumpleaños, bodas, aniversarios, graduaciones y ceremonias religiosas, donde las tortas sirven como elementos centrales de la celebración. Según la Oficina de Estadísticas Laborales de EE.UU., los hogares estadounidenses incrementaron su gasto en tortas y cupcakes en 26.4% en 2023, con un gasto promedio por hogar alcanzando USD 67. Este crecimiento demuestra la estabilidad de las compras impulsadas por celebraciones a pesar de la inflación. La tendencia es particularmente evidente durante fiestas importantes como Navidad, Pascua y el Día de San Valentín. Los fabricantes pueden capitalizar esta tendencia a través de ofertas estacionales de edición limitada que apoyan precios premium y fortalecen la lealtad de marca a través de conexiones emocionales. Estas variaciones estacionales a menudo presentan sabores únicos, elementos decorativos y empaque diseñado específicamente para diferentes celebraciones a lo largo del año.

Análisis de impacto de restricciones

| Restricción | (~) % Impacto en pronóstico TCAC | Relevancia geográfica | Cronograma de impacto |

|---|---|---|---|

| Regulaciones de reducción de azúcar altas obstaculizando crecimiento | −1.0% | Europa, América del Norte, Asia-Pacífico progresivo | Plazo medio (2-4 años) |

| Vida útil corta de tortas frescas | −0.8% | Global, severo donde cadenas de frío son débiles | Plazo corto (≤2 años) |

| Escrutinio regulatorio sobre ingredientes (color, conservadores, etc.) | −0.6% | América del Norte, Europa, Asia-Pacífico desarrollado | Plazo medio (2-4 años) |

| Competencia intensa de bocadillos alternativos | −0.5% | Global, más pronunciada en mercados desarrollados | Plazo largo (≥5 años) |

| Fuente: Mordor Intelligence | |||

Regulaciones de reducción de azúcar altas obstaculizando crecimiento

Las medidas regulatorias dirigidas al contenido de azúcar en productos horneados crean desafíos de cumplimiento que afectan los costos de formulación y la aceptación del consumidor. Estas medidas tienen como objetivo abordar preocupaciones de salud pública relacionadas con el consumo excesivo de azúcar y sus riesgos de salud asociados. El requisito de etiquetado 'Nutri-Level' de Indonesia para contenido de azúcar, sal y grasa, efectivo en diciembre de 2024, requiere etiquetas de advertencia en productos con alto contenido de azúcar, lo que puede influir en las decisiones de compra.

El sistema de etiquetado categoriza productos basado en su composición nutricional y exige indicadores visuales claros para los consumidores. Los fabricantes enfrentan desafíos técnicos para mantener el sabor y textura mientras reducen el azúcar, llevando a inversiones incrementadas en investigación y desarrollo de edulcorantes alternativos y agentes de volumen. La complejidad radica en encontrar sustitutos que repliquen las múltiples propiedades funcionales del azúcar en la repostería, incluyendo retención de humedad, reacciones de dorado y desarrollo estructural.

Vida útil corta de tortas frescas

La naturaleza perecedera de las tortas frescas limita la distribución y crea desafíos de gestión de inventario, particularmente en mercados emergentes con infraestructura de cadena de frío subdesarrollada. Los productores artesanales de pequeña escala enfrentan restricciones significativas debido al acceso limitado a tecnologías de conservación y redes logísticas. Estos productores a menudo luchan con mantener la calidad del producto durante el transporte y almacenamiento, llevando a incremento de desperdicio y alcance de mercado reducido.

La industria aborda estos desafíos a través de innovaciones de ingredientes, incluyendo enzimas, emulsificantes e hidrocoloides que extienden la frescura del producto mientras mantienen la calidad. Estos avances tecnológicos ayudan a estabilizar la textura de la torta, prevenir la pérdida de humedad y retrasar los procesos de envejecimiento. Los fabricantes deben equilibrar la extensión de vida útil con la demanda del consumidor por etiquetas limpias, ya que los clientes examinan cada vez más las listas de ingredientes en busca de conservadores artificiales. Este equilibrio requiere estrategias de formulación cuidadosas y comunicación transparente sobre la funcionalidad y seguridad de los ingredientes.

Análisis de segmentos

Por forma: artesanal domina mientras empaquetado acelera

El segmento sin empaquetar/artesanal capturó el 54.78% de los ingresos del mercado de tortas en 2024. Los consumidores equiparan la frescura en tienda con autenticidad, manteniendo fuerte el tráfico peatonal en panaderías y pastelerías. Los operadores artesanales aprovechan giros de sabor locales y redes sociales para atraer demografías más jóvenes que equiparan la artesanía con valor premium. La rotación más rápida, merchandising impulsado por historias y experiencias de preparación en vivo refuerzan la lealtad a pesar de tickets más altos.

Los formatos empaquetados, aunque más pequeños, registran una TCAC del 4.78%. La adopción es impulsada por frescura habilitada por enzimas, envolturas de película a prueba de manipulación y paquetes de bandeja de porciones controladas que se adaptan a tiendas de conveniencia y cadenas de comercio moderno. Los productores invierten en paquetes visualmente transparentes para retener el aura artesanal mientras aseguran el alcance de distribución extendida que la manufactura a gran escala ofrece. Los actores del mercado están lanzando nuevos productos en el mercado para satisfacer la creciente demanda. Por ejemplo, en junio de 2025, la Federación de Leche de Karnataka (KMF) expandió su portafolio de productos introduciendo 18 variedades de muffins, tortas rebanadas y tortas en barra bajo la marca Nandini Goodlife.

Por tipo de producto: tortas de celebración lideran mientras cupcakes rellenos surgen

Las tortas de celebración lideraron la facturación con una participación del 36.04% en 2024. Permanecen como elementos fijos en cumpleaños, bodas y festivales, dando a las marcas picos predecibles y ventaja de margen a través de decoración elaborada y temas personalizados. Los sabores patrimoniales y diseños culturalmente resonantes mantienen resonancia emocional a través de generaciones.

Los cupcakes rellenos al centro, expandiéndose a una TCAC del 4.58%, ofrecen novedad, control de porciones y rellenos premium que comandan precios unitarios elevados. Los productores emplean tecnología de depositador especializada para mantener la consistencia de crema y estabilidad estructural. Los formatos amigables para redes sociales fomentan compras por impulso y capacidad de regalo, extendiendo el alcance a cohortes más jóvenes y mercados de exportación que buscan indulgencia diferenciada.

Por tipo de ingrediente: base convencional con aceleración vegana

Las recetas convencionales aún dominan con una participación del 72.8% en 2024. La aireación confiable, color y atractivo de miga sustentan esta dominancia estructural, y las economías de escala mantienen bajo el costo unitario. No obstante, las preocupaciones ambientales y de alérgenos impulsan la investigación y desarrollo para fórmulas más magras que cumplan criterios de salud más estrictos en el frente del empaque. Las variantes veganas o sin huevo surgen a una TCAC del 12.6%. Los emulsificantes de proteína vegetal y agentes espumantes derivados de aquafaba ahora alcanzan paridad en sensación bucal con recetas heredadas.

Las marcas muestran abastecimiento ético, colesterol más bajo e indulgencia inclusiva para ampliar el alcance de audiencia. Las cadenas minoristas europeas maduras dedican espacio en estante para rangos libres de alérgenos, elevando la visibilidad mainstream. Los actores del mercado están lanzando nuevos productos en el mercado para satisfacer la creciente demanda. Por ejemplo, en septiembre de 2024, la marca vegana OGGS lanzó la primera torta de molde glaseada de tamaño completo disponible en supermercados en el Reino Unido. El producto está disponible en sabor limón.

Por canal de distribución: dominancia minorista con aceleración de comercio electrónico

Los supermercados e hipermercados generaron el 42.10% de las ventas en 2024, sosteniendo el tráfico peatonal con panaderías en tienda y promociones semanales. Su amplio surtido y posicionamiento de solución de comida refuerzan las misiones de compra familiar. La penetración de marca privada intensifica la competencia de precios pero también cultiva lealtad de nivel de entrada.

La venta en línea, creciendo a 7.16% hasta 2030, supera a todas las demás rutas. Los consumidores urbanos aprecian la entrega a domicilio, planes de suscripción y personalización bajo demanda. El éxito depende de empaque resistente y a temperatura que proteja el glaseado delicado a través de la última milla. Las panaderías emergentes directo al consumidor explotan el comercio social para evitar tarifas de listado y asegurar datos granulares del comprador.

Nota: Las participaciones de segmento de todos los segmentos individuales estarán disponibles con la compra del reporte

Análisis geográfico

Asia-Pacífico mantiene una participación de mercado prominente del 33.59% en 2024. Esta posición de liderazgo surge de tradiciones artesanales establecidas y preferencias del consumidor por productos premium. Los pasillos de panadería de China muestran formatos occidentales infundidos con sabores locales como matcha y taro, abordando ingresos disponibles crecientes y una cultura de café en crecimiento.

Los fabricantes están adaptando sus formulaciones para mantener el sabor mientras abordan preocupaciones de salud, particularmente en segmentos premium donde los consumidores priorizan calidad y autenticidad. Este crecimiento resulta del incremento de ingresos disponibles y urbanización, que impulsan la demanda por productos de torta empaquetados y premium. El mercado presenta combinaciones únicas de formatos de torta occidentales con sabores e ingredientes regionales, atrayendo consumidores más jóvenes que buscan nuevas experiencias de sabor.

América del Norte mantiene crecimiento consistente a través de desarrollos en formulaciones enfocadas en salud y categorías de indulgencia premium. El gasto del consumidor en tortas y cupcakes incrementó 26.4% en 2023, alcanzando USD 67 por hogar en promedio. Según la Oficina de Estadísticas Laborales de Estados Unidos [1]Mimansa Industries Pvt. Ltd., The Baker's Dozen (TBD),

www.thebakersdozen.in, mostrando una fuerte demanda por compras relacionadas con celebraciones a pesar de desafíos económicos. Los fabricantes se enfocan en crear opciones "mejores para ti" que equilibren sabor con beneficios nutricionales.

América del Sur ofrece potencial de crecimiento a través de poblaciones de clase media en expansión y modernización minorista, aunque la expansión del mercado enfrenta limitaciones debido a desafíos de distribución en áreas en desarrollo. Se espera que América del Sur alcance una TCAC del 9.27% durante el período de pronóstico.

Panorama competitivo

El mercado de tortas muestra un panorama fragmentado, sin que ningún actor comande más de una participación de veintenas bajas a escala global. Los actores globales están aprovechando sus fortalezas en escala de adquisición, automatización avanzada y contratos omnicanal para mantener su ventaja competitiva. Grupo Bimbo, por ejemplo, está expandiendo activamente su huella de distribución estableciendo centros logísticos de próxima generación en EE.UU. y persiguiendo adquisiciones transfronterizas en países como Rumania, Turquía, Túnez y Costa Rica. Estos movimientos estratégicos permiten a la empresa fortalecer su presencia global y atender a bases de consumidores diversas. Similarmente, Flowers Foods está dirigiéndose a consumidores conscientes de la salud ampliando su portafolio. En 2024, la empresa está lanzando 11 nuevos productos, incluyendo opciones keto, proteína y sin gluten, a través de sus marcas para capitalizar la creciente demanda por segmentos premium impulsados por la salud [2]Grupo Bimbo, "2023 Integrated Annual Report," grupobimbo.com.

Las oportunidades abundan en el cruce de indulgencia y bienestar, ya que las preferencias del consumidor continúan evolucionando. Las empresas se están enfocando en innovación para satisfacer estas demandas cambiantes, refinando rellenos bajos en azúcar, incorporando fortificación de fibra y desarrollando sistemas de glaseado de etiqueta limpia. Estos avances no solo se alinean con las expectativas cambiantes del comprador sino que también se adhieren a políticas regulatorias en evolución. Para acelerar sus ciclos de investigación y desarrollo, los panaderos colaboran cada vez más con especialistas en enzimas y pioneros de ingredientes de origen vegetal, asegurando que se mantengan adelante en el panorama competitivo.

Los rediseños de empaque también juegan un papel crucial en abordar preocupaciones ambientales y mejorar el atractivo del producto. Las empresas están adoptando soluciones que extienden la vida útil mientras reducen plásticos de un solo uso, apoyando así objetivos de sustentabilidad y habilitando carriles de exportación más largos. Por ejemplo, McKee Foods ha implementado empaque de atmósfera modificada para sus tortas Little Debbie, que extiende la frescura hasta 30% sin el uso de conservadores. Esta innovación no solo mejora la calidad del producto sino que también reduce el desperdicio de alimentos. Similarmente, Mr Kipling con base en Reino Unido ha rediseñado sus bandejas y envolturas usando materiales reciclables, logrando una reducción del 20% en el uso de plástico. Estos esfuerzos reflejan el compromiso de la industria para equilibrar la satisfacción del consumidor con la responsabilidad ambiental.

Líderes de la industria de tortas

-

Grupo Bimbo, S.A.B. de C.V.

-

McKee Foods Corporation

-

Flowers Foods, Inc.

-

The J.M. Smucker Company

-

Aryzta AG

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos recientes de la industria

- Abril 2025: Entenmann's cambió la marca de su línea de tortas bocadillo mini y lanzó dos nuevos sabores, Torta de chispas de chocolate glaseada y Torta de fiesta glaseada. Los productos están coronados con confeti y chispas de chocolate.

- Marzo 2025: Classic Wonder Brand lanzó su primera línea de tortas bocadillo. Los productos incluyen tortas rellenas, tortas de confeti, cupcakes y muchos otros. Los productos están disponibles en diferentes sabores, como vainilla, chocolate y muchos otros.

- Marzo 2024: McKee Foods expandió su portafolio de productos lanzando dos nuevos productos Little Debbie temáticos del Día de San Valentín: Mini Donas de Vainilla y Tortas de San Valentín Big Pack sabor vainilla. Las Tortas de San Valentín Big Pack son tortas bocadillo envueltas individualmente que vienen en cartones de seis.

- Marzo 2024: La marca Hostess expandió su portafolio de productos lanzando Hostess Meltamors, una mini-torta suave y esponjosa con un delicioso rocío sabor chocolate y un centro derretible sabor chocolate o caramelo que fluye como "lava" cuando se calienta en el microondas.

Alcance del reporte global del mercado de tortas

Las tortas son productos de panadería hechos con crema, azúcar, huevos y harina y pueden ser acompañadas por una amplia variedad de inclusiones, como frutas y sabores como extractos de vainilla. El mercado de tortas está segmentado por forma, tipo de producto, canal de distribución y geografía. Por forma, el mercado está segmentado en empaquetadas y sin empaquetar/artesanales. El mercado está segmentado por tipo de producto en cupcakes, tortas de celebración, bizcochos y otras tortas. El segmento de cupcakes está además segmentado en rellenos al centro y simples. El segmento de bizcochos está además clasificado en tortas simples, tortas rellenas al centro y otros. Por canal de distribución, el mercado está categorizado en supermercados/hipermercados, tiendas especializadas, tiendas de conveniencia, tiendas de venta en línea y otros canales de distribución. El mercado está segmentado por geografía en América del Norte, Europa, Asia-Pacífico, América del Sur, Medio Oriente y África. El dimensionamiento del mercado se ha hecho en términos de valor en USD para todos los segmentos mencionados anteriormente.

| Empaquetado |

| Sin empaquetar/artesanal |

| Tortas de celebración | |

| Cupcakes | Rellenos al centro |

| Simples | |

| Bizcochos | Simples |

| Rellenos al centro | |

| Otros | |

| Otras tortas (cheesecake, pound cake, etc.) |

| Convencional |

| Vegano |

| Supermercados / Hipermercados |

| Tiendas especializadas |

| Tiendas de conveniencia |

| Tiendas de venta en línea |

| Otros canales de distribución |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto de América del Norte | |

| Europa | Alemania |

| Francia | |

| Reino Unido | |

| España | |

| Países Bajos | |

| Italia | |

| Suecia | |

| Polonia | |

| Bélgica | |

| Resto de Europa | |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Australia | |

| Corea del Sur | |

| Indonesia | |

| Tailandia | |

| Singapur | |

| Resto de Asia Pacífico | |

| América del Sur | Brasil |

| Argentina | |

| Chile | |

| Colombia | |

| Perú | |

| Resto de América del Sur | |

| Medio Oriente y África | Emiratos Árabes Unidos |

| Sudáfrica | |

| Nigeria | |

| Arabia Saudita | |

| Egipto | |

| Marruecos | |

| Turquía | |

| Resto de Medio Oriente y África |

| Por forma | Empaquetado | |

| Sin empaquetar/artesanal | ||

| Por tipo de producto | Tortas de celebración | |

| Cupcakes | Rellenos al centro | |

| Simples | ||

| Bizcochos | Simples | |

| Rellenos al centro | ||

| Otros | ||

| Otras tortas (cheesecake, pound cake, etc.) | ||

| Por tipo de ingrediente | Convencional | |

| Vegano | ||

| Por canal de distribución | Supermercados / Hipermercados | |

| Tiendas especializadas | ||

| Tiendas de conveniencia | ||

| Tiendas de venta en línea | ||

| Otros canales de distribución | ||

| Por geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto de América del Norte | ||

| Europa | Alemania | |

| Francia | ||

| Reino Unido | ||

| España | ||

| Países Bajos | ||

| Italia | ||

| Suecia | ||

| Polonia | ||

| Bélgica | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Australia | ||

| Corea del Sur | ||

| Indonesia | ||

| Tailandia | ||

| Singapur | ||

| Resto de Asia Pacífico | ||

| América del Sur | Brasil | |

| Argentina | ||

| Chile | ||

| Colombia | ||

| Perú | ||

| Resto de América del Sur | ||

| Medio Oriente y África | Emiratos Árabes Unidos | |

| Sudáfrica | ||

| Nigeria | ||

| Arabia Saudita | ||

| Egipto | ||

| Marruecos | ||

| Turquía | ||

| Resto de Medio Oriente y África | ||

Preguntas clave respondidas en el reporte

¿Cuál es el tamaño actual del mercado global de tortas?

El mercado de tortas se sitúa en USD 100.87 mil millones en 2025 y se proyecta que alcance USD 123.45 mil millones para 2030 con una TCAC del 4.12%.

¿Qué región mantiene la mayor participación en el mercado de tortas?

Asia Pacífico lideró con una participación de ingresos del 33.59% en 2024, mientras que América del Sur se proyecta que crezca a una TCAC del 9.27% hasta 2030.

¿Qué segmento está creciendo más rápido dentro del mercado de tortas?

Las tortas veganas y sin huevo están avanzando a una TCAC del 12.6%, la más alta entre las categorías de ingredientes, ya que las preferencias libres de alérgenos aumentan.

¿Qué papel juega el comercio electrónico en las ventas futuras de tortas?

La venta en línea es el canal que más avanza con una TCAC del 7.16% ya que la entrega aislada, herramientas de diseño personalizado y cajas de suscripción impulsan un acceso más amplio.

Última actualización de la página el: