Análisis del mercado de EPS automotrices de Brasil

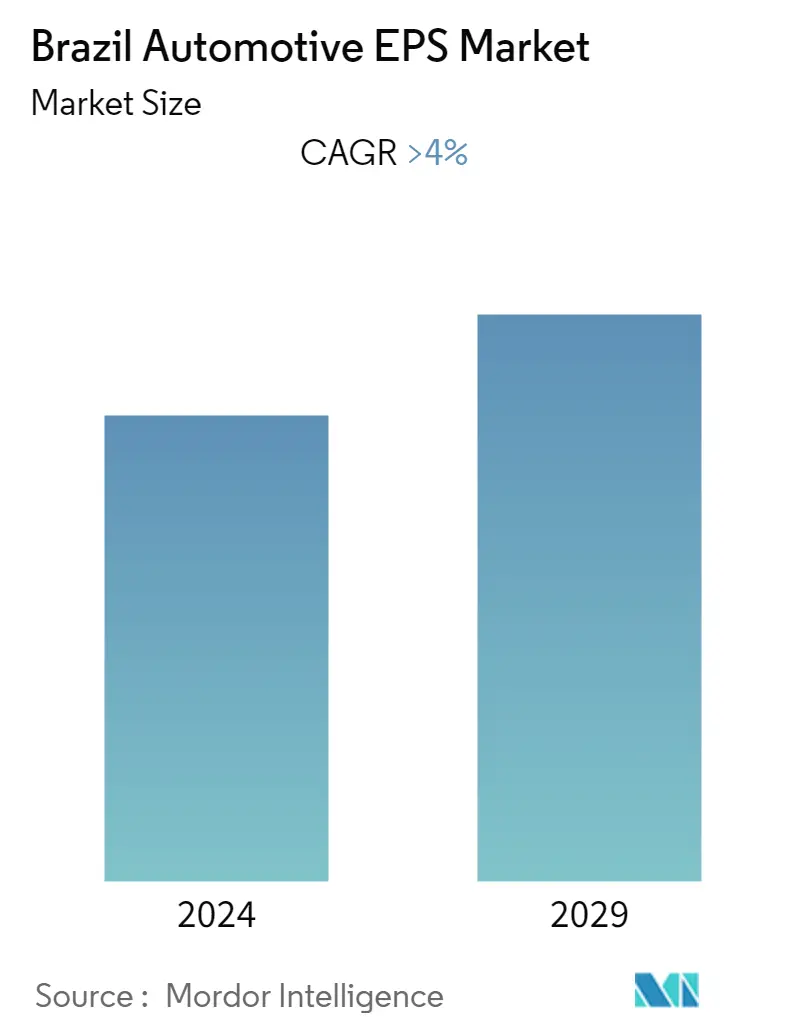

Se prevé que el mercado brasileño de EPS automotrices crezca con una tasa compuesta anual de más del 4% durante el período previsto.

- La integración de numerosos sensores de dirección en una dirección asistida eléctrica (EPS) ayuda a proporcionar beneficios de seguridad adicionales al conductor. Además, la promulgación de estrictas normas de economía de combustible, junto con iniciativas de seguridad por parte de los gobiernos y asociaciones internacionales, se consideran impulsores importantes para el crecimiento y desarrollo de los sistemas de dirección avanzados.

- Los sistemas de dirección asistida eléctrica ahorran combustible en comparación con otras alternativas, lo que se debe a la ausencia de bombas hidráulicas o manuales accionadas por correa, que funcionan constantemente, ya sea que se requiera asistencia o no. El EPS proporciona un ahorro de combustible de hasta 0,4 l por cada 100 km, además de una reducción de las emisiones de CO2 de hasta 7 g/km.

- Los principales fabricantes de automóviles tienen sus propios sistemas de dirección asistida eléctrica, como la dirección asistida adaptativa de Ford. Los sistemas de dirección adaptativos de Ford utilizan un actuador controlado con precisión justo dentro del volante, sin realizar ningún cambio en su sistema de dirección tradicional. La dirección adaptativa hace que el coche sea más ágil y más fácil de girar.

- Los vehículos comerciales grandes, como autobuses y camiones, se diferencian de los turismos en que los vehículos grandes necesitan un mayor par para proporcionar asistencia a la dirección; además, tienen kilometrajes mucho mayores, cargas más pesadas y un uso más constante que los turismos, debido a Por todas estas razones, el EPS es una solución muy necesaria para los vehículos comerciales.

Tendencias del mercado de EPS automotrices de Brasil

Se espera que los sensores crezcan a un ritmo rápido en el mercado

El principal cambio entre la dirección asistida tradicional y la dirección asistida eléctrica son las partes hidráulicas del sistema, como mangueras, correas y bombas, que se reemplazan por sensores y motores digitales en los sistemas EPS. Los sensores son una de las partes más críticas del sistema EPS, principalmente el sensor de torque, que recopila la entrada directa de la dirección y la resistencia de la carretera y comunica el torque al módulo EPS. Los sensores producen una señal digital de onda cuadrada cuya frecuencia depende de la velocidad con la que gira la rueda. La señal es baja cuando la rueda se mantiene recta y aumenta a medida que la rueda se aleja del centro. Algunos de los avances recientes de los sensores EPS son.

En 2018, Hella presentó sus soluciones de dirección y frenado, mostrando el sensor del ángulo de dirección, Torque and Angle Sensor (TAS). Estos sensores se basan en la tecnología de sensor de posición inductivo sin contacto (CIPOSA), que mide el par y el ángulo del volante con precisión.

Mientras que en 2019, Infineon Technologies AG lanzó un sensor Hall lineal. El XENSIV TLE4999I3 proporciona el más alto nivel de seguridad funcional (ASIL D). Estos incluyen varias características, como sistemas de dirección eléctrica, sistemas de control de aceleración eléctrica y aplicaciones de pedal.

Además, el rigor de las regulaciones gubernamentales con respecto a la eficiencia del combustible y las iniciativas de seguridad son impulsores importantes para el crecimiento y desarrollo de sistemas de dirección avanzados que emplean sensores de dirección de manera integral.

Las iniciativas gubernamentales y el creciente énfasis en sistemas automotrices más seguros están impulsando el mercado

En promedio, a nivel mundial, alrededor de 1,24 millones de personas mueren cada año en accidentes de tránsito, la mitad de las cuales son usuarios vulnerables de la vía, como peatones y motociclistas, mientras que la otra mitad muere a causa de accidentes de impacto lateral. Según la Organización Mundial de la Salud (OMS), el 80% de los coches vendidos en el mundo no cumplen las principales normas de seguridad. Sólo 40 países han adoptado el conjunto completo de las siete normas más importantes para la seguridad del automóvil.

Un aumento significativo en el número de accidentes también ha alentado a los usuarios finales a adoptar mejores sistemas de seguridad. Las mejoras en el diseño de carreteras y vehículos de motor han reducido constantemente las tasas de lesiones y muertes en todos los países del primer mundo. Sin embargo, las tasas de accidentes son aún más altas en algunos países en desarrollo y los gobiernos se están centrando en implementar normas de seguridad estrictas y apoyar la adopción de varios subsistemas en los vehículos.

Impulsados por estos factores, los fabricantes de automóviles están incorporando varios sistemas en los vehículos que mejoran la seguridad. Las funciones avanzadas de seguridad ya no están restringidas a los vehículos premium. Los consumidores ahora están más preocupados por los sistemas y tecnologías de seguridad y, por lo tanto, están más interesados en optar por vehículos que estén equipados con mejores sistemas de seguridad.

- Por ejemplo, el Infiniti Q50 incorporó dirección adaptativa directa en los vehículos, lo que implica sensores en el automóvil que monitorean constantemente la posición del volante. Además, los sensores de par están integrados en el sistema EPS. Los sensores de par miden el esfuerzo aplicado por el conductor para dirigir el vehículo.

Descripción general de la industria de EPS automotrices de Brasil

El mercado brasileño de sensores de dirección para automóviles está moderadamente consolidado. Algunas de las empresas destacadas en el mercado de sensores de dirección para automóviles son Robert Bosch GmbH, Continental AG y TE Connectivity. Las empresas se están asociando y la colaboración ocupa la mayor parte del mercado y tiene una ventaja sobre los rivales.

- En 2019, NSK Ltd., que era líder en dirección asistida eléctrica, y Volkswagen AG firmaron un acuerdo de cooperación formal; ambas empresas de las divisiones de dirección acordaron cooperación para el desarrollo.

Líderes del mercado de EPS automotrices de Brasil

Robert Bosch GmbH

NSK Ltd.

ZF Friedrichshafen AG

JTEKT Corporation

Nexteer Automotive Group Ltd

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

_CL.webp)

Segmentación de la industria EPS automotriz de Brasil

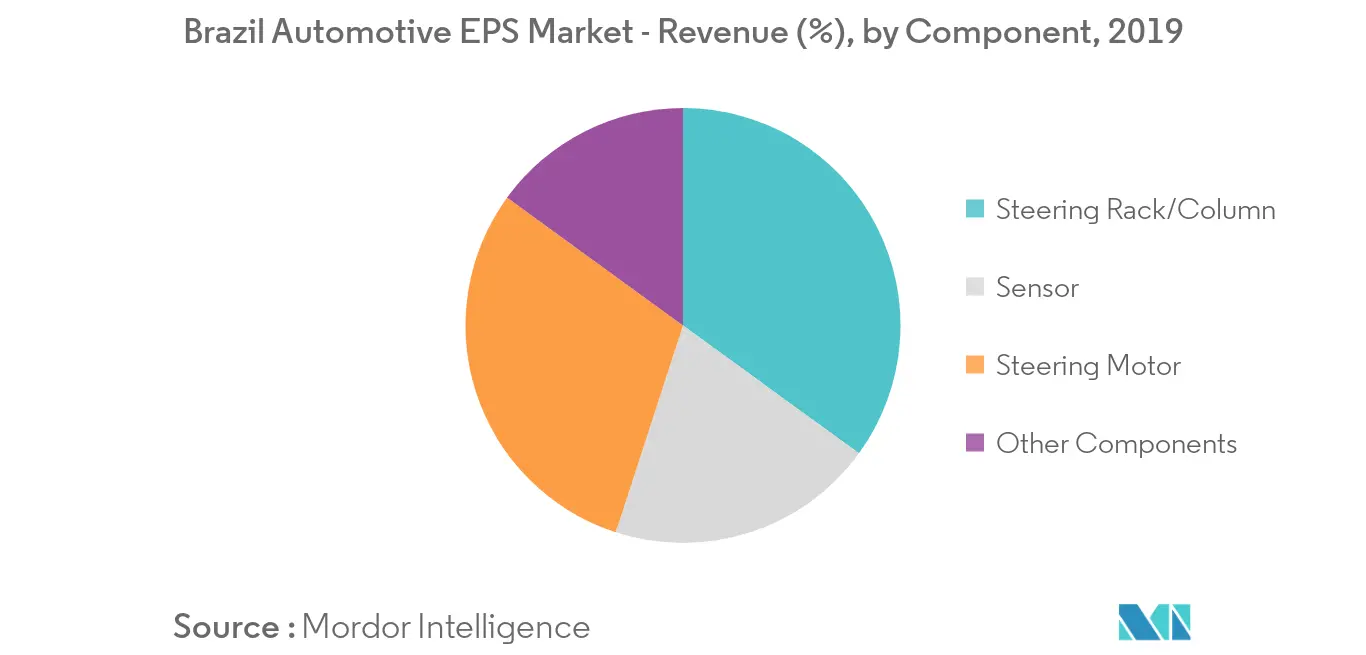

El mercado brasileño de EPS para automóviles cubre las últimas tendencias, desarrollo tecnológico y demanda del mercado por tipo, tipo de componente, tipo de vehículo y participación de mercado de las principales empresas fabricantes de EPS para automóviles en todo Brasil.

| tipo de columna, |

| Tipo de piñón |

| Tipo de piñón doble |

| Cremallera/columna de dirección |

| Sensor |

| Motor de dirección |

| Otros componentes |

| Carros pasajeros |

| Vehículos comerciales |

| Por tipo | tipo de columna, |

| Tipo de piñón | |

| Tipo de piñón doble | |

| Por tipo de componente | Cremallera/columna de dirección |

| Sensor | |

| Motor de dirección | |

| Otros componentes | |

| Por tipo de vehículo | Carros pasajeros |

| Vehículos comerciales |

Preguntas frecuentes sobre investigación de mercado de EPS automotrices en Brasil

¿Cuál es el tamaño actual del mercado de EPS automotrices de Brasil?

Se proyecta que el mercado de EPS automotrices de Brasil registre una CAGR superior al 4% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado EPS automotriz de Brasil?

Robert Bosch GmbH, NSK Ltd., ZF Friedrichshafen AG, JTEKT Corporation, Nexteer Automotive Group Ltd son las principales empresas que operan en el mercado de EPS automotrices de Brasil.

¿Qué años cubre este mercado de EPS automotrices de Brasil?

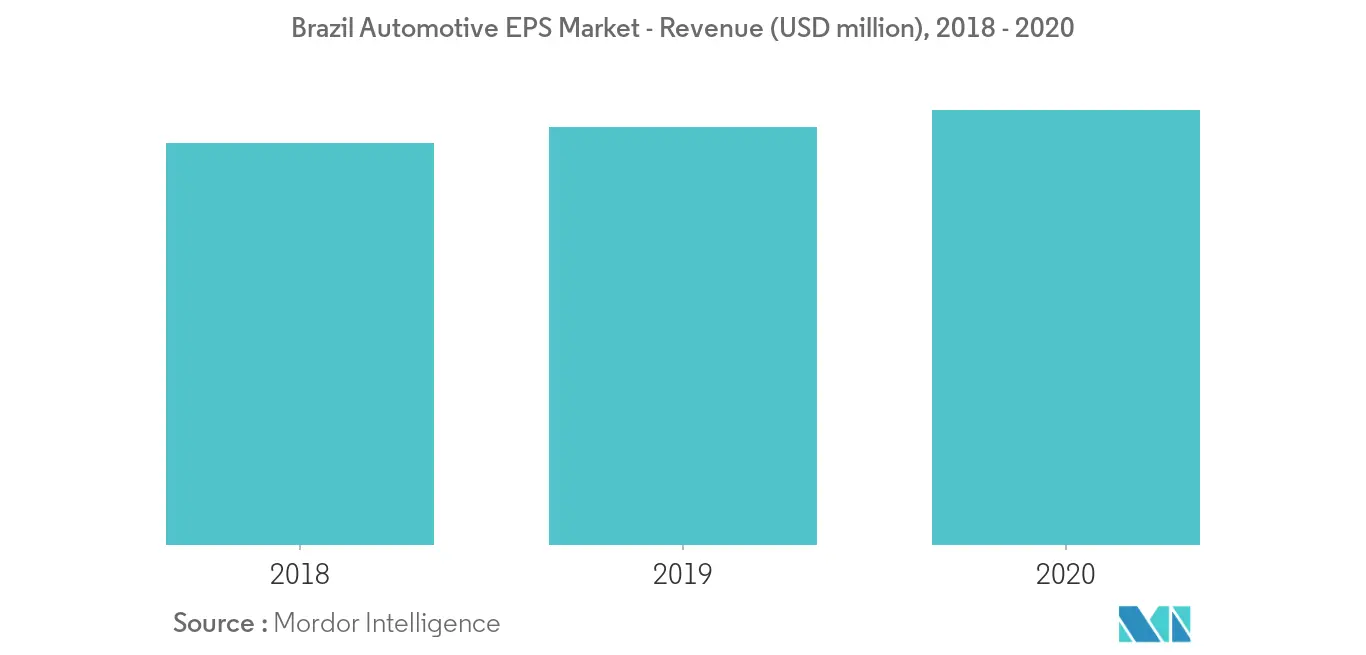

El informe cubre el tamaño histórico del mercado de EPS automotrices de Brasil durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de EPS automotrices de Brasil para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de EPS automotrices de Brasil

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de EPS automotrices de Brasil en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de EPS automotrices de Brasil incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.

_MAjor_player.webp)