Tamaño y Participación del Mercado de Aviación

Análisis del Mercado de Aviación por Mordor Intelligence

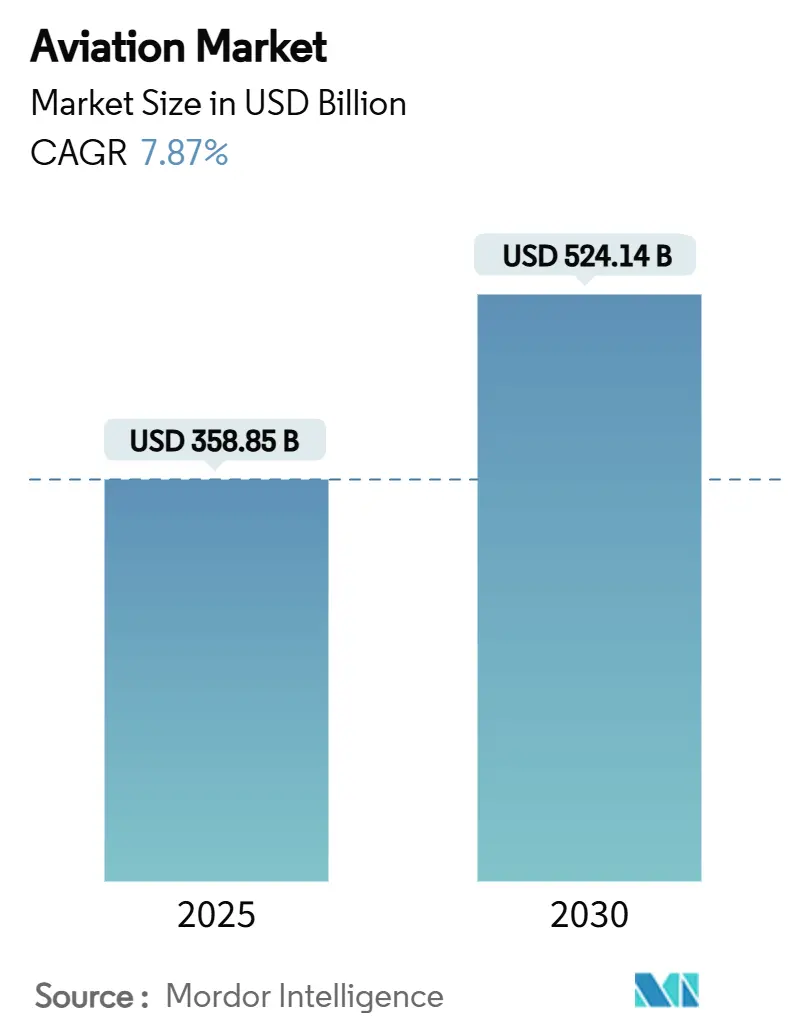

El mercado de aviación está valorado en USD 358.85 mil millones en 2025 y se expandirá a un tamaño de mercado de USD 524.14 mil millones en 2030, reflejando una TCAC del 7.87%. El mercado de aviación se beneficia de una demanda renovada de pasajeros, una modernización acelerada de flotas y una inversión récord del sector público y privado en propulsión sostenible. Las aerolíneas y fabricantes están pivotando del mero crecimiento de capacidad hacia la optimización de valor al priorizar aeronaves eficientes en combustible, mantenimiento digital avanzado y fuentes de energía alternativas que reducen emisiones y disminuyen costos unitarios. El mercado de aviación también está moldeado por volúmenes crecientes de comercio electrónico que impulsan el tráfico de carga dedicado, mandatos gubernamentales de cero emisiones netas que estimulan la adopción de combustible de aviación sostenible (SAF), y competencia intensificada de nuevos participantes en aeronaves eléctricas. La convergencia tecnológica con los sectores automotriz y energético, particularmente en torno a baterías e hidrógeno, amplía aún más el conjunto de oportunidades para los actores que pueden gestionar rutas de certificación complejas y riesgo de cadena de suministro.

Conclusiones Clave del Informe

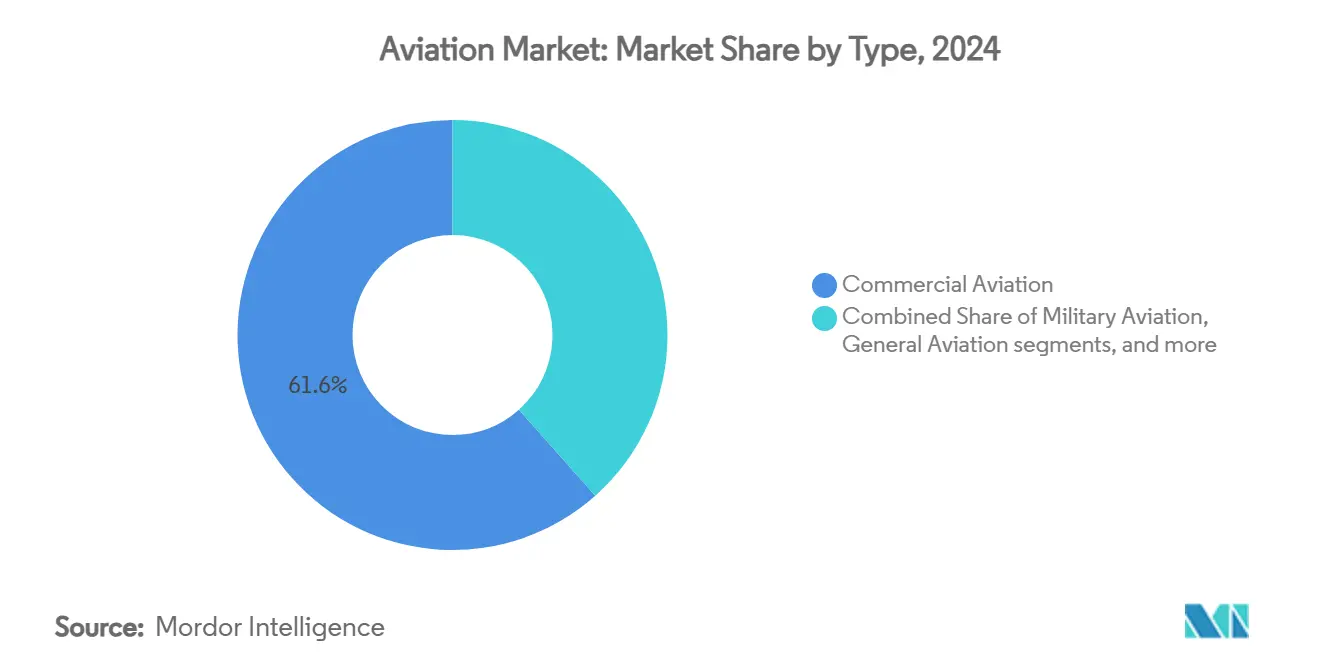

- Por tipo, la aviación comercial lideró el mercado de aviación con el 61.56% de la participación en 2024, mientras que se prevé que la movilidad aérea avanzada crezca a una TCAC del 18.90% hasta 2030.

- Por tecnología de propulsión, los motores turbofan capturaron el 52.67% del tamaño del mercado de aviación en 2024; se proyecta que la propulsión eléctrica avance a una TCAC del 15.76% de 2025 a 2030.

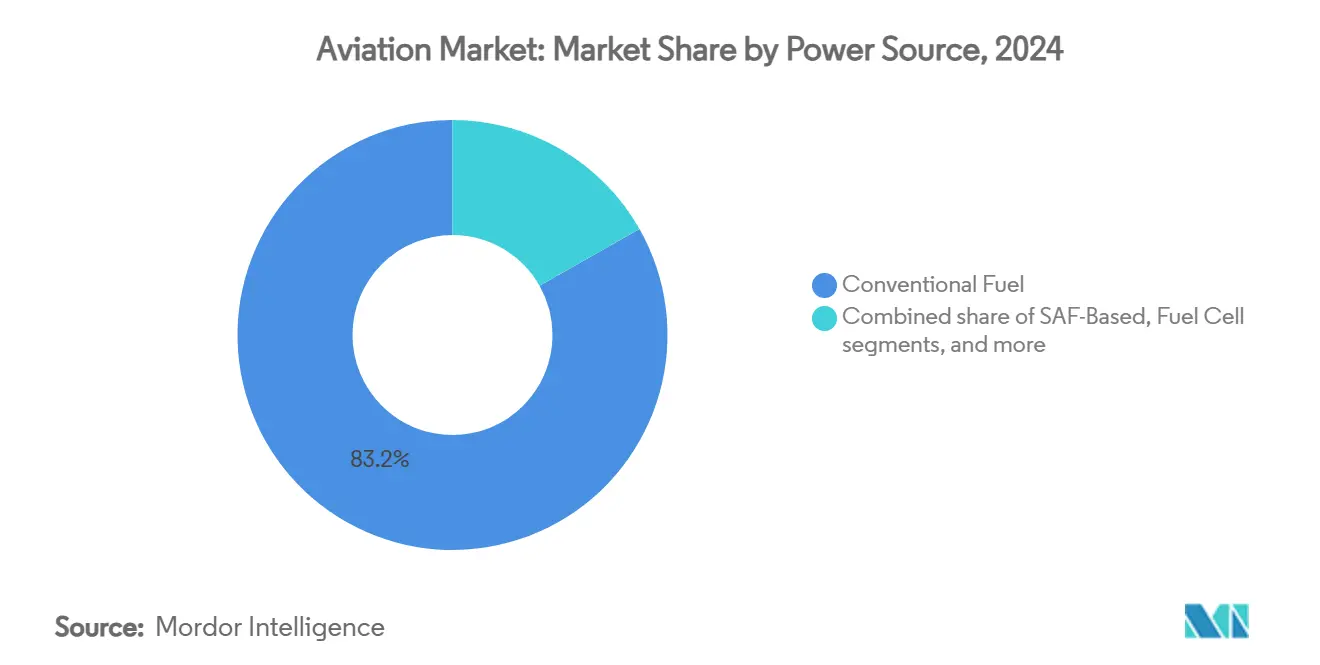

- Por fuente de energía, el combustible convencional retuvo una participación del 83.21% del tamaño del mercado de aviación en 2024, sin embargo, los sistemas de celdas de combustible están preparados para expandirse a una TCAC del 19.43% hasta 2030.

- Por instalación, las aplicaciones de instalación de línea dominaron con una participación del 82.76% en 2024, mientras que las soluciones de instalación posterior progresarán a una TCAC del 9.45% a medida que los operadores extiendan los ciclos de vida de las aeronaves.

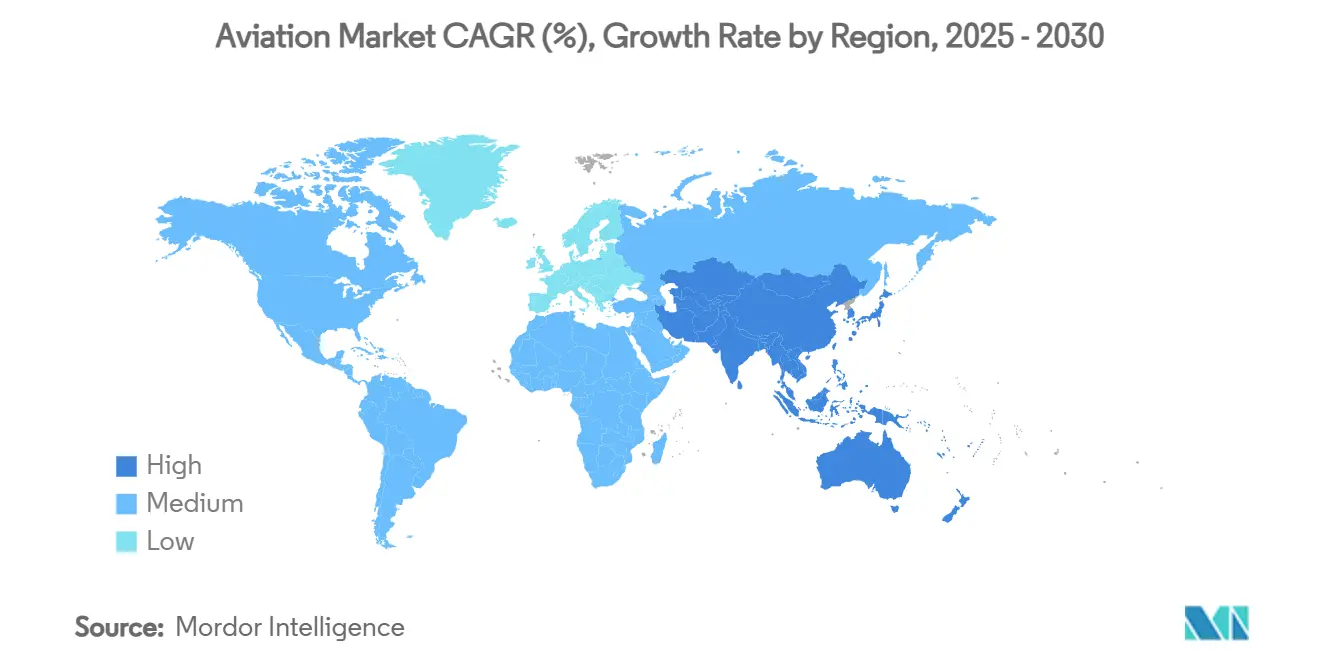

- Por geografía, América del Norte mantuvo el 37.58% de la participación del mercado de aviación en 2024; Asia-Pacífico es la región de crecimiento más rápido, aumentando a una TCAC del 10.18% hasta 2030.

Tendencias e Insights del Mercado Global de Aviación

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico de TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Modernización de flotas impulsada por eficiencia de combustible y optimización de costos | +2.1% | América del Norte y Europa | Mediano plazo (2-4 años) |

| Aumento del tráfico de pasajeros en mercados de aviación emergentes y maduros | +1.8% | Asia-Pacífico, MEA, América del Sur | Largo plazo (≥ 4 años) |

| Crecimiento del comercio electrónico catalizando demanda de carga aérea y conversiones de cargueros | +1.2% | Global, liderado por América del Norte, China, India | Mediano plazo (2-4 años) |

| Recuperación de viajes de negocios impulsando la recuperación de la aviación comercial | +0.9% | América del Norte y Europa, mercados selectos de Asia-Pacífico | Corto plazo (≤ 2 años) |

| Integración de conceptos de trabajo en equipo dron-aeronave en programas de aviación militar | +0.7% | América del Norte y Europa | Largo plazo (≥ 4 años) |

| Objetivos de sostenibilidad corporativa acelerando adopción de aeronaves compatibles con SAF | +0.6% | Europa y América del Norte | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Modernización de Flotas Impulsada por Eficiencia de Combustible y Optimización de Costos

Las aerolíneas están reemplazando flotas heredadas antes de lo planeado para asegurar ahorros de combustión de 20-30% prometidos por las familias de fuselaje estrecho de próxima generación.[1]Airbus, "Fuel-Efficient Single-Aisle Program," airbus.com El mercado de aviación ahora valora la eficiencia de combustible como una cobertura estratégica contra el combustible para aviones volátil, que puede igualar el 30% de los costos totales de aerolíneas. Las suites de mantenimiento predictivo en nuevas aeronaves reducen el tiempo de inactividad no planificado, mientras que las mejoras de cabina aumentan los ingresos auxiliares por asiento. Tanto las aerolíneas de bajo costo como las aerolíneas de bandera heredadas enfrentan presión competitiva creciente ya que las flotas más nuevas permiten rutas delgadas rentables con factores de carga más bajos, remodelando el diseño de red global.

Aumento del Tráfico de Pasajeros en Mercados de Aviación Emergentes y Maduros

Las perspectivas de IATA para 2025 indican que el tráfico agregado de pasajeros crecerá 4.7% anualmente hasta 2043, sin embargo, APAC impulsa más de la mitad de ese incremento solo.[2]Boeing, "World Air Cargo Forecast," boeing.com Las aerolíneas chinas duplicarán sus flotas para 2043, y el mercado doméstico de India es ahora el tercero más grande del mundo. La tasa de crecimiento anual de África del 6.4% respalda la demanda de 1,170 nuevas aeronaves incluso cuando las limitaciones de infraestructura canalizan la inversión hacia tipos más pequeños y eficientes en combustible. Las regiones maduras recuperan la demanda de cabina premium previa a la pandemia, con el gasto en viajes corporativos recuperándose a USD 1.5 billones en 2024.

Crecimiento del Comercio Electrónico Catalizando Demanda de Carga Aérea y Conversiones de Cargueros

Los volúmenes de comercio electrónico transfronterizo y las tendencias de nearshoring impulsan la capacidad de cargueros dedicados hacia arriba, con Boeing proyectando que la flota global de cargueros se expandirá en dos tercios para 2043. Los operadores favorecen los cargueros convertidos de fuselaje ancho que cumplen con las ventanas de tiempo de entrega express mientras sirven centros secundarios. La economía mejora ya que los costos de conversión son 40-60% más bajos que una aeronave de carga de nueva construcción, proporcionando un puente convincente en medio de slots de producción de fuselaje ancho que permanecen ajustados hasta mediados de década.

Recuperación de Viajes de Negocios Impulsando la Recuperación de la Aviación Comercial

Los presupuestos globales de viajes de negocios se acercan a los niveles completos previos a 2020 ya que las empresas reconocen el impulso en ventas de la interacción cara a cara. Los itinerarios corporativos de largo recorrido superan a los viajes de cercanías domésticos, recompensando a las aerolíneas que invierten en cabinas de servicio premium, productividad habilitada por Wi-Fi y estructuras de tarifas flexibles. La mezcla de mayor rendimiento impulsa los factores de carga de equilibrio de aerolíneas y apoya el retorno del mercado de aviación a márgenes de ganancia sostenibles.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico de TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Disrupciones persistentes de la cadena de suministro retrasando entregas de aeronaves | -1.4% | América del Norte y Europa | Mediano plazo (2-4 años) |

| Precios volátiles del combustible para aviones presionando márgenes de operadores | -0.8% | Global, con mayor impacto en aerolíneas de mercados emergentes | Corto plazo (≤ 2 años) |

| Disponibilidad limitada de combustible de aviación sostenible limitando la adopción | -0.6% | Europa y América del Norte, expandiéndose a APAC | Mediano plazo (2-4 años) |

| Congestión del tráfico aéreo y escasez de slots impactando eficiencia operacional | -0.5% | Global, concentrado en aeropuertos hub principales | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Disrupciones Persistentes de la Cadena de Suministro Retrasando Entregas de Aeronaves

Los OEM de fuselajes y motores aún luchan con escasez en fundiciones, forjas y chips de aviónica, extendiendo cronogramas de entrega por 6-18 meses. La compra de USD 4.7 mil millones de Spirit AeroSystems por parte de Boeing es emblemática de la integración vertical utilizada para recuperar el control sobre secciones críticas de fuselaje. Las aerolíneas responden manteniendo aeronaves más antiguas por más tiempo, inflando el gasto de mantenimiento y amortiguando el crecimiento de capacidad-un lastre en la trayectoria a corto plazo del mercado de aviación.

Precios Volátiles del Combustible para Aviones Presionando Márgenes de Operadores

Los precios spot del combustible para aviones han oscilado 35% dentro de ventanas de doce meses, poniendo a prueba los programas de cobertura de aerolíneas. Mientras que las flotas modernas son 25% más eficientes en combustible, la inestabilidad de precios obliga a las aerolíneas a imponer recargos dinámicos, que arriesgan la erosión de la demanda en segmentos de ocio sensibles al precio. La volatilidad del combustible acelera el interés en acuerdos de compra de SAF que aseguran suministro a múltiples años a precios predecibles, incluso con una prima de 1.4-2.0x al combustible convencional.

Análisis de Segmentos

Por Tipo: La Aviación Comercial Lidera Mientras la Movilidad Aérea Avanzada Interrumpe

La aviación comercial retuvo una participación del 61.56% del mercado de aviación en 2024, respaldada por la normalización del tráfico global de pasajeros y la disciplina de capacidad dirigida que restaura el poder de fijación de precios. Se proyecta que el tamaño del mercado de aviación para la aviación comercial crezca de USD 221.0 mil millones en 2025 a USD 308.9 mil millones en 2030 a una TCAC del 6.90%. Las aerolíneas de red pivotan hacia fuselajes estrechos más eficientes, mientras que las aerolíneas de bajo costo aumentan constantemente la longitud promedio de etapa para aprovechar la demanda de ocio transfronterizo.

La movilidad aérea avanzada (AAM) representa el vector más disruptivo de la industria, superando una TCAC del 18.90% hasta 2030 a medida que los municipios aprueban marcos de vertipuertos y los prototipos eVTOL de primera generación registran horas de vuelo significativas. El plan de Dubai de lanzar servicios de Joby para 2026 ilustra el impulso para integrar taxis aéreos urbanos en redes de transporte multimodal. Aunque los ingresos actuales de AAM son mínimos, su alta tasa de crecimiento obliga a los incumbentes a invertir en participaciones minoritarias o empresas conjuntas para preservar la relevancia futura.

Por Tecnología de Propulsión: Los Sistemas Eléctricos Desafían el Dominio de Turbofan

Los motores turbofan mantuvieron el 52.67% del tamaño del mercado de aviación en 2024, impulsados por los programas prolíficos A320neo y B737 MAX. Las familias de motores LEAP y GTF impulsan libros de pedidos de doble dígito ya que las aerolíneas valoran los ahorros de combustible de doble dígito. Sin embargo, la propulsión eléctrica está escalando a una TCAC del 15.76%, enfocándose primero en segmentos regionales de menos de 200 nm donde las compensaciones de masa de batería son factibles.

El programa de Demostración de Vuelo de Propulsión Eléctrica de NASA con socios de la industria apunta a la entrada de servicio comercial para 2030. GE Aerospace asigna USD 1 mil millones en 2025 a líneas de fabricación aditiva que producirán máquinas eléctricas de próxima generación.[3]GE Aerospace, "2025 U.S. Manufacturing Investment," geaerospace.com Los sistemas híbrido-eléctricos salvan las limitaciones de alcance actuales, combinando conjuntos de turbogeneradores con paquetes de baterías para reducir la quema de combustible 30% en sectores de 400 nm-una ruta que sostiene las cadenas de suministro de turbofan mientras avanza la electrificación.

Por Fuente de Energía: La Innovación de Celdas de Combustible se Acelera A Pesar del Dominio del Combustible Convencional

El combustible convencional aún representa el 83.21% del mercado de aviación en 2024, pero las agendas de descarbonización a largo plazo desplazan capital hacia rutas de hidrógeno y SAF. La propulsión de celdas de combustible registra la TCAC más fuerte del 19.43%, defendida por la campaña de pruebas de vuelo 2025 de ZeroAvia de un Dornier 228 de 19 asientos retrofitado con un tren motriz hidro-eléctrico de 600 kW.[4]ZeroAvia, "Hydrogen Hubs Agreement with Airbus," zeroavia.com Los principales aeropuertos en Canadá, Alemania y el Reino Unido están ahora evaluando centros de producción de hidrógeno que co-ubicarán electrolizadores con distribución en el área de pistas, señalando momentum regulatorio para la entrada a mediados de los 2030s de aeronaves de hidrógeno de 100 asientos.

Las opciones de batería eléctrica apuntan a aeronaves regionales de 9 a 30 asientos que vuelan menos de 200 nm, segmentos que representan el 17% de las salidas globales pero solo el 4% de la quema de combustible, ofreciendo una victoria creíble de descarbonización temprana. Combinando turbinas de combustible líquido con paquetes de baterías, los sistemas híbridos aseguran credibilidad de certificación al depender de infraestructura existente mientras entregan ahorros de combustible de doble dígito.

Por Instalación: El Mercado de Instalación Posterior Gana Impulso Bajo el Dominio de Instalación de Línea

Las instalaciones de línea mantuvieron una participación del 82.76% en 2024, y su participación se mantiene alta porque los paquetes integrados de aviónica y planta motriz confieren garantías de rendimiento y ventajas de arrendamiento financiero. El tamaño del mercado de aviación para soluciones de instalación posterior subirá sin embargo de USD 54.3 mil millones en 2025 a USD 85.1 mil millones en 2030, una TCAC del 9.45%, a medida que los operadores persiguen densificación de cabina, conectividad en vuelo y retrofits de winglets que se pagan en menos de cinco años.

Las entregas retrasadas de fuselaje estrecho hacen necesaria la instalación posterior, con aerolíneas extendiendo arrendamientos en aeronaves de 10-15 años. Los OEM de motores capitalizan vendiendo kits de mejora de rendimiento que reducen la quema de combustible en 2-3%, y los especialistas en interiores ven demanda creciente de asientos de línea delgada que liberan una fila adicional en cabinas más antiguas. Los reguladores apoyan las rutas de instalación posterior al simplificar Certificados de Tipo Suplementarios, reduciendo el tiempo de inactividad y las barreras de costo.

Análisis Geográfico

El tamaño del mercado de aviación de América del Norte fue de USD 134.8 mil millones en 2025 y avanzará a USD 175.3 mil millones para 2030 a una TCAC del 5.4%. Estados Unidos impulsa la mayor parte de este valor, aprovechando la recuperación del B737 MAX, una cartera de defensa en expansión para el entrenador T-7A, e ingresos del mercado de repuestos de una flota de 9,600 jets comerciales registrados. Los centros aeroespaciales de Canadá en Quebec y Ontario diversifican la investigación de propulsión regional, especialmente en almacenamiento de hidrógeno y pruebas de celdas de combustible. Las zonas de libre comercio de México atraen proveedores de nivel 2 para arneses de cables e interiores, mejorando la resistencia de la cadena de suministro.

Asia-Pacífico añade USD 88.5 mil millones de valor incremental entre 2025 y 2030, reflejando el crecimiento más rápido entre los principales bloques. La Administración de Aviación Civil de China simplifica la validación de certificados de tipo para el C919, mientras que la Autoridad de Aeropuertos de India destina USD 11.8 mil millones en desarrollos de campo verde para aliviar la congestión metropolitana. La empresa japonesa de aeronaves regionales electrificadas y el centro SAF de Australia en Queensland amplían aún más la huella del mercado de aviación. Los regionales de ASEAN como Tailandia y Vietnam pivotan hacia modelos enfocados en carga en medio de auges de comercio electrónico, empleando conversiones de pasajero a carguero de A321s para servir corredores logísticos intra-Asia.

Europa mantiene una trayectoria de crecimiento equilibrada al 6.1% TCAC, respaldada por la rampa de producción de Airbus en Hamburgo y Toulouse que apoya extensiones de pizarra de fuselaje ancho A350. El continente también es el primero en proponer un mandato vinculante de SAF del 2% en 2025, subiendo al 70% para 2050, presionando a las aerolíneas regionales a firmar acuerdos de compra a largo plazo. Las aerolíneas de bajo costo de Europa del Este amplían sus flotas, alentando a los aeropuertos de segunda línea a invertir en nuevas plataformas y bahías de mantenimiento. América del Sur se recupera ya que la penetración de bajo costo supera el 40% de los volúmenes de pasajeros, con aeropuertos desde Bogotá hasta Lima avanzando USD 24.4 mil millones en proyectos de modernización que desbloquean slots adicionales para aeronaves de fuselaje estrecho.

El Medio Oriente y África contribuyeron con un tamaño combinado del mercado de aviación de USD 47.6 mil millones en 2025, subiendo a USD 70.2 mil millones para 2030. Las aerolíneas del Golfo reinvierten ganancias inesperadas de la era pandémica en pedidos de A350 y B777X, mientras que las aerolíneas africanas se benefician del Mercado Único Africano de Transporte Aéreo, que armoniza acuerdos bilaterales. Airbus proyecta que la flota comercial africana aumentará de 1,250 aeronaves en 2025 a 2,650 para 2043, permitiendo el crecimiento de conectividad en las 20 rutas intra-regionales más ocupadas del continente.

Panorama Competitivo

El mercado de aviación está moderadamente consolidado: Boeing y Airbus comandan más del 85% de la cartera de aeronaves comerciales grandes. Sin embargo, su duopolio es desafiado por el C919 de fuselaje único de COMAC y el MC-21 de Irkut. Las startups de aeronaves eléctricas atraen financiamiento de riesgo pero dependen de asociaciones con OEM heredados para know-how de certificación y escala de producción masiva. El resurgimiento de turbohélices invita rivalidad de Embraer con sus aeronaves híbridas conceptuales de 19 y 30 asientos que prometen cortes de emisiones del 50%, potencialmente remodelando rutas regionales.

Los movimientos estratégicos dominan 2024-2025: El spin-off de Honeywell de su unidad de automatización aísla un puro juego aeroespacial de USD 15 mil millones de ingresos listo para profundizar la capacidad de análisis de software para mantenimiento predictivo. Boeing consolida su base de suministro a través de la adquisición de Spirit AeroSystems para estabilizar el flujo de secciones de fuselaje, mientras que la oferta de Airbus por activos selectos de Spirit asegura capacidad de nacela compuesta. Los fabricantes de motores GE y Safran extienden su asociación CFM a través del demostrador de ventilador abierto RISE, apuntando a ahorros de quema de combustible del 20% para principios de los 2030s.

Los jugadores de movilidad aérea urbana forjan alianzas con aerolíneas-United firma acuerdos condicionales para hasta 200 jets de cuerpo de ala mezclada JetZero que prometen ahorros de combustible del 50% en misiones transcontinentales. La Administración Federal de Aviación emite criterios de elevación motorizada habilitando eVTOLs en servicio programado, reduciendo obstáculos regulatorios para la entrada al mercado. Los productores de combustible Neste y World Energy aseguran contratos de suministro SAF de múltiples décadas con aerolíneas principales, reforzando la integración vertical entre energía y aviación.

Líderes de la Industria Aeronáutica

-

The Boeing Company

-

Airbus SE

-

Lockheed Martin Corporation

-

Embraer S.A.

-

Textron Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: Embraer S.A. aseguró un contrato de SkyWest Inc. para 60 aeronaves E175, con derechos de compra para 50 aeronaves adicionales. Las entregas están programadas para comenzar en 2027.

- Febrero 2025: Embraer Executive Jets, una división de Embraer S.A., firmó un acuerdo de compra con Flexjet, un líder global en viajes en jet privado. El acuerdo incluye modelos de jets de negocios Praetor 600, Praetor 500 y Phenom 300E y un paquete mejorado de servicios y soporte. El pedido firme consiste en 182 aeronaves con opciones para 30 aeronaves adicionales, lo que casi duplicará el tamaño de la flota de Flexjet dentro de cinco años.

- Enero 2025: Textron Aviation Inc. completó su primera venta internacional de siete aeronaves Beechcraft King Air 260 para propósitos de entrenamiento militar multi-motor.

Alcance del Informe Global del Mercado de Aviación

La industria aeronáutica abarca las ventas de aeronaves de ala fija y ala rotatoria a través de los segmentos de aviación comercial, militar y general. El informe del mercado ofrece una visión general del tráfico de pasajeros aéreos, pedidos y entregas de aeronaves, variación en el gasto de defensa, la introducción de nuevas rutas, e inversiones de los principales países en el sector aeronáutico.

El informe de la industria aeronáutica está segmentado por tipo en aviación comercial, aviación militar y aviación general. La aviación comercial está segmentada además por aeronaves de pasajeros y cargueros. La aviación militar está segmentada además por aeronaves de combate y aeronaves no de combate. La aviación general está segmentada además por helicóptero, aeronaves de ala fija de pistón, aeronaves turbohélices y jet de negocios. El informe también cubre los tamaños de mercado y pronósticos para el mercado de aviación en los principales países a través de diferentes regiones. Para cada segmento, el tamaño del mercado se proporciona en términos de valor (USD).

| Aviación Comercial | Fuselaje Estrecho |

| Fuselaje Ancho | |

| Jets Regionales | |

| Aviación Militar | Combate |

| Transporte | |

| Misiones Especiales | |

| Helicópteros | |

| Aviación General | Jets de Negocios |

| Helicópteros Comerciales | |

| Sistemas Aéreos No Tripulados | Civil y Comercial |

| Defensa y Gobierno | |

| Movilidad Aérea Avanzada (AAM) | eVTOL |

| Movilidad Aérea Urbana (UAM) |

| Turbohélice |

| Turbofan |

| Motor de Pistón |

| Turboeje |

| Turborreactor |

| Híbrido-Eléctrico |

| Eléctrico |

| Combustible Convencional |

| Basado en SAF |

| Celda de Combustible |

| Alimentado por Batería |

| Alimentado por Energía Solar |

| Instalación de Línea |

| Instalación Posterior |

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Reino Unido | |

| Alemania | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Australia | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Resto de América del Sur | ||

| Medio Oriente y África | Medio Oriente | Emiratos Árabes Unidos |

| Arabia Saudí | ||

| Qatar | ||

| Resto del Medio Oriente | ||

| África | Sudáfrica | |

| Egipto | ||

| Resto de África | ||

| Por Tipo | Aviación Comercial | Fuselaje Estrecho | |

| Fuselaje Ancho | |||

| Jets Regionales | |||

| Aviación Militar | Combate | ||

| Transporte | |||

| Misiones Especiales | |||

| Helicópteros | |||

| Aviación General | Jets de Negocios | ||

| Helicópteros Comerciales | |||

| Sistemas Aéreos No Tripulados | Civil y Comercial | ||

| Defensa y Gobierno | |||

| Movilidad Aérea Avanzada (AAM) | eVTOL | ||

| Movilidad Aérea Urbana (UAM) | |||

| Por Tecnología de Propulsión | Turbohélice | ||

| Turbofan | |||

| Motor de Pistón | |||

| Turboeje | |||

| Turborreactor | |||

| Híbrido-Eléctrico | |||

| Eléctrico | |||

| Por Fuente de Energía | Combustible Convencional | ||

| Basado en SAF | |||

| Celda de Combustible | |||

| Alimentado por Batería | |||

| Alimentado por Energía Solar | |||

| Por Instalación | Instalación de Línea | ||

| Instalación Posterior | |||

| Por Geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Reino Unido | ||

| Alemania | |||

| Francia | |||

| Italia | |||

| España | |||

| Resto de Europa | |||

| Asia-Pacífico | China | ||

| India | |||

| Japón | |||

| Corea del Sur | |||

| Australia | |||

| Resto de Asia-Pacífico | |||

| América del Sur | Brasil | ||

| Resto de América del Sur | |||

| Medio Oriente y África | Medio Oriente | Emiratos Árabes Unidos | |

| Arabia Saudí | |||

| Qatar | |||

| Resto del Medio Oriente | |||

| África | Sudáfrica | ||

| Egipto | |||

| Resto de África | |||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de aviación?

El mercado de aviación está valorado en USD 358.85 mil millones en 2025 y subirá a USD 524.14 mil millones para 2030, reflejando una TCAC del 7.87%.

¿Qué segmento se está expandiendo más rápido dentro del mercado de aviación?

La movilidad aérea avanzada lidera el crecimiento con una TCAC del 18.90% hasta 2030 a medida que las ciudades adoptan redes de taxis aéreos urbanos.

¿Qué tan grande es la participación de América del Norte en el mercado de aviación?

América del Norte mantuvo el 37.58% de la participación del mercado de aviación en 2024, reflejando su profunda base de manufactura aeroespacial.

¿Qué tecnología de propulsión está ganando más tracción?

La propulsión eléctrica está avanzando a una TCAC del 15.76%, respaldada por demostradores híbrido-eléctricos y plataformas de movilidad aérea urbana.

¿Por qué está creciendo la adopción de celdas de combustible a pesar del dominio del combustible convencional?

Los sistemas de celdas de combustible de hidrógeno registran una TCAC del 19.43% porque los mandatos de cero emisiones y las inversiones en infraestructura están convergiendo para habilitar aeronaves de hidrógeno de recorrido medio para mediados de los 2030s.

¿Cómo están afectando los desafíos de la cadena de suministro las entregas de aeronaves?

Las escaseces continuas en fundiciones, compuestos y electrónicos han extendido los cronogramas de entrega hasta 18 meses, obligando a las aerolíneas a prolongar arrendamientos y perseguir mejoras de instalación posterior.

Última actualización de la página el: