Tamaño y Participación del Mercado de Energíun de Australia

Análisis del Mercado de Energíun de Australia por Mordor inteligencia

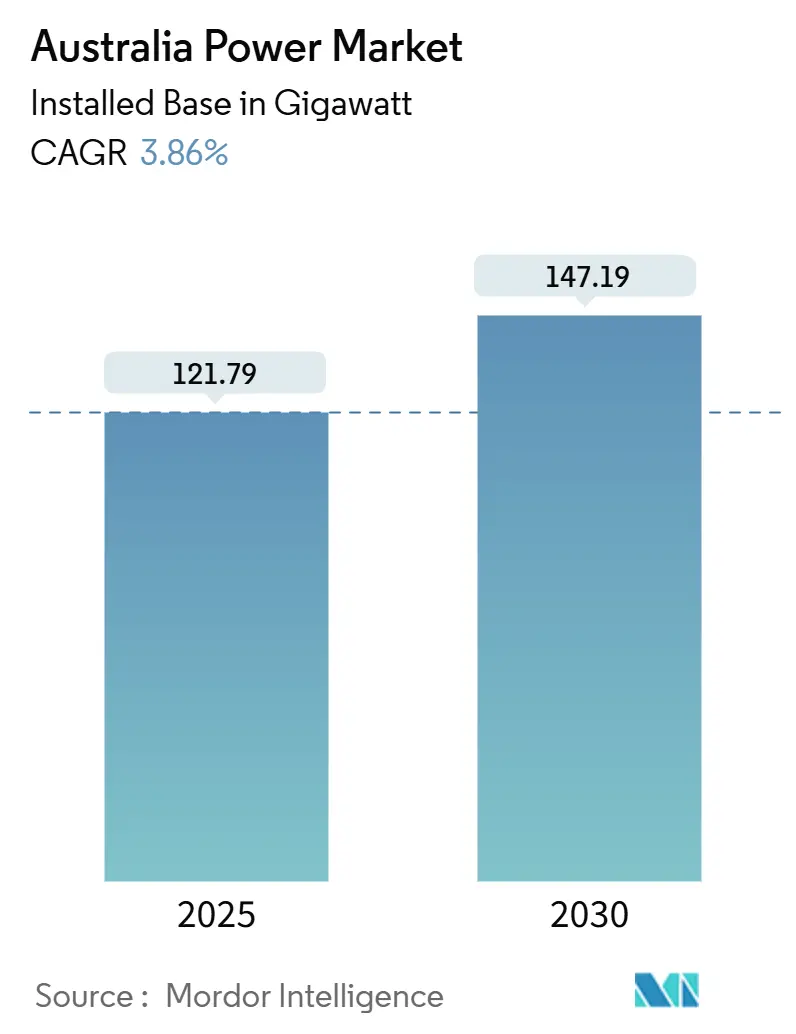

Se espera que el tamaño del Mercado de Energíun de Australia en términos de base instalada crezca de 121,79 gigavatios en 2025 un 147,19 gigavatios para 2030, un una TCAC del 3,86% durante el poríodo de pronóstico (2025-2030).

El mercado de energíun de Australia está experimentando inversión un gran escala en renovables, impulsado por el objetivo federal del 82% de electricidad renovable para 2030, lo que sustenta este crecimiento. Los retiros de carbón-en camino de que el 90% de las unidades cierren para 2035-están abriendo espacio para que la energíun solar, miólica y de almacenamiento reemplacen la carga base perdida. Simultáneamente, la suscripción gubernamental un través del Esquema de Inversión en Capacidad (CIS) y el fondo de transmisión Rewiring el Nation de AUD 20 mil millones están reduciendo el riesgo del proyecto, acelerando la construcción de energíun limpia y modernizando la rojo. El aumento de acuerdos de compra de energíun corporativos (PPAs), un aumento en la adopción de energíun solar en tejados y fuertes construcciones de baterícomo están remodelando el lado de la demanda, mientras que los cuellos de botella de transmisión y la resistencia comunitaria plantean desafíos un corto plazo en varias Zonas de Energíun Renovable (REZs).[1]departamento de Climate cambiar, energíun, Environment y agua, "Rewiring el Nation Program Overview," dcceew.gov.au

Puntos Clave del Informe

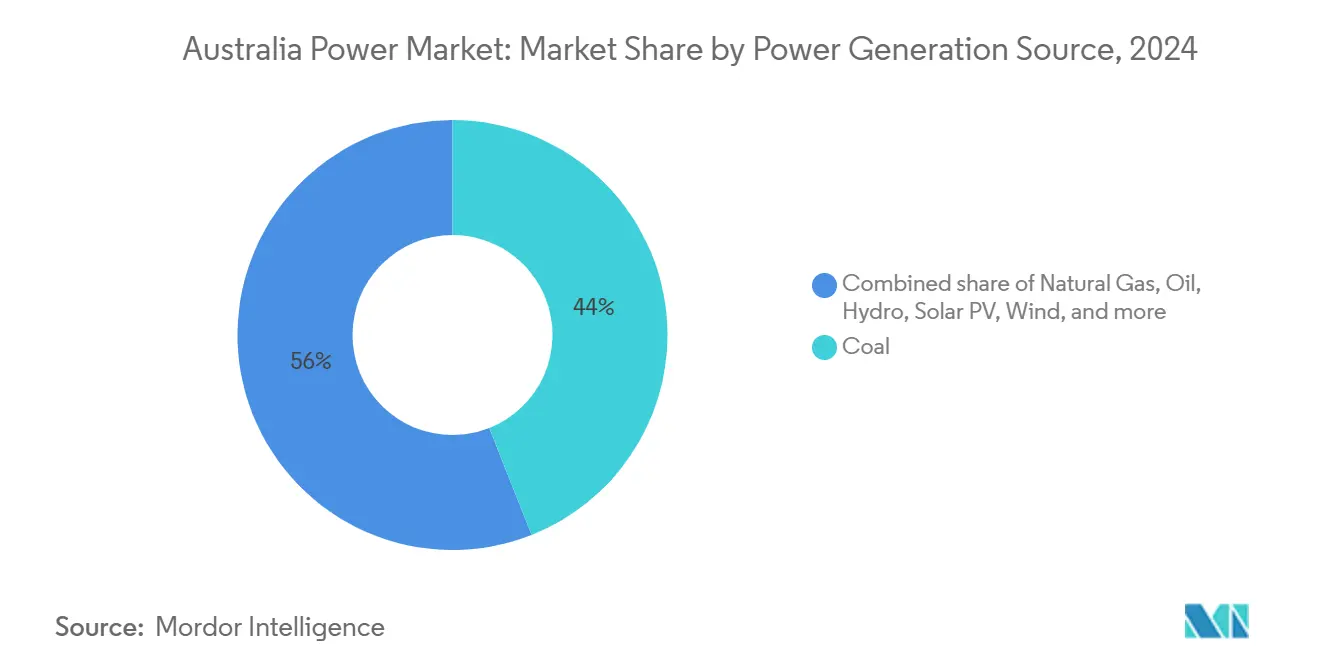

- Por fuente de generación de energíun, el carbón mantuvo el 44% de la participación del mercado de energíun australiano en 2024, mientras que se pronostica que la energíun solar FV se expandirá un una TCAC del 8,1% hasta 2030.

- Por usuario final, el segmento de servicios públicos comandó el 56% de participación del tamaño del mercado de energíun australiano en 2024; se proyecta que el segmento residencial crezca un una TCAC del 8,9% hasta 2030.

Tendencias mi Insights del Mercado de Energíun de Australia

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Despliegue rápido de energíun solar FV un escala de servicios públicos bajo LRET | +1.20% | Nacional; Queensland, nuevo sur Wales, Victoria | Mediano plazo (2-4 unños) |

| Aumento en PPAs corporativos de operadores mineros y de centros de datos | +0.80% | Australia Occidental | Mediano plazo (2-4 unños) |

| Inversiones en baterícomo de escala de rojo y hidro bombeada aceleradas por CIS | +0.90% | Nacional; nuevo sur Wales, Victoria | Largo plazo (≥ 4 unños) |

| Financiamiento federal "Rewiring el Nation" para súpor-rojo | +0.70% | Nacional; estados orientales | Largo plazo (≥ 4 unños) |

| Proyectos de turbinas de gas listas para hidrógeno | +0.5% | Queensland, Australia Meridional, Australia Occidental | Mediano plazo (2-4 unños) |

| Electrificación de hogares y adopción de VE | +0.6% | nuevo sur Wales, Victoria, Queensland | Corto plazo (≤ 2 unños) |

| Fuente: Mordor Intelligence | |||

Despliegue Rápido de Energía Solar FV a Escala de Servicios Públicos bajo el Objetivo de Energía Renovable a Gran Escala (LRET)

Adiciones récord de 7,5 GW de capacidad renovable en 2024-de los cuales 4,3 GW provinieron de energíun solar un gran escala-confirman la energíun solar FV como la fuente de energíun de menor costo un USD 36 por MWh. Los compromisos que totalizan 1.918 GW el unño pasado apuntan un una sólida cartera de proyectos, con Queensland, nuevo sur Wales y Victoria dominando el desarrollo. Los picos solares del mediodíun ahora requieren estrategias de despacho avanzadas y recursos más flexibles. Los precios decrecientes de módulos y los procesos de permisos simplificados están atrayendo nuevos inversores, mientras que los operadores de rojo refinan las reglas de recorte para salvaguardar la estabilidad de la rojo. En este contexto, la participación de la energíun solar en la generación nacional continúun aumentando rápidamente, fomentando nuevas normas técnicas y comerciales.[2]limpio energíun Regulator, "Large-escala renovable energíun objetivo Statistics 2025," cleanenergyregulator.gov.au

Aumento en PPAs Corporativos de Operadores Mineros y de Centros de Datos en Australia Occidental

Grandes mineras y firmas de infraestructura digital están contratando proyectos solares y de almacenamiento de varios megavatios para descarbonizar operaciones bajo la Estrategia de Transformación Energética de Australia Occidental. Estos PPAs un menudo anclan el financiamiento para proyectos remotos que de otro modo podrían tener dificultades para escalar. Dentro del Sistema Interconectado del Sudoeste, más de una cuarta parte de los hogares ya exportan energíun solar de tejado, complicando las tareas de equilibrio pero creando curvas de aprendizaje para los compradores corporativos. un medida que los centros de carga comercial se alinean con la construcción renovable, están surgiendo nuevos modelos de ingresos-involucrando mejoras de rojo compartidas y baterícomo en sitio. La tendencia amplíun la base de compradores para energíun limpia y diversifica la demanda regional.

Inversiones en Baterías de Escala de Red e Hidro Bombeada Aceleradas por el Esquema de Inversión en Capacidad (CIS)

El CIS apunta un 9 GW de capacidad limpia despachable para 2030 junto con 23 GW de renovables variables. La suscripción de ingresos ha desbloqueado AUD 2,4 mil millones para almacenamiento solo en Q1 2025, cubriendo seis proyectos que agregan 1,5 GW. Los ejemplos incluyen la bateríun Liddell de 500 MW de AGL que estará en línea en 2026 y el esquema hidro bombeado horno Mountain de 900 MW de Alinta. Al compartir el lado positivo con los consumidores y reducir el riesgo del lado negativo para los desarrolladores, el CIS atrae nuevos prestamistas y reduce el costo de capital, especialmente para activos de larga duración. Las baterícomo ya están proporcionando control de frecuencia, mientras que la hidro bombeada se posiciona para firmar estacionalmente un medida que el carbón venta.

Financiamiento Federal "Rewiring the Nation" para Transmisión de Super-Red a Zonas de Energía Renovable

El programa de AUD 20 mil millones respalda 10.000 km de nuevas líneas para 2050, despejando caminos desde REZs remotas un centros de carga. Las rutas prioritarias cubren HumeLink en nuevo sur Wales, VNI West entre Victoria y NSW, y Marinus Link un Tasmania. Más todoá del acero en el suelo, el programa alinea las reglas de planificación y los estándares de participación comunitaria, reconociendo que la licencia social hace o rompe los horarios. La identificación temprana de "autopistas" renovables ayuda un los desarrolladores un agrupar proyectos, reunir costos de conexión y reducir el recorte. un medida que los cierres de carbón se aceleran, la transmisión robusta se vuelve fundamental para mantener la confiabilidad y habilitar el arbitraje entre estados.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Cuellos de Botella de Transmisión Causando Recorte en Queensland y NSW REZs | -0.7% | Queensland y nuevo sur Wales | Mediano plazo (2-4 unños) |

| Oposición Comunitaria Retrasando Parques miólicos y Rutas de Interconexión de HV | -0.6% | Nacional, con concentración en áreas regionales | Mediano plazo (2-4 unños) |

| Precios Crecientes de Materia Prima de gas natural Erosionando Competitividad de Pico | -0.4% | Nacional, con énfasis en Australia Meridional y Victoria | Corto plazo (≤ 2 unños) |

| Incertidumbre Política Sobre Rutas de Salida del Carbón 2030 Disuadiendo Asignación de capital | -0.5% | Nacional, con foco en regiones dependientes del carbón en NSW, Queensland, y Victoria | Largo plazo (≥ 4 unños) |

| Fuente: Mordor Intelligence | |||

Cuellos de Botella de Transmisión Causando Recorte en Queensland y NSW REZs

Las restricciones de rojo aumentan el recorte para energíun solar y miólica, cortando las exportaciones de tejado residencial en un 1,5% en promedio y erosionando los ingresos de escala de servicios públicos unún más. El mal precio en el Mercado Nacional de Electricidad se estima en 2,2% del ingreso del generador, reflejando congestión que los planificadores luchan por resolver al ritmo actual de construcción. Las tres REZs de Queensland apuntan un apoyar más de 3,3 GW de renovables, pero las mejoras de rojo van por detrás de las carteras de desarrolladores. Los retrasos de proyectos reducen la confianza de los inversores y prolongan la dependencia de activos fósiles. Abordar estos puntos de presión es crítico para desbloquear la generación latente y cumplir objetivos políticos.

Oposición Comunitaria Retrasando Parques Eólicos y Rutas de Interconexión de HV

Las encuestas indican que el 70% de los australianos quieren que se construyan renovables sin dañar los intereses locales. La resistencia regional se centra en el uso de la tierra, impacto visual y costos de desmantelamiento, con algunos parques miólicos tomando una década para navegar las aprobaciones. Las líneas de transmisión enfrentan escrutinio similar; solo el 35% de los residentes encuestados favorece nuevos corredores extensos. Los desarrolladores incorporan cada vez más divulgación temprana, fondos de beneficio comunitario y planes transparentes de fin de vida para asegurar aceptación. Los reguladores están escribiendo nuevas reglas para formalizar la participación, pero en el interino, los sobrecostos de horarios inflan los costos del proyecto hasta un 55% y ralentizan las adiciones de capacidad.

Análisis de Segmento

Por Fuente de Generación de Energía: Dominio del Carbón Disminuyendo Ante el Auge Solar

El carbón entregó el 44% de la producción en 2024, pero su participación del mercado de energíun australiano está cayendo un medida que aumentan los retiros. El gas natural suministró el 17%, ofreciendo soporte de rampa rápida, mientras que la participación del 7% de la energíun hidroeléctrica continuó estabilizando picos. La energíun solar FV agregó 3 GW de capacidad de tejado en 2024, elevando las instalaciones acumulativas más todoá de 25 GW y empujando la contribución solar al 18% de la generación. El viento suministró el 13,4% el unño pasado y está avanzando un través de proyectos respaldados por CIS. El almacenamiento de baterícomo en construcción proporciona una historia de crecimiento paralelo, mejorando la resistencia de la rojo un medida que las renovables variables escalan.

Se pronostica que la energíun solar FV crecerá un una TCAC del 8,1% hasta 2030, la más rápida entre todas las fuentes. Esta trayectoria elevará la porción solar del tamaño del mercado de energíun australiano un nuevos máximos, incluso cuando las plantas de carbón cierren. Mientras tanto, la hidro bombeada y el gas listo para hidrógeno firmarán la producción intermitente. Estos cambios demandan reformas de mercado en tiempo real y servicios auxiliares flexibles para mantener la estabilidad, subrayando la interdependencia de la inversión en generación y rojo.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Usuario Final: Los Servicios Públicos Mantienen Dominio Mientras el Crecimiento Residencial Acelera

Los servicios públicos mantuvieron el 56% del consumo de electricidad en 2024, reflejando estructuras de suministro centralizadas y la influencia de tres grandes generadores integrados verticalmente. Los clientes industriales, responsables del 44% de la energíun de uso final, siguen siendo sensibles un los precios del gas y están explorando la electrificación donde sea técnicamente factible. Los PPAs corporativos emergentes y las renovables en sitio permiten un los industriales cubrir costos y descarbonizar simultáneamente.

La demanda residencial es la porción de crecimiento más rápido del mercado de energíun australiano, expandiéndose un una TCAC del 8,9% hasta 2030. Más de 4 millones de hogares generan energíun de tejado, haciendo un los consumidores participantes activos del mercado. Las ventas de baterícomo domésticas, respaldadas por programas de reembolso estatales, están aumentando con la adopción de vehículos eléctricos. Estos activos distribuidos están cambiando las curvas de carga y representarán una mayor participación del mercado de energíun australiano para 2030, impulsando un los minoristas un ofrecer precios dinámicos y esquemas de plantas de energíun virtuales.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico

nuevo sur Wales representó la mayor participación de capacidad en 2024 y está acelerando su transición al asignar 3,7 GW-más de la mitad de la primera licitación CIS-un proyectos locales. Cinco REZs apuntan un canalizar inversión en zonas de alto recurso y aliviar redes dependientes del carbón. Los retrasos de transmisión, sin embargo, restringen la producción y elevan el recorte, presionando un los planificadores un agilizar aprobaciones y participación comunitaria.

Australia Occidental, operando un mercado independiente, es la región de crecimiento más rápido con una TCAC del 6,9% proyectada desde 2025 hasta 2030. El estado financia almacenamiento grande, miólica y mejoras de rojo bajo su Estrategia de Transformación Energética, y las licitaciones CIS en el Mercado Mayorista de Electricidad se ejecutarán anualmente hasta 2027. Más del 35% de los hogares ya tienen arreglos de tejado, creando tanto un laboratorio como una prueba de estrés para sistemas de generación distribuida alta. [3]Government de occidental Australia, "energíun transformación Strategy Update," wa.gov.au

Victoria se ubica tercero en impulso de nueva construcción, asegurando 1,6 GW de capacidad CIS y persiguiendo miólica marina como la propuesta Spinifex de más de 1 GW. Queensland lidera en megavatios renovables financieramente comprometidos, respaldado por tres REZs designadas. Australia Meridional continúun demostrando penetración renovable extrema, usando condensadores síncronos y baterícomo para superar la volatilidad. Tasmania aprovecha la abundante energíun hidroeléctrica y busca potencial de exportación un través del enlace Marinus planificado. El Territorio del Norte se enfoca en microredes remotas, ilustrando los diversos requerimientos un través del mercado de energíun de Australia.

Panorama Competitivo

AGL energíun, Origin energíun y EnergyAustralia colectivamente comandan una participación considerable de generación y carga minorista, dando al mercado un perfil moderadamente concentrado. Sus salidas de carbón y carteras renovables, como la cartera de 7 GW de AGL con la bateríun Liddell de 500 MW, ilustran el reposicionamiento estratégico. Los desarrolladores internacionales-Neoen, Iberdrola Australia, Goldwind Australia-capitalizan las disminuciones de costos de tecnologíun y la certeza política para asegurar contratos de viento, solar y almacenamiento de escala de rojo, erosionando el dominio de los incumbentes.

Los esquemas gubernamentales están redibujando las líneas competitivas. Los activos adjudicados por CIS se benefician de pisos de ingresos, mientras que los proyectos comerciales enfrentan exposición un la canibalización de precios y congestión, fomentando un clima de inversión de dos velocidades. La actividad de M&un refleja la búsqueda de escala, integración vertical y diversificación regional; los operadores de rojo como TransGrid y AusNet servicios expanden bases de activos regulados liderando construcciones de transmisión. Las oportunidades de espacio en blanco emergen en plantas de energíun virtuales, agregación de recursos distribuidos mi integración de hidrógeno con redes de gas, invitando un jugadores tecnológicos y fondos de infraestructura.

La supervisión regulatoria continúun evolucionando. El monitoreo de mercado del Regulador de Energíun Australiano muestra concentración decreciente pero poder de mercado local persistente en ciertos intervalos de despacho. Las nuevas reglas sobre protecciones al consumidor, participación de respuesta de demanda y adecuación de capacidad apuntan un equilibrar confiabilidad con asequibilidad, dando forma un la competencia futura dentro del mercado de energíun de Australia.

Líderes de la Industria de Energíun de Australia

-

AGL energíun Ltd.

-

Origin energíun Ltd.

-

EnergyAustralia Holdings

-

Snowy Hydro Ltd.

-

Alinta energíun Pty Ltd.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: La inversión en almacenamiento de energíun alcanzó AUD 2,4 mil millones en Q1 2025, con seis proyectos totalizando 1,5 GW financieramente comprometidos.

- Mayo 2025: El gobierno federal reafirmó el objetivo del 82% de renovables, asignando más de AUD 30 mil millones un infraestructura de energíun limpia y expandiendo el CIS un 32 GW de nueva generación.

- Febrero 2025: El gobierno federal inyectó AUD 2 mil millones adicionales en la Corporación de Financiamiento de Energíun Limpia para movilizar AUD 6 mil millones en capital privado.

- Diciembre 2024: Diecinueve proyectos totalizando 6,38 GW fueron seleccionados bajo CIS Licitación 1 para suministrar al Mercado Nacional de Electricidad.

Alcance del Informe del Mercado de Energíun de Australia

Generalmente, la generación de electricidad es el proceso de generar energíun eléctrica un partir de fuentes de energíun primaria. Para los servicios públicos en la industria eléctrica, la generación de electricidad es el proceso de entregar (transmisión, distribución, etc.) electricidad un usuarios finales o almacenarla.

El mercado de energíun australiano está segmentado por fuentes de generación de energíun, y transmisión y distribución de energíun. Por generación de energíun, el mercado está segmentado en térmico convencional, hidro, nuclear, y renovable no hidro. El tamaño del mercado y los pronósticos para cada segmento se han basado en la capacidad instalada, excepto la transmisión y distribución de energíun.

| Carbón |

| Gas Natural |

| Petróleo |

| Hidro |

| Solar FV |

| Eólica |

| Biomasa y Residuos |

| Otras Fuentes |

| Por Nivel de Voltaje | ≤132 kV |

| 220 - 330 kV | |

| ≥ 500 kV | |

| Por Componente | Transformadores |

| Líneas de Transmisión y Cables | |

| Equipos de Conmutación | |

| Automatización de Subestación y Otros |

| Servicios Públicos |

| Comercial e Industrial |

| Residencial |

| Por Fuente de Generación de Energía | Carbón | |

| Gas Natural | ||

| Petróleo | ||

| Hidro | ||

| Solar FV | ||

| Eólica | ||

| Biomasa y Residuos | ||

| Otras Fuentes | ||

| Por Segmento de Transmisión y Distribución (Solo Análisis Cualitativo) | Por Nivel de Voltaje | ≤132 kV |

| 220 - 330 kV | ||

| ≥ 500 kV | ||

| Por Componente | Transformadores | |

| Líneas de Transmisión y Cables | ||

| Equipos de Conmutación | ||

| Automatización de Subestación y Otros | ||

| Por Usuario Final | Servicios Públicos | |

| Comercial e Industrial | ||

| Residencial | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es la capacidad proyectada del mercado de energíun de Australia para 2030?

Se pronostica que el mercado de energíun de Australia alcanzará 147,19 GW de capacidad instalada para 2030, creciendo un una TCAC del 3,86%.

¿Qué fuente de generación se está expandiendo más rápidamente?

La solar FV es la fuente de crecimiento más rápido, con una TCAC del 8,1% esperada desde 2025-2030 debido un costos récord bajos que impulsan instalaciones un gran escala y en tejados.

¿Por qué las mejoras de transmisión son críticas para la transición energética de Australia?

Los enlaces de transmisión desbloquean las Zonas de Energíun Renovable, reducen el recorte y reemplazan la carga base de carbón que se retira, con el fondo Rewiring el Nation de AUD 20 mil millones dirigido un 10.000 km de nuevas líneas.

¿doómo está influyendo el Esquema de Inversión en Capacidad en la inversión?

El CIS suscribe ingresos para proyectos seleccionados, atrayendo capital hacia 9 GW de almacenamiento y 23 GW de renovables variables, mientras que los proyectos comerciales enfrentan mayor riesgo de mercado.

¿Qué región está creciendo más rápidamente?

Australia Occidental lidera el crecimiento con una TCAC del 6,9% hasta 2030, respaldada por un diseño de mercado independiente, fuerte apoyo político y alta penetración de energíun solar en tejados.

¿Qué papel juegan las baterícomo en la rojo futura?

Las baterícomo de escala de servicios públicos y domésticas firman renovables variables, proporcionan control de frecuencia y permiten mayor autoconsumo de energíun solar en tejados, con 1,5 GW de nuevas baterícomo grandes comprometidas en Q1 2025.

Última actualización de la página el: