Análisis del mercado de lubricantes de la ASEAN

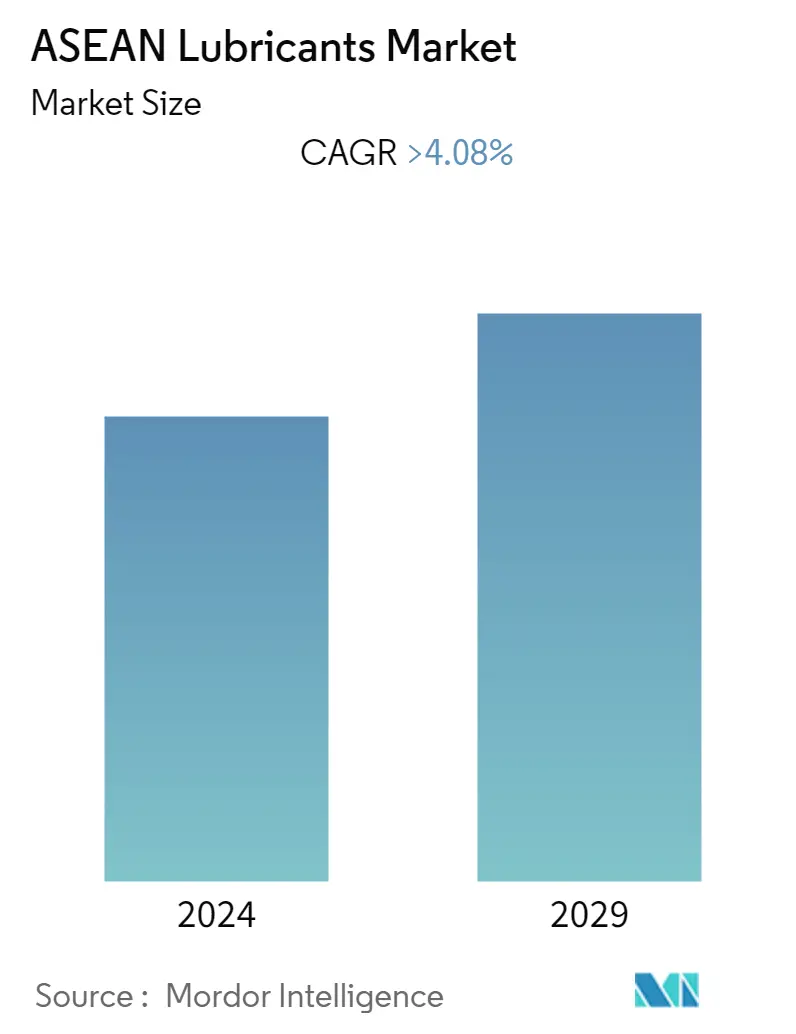

El mercado de lubricantes de la ASEAN se estima en 3,25 mil millones de litros actualmente y se espera que alcance 3,97 mil millones de litros durante el período previsto, registrando una tasa compuesta anual de más del 4,08% durante el período previsto.

Debido al brote de COVID-19, los cierres nacionales en todo el mundo interrumpieron las actividades de fabricación y las cadenas de suministro, y las interrupciones de la producción afectaron al mercado en 2020. Sin embargo, el sector se está recuperando bien desde que se levantaron las restricciones. En los últimos cuatro años, un aumento en las ventas de automóviles, la generación de energía y la demanda de alimentos y bebidas llevaron a la recuperación del mercado.

- A corto plazo, el aumento del uso del transporte y otros factores están impulsando el crecimiento del mercado.

- Por otro lado, el aumento de los intervalos de drenaje en los sectores automotriz e industrial son algunos de los factores que obstaculizan el crecimiento del mercado estudiado.

- Sin embargo, la creciente importancia de los biolubricantes probablemente represente una oportunidad.

- Se espera que Indonesia domine el mercado y sea testigo de la CAGR más alta durante el período de pronóstico.

Tendencias del mercado de lubricantes de la ASEAN

Demanda creciente de automóviles

- Los países de la ASEAN son uno de los países de más rápido desarrollo del mundo. Los crecientes establecimientos industriales, automóviles, transporte marítimo y otras actividades de transporte en estos países aumentaron la demanda de lubricantes.

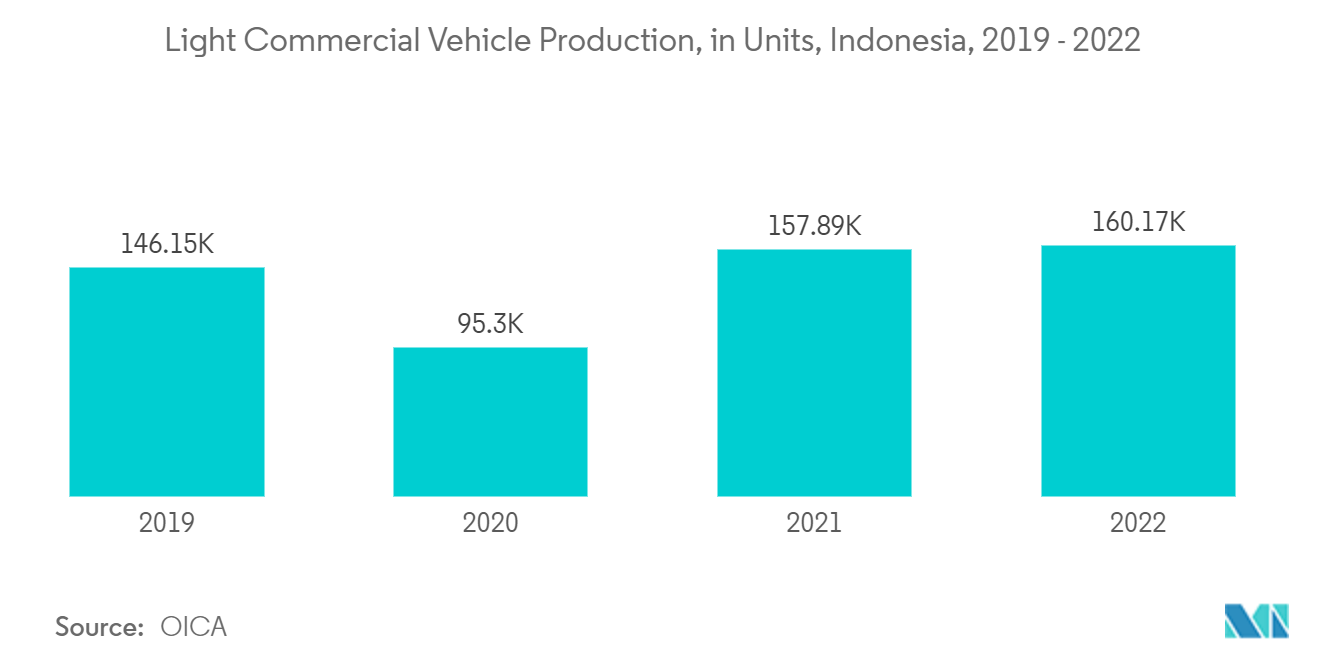

- En Indonesia, las crecientes regulaciones sobre las emisiones de los vehículos, los avances en la seguridad de los vehículos, los sistemas de asistencia al conductor en los vehículos y el rápido crecimiento de la logística en los sectores minorista y de comercio electrónico impulsaron significativamente la demanda de vehículos comerciales ligeros. Por ejemplo, según OICA, en 2022 se produjeron en el país alrededor de 1.60.171 unidades de vehículos comerciales ligeros, lo que mostró un aumento del 1% en comparación con 2021. Se espera que aumente el consumo de lubricantes de los vehículos comerciales ligeros del país. mercado de vehículos.

- Indonesia y Vietnam son los mayores mercados de vehículos de la región de la ASEAN en cuanto a unidades de vehículos en funcionamiento. El crecimiento de las ventas de vehículos de motor en países emergentes, como Indonesia y Vietnam, compensó el lento crecimiento en comparación con otros países.

- Debido a la flexibilización de las órdenes de control de movimientos en Malasia, a muchos sectores económicos se les permitió reabrir sus negocios allí. Contribuyó a mejorar la confianza empresarial y produjo vehículos nuevos, incluidos vehículos comerciales, que son muy necesarios para el funcionamiento de las empresas. Por ejemplo, en 2022, la producción de vehículos comerciales ligeros en Malasia ascendió a 52.085 unidades, lo que muestra un aumento del 48 % en comparación con 2021. Por lo tanto, se espera que esto respalde la demanda del mercado de lubricantes de los vehículos comerciales ligeros del país.

- En Filipinas, la mayor demanda de bienes a través del comercio electrónico está impulsando el uso de vehículos comerciales ligeros en la logística, allanando el camino para el crecimiento del mercado de vehículos comerciales ligeros en el país. Muchas empresas de comercio electrónico y logística están creciendo en el país, impulsando aún más el crecimiento del mercado de vehículos comerciales ligeros. Por ejemplo, en 2022, la producción de vehículos comerciales ligeros en el país ascendió a 50.560 unidades, lo que supone un aumento del 68% respecto a 2021.

- A su vez, se espera que los factores anteriores aumenten el consumo de lubricantes en los países de la ASEAN durante el período de pronóstico.

Indonesia dominará el mercado

- Los mercados de lubricantes más grandes de Indonesia son los automotrices y otros medios de transporte, como aviones y marinos.

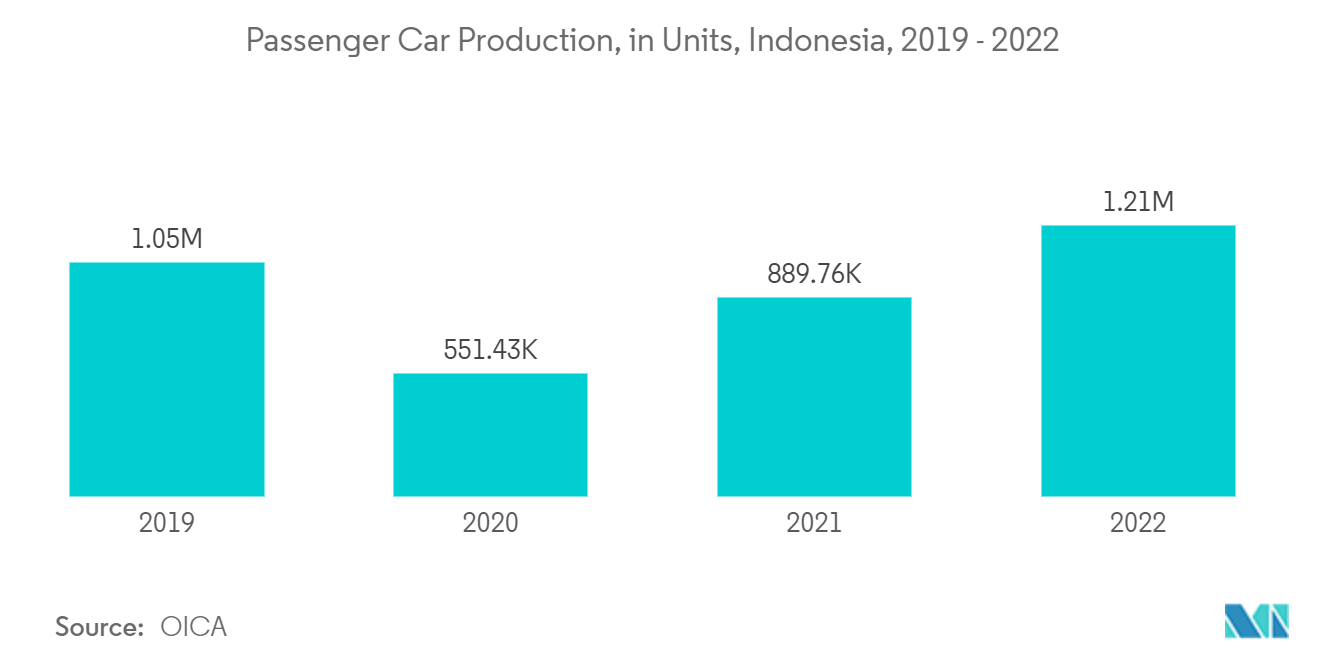

- En cuanto al tamaño del mercado, Indonesia es el mercado de automóviles más grande de las regiones de la ASEAN y el Sudeste Asiático. El país representa casi un tercio de las ventas anuales de automóviles en la ASEAN, seguido de Tailandia. Por ejemplo, según la Organización Internacional de Fabricantes de Vehículos de Motor (OICA), las ventas de automóviles en Indonesia ascendieron a 10.48.040 unidades en 2022, lo que supone un aumento del 18,1% en comparación con 2021.

- Además, Indonesia es uno de los mayores países fabricantes de automóviles de pasajeros del sudeste asiático. Sin embargo, Indonesia depende principalmente de la inversión extranjera directa para establecer instalaciones de fabricación de automóviles en tierra, particularmente del Japón. Atraídos por la baja propiedad de automóviles per cápita, los bajos costos laborales y una clase media en rápida expansión, varios fabricantes mundiales de automóviles de pasajeros decidieron ampliar la capacidad de producción de automóviles en Indonesia. La producción de turismos en el país ascendió a 12.14.250 unidades en 2022, lo que muestra un aumento del 37% en comparación con 2021. Por lo tanto, se espera que el aumento de la producción de turismos en el país cree una demanda alcista para el mercado de lubricantes.

- Según el gobierno de Indonesia, se superó el objetivo de fabricación de 850.000 vehículos motorizados de cuatro ruedas fijado para 2021. La producción alcanzó las 890.000 unidades en octubre de 2021, un aumento del 62,4 % con respecto al mismo período del año anterior.

- La industria marítima es uno de los sectores de más rápido crecimiento en Indonesia. Según el Instituto del Hierro y el Acero del Sudeste Asiático (SEAISI), la demanda de barcos en Indonesia aumentó notablemente hasta al menos duplicar su volumen en comparación con los últimos 4 o 5 años para diversos fines. Por ejemplo, según el Ministerio de Transporte, el número de buques de pasajeros en Indonesia con banderas indonesias que operaban en Indonesia ascendió a 4.953 buques en 2022, lo que mostró un aumento del 3,8% en comparación con 2021.

- Además, en 2022, las centrales eléctricas de carbón en funcionamiento en Indonesia tenían una capacidad de energía de aproximadamente 40,16 mil megavatios, lo que mostró un aumento del 18,24% en comparación con 2021. Además, con apoyo internacional, Indonesia se comprometió en noviembre de 2021 a retirar 9,2 GW de carbón. capacidad para 2030. Por lo tanto, se espera que el aumento de las inversiones cree una demanda alcista para el mercado de lubricantes por parte de la industria energética del país.

- Debido a todos los factores anteriores, se espera que Indonesia domine el mercado en los próximos años.

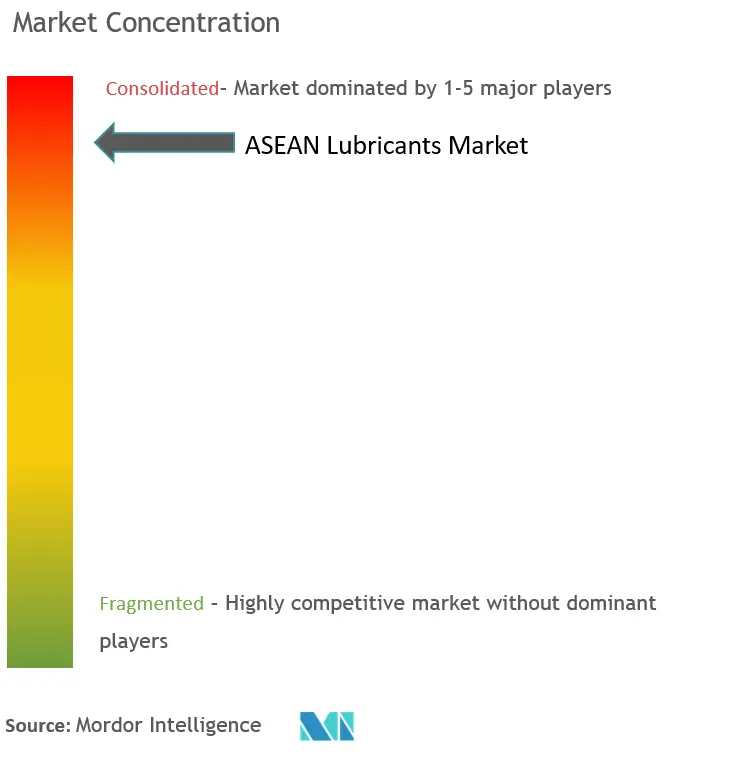

Descripción general de la industria de lubricantes de la ASEAN

El Mercado de Lubricantes de la ASEAN tiene un carácter consolidado. Los principales actores de este mercado (no en un orden particular) incluyen CASTROL LIMITED (BP plc), Shell PLC, Exxon Mobil Corporation, PT Pertamina Lubricants y Caltex (Chevron Corporation), entre otros.

Líderes del mercado de lubricantes de la ASEAN

Caltex (Chevron Corporation)

CASTROL LIMITED (BP p.l.c.)

Shell PLC

Exxon Mobil Corporation

PT Pertamina Lubricants

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de lubricantes de la ASEAN

- Noviembre de 2022: Shell Indonesia (Shell) amplió su planta de mezcla de aceites lubricantes Marunda (LOBP) en Bekasi para satisfacer la creciente demanda de productos lubricantes premium en Indonesia.

- Mayo de 2022: PTT anunció su asociación con Aramco para fortalecer la cooperación en materia de abastecimiento de petróleo crudo, comercialización de refinación, productos petroquímicos y gas natural licuado (GNL) en Tailandia.

Segmentación de la industria de lubricantes de la ASEAN

Los productos lubricantes están hechos de una combinación de aceites base y aditivos. La composición del aceite base en la formulación de lubricantes está principalmente entre 75 y 90%. Los aceites base poseen propiedades lubricantes y constituyen hasta el 90% del producto lubricante final. El mercado está segmentado según el tipo de producto, la industria del usuario final y la geografía. El mercado está segmentado por tipo de producto en aceite de motor, fluido hidráulico y de transmisión, aceite industrial en general, aceite para engranajes, grasa y otros tipos de productos. Por industria de usuario final, el mercado se segmenta en generación de energía, automoción y otros transportes, equipos pesados, alimentos y bebidas y otras industrias de usuarios finales. El informe también cubre el tamaño y las previsiones para el mercado de lubricantes en 6 países de la región. El dimensionamiento del mercado y las previsiones para cada segmento se basan en el volumen (litros).

| Aceite de motor |

| Fluido hidráulico y de transmisión |

| Fluido para trabajar metales |

| Aceite industrial general |

| Aceite para engranajes |

| Grasa |

| Otros tipos de productos |

| Generación de energía |

| Transporte automotriz y otros |

| Equipamiento pesado |

| Metalurgia y Metalmecánica |

| Alimentos y bebidas |

| Otras industrias de usuarios finales |

| Indonesia |

| Malasia |

| Filipinas |

| Singapur |

| Tailandia |

| Vietnam |

| tipo de producto | Aceite de motor |

| Fluido hidráulico y de transmisión | |

| Fluido para trabajar metales | |

| Aceite industrial general | |

| Aceite para engranajes | |

| Grasa | |

| Otros tipos de productos | |

| Industria del usuario final | Generación de energía |

| Transporte automotriz y otros | |

| Equipamiento pesado | |

| Metalurgia y Metalmecánica | |

| Alimentos y bebidas | |

| Otras industrias de usuarios finales | |

| Geografía | Indonesia |

| Malasia | |

| Filipinas | |

| Singapur | |

| Tailandia | |

| Vietnam |

Preguntas frecuentes sobre investigación de mercado de lubricantes de la ASEAN

¿Cuál es el tamaño actual del mercado de Lubricantes de la ASEAN?

Se proyecta que el mercado de lubricantes de la ASEAN registrará una tasa compuesta anual superior al 4,08% durante el período previsto (2024-2029)

¿Quiénes son los actores clave en el mercado Lubricantes de la ASEAN?

Caltex (Chevron Corporation), CASTROL LIMITED (BP p.l.c.), Shell PLC, Exxon Mobil Corporation, PT Pertamina Lubricants son las principales empresas que operan en el mercado de lubricantes de la ASEAN.

¿Qué años cubre este mercado de Lubricantes de la ASEAN?

El informe cubre el tamaño histórico del mercado de Lubricantes de la ASEAN durante años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Lubricantes de la ASEAN para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de lubricantes de la ASEAN

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Lubricantes de la ASEAN en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Lubricantes de la ASEAN incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.