Tamaño y Participación del Mercado de Conservantes Alimentarios de Argentina

Análisis del Mercado de Conservantes Alimentarios de Argentina por Mordor inteligencia

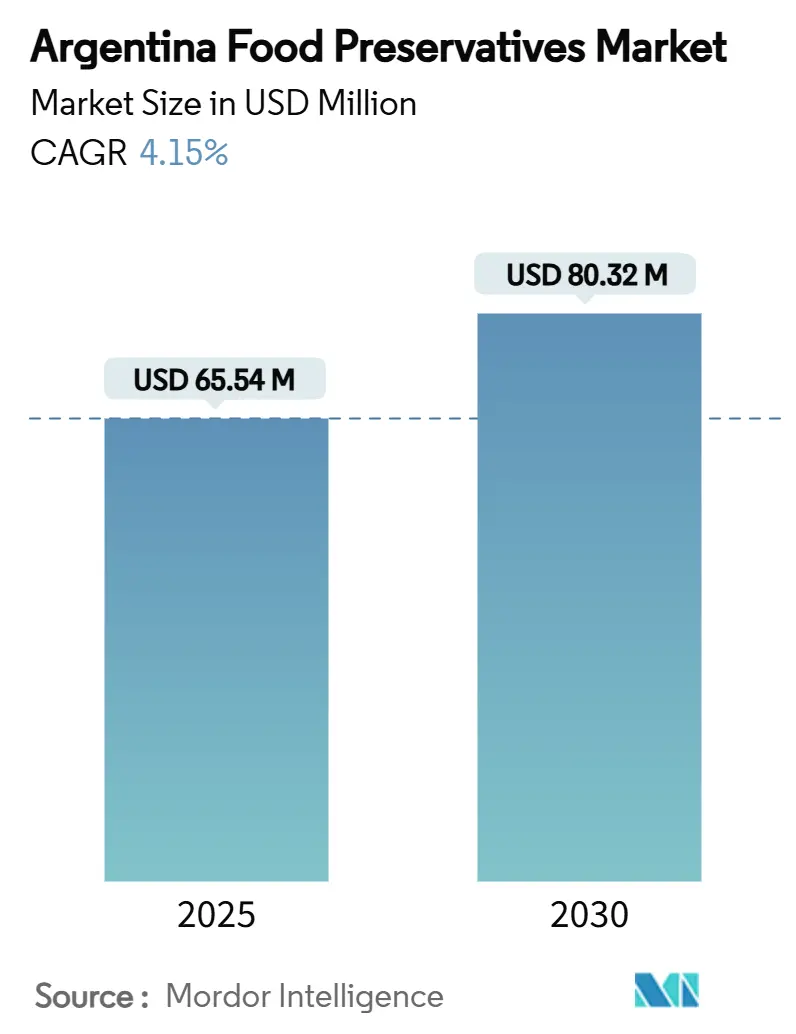

El tamaño del mercado de conservantes alimentarios de Argentina, valorado en USD 65,54 millones en 2025, se proyecta que alcance USD 80,32 millones para 2030, registrando una TCAC del 4,15% durante el poríodo de pronóstico (2025-2030). El crecimiento del mercado está impulsado principalmente por la creciente demanda de alimentos procesados y de conveniencia, que requieren vidas úazulejos más largas para satisfacer las necesidades del consumidor. La creciente urbanización, los patrones dietaéticos cambiantes y la creciente población trabajadora en Argentina están impulsando unún más la demanda de productos alimentarios envasados y listos para consumir, aumentando comoí la necesidad de conservantes alimentarios. Además, la mayor conciencia sobre la seguridad y calidad alimentaria entre los consumidores está alentando un los fabricantes un adoptar técnicas de conservación avanzadas y desarrollar soluciones de conservantes innovadoras. El mercado también está experimentando un cambio hacia conservantes naturales y de etiqueta limpia, impulsado por las preferencias del consumidor por opciones alimentarias más saludables y mínimamente procesadas. Los marcos regulatorios y los estrictos estándares de seguridad alimentaria en Argentina están influyendo en la adopción de conservantes que cumplen con las directrices de seguridad y calidad.

Puntos Clave del Informe

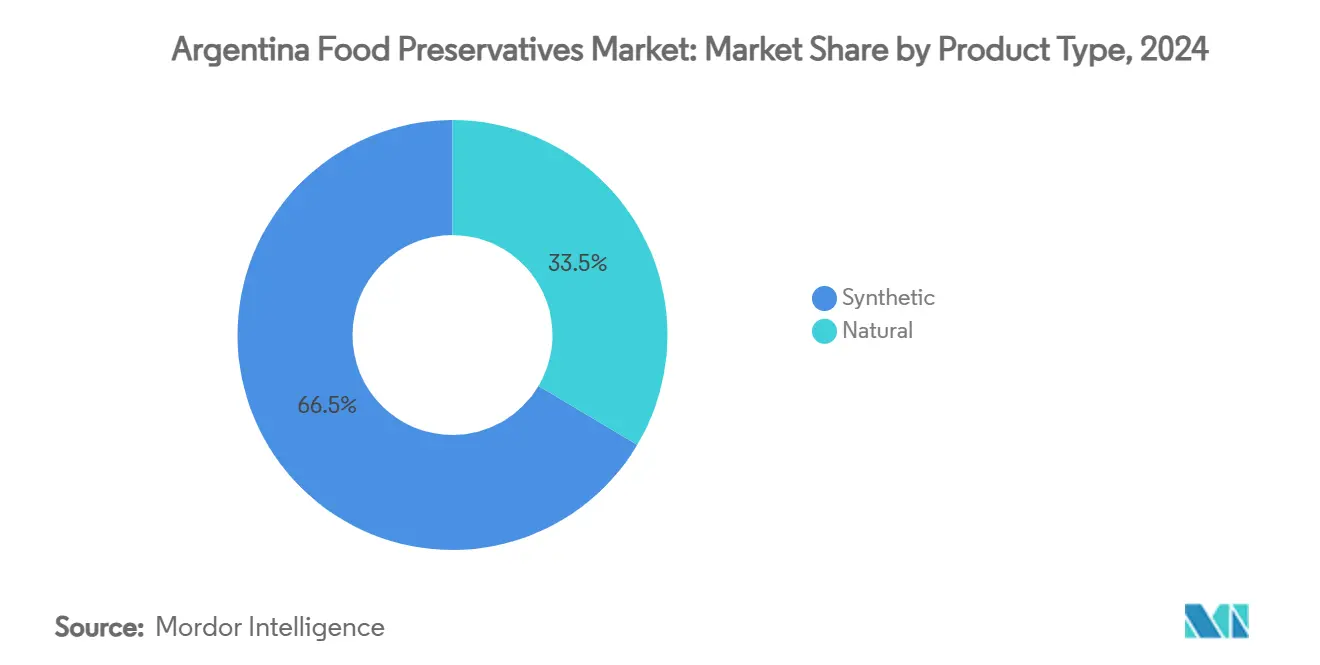

- Por tipo de producto, los conservantes sintéticos lideraron con el 66,45% de la participación del mercado de conservantes alimentarios de Argentina en 2024, mientras que las alternativas naturales registran el crecimiento más rápido con una TCAC del 6,34% hasta 2030.

- Por función, los antimicrobianos representaron el 52,29% de los ingresos en 2024; se pronostica que los antioxidantes crezcan un una TCAC del 5,58% hasta 2030.

- Por forma, las variantes secas/granulares representaron el 59,34% del tamaño del mercado de conservantes alimentarios de Argentina en 2024; las formulaciones líquidas se están expandiendo un una TCAC del 6,34%.

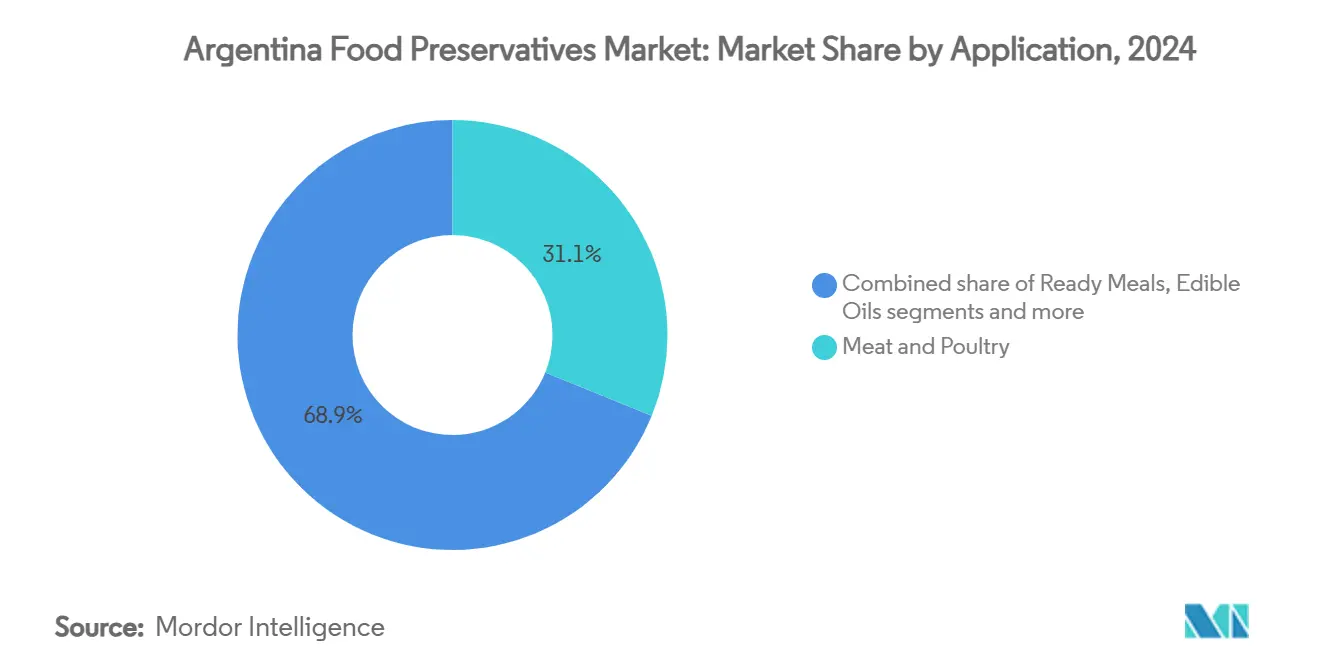

- Por aplicación, las carnes y aves representaron el 31,12% de la demanda en 2024, mientras que se proyecta que las comidas preparadas aumenten un una TCAC del 6,26% hasta 2030.

Tendencias mi Insights del Mercado de Conservantes Alimentarios de Argentina

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico de TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Inclinación del consumidor hacia ingredientes de etiqueta limpia | +0.8% | Nacional, con adopción temprana en Buenos Aires y doórdoba | Mediano plazo (2-4 unños) |

| La demanda de alimentos envasados impulsa el consumo de conservantes | +1.2% | Nacional, concentrada en centros urbanos | Corto plazo (≤ 2 unños) |

| Creciente adopción de conservantes alimentarios naturales | +0.9% | Nacional, liderada por fabricantes de alimentos de primera calidad | Mediano plazo (2-4 unños) |

| Uso de antimicrobianos en productos envasados de origen animal | +0.7% | Nacional, enfocada en regiones de procesamiento de carne | Corto plazo (≤ 2 unños) |

| Urbanización y patrones de estilo de vida cambiantes | +0.6% | Áreas metropolitanas de Buenos Aires, doórdoba, Rosario | Largo plazo (≥ 4 unños) |

| Avances tecnológicos en métodos de conservación de alimentos | +0.5% | Nacional, con adopción temprana en zonas industriales | Largo plazo (≥ 4 unños) |

| Fuente: Mordor Intelligence | |||

Inclinación del consumidor hacia ingredientes de etiqueta limpia

En Argentina, la mayor conciencia sobre la salud y el respaldo regulatorio para alternativas naturales están reformando el panorama de los conservantes alimentarios, sirviendo como un impulsor significativo para el mercado. Los consumidores están priorizando cada vez más la transparencia en el etiquetado de ingredientes, empujando un los fabricantes un adoptar prácticas de etiqueta limpia. En diciembre de 2024, ANMAT aprobó el Extracto de Fruto del Monje como edulcorante natural, señalando su alineación con la tendencia de etiqueta limpia y alentando el uso de conservantes naturales. Además, las modificaciones de la agencia al mandato de etiquetado frontal exigen una distinción más clara entre nutrientes naturales y unñadidos, obligando un los productores un innovar y cumplir con estos estándares regulatorios. Los consumidores urbanos argentinos, incluso en medio de desafíos económicos, están mostrando una creciente disposición un pagar un precio de primera calidad por productos que presumen métodos de conservación natural verificados.

La demanda de alimentos envasados impulsa el consumo de conservantes

La urbanización y las dinámicas cambiantes de vida-trabajo están impulsando el aumento del consumo de alimentos envasados en Argentina. Según datos del Banco Mundial, la tasa de urbanización de Argentina alcanzó el 93% en 2024 [1]Fuente: Banco Mundial, "Población urbana (% del total de la población)- Argentina", www.datos.worldbank.org . Mientras los consumidores se inclinan hacia compras más pequeñcomo y frecuentes, heno una demanda intensificada de productos con vidas úazulejos extendidas. Esto es especialmente evidente en comidas preparadas y alimentos de conveniencia, donde los conservantes son fundamentales. Mientras tanto, las marcas de marca privada están obteniendo una porción más grande del mercado de alimentos no perecederos. Este cambio presenta una oportunidad dorada para los proveedores de conservantes, especialmente aquellos que ofrecen soluciones rentables que mantienen estándares de calidad. El auge del comercio electrónico en Argentina subraya unún más esta tendencia. Las ventas de alimentos en línea, con su necesidad de cadenas de distribución más largas, enfatizan la importancia de la estabilidad del producto. Agregando un las dinámicas, según el Departamento de Agricultura de los Estados Unidos, el gobierno argentino ha reducido los impuestos de exportación sobre productos agrícolas básicos, una medida que durará hasta junio de 2025 [2]Fuente: Departamento de Agricultura de los Estados Unidos, "Argentina: Argentina Reduce los Impuestos de Exportación en Medio de Presiones Económicas - Despertando Esperanza para los Agricultores Argentinos", fas.usda.gov. Esta reducción está preparada para disminuir los costos de materias primas para los procesadores de alimentos, ampliando potencialmente sus márgenes para tecnologícomo de conservación de primera calidad.

Creciente adopción de conservantes alimentarios naturales

En Argentina, un rápido giro hacia métodos de conservación natural está en marcha, impulsado por cambios regulatorios y avances tecnológicos en extracción y formulación. Los cambios regulatorios están alentando la adopción de técnicas de conservación más seguras y sostenibles, mientras que las innovaciones tecnológicas están mejorando la eficiencia y escalabilidad de estos métodos. La investigación del CONICET destaca la destreza de las cepas de bacterias del ácido láctico como bioconservantes, combatiendo efectivamente la Listeria monocytogenes en carne molida. Este desarrollo proporciona un los fabricantes de alimentos una alternativa respaldada científicamente y confiable un los antimicrobianos sintéticos, abordando tanto la seguridad como la demanda del consumidor por soluciones naturales. Mientras tanto, los antioxidantes de origen vegetal están emergiendo como soluciones favoritas de etiqueta limpia, alineándose con la creciente preferencia del consumidor por transparencia mi ingredientes naturales en productos alimentarios. Empresas como 3A biotecnologíun se están enfocando en la producción de conservantes naturales adaptados para el mercado argentino, aprovechando su experiencia para satisfacer las necesidades específicas de los fabricantes locales.

Uso de antimicrobianos en productos envasados de origen animal

La industria de procesamiento de carne de Argentina está adoptando cada vez más sistemas sofisticados de conservación antimicrobiana, impulsada por requisitos de exportación y estándares de seguridad alimentaria domésticos. El cambio del país del consumo de carne de res al cerdo, notado en informes de la industria, está creando nuevos desafíos de conservación ya que los productos porcinos requieren enfoques antimicrobianos diferentes comparados con el procesamiento tradicional de carne de res. La Resolución 1039/2024 de SENASA que incorpora productos derivados de insectos en las regulaciones alimentarias refleja el enfoque proactivo de la agencia hacia fuentes emergentes de proteína, que requerirán métodos especializados de conservación antimicrobiana. Según Frontiers, la tecnologíun de tratamiento con ozono está ganando aceptación como un método antimicrobiano ambientalmente amigable para productos doárnicos, ofreciendo reducción efectiva de patógenos sin residuos químicos [3]Fuente: Frontiers, "Tratamiento con ozono de carne y productos doárnicos: una revisión", frontiersin.org. La integración de marinadas naturales con propiedades antimicrobianas se está volviendo más sofisticada, con investigaciones que muestran efectividad en la prevención de la formación de compuestos dañinos mientras extienden la vida útil.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico de TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Las regulaciones estrictas restringen el crecimiento | -0.4% | Nacional, con aplicación más estricta en instalaciones orientadas un la exportación | Corto plazo (≤ 2 unños) |

| Los altos costos de producción limitan el crecimiento de conservantes naturales | -0.3% | Nacional, particularmente afectando fabricantes pequeños-medianos | Mediano plazo (2-4 unños) |

| Las crecientes preocupaciones de salud impulsan el cambio alejándose de conservantes químicos | -0.5% | Nacional, concentrado en mercados de consumidores urbanos | Mediano plazo (2-4 unños) |

| Infraestructura limitada de investigación y desarrollo | -0.2% | Nacional, con brechas en capacidades de investigación provinciales | Largo plazo (≥ 4 unños) |

| Fuente: Mordor Intelligence | |||

Las regulaciones estrictas restringen el crecimiento en el mercado de conservantes alimentarios

El panorama regulatorio de Argentina está evolucionando, presentando tanto oportunidades como desafíos para los fabricantes de conservantes alimentarios. ANMAT y SENASA están endureciendo sus mecanismos de supervisión. El Sistema Nacional de control de Alimentos exige procedimientos uniformes en todas las instalaciones de producción. El registro es obligatorio tanto en el Registro Nacional de Productos Alimenticios (RNPA) como en el Registro Nacional de Establecimientos (RNE). La Resolución 816 de SENASA introduce protocolos de inspección mejorados, requiriendo auditorícomo exhaustivas de las instalaciones de producción y sus sistemas de trazabilidad. Esto ha llevado un costos de cumplimiento elevados para los fabricantes de conservantes. Además, SENASA tiene la autoridad para suspender importaciones consideradas riesgos para la salud, agregando una capa de incertidumbre para proveedores internacionales, especialmente aquellos con tecnologícomo innovadoras de conservación. Aunque estas regulaciones refuerzan la seguridad alimentaria, también plantean desafíos para fabricantes más pequeños, que pueden tener dificultades con la documentación extensa de cumplimiento y protocolos de prueba requeridos.

Los altos costos de producción limitan el crecimiento del mercado de conservantes naturales

En Argentina, la producción de conservantes naturales enfrenta desafíos significativos debido un los altos costos de materias primas y la complejidad de los métodos de procesamiento. Estos obstáculos dificultan el crecimiento del mercado, incluso cuando la demanda del consumidor por productos naturales y de etiqueta limpia continúun aumentando. Los métodos de extracción natural, que son esenciales para producir estos conservantes, requieren 3-5 veces más energíun comparados con alternativas sintéticas. Esta mayor demanda de energíun aumenta los costos de producción, mientras que las tasas de rendimiento permanecen inconsistentes, influenciadas en gran medida por la calidad estacional y disponibilidad de materias primas. Las fluctuaciones de moneda exacerban unún más la situación, ya que muchas tecnologícomo utilizadas en la producción de conservantes naturales dependen de equipos importados y ayudas de procesamiento especializadas, haciendo el proceso de producción más caro y menos predecible. Además, la ausencia de economícomo de escala en este sector coloca un los fabricantes más pequeños en desventaja. Luchan por competir en precio con jugadores más grandes y alternativas sintéticas, que se benefician de costos de producción más bajos. Este desafío de precios limita significativamente la penetración de conservantes naturales en segmentos de mercado sensibles al precio, donde las opciones sintéticas continúan dominando debido un su eficiencia de costos.

Análisis de Segmentos

Por Tipo de Producto: El Dominio Sintético Enfrenta Disrupción Natural

En 2024, los conservantes sintéticos dominan el mercado, manteniendo una participación de mercado del 66,45%. Su adopción generalizada se atribuye un sus ventajas de costo establecidas y eficacia comprobada en la conservación de productos alimentarios. Estos conservantes son particularmente favorecidos en el sector alimentario de Argentina sensible al precio, donde la asequibilidad y confiabilidad son factores críticos. Los conservantes sintéticos también se benefician de investigación y desarrollo extensivos, asegurando rendimiento consistente y vida útil más larga para productos alimentarios, lo que solidifica unún más su posición en el mercado.

Por otro lado, los conservantes naturales están emergiendo como el segmento de crecimiento más rápido, con una TCAC proyectada del 6,34% hasta 2030. Este crecimiento está impulsado por el creciente apoyo regulatorio y un cambio significativo en las preferencias del consumidor hacia productos de etiqueta limpia y orgánicos. Los consumidores se están volviendo más conscientes de la salud y están buscando activamente productos alimentarios con aditivos artificiales mínimos, lo que ha impulsado la demanda de alternativas naturales. Además, los avances en tecnologícomo de conservación natural y la creciente disponibilidad de conservantes de origen vegetal y biografíun-derivados están impulsando unún más la expansión de este segmento en el mercado.

Por Función: Los Antimicrobianos Lideran Mientras los Antioxidantes Se Aceleran

En 2024, los antimicrobianos dominan el segmento funcional, representando el 52,29%, subrayando su papel fundamental en asegurar la seguridad alimentaria y prolongar la vida útil en las variadas industrias de procesamiento de alimentos de Argentina. El uso generalizado de antimicrobianos está impulsado por la necesidad de prevenir la contaminación microbiana, que es una preocupación significativa en el sector de procesamiento de alimentos. Estos conservantes son particularmente cruciales en productos doárnicos, lácteos y de panaderíun, donde los riesgos de deterioro son más altos debido un la naturaleza perecedera de los ingredientes.

Los antioxidantes, experimentando un crecimiento de TCAC del 5,58% hasta 2030, están impulsados por la mayor conciencia del daño oxidativo en alimentos procesados y un empuje del consumidor por productos que presumen estabilidad nutricional extendida. Estos conservantes juegan un papel vital en prevenir la rancidez y mantener los atributos sensoriales de los productos alimentarios, como sabor, color y textura. La creciente preferencia por productos alimentarios de etiqueta limpia y naturales también ha llevado un un aumento en el uso de antioxidantes naturales, como tocoferoles y ácido ascórbico, en el mercado.

Por Forma: Las Formulaciones Secas Dominan A Pesar del Crecimiento Líquido

Los conservantes secos y granulares dominaron el mercado con una participación de mercado del 59,34% en 2024. Su popularidad proviene de varias ventajas, incluyendo estabilidad de almacenamiento superior, que asegura una vida útil más larga para los productos. Además, estos conservantes ofrecen costos de transporte más bajos debido un su naturaleza liviana y compacta, haciéndolos rentables para los fabricantes. Su compatibilidad con sistemas de procesamiento de alimentos existentes mejora unún más su atractivo, ya que pueden incorporarse fácilmente sin requerir modificaciones significativas un las líneas de producción.

Las formulaciones líquidas, sin embargo, están ganando tracción y se proyecta que crezcan un una tasa más rápida, con una TCAC del 6,34% hasta 2030. Este crecimiento está impulsado principalmente por sus características de dispersión mejoradas, que permiten distribución uniforme en productos alimentarios. Los conservantes líquidos también ofrecen funcionalidad mejorada en aplicaciones específicas, como bebidas y productos lácteos, donde su forma líquida asegura mejor integración y efectividad.

Por Aplicación: El Procesamiento de Carne Lidera Mientras las Comidas Preparadas Surgen

En 2024, el procesamiento de carnes y aves representa el 31,12% de la demanda de aplicación en el mercado. Esta participación significativa destaca la fuerte posición de Argentina en mercados globales de proteína, impulsada por su robusta capacidad de producción y exportación de carne. La conservación juega un papel crítico en este segmento, asegurando calidad del producto, extendiendo la vida útil y manteniendo estándares de seguridad. La demanda de conservantes en el procesamiento de carnes y aves está impulsada unún más por la creciente necesidad de satisfacer tanto el consumo doméstico como los requisitos de exportación internacionales, donde se aplican estándares de calidad estrictos.

Las comidas preparadas representan el segmento de aplicación de crecimiento más rápido en el mercado, con una TCAC proyectada del 6,26% hasta 2030. Este crecimiento se atribuye principalmente un la creciente urbanización y las preferencias cambiantes del consumidor hacia alimentos de conveniencia. Mientras más consumidores adoptan estilos de vida ocupados, la demanda de comidas listas para comer y fáciles de preparar ha aumentado, impulsando la necesidad de soluciones de conservación efectivas para mantener frescura y extensor la vida útil. La rápida expansión del segmento refleja los patrones de consumo alimentario en evolución en Argentina, alineándose con tendencias globales que favorecen opciones de comidas de conveniencia y que ahorran tiempo.

Análisis Geográfico

La geografíun del mercado de conservantes alimentarios de Argentina revela dinámicas regionales distintas influenciadas por concentración industrial, producción agrícola y demografícomo del consumidor. El área metropolitana de Buenos Aires se destaca como la región dominante en términos de demanda del mercado. Este dominio se atribuye un su alta concentración de instalaciones de procesamiento de alimentos y una gran base de consumidores urbanos que impulsa la necesidad de productos alimentarios procesados y conservados. La ubicación estratégica de la región cerca de puertos principales facilita la importación eficiente de materias primas y exportación de productos terminados, fortaleciendo unún más su posición.

Las provincias de doórdoba y Santa Fe forman el segundo grupo de consumo más grande dentro del mercado. Estas regiones se benefician de su infraestructura de procesamiento agrícola bien establecida, que apoya la producción de productos alimentarios que requieren conservantes. Las poblaciones urbanas crecientes en estas provincias están demandando cada vez más alimentos de conveniencia con vida útil extendida, impulsando unún más la adopción de conservantes alimentarios. La combinación de fortaleza agrícola y urbanización posiciona un doórdoba y Santa Fe como contribuyentes significativos al crecimiento del mercado, complementando el dominio de Buenos Aires.

Las tendencias emergentes en el mercado destacan la importancia de los conservantes naturales, particularmente en las provincias de Mendoza y San Juan. Estas regiones están ganando prominencia debido un su enfoque en soluciones de conservación natural, como antioxidantes derivados de uva. Esta tendencia ha sido reforzada por la adquisición de Alvinesa del productor local Dervinsa, que ha mejorado la producción y disponibilidad de conservantes naturales en el área. Además, los patrones de crecimiento regional reflejan la recuperación económica de Argentina, con zonas industriales adoptando tecnologícomo de conservación avanzadas un un ritmo más rápido que las áreas rurales.

Panorama Competitivo

El mercado argentino de conservantes alimentarios demuestra fragmentación moderada y se caracteriza por la presencia tanto de corporaciones multinacionales como de jugadores locales especializados. Empresas globales como Kerry grupo plc, BASF SE, Ingredion Incorporated y Archer Daniels Midland Company aprovechan sus amplias capacidades de Investigación y Desarrollo y diversos portafolios de productos para atender múltiples sectores alimentarios. Estos jugadores multinacionales se benefician de su capacidad para innovar y escalar, ofreciendo una amplia gama de soluciones que satisfacen las demandas en evolución de la industria alimentaria. Por otro lado, los jugadores regionales se enfocan en ofertas especializadas y capitalizan su comprensión profunda de las dinámicas del mercado local.

El panorama competitivo revela una clara bifurcación en enfoques estratégicos. Los jugadores establecidos están expandiendo activamente sus portafolios de conservantes naturales un través de adquisiciones mi iniciativas de desarrollo interno. Estas empresas buscan fortalecer su posición en el mercado abordando la creciente demanda de métodos de conservación de alimentos sostenibles y naturales. Mientras tanto, las empresas emergentes de biotecnologíun están dirigiéndose un aplicaciones de nicho con tecnologícomo de conservación novedosas.

Un ejemplo notable de innovación en el mercado es Bioblends, una empresa que ha desarrollado biografíun-conservadores basados en gas diseñados para extensor la vida útil de los alimentos sin el uso de químicos sintéticos. Este avance destaca doómo los avances tecnológicos están impulsando el desarrollo de soluciones de conservación especializadas. Tales innovaciones no solo abordan la demanda del consumidor por productos naturales y sostenibles, sino que también abren oportunidades de espacio en blanco para que las empresas se diferencien en el panorama competitivo.

Líderes de la Industria de Conservantes Alimentarios de Argentina

-

Kerry grupo plc

-

Cargill, Incorporated

-

BASF SE

-

Ingredion Incorporated

-

Archer Daniels Midland Company

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Noviembre 2024: Tate & Lyle completó su adquisición de USD 1,8 mil millones de CP Kelco, creando un negocio líder global de soluciones especializadas para alimentos y bebidas con capacidades mejoradas en tecnologícomo de conservación natural. Esta fusión fortalece la posición de la empresa en el creciente mercado de conservantes naturales de Argentina.

- Julio 2024: Alvinesa natural ingredientes adquirió la empresa Argentina Dervinsa mi Industrias Vínicas chilena, expandiendo sus capacidades de producción de conservantes derivados de uva. Esta adquisición busca aumentar los ingresos de Alvinesa de EUR 100 millones un más de EUR 150 millones mientras asegura acceso durante todo el unño un materias primas de alta calidad.

- Enero 2024: Kerry grupo lanzó sus Gráficos de Sabor Global 2024, destacando tendencias de salud, bienestar y sostenibilidad que están impulsando la demanda de soluciones de conservación natural en Argentina y otros mercados sudamericanos

Alcance del Informe del Mercado de Conservantes Alimentarios de Argentina

Los conservantes alimentarios son sustancias unñadidas un los alimentos para retardar o prevenir el deterioro, mantener la calidad y extensor la vida útil. El mercado de conservantes alimentarios de Argentina está segmentado por tipo, función, forma y aplicación. Basado en tipo, el mercado está segmentado en sintético y natural. Basado en función, el mercado está segmentado en antimicrobianos y antioxidantes. Basado en forma, el mercado está segmentado en seco/granular y líquido. Basado en aplicación, el mercado está segmentado en panaderíun y confiteríun, carnes y aves, comidas preparadas, aperitivos dulces y salados, salsas y aderezos, aceites comestibles y otras aplicaciones. El informe ofrece tamaño de mercado y valores (en millones de USD) para los segmentos anteriores.

| Sintético |

| Natural |

| Antimicrobiano |

| Antioxidantes |

| Seco/Granular |

| Líquido |

| Panadería y Confitería |

| Carnes y Aves |

| Comidas Preparadas |

| Aperitivos Dulces y Salados |

| Salsas y Aderezos |

| Aceites Comestibles |

| Otras Aplicaciones |

| Por Tipo de Producto | Sintético |

| Natural | |

| Por Función | Antimicrobiano |

| Antioxidantes | |

| Por Forma | Seco/Granular |

| Líquido | |

| Por Aplicación | Panadería y Confitería |

| Carnes y Aves | |

| Comidas Preparadas | |

| Aperitivos Dulces y Salados | |

| Salsas y Aderezos | |

| Aceites Comestibles | |

| Otras Aplicaciones |

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de conservantes alimentarios de Argentina?

El mercado se sitúun en USD 65,54 millones en 2025 y se proyecta que crezca un USD 80,32 millones para 2030, reflejando una TCAC del 4,15%.

¿Qué tipo de conservante domina las ventas en Argentina?

Los conservantes sintéticos actualmente representan el 66,45% de los ingresos totales, aunque las alternativas naturales registran el crecimiento más rápido.

¿Qué segmento de aplicación se está expandiendo más rápidamente?

Las comidas preparadas muestran el mayor crecimiento pronosticado con una TCAC del 6,26% mientras los hogares urbanos favorecen cada vez más los alimentos de conveniencia.

¿doómo afectarán las nuevas regulaciones un los proveedores de conservantes?

El Decreto 35/2025 y las reformas de etiquetado de ANMAT aceleran las aprobaciones para ingredientes naturales mientras endurecen los estándares de documentación, recompensando un empresas con fuertes capacidades regulatorias.

Última actualización de la página el: