Tamaño y Participación del Mercado de la Industria Automotriz de Irán

Análisis del Mercado de la Industria Automotriz de Irán por Mordor Intelligence

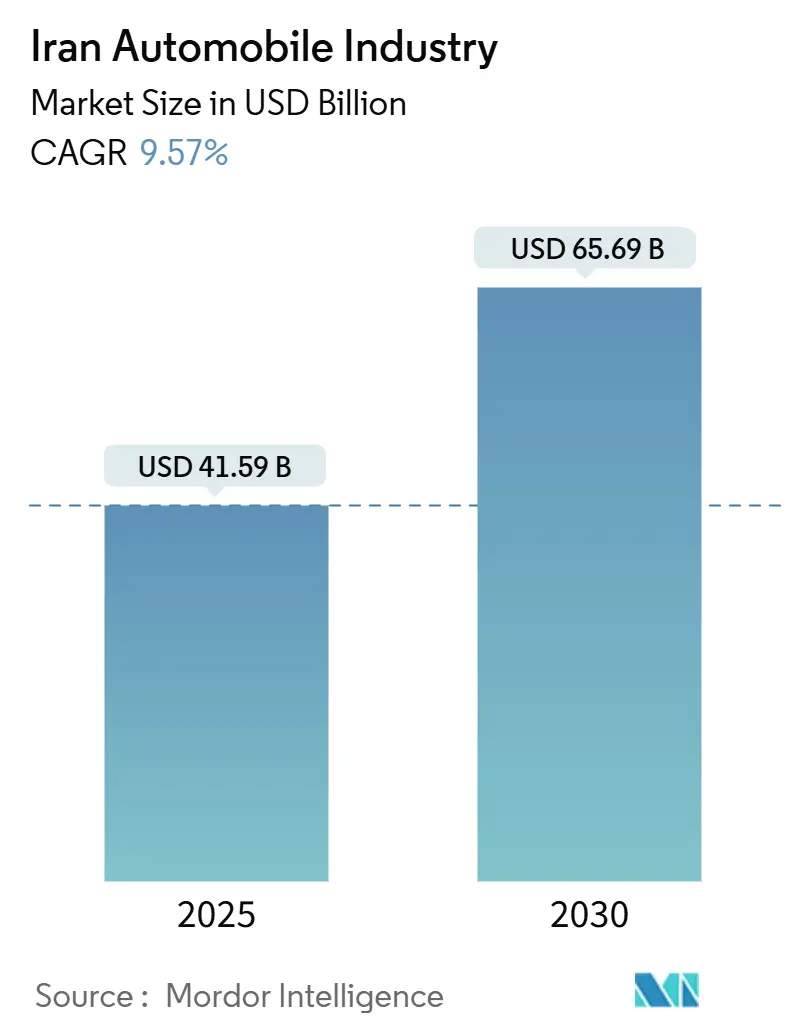

El tamaño del mercado automotriz de Irán se sitúa en USD 41,59 mil millones en 2025 y se prevé que alcance USD 65,69 mil millones en 2030, reflejando una TCAC del 9,57% de 2025 a 2030. El fuerte crecimiento poblacional, la urbanización y una demografía joven sustentan la demanda, mientras que la liberalización crediticia gradual y los programas gubernamentales de localización mantienen el impulso de producción[1]"Estadísticas de Producción 2024,", Organisation Internationale des Constructeurs d'Automobiles, oica.net. La capacidad de manufactura doméstica resiliente por encima de 1,1 millones de unidades anuales refuerza la seguridad de suministro a pesar de las sanciones. La creciente adopción de servicios de viajes compartidos, los programas de conversión a gas natural comprimido (GNC) y el abastecimiento de componentes basado en trueque fortalecen aún más el mercado automotriz de Irán, posicionándolo para una expansión constante en medio de vientos en contra de divisas e inflación. Mientras se alivian las limitaciones de importación, las presiones competitivas y las expectativas de los consumidores por vehículos de mayor calidad se intensifican, obligando a los incumbentes a priorizar la eficiencia de costos y las actualizaciones tecnológicas.

Puntos Clave del Informe

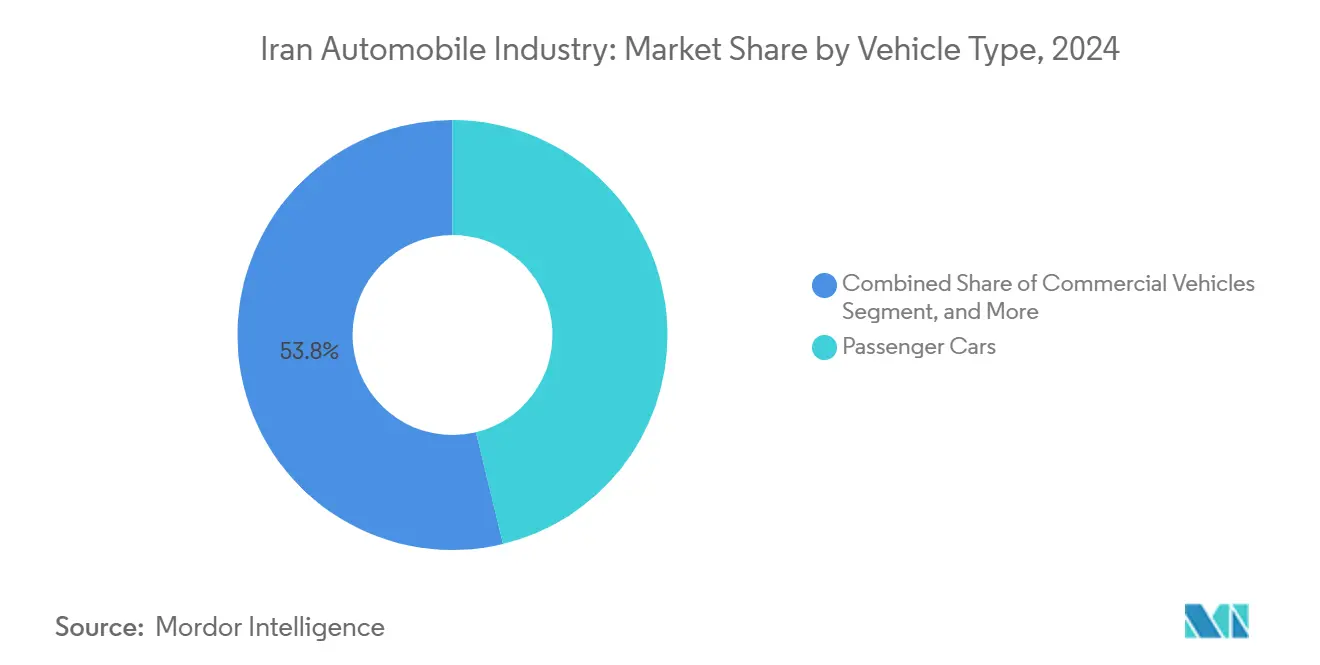

- Por tipo de vehículo, los automóviles de pasajeros lideraron con el 46,24% de la participación del mercado automotriz de Irán en 2024, y el segmento avanza a una TCAC del 8,90% hasta 2030.

- Por banda de precios, el segmento económico lideró con el 73,28% de la participación del mercado automotriz de Irán en 2024, mientras que el segmento premium se proyecta expandirse a una TCAC del 8,26% hasta 2030.

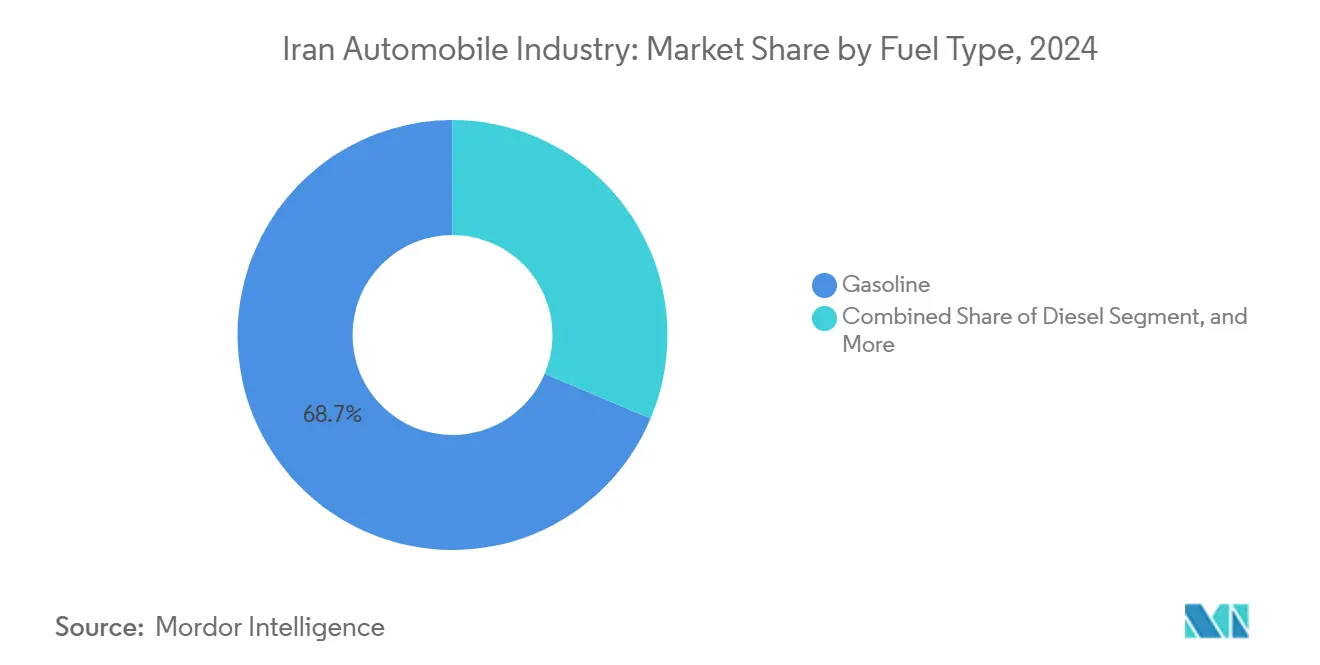

- Por tipo de combustible, los vehículos de gasolina mantuvieron el 68,72% del tamaño del mercado automotriz de Irán en 2024; los vehículos eléctricos de batería se proyectan crecer a una TCAC del 13,56% hasta 2030.

- Por canal de ventas, la producción doméstica representó el 31,28% del tamaño del mercado automotriz de Irán en 2024, mientras que las importaciones de vehículos nuevos se expanden a una TCAC del 10,23% entre 2025 y 2030

Tendencias y Perspectivas del Mercado de la Industria Automotriz de Irán

Análisis del Impacto de los Impulsores

| Impulsor | (~) % Impacto en el Pronóstico de TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Población Joven y Crecientes Compradores de Primer Automóvil | +2.1% | Nacional (Teherán, Isfahan, Mashhad) | Mediano plazo (2-4 años) |

| Flexibilización Gradual del Crédito Doméstico para Compra de Automóviles | +1.8% | Centros urbanos a nivel nacional | Corto plazo (≤ 2 años) |

| Objetivo Gubernamental de Localizar el 80% de Componentes para 2027 | +1.5% | Centros de manufactura | Largo plazo (≥ 4 años) |

| Modelos de Comercio de Trueque Asegurando Partes Críticas | +1.2% | Corredores comerciales con China | Mediano plazo (2-4 años) |

| Aumento en Programas de Conversión a GNC | +0.9% | Regiones ricas en gas | Corto plazo (≤ 2 años) |

| Rápida Expansión de Flotas de Viajes Compartidos | +0.8% | Área metropolitana de Teherán | Corto plazo (≤ 2 años |

| Fuente: Mordor Intelligence | |||

Población Joven y Crecientes Compradores de Primer Automóvil

Una edad mediana por debajo de los 32 años asegura un ingreso robusto de compradores primerizos al mercado automotriz de Irán. Los hogares urbanos combinan recursos para financiar vehículos, mientras que los esquemas de préstamos dirigidos a jóvenes de bancos públicos reducen las cargas del pago inicial. La capacidad limitada del transporte público aumenta la dependencia de la movilidad personal, reforzando la demanda base. Los fabricantes agilizan modelos compactos y asequibles para igualar el poder adquisitivo de esta cohorte. Se espera que el viento demográfico a favor mantenga los volúmenes anuales de ventas de automóviles de pasajeros en una trayectoria ascendente constante a pesar de las presiones económicas cíclicas, anclando las perspectivas de crecimiento a largo plazo para el mercado automotriz de Irán.

Flexibilización Gradual del Crédito Doméstico para Compra de Automóviles

Los prestamistas domésticos ahora ven los automóviles como coberturas contra la inflación, impulsándolos a extender los plazos de pago y reducir los umbrales de capital. Los bancos privados superan a los prestamistas estatales con techos crediticios más generosos, impulsando un aumento en el tráfico de salas de exhibición en Teherán y capitales provinciales. Los fabricantes de automóviles complementan el financiamiento bancario con planes de cuotas internos, expandiendo el acceso para familias de ingresos medios. Mientras los estándares de préstamo se relajan, la demanda de reposición reprimida se acelera, amortiguando al mercado automotriz de Irán de la volatilidad monetaria. Se prevé que la disponibilidad de crédito siga siendo un catalizador esencial hasta la estabilización macroeconómica más amplia.

Objetivo Gubernamental de Localizar el 80% de Componentes para 2027

El programa de sustitución de USD 8 mil millones del Ministerio de Industria cubre más de 210 componentes automotrices, apoyando nuevas líneas de motores y transmisiones en Tabriz y Kermanshah[2]"Descripción General del Programa de Localización Automotriz,", Ministerio de Industria, Minas y Comercio, mimt.gov.ir. Los proveedores locales reciben facilidades de crédito blando y vales de I+D, permitiéndoles reemplazar partes de precisión importadas. La producción interna completa de la plataforma Samand de Iran Khodro ejemplifica la viabilidad del proyecto. La localización protege al mercado automotriz de Irán de choques externos, mejora la creación de empleos y reduce la brecha de costos con las importaciones. Aunque persisten brechas tecnológicas, el respaldo estatal sostenido está destinado a elevar la adición de valor doméstico mucho más allá de 2027

Modelos de Comercio de Trueque Asegurando Partes Críticas en Medio de la Escasez de Divisas

Los intercambios de pistachos por partes con proveedores chinos mitigan los déficits de moneda fuerte. Los ingresos anuales por exportación de pistachos ahora cubren una parte significativa de las importaciones de electrónicos y tren motriz. El enfoque mantiene las líneas de ensamblaje en Iran Khodro y Saipa mientras libera divisas escasas para otros elementos esenciales. El éxito del trueque está impulsando acuerdos réplica que involucran azafrán y petroquímicos, apuntando a flujos de financiamiento alternativo duraderos para el mercado automotriz de Irán. Los formuladores de políticas respaldan estas estructuras como soluciones pragmáticas provisionales hasta que se relajen las sanciones.

Análisis del Impacto de las Restricciones

| Restricción | (~) % Impacto en el Pronóstico de TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Sanciones de EE.UU./UE Limitando el Acceso a Partes Avanzadas y Software | -2.8% | Nacional, con impacto severo en segmentos intensivos en tecnología | Largo plazo (≥ 4 años) |

| Alta Inflación Reduciendo el Poder Adquisitivo del Consumidor | -1.9% | Nacional, con impacto desproporcionado en segmentos de menores ingresos | Mediano plazo (2-4 años) |

| Déficits Crónicos de Electricidad Retrasando el Despliegue de Infraestructura de VE | -1.2% | Nacional, concentrado en centros industriales y urbanos | Largo plazo (≥ 4 años) |

| Brecha de Percepción de Calidad Versus Automóviles Importados | -0.8% | Nacional, más pronunciado en segmentos premium y de rango medio | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Sanciones de EE.UU./UE Limitando el Acceso a Partes Avanzadas y Software

Las Órdenes Ejecutivas limitan unidades avanzadas de control de motor, electrónicos de seguridad y células de ión-litio, aumentando la brecha tecnológica comparado con estándares globales. Los obstáculos de cumplimiento fuerzan a los OEM a depender de plataformas de ingeniería inversa, obstaculizando las ganancias de eficiencia de combustible y competitividad de exportación. Las entidades sancionadas luchan por integrar sistemas de emisiones Euro 6, limitando el atractivo de nuevos modelos. Los altos costos incorporados reducen la rentabilidad y ralentizan los ciclos de I+D, presionando al mercado automotriz de Irán a buscar soluciones alternativas que rara vez igualan completamente los estándares internacionales.

Alta Inflación Reduce el Poder Adquisitivo del Consumidor

La inflación de dos dígitos erosiona los ingresos reales, empujando los precios de sedanes básicos más allá de 12 veces los salarios mensuales promedio. Los controles de precios gubernamentales dejan a los fabricantes con pérdidas, limitando la producción. Los hogares postergan las compras a menos que los vehículos sean coberturas contra la inflación, creando aumentos erráticos de demanda que complican la planificación de producción. Mientras la inflación persiste por encima del 25%, la asequibilidad se convierte en el principal cuello de botella para la penetración más amplia del mercado automotriz de Irán, particularmente fuera de los principales centros urbanos.

Análisis de Segmentos

Por Tipo de Vehículo: Los Automóviles de Pasajeros Mantienen la Primacía

Los automóviles de pasajeros mantuvieron el 46,24% de la participación del mercado automotriz de Irán en 2024, equivalente a una producción estimada de 520.000 unidades. La fuerte afinidad cultural por sedanes privados y el creciente ingreso de hogares urbanos sustenta una perspectiva de TCAC del 8,90%. Los modelos compactos con precios por debajo de 750 millones de tomanes dominan las ventas en salas de exhibición, mientras que los SUV crossover ganan tracción entre familias jóvenes. Los vehículos comerciales, impulsados por la logística de comercio electrónico y proyectos de infraestructura, contribuyen con el 22% de la demanda unitaria, aunque las limitaciones de suministro restringen las actualizaciones de flotas. Las motocicletas mantienen importancia crítica en ciudades secundarias con calles estrechas y menores ingresos; los volúmenes anuales superan las 800.000 unidades. Los segmentos de tres ruedas y especializados permanecen de nicho pero se benefician de opciones eléctricas emergentes para carga de última milla.

La inversión continua de OEM en plataformas modulares promete eficiencias de costos que refuerzan el liderazgo de automóviles de pasajeros. La localización de chasis y acabados interiores está reduciendo las brechas de costos con alternativas importadas. Los fabricantes de vehículos comerciales apuntan a trenes motrices GNC para cumplir mandatos de eficiencia de combustible, mientras que los ensambladores de motocicletas experimentan con scooters eléctricos de baja velocidad para servicios de mensajería. En general, la dominancia de automóviles de pasajeros permanece incuestionable, anclando el crecimiento a través de cadenas de suministro dentro del mercado automotriz de Irán.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Banda de Precios: Lo Económico Domina Mientras lo Premium Gana Impulso

Los modelos de precio económico comandaron el 73,28% de la participación del mercado automotriz de Irán en 2024, cementando su rol como el principal impulsor de volumen para compradores urbanos primerizos y conductores de viajes compartidos que priorizan la asequibilidad y bajos costos de operación. Los OEM optimizan las líneas de producción para sedanes sub-750 millones de toneladas profundizando la localización de partes y aprovechando electrónicos obtenidos por trueque para reducir la exposición de divisas. La inflación persistentemente alta también posiciona a los automóviles económicos como coberturas, impulsando a los hogares a acelerar las compras antes de nuevas escaladas de precios. El segmento, por tanto, continúa anclando la planificación de capital de trabajo para Iran Khodro y Saipa, que agrupan planes de crédito respaldados por fábrica para sostener el tráfico en salas de exhibición. Las ofertas económicas reciben apoyo adicional de pedidos gubernamentales de flotas que favorecen vehículos ensamblados domésticamente y de menor precio para agencias públicas y flotas de servicio.

Mientras comienza desde una base pequeña, se proyecta que la banda premium publique la TCAC más rápida del 8,26% hasta 2030 mientras la liberalización de importaciones amplía la elección de modelos y los consumidores afluentes demandan características avanzadas de seguridad e infoentretenimiento. Los importadores paralelos apuntan a híbridos europeos y coreanos usados de menos de cinco años, aprovechando el nuevo marco aduanero que facilita el cumplimiento ambiental. Los ingresos disponibles crecientes entre profesionales conocedores de tecnología en Teherán e Isla Kish alimentan el apetito por crossovers premium, empujando a las concesionarias a expandir la capacidad de posventa e inventarios de partes. Los paquetes de financiamiento de lujo con plazos de hasta 36 meses reducen la barrera de entrada, mientras que la disponibilidad mejorada de gasolina de alto octanaje apoya modelos de rendimiento. Mientras los volúmenes premium suben, se espera que su contribución al tamaño del mercado automotriz de Irán diversifique los flujos de ingresos para OEM y estimule la difusión tecnológica en acabados de precio medio, reduciendo gradualmente la brecha de valor a través del mercado automotriz de Irán más amplio.

Por Tipo de Combustible: El Dominio de la Gasolina Enfrenta Vientos en Contra Eléctricos

Los modelos de gasolina representaron el 68,72% del tamaño del mercado automotriz de Irán en 2024. Sin embargo, los déficits crónicos de producción de refinerías y la inflación de precios en bombas ahora dirigen la atención a alternativas. Los vehículos GNC ya exceden 4 millones de unidades en carretera, gracias a bajos costos de materia prima y 2.335 estaciones de repostaje. El diésel permanece vital para camiones pesados pero enfrenta cumplimiento de emisiones más estricto. Los vehículos eléctricos de batería exhiben una TCAC del 13,56%, aunque desde una base pequeña de menos de 5.000 unidades. El proyecto de autobús eléctrico Shatab subraya la capacidad de ingeniería latente, pero las cadenas de suministro de ión-litio localizadas se rezagan.

Las ofertas híbridas llenan la brecha, con la liberalización de importaciones alentando a importadores paralelos a traer sedanes HEV usados de menos de cinco años. Los formuladores de políticas consideran subsidios para el ensamblaje doméstico de VE para reducir la demanda de gasolina. Las partes interesadas cada vez más acuerdan que una hoja de ruta de múltiples combustibles caracterizará al mercado automotriz de Irán hasta 2030, equilibrando seguridad energética con asequibilidad.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Canal de Ventas: La Liberalización Altera los Flujos

La producción doméstica suministró el 31,28% del tamaño del mercado automotriz de Irán en 2024, reflejando huellas atrincheradas de OEM y adquisición preferencial por entidades estatales. Las asignaciones de salas de exhibición aún funcionan con sistemas de lotería durante escaseces, indicando demanda estructural no satisfecha. Las importaciones de vehículos nuevos, permitidas nuevamente después de siete años, registran una TCAC del 10,23% mientras los compradores buscan características de seguridad avanzadas ausentes en líneas domésticas. Las importaciones usadas de menos de cinco años llenan bandas de precio medio e introducen trenes motrices híbridos, pero la disponibilidad de divisas limita los volúmenes.

Las limitaciones de financiamiento continúan representando un obstáculo significativo para la adopción más amplia de importaciones en el sector automotriz. Sin embargo, si se levantan las sanciones, el mercado automotriz iraní tiene el potencial de presenciar una transformación notable, donde los canales de importación podrían alinearse estrechamente con los niveles de producción doméstica para el año 2030. Este cambio no solo mejoraría la diversidad de vehículos disponibles sino que también alteraría dramáticamente el panorama competitivo, llevando a una mayor innovación y mejores opciones para el consumidor en el mercado.

Análisis Geográfico

La provincia de Teherán se erige como una potencia en la industria automotriz, principalmente gracias a las amplias capacidades de producción de la instalación insignia de Iran Khodro y las operaciones estratégicas de Saipa en Karaj. Estos dos jugadores clave no solo impulsan la economía de la región sino que también contribuyen significativamente a la producción automotriz general de Irán. El clúster se beneficia de la proximidad a formuladores de políticas y mano de obra especializada, asegurando aumentos de escala rápidos impulsados por políticas. Isfahan sigue como un centro de manufactura, aprovechando recursos petroquímicos adyacentes y la refinería de 375.000 barriles por día que garantiza materia prima para talleres de pintura y logística. Tabriz ancla el corredor noroeste, estratégicamente posicionado para posibles exportaciones a Azerbaiyán y Turquía una vez que se relajen las sanciones.

La demanda refleja tendencias de urbanización. El Gran Teherán representa más de un tercio de las ventas anuales de automóviles de pasajeros, intensificado por el uso de servicios de viajes compartidos. Los metros secundarios Mashhad, Shiraz e Isfahan colectivamente generan más entregas minoristas, ayudados por la cobertura crediticia en expansión. Las ciudades más pequeñas en las provincias de Kurdistán y Sistán adoptan sedanes GNC más temprano ya que los subsidios de conversión apuntan a localidades ricas en gas, creando patrones de mezcla de combustible diversificados a través del mercado automotriz iraní.

La infraestructura apoya la dispersión. La red nacional de carreteras abarca 85.934 kilómetros, de los cuales 20.312 kilómetros son autopistas de múltiples carriles. Las estaciones GNC se concentran a lo largo de rutas clave de carga que conectan los puertos de Bandar Abbas con centros de consumo del interior. Mientras la liberalización de importaciones madura, las zonas de libre comercio del sur como Chabahar pueden emerger como puertas de ensamblaje, remodelando las huellas de producción geográficas. En conjunto, las fortalezas regionales equilibran la ecuación nacional de oferta-demanda, reforzando la resistencia del mercado automotriz de Irán a disrupciones localizadas.

Panorama Competitivo

Iran Khodro aprovecha sus plataformas Samand y Tara para mantener la utilización promedio de plantas por encima del 70%, mientras Saipa enfatiza modelos compactos como el Quick. Los fabricantes privados como Kerman Motor lentamente ganan participación ensamblando crossovers chinos con mayor calidad percibida.

Las respuestas estratégicas giran en torno a la sustitución tecnológica y la improvisación de cadenas de suministro. El motor diésel nacional de Iran Khodro reduce los costos de combustible, contrarrestando las penalizaciones de eficiencia impuestas por sanciones. El centro de innovación de 15.000 metros cuadrados de Saipa crea prototipos de paneles de carrocería liviana usando nano-acero local. El acuerdo comercial de trueque, intercambiando USD 195 millones en pistachos por electrónicos chinos, asegura inventarios de componentes de múltiples meses. Estas tácticas salvaguardan la continuidad, pero el alivio de márgenes depende de la estabilización macro más amplia del mercado automotriz de Irán.

Los entrantes prospectivos apuntan a la brecha premium. AvtoVAZ de Rusia planea enviar modelos Lada, explotando la distensión política y familiaridad de marca. El gigante de viajes compartidos Snapp explora programas de arrendamiento cautivo, potencialmente integrándose verticalmente en adquisición de flotas. Mientras tanto, los proveedores de componentes que reciben certificación de nano-filtro destacan bolsillos de innovación a pesar de las sanciones. La competencia general está moldeada más por choques de políticas y suministro que por rivalidad de productos convencional.

Líderes de la Industria Automotriz de Irán

-

Iran Khodro

-

Saipa Corporation

-

Pars Khodro

-

Modiran Vehicle Mfg

-

Kerman Motor

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Julio 2025: La Asociación de la Provincia de Teherán de Industrias de Tren Motriz Homogéneo y Fabricantes de Partes Automotrices ha apelado al gobierno para asignar USD 474,78 millones a los principales fabricantes de automóviles Iran Khodro y Saipa Corporation. Esta propuesta tiene como objetivo liquidar deudas vencidas con fabricantes de partes y mantener la continuidad de la cadena de suministro.

- Marzo 2025: MECO reveló sus últimos avances en infraestructura de VE. Los productos recién introducidos incluyen la wallbox de 30 kW, cargadores portátiles y el cargador móvil MAP-iON Nova Series de 120 kW. Estas soluciones de vanguardia aumentan la accesibilidad y facilitan una carga más rápida para usuarios de VE, potencialmente acelerando el crecimiento del mercado de vehículos eléctricos de Irán.

- Febrero 2024: MECO de MAPNA, en colaboración con Teherán, firmó un acuerdo para instalar 950 cargadores eléctricos, abarcando variantes AC y DC, atendiendo a vehículos eléctricos ligeros y pesados. Este movimiento podría potencialmente vigorizar el mercado de vehículos eléctricos de Irán.

Alcance del Informe de la Industria Automotriz de Irán

La industria automotriz comprende una amplia gama de empresas y organizaciones involucradas en diseñar, desarrollar, fabricar, comercializar y vender vehículos automotores.

La industria automotriz iraní está segmentada por tipo de vehículo y tipo de fabricante.

Por tipo de vehículo, el mercado está segmentado en automóviles de pasajeros, vehículos comerciales y motocicletas. Por tipo de fabricante, el mercado está segmentado en auxiliares automotrices, motores y otros tipos de fabricantes. El dimensionamiento y pronósticos del mercado se proporcionan en valor (USD) para cada segmento.

| Automóviles de Pasajeros | Hatchbacks |

| Sedanes | |

| SUVs y Crossovers | |

| Vehículos Multipropósito | |

| Vehículos Comerciales | Vehículos Comerciales Ligeros |

| Vehículos Comerciales Medianos y Pesados | |

| Autobuses y Autocares | |

| Vehículos de Dos Ruedas | |

| Vehículos de Tres Ruedas |

| Económico |

| Rango Medio |

| Premium |

| Gasolina |

| Diésel |

| Gas Natural Comprimido (GNC) |

| Vehículos Eléctricos Híbridos |

| Vehículos Eléctricos de Batería |

| Producción Doméstica |

| Importaciones de Vehículos Nuevos |

| Importaciones de Vehículos Usados |

| Por Tipo de Vehículo | Automóviles de Pasajeros | Hatchbacks |

| Sedanes | ||

| SUVs y Crossovers | ||

| Vehículos Multipropósito | ||

| Vehículos Comerciales | Vehículos Comerciales Ligeros | |

| Vehículos Comerciales Medianos y Pesados | ||

| Autobuses y Autocares | ||

| Vehículos de Dos Ruedas | ||

| Vehículos de Tres Ruedas | ||

| Por Banda de Precios | Económico | |

| Rango Medio | ||

| Premium | ||

| Por Tipo de Combustible | Gasolina | |

| Diésel | ||

| Gas Natural Comprimido (GNC) | ||

| Vehículos Eléctricos Híbridos | ||

| Vehículos Eléctricos de Batería | ||

| Por Canal de Ventas | Producción Doméstica | |

| Importaciones de Vehículos Nuevos | ||

| Importaciones de Vehículos Usados | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor actual del mercado automotriz de Irán?

El tamaño del mercado automotriz de Irán es de USD 41,59 mil millones en 2025 y se proyecta alcanzar USD 65,69 mil millones en 2030.

¿Qué segmento de vehículo lidera en Irán?

Los automóviles de pasajeros mantienen la mayor participación con el 46,24% de las ventas en 2024, apoyados por la demanda de hogares urbanos y preferencias culturales.

¿Por qué son importantes los modelos de comercio de trueque para los fabricantes de automóviles iraníes?

Los intercambios de trueque, como pistachos por componentes chinos, proporcionan partes críticas sin consumir moneda extranjera escasa, manteniendo operativas las líneas de ensamblaje.

¿Qué papel juega el GNC en la mezcla de combustible de Irán?

La adopción de GNC está aumentando respaldada por 2.335 estaciones de repostaje y subsidios estatales, con el objetivo de elevar la participación del GNC en la canasta nacional de combustible del 23% al 35%.

¿Qué tan rápido crecerán los vehículos eléctricos de batería en Irán?

Se proyecta que las ventas de vehículos eléctricos de batería se expandan a una TCAC del 13,56% hasta 2030, la más rápida entre todos los tipos de combustible a pesar de las brechas de infraestructura.

Última actualización de la página el: