Draht- und Kabelmarktgröße und -anteil

Draht- und Kabelmarktanalyse von Mordor Intelligence

Die Draht- und Kabelmarktgröße wird auf 233,36 Milliarden USD im Jahr 2025 geschätzt und wird voraussichtlich 304,13 Milliarden USD bis 2030 erreichen, mit einer CAGR von 5,44% während des Prognosezeitraums (2025-2030).

Die Nachfrage beschleunigt sich, da Stromnetze sich hin zu dezentraler Erzeugung wenden und digitale Infrastrukturen skalieren, um KI-fähige Rechenzentren und 5G-Rückgrate zu unterstützen. Unterseeische Exportverbindungen für Offshore-Windenergie, Fiber-to-the-Home (FTTH)-Rollouts in bevölkerungsreichen Volkswirtschaften und die Elektrifizierung des Transports gestalten Produktmischungen, Fertigungsstandorte und Beschaffungszyklen um. Knappe Versorgung mit vernetzten Polyethylen (XLPE)-Verbindungen auf der einen Seite und Rekord-Kupferpreise auf der anderen Seite treiben Projektbudgets in die Höhe, dennoch gleichen politisch unterstützte Kapitalflüsse in Programme für saubere Energie und digitale Inklusion diese Belastungen aus. Der Wettbewerbsvorteil verlagert sich zu Unternehmen, die Rohstoffverträge sichern, Hochspannungskapazitäten hochfahren und Produktion in Wachstumsregionen lokalisieren können.

Wichtige Erkenntnisse des Berichts

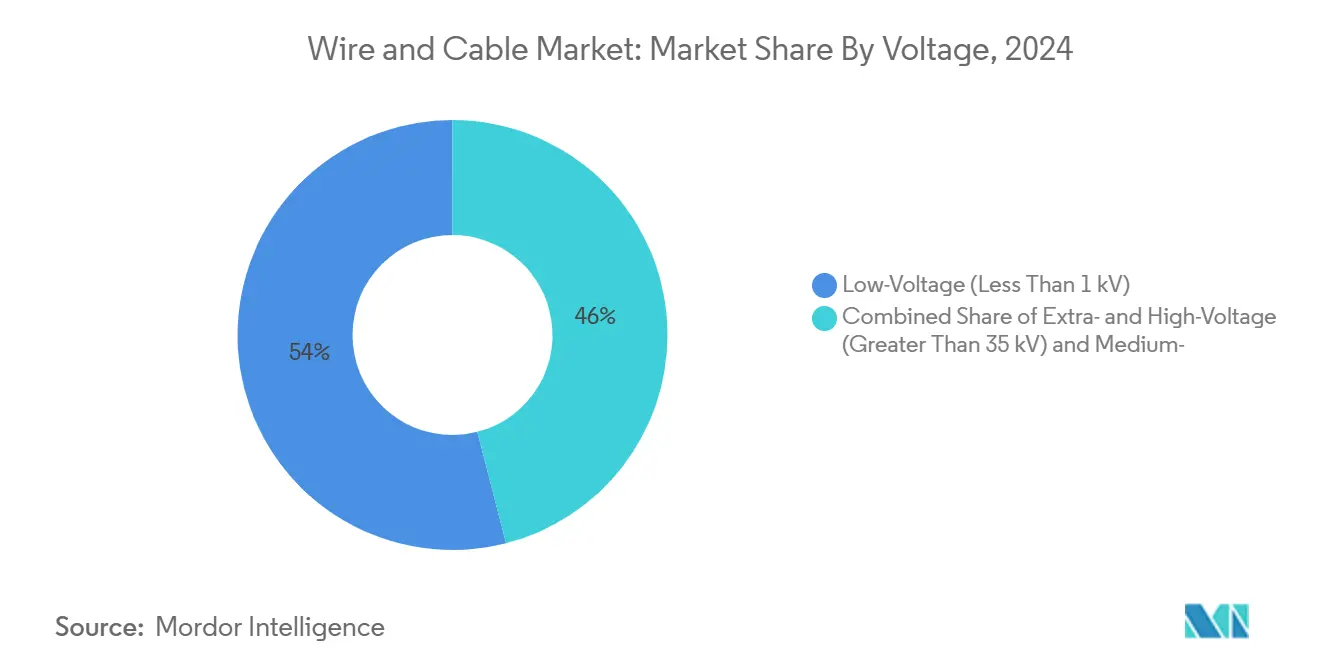

- Nach Spannung hielt Niederspannung (<1 kV) 54% des Draht- und Kabelmarktanteils im Jahr 2024, während Extra- & Hochspannungskabel (>35 kV) voraussichtlich mit einer CAGR von 7,9% bis 2030 voranschreiten werden.

- Nach Kabeltyp führte Stromkabel mit 61% Umsatz im Jahr 2024; Glasfaserkabel wird voraussichtlich am schnellsten mit einer CAGR von 8,6% bis 2030 wachsen.

- Nach Leitermaterial entfiel auf Kupfer 68% der Draht- und Kabelmarktgröße im Jahr 2024; optisches Glas/Polymer verzeichnet die höchste CAGR-Prognose von 9,2%.

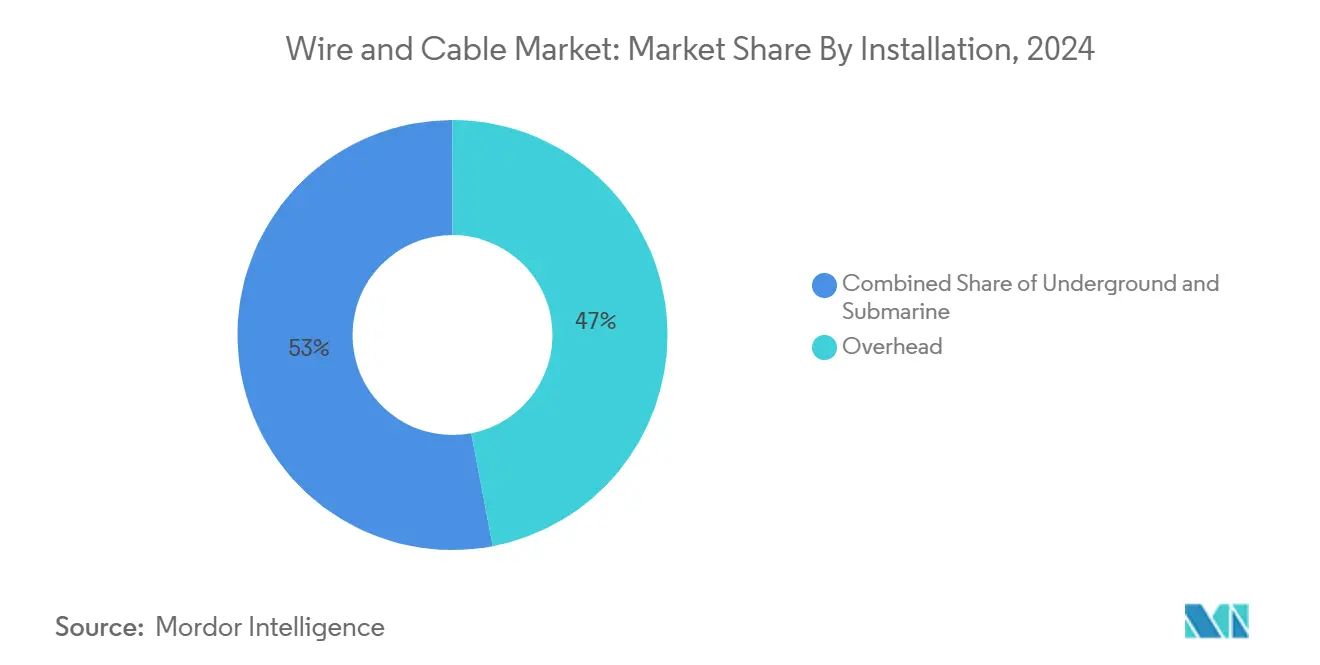

- Nach Installation beherrschten Freileitungen 47% des Umsatzes von 2024, während Untersee-Installationen voraussichtlich mit einer CAGR von 10,1% bis 2030 expandieren werden.

- Nach Endnutzer eroberte Strominfrastruktur 41% Anteil der Draht- und Kabelmarktgröße im Jahr 2024; Telekommunikation & Rechenzentren werden die schnellste CAGR von 9,5% bis 2030 verzeichnen.

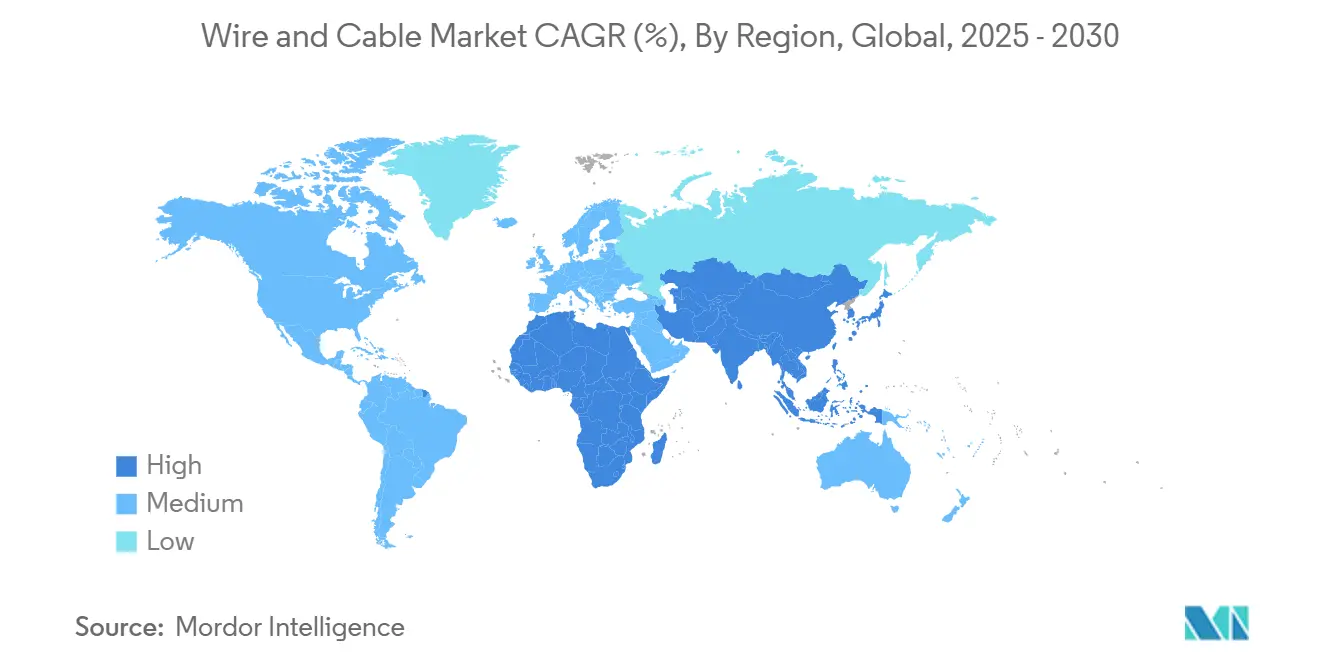

- Nach Geografie behielt Asien-Pazifik 54% des globalen Umsatzes im Jahr 2024 und verzeichnet eine CAGR von 6,1% auf Basis chinesischer Netzmodernisierungen und Indiens FTTH-Boom.

Globale Draht- und Kabelmarkttrends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | (≈) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Ansteigende Offshore-Wind-HV-Kabelnachfrage | +2.9% | Nordsee, Japan, Taiwan, Südkorea | Mittelfristig (2-4 Jahre) |

| Beschleunigte FTTH-Rollouts | +3.4% | Indien, Indonesien, Malaysia, Philippinen | Kurzfristig (≤ 2 Jahre) |

| Elektrifizierung von Automobilkabelbäumen | +3.9% | Europa, China, Nordamerika | Mittelfristig (2-4 Jahre) |

| Subsahara-Netzverbindungsprojekte | +4.4% | West- & Ostafrika | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Ansteigende Offshore-Wind-HV-Kabelnachfrage in der Nordsee & Ostasien

Rekordauktionsvolumen für Offshore-Windenergie haben jährliche Hochspannungs-Unterseekabelbestellungen seit 2020 verdoppelt. Zugeschlagene Längen sprangen von 759 km im Jahr 2016 auf fast 2.000 km im Jahr 2022 und verlängerten Vorlaufzeiten von 12-18 Monaten auf 24-30 Monate für 2025-Verträge. Die Nordsee allein wird bis 2030 über 8.000 km Exportverbindungen benötigen, während Ostasien bis 2033 146 GW Kapazität hinzufügt. Marktführer expandieren: Prysmian unterzeichnete deutsche Projekte im Wert von 5 Milliarden USD, NKT verdoppelt seine Karlskrona-Anlagenproduktion, und Nexans fügt ein zweites norwegisches Kabelverlegeschiff hinzu. Nur sechs globale Lieferanten qualifizieren sich jetzt für ±800 kV/4 GW DC-Kabel, was eine Kapazitätskrise verschärft.

Beschleunigte Fiber-to-Home-Rollouts in Indien & ASEAN

Indiens BharatNet-Budget stieg 2025 um 238% auf INR 22.000 Crore und ermöglicht 12 Lakh neue FTTH-Leitungen und 692.676 km Glasfaser[2]Kumar, Ashutosh. Union Budget 2025: 'Higher fiscal allocation for BharatNet to boost broadband in rural schools, health centres.' ETTelecom, February 1, 2025,

telecom.economictimes.indiatimes.com. Vorabkonfektionierte Baugruppen und Mikrograbentechnik haben ländliche Bereitstellungskosten um 30% gesenkt und die Installationszeit verkürzt. ASEAN-Regierungen zielen auf 1-Gbps-Verbrauchertarife für 40% der Haushalte bis 2030 ab und beschleunigen Kupferabschaltungszeitpläne. Folglich veranlassen Glasfaser-Übernahmequoten Kabelhersteller, Investitionen von margenarmen LAN-Kupferkabeln hin zu optischen Glasvorformen, Bändern und Mikrokanalrohren zu verlagern.

Elektrifizierung von Automobilkabelbäumen für EV-Plattformen

Das Automobilkabelbaum-Segment wurde 2024 auf 86,5 Milliarden USD bewertet und wächst schnell, da die EV-Einführung skaliert. OEMs migrieren von 12-V- zu 800-V-Architekturen, die Ladezeiten verkürzen und kleinere Leiter ermöglichen. Gewichtsoptimierte Aluminium- und kupferplattierte Aluminiumkabel reduzieren Fahrzeugmasse um bis zu 40% ohne Leitfähigkeitsverlust. Zonenarchitekturen reduzieren Kabellängen um 30% und senken ECU-Anzahl um 50-70%, wodurch Systemkosten um 600-800 USD pro Fahrzeug gesenkt und Zuverlässigkeit für Fahrerassistenzfunktionen verbessert werden.

Subsahara-Netzverbindungsprojekte erschließen multilaterale Finanzierung

"Mission 300" bündelt 40 Milliarden USD von der Weltbank und Afrikanischen Entwicklungsbank, um bis 2030 300 Millionen Menschen zu elektrifizieren. Das frühe Vorzeigeprojekt, die 1.600-km-OMVG-Leitung, verbindet jetzt Gambia, Guinea, Guinea-Bissau und Senegal und bringt erneuerbare Energieströme zu 2,5 Millionen Haushalten. Die G20-Agenda 2025 priorisiert Korridore für saubere Energie, während IWF-Studien anhaltende jährliche Ausgaben von 25 Milliarden USD für Übertragungsmodernisierungen anzeigen imf.org. Globale Lieferanten qualifizieren Mittelspannungs-Aluminiumleiter, um tropischen Korrosionsherausforderungen zu begegnen und Lieferungen durch modulare Turmpakete zu beschleunigen.

Hemmnisse-Auswirkungsanalyse

| Hemmnis | (≈) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| XLPE-Harz-Versorgungsengpässe | -1.5% | Europa, Nordamerika | Kurzfristig (≤ 2 Jahre) |

| Kupferpreisvolatilität | -2.0% | Naher Osten & Nordafrika | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

XLPE-Harz-Versorgungsengpässe begrenzen EHV-Produktion

Vernetzte Polyethylen-Knappheit hat Vorlaufzeiten für Höchstspannungskabel um 30-40% im Vergleich zu 2022-Niveaus verlängert[1]Institution of Engineering and Technology, "A Comparison of Electricity Transmission Technologies: Costs and Characteristics," theiet.org. Oberflächendefekt-Studien zeigen, dass Kratzer elektrische Feldspannung um das 1,6-fache erhöhen und Durchschlagsspannung von 129,6 kV auf 59,1 kV senken können, was mehr Ablehnungen bei Werkstests erzwingt. Geplante Erweiterungen in Texas und Singapur werden erst Ende 2026 Nennkapazität erreichen, was die Knappheit verlängert. Netzbetreiber schreiben jetzt Hybridpakete aus, die gasisolierte Sammelschienen und begrenzte Kabelstrecken kombinieren, um die Versorgungslücke zu überbrücken.

Kupferpreisvolatilität drückt Auftragnehmermargen in MENA

London Metal Exchange-Preise stiegen im Mai 2024 auf 5,20 USD/lb und veranlassten Kabelhersteller, Listenpreise um bis zu 45% zu erhöhen. Festpreisverträge in GCC-Projekten ließen Auftragnehmer 10-15% Margenerosion absorbieren. Ein einmaliger US-Importstoß von 500.000 Tonnen im März 2025 verknappte globale Lagerbestände und signalisierte weitere Turbulenzen. Bank of America erwartet durchschnittliche 2025-Preise von 9.438 USD/Tonne, was Versorgungsunternehmen zwingt, Preisgleitklauseln anzunehmen und einige Golfstaaten veranlasst, Aluminiumleiter in Verteilungsnetzen zu pilotieren.

Segmentanalyse

Nach Spannung: Höchstspannungssegment treibt Netzmodernisierung voran

Niederspannungskabel behielten 2024 54% Umsatz, verankert durch Wohnbebauung und Verbraucherelektronik. Höchst- & Hochspannungsleitungen, obwohl volumenmäßig kleiner, werden voraussichtlich 7,9% CAGR verzeichnen, da Offshore-Windparks und Langstrecken-Erneuerbare Verbindungsprojekte antreiben. Aufgrund dieser Entwicklung wird der Draht- und Kabelmarktanteil von Hochspannungsprodukten bis 2030 stetig steigen. Nationale Energiepolitikziele für kohlenstoffneutrale Netze stimulieren Großbeschaffung von ±525 kV HGÜ-Verbindungen, komprimieren Lieferzyklen und blockieren OEM-Produktionsslots Jahre im Voraus.

Investitionsmomentum ist am deutlichsten in Europa, wo kombinierte Netzerweiterungsbudgets EUR 50 Milliarden für 2025-2027 überschreiten, und in Chinas West-Ost-Übertragungskorridoren. Die Draht- und Kabelmarktgröße für Hochspannungsleitungen wird durch regulatorische Beschleunigung von Erneuerbaren-Integrationskorridoren unterstützt. Hersteller reagieren mit größeren kontinuierlichen Vulkanisierungslinien, Online-Teilentladungsüberwachung und robotisierter Isolationsextrusion, um Produktion zu steigern und Defektraten zu senken.

Notiz: Segmentanteile aller Einzelsegmente bei Berichtskauf verfügbar

Nach Kabeltyp: Glasfaser-Innovation gestaltet digitale Infrastruktur um

Stromkabel lieferten 2024 61% des Umsatzes und spiegelten Netzausgaben und industrielle Elektrifizierung wider. Glasfaserumsatz, obwohl kleiner, wird voraussichtlich jährlich 8,6% bis 2030 wachsen, da Regierungen universelles Breitband finanzieren und Cloud-Hyperscaler latenzempfindliche Backbones bauen. Diese Differenz positioniert Glasfaser als Hauptwachstumsmotor innerhalb des breiteren Draht- und Kabelmarkts. Steigende Nachfrage nach biegeunempfindlichen Bändern und reduzierten Durchmesser-Mikrokabeln spornt Glasvorform-Lieferanten an, zu expandieren und mehr wasserstofffreie Prozesse online zu bringen.

Jenseits von Telekommunikation durchdringt Glasfaser Fabrikautomation, intelligente Gebäude und Harsh-Environment-Sensorik. Mehrkern-Optikkabel ersetzen jetzt Legacy-Serienkupfer in der Robotik und bieten EMI-Immunität und Gewichtseinsparungen. Während FTTH-Penetration vertieft, wird die Draht- und Kabelmarktgröße, die optischen Glasgruppen zugeschrieben wird, voraussichtlich Indoor-Cat6-Volumina bis zum Jahrzehntende überholen.

Nach Leitermaterial: Optisches Glas stört Metalldominanz

Kupfer blieb 2024 unerlässlich und sicherte sich 68% Umsatz wegen seiner unübertroffenen Leitfähigkeit für Strom- und Steuerkreise. Dennoch verzeichnen optische Glas- und Polymerleiter eine CAGR von 9,2% bei ultrahochfrequenter Bandbreitennachfrage. Der Draht- und Kabelmarktanteil von Glas wird am schnellsten dort expandieren, wo 400G- bis 800G-Rechenzentrumsverbindungen proliferieren. Aluminiums leichtere Masse und aufkommende kohlenstoffarme Schmelzrouten wecken Interesse für Freileitungsübertragung und EV-Kabelbaum-Downsizing, mit Hydros neuer CO₂-armer Stabmühle in Norwegen, die für 2028-Service geplant ist.

Materialentscheidungen umfassen jetzt eingebettete Kohlenstoffbewertung. Versorgungsunternehmen in Skandinavien und Kalifornien haben RFPs ausgegeben, die 10-jährige Frameworks an Lieferanten vergeben, die ≤2 t CO₂e pro Tonne Leiter garantieren. Glasfaserhersteller rühmen nahezu null Betriebsemissionen bei erneuerbarer Stromversorgung, was sich mit Netto-Null-Beschaffungsregeln ausrichtet und Wertwahrnehmungen in der Draht- und Kabelbranche verschiebt.

Nach Installation: Unterseekabel reiten auf erneuerbarer Energiewelle

Freileitungen behielten 2024 47% Umsatz aufgrund kosteneffizienter ländlicher Elektrifizierung. Unterseeverbindungen werden jedoch voraussichtlich jährlich 10,1% bis 2030 steigen bei Offshore-Wind-Export und grenzüberschreitenden Verbindungen. Die Draht- und Kabelmarktgröße für Unterseeprojekte kapitalisiert auf Tiefwasser-schwimmende Turbinenarrays und transkontinentale Datenrouten. Erweiterte Pflug-Vergrabungstiefen und höhere Leiterquerschnitte erfordern neue Panzerungsgrade, was durchschnittliche Verkaufspreise weiter anhebt.

Unterirdische Systeme gewinnen Anteile in Megastädten, wo Genehmigungen für Freileitungskorridore restriktiv sind. Südkoreas 23-km-extra-langes kontinuierliches Untergrundprojekt verwendet fortschrittliche kreuzverschaltete Verbindungen, die Blindverluste um 15% reduzieren. Versorgungsunternehmen in dichten Korridoren bündeln zunehmend HV-Kabelstrecken mit Fernwärmerohren, was Landnutzungseffizienz verbessert und Grabenkosten teilt.

Notiz: Segmentanteile aller Einzelsegmente bei Berichtskauf verfügbar

Nach Endnutzer: Telekommunikation und Rechenzentren treiben digitale Transformation

Strominfrastruktur verankert noch immer die Nachfrage und eroberte 2024 41% Umsatz, da Versorgungsunternehmen erneuerbare Integration erweitern und alternde Netze verstärken. Dennoch werden Telekommunikation & Rechenzentren das Wachstum mit 9,5% CAGR anführen, angetrieben von KI-Superclustern, die jeweils bis zu 900 MW und zehntausende Glasfaserpaare benötigen. Dieser Schwung verlagert Capex-Allokation innerhalb des Draht- und Kabelmarkts hin zu Kabeln mit hoher Glasfaseranzahl, Bandausstattung und verlustarmen Steckverbindern.

Wohn- und Gewerbebau behält Grundvolumen in Schwellenländern. Automobilverkabelung steht vor einem Technologiewandel zu Hochspannungs-, thermisch beständiger Isolierung aufgrund der EV-Einführung, während Öl, Gas und Chemikalien flammhemmende, kohlenwasserstoffresistente Mäntel für sicherheitskritische Zonen spezifizieren. Industrieautomation erzeugt Nachfrage nach Hybrid-Strom-und-Daten-Kabeln, die Torsionstoleranz für Roboterarme bieten und Spezialnischen innerhalb der breiteren Draht- und Kabelbranche schaffen.

Geografieanalyse

Asien-Pazifik verankerte 2024 54% des globalen Umsatzes und wird bis 2030 mit 6,1% CAGR expandieren. Chinas Ultrahochspannungs-Netzkorridore und seine Dominanz in Polymercompoundierung sichern regionsskalierte Wirtschaftlichkeit, während Indiens BharatNet und Smart-Metering-Ziele einheimische Kabelfabriken zu Glasfaser und luftbündeligen Leitern umleiten. Südostasiatische Regierungen rollen Untersee-Stromverbindungen aus, um erneuerbare Ressourcen auszugleichen und Beschaffungslose für regionale Anlagen zu vergrößern.

Nordamerika betont erneuerbare Integration und Resilienz. US-Offshore-Windzonen entlang der Atlantikküste benötigen bis 2030 10 GW Exportkapazität, und die Biden-Regierungen BEAD-Programm lenkt Bundeszuschüsse zu ländlichen Glasfaser-Builds und hebt einheimische Nachfrage für Loose-Tube und all-dielektrische selbsttragende (ADSS) Leitungen. Kanadas Hydro-Exportverbindungen zum US-Nordosten und Mittleren Westen suchen 525 kV HGÜ-Kabel, die für extreme alpine Temperaturen ausgelegt sind.

Europas Dekarbonisierungspfad hängt von vernetzten Netzen ab; Deutschland allein stellte EUR 21,3 Milliarden für HGÜ-Korridore bereit und beauftragte LS Cable für mehrere Pakete. Das EU-Transeuropäische Energienetzschema beschleunigt grenzüberschreitende Genehmigungen und vergrößert den adressierbaren Draht- und Kabelmarkt. Nordische Länder fokussieren auf grünen Wasserstoffexport und zwingen Unterseekabel-Entwickler, Dual-Use-Strom- und Datenrückgrate entlang zukünftiger Wasserstoffleitungen zu erwägen.

Subsahara-Afrika bleibt die unterversorgte Wachstumsgrenze. Mission 300 und bilaterale Klimafinanzierungszusagen mobilisieren USD 40 Milliarden für Elektrifizierung und erweitern Chancen in 33-kV-Mittelspannungszufuhrleitungen, isolierten Freileitungskabeln und Verteilungstransformatoren. Lokalisierungsklauseln in Entwicklungsbank-Ausschreibungen ermutigen Joint Ventures und veranlassen globale OEMs, regionale Arbeitskräfte weiterzubilden und Qualitätssicherungsprotokolle zu übertragen.

Wettbewerbslandschaft

Die Top-10-Lieferanten beherrschten etwa 35% des 2024-Umsatzes und zeigten einen mäßig konsolidierten Draht- und Kabelmarkt. Prysmian behält die Führung durch breite Spannungsabdeckung und schlüsselfertige Installationsdienste; Nexans nutzt starke Nordsee-Projektsichtbarkeit, während LS Cable & System auf asiatisches Offshore-Wind-Wachstum setzt. Diese drei dominieren das Unterseesegment dank vertikal integrierter Produktion, Flottenbesitz und proprietärer Verbindungstechnologien.

Strategische Züge konzentrieren sich auf Kapazitätserweiterung und regionale Diversifizierung. LS GreenLink USA brach für eine neue Virginia-HGÜ-Anlage den Boden, die 2028 für US-Offshore-Windzonen liefern soll. Prysmian vollendete Rekord-2-km-Tiefwasser-Installationen und sicherte sich langfristige deutsche Frameworks, während Nexans ein EUR 700 Millionen Framework mit Frankreichs RTE für mehrere Exportverbindungen unterzeichnete, was den Ansturm auf Produktionsfenster unterstreicht.

Technologieführerschaft ist ein weiteres Schlachtfeld. Sumitomo Electric entwickelt 525 kV XLPE-Isolierung für kontinuierlichen 90°C-Betrieb und adressiert thermische Grenzen in langen DC-Korridoren. Borealis kommerzialisiert recycelbare Polyethylenverbindungen, um Kreislaufwirtschaftsdirektiven zu erfüllen. Inzwischen verfolgen mittelgroße Firmen Nischendifferenzierung: Taihan fokussiert auf extra-lange Untergrundinstallationen, und Elsewedy Electric investiert USD 500 Millionen in Ägyptens erste Unterseekabel-Anlage für Nahost- und Afrika-Verbindungsprojekte.

Lieferketten-Resilienz prägt M&A. Distributor Wire and Cable schloss sich Crossplane Capital an, um US-Logistik zu straffen, während Hydros kohlenstoffarme Aluminiumstab-Erweiterung Upstream-Metall für europäische Hersteller sichert. Diese Züge illustrieren eine Branche, die regionale Selbstversorgung mit globalem Maßstab ausbalanciert.

Draht- und Kabelbranchenführer

-

Prysmian Group

-

Nexans

-

Fujikura Ltd.

-

Southwire Company, LLC

-

LS Cable & System Ltd.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Neueste Branchenentwicklungen

- Mai 2025: Nexans sicherte sich ein EUR 700 Millionen Framework mit RTE für französische Offshore-Wind-Verbindungskabel, mit Produktion aufgeteilt zwischen Calais und Arco Felice.

- April 2025: LS GreenLink USA kaufte einen Standort in Chesapeake, Virginia für eine neue HGÜ-Kabelanlage mit Inbetriebnahme 2028.

- März 2025: Prysmian vollendete Rekord-Tiefwasser-HGÜ-Installationen und unterzeichnete USD 5 Milliarden Verträge mit Amprion für deutsche Projekte.

- März 2025: Elsewedy Electric kündigte eine USD 500 Millionen ägyptische Unterseekabel-Anlage für regionale Verbindungen an.

Globaler Draht- und Kabelmarktberichtsumfang

Ein Kabel besteht aus mehreren isolierten Drähten, die in einem einzigen Mantel eingehüllt sind, der ihnen das Durchführen ermöglicht, während ein Draht ein einzelner Leiter ist. Der Studienumfang umfasst verschiedene Formen von Draht- und Kabelinstallationen, die in wesentlichen Endnutzereinrichtungen wie Telekommunikation, Bau und Strominfrastruktur eingesetzt werden.

Der Markt ist nach Kabeltyp segmentiert, der Niederspannungsenergie, Stromkabel, Glasfaserkabel, Signal- & Steuerkabel umfasst. Nach Endnutzerbranche ist der Markt in Bau, Telekommunikation, Strominfrastruktur segmentiert. Das Bausegment umfasst Wohn- & Gewerbebereich, das Telekommunikationssegment deckt IT & Telekom ab, während die Strominfrastruktur Energie & Strom und Automotive abdeckt. Weiter basierend auf Geografie ist der Markt in Nordamerika, Europa, Asien-Pazifik, Lateinamerika und Naher Osten & Afrika segmentiert. Die Marktgrößen und Prognosen werden in Wertbegriffen (USD) für alle Segmente bereitgestellt.

| Höchst- und Hochspannung (größer als 35 kV) |

| Mittelspannung (1-35 kV) |

| Niederspannung (weniger als 1 kV) |

| Stromkabel |

| Glasfaserkabel |

| Signal- und Steuerkabel |

| Koaxial- und Datenkabel |

| Kupfer |

| Aluminium |

| Optisches Glas / Polymer |

| Freileitung |

| Unterirdisch |

| Untersee |

| Bau - Wohnbereich |

| Bau - Gewerbebereich |

| Strominfrastruktur (Versorgungsunternehmen und Erneuerbare) |

| Telekommunikation und Rechenzentren |

| Öl und Gas und Petrochemikalien |

| Automotive und Mobilität |

| Industrielle Fertigung |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Südamerika | Brasilien |

| Argentinien | |

| Übriges Südamerika | |

| Europa | Vereinigtes Königreich |

| Deutschland | |

| Frankreich | |

| Italien | |

| Übriges Europa | |

| Naher Osten und Afrika | Saudi-Arabien |

| VAE | |

| Südafrika | |

| Übriger Naher Osten und Afrika | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Südkorea | |

| Übriger Asien-Pazifik-Raum |

| Nach Spannung | Höchst- und Hochspannung (größer als 35 kV) | |

| Mittelspannung (1-35 kV) | ||

| Niederspannung (weniger als 1 kV) | ||

| Nach Kabeltyp | Stromkabel | |

| Glasfaserkabel | ||

| Signal- und Steuerkabel | ||

| Koaxial- und Datenkabel | ||

| Nach Leitermaterial | Kupfer | |

| Aluminium | ||

| Optisches Glas / Polymer | ||

| Nach Installation | Freileitung | |

| Unterirdisch | ||

| Untersee | ||

| Nach Endnutzerbranche | Bau - Wohnbereich | |

| Bau - Gewerbebereich | ||

| Strominfrastruktur (Versorgungsunternehmen und Erneuerbare) | ||

| Telekommunikation und Rechenzentren | ||

| Öl und Gas und Petrochemikalien | ||

| Automotive und Mobilität | ||

| Industrielle Fertigung | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Übriges Südamerika | ||

| Europa | Vereinigtes Königreich | |

| Deutschland | ||

| Frankreich | ||

| Italien | ||

| Übriges Europa | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| VAE | ||

| Südafrika | ||

| Übriger Naher Osten und Afrika | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| Übriger Asien-Pazifik-Raum | ||

Im Bericht beantwortete Schlüsselfragen

Wie hoch ist der aktuelle Wert des Draht- und Kabelmarkts?

Die Draht- und Kabelmarktgröße beträgt 233,36 Milliarden USD im Jahr 2025 und wird voraussichtlich auf 304,13 Milliarden USD bis 2030 wachsen.

Welches Segment wächst am schnellsten nach Installationstyp?

Untersee-Installationen führen mit einer projizierten CAGR von 10,1% bis 2030, da Offshore-Wind und interkontinentale Datenrouten expandieren.

Warum beeinflussen Kupferpreise Kabelprojektkosten?

Kupfer erreichte USD 5,20/lb im Mai 2024, zwang Hersteller Preise um bis zu 45% zu erhöhen und drückte Auftragnehmermargen, besonders bei Festpreisverträgen in MENA.

Wie beeinflussen XLPE-Knappheiten Lieferpläne?

Begrenzte XLPE-Harzversorgung hat Vorlaufzeiten für Höchstspannungskabel um bis zu 40% verlängert und veranlasst Versorgungsunternehmen, Projektphasen zu staffeln und Hybridlösungen zu erkunden.

Welche Region trägt am meisten zur Draht- und Kabelnachfrage bei?

Asien-Pazifik beherrscht 54% des globalen Umsatzes und führt Wachstum mit 6,1% CAGR an, angetrieben von Chinas Netzmodernisierungen und Indiens aggressiven Glasfaser-Rollouts.

Welche Faktoren treiben Glasfaserkabel-Wachstum?

Regierungs-Breitbandprogramme, Hyperscale-Rechenzentrum-Expansion und aufkommende 5G-Anwendungen treiben Glasfasernachfrage an, die das Gesamtmarktwachstum mit 8,6% CAGR übertrifft.

Seite zuletzt aktualisiert am: