viral Vektor Herstellung Marktgröße und Anteil

viral Vektor Herstellung Marktanalyse von Mordor Intelligenz

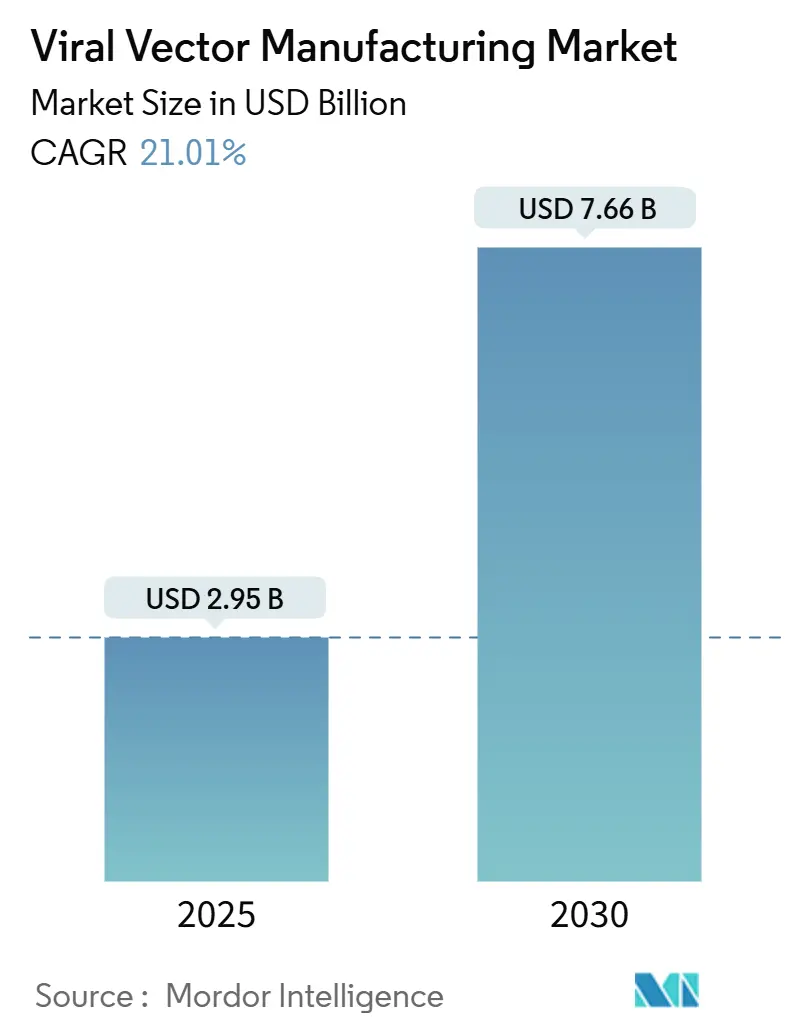

Die Marktgröße für viral Vektor Herstellung betrug 2,95 Milliarden USD im Jahr 2025 und wird voraussichtlich 7,66 Milliarden USD bis 2030 erreichen, was einer CAGR von 21,01% entspricht. Diese Entwicklung spiegelt die Transformation der Gentherapie von einer experimentellen Nische zu einer regulierten Behandlungsklasse wider, da die Anzahl der FDA-zugelassenen Produkte 2024 auf 14 stieg. Bahnbrechende Zulassungen wie Casgevy für Sichelzellenanämie und neue Indikationen für Elevidys bei Duchenne-Muskeldystrophie bestätigten die kommerzielle Nachfrage und beschleunigten die Finanzierung für Produktionsinfrastruktur. Mehr als 8 Milliarden USD In Greenfield- und Brownfield-Projekten wurden von Großen CDMOs während 2024-2025 angekündigt, angeführt von Fujifilm Diosynth und Lonza, doch viele Anlagen laufen noch unter 50% Auslastung, da sie für frühe Phasen der Entwicklung anstatt für nachhaltige kommerzielle Produktion konzipiert wurden. Die Konsolidierung intensiviert sich, da Erwerber nach End-Zu-End-Fähigkeiten, fortschrittlicher Analytik und regulatorischem Know-how streben, die die Markteinführungszeit verkürzen.

Wichtige Berichtserkenntnisse

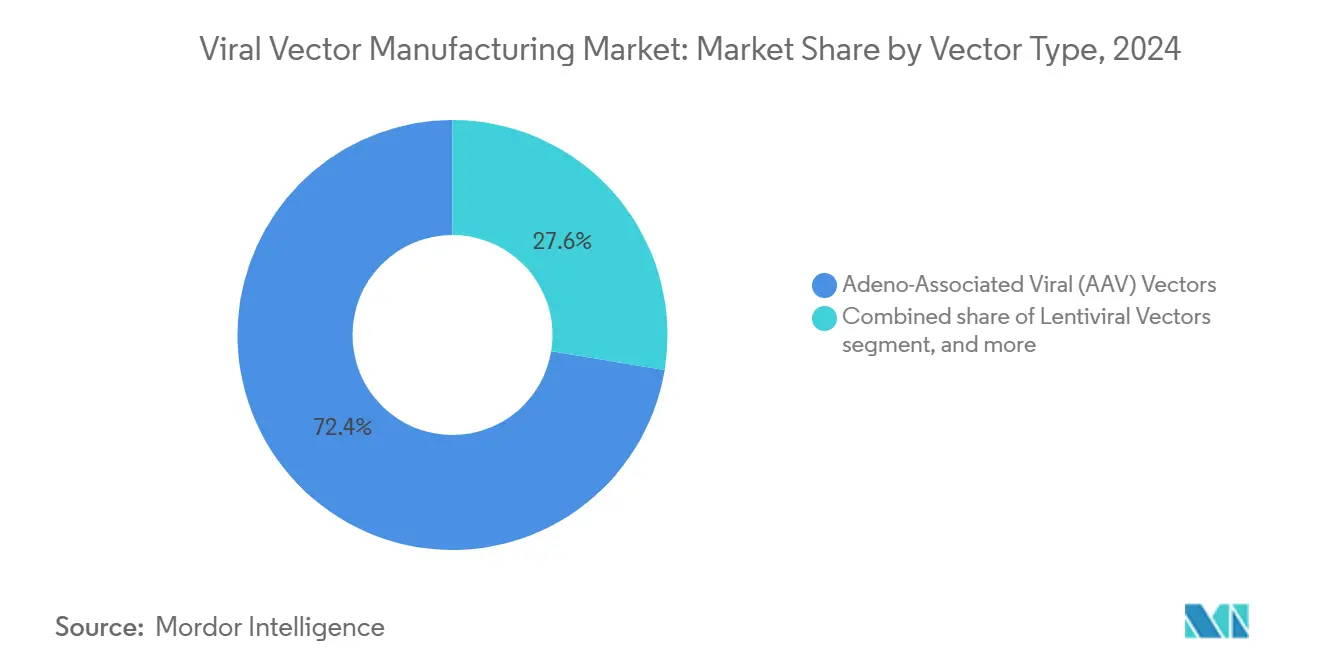

- Nach Vektortyp machten adeno-assoziierte virale Plattformen 72,45% des Umsatzes 2024 aus, während adenovirale Vektoren mit einer CAGR von 23,56% bis 2030 wachsen werden.

- Nach Krankheit repräsentierten genetische Erkrankungen 48,45% des viral Vektor Herstellung Marktanteils 2024; neurologische Erkrankungen werden mit einer CAGR von 24,67% bis 2030 expandieren.

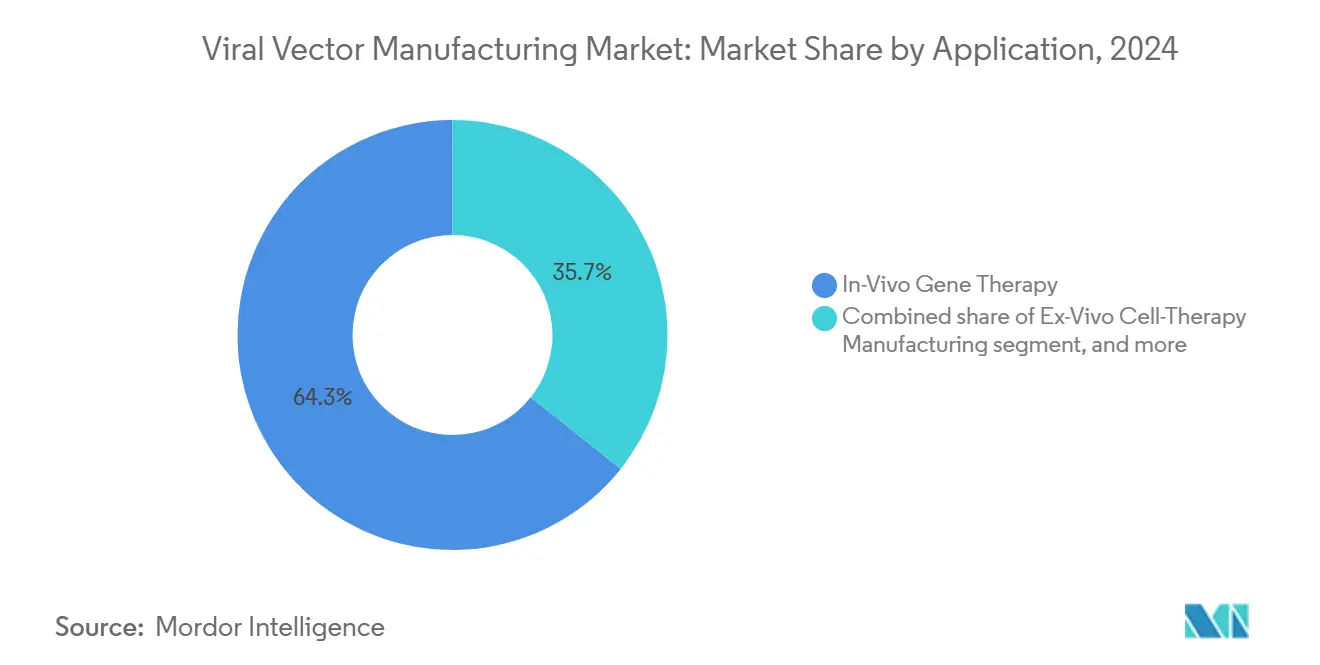

- Nach Anwendung hielten In-vivo-Therapien 64,35% der viral Vektor Herstellung Marktgröße 2024 und Ex-vivo-Zelltherapien entwickeln sich mit einer CAGR von 23,55% bis 2030.

- Nach Herstellungsart erfasste die interne Produktion 62,45% des Umsatzes 2024, während Auftragsfertigung eine CAGR von 24,56% bis 2030 verzeichnen wird.

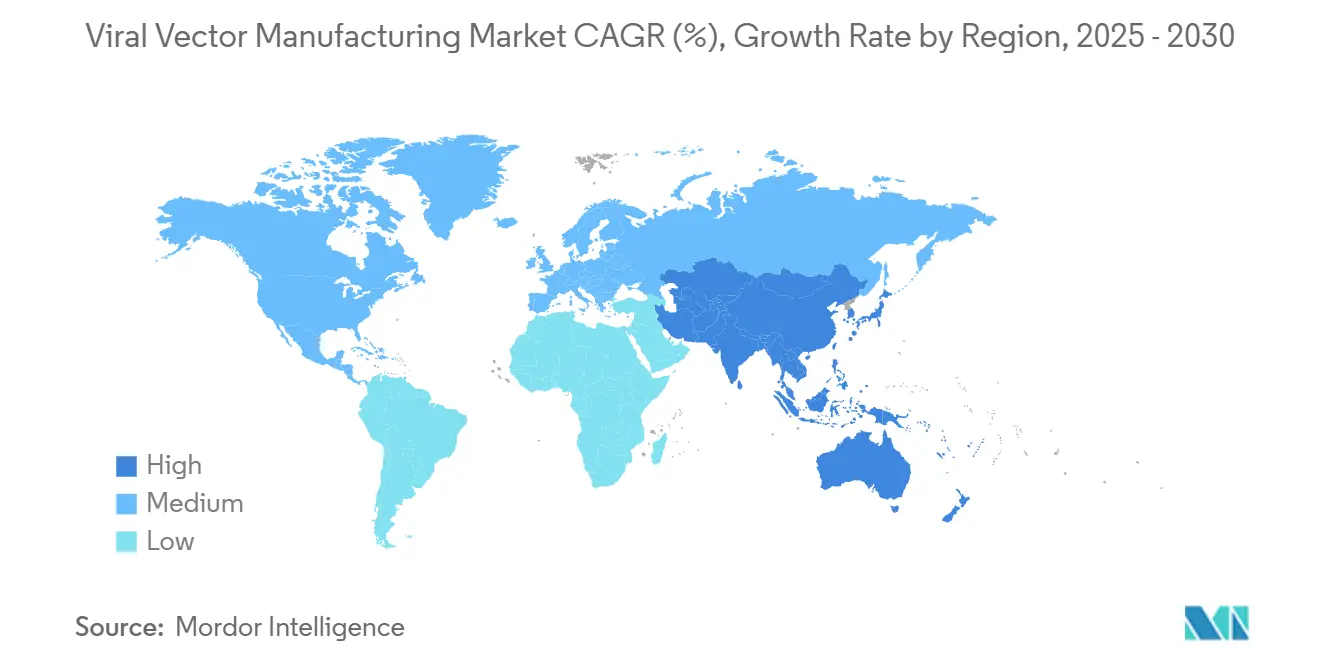

- Nach Geografie kommandierte Nordamerika 47,34% des Umsatzes 2024 und Asien-Pazifik wird zwischen 2025 und 2030 mit einer CAGR von 22,56% wachsen.

Globale viral Vektor Herstellung Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Wachsende Gentherapie-Pipeline und klinische Erfolge | +4.2% | Nordamerika, EU, Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| Zunehmende CDMO-Auslagerung und Kapazitätserweiterungen | +3.8% | Nordamerika, Asien-Pazifik | Kurzfristig (≤ 2 Jahre) |

| Starke Risikokapital- und Regierungsfinanzierung | +3.1% | Nordamerika, EU, China, Singapur | Mittelfristig (2-4 Jahre) |

| Übergang zu Suspensions-Zellkulturplattformen | +2.9% | Globale Zentren | Langfristig (≥ 4 Jahre) |

| Einführung von Einweg-Bioreaktoren | +2.7% | Global | Kurzfristig (≤ 2 Jahre) |

| Aufkommende KI-geführte Kapsid-Entwicklung | +2.4% | Nordamerika, EU, ausgewählte APAC | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Wachsende Gentherapie-Pipeline und klinische Erfolge

Mehr als 2.000 Gentherapien befanden sich bis 2024 In der Entwicklung, was die Breite der Indikationen unterstreicht, die sich der Kommerzialisierung nähern[1]Lebensmittel Und Medikament Administration, "Novel Gen Therapie Approvals Und Guidance Documents," fda.gov. Die Zulassung von Kebilidi für aromatische L-Aminosäure-Decarboxylase-Mangel markierte die erste therapeutische Option für diese seltene neurologische Erkrankung und etablierte einen regulatorischen Präzedenzfall für intraparenchymale AAV-Verabreichung. Die BENEGENE-2-Studie berichtete einen 71%igen Rückgang der Blutungsepisoden bei Hämophilie B und bestätigte dauerhafte Faktor-IX-Ausdruck. Solche klinischen Meilensteine stärken das Vertrauen der Kostenträger und stimulieren größere Patientenkohortenstudien, die wiederum die Batch-Volumen-Anforderungen innerhalb des viral Vektor Herstellung Marktes erweitern. Mit der Verbesserung des Prozess-Know-hows sind die durchschnittlichen AAV-Dosiskosten auf Zehntausende von Dollar gesunken, was die Erforschung häufiger Krankheiten ohne Beeinträchtigung der wirtschaftlichen Machbarkeit ermöglicht.

Zunehmende CDMO-Auslagerung und Kapazitätserweiterungen

CDMOs und Hybridhersteller werden bis 2028 voraussichtlich 54% der globalen Biologika-Kapazität besitzen - gegenüber 43% In 2024 -, was eine entscheidende Hinwendung zu Vermögenswert-Licht-Modellen unter Therapieentwicklern widerspiegelt. Charles Rivers Partnerschaft mit dem Gates Institute für lentivirale Dienstleistungen und Takara Bios Einsatz von 5.000 L Einweg-Reaktoren veranschaulichen die spezialisierte Größenordnung, die Sponsoren jetzt mieten anstatt zu bauen. UniQure verkaufte seine Lexington-Anlage und lagerte die Hemgenix-Herstellung an Genezen aus, was die wirtschaftliche Kalkulation demonstriert, die externe Produktion für hochkomplexe Vektoren bevorzugt. Resilience investierte 225 Millionen USD, um die Produktion bis 2025 auf über 200 Millionen Einheiten zu steigern, was zeigt, wie schnell die Nachfrage im viral Vektor Herstellung Markt steigt.

Starke Risikokapital- und Regierungsfinanzierung in Zell- & Gentherapien

Trotz einer breiteren Biotechnologie-Finanzierungsabkühlung investierten Anleger Kapital In herstellbare Plattformen. VectorBuilder sicherte sich 76 Millionen USD für eine 30-Suite-Anlage In Guangzhou, während China 4,17 Milliarden USD für Bioproduktionsprojekte ab 2025 bereitstellte. Deutschlands nationale Strategie unterstützte Roches 90 Millionen EUR Gentherapiezentrum In Penzberg. Die Risikofinanzierung für Gen-Bearbeitung-Unternehmen sank 2024 auf 280 Millionen USD, aber frühe 2025er Runden deuten auf erneutes Vertrauen hin, da Programme Pivot-Studien erreichen. Die Kapitalallokation favorisiert nun Unternehmen, die skalierbare, qualitätsgesicherte Produktionswege innerhalb des viral Vektor Herstellung Marktes demonstrieren.

Aufkommende KI-geführte Kapsid-Entwicklungsstrategien

Maschine-Lernen-Frameworks wie CAP-PLM sagen AAV-Kapsid-Fitness mit hoher Genauigkeit voraus und ermöglichen Entwicklern, experimentelle Bibliotheken einzugrenzen und Entdeckungszyklen zu verkürzen[2]Phys.org Editors, "Maschine Lernen Elevates AAV Capsid Design," phys.org. Besser konzipierte Kapside können die Vektordosisanforderungen halbieren, wodurch Kostendruck gemildert und Fermenterraum freigegeben wird. Frühe Anwender In den Vereinigten Staaten und Europa haben KI-Plattformen In die Prozessentwicklung integriert, was langfristige Effizienzgewinne für den viral Vektor Herstellung Markt signalisiert.

Hemmnis-Auswirkungsanalyse

| Hemmnis-Auswirkungsanalyse | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Hohe Herstellungskosten und Therapiepreisbedenken | -2,8% | Global, mit Schwerpunkt auf preissensitiven Märkten | Mittelfristig (2-4 Jahre) |

| Regulatorische Komplexität und Batch-Freigabeverzögerungen | -2,1% | Global, variierend nach regulatorischer Jurisdiktion | Kurzfristig (≤ 2 Jahre) |

| Lieferkettenbeschränkungen für GMP-Grad-Plasmide | -1,9% | Nordamerika, Europa, Asien-Pazifik Produktionszentren | Kurzfristig (≤ 2 Jahre) |

| Konkurrenz durch nicht-virale Verabreichungstechnologien | -1,7% | Global, insbesondere In fortgeschrittenen Therapie-Innovationsclustern | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Hohe Herstellungskosten und Therapiepreisbedenken

AAV-Produktion erstreckt sich noch über etwa drei Wochen und kostet rund 50.000 USD pro Konstrukt, wobei leere Kapside Volumina aufblähen und Titerberechnungen erschweren[3]bilden Bio Produkt Team, "KI-Enabled Vektor Design Plattform," formbio.com. Kommerzielle Preise bleiben hoch - Casgevy wird für 2,2 Millionen USD und Hemgenix für 3,5 Millionen USD pro geduldig gelistet -, was Bedenken der Kostenträger über die Erschwinglichkeit aufwirft. Ethische Debatten über gerechten Zugang begrenzen die Marktdurchdringung In einkommensschwachen Regionen. Plattformherstellung, höhere Zelldichten und Inline-Analytik reduzieren Verschwendung, doch größere Einsparungen werden erst erscheinen, wenn späte Portfolios reifen und Volumina im viral Vektor Herstellung Markt steigen.

Regulatorische Komplexität und Batch-Freigabeverzögerungen

Die FDA-Q5A(R2)-Revision vertiefte virale Sicherheitsanforderungen und verlängerte Validierungspakete. Die Unterscheidung zwischen vollen und leeren Kapsiden erfordert analytische Ultrazentrifugation oder Massenphotometrie, die vielen Anlagen fehlen. Personalengpässe für diese Nischenfähigkeiten fügen weitere Verzögerungen hinzu. Die EMA harmonisiert Richtlinien, doch gestaffelte nationale Zeitpläne zwingen Hersteller, parallele Wege zu navigieren. Diese Hürden verlangsamen Produkteinführungen und Dämpfen Wachstumsaussichten für den viral Vektor Herstellung Markt.

Segmentanalyse

Nach Vektortyp: AAV-Dominanz treibt Markterweiterung

AAV-Vektoren lieferten 72,45% des Umsatzes 2024, da Günstige Sicherheit, Gewebetropismus und sechs FDA-zugelassene Therapien die Nachfrage verankerten. Die viral Vektor Herstellung Marktgröße für AAV-Produkte wird voraussichtlich stark steigen, da Hämophilie- und Muskeldystrophie-Behandlungen kommerzielle Volumina skalieren. Mehr als 225 aktive Studien basieren auf AAV-Grundgerüsten und zementieren mehrjährige Kapazitätsbedürfnisse. CDMOs beauftragen AAV-dedizierte Anlagen, die Suspensions-Bioreaktoren nutzen, um die Produktivität zu steigern.

Adenovirale Vektoren halten die schnellsten Wachstumsaussichten mit 23,56% CAGR bis 2030. Neuartige Serotyp-Entwicklung mindert vorbestehende Immunität und eröffnet Wiederholungsdosis-Impfstoff- und onkolytische Anwendungen. Lentivirale Vektoren bleiben essentiell für autologe Auto-T-Workflows; verbesserte pH-Kontrolle und kompetitive Inhibition begrenzen nun 62,1% Funktionspartikelverlust, der einst In der Herstellung üblich war. Retrovirale und onkolytische Plattformen dienen nischigen Onkologie-Anwendungen, oft In Kombination mit Checkpoint-Inhibitoren, und profitieren von proprietären Zelllinien-Partnerschaften, die die Ausbeute steigern.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Krankheit: Genetische Erkrankungen führen therapeutische Anwendungen

Genetische Erkrankungen machten 48,45% des Umsatzes 2024 unter allen Indikationen aus, da kurative Ergebnisse Prämie-Preisstrukturen rechtfertigten. Langzeitdaten bei Hämophilie eine, Hämophilie B und Sichelzellenanämie ermutigten Kostenträger, ergebnisbasierte Zahlungsschemata zu adoptieren. Die viral Vektor Herstellung Marktgröße für diese seltenen Erkrankungen bleibt beträchtlich aufgrund aufgestauter Nachfrage, Neugeborenen-Screening-Programme und erweiterten Etikett-Nutzung.

Neurologische Erkrankungen werden voraussichtlich eine CAGR von 24,67% bis 2030 verzeichnen. Intrathekale und intraparenchymale Verabreichungsmethoden überwanden frühere Barrieren der Blut-Hirn-Schranke. positiv Sicherheits- und Wirksamkeitsresultate bei spinaler Muskelatrophie und vererbten Netzhauterkrankungen treiben neue Parkinson- und ALS-Kandidaten voran. Die Onkologie behält einen stabilen Anteil über Auto-T-Therapien bei, die auf lentiviral backbones angewiesen sind, während Infektionskrankheitsprojekte während Ausbruchsszenarien zu adenoviralen Vektoren schwenken.

Nach Anwendung: In-Vivo-Therapien treiben Marktwachstum

In-vivo-Therapien erfassten 64,35% des Umsatzes 2024, da sie nur Vektorherstellung anstatt individualisierter Zellmanipulation erfordern. Jüngste Kapsid-Innovationen erhöhten die Transduktionseffizienz und ermöglichten niedrigere Dosen und verkürzte Infusionszeiten. Zwei intramuskuläre AAV-Kandidaten reichten 2025 ein und heben das erweiternde Substrat für direkte Verabreichung hervor.

Ex-vivo-Zelltherapieprogramme halten die höchste Wachstumsrate mit 23,55% CAGR, angetrieben von Editierungen für Sichelzellenanämie und Beta-Thalassämie, die Herstellungsökonomien validierten. Entwickelte Produzentlinien wie NuPro-2S reduzieren DNA-Verunreinigungen um 89% und verbessern die Konsistenz. Präventive Vakzinologie nutzt adenovirale Vektoren für Pandemiebereitschaft, steht aber vor Konkurrenzdruck durch schnell anpassbare mRNA-Plattformen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Herstellungsart: Auftragsfertigung beschleunigt

Interne Anlagen generierten noch 62,45% des Umsatzes 2024, da Firmen Prozesswissen schützten. Jedoch haben Kapazitätsgrenzen und eskalierende Investitionsausgaben zahlreiche Sponsoren dazu geführt, zu externen Partnern zu wechseln. Der viral Vektor Herstellung Markt neigt sich daher zu CDMOs, die schlüsselfertige Analytik, Prozessvalidierung und regulatorische Unterstützung liefern.

Auftragsdienstleistungen werden voraussichtlich mit 24,56% CAGR bis 2030 wachsen. Lonzas 1,2 Milliarden USD Vacaville-Akquisition und Fujifilm Diosynths 1,2 Milliarden USD Norden Carolina-Erweiterung fügten jeweils mehr als 300.000 L Bioreaktor-Volumen hinzu. Hybridstrategien gewinnen an Popularität, da Entwickler kleinmaßstäbliche F&e intern halten, während sie kommerzielle Chargen auslagern, was Flexibilität gibt, ohne auf die Kontrolle über das geistige Eigentum zu verzichten.

Geografieanalyse

Nordamerika hielt 47,34% des Umsatzes 2024, angetrieben von der klaren regulatorischen Roadmap der FDA und dichten Biotechnologie-Clustern In Boston, Forschung Triangle Park und der San Francisco Bay Bereich. Resiliences 225 Millionen USD Kapazitätsaufbau In Ohio und GenScript ProBios 128.000 ft² neu Jersey-Standort unterstreichen das Anlegervertrauen In heimische Infrastruktur. Die Region profitiert auch vom tiefsten Arbeitskräftepool von vektor-qualifizierten Spezialisten.

Europa rangierte an zweiter Stelle und erhielt einen Boost durch Deutschlands 90 Millionen EUR Penzberg-Zentrum und Novartis' vollständig robotisierte 43 Millionen USD Anlage In Slowenien. Harmonisierte EMA-Richtlinien straffen Einreichungen, obwohl der Brexit noch duale Standort-Qualitätsbewertungen für Produkte auferlegt, die den Kanal überqueren. Umweltvorschriften In der EU ermutigen Einwegsysteme, die Wasserverbrauch und CO2-Fußabdrücke senken und Beschaffungsrichtlinien im viral Vektor Herstellung Markt beeinflussen.

Asien-Pazifik wird voraussichtlich eine CAGR von 22,56% bis 2030 verzeichnen. China reservierte 4,17 Milliarden USD für Bioproduktionslinien ab 2025, während Japan, Indien und Südkorea regulatorische Rahmenwerke upgraden, um multinationale Studien anzuziehen. WuXi Biologika berichtete 2024 Umsatzwachstum, das zusätzliche Vektorlinien In Wuxi und Suzhou finanziert. Große behandlungsnaive Patientenpools und wettbewerbsfähige Betriebskosten machen die Region zu einer bevorzugten Startplattform für späte Auslagerung.

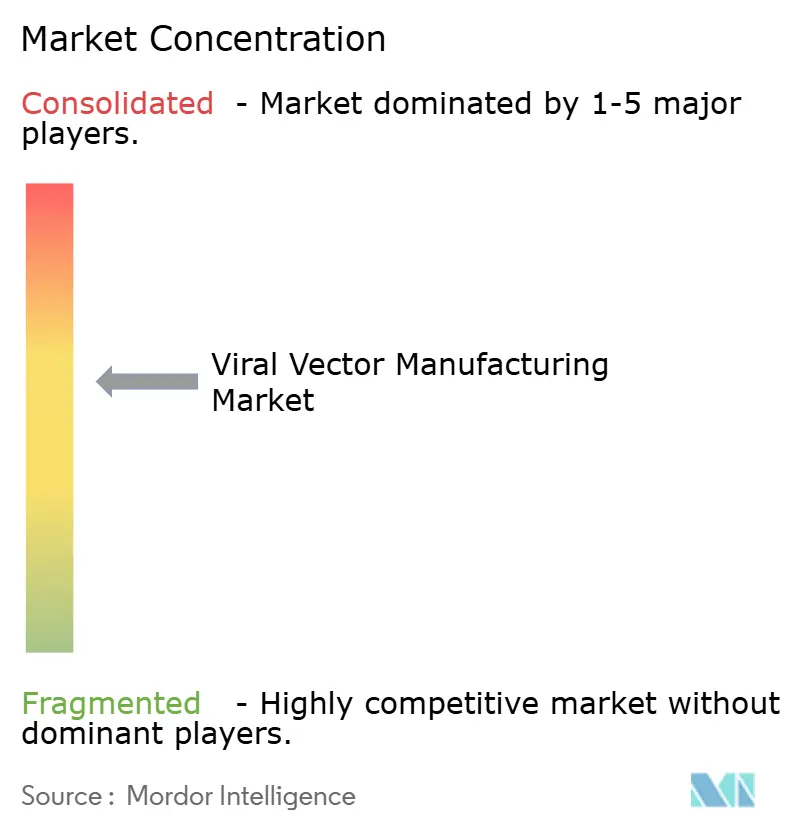

Wettbewerbslandschaft

Der viral Vektor Herstellung Markt zeigt moderate Konzentration, da führende CDMOs Spezialfirmen akquirieren, um Zelllinienentwicklung, analytische Tests und Füllen-beenden unter einem Dach zu integrieren. Charles Rivers 292,5 Millionen USD Kauf von Vigene Biosciences, Merck KGaAs 600 Millionen USD Akquisition von Mirus Bio und Lonzas 1,2 Milliarden USD Aufkauf von Genentechs Vacaville-Anlage veranschaulichen die Prämien, die für bewiesene Skalierbarkeit gezahlt werden.

Technologiedifferenzierung ist nun essentiell. bilden Bios KI-Motor sagt optimale AAV-Kapside voraus, reduziert Versuch-und-Irrtum-Schleifen und rasiert Monate von Entwicklungszeiten ab. Entwickelte Zelllinien, die Rest-DNA unter regulatorische Schwellenwerte senken, und KI-getriebene digitale Zwillinge, die Batch-Ausbeuten prognostizieren, bieten messbare Leistungsgewinne. Operateure ohne solche Toolsets riskieren, auf Preisbasis statt auf wertschöpfende Wissenschaft zu konkurrieren.

Weiß-Raum-Perspektiven liegen In Schwellenmärkten und Nischenvektoren. VIVEbiotech sammelte frisches Kapital, um lentivirale Dienstleistungen für Neuro-Onkologie-Programme zu erweitern. ViroCell Biologika vollendete überzeichnete Finanzierung, um klinische Produktion im Vereinigten Königreich zu beschleunigen. Neue Marktteilnehmer können noch Traktion gewinnen, indem sie sich auf seltene Serotypen, regionales Füllen-beenden oder Nächste-Generation-Analytik spezialisieren.

viral Vektor Herstellung Industrieführer

-

Lonza

-

Thermo Fisher Scientific, Inc.

-

Charles River Laboratories

-

Fujifilm Diosynth Biotechnologies

-

Catalent

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Industrieentwicklungen

- März 2025: WuXi Biologika berichtete solide 2024-Ergebnisse und prognostizierte beschleunigtes 2025-Wachstum unter Berufung auf frische Vektorkapazität In Asien-Pazifik.

- Februar 2025: Takara Bio startete 50 L-5.000 L Einweg-Bioreaktoren für Großmaßstäbliche Vektorproduktion.

- Februar 2025: Novartis eröffnete eine 40 Millionen EUR automatisierte viral Vektor Anlage In Slowenien.

- Januar 2025: Fujifilm Diosynth sagte, 2025 werde ihr größtes Expansionsjahr werden und das Holly Springs Bioreaktor-Volumen verdreifachen.

- Dezember 2024: VIVEbiotech sicherte sich Wachstumsinvestition von Ampersand Hauptstadt Partners.

Globaler viral Vektor Herstellung Marktbericht Umfang

Gemäß dem Umfang dieses Berichts stellen virale Vektoren eines der primären Werkzeuge zur Lieferung genetischen Materialien In Zellen dar. Der viral Vektor Herstellung Markt ist nach Typ, Krankheit und Anwendung segmentiert. Nach Typ ist der Markt In adenovirale Vektoren, adeno-assoziierte virale Vektoren, lentivirale Vektoren, retrovirale Vektoren und andere Typen segmentiert. Nach Krankheit ist der Markt In Krebs, genetische Erkrankungen, Infektionskrankheiten und andere Krankheiten segmentiert. Nach Anwendung ist der Markt In Gentherapie und Vakzinologie segmentiert. Nach Geografie ist der globale Markt In Nordamerika (Vereinigte Staaten, Kanada, Mexiko), Europa (Deutschland, Vereinigtes Königreich, Frankreich, Italien, Spanien, Rest von Europa), Asien-Pazifik (China, Japan, Indien, Australien, Südkorea, Rest von Asien-Pazifik), Naher Osten und Afrika (gcc, Südafrika, Rest von Naher Osten und Afrika) und Südamerika (Brasilien, Argentinien, Rest von Südamerika) segmentiert.

Der Marktbericht deckt auch die geschätzte viral Vektor Herstellung Marktgröße und Trends für 17 Länder In den wichtigsten Regionen weltweit ab. Der Bericht bietet den Wert (In Milliarden USD) für die oben genannten Segmente.

| Adeno-Assoziierte Virale (AAV) Vektoren |

| Lentivirale Vektoren |

| Adenovirale Vektoren |

| Retrovirale & γ-Retrovirale Vektoren |

| Onkolytische & andere entwickelte Viren |

| Krebs |

| Genetische Erkrankungen |

| Infektionskrankheiten |

| Neurologische Erkrankungen |

| Andere therapeutische Bereiche |

| In-Vivo-Gentherapie |

| Ex-Vivo-Zelltherapie-Herstellung (CAR-T, TCR-T, etc.) |

| Präventive & therapeutische Vakzinologie |

| Interne Herstellung |

| Auftragsfertigung (CDMOs) |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Australien | |

| Südkorea | |

| Rest von Asien-Pazifik | |

| Naher Osten & Afrika | GCC |

| Südafrika | |

| Rest von Naher Osten & Afrika | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika |

| Nach Vektortyp | Adeno-Assoziierte Virale (AAV) Vektoren | |

| Lentivirale Vektoren | ||

| Adenovirale Vektoren | ||

| Retrovirale & γ-Retrovirale Vektoren | ||

| Onkolytische & andere entwickelte Viren | ||

| Nach Krankheit | Krebs | |

| Genetische Erkrankungen | ||

| Infektionskrankheiten | ||

| Neurologische Erkrankungen | ||

| Andere therapeutische Bereiche | ||

| Nach Anwendung | In-Vivo-Gentherapie | |

| Ex-Vivo-Zelltherapie-Herstellung (CAR-T, TCR-T, etc.) | ||

| Präventive & therapeutische Vakzinologie | ||

| Nach Herstellungsart | Interne Herstellung | |

| Auftragsfertigung (CDMOs) | ||

| Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Australien | ||

| Südkorea | ||

| Rest von Asien-Pazifik | ||

| Naher Osten & Afrika | GCC | |

| Südafrika | ||

| Rest von Naher Osten & Afrika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

Schlüsselfragen im Bericht beantwortet

Wie Groß ist die aktuelle Größe des viral Vektor Herstellung Marktes?

Der Markt wird auf 2,95 Milliarden USD In 2025 bewertet und wird voraussichtlich 7,66 Milliarden USD bis 2030 bei einer CAGR von 21,01% erreichen.

Welcher Vektortyp dominiert den viral Vektor Herstellung Markt?

Adeno-assoziierte virale Plattformen führen mit einem Umsatzanteil von 72,45% dank Günstiger Sicherheitsprofile und mehrerer FDA-zugelassener Therapien.

Warum gewinnen CDMOs an Bedeutung In der viral Vektor Herstellung Industrie?

Entwickler bevorzugen spezialisierte CDMOs für ihre validierten Prozesse, fortschrittliche Analytik und verfügbare Kapazität und vermeiden die hohen Investitionsausgaben des Baus proprietärer Anlagen.

Welche Region wächst am schnellsten im viral Vektor Herstellung Markt?

Asien-Pazifik wird voraussichtlich mit einer CAGR von 22,56% bis 2030 wachsen, unterstützt durch Chinas mehrere-Milliarden-Dollar-Bioproduktionsinitiativen und expandierende regionale Fähigkeiten.

Was ist die Hauptkostenbarriere für eine breitere Adoption von Gentherapien?

Hohe Produktionskosten halten Therapiepreise im Bereich von 2 Millionen USD bis 3,5 Millionen USD, aber Prozessoptimierung reduziert langsam die Kosten pro Dosis.

Wie konzentriert ist die Konkurrenz im viral Vektor Herstellung Markt?

Die fünf größten Lieferanten kontrollieren etwa 60% der globalen kommerziellen Kapazität, was moderate Konzentration anzeigt, die neuen Marktteilnehmern noch ermöglicht, Anteile zu gewinnen.

Seite zuletzt aktualisiert am: