Marktanalyse für Papierverpackungen in Vietnam

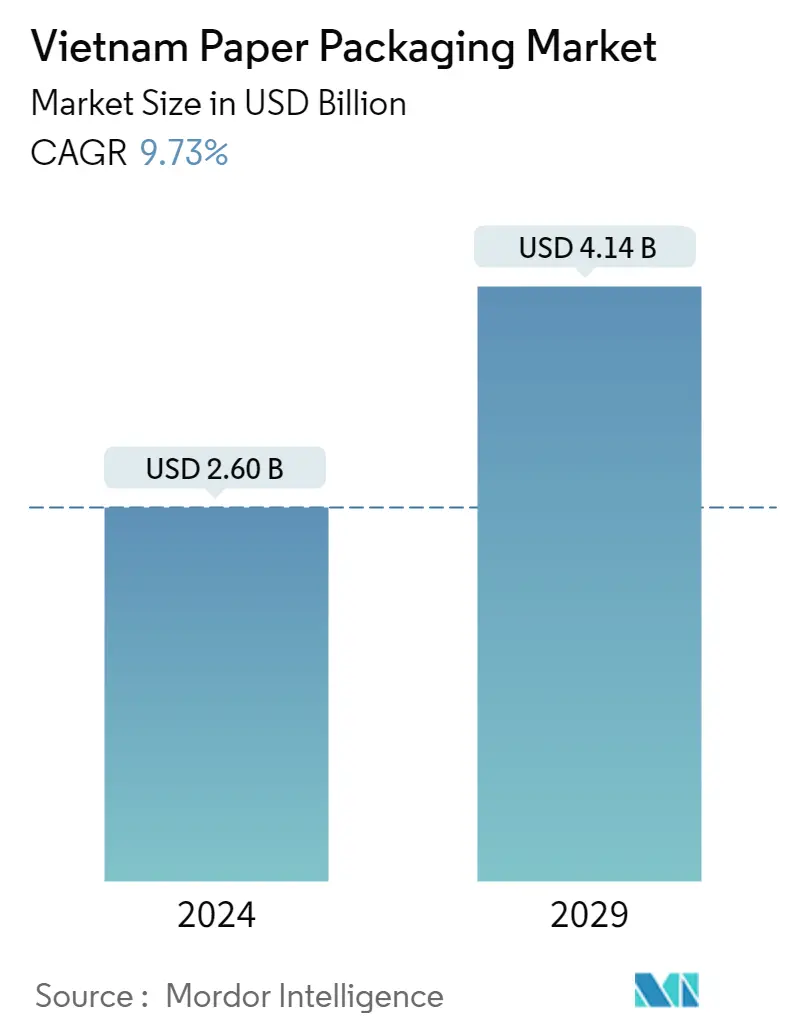

Die Größe des Papierverpackungsmarkts in Vietnam wird im Jahr 2024 auf 2,60 Milliarden US-Dollar geschätzt und soll bis 2029 4,14 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 9,73 % im Prognosezeitraum (2024–2029) entspricht.

Der Markt für Papierverpackungen in Vietnam wird im Prognosezeitraum voraussichtlich deutlich wachsen, wobei mehrere Unternehmen für die kommenden Jahre ein Umsatzwachstum prognostizieren. Die stabile Wirtschaftslage des Landes und die hohe Urbanisierungsrate dürften den Einsatz von Papierverpackungsformaten vorantreiben.

- Vietnam ist ein stetig wachsender Markt für verpackte Lebensmittel, abgefüllte Getränke und Kosmetika in Südostasien, daher ist die Nachfrage nach Papierverpackungen erheblich. Darüber hinaus hat der Einsatz von Papierverpackungen aufgrund wachsender Branchen wie Körperpflege, Gesundheitswesen, Heimpflege und Einzelhandel zugenommen.

- In ähnlicher Weise bieten Freihandelsabkommen auch Möglichkeiten, Vietnams Verpackungen und Verpackungspapier in Märkte mit Steueranreizen zu exportieren. Durch die Verwendung von Miniwell-Wellpappekartons in einigen Anwendungen konnten Wellpappenkartons ihre Präsenz auf Märkten ausbauen, beispielsweise bei Müslikartons und Lebensmittelverpackungen zum Mitnehmen.

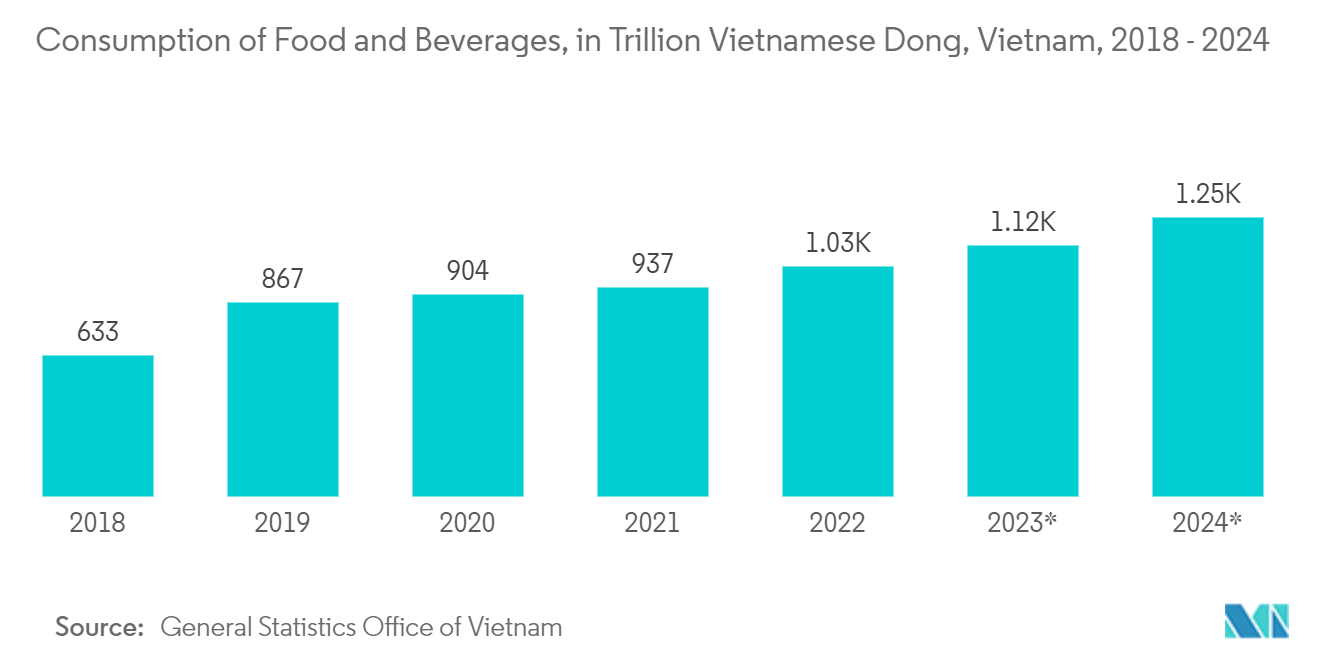

- Der organisierte Lebensmittelverarbeitungssektor war auch eine bedeutende Verbindung zwischen der Landwirtschaft und dem verarbeitenden Gewerbe im ganzen Land, trug zum BIP bei und trug erheblich zur Volkswirtschaft bei. Es wird erwartet, dass das Wachstum in der Lebensmittel- und Getränkeindustrie die Nachfrage nach Papierverpackungen im Land im Prognosezeitraum ankurbeln wird.

- Vietnam verfügt nicht über ausreichende Waldressourcen, um den Papierproduktionsbedarf des Landes zu decken. Die meisten Rohstoffe für die Papierproduktion in Vietnam werden importiert, was die Kosten erhöht und die Wettbewerbsfähigkeit des Landes auf dem Weltmarkt beeinträchtigt.

- COVID-19 wirkte sich positiv auf die Expansion des Marktes aus. Mit Lockdowns und Bewegungseinschränkungen veränderte sich das Konsumverhalten. Beispielsweise erlebte das Land eine Verlagerung hin zu Online-Einkäufen und Lieferungen nach Hause. Dies führte zu einem erhöhten Bedarf an Verpackungsmaterialien, um Waren während des Transports sicher zu halten.

Markttrends für Papierverpackungen in Vietnam

Steigende Nachfrage nach Kartonpapier aus dem E-Commerce-Sektor, um den Markt voranzutreiben

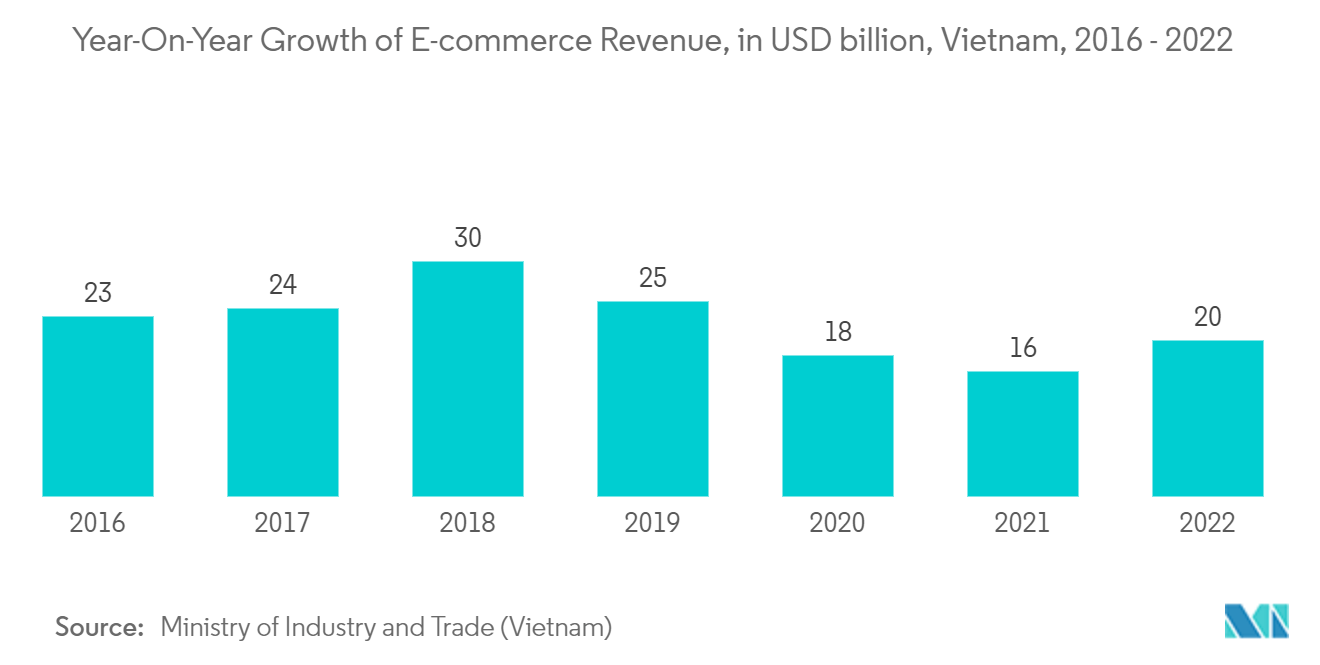

- Laut dem Vietnam E-Commerce White Book 2022, das von der Vietnam E-Commerce and Digital Economy Agency veröffentlicht wurde, wird erwartet, dass der diesjährige B2C-Einzelhandels-E-Commerce-Umsatz in Vietnam 16,4 Milliarden US-Dollar erreichen wird. Damit ist es das erste Jahr, in dem dieser Meilenstein überschritten wird ( Ministerium für Industrie und Handel).

- Die Elektronikindustrie des Landes ist eine der am schnellsten wachsenden und entscheidenden Industrien Vietnams. Es wird von multinationalen Organisationen dominiert und hat im letzten Jahrzehnt das Handelsvolumen des Landes erheblich gesteigert und zum BIP beigetragen.

- Zu den elektronischen Produkten zählen zahlreiche zerbrechliche Produkte, die beim Versand besondere Sorgfalt erfordern. Daher erfordert die Verpackung dieser Waren eine Schutzfunktion. Für Verpackungen in der Elektronikindustrie werden in der Regel Fensterkartons verwendet. Sie verfügen über ein transparentes Fenster, das dem Kunden hilft, sich ein Bild von dem Produkt zu machen. Lampen, Schalter und Glühbirnen sind einige Produkte, die normalerweise in Fensterkartons verpackt sind.

- Trends wie K-Beauty und mehrstufige Reinigung zur Behandlung von Hautpflegeproblemen wie Akne, großen Poren und dunkler Augenpartie nehmen in der vietnamesischen Schönheitsindustrie zu. Die meisten Hautpflegekäufer in Vietnam bevorzugen immer noch eine einstufige Hautpflegeroutine, auch wenn sie in letzter Zeit an Attraktivität verloren hat und zwei- und dreistufige Pflegeroutinen an Beliebtheit gewonnen haben. Dieser Trend hat die Nachfrage nach Kartonverpackungen im Kosmetikbereich erhöht.

- Vietnam strebt in den nächsten fünf Jahren eine zweistellige jährliche Wachstumsrate des E-Commerce-Umsatzes an. Den Daten der vietnamesischen Regierung zur E-Commerce-Entwicklungsstrategie zufolge werden bis 2025 voraussichtlich mehr als die Hälfte der 96 Millionen Menschen Vietnams online einkaufen. Solche Prognosen würden zu einer höheren Nachfrage nach Kartonpapier im E-Commerce-Sektor führen.

Lebensmittel- und Getränkeindustrie hält bedeutende Marktanteile

- Das Wachstum im Lebensmittelverpackungssektor führte zu einer erhöhten Nachfrage nach Papierverpackungen im Land. Es wird auch geschätzt, dass umweltfreundliche Produkte aus Papier das Potenzial haben, in der Lebensmittelverpackungsindustrie zu wachsen und Einwegprodukte aus Kunststoff zu ersetzen.

- Laut Tetra Pak, einem Unternehmen für Lebensmittelverarbeitungs- und Verpackungslösungen, ist der Markt für flüssige Lebensmittel in Vietnam in den letzten drei Jahren mit einer durchschnittlichen jährlichen Wachstumsrate von 6 % gewachsen. Es wird prognostiziert, dass es in den nächsten drei Jahren mit einer ähnlichen Rate wachsen wird, verglichen mit einem jährlichen Wachstum von 4 % im asiatisch-pazifischen Raum und 3 % weltweit.

- Mit höherem Einkommen und einem besseren Ernährungsbewusstsein haben die Vietnamesen den Kauf von Milchprodukten nachhaltig gesteigert. Alle Beteiligten der Milchlieferkette haben aktiv Veränderungen und Innovationen vorgenommen. Auch die Vertriebskanäle wurden verbessert, insbesondere durch den Aufschwung des E-Commerce.

- Die Provinz Vĩnh Long hat viele Programme ins Leben gerufen, um das Wachstum von Kindern zu unterstützen und in Zukunft in hochwertige Humanressourcen für den Ort zu investieren. Beispielsweise zielt das Projekt Schulmilch für Kinder in öffentlichen Vorschulen und Grundschulen im Zeitraum 2018-21 darauf ab, den Ernährungszustand von Vorschul- und Grundschülern zu verbessern und ihnen so ihre körperliche und geistige Entwicklung zu erleichtern. Solche Programme tragen zum Wachstum von Flüssigpapierkartons für Milch bei.

- Obwohl Vietnam ein lukrativer Markt für alkoholische Getränke, insbesondere Bier, ist, kam es zu einem dynamischen Wandel, der einen wachsenden Markt für gesunde Erfrischungsgetränke zeigt. Darüber hinaus erfreuen sich natürlich gesunde Getränke wie Tee sowie Obst- oder Gemüsesäfte zunehmender Beliebtheit.

Überblick über die vietnamesische Papierverpackungsindustrie

Der vietnamesische Papierverpackungsmarkt weist ein äußerst wettbewerbsintensives Betriebsumfeld auf, das Anlass zu großer Sorge gibt. Daher liegt der Schwerpunkt auf der Richtung klimatischer Veränderungen und weiteren ökologischen Bedenken. Der untersuchte Markt für alle papierbasierten Anwendungen ist aufgrund neuer Innovationen und Erweiterungen völlig fragmentiert. Zu den größten Unternehmen auf dem vietnamesischen Papierverpackungsmarkt gehören Song Lam Trading Packaging Production, Tetra Pak International SA, Hanh Packaging Co. Ltd, Oji Interpack Vietnam Co. Ltd und Khang Thanh Co. Ltd.

Im Dezember 2022 startete das Cup Collective, ein von Stora Enso und Huhtamaki gegründetes Programm mit dem Ziel, den Wert gebrauchter Pappbecher durch Recycling im industriellen Maßstab zu erfassen. McDonald's, SSP – The Food Travel Experts, C2 Centre und die Nationale Eisenbahngesellschaft Belgiens (SNCB) gehören zu den neuen Partnern, die allesamt die Fähigkeit der Initiative unterstützen, das Recyclingvolumen von Pappbechern in Europa deutlich zu steigern.

Im Mai 2022 entwickelte STARPRINT VIETNAM JSC ein Produkt für fortschrittliche beschichtete Papierverpackungen. Die hervorragenden Vorteile von beschichtetem Papier beim Druck von Verpackungen helfen dabei, das beschichtete Papier besser zu verstehen und die richtige Entscheidung für Papiermaterialien zu treffen.

Marktführer für Papierverpackungen in Vietnam

Song Lam Trading & Packaging Production Co. Ltd

Huhtamaki Oyj

Minh Viet Packaging One Member Co. Ltd (Dongwon Systems)

Tetra Pak International SA

Oji Interpack Vietnam Co. Ltd

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Papierverpackungen in Vietnam

- August 2022 Um die Recyclingquoten zu erhöhen und unabhängigen Müllsammlern eine Einnahmequelle zu bieten, haben sich Circular Action, Tetra Pak und die Packaging Recycling Organization Vietnam zusammengetan, um in Vietnam ein Kartonrecyclingprogramm zu starten. Im März 2023 wird Ho-Chi-Minh-Stadt Gastgeber des Pilotprojekts sein, bei dem die Kartonsammlung mithilfe der Circular Action KOLEKT-App abgewickelt wird.

- Mai 2022 Rengo hat beschlossen, über die Rengo Europe GmbH und die TRICOR Packaging Logistics AG eine 100-prozentige Beteiligung an der THIMM Packaging Systems GmbH Co. KG, einem Hersteller von Hochleistungsverpackungsmaterialien mit Hauptsitz in Nordhausen, Mitteldeutschland, zu erwerben, und hat den Vertrag geschlossen einen Anteilskaufvertrag mit THIMM Packaging Systems.

Segmentierung der Papierverpackungsindustrie in Vietnam

Die vietnamesische Marktstudie für Papierverpackungen verfolgt die Einnahmen aus den verschiedenen Papierverpackungstypen, die in den Endverbraucherindustrien des Landes verwendet werden. Die Studie analysiert auch die Gesamtauswirkungen der COVID-19-Pandemie auf das Ökosystem. Die Studie umfasst eine qualitative Berichterstattung über die am häufigsten angewandten Strategien und eine Analyse der wichtigsten Basisindikatoren in Schwellenländern.

Der vietnamesische Markt für Papierverpackungen ist in Typ- (Faltkartons und Wellpappenschachteln) und Endverbraucherindustrie (Lebensmittel und Getränke, Gesundheitswesen, Körperpflege und Haushaltspflege, Industrie) unterteilt. Die Marktgrößen und Prognosen werden für alle oben genannten Segmente in Bezug auf den Wert (in Milliarden US-Dollar) angegeben.

| Faltschachteln |

| Wellpappe-Schachteln |

| Andere Arten |

| Nahrungsmittel und Getränke |

| Gesundheitspflege |

| Körperpflege und Haushaltspflege |

| Industriell |

| Andere Endverbraucherbranchen |

| Typ | Faltschachteln |

| Wellpappe-Schachteln | |

| Andere Arten | |

| Endverbraucherindustrie | Nahrungsmittel und Getränke |

| Gesundheitspflege | |

| Körperpflege und Haushaltspflege | |

| Industriell | |

| Andere Endverbraucherbranchen |

Häufig gestellte Fragen zur Marktforschung für Papierverpackungen in Vietnam

Wie groß ist der Papierverpackungsmarkt in Vietnam?

Es wird erwartet, dass der vietnamesische Markt für Papierverpackungen im Jahr 2024 ein Volumen von 2,60 Milliarden US-Dollar erreichen und mit einer jährlichen Wachstumsrate von 9,73 % bis 2029 auf 4,14 Milliarden US-Dollar wachsen wird.

Wie groß ist der Markt für Papierverpackungen in Vietnam derzeit?

Im Jahr 2024 wird der Markt für Papierverpackungen in Vietnam voraussichtlich 2,60 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Papierverpackungsmarkt in Vietnam?

Song Lam Trading & Packaging Production Co. Ltd, Huhtamaki Oyj, Minh Viet Packaging One Member Co. Ltd (Dongwon Systems), Tetra Pak International SA, Oji Interpack Vietnam Co. Ltd sind die wichtigsten Unternehmen, die auf dem vietnamesischen Papierverpackungsmarkt tätig sind.

Welche Jahre deckt dieser Papierverpackungsmarkt in Vietnam ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des vietnamesischen Marktes für Papierverpackungen auf 2,37 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Papierverpackungsmarkts in Vietnam für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße für Papierverpackungsmarkt in Vietnam für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht Papierverpackungen in Vietnam.

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Papierverpackungen in Vietnam im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Papierverpackungen in Vietnam umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.